Отчетность ИП, зарегистрированного в конце года

- На режиме УСН вы не должны будете отчитываться за остаток года, если зарегистрировались в промежутке с 1 по 31 декабря. В этом случае первый налоговый период для вас закончится 31 декабря будущего года. Например, если ИП зарегистрировался 10 декабря 2018 года, то первый раз сдать декларацию по УСН должен будет только по окончании 2020 года. Это следует из п.2 статьи 55 НК РФ.

- На общей системе налогообложения отчетность будет состоять из деклараций по НДС и по НДФЛ. Если ИП зарегистрировался в промежутке с 1 по 31 декабря, то так же, как и в предыдущем пункте, первый отчет по НДФЛ нужно будет сдать только по окончании следующего года. За декабрь года регистрации декларацию сдавать не нужно. А вот с НДС другая картина. Для НДС налоговый период квартал. В статье п. 3.1 статьи 55 НК РФ говорится, что если ИП зарегистрировался менее, чем за 10 дней до окончания квартала, то первый отчет нужно сдать по окончании следующего квартала, и несколько дней квартала регистрации войдут в этот отчет. Если более, чем за 10 дней, то первый отчет нужно сдать в обычные сроки по истечении квартала регистрации. Так, если ИП зарегистрировался 25 декабря, то первую декларацию по НДС он сдаст до 25 апреля, а если он зарегистрировался 15 декабря, то первый раз отчитаться по НДС нужно уже до 25 января.

- При применении режима ЕНВД до 20 января нужна будет декларация за IV квартал, если ИП зарегистрировался более, чем за 10 дней до конца декабря. Если до конца декабря на момент регистрации оставалось меньше 10 дней, то первую декларацию нужно сдать по окончании 1 квартала.

- На патентной системе отчетность в налоговую инспекцию не предусмотрена.

Обновление. С момента написания этой статьи правила несколько изменились для тех ИП, которые будут открываться в декабре, начиная с 2020 года. Рекомендую прочитать вот эту статью: https://dmitry-robionek.ru/zakon/ip-otkrylos-v-dekabre.html

Добрый день, уважаемые ИП!

Дело идет к завершению года и все чаще слышу вопрос от новичков о том, есть ли смысл вставать на учет как ИП, например в декабре? Нужно ли сдавать отчетность? Ведь до конца года осталось совсем немного времени?

Мол, мое ИП несколько дней от роду, а значит, я никому ничего не должен? Увы, но не все так просто.

Давайте разберемся в этом вопросе, так как многие действительно ломают дрова на этом этапе.

Читайте также: Бланк Оплаты Пошлины За Выдачу Копии Устава Ифнс 46 Москвы

А статью я построю в виде “Вопрос-Ответ”, для более легкого понимания.

Вопрос: Имеет ли смысл открывать ИП в самом конце года?

Ответ: Это на ваше усмотрение. Если есть острая необходимость, то можете и в 20-х числах декабря пройти регистрацию.

Но нужно понимать, что документы на руки Вы получите только через 3 рабочих дня после подачи пакета документов на открытие ИП. Поэтому, закладывайте этот временной лаг в свой календарь посещения ФНС.

Вопрос: А нужно ли сдавать отчетность по ИП, если я открылся в декабре?

Ответ: Да, нужно. Даже если вы получили на руки документы за неделю до конца года, то придется сдавать отчетность за эту неделю. А вы что хотели? Таков порядок.

Кстати говоря, совсем недавно проходила информация, что готовится законопроект, согласно которому, ИП, которые проходят регистрацию в декабре, смогут не сдавать отчетность за “концовку” года, но смогут ее “приплюсовать” к отчетности за последующий год. Но больше я ничего про эту инициативу не слышал и не видел. Учтите, что это пока проект, а значит отчетность все равно нужно будет сдавать.

Вопрос: А если у меня не было дохода? Тоже нужно сдавать отчетность?

Ответ: Да, нужно. Например, ИП на УСН сдает так называемые “нулевые декларации”. Если не сдаст, то потом ПФР насчитает взносы в максимальном размере на сумму 154851,84 рублей:

Вопрос: А я буду обязан за полный год сделать обязательные взносы в ПФР и ФФОМС?

Ответ: Нет, не за полный год. Взносы в ПФР и ФФОМС считаются пропорционально с даты регистрации ИП и до 31 декабря. То есть, не за полный календарный год.

Но учтите, что с 1-го января 2020 года эти взносы нужно будет платить уже в ФНС.

Вопрос: А если у меня не было дохода, то мне не нужно платить взносы в ПФР и ФФОМС?

Ответ: Нет. Все равно придется платить.

Вопрос: А налоги тоже нужно платить? Если не было дохода?

Ответ: Тоже будете платить, в зависимости от выбранной системы налогообложения. Это тема для большой статьи…

Вопрос: Ничего не понял. Так мне имеет смысл открывать ИП в самом конце года?

Плавно возвращаемся к первому вопросу= ) Повторюсь, что если есть необходимость, то вставайте на учет как ИП, хоть в самом конце года.

Пример

Некий ИП открыл ИП 15 декабря 2020 года на УСН без сотрудников.

А значит, ему необходимо:

- до 31 декабря (в 2020 году это необходимо сделать до 25-го декабря: https://dmitry-robionek.ru/calendar/sovet-po-vznosam-v-pfr.html) заплатить обязательные взносы за себя в ПФР и ФФОМС. Но если Вы открыли ИП после 25 декабря, то придется все-равно поспешить с оплатой этих взносов до 31 декабря.

- С 1-го января 2017-го года по 30 апреля сдать в ФНС налоговую декларацию

- Сформировать КУДИР

- Вероятно, попадет под выборку Росстата

- И так далее, в зависимости от видов деятельности ИП: https://dmitry-robionek.ru/sovet/kakie-otcheti-nuzhno-sdavat-ip.html

А с сотрудниками все станет еще гораздо сложнее, так отчетности резко прибавляется.

То есть, придется разбираться с хвостами 2020 года по отчетности. А затем разбираться с отчетностью за последующие годы. Решать Вам, как говорится.

Но подчеркну, что не должно быть такой ситуации, когда человек занимается незаконной предпринимательской деятельностью ожидая конца года. Рассуждая примерно так: “Ладно. До конца года осталось всего ничего, поработаю нелегально, а вот с 1-го января все сделаю КАК НАДО” =)

Разумеется, так быть недолжно, не подвергайте себя лишним неприятностям. Оно того не стоит.

Уважаемые читатели!

Готово подробное пошаговое руководство по открытию ИП в 2020 году. Эта электронная книга предназначена прежде всего для новичков, которые хотят открыть ИП и работать на себя.

Она так и называется:

«Как открыть ИП в 2020 году? Пошаговая Инструкция для начинающих»

Из этой инструкции Вы узнаете:

- Как правильно оформить документы на открытие ИП?

- Выбираем коды ОКВЭД для ИП

- Выбираем систему налогообложения для ИП (краткий обзор)

- Отвечу на множество сопутствующих вопросов

- Какие органы надзора нужно уведомить после открытия ИП?

- Все примеры приведены на 2020 год

- И многое другое!

Уважаемые предприниматели!

Готова новая электронная книга по налогам и страховым взносам для ИП на УСН 6% без сотрудников на 2020 год:

«Какие налоги и страховые взносы платит ИП на УСН 6% без сотрудников в 2020 году?»

В книге рассмотрены:

- Вопросы о том, как, сколько и когда платить налогов и страховых взносов в 2020 году?

- Примеры по расчетам налогов и страховых взносов «за себя»

- Приведен календарь платежей по налогам и страховым взносам

- Частые ошибки и ответы на множество других вопросов!

Добрый день, уважаемые предприниматели!

На моем сайте часто задают однотипные вопросы, ответы на которые я свожу в единую статью раз в месяц. Закончился сентябрь, а значит я даю ответы в этой сводной статье, по вопросам, которые возникают снова и снова. А потом снова возникают : )

Итак, приступим.

Вопрос №1

Добрый день. Являюсь ип на УСН 6% по доходам(открытие было в марте 2014 года). За прошлый год по налогам отчиталась и уплатила полностью в конце года. Вопрос — возможно ли платить налог 1 раз в конце года, общей суммой, либо обязательно нужно делать это поквартально в течение года?

Налог по УСН платится строго поквартально. Да, взносы в ПФР и ФФОМС можно делать одним платежом до 31 декабря текущего года, а вот аванс по УСН нужно делать СТРОГО поквартально. Иначе не избежать штрафы.

У меня много статей по этому поводу, поищите. Или сразу прочитайте книгу по налогам и взносам для ИП на УСН 6% без сотрудников:

Вопрос №2

Добрый день! Планирую открывать розничный магазин продуктов и хоз товаров. Если я зарегистрирую ИП в октябре/ноябре, то мне нужно будет платить взносы? Или стоит оформление отложить до января? И еще, я официально трудоустроенна, но на данный момент нахожусь в отпуске по уходу за ребенком до 3 лет(осталось 0,5 года). Смогу ли я после открытия магазина безпрепятственно продолжать трудовую деятельность в качестве наемного работника?

Читайте также: УСН доходы минус расходы: сильные и слабые стороны системы налогов

1. Да, будете. Отсчет пойдет с даты регистрации ИП. Дело в том, что если у ИП нет деятельности или дохода, то этот факт не освобождает от уплаты налогов и взносов. 2. Да, сможете. Вы не обязаны оповещать работодателя, что стали ИП (кроме госслужащих, силовиков и.т.д).

Вопрос №3

Дмитрий,здравствуйте, подскажите пожалуйста новичку можно ли заранее открыть ИП ? вопрос нужно ли что-нибудь платить если какое-то время продаж не будет,т к неопределенность с местом и поставщиками?

ИП можно открыть заранее, даже не начав реальной предпринимательской деятельности. Но нужно учитывать несколько моментов.

1. Если Вы будете слишком долго бездействовать, то рано или поздно из Налоговой Вам зададут вопрос по нулевой отчетности. Например, могут прислать письмо, в котором потребует письменных пояснений.

2. Если ИП не имеет дохода и не ведет предпринимательской деятельности, то он все равно ОБЯЗАН платить все налоги и взносы, которые должен платить.

3. Поэтому, лучше регистрировать ИП незадолго до начала реальной деятельности.

Вопрос №4:

Интересует, как будет решен вопрос с р/с для ИП-самозанятых. Скажем, я репетитор, оказываю услуги по скайпу, принимаю оплату безналом на счет. По общему правилу, банк не разрешает пользоваться личным счетом для ведения предпринимательской деятельности. Банки будут открывать р/с для ИП-самозанятых при предъявлении патента?

Интересный вопрос, кстати. Если не знаете, то в 2020 году хотят ввести новый тип предпринимателей, который будет называться “Самозанятый гражданин”. Таким предпринимателям достаточно купить патент (без открытия ИП или ООО) и сразу приступить к предпринимательской деятельности.

И тут, действительно, возникает коллизия с открытием счета в банке. Ведь такой предприниматель может открыть только обычный счет, как физлицо.

И как быть в такой ситуации? Если честно, то не знаю.

Остается ждать подробностей в новом, 2020 году. Когда будет принят (или не принят) закон по самозанятым гражданам. Но первые подробности можно прочитать уже вот здесь:

Вопрос №5

Сохранятся ли налоговые каникулы для ИП в 2020 году?

Самый популярный вопрос : ) Не переживайте, сохранятся. Я даже составил небольшой сборник вопросов и ответов по этой теме.

Прочитать можно вот здесь:

Налоговые каникулы для ИП в этом и в 2020 -2020 году: ответы на частые вопросы

Вопрос № 6

Подскажите пожалуйста правда ли что в 2020 году при открытии нового предприятия ООО или ИП по упрощенной системе налогообложения при вводе нового соучредителя выдают по 500000 рублей на покупку техники , инвентаря и т.п.

Тоже частый вопрос, кстати : ) Не знаю, откуда он пошел, но вопросы задают, как видите.

Если честно, впервые такое слышу. Единственное, что могу сказать по этому поводу:

- Можно рассчитывать на налоговые каникулы, о которых говорил выше.

- Можно рассчитывать на региональные программы поддержки ИП. Узнавайте на местах, как говорится. Подробности вот здесь: https://dmitry-robionek.ru/zakon/lgoti-ip-2015.html

Вопрос №7

Можно ли закрыть ИП не заплатив налоги, взносы в ПФР и ФФОМС? И спишет ли мне штрафы, если я закрою ИП?

Закрыть сможете, а вот долги Вам никто не спишет. В любом случае, даже после закрытия ИП, придется оплатить все долги перед государством.

Вопрос №8

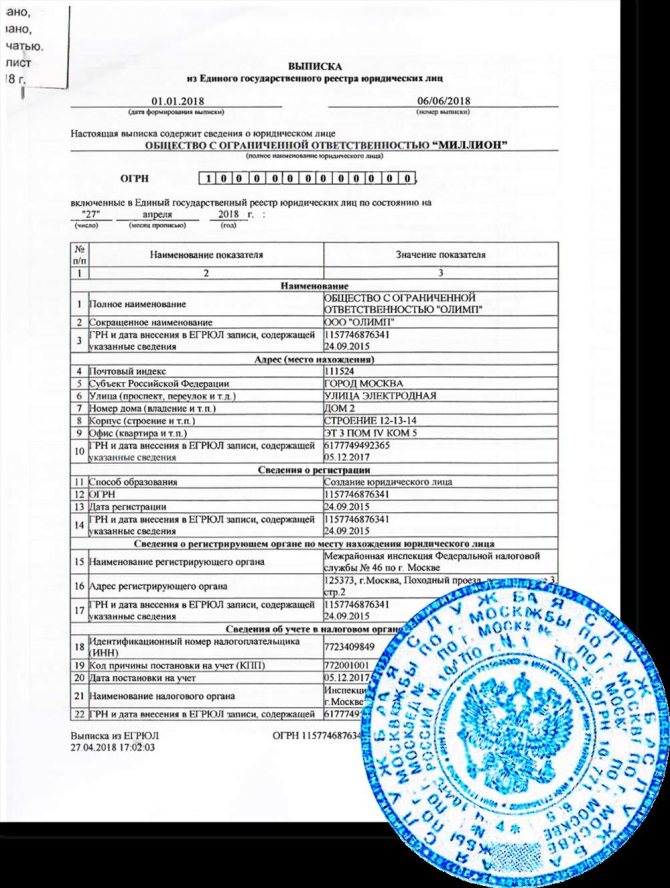

Правда ли, что теперь выписку из ЕГРИП можно получить только за деньги? Как же так?!

Да, действительно, ФНС России теперь берут деньги за получение выписки из ЕГРИП и ЕГРЮЛ. Подробно писал об этом вот здесь:

Но не переживайте, так как точно такую же выписку можно получить буквально за 5 минут на сайте ФНС РФ. Это абсолютно бесплатно, а цифровая выписка имеет точно такую же силу, как и бумажная.

Правда, не все банки об этом знают, о чем писал вот здесь:

Уважаемые читатели!

Читайте также: Как проверить ИП онлайн и другими способами по ИНН

Я проанализировал все вопросы, которые задавались мне за 6 лет ведения блога. И отобрал ТОП-60 наиболее частых, которые задают почти все начинающие ИП.

Книга небольшая, время на чтение составит примерно 1 час. Собственно, я на них отвечаю в этой небольшой электронной книге. А называется она вот так:

«Ответы на самые частые вопросы от начинающих ИП без сотрудников»

Но наверняка Вы найдете ответы на самые частые вопросы по ИП в следующих сводных статьях:

- Ответы на частые вопросы от ИП-новичков в июне 2020 и что делать ИП, которые работают несколько месяцев в году?

- Ответы на частые вопросы за январь: Правда ли, что взносы в ПФР в 2020 году вырастут в 10 раз?!

- Ответы на Ваши письма: самые частые вопросы от начинающих ИП (часть1)

Сумма страховых взносов (СВ) за полный год

Сумма СВ больше не зависит от минимального размера оплаты, она прописана в Налоговом Кодексе на три года вперед на 2020, 2020 и 2020 годы. Фиксированный размер платежей СВ за год включает два вида СВ — пенсионные и медицинские. Есть еще переменная часть пенсионных взносов — это один процент с превышения доходов суммы в триста тысяч рублей. Суммы взносов согласно статье 430 кодекса представлены в таблице.

Год202020202020Пенсионные, руб.265452935432448Медицинские, руб.584068848426Всего, руб.323853623840874

Особенности открытия ИП в конце года

И у многих выходит добиться того, чего они так хотели, теперь они – индивидуальные предприниматели и своим новым статусом довольны. Но это ненадолго. Все сталкиваются с обязанностью сдавать отчетность и платить налоги, понимают, что все не так радужно, как им казалось. Даже не производя какую-либо деятельность, ссылаясь на регистрацию ИП в конце года, бизнесмены попадают впросак.

Если ссылаться на Налоговый кодекс, то в пример можно привести ст. 55, в которой подробно излагается, что такое налоговый период и как он определяется для предпринимателей с разной датой регистрации. То есть налоговый период исчисляется с начала года (или иначе в отношении некоторых налогов) и до его конца.

В любом случае, даже если ИП открыт в конце года, налоги придется платить, и они зависят от того, какая выбрана система налогообложения. А еще необходимо сдавать отчетность в разные внебюджетные фонды и органы гос. статистики.

В конце года производится расчет по налогам за период. Если предприниматель открыл ИП в конце года и зарегистрирован в период с 1 до 31 декабря, то этот месяц он оплачивает в конце следующего года.

Налоговый период начинается со дня официальной регистрации.

Если говорить об отчетном периоде, то для тех предприятий, которые зарегистрировались позднее начала октября, он исчисляется со дня официальной регистрации и до конца следующего года.

Как оплачивать страховые взносы?

Способ уплаты выбирает ИП. Проще всего, и этот способ является самым распространенным, это перечисление с расчетного счета предпринимателя безналичным расчетом. Можно вносить эти средства и с любого личного счета, не обязательно зарегистрированного в качестве расчетного и привязанного к деятельности ИП. Не возбраняется и оплата наличными, только не забудьте сохранить банковскую квитанцию для подтверждения уплаты страховых взносов.

ВАЖНАЯ ИНФОРМАЦИЯ!

Код бюджетной классификации (КБК) для перечисления страховых взносов с 2020 года изменился — теперь эти платежи проходят под юрисдикцией ФНС. И обязательные фиксированные платежи, и взнос с повышенного дохода более 300 тыс. нужно платить на один и тот же КБК.

Какую выбрать систему налогообложения?

Как уже говорилось раньше, важной в рассматриваемом вопросе является система налогообложения, которой пользуется ИП.

Общий режим налогообложения. Индивидуальный предприниматель получает доход. Когда первый доход получен, то по истечении месяца ИП обязан предоставить в налоговые органы декларацию о предполагаемом доходе. Чем меньше будет эта сумма, тем меньший придется платить аванс по налогу на доходы физических лиц в течение следующего года. Обычно этот предполагаемый доход не становится реальным. В конце года по результатам деятельности ИП сдается декларация 3-НДФЛ, в которой высчитывается сумма налога.

Помимо прочего, высчитывается декларация по налогу на добавленную стоимость, она сдается в конце каждого квартала. Отчетность должна быть сдана не позднее 20-го числа первого месяца нового квартала.

Декларация по земельному налогу. Некоторые предприниматели в осуществлении своей деятельности вынуждены использовать земельные участки. Притом если они принадлежат бизнесмену по праву собственности, постоянного бессрочного пользования или пожизненного наследуемого владения, то на него ложится обязанность платить за них налог. По данному налогу «поздний» предприниматель обязан платить и за год, в котором состоялась официальная регистрация ИП.

Как правильно определить сумму дохода, с которого платятся взносы?

Чтобы корректно ввести в соответствующее окошко калькулятора ключевой показатель, от которого будут зависеть размеры обязательных страховых платежей, нужно точно знать, какие финансовые результаты подпадают под понятие «доход ИП» и являются базой для этого исчисления.

Если размер самого взноса не зависит от системы начисления налогов, то для определения дохода это имеет решающее значение.

- Предприниматели на

должны платить взносы с тех же доходов, по которым они платят НДФЛ (не путать с налоговой базой, она, в отличие от суммы доходов, уменьшается на налоговые вычеты). - На (УСН)

для расчета взносов берется доход, не уменьшенный на сумму расходов, даже если налог платится по схеме «доходы минус расходы». - При использовании

доходом для исчисления страховых взносов считается вмененный, который нужно считать по специально предусмотренной формуле, включающей базовую доходность (ее определяет Налоговый Кодекс в зависимости от показателей объекта), умноженную на корректирующие показатели. - учитывает потенциально реальный доход, установленный региональными законами, он и берется в качестве страховой базы.

- При совмещении нескольких систем налогообложения

одновременно суммы доходов для учета размера страховых взносов складываются.

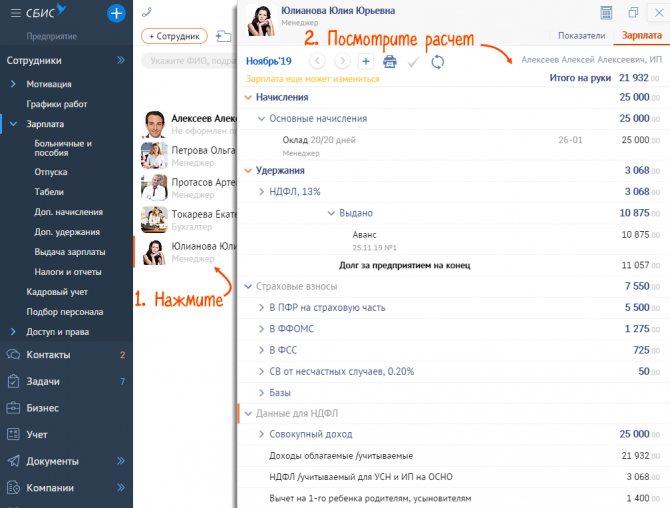

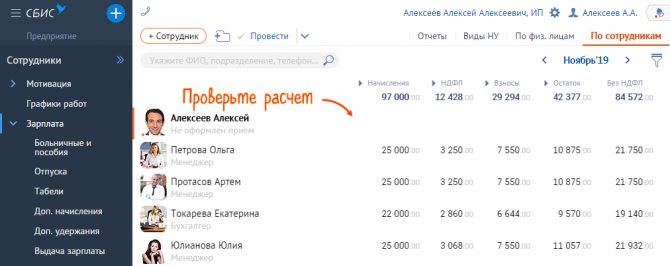

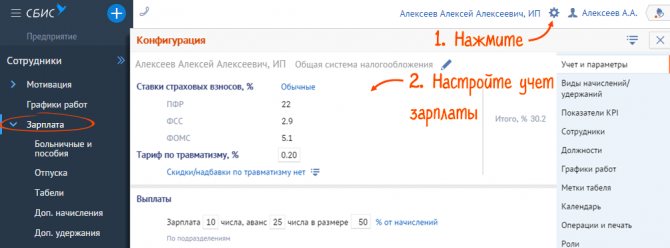

По трудовому договору

- По каждому сотруднику оформите прием на работу. Введите личные данные сотрудника (ФИО, пол, дату рождения, адрес прописки и другие), паспортные данные и СНИЛС. Укажите условия работы — должность, размер и вид начислений, график работы.

- В документе приема уже добавлены шаблоны кадровых документов. Распечатайте и дайте на подпись сотруднику:

- заявление о приеме;

- трудовой договор — в двух экземплярах;

- приказ о приеме на работу;

- личную карточку по форме Т-2;

- заявление на вычет, если требуется.

- Сделайте в трудовой книжке запись о приеме на работу. Если сотрудник устраивается на работу впервые, заведите для него трудовую книжку.

ЗАКАЗ ПЕЧАТИ

Теперь можно оформить печать.

По закону печать для индивидуального предпринимателя совсем не обязательна, однако, исходя из практики, печать совсем не помешает. Ведь многие фирмы к ИП до сих пор относятся настороженно, предпочитая работать с ООО, ОАО и иными организациями. А если у индивидуального предпринимателя не будет даже печати, не все партнеры воспримут его серьезно. Кроме того, далеко не каждый клиент знает, что ИП может работать без печати, поэтому все равно многие контрагенты будут её требовать.

Печать стоит совсем не дорого (300-500 рублей). Также, попутно, вы можете приобрести визитные карточки. Это придаст вам дополнительной солидности в глазах потенциальных клиентов.

ФОРМА ПЛАТЕЖЕЙ (НАЛИЧНЫЕ И БЕЗНАЛИЧНЫЕ)

Как проводить оплату – наличными платежами или безналичными платежами? Ответ на этот вопрос зависит от множества факторов.

Если вы работаете с гражданами – то вам нужно получать наличные платежи. Для этого, если вы работаете на УСНО (упрощенке) или ОСНО (общей системе налогообложения), нужно зарегистрировать ККМ и в подтверждение факта наличной оплаты – давать клиенту чек. Если же вы работаете на вмененке (ЕНВД), просто выдавайте клиенту товарный чек, квитанцию или другой документ, подтверждающий прием денежных средств за соответствующий товар (или услугу).

Если вы работаете с юридическими лицами, вам нужно будет платить деньги по безналу и проводить платежи через расчетный счет, на основании соответствующих договоров и первичных документов.

Если вы фрилансер, то деньги вы можете получать посредством электронных платежей. Основанием для платежей является соответствующий договор (оказания услуг, например).

Форму платежа нужно указать в договоре. Формулировки могут звучать следующим образом:

«Оплата Товара производится безналичным платежом, посредством денежного перевода на расчетный счет Продавца»

«Оплата Товара производится наличным платежом, посредством оплаты через ККМ (контрольно-кассовую машину) Продавца»

«Оплата Товара производится безналичным платежом, посредством денежного перевода на электронный счет Продавца»

ОФОРМЛЕНИЕ СДЕЛОК

Как предпринимателю принимать платежи от клиентов? Что он должен дать клиенту после выполненной работы? Обязан ли ИП давать клиентам какие-либо чеки, счета, или будет достаточно подписанного сторонами договора?

Примерно такими вопросами задаются предприниматели. Вопросов много, а ответ, в общем-то, прост.

Все сделки должны оформляться договорами: договором купли-продажи, договором аренды, договором подряда, договором оказания услуг и множеством других гражданско-правовых договоров.

Договор подтверждает факт сделки и является первичным документом

, на основании которого вы будете заполнять Книгу доходов и расходов и налоговую декларацию.

Первичные документы

– это документы, которые составляются при осуществлении предпринимательской деятельности и отражают все хозяйственные операции индивидуальных предпринимателей.

К первичным документам относятся договоры, кассовые чеки, акты, счета-фактуры и расписки материально ответственных лиц и т.д.

Если вы принимаете наличные платежи и занимаетесь, например, розничной куплей-продажей и у вас есть ККМ, то первичными документами будут кассовые чеки. Чек – это договор купли-продажи.

Чек будет подтверждением сделки и платежа.

Читайте также: Разница между квадрОциклами и квадрИциклами. Таблица отличий

Если же вы работаете на вмененке (ЕНВД), то вместо чека, по требованию покупателя, индивидуальный предприниматель должен выдать документ (товарный чек, квитанцию или другой документ) подтверждающий прием денежных средств за соответствующий товар.

Покупателю или любому другому клиенту, в подтверждение сделки, вы должны выдать оригинал договора, акта, чека или иного первичного документа. Другой (второй) оригинал договора, акта, чека или иного первичного документа будет храниться у вас. Этот документ, в случае проверки, вы предъявите налоговым органам.

Кстати, о проверках на предприятиях вы можете почитать статьях:

Что делать, если к вам пришли с проверкой?

Основания для проведения проверки на предприятии.

Процесс проведения проверки на предприятии.