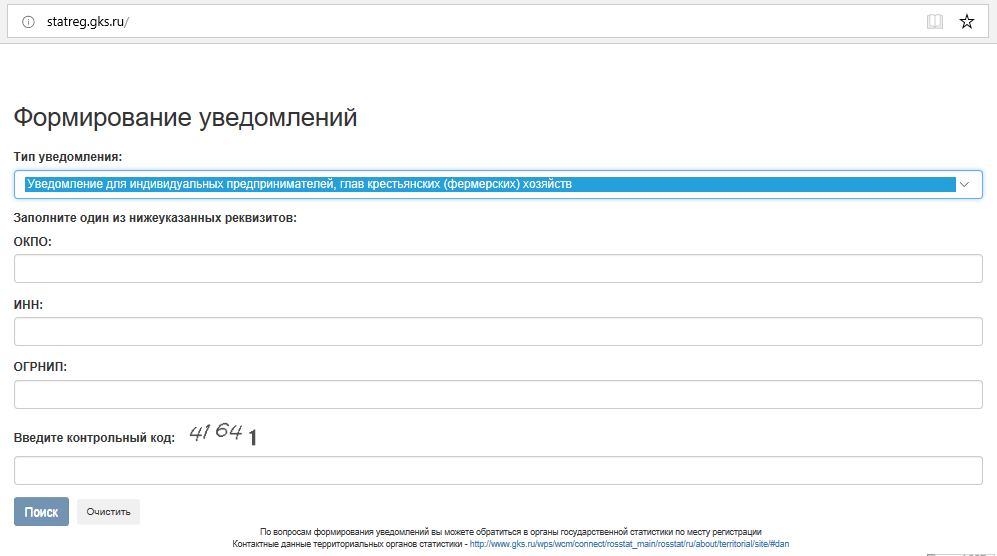

Стать предпринимателем на территории России довольно просто. Нужно вовремя определиться с видом деятельности, которым в будущем планируете заниматься, и подать все необходимые документы для государственной регистрации ИП. Далее проходит сама регистрация, после которой налоговая инспекция передает данные о новом субъекте предпринимательства в органы Пенсионного Фонда РФ, ФФОМС и Службу статистики. Если первые две инстанции позаботились о том, чтобы ИП получил уведомление о постановке его на учет по почте, то в случае с последним коды статистики для ИП нужно получать самостоятельно.

Регистрация ИП в 2022 году: что нового?

Отмена госпошлины при регистрации через интернет

Главное изменение в процессе регистрации ИП в 2022 году – это возможность сэкономить на этом 800 рублей. С 1 января 2022 года вступает в силу закон, который вносит в поправки в Налоговый кодекс именно по части размеров госпошлины при регистрации ИП и ООО. Данная новость была опубликована на официальном сайте ФНС ещё 30 августа 2021 года — https://www.nalog.ru/rn32/news/tax_doc_news/7757145/.

Новый закон отменяет необходимость уплачивать госпошлину при онлайн-регистрации ИП, которая составляет 800 рублей. Кроме того, в случае ликвидации ИП ее также не придется платить (хоть ее сумма и составляла всего 160 рублей).

Основное условие, при котором действуют данные нормы – подавать документы на регистрацию нужно только в электронной форме через сайт ФНС (nalog.ru) или через Единый портал госуслуг (gosuslugi.ru). Соответственно, если подавать документы по старинке в бумажной форме в ИФНС – то пошлину платить придется.

Однако, к сожалению, это не единственное условие. Для подачи документов на регистрацию в электронной форме требуется электронная подпись (ЭЦП). Оформить ее можно в специальных центрах, а стоить это будет от 1 500 рублей (для ИП). Это больше, чем можно сэкономить на госпошлине, но в дальнейшем с помощью ЭЦП можно будет подавать отчетность, работать с банками и государственными структурами.

Читайте также: Расчет Страховых Взносов Ип В 2022 По Енвд При Закрытии Ип

Важно обратить внимание на то, какой именно вид ЭЦП нужно оформить. Вам необходимо приобрести самую обыкновенную электронную цифровую подпись для физических лиц. Она одна, ошибиться вряд ли получится.

С 2022 года действует еще одна новая норма, касающаяся госпошлины. Если с первого раза не удалось зарегистрировать ИП из-за ошибок в документах, то при их повторной подаче второй раз оплачивать госпошлину не придется. Естественно, это действует только для тех, кто в первый раз подавал документы в 2022 году или делал это в обычной бумажной форме.

Стоит отметить, что портал Госуслуги и электронные серфисы ФНС буквально на днях доработали собственные сервисы, позволив пользователям регистрировать ИП бесплатно при помощи ЭЦП:

Беслпатно регистрировать ИП вы можете на сайте Госуслуг:

https://www.gosuslugi.ru/10058/1

Возможность выбрать вместо ИП налог на самозанятых

Это новшество касается тех, кто еще выбирает налоговый режим. С 1 января в 4 регионах России можно будет выбрать новый специальный налоговый режим – налог на самозанятых.

Этот достаточно «нашумевший» налог позволит вести деятельность по некоторым направлениям, без работников и без регистрации ИП. Налоговая ставка составит 4 или 6%, что примерно сопоставимо с «упрощенкой». Однако главное преимущество – не нужно вообще регистрировать ИП, и не нужно в обязательном порядке платить страховые взносы. Правда, страховой стаж для начисления пенсии в таком случае начисляться тоже не будет.

Новый налоговый режим действует пока в экспериментальном режиме, а главное ограничение – территория использования. Пока переход на него возможен только в Москве, Московской области, Республике Татарстан и Калужской области.

Работать по НПД можно только по некоторым видам деятельности, а еще нельзя иметь наемных работников. Среди плюсов – упрощенная отчетность – достаточно вводить в специальное приложение суммы доходов, а инспектор ФНС рассчитает сумму налога к уплате.

Также ФНС подготовила специальное письмо для ИП, которые ведут деятельность по УСН, но хотят перейти на «налог для самозанятых». Для этого нужно зарегистрироваться как плательщик налога на профессиональный доход и в течение месяца подать заявление о прекращении применения УСН. Это доступно и для тех ИП, кто работал по ЕНВД или ЕСХН. Деятельность ИП прекращать необязательно.

Обязательное использование онлайн-касс

Достаточно много изменений в работе ИП с 2022 года связано с обязательным использованием контрольно-кассовой техники. Начало перехода на обязательное использование ККТ было еще в 2022 году, но до 1 июля 2022 года действуют определенные послабления. Они касаются таких категорий предпринимателей:

- работающие по ЕНВД (кроме розничной торговли и общественного питания);

- работающие на патентной системе (кроме розничной торговли и общественного питания);

- работающие по ЕНВД и патентной системе в розничной торговле и общепите, но без наемных работников;

- работающие на любой системе налогообложения, оказывающие услуги физическим лицам (кроме общественного питания);

- эксплуатирующие торговые автоматы (без наемных работников).

Все эти категории ИП смогут работать без онлайн-касс только до 1 июля 2022 года. Но по требованию клиента уже сейчас они должны выдавать чек, квитанцию, ордер или документы на бланках строгой отчетности.

Следовательно, в изначальную смету расходов на регистрацию ИП нужно будет добавить затраты на покупку и регистрацию ККТ. Сам кассовый аппарат в простейшем исполнении обойдется от 5 000 до 12 000 рублей, плюс надо будет заплатить за подключение к оператору фискальных данных (ОФД), и периодически оплачивать обслуживание по тарифам. «Под ключ» касса и подключение обойдутся от 17 000 рублей.

Новый порядок получения документов о регистрации ИП

Начиная с середины 2020 года регистрационные документы (которые являются результатом оказания услуги по регистрации ИП) будут пересылаться в обязательном порядке на адрес электронной почты. Поэтому всем, кто будет регистрировать ИП, потребуется сначала завести электронный почтовый ящик.

Отправка регистрационных документов в электронной форме на email будет обязательной для всех – даже если ИП регистрируется с личным присутствием и бумажными документами.

Читайте также: Заполнение р24001 при добавлении оквэд. Заявление р24001 образец заполнения

Получить бумажные документы теперь можно только по запросу в ФНС. Однако если регистрация ИП проводится через нотариуса или МФЦ, то налоговая служба направит электронные копии документы именно им, а они – выдадут предпринимателю в бумажной форме.

Порядок регистрации

Существует установленный порядок, согласно которому происходит регистрация ИП в органах государственной власти.

Процесс регистрации ИП полностью урегулирован трудовым и административным законодательством, и является достаточно простой процедурой, преимущества которой состоят в том, что она не требует заполнения значительной кипы документации и прохождения большого количества трудоемких и сложных по качеству юридических процедур.

Разумеется, процесс регистрации ИП зависит от сферы деятельности, которую избирает ФЛ в качестве будущего источника финансового дохода.

К примеру, вы желаете зарегистрировать предприятие по оказанию транспортных услуг – другими словами, службу такси. Понятно, что ваш автомобиль, который будет фигурировать в качестве такси, должен соответствовать всем установленным техническим стандартам. Но с чего начать процедуру оформления ФЛ в качестве субъекта предпринимательской деятельности (то есть, службы такси), и что делать после первичной подачи документов? Законодательство предусматривает определенные этапы рассматриваемого процесса.

Стоит отметить, что при регистрации ИП в 2020 году особое внимание следует обратить на выбираемый налоговый режим, так как налоговые режимы претерпевают изменения каждый год. С чего начать, например, свою деятельность физическому лицу, решившему создать службу такси и оформить свою деятельность согласно действующему государственному законодательству?

Кто такой индивидуальный предприниматель

Согласно закону, ИП – физическое лицо, которое получает право на ведение предпринимательской деятельности в результате регистрации. При этом ему не обязательно учреждать юридическое лицо.

Индивидуальное предпринимательство имеет смысл в том случае, когда планируемый бизнес не подразумевает возможной необходимости влезать в огромные долги и брать крупные кредиты у банков.

Популярный тип регистрации деятельности, поскольку ИП требует минимального документооборота по сравнению с открытием ООО, ПАО и так далее. А налоги зачастую намного меньше, чем у юридических лиц.

Кто может стать ИП

Индивидуальным предпринимателем может стать достигший совершеннолетия человек. При этом он не должен быть муниципальным или государственным служащим. Стать бизнесменом сможет любой гражданин России или иностранец.

Важно! Если иностранный гражданин решил стать ИП, то всё что ему нужно — это регистрация. Это, пожалуй, единственное отличие от регистрации ИП гражданином РФ. В начале с регистрацией вы едете в ближайшую налоговую делаете себе ИНН, а потом уже отрываете ИП. Нюансом является тот факт, что если иностранец прибыл не из таможенного союза (Беларусь, Казахстан, Россия), ему также понадобится разрешение на временное проживание (РВП). В идеальном варианте у иностранца должно быть наличие вида на жительство (ВНЖ), но как писали выше, это является вовсе не обязательным критерием.

Некоторые виды деятельности индивидуального предпринимателя накладывают и другие ограничения. Например, судимые граждане не могут работать в сферах, которые касаются несовершеннолетних: их образования, медицинского обслуживания, социальной защиты и так далее.

Касается это не любой судимости. Ограничениям подвергаются люди, совершившие преступления против фундаментальных прав человека (жизни и здоровья, половой неприкосновенности, свободы, чести и достоинства и так далее).

Если судимость была снята или погашена, ограничений для таких лиц не предусмотрено.

Пенсионный фонд: стабильное будущее вашего бизнеса

В продолжение процедуры регистрации, физическое лицо регистрируется в Пенсионном фонде. Также данный этап включает социальное страхование.

Читайте также: Ликвидация обособленного подразделения в 2022 году, пошаговая инструкция

Это достаточно важная процедура, которая в 2022 году происходит автоматически. Поэтому наиболее распространенной является практика под названием «единое окно». В этом случае налоговое управление отправляет всю необходимую информацию в Пенсионный фонд и Фонд обязательного медицинского страхования непосредственно после получения заявки, без участия заявителя. Правила функционирования ПФР и ФОМС это позволяют. Этим преимуществом можно пользоваться.

Субъект получает соответственное уведомление уже после того, как его заявка рассмотрена.

Все, что требуется от физического лица – получить соответствующие свидетельства о регистрации в фондах, которые могут быть направлены электронно. Явка лично в ПФР является необязательной.

Впрочем, можно выделить некоторые нюансы, касающиеся ситуации, если индивидуальный предприниматель предусматривает наем сотрудников со стороны. В этом случае схема оформления документации в ПФ несколько меняется. К примеру, если вы решите создать сеть такси, и нанять нескольких водителей – вам следует обратиться в Пенсионный фонд, чтобы пройти регистрацию в качестве работодателя. Порядок нормативных действий, утвержденный законодательством, обязывает вас подать следующие документы:

- форму заявления;

- копию регистрационного свидетельства;

- копию паспорта и ИНН;

- документы, которые подтверждают наличие штата работников в вашем предприятии.

Кроме того, ИП предоставляется удобная возможность подумать о своих дальнейших пенсионных выплатах. Для этого необходимо составить заявление утвержденного образца, и осуществлять регулярные выплаты.

Служба статистики также получает информацию напрямую от Налогового управления. Именно здесь предприниматель может получить данные о присвоенных ему кодах, и удостовериться в правомерности информации,поданной в Росстат.

Зачем оформлять индивидуальное предпринимательство

Работать без уплаты налогов нельзя. Из налогов будет формироваться пенсия, а за ведение предпринимательской деятельности без регистрации можно нарваться на штраф. Кроме того, за ИП есть и начисление стажа. Поэтому обязательно нужно задуматься об открытии ИП, чтобы работать официально и на себя.

Следовательно, обязательно нужно регистрировать деятельность. Стоит остановиться именно на индивидуальном предпринимательстве. Это наиболее выгодный вариант для начинающего бизнесмена.

Достоинства открытия ИП

Индивидуальное предпринимательство привлекает граждан, поскольку обладает рядом положительных моментов:

- Простота оформления. Не нужно много документов, чтобы открыть ИП;

- Небольшие штрафы за нарушения. Налоговой не слишком интересен мелкий бизнес, поэтому проверяют его редко, а наказание за неправильную отчетность невелико;

- Большая свобода работы с финансами. Все заработанное предприниматель может потратить как душе угодно;

- Необязательно заказывать печать и ставить кассу (для некоторых видов деятельности);

- Можно работать по наличному расчету;

- Индивидуальный предприниматель – сам себе руководитель. Поэтому он может работать с максимальным удобством для себя.

Более того, ИП может обойтись «малой кровью» при уплате налогов, если выберет такую систему налогообложения, какая сможет обеспечить максимальную выгоду. Тогда как юридическому лицу будет сложнее официально сэкономить на налоговых отчислениях.

Недостатки ИП

К сожалению, у любой формы предпринимательской деятельности достаточно минусов. И ИП – не исключение. У него есть несколько неприятных недостатков:

- Ответственность. Предприниматель несет ответственность за каждое свое действие не только перед законом, но и перед теми, с кем он работает. К слову, в случае чего ИП рискует всем имуществом, если вдруг образовались непомерные долги;

- Трудности. Налоговой все равно на то, сколько заработал ИП – платить минимальные отчисления придется, даже если предприятие работает в минус;

- Бюрократия. Обязательно нужно составлять отчеты, вести учет приходов-расходов и предоставлять это налоговой при проверках. Кроме того, важно не забывать платить налоги;

- Несолидность. Мало кто хочет работать с индивидуальными предпринимателями, поскольку его очень просто зарегистрировать, а ответственности у владельца меньше (то есть существует стереотип, что ИП необязательны);

- Ограничения. ИП не могут получить часть лицензий (например, на торговлю алкоголем). Владелец не может назначить себе директора и устраниться от ведения бизнеса. Нельзя вести дело совместно, и так далее;

- Банальность. Невозможно присвоить ИП красивое название – фирме придется называться по фамилии и инициалам владельца. Впрочем, никто не мешает зарегистрировать товарный знак, знак обслуживания или выбрать коммерческое обозначение.

Эти недостатки, впрочем, практически не сказываются на работе будущего предприятия. Если с умом подходить к бизнесу, не забывать составлять отчеты и грамотно вести документацию, то никаких проблем не возникнет.

Системы налогообложения: какую выбрать?

На данный момент для индивидуальных предпринимателей доступны шесть разных систем налогообложения.

- общая система налогообложения (ОСН);

- единый налог на вмененный доход (ЕНВД);

- патентная система налогообложения (ПСН);

- единый сельхозналог (ЕСХН);

- упрощенная система налогообложения (УСН);

- налог на профессиональный доход (НПД).

В чем их отличия? Сколько придется платить по каждой системе и какая выгоднее для индивидуального предпринимателя?

На самом деле универсальной выгоды для всех предпринимателей нет. Зависит от того, над чем именно будет работать ИП.

Какие же налоги должен платить предприниматель? Какие условия действуют по каждой системе налогообложения? Надо разобраться.

ОСН подразумевает стандартные для всех налоги Эта система присваивается автоматически при создании ИП. Придется платить:

- 20% налога на прибыль либо 13% подоходного налога (НДФЛ);

- 18% налога на добавленную стоимость (НДС) с денег, полученных при реализации товаров или услуг;

- выплата налога на имущество.

ЕНВД доступен только компаниям, численность работников в которых не превышает 100 человек. Подразумевает выплаты налогов с предполагаемого дохода, а не реального. То есть кто-то рассчитывает прибыль, а предприниматель обязан выплатить государству процент с этой предполагаемой суммы (по факту она может быть меньше или больше). Заменяет собой НДФЛ, НДС и налог на имущество. Но подходит далеко не всем предпринимателям – ЕНВД доступен только для некоторых категорий.

ПСН подразумевает наличие у предпринимателя патента на деятельность. При этом количество человек в компании не должно превышать 15. Заменяет собой НДС (за исключением некоторых видов деятельности), НДФЛ и налог на имущество.

УСН требует ведения книги расходов и доходов. Облагаются налогом доходы (за вычетом расходов) в размере 5-15% (в зависимости от региона) либо только доход в размере 6%. Наиболее популярный и простой тип налогообложения.

ЕСХН – то же самое, что УСН, но работает только для предпринимателей, занятых сельскохозяйственной деятельностью. Главное условие – доход от реализации сельхозпродукции не должен быть меньше 70%.

НПД (Налог на профессиональный доход) – это «налог на самозанятых», доступен для некоторых видов деятельности, без наемных работников и только в 4 субъектах РФ (Москва и область, Татарстан и Калужская область).

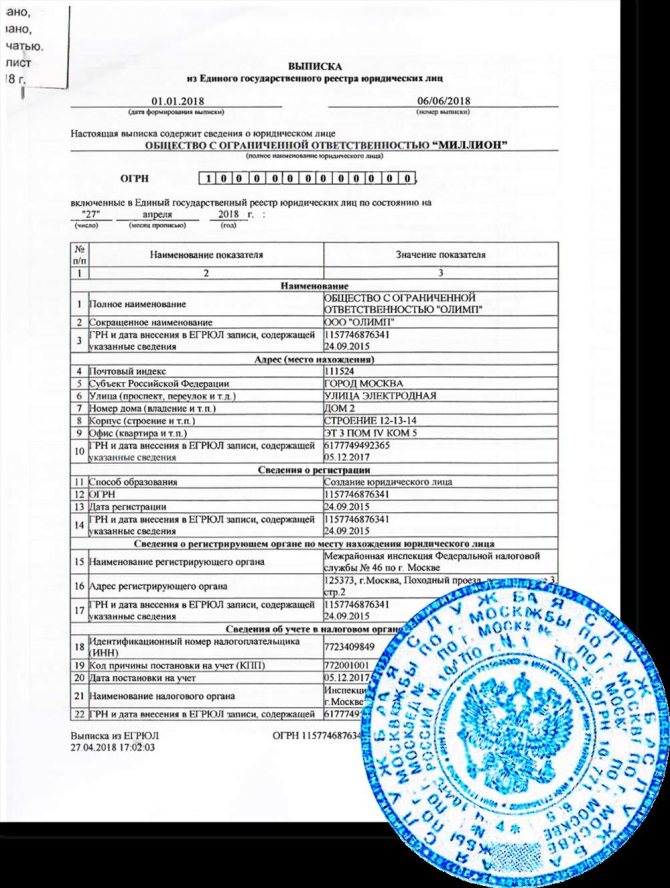

Порядок постановки на учет ООО в Инспекции ФНС

Согласно Закону, который вступил в силу с 8 августа 2001 года, постановка на учет юридического лица производится в Федеральной налоговой службе.

Постановка на учет подразумевает фиксирование требуемых сведений в ЕГРЮЛ. Необходимая информация предоставляется Генеральным директором, поэтому все документы должны быть им правильно и соответствующим образом оформлены. Как правило, подготовка пакета документов у руководителя организации не вызывает трудности, если он знаком с порядком предоставления и оформления таковых.

Читайте также: Снижение страховых взносов с 30 до 15 процентов – с какого числа и для кого

Срок регистрации – 5 рабочих дней, не включая день предоставления документов. При этом, при подаче должен быть известен юридический адрес, по которому будет располагаться организация, другими словами заключенный договор аренды.

Как открыть ИП самостоятельно в 2022 году

Создание собственного бизнеса – достаточно сложное дело. Необходимо заниматься всем. Самое простое – зарегистрировать ИП. Не понадобится долго оббивать пороги и собирать тонны бумажек. Нужны лишь некоторые документы и немного свободного времени.

Документы

Для открытия индивидуального предпринимательства необходимо собрать следующий пакет документов:

- Заявление по форме Р21001;

- Оригинал квитанции об оплате государственной пошлины;

- Копия паспорта;

- Идентификационный номер налогоплательщика (ИНН);

Если индивидуальное предпринимательство желает открыть лицо без гражданства или иностранец, необходимо также приложить нотариально заверенный перевод паспорта на русский язык и копию регистрации или разрешения на пребывание в стране.

В случае, когда предприниматель хочет перейти на упрощенную систему налогообложения, необходимо также написать заявление о переходе на УСН и сделать три его копии.

Помните, что некоторые виды деятельности могут быть запрещены для судимых граждан. Перед регистрацией ИП по какому-либо ОКВЭД необходимо узнавать, требуется ли предоставить еще и справку об отсутствующей судимости.

Пошаговая инструкция по самостоятельному открытию ИП

Процедура оформления подобного рода деятельности достаточно проста. Необходимо собрать документы, подготовить их и передать в органы регистрации. После чего – дождаться решения и заняться уже непосредственно построением своего бизнеса.

Но иногда бюрократические дела кажутся неподъемно тяжелыми. Итак, как же самостоятельно зарегистрировать ИП в 2022 году:

- Оплатить государственную пошлину (800 рублей) (не требуется в случае регистрации через интернет);

- Выбрать код Общероссийского классификатора видов экономической деятельности (ОКВЭД), то есть, определиться с видом деятельности;

- Решить, по какой системе налогообложения будет работать ИП;

- Собрать все документы и не забыть оригинал квитанции об оплате государственной пошлины;

- Отправиться в налоговые органы по месту регистрации предпринимателя и написать заявление на открытие ИП, приложив собранные документы. Не забыть указать адрес электронной почты;

- Получить свидетельство о регистрации индивидуального предпринимателя. Документ придет на электронную почту, но можно запросить бумажный вариант. При регистрации в МФЦ или у нотариуса выдадут сразу бумажную версию;

- Дождаться, пока из ПФР и ФФОМС придут свидетельства о регистрации предприятия.

После завершения регистрации начинающий предприниматель обязан провести остаточные приготовления. То есть купить кассовый аппарат, сделать печать, зарегистрировать расчетный счет и так далее. Но только в случае, если он занимается тем видом деятельности, для которого такие приготовления обязательны.

Документы можно подать и удаленно. Для этого необходимо отправить их по почте с объявленной ценностью или в электронном виде через специальные сервисы.

Стоимость самостоятельного открытия ИП

Не нужно переживать, что открытие индивидуального предпринимательства – слишком уж затратное дело. Основные средства придется вложить в сам бизнес, а не в его оформление.

Стоимость открытия ИП состоит из:

- государственной пошлины (800 рублей). Не актуально в 2022 году при подаче заявления через интернет;

- создания печати (до 1500 рублей);

- открытия расчетного счета (до 3000 рублей);

- услуг нотариуса, если ИП не может самостоятельно заниматься документами (до 4000 рублей);

- услуг компаний, которые способны помочь собрать документы для открытия ИП (до 4000 рублей).

Причем из всего этого перечня могут быть обязательными только первые три пункта. А во многих случаях необходимо уплатить только государственную пошлину. Поэтому цена ИП в 2022 году невысока.

Нужно ли обращаться за помощью?

В сети можно найти достаточно много компаний, которые занимаются помощью будущим индивидуальным предпринимателям. Они за определенное вознаграждение собирают необходимые документы и затем

В случае, когда собрать документы самостоятельно лень или трудно, можно воспользоваться бесплатными онлайн-сервисами. Таковыми являются, например, «Мое дело» или «Контур». Они созданы для помощи начинающим предпринимателям в сборе и подготовке документов для самостоятельного открытия ИП. Как это работает:

- Пользователь вводит необходимые сведения;

- Сервисы самостоятельно формируют документы по действующему регламенту;

- Полученные документы необходимо распечатать;

- После этого можно брать документы и идти регистрировать ИП – сервисы предоставляют всю необходимую справочную информацию и дают адреса ближайших налоговых органов.

Цена подобных «помощников» – только время, затраченное на работу с ними. Не нужно платить консультантам или прочим компаниям, которые собирают документы и подают их в органы.

Правила заполнения стандартных форм и бланков

Правила унифицированного государственного оформления деятельности индивидуального предпринимателя предполагают точное и своевременное выполнение всех надлежащих предписаний и правдивую подачу необходимой информации в органы государственного надзора и контроля.

После указания данной информации в стандартных бланках предусмотрено место для указания служебной информации регистраторов.

Заявитель не должен вносить никаких данных в эти графы, и не делать никаких дополнительных манипуляций в качестве репликанта.

После заполнения листа заявления, следует указать предпочтительный вид экономической деятельности, которой планирует заниматься физическое лицо, способы ее реализации, и поставить подпись.

Подачу заявки можно осуществить не лично, а посредством почтового отправления. В этом случае следует заверить все документы нотариально, а к заявлению приложить копию паспорта. После этого можно подавать документы на регистрацию.

Кроме того, процедура оформления ИП является платной – она подвергается стандартному государственному пошлинному сбору.

Оплатить пошлину можно в любом банке (даже через Сбербанк Онлайн), поскольку реквизиты данного платежа являются достаточно распространенными. Сумма оплаты составляет 800 руб.

Полезные советы, от человека, прошедшего через это

Мы отыскали человека, который буквально пару месяцев назад открыл ИП, он готов поделиться с нашими читателями своим опытом. Отметим, что в интервью приведён ряд ссылок на платные и бесплатные сервисы. Это не реклама, никакой выгоды с упоминания этих сервисов редакция не имеет.

Что надо сделать на первом этапе, ещё до того, как вы начали заполнять заявление?

На первом этапе надо определиться со списком деятельностью по справочнику ОКВЭД. ОКВЭД — это упорядоченный список видов деятельности предпринимателя. Существует много организаций, готовых «помочь» (естественно не бесплатно) подобрать вам правильный вид деятельности. Но я бы вам не рекомендовал это делать. Это с лёгкостью можно сделать самостоятельно. По ссылке ниже я привёл актуальный список ОКВЭД:

https://www.regberry.ru/malyy-biznes/okved

Вбиваете в поиск приблизительно то, чем хотите заниматься одним словом, и он подскажет вам что надо выбрать:

Вообще, сильно зацикливаться на этом моменте я бы не стал. Выбираете 1 основной вид деятельности и 2-3 дополнительных (хотя их можно выбрать бесконечно много), которые будут характеризовать то, чем вы занимаетесь.

Не беспокойтесь, список деятельности всегда можно изменить, в любой момент работы предпринимателем.

Что дальше, куда обращаться для открытия ИП?

Вариантов открытия ИП самостоятельно всего 3:

- Подать документы через ближайшую налоговую;

- Подать документы через МФЦ;

- Подать документы через портал Госуслуг;

Указанные способы практически одинаковы по трудозатратам. При подаче документов через налоговую вы можете сразу с заявлением по форме Р21001 подать заявление на переход на упрощённую систему налогового учёта (УСН). При подаче через портал Госуслуг или МФЦ у вас смогут принять только само заявление на открытие ИП, заявление о переходе на «упрощёнку» вы сможете подать уже когда будете забирать документы в налоговом органе.

Что скажете про подачу заявления через портал Госуслуг?

Чтобы подать заявление через портал Госуслуг вам надо:

1. Перейти на портал Госуслуг и зарегистрироваться:

https://www.gosuslugi.ru/

2. Загрузить максимальный объём персональных данных (паспорт, заграничный паспорт, свидетельство о рождении, СНИЛС, права и пр. документы).

3. Сходить ближайшее в почтовое отделение и подтвердить свою учётную запись (нужен паспорт). Узнать куда именно вам пойти вы можете по ссылке:

https://esia.gosuslugi.ru/public/ra/

Не забудьте ответить галочкой пункт «Подтверждение личности»:

Далее вам необходимо будет создание квалифицированной электронной подписи (ЭЦП). Не буду вдаваться в подробности, что такое ЭЦП. Просто отмечу, что это своего рода ваша подпись, которую вы ставите от руки. Отличие в том, что расписаться с помощью ЭЦП вы можете онлайн. Юридически это будет одно и то же.

Делал я её через компанию Контур. Вернее я обращался туда не на прямую, а через компанию-посредника, которая находилась в двух шагах от моего дома. Контур имеет очень большую партнёрскую сеть практически во всех крупных городах России. Получить подпись можно в 3 этапа:

Читайте также: Как посмотреть задолженность у судебных приставов через сайт ФССП

1. Ищете ближайшую к вам точку продаж:

https://kontur.ru/partnership/map/all

Звоните в точку продажи и говорите что вам нужна ЭЦП для физ лица для портала Госуслуг.

2. После этого они запросят у вас 3 скана документов — паспорта, ИНН, СНИЛС.

3. Спустя 2-3 дня вы с оригиналами документов идёте к ним в офис и получаете флешку с ключом.

Советую при заказе ЭЦП не жадничать и заплатить за их флешку. Цена вопроса — 1 500 за всё.

После того как получили ЭЦП переходите в раздел открытия бизнеса портала Госуслуг:

https://www.gosuslugi.ru/10058/1

Выполняете по шагам в точности что там написано. Спустя 5-6 дней в случае успеха вам должно прийти приглашение забрать документы в налоговой. Но мне не повезло. Пришёл отказ из-за того, что почему то к заявлению не приложилась квитанция об оплате, хотя я всё оплатил как надо. Почему квитанция не приложилась — до сих пор загадка:

Таким образом можно сказать, что если у вас нет подтверждённой записи на портале Госуслуг и нету ЭЦП, смысла подавать документы на открытие ИП через Госуслуги особого нет. К тому же есть шанс наткнуться на ошибку.

И что вы делали дальше, решили опробовать открытие ИП через МФЦ?

Всё верно, читатели наверное думают, зачем я рассказывал вам про открытие ИП через портал Госуслуг, ведь всё равно это закончилось неудачей. Тут я отвечу, что сбой произошёл случайно по какому то форс-мажору, скорее всего у вас всё получится. Теперь продолжу про МФЦ.

Перед посещением МФЦ лучше продумать всё заранее. Ведь оплатить гораздо проще сидя в своём удобном кресле дома через сайт налоговой, а заполнять заявление и подавно. Начнём с уплаты госпошлины. Готовим реквизиты своей банковской карты, и переходим на страницу:

https://service.nalog.ru/gp2.do

Здесь выбираем соответствующие пункты. (не актуально в 2022 году – при подаче заявления в электронной форме госпошлина не уплачивается):

Обратите внимание, выбрать надо именно пункт (в противном случае в МФЦ вашу квитанцию не примут): «Государственная пошлина за регистрацию ФЛ в качестве ИП (при обращении через многофункциональные центры) (18210807010018000110)»

Далее заполняете ИНН (обязательно, если он у вас есть), ФИО и регистрацию. На последнем шаге заполняете реквизиты своей банковской карты и подтверждаете платёж.

После уплаты пошлины настоятельно рекомендую дома заполнить и распечатать «Заявление о государственной регистрации физического лица в качестве индивидуального предпринимателя по форме №Р21001«. На мой взгляд, самый просто способ, это с помощью специальной программы. Скачать её можно на официальном сайте ФНС:

https://www.nalog.ru/rn77/program/5961277/

В данной статье описывать процесс пользования данной программой я не буду. Рекомендую прочесть другую статью на сайте издания «Банки Сегодня» где всё подробно расписано.

После выполнения вышеперечисленных действий берёте заявление, квитанцию об уплате госпошлины, паспорт, ИНН, СНИЛС и направляетесь в ближайшее к вам МФЦ.

А что делать уже после того как документы сдали в МФЦ? Другими словами как понять, что вас ФНС зарегистрировала и пора направляться в налоговую чтобы забрать документы?

Сразу скажу, что обязательно уточните в МФЦ у человека, который будет принимать ваши документы, в какую налоговую вам ехать чтобы забрать готовые документы. Это важно, чтобы не тратить время на посещение разных филиалов ФНС, ведь регистрировать вас может главное отделение, а забирать готовые документы вам надо будет в дополнительном офисе (так называемом ТОРМе — территориально обособленном рабочем месте).

Узнать точно, когда можно забирать готовые документы я также рекомендую на сайте налоговой. Для этого переходите на страницу:

https://service.nalog.ru/uwsfind.do

Здесь достаточно ввести только своё ФИО:

Как только в окне появится статус: «Вид решения: Решение о государственной регистрации. ГРНИП внесенной записи 000000000» Можно смело ехать и забирать свои документы:

Как обычно, я советую вам заполнить заявление заранее. На данном этапе вам надо взять с собой заполненное заявление о переходе на УСН 6% или УСН 15%. Какую именно систему налогообложения выбрать я тут писать не буду, на сайте «Банки Сегодня» есть хорошая статья по этому поводу. Для заполнения рекомендую воспользоваться онлайн сервисом:

https://service-online.su/forms/nalog/usn/

Код налогового органа можно узнать здесь. Про выбор Объекта налогообложения читайте в этой статье. «Организации и ИП, подающие уведомление в течение 30 дней со дня постановки на учет» этот пункт выбираем в случае если документы подавались заранее через МФЦ, и этот «Организации и ИП, подающие уведомление одновременно с документами на государственную регистрацию» в случае если документы на регистрацию вы подаёте через налоговую вместе с заявлением о переходе на УСН. Заполняете все остальные поля и печатаете заявление.

Напомню, что ни через портал Госуслуг ни через МФЦ заявление о переходе на УСН подать нельзя. В этом случае вы подаёте его в момент когда будете забирать готовые документы в ФНС.

А что вы скажете про метод подачи документов на регистрацию ИП в налоговую?

Здесь практически нет отличий по трудозатратам от предыдущего метода. Только если отделение налоговой ближе к вам чем МФЦ, тогда вам проще сразу нести документы в налоговую и позже забирать их в там же. В этом случае обратите внимание на момент оплаты пошлины онлайн (выбрать надо будет не 2 а 1 пункт) и сразу составить заявление о переходе на УСН.

Смежные этапы

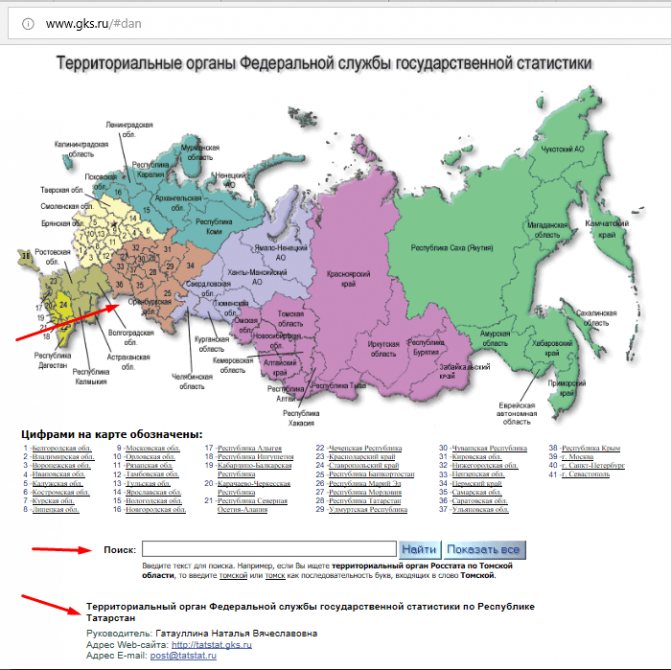

Предприниматель, пришедший в ФСРС, имеет возможность ознакомиться с информацией из ОКВЭД, нужной для проведения различных счетов в банке. Узнать организационные сроки и порядок присвоения кодов Росстат, адрес местонахождения своего территориального государственного органа и телефонные номера, коммерсант может на сайте Росстат, выбрав необходимый субъект.

Постановка на учет

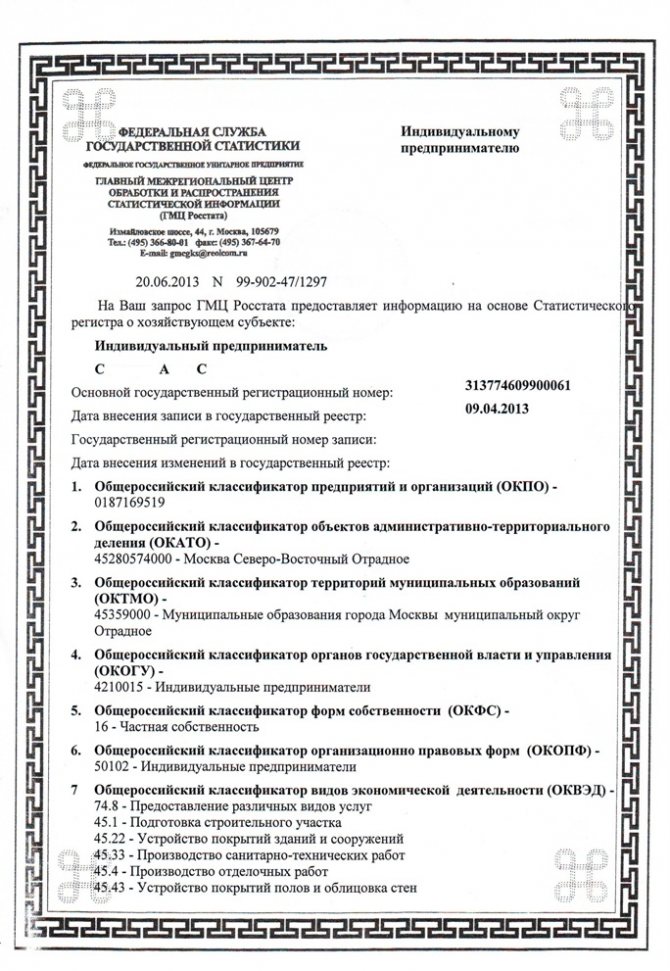

После оформления и постановки на учет Росстат подготавливает письмо, где указывает все коды ОКВЭД, присвоенные предпринимателю при регистрации этой процедуры. Эти коды присваивают различным видам бизнес деятельности предприятия, о которых заявил частный предприниматель при постановке на учёт.

Присвоение данных из ОКВЭД является абсолютно бесплатной процедурой.

Присвоение кода

Если в Росстат обновлена база данных, то предприниматель имеет возможность получить сведения из ОКВЭД в день подачи заявительных бумаг.

Предпринимателю, в ФСРС, выдают следующие документы:

- уведомление о том, что коммерсант стал на учет в этом месте;

- руководство для предпринимателя;

- информацию о том, как возможно еще раз получить здесь ОКВЭД коды, если они понадобятся.

Если предприниматель имеет счета в банке и ведет безналичный расчет, то данные из Росстат ему необходимы.

Какие документы вы получили на руки?

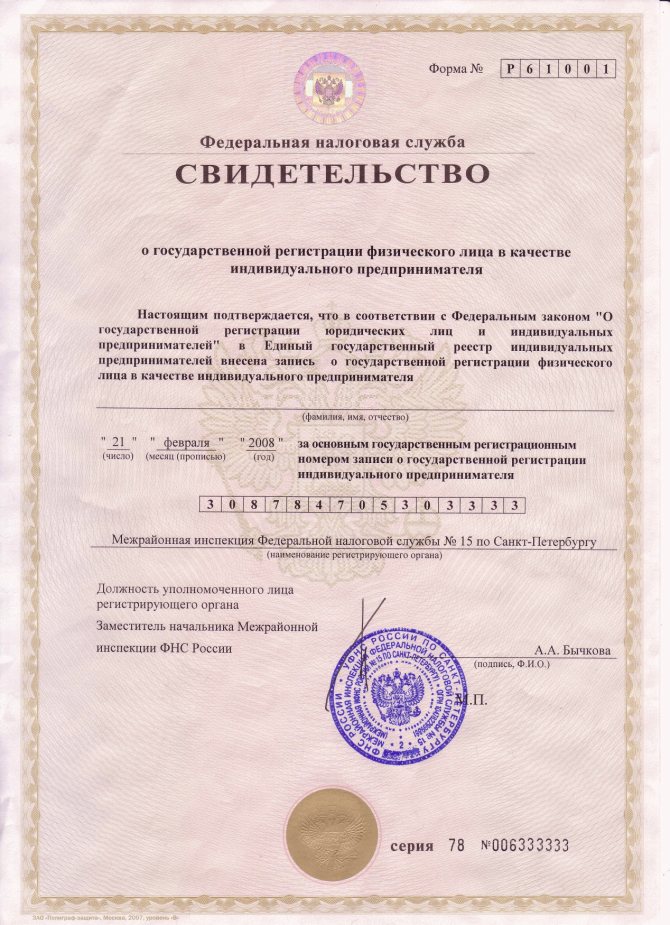

Вопреки моим ожиданием, красочного свидетельства о регистрации ИП я не получил:

Поскольку с 1 января 2022 года при регистрации юридических лиц и индивидуальных предпринимателей вместо свидетельства о государственной регистрации выдаётся ЛИСТ ЗАПИСИ нужного реестра – ЕРГЮЛ для ООО или ЕГРИП для ИП. И выглядит это мене торжественно:

Почему налоговая так решила — я не знаю, возможно, желающих открыть ИП стало много и выдавать всем свидетельства на красочных бланках стало не выгодно, да и не за чем это на самом деле.

… по поводу личного кабинета ИП

В конце я посоветую обзавестись личным кабинетом ИП. Он находится по этой ссылке https://lkip.nalog.ru/. В последствии очень упростит вам жизнь. Когда будете забирать свои документы в налоговой, попросите администратора выдать вам логин и пароль для входа в личный кабинет. Если у вас имеется ЭЦП, сделать это можно дома.

На этом всё. Если у вас есть вопросы — пожалуйста задавайте их в комментариях.

Дата написания статьи: 11 февраля 2022 года Дата обновления статьи: 24 января 2022 года Причина: Актуализация в связи с изменениями в 2019 году

Как присваиваются коды

В настоящее время, для обслуживания граждан, широко применяется именно рассматриваемая концепция «одного окна». Ранее процедура присвоения и получения кодов происходила вне рамок процесса гос. регистрации ООО. Сейчас, из-за внесения изменений в обслуживание населения и юридических лиц, действуя в рамках системы так называемого «электронного правительства» коды присваиваются без дополнительного хождения по инстанциям.

По сути, регистрация ООО в Росстате, а именно — статистический учет – это второй шаг в юридическом оформлении общества с ограниченной ответственностью.

Как правило, процесс сопровождается одновременной регистрацией во внебюджетных фондах и органах статистики.

Обычно сразу, в течении недели после государственной регистрации организации, данные из территориального отдела Федеральной налоговой службы передаются в местные органы Росстата. Последний присваивает коды и ведет учет. Присвоенная кодировка оформляется сотрудниками статистики в виде письма. Затем, уже готовые, сформированные сведения могут быть выданы заинтересованному лицу по его запросу.

Получение каких кодов статистики необходимо для ООО

Работа любого юридического лица, вне зависимости от формы его собственности, должна осуществляться в точном соответствии с законами, регулирующими предпринимательскую деятельность. В них нетрудно разобраться даже непрофессионалу.

Одной из форм учета работы любого предприятия или организации выступает Росстат. Именно в этом уполномоченном государством органе происходит классификация зарегистрированных в Налоговой инспекции юридических лиц по определенным параметрам с присвоением соответствующих кодов.

Эта процедура строго обязательна для Обществ с ограниченной ответственностью после их регистрации.

ООО: понятие и основная характеристика

Общество с ограниченной ответственностью может быть учреждено гражданином (гражданами) или юридическим лицом. ООО относится к коммерческим организациям. Уставной капитал предприятия разделен на доли каждого из участников, и последние не отвечают по обязательствам организации, но несут риск убытков в пределах своей доли.

ООО создается для различных видов хозяйственной деятельности: туризма, торговли, бытовых услуг и т. д. Немалая часть из них применяет упрощенную систему налогообложения (далее УСН), но для этого организация должна отвечать некоторым параметрам, обусловленным годовым доходом и числом сотрудников.

О возможности применения УСН необходимо подавать заявление в Налоговую инспекцию при первичной регистрации ООО. Коды статистики выдаются в это же время вместе со всей документацией на ООО. Повторно их получают в Госкомстате при наличии следующих ситуаций:

- изменение адреса организации (юридического);

- изменение вида и наименования бизнеса предприятия;

- создание филиалов;

- открытие представительств.

Какие коды статистики получать для ООО

Идентификационные коды представляют собой информационное уведомление, характеризующее учет в Статрегистре.

Некоторое время назад процедура происходила вне осуществления процесса регистрации коммерческих организаций для получения кодов статистики для ООО их нужно было заказать .

На сегодняшний день для реализации системы «одного окна» рассматриваемые классификаторы присваиваются в ходе регистрационных процедур.

Порядок присвоения кодов статистики для ООО

Присвоение идентификационных кодов для коммерческой организации по организационно-правовой форме собственности – ООО можно отнести к следующей стадии после регистрационной процедуры.

Случается, что налоговики после осуществления ими регистрационных процедур с ООО не выдают специального уведомления с кодами статистики. Тогда бизнесмены их получают лично в Росстате. Соответствующее уведомление обычно выдается в период, составляющий несколько дней.

На практике после недельного срока регистрации организации в Налоговой инспекции данные из этого уполномоченного органа попадают в Росстат. Получение кодов тогда можно осуществлять на общих основаниях.

Важно: часто органы статистки с опозданием обрабатывают поступающие данные из налоговых подразделений.

Поэтому на практике наблюдаются задержки с присвоением идентификационных кодов – через несколько дней после регистрации коммерческой организации, и это в лучшем случае.

Присвоение кодов происходит в точном соответствии с теми документами, которые выдаются юридическому лицу. Таким образом, предприниматели разделены по следующим критериям:

- ОКОГУ – идентификатор элементов механизма государства;

- ОКАТ — идентификатор территории;

- ОКВЭД – идентификатор видов бизнеса;

- ОКФС – идентификатор видов имущества юридического лица;

- ОКОПФ – определитель форм собственности с точки зрения организации компании или предприятия;

- ОКПО – общий классификатор коммерческих организаций.

Кто присваивает коды статистики в столице

На территории столицы работают две организации, имеющие законную компетенцию на присвоение коммерческим организациям кодов статистики. Это делается в специальных документах Московским комитетом по статистике и Главным межрегиональным центром, относящимся к Федеральной службе государственной статистики.

Важно: такой уполномоченный орган, как Налоговая инспекция, никакого отношения к получению идентификаторов не имеет!

Для присвоения идентификационных кодов представляются следующие документы:

- ксерокс ОГРН, ИНН;

- выписка из реестра юридических лиц;

- ксерокс документов, свидетельствующих об изменениях регистрационного статуса государственного органа;

- ксерокс учредительного документа ООО (действующего);

- ксероксы всех решений, свидетельствующих о назначении директора ООО.

Если организация раньше уже числилась обладательницей идентификационных кодов, то список документов к представлению в уполномоченный орган несколько меняется. Таким образом, предпринимателю вменяется в обязанность иметь в наличии следующие акты:

- копию ранее выданных идентификаторов;

- оригинал документа (доверенность), фиксирующего право на представление интересов юридического лица, то есть организации, на получение этих актов.

Актуально: при присвоении рассматриваемых идентификаторов в случае учредителей Общества юридических лиц необходимо зафиксировать их ОКПО для отечественных коммерческих лиц и государство их регистрации – для зарубежных организаций.

В самом общем смысле коды статистики необходимы ООО для того, чтобы они могли полноценно работать. Кроме того, их необходимость обусловлена лицензированием отдельных видов бизнеса ООО в органах, которые занимаются выдачей разрешений.

Виды деятельности, которые подлежат лицензированию, указаны в ФЗ №128. Но там учтена далеко не вся хозяйственная деятельность, лицензия на которую обязательна. Например, это банки и страховые организации, медицинские учреждения. Поэтому получение кодов статистики для ООО необходимо для осуществления следующих манипуляций:

- получение сертификатов на товары;

- ведение расчетного счета в кредитном учреждении;

- участие в торгах;

- оформление договорных отношений с партнерами по бизнесу;

- создание платежных поручений для выплаты налоговых сборов и т. д.

Иностранное представительство на территории РФ

Регистрация ООО с иностранным капиталом несколько отличается по набору документов. Для того чтобы иностранное юридическое лицо работало в нашей стране на законных основаниях, ему нужно иметь в наличии следующее:

- документы о государственной аккредитации и о представительстве;

- документ (протокол) об открытии представительства;

- акт о компетенции представительства;

- ИНН.

Коды статистики для ООО – где их взять: советы для бизнесменов

- Номера ПФР, ФОМС, ФСС и ОКПО. После регистрации в течение 30 дней на юридический адрес ООО приходят номера ПФР и ФСС. Идентификаторы ФФОМС и ТФОМС отменили три года назад. ОКПО фиксируется в письме из статистики информационного содержания.

- ОКТМО – это идентификатор, получаемый предпринимателями или учредителями юридического лица при помощи одного из следующих вариантов:

- информационные данные статистики, которые выдаются в форме письма в процессе регистрационных процедур;

- информация Минфина (сводная), где фиксируется соответствие ОКАТО идентификаторам ОКТМО, а по ОКАТО предприниматель имеет возможность нахождения соответствующего его предприятию кода ОКТМО;

- данные ФНС (информационного содержания) здесь можно скачать коды статистики для ООО – они находятся на сайте Налоговой службы.

- ОКАТО: начиная с этого года при выплате налогов необходимо проставлять коды ОКТМО. Но ОКАТО все равно требуется для формирования различных документов для ООО. В частности, в реквизитах код ОКАТО нужен для его использования в нескольких случаях:

3а. Налоговый орган – при выборе района муниципального уровня заполнение графы ОКАТО происходит автоматически. Также его можно увидеть в данных от Росстата или узнать на официальном ресурсе Налоговой инспекции, избрав регион осуществления деятельности.

3б. ПФ – почти всегда ОКАТО аналогично ОКАТО Налоговой инспекции. Тем не менее необходимо уточнить этот идентификатор в ПФР (по месту регистрации компании).

В чем состоит смысл точного указания кода ОКАТО?

От этого зависит то, куда уйдут страховые взносы.

3в. ФСС – идентификаторы ОКАТО для оплаты обязательных взносов можно найти на официальном ресурсе.

Объектом распределения в ОКВЭД выступает тот вид бизнеса, который осуществляет коммерческая организация.

Когда можно говорить о том, что экономическая деятельность у того или иного ООО существует? Только тогда, когда ресурсы – оборудование и технологии, сырье, энергия и материалы – объединены в общий информационный процесс, который преследует одну цель: оказать услуги или произвести продукцию для современного потребителя. Характеристиками экономической деятельности любого ООО, вне зависимости от того, чем занимается общество, выступают:

Таким образом, ОКВЭД содержит в себе классификационный и информационный список экономической деятельности с ее описанием.

Приведем пример: 71.10 – экономическая деятельность бизнесмена — аренда автомашин легкового типа.

Классификатор гласит о том, что эта группировка содержит в себе оказание таких услуг, как аренда одноименных транспортных средств и автофургонов (тоннаж до 3,5 т и без экипажа), то есть относящихся к легким транспортным средствам. Важно, что эта группировка не содержит в себе аренду автомашин с экипажем и финансовую аренду (лизинг).

Поэтому при формировании кодов статистики необходимо быть внимательными!

, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

Источник: https://svoy-biznes.com/nachalo-deyatelnosti/poryadok-registratsii/poluchenie-kodov-statistiki-dlya-ooo.html