Одной из современных форм экономических отношений, без которой современную жизнь представить трудно, является страхование. Страховых продуктов много, и они разные. Современный рынок различает несколько разных видов страхования, которые, в свою очередь, делятся на подвиды. Попробуем в них разобраться.

Гражданский кодекс Российской Федерации различает два основных вида продуктов страхования.

Личное страхование – продукт, в котором объектом страхования является жизнь, здоровье, трудоспособность или пенсионное обеспечение страхователя.- Имущественное страхование – продукт, в котором объектом страхования является материальная ценность страхователя. К примеру, недвижимость или автотранспорт.

Виды страхования имущества

При заключении договора страхования имущества в правоотношения вступают два субъекта. Страхователь субъект, желающий застраховать свое имущество, и страховщик, гарантирующий выплату ущерба при наступлении определенного события (страхового случая).

Имущественное страхование делится на следующие виды:

Читайте также: Владельцы ресторанной группы могут разделить активы

- Страхование имущества любой формы собственности.

- Страхование ответственности.

- Страхование рисков любого типа.

Следует учесть, что страховой случай наступает только в строго оговоренных договором случаях и не является способом получения дохода, а лишь покрывает нанесённый ущерб. К примеру, разными пунктами договора может быть оговорено возмещение ущерба от полной гибели предмета договора, или же его частичного разрушения-уничтожения, что, в свою очередь, предусматривает разные страховые выплаты. Сумма по возмещению ущерба не может превышать реального ущерба.

Под имущественное страхование попадает любое имущество страхователя: здания и сооружения, рабочее оборудование или даже мебель и бытовая техника. Все эти материальные ценности должны быть прописаны в договоре.

Условия

Страховые компании самостоятельно устанавливают условия страховки. Но имеется такие основные моменты, которые необходимо соблюдать. Таким основным моментом является возраст.

Страхователь должен находиться в возрасте от 18 лет до 65, иногда и до 70 лет. Оплачиваемые взносы должны проводиться на момент действия договора страхования. Как только проходит срок действия страховки, то в зависимости от выбранной программы и выполнения обязанностей, страхователь получает или не получает денежную выплату от страховой компании.

Виды страхования ответственности

Страхование ответственности относится к имущественному страхованию и выделено Гражданским кодексом Российской Федерации в отдельную отрасль. Страхование ответственности может быть, как обязательным, так и добровольным.

Основными видами страхования ответственности являются:

Страхование гражданской ответственности владельцев автотранспортных средств.- Страхование гражданской ответственности предприятий – источников повышенной опасности.

- Страхование профессиональной ответственности.

- Страхование ответственности за неисполнение обязательств.

При этом обязательным является только страхование гражданской ответственности владельцев автотранспортных средств и страховании разных видов ответственности для разных предприятий.

Обязательным оно является для нотариусов, оценщиков или предприятий с повышенным уровнем опасности.

В остальных же случаях такие подобные продукты используются по желанию страхователя.

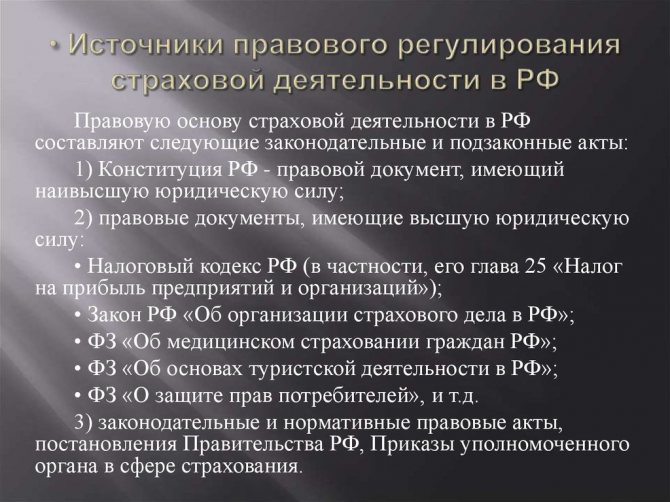

Правовое регулирование страхования

Основными актами, регулирующими страховые отношения, являются ГК РФ и Закон РФ № 5015-1. Также в данной сфере имеют силу и другие нормативные акты, такие как:

- Указ Президента «Об обязательном личном страховании пассажиров».

- Документы МинФина «О территориальных органах страхового надзора», «Правила формирования страховых резервов», «Условия лицензирования страховой деятельности» и др.

Таким образом, сущность страхования заключается в защитите от воздействия разнообразных факторов, вызывающих негативные последствия. Ответственность за них берет на себя страховая организация.

Видео по теме статьи

Какое бывает личное страхование

Как было упомянуто выше, личностное страхование – это такой вид страхового продукта, в котором страхователь страхует свою жизнь, здоровье или трудоспособность.

Читайте также: Мини-сыроварня: с чего начать и как выйти на прибыль от 100 000 р.

Личностное страхование выделено Гражданским кодексом РФ в отдельную отрасль и делится на несколько подвидов:

- Страхование жизни

Как правило, имеет оговоренную договором фиксированную сумму страховой выплаты. Вступает в силу в случае наступления смерти страховщика.

- Страхование от несчастных случаев

Может иметь как фиксированную сумму выплаты по наступлению страхового случая, так и сумму, равную нанесенному ущербу здоровью.

- Страхование от потери трудоспособности

Такой вид страхования может иметь фиксированную сумму при потере страхователем трудоспособности или же может гарантировать пенсионное содержание после наступления страхового случая. Гражданский кодекс Российской Федерации также распознаёт такой вид страхового продукта как «накопительное страхование».

Как выбрать страховую программу?

Страховые программы бывают разные, можно выделить 4 вида (конкретные условия по каждому виду можно уточнить у страховщика):

1. Рисковое страхование

В чистом виде рисковое страхование жизни подразумевает один-единственный страховой случай — уход из жизни. В таком случае страхуемый делает один взнос или платит их регулярно — здесь все зависит от договора. Когда наступает страховой случай, деньги получают его родственники.

Рисковое страхование жизни часто становится основой для так называемого смешанного страхования, при котором вы получаете выплату и в том случае, если заболели или получили травму. Накоплений при этом не делается.

В такой смешанной страховке вы можете самостоятельно выбрать:

- размер выплаты;

- список возможных неблагоприятных событий (инвалидность, травмы, смертельно опасные заболевания);

- срок — от года до 20 и более лет.

Размер взносов рассчитывает представитель страховой компании. Он зависит от тарифов компании и других факторов (например, от размера выплат).

Пример: Олег работает водителем и выплачивает ипотеку. В прошлые выходные он «поскользнулся, упал, закрытый перелом, потерял сознание, очнулся — гипс!». Теперь некоторое время он не сможет работать. Но у Олега есть страховой полис. Страховая компания выплатит ему сумму, которая поддержит семью Олега, пока он восстанавливается после травмы.

Еще один частный случай рискового страхования — кредитное. В этом случае, если банк указан в качестве выгодоприобретателя, выплату получите не вы, а банк, в котором вы взяли кредит. Если с вами что-то случится, вашим родным не придется расплачиваться за вас.

2. Накопительное страхование

Читайте также: Куда вложить деньги в 2020 – 2021 году без риска (20 надежных и проверенных идей)

Сочетание страховки и накоплений. В классическом накопительном страховании есть фиксированная доходность. Правда, и возможный доход будет ниже, чем при инвестиционном страховании.

После того как вы заключили договор, у вас может быть оба варианта или один из двух:

- страховой случай наступил — ваши выгодоприобретатели (то есть те, кого вы укажете в договоре) получат выплату (по риску «уход из жизни»);

- до окончания договора с вами ничего не случилось — вы получаете свои накопления (по риску «дожитие» или «дожитие до определенного события»).

Пример: у Николая и Анны родился сын. Родители уверены, что на совершеннолетие подарят ему квартиру. Николай ежегодно платит взносы в страховую компанию, и в 18-й день рождения сына родители вручат ему сертификат. При этом все 18 лет жизнь Николая застрахована: если случится несчастье, страховая выплатит накопленную сумму к дате, указанной в договоре.

То есть вы можете откладывать деньги на что-то важное 10 лет, и все это время ваша жизнь будет застрахована. Размер взносов и выплаты вы можете выбирать самостоятельно. Срок — от 5 до 20 и более лет. Можно заключить договор и на меньший срок, чем 5 лет, но в этом случае доходность будет невысокой, а тарифы, наоборот, высокими.

3. Добровольное пенсионное страхование

Программа добровольного пенсионного страхования похожа на накопительное страхование. Первое отличие в том, что «важное событие» — это достижение пенсионного возраста, а второе — вы можете выбрать период, во время которого вы (или кто-то другой, кого вы выбрали) будете получать дополнительную пенсию. В остальном все так же: выбираете размер пенсии и платите регулярные взносы.

Пример: Анатолий Ефремович решил, что его пенсии будет недостаточно. Последние 20 лет он платил взносы по программе пенсионного страхования. После выхода на пенсию Анатолий Ефремович будет пожизненно получать дополнительные выплаты.

Варианты пенсионного страхования:

- Пожизненная пенсия Вы выбираете период, с которого начнете получать дополнительную пенсию. Если с вами что-то случится, то накопленный остаток пенсии не «сгорит», а будет выплачиваться «выгодоприобретателю» — тому, кого вы назначите: мужу, жене или другому ближайшему родственнику.

- Срочная пенсия Вы указываете определенный срок, когда хотите получать дополнительную пенсию (например, с 65 до 70 лет).

Какие могут быть дополнительные условия пенсионного страхования?

- От уплаты взносов могут освободить при наступлении инвалидности 1-й и 2-й группы. При этом могут быть назначены дополнительные ежемесячные выплаты.

- Страхование от несчастных случаев (единовременные страховые выплаты при травме, смерти и инвалидности только в результате несчастного случая).

Дополнительные условия не предоставляются по умолчанию, а должны быть прописаны в договоре отдельно.

Инвестиционное страхование

В этом случае вы позволяете страховой компании распоряжаться вашими деньгами. Накопления делятся на две части:

- гарантийная часть обеспечит возврат ваших денег, если ситуация на фондовом рынке будет неблагоприятной;

- инвестиционная часть может обеспечить дополнительный доход.

От неблагоприятной ситуации на рынке может быть защищен не весь капитал, сформированный вашими взносами, — поэтому внимательно читайте условия договора.

Вы можете выбирать одну из инвестиционных программ, которую вам предложит страховщик. Каждая страховая компания выбирает самостоятельно, что именно войдет в инвестиционный портфель, обычно создавая несколько предложений под разные стратегии:

- агрессивную — с вероятностью большего дохода, но и большими рисками;

- консервативную — в которой риски потерять деньги ниже, но и вероятная прибыль меньше.

Пример: Павел работает в государственном учреждении, он регулярно получает зарплату и на хорошем счету у начальства. Он хочет подзаработать, но с минимальными рисками. В страховой компании ему предложили программу инвестиционного страхования — Павел получит прибыль при благоприятной ситуации на фондовом рынке (и не потеряет деньги в случае нестабильности рынка).

Вкладывая деньги в инвестиционное страхование, вы получаете налоговый вычет со взноса. Однако имейте в виду, что взносы и инвестиционный доход не застрахованы, в отличие от вкладов в банке. Если страховая компания обанкротится, вы можете потерять все деньги. Поэтому нужно очень ответственно подойти к выбору страховщика.

Дополнительные плюсы страхования жизни:

- Выплаты по рисковым событиям не облагаются налогами. Подоходный налог с выплат «по дожитию» взимается только с разницы между суммой выплаты и суммой взносов за вычетом размера ставки рефинансирования.

- Налоговый вычет. Вы можете обратиться в налоговые органы с заявлением и вернуть налоговый вычет в размере уплаченных за налоговой период страховых взносов (но не более перечисленного НДФЛ) по договорам добровольного страхования жизни сроком от 5 лет и дольше.

- Адресность. Страховые выплаты в случае смерти не включаются в наследство — их получит только тот человек, которого вы указали. Это забота о самых уязвимых членах семьи — вы можете защитить, например, внуков или детей от первого брака.

- Особый статус полиса. Полисы страхования — не имущество, поэтому на них не может быть наложено взыскание со стороны третьих лиц. Их нельзя конфисковать, арестовать или, например, разделить при разводе.

Всегда читайте договор страхования до конца, внимательно изучайте правила страхования, задавайте вопросы страховщику. Разберитесь, что такое страховой случай в конкретном договоре (если вы занимаетесь экстремальными видами спорта, уточните, учитывает ли ваша страховка риски, связанные с ними).

Расторгнув договор досрочно, вы рискуете потерять часть взносов или все взносы — например, если расторгнете договор в первый год срока действия. Поэтому обратите внимание на порядок определения размера выкупной суммы по вашему договору.

Обратите также внимание на:

- срок договора страхования;

- суммы страховых взносов;

- периодичность уплаты взносов;

- распределение рисковой и накопительной части в страховании;

- перечень исключений из страховки;

- основания для отказа в выплате страховки;

- условия досрочного расторжения договора (в том числе порядок определения размера выкупной суммы).

Не скрывайте информацию о состоянии вашего здоровья (особенно о наличии хронических или смертельно опасных заболеваний) — если выяснится, что вы утаили важные сведения, страховая компания может признать договор недействительным и не выплатит ничего.

На что обратить внимание, выбирая страховую компанию?

- наличие лицензии Банка России на страхование жизни;

- опыт работы компании;

- отзывы клиентов;

- тарифная политика компании.

Виды страхования рисков

Очень частым явлением в современном мире стало страхование рисков разного рода. Пользователями таких рисков зачастую являются банки, финансовые компании, крупные торговые и производственные предприятия, импортёры и экспортеры.

Страхование финансовых и специфических рисков можно выделить в три основных пункта:

- Массовое страхование – подразумевает одновременное страхование стразу нескольких рисков или объектов. Особенностью такого продукта является, как правило, целый пакет страховок. К примеру от пожара, стихийного бедствия, финансовых рисков или т.д.

Страхование крупных рисков – основной областью использования подобного продукта является инвестиционная деятельность. При вложении в тот или иной бизнес больших сумм инвестор страхует возможный их не возврат.

- Страхование редких событий – как правило, характеризуется редкими наступлением страхового случая с одной стороны, и большими суммами выплат при его наступлении с другой.

Характерной особенностью всех видов рискового страхования является малая вероятность наступления страхового случая и большие суммы выплат.

Классификации видов страхования

Особенностью всех утвержденных видов страхования является то, что сумма выплаты при наступлении страхового случая всегда в разы больше, чем сам страховой взнос страховальщика. При этом риск для страховщика полностью отсутствует, так как количество полисов так же в разы больше, чем количество наступивших страховых случаев. Конечно, бывают и форс-мажоры, но это скорее исключение из правил.

Основными видами страхования, описанными выше, являются:

- Личностное страхование.

- Имущественное страхование.

В свою очередь, они делятся на подвиды:

- Обязательное страхование.

- Добровольное страхование.

Все виды и подвиды делятся на сотни разных отраслей и все имеют разное действие, условия и возможности.

Регулятором страховой деятельности в Российской Федерации служит Гражданский кодекс. Именно он разделяет и различает виды и подвиды страховых продуктов.

Читайте также: Милый бизнес. Шоколад ручной работы для настоящих фиф

Основные правила выбора страховой компании

Ассортимент предложений невероятно значительный, именно по этой причине придется крайне внимательно оценивать все компании, проверять условия, а также оценивать важные моменты. В первую очередь обратите внимание на наличие опыта. Чем дольше компания работает на рынке, тем более надежной она является. Проверьте наличие финансовой устойчивости. На данный фактор влияет размер капитала уставного типа, общая сумма сделанных выплат и пр. Непременно обратите внимание на рейтинги независимых агентств, а также оцените ассортимент предлагаемых услуг. Также проверьте наличие клиентов и актуальность компании. Сделать это можно посредством посещения специализированных форумов, на которых тематика страхования обсуждается вдоль и поперек.

Есть масса компаний, которые уже имеют высокие рейтинги актуальности и считаются самыми надежными партнерами. Именно сотрудничество с ними может стать для вас неоспоримой основой получения надежности и уверенности.