Индивидуальное предпринимательство — это быстрый и простой способ начать бизнес, чем открытие юридических лиц (компаний). Она дает возможность вести предпринимательскую деятельность, принимать наемных работников, работать на себя. Вы можете открыть ИП с долгами по личным кредитам, ограничений практически нет.

Но ответственность все же предусмотрена — при совершении противоправных действий предприниматель будет отвечать. Риски могут коснуться его собственности, в некоторых случаях — свободы. Рассмотрим, отвечает ли ИП по долгам физического лица.

Ответственность в предпринимательской деятельности: что говорит закон?

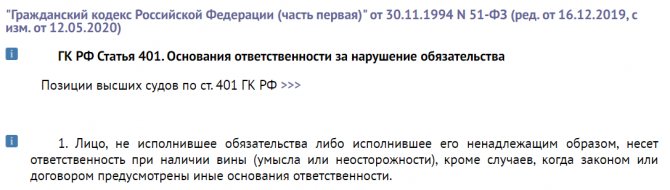

Предприниматели имеют официальный статус «физическое лицо». Согласно нормам ст. 24 ГК РФ, физические лица несут ответственность по своим обязательствам всем личным имуществом.

То есть по долгам не применяется разделение:

- на бизнес;

- на личные нужды.

По всем долгам ответственность коснется личных доходов и имущества ИП. Однако закон также защищает интересы должников положениями ст. 446 ГПК РФ. Согласно статье, у человека за долги не смогут забрать:

Читайте также: Что такое ротация товаров в магазине и для чего она нужна?

- земельный участок, на котором расположено единственное жилье;

- единственную квартиру или дом;

- мебель, бытовую технику и другие предметы обихода в доме;

- личные вещи (если это не предметы роскоши: частные коллекции, старинные ювелирные украшения и так далее);

- объекты сельского хозяйства и т.п.

Перечисленные объекты имущества у предпринимателя НЕ могут забрать:

- по решению или желанию кредиторов;

- по решению суда;

- в рамках исполнительного производства;

- в рамках признания банкротства физического лица.

В целом ответственность предпринимателя может иметь следующие формы:

- Гражданско-правовая: ответственность по кредитам, перед бывшими сотрудниками, в отношениях с другими лицами.

- Субсидиарная: за нарушение порядка управления компанией.

- Административная: применяется за отдельные нарушения малой и средней тяжести.

- Уголовная: в отношении предпринимателей применяется редко, вводится через открытие уголовного производства и судебного рассмотрения. Она может наступить, если ИП допускал нарушения, предусмотренные положениями УК РФ.

Типичные ошибки

Ошибка:

Индивидуальный предприниматель оплачивает наличным способом счет от поставщика на сумму 150 тысяч рублей.

Комментарий:

Предел наличных расчетов установлен Центробанком РФ и составляет 100 тысяч рублей. Чтобы оплатить более крупный счет, следует разбить договор на части (при наличии логичных обоснований) или отправить деньги по квитанции через кассу банка.

Ошибка:

Индивидуальный предприниматель принимает оплату по договорам с контрагентами на личную банковскую карту вместо того, чтобы использовать предпринимательский счет.

Комментарий:

При приеме платежей на личный счет или карту можно вызвать подозрения у налоговой инспекции – подобные действия могут свидетельствовать об уклонении от уплаты налогов.

Гражданско-правовая ответственность ИП по долгам физического лица

Этот вид ответственности наступает при задолженностях:

- Перед бывшими работниками.

Отношения между ИП как работодателем и его сотрудниками регулируются положениями ТК РФ. Предприниматель обязан платить за них страховые взносы, налоги, выплачивать им заработную плату, больничные бюллетени и отпускные, другие компенсации.

Ответственность наступает, если ИП не соблюдает законодательные нормы. Даже после закрытия статуса предпринимателя ответственность по долгам остается актуальной. В таком случае сотрудники могут:

- обратиться в суд за принудительным взысканием долга;

включиться в реестр кредиторов, если будет инициирована процедура признания несостоятельности ИП. Заметим, что такие долги после завершения банкротства не списываются, по ним продолжается исполнительное производство.

- Ответственность по налогам и платежам в другие внебюджетные фонды.

Согласно письму Минфина от 27.04.2017 года № 03-03-06/1/25384, помимо сотрудников ИП должен погасить обязательства перед клиентами, контрагентами, внебюджетными и бюджетными фондами.

Читайте также: Ходатайство об изменении штатного расписания образец

Закрыть страховые взносы можно в течение 15 дней после внесения данных о прекращении деятельности в ЕГРИП. Если долги остались, представители госоргана могут заявить о требованиях в судебном порядке.

Следует помнить, что ФНС не вправе отказать в ликвидации ИП из-за долгов по налогам и взносам. Но впоследствии организации вправе требовать возврата задолженности через суд.

- По кредиторами и контрагентами. Перед банками предприниматель отвечает по кредитным договорам, исходя из положений ГК РФ о регулировании подобных отношений с физическими лицами.

Представители кредитных организаций тоже могут обратиться в суд за взысканием задолженностей. Но при необходимости ответственность физ. лица по долгам ИП (по кредитам) может быть списана в процедуре банкротства.

Основания для ответственности по ГК РФ

Сроки оплаты

Плату по счету должна поступить в срок, который указан в самом документе или в договоре. И лучше не тянуть с оплатой, поскольку до окончания срока договоренности продавец не вправе менять условия сделки и не может расторгнуть ее.

Если при безналичной оплате обнаружилось, что банковские реквизиты получателя указаны с ошибкой, необходимо как можно скорее уведомить об этом поставщика/подрядчика в письменной форме. Эта процедура продлит срок действия документа!

Плату по счету должна поступить в срок, который указан в самом документе или в договоре. До окончания срока договоренности продавец не вправе менять условия сделки и не может расторгнуть ее.

Если при безналичной оплате выяснилось, что банковские реквизиты получателя указаны с ошибкой, необходимо как можно скорее уведомить об этом поставщика/подрядчика в письменной форме. Эта процедура продлевает срок действия документа.

Субсидиарная ответственность ИП

К субсидиарной ответственности физических лиц начали активно привлекать с 2020 года, когда в силу вступили соответствующие поправки. Представленная ответственность возникает, если в судебном порядке удалось доказать причастность лица к банкротству определенной компании или организации.

Как правило, к ответственности контролирующих лиц привлекают арбитражные управляющие, которые ведут признание банкротства юрлица. Привлечь предпринимателя к субсидиарной ответственности можно только в случае, если он был руководителем (или имел отношение к управлению) определенной компании.

Субсидиарная ответственность:

- должна быть доказана в судебном порядке на основании документальных свидетельств: бухгалтерского учета, финансовой и отчетной документации и т.п.;

- не может быть списана в банкротстве физического лица;

- как правило, выражена в крупных суммах: то есть долги компании переходят на одного человека или группу лиц, виновных в доведении до несостоятельности.

Зависит ли необходимость платить страховые взносы от наличия выручки или форс-мажора?

К сожалению, на «кризисные поблажки» особо рассчитывать не приходится. Только ИП из наиболее пострадавших отраслей могут получить в 2020 году вычет от государства в размере 12 130 рублей. С учетом уменьшения сумма к оплате составит: 20 318 рублей (32 448 рублей – 12 130 рублей).

Увы, не считается основаниями, дающими право не платить взносы ИП форс-мажор из-за режима самоизоляции или ограничительных мер. В НК РФ эти обстоятельства не поименованы в качестве оснований, освобождающих ИП от уплаты страховых взносов «за себя».

Аналогично не отменяет оплату страховых взносов ИП и полное отсутствие какой-либо коммерческой деятельности. Минфин по этому поводу неоднократно давал разъяснения в своих письмах (№ 03-15-05/22940 от 24 марта 2020 года, № 03-15-08/74860 от 18 октября 2020 года, № 03-15-03/56139 от 1 сентября 2020 года).

Административная ответственность ИП

Административная ответственность может наступать при долгах:

- по взносам во внебюджетные фонды;

- по оплате налоговых сборов и пошлин.

Также представленная ответственность применяется за другие нарушения:

- при ведении кассовых транзакций;

- по части трудовых взаимоотношений;

- при нарушениях сроков постановки на учет;

- в части пожарной безопасности;

- продажа некачественных товаров;

- недобросовестная конкуренция.

К административной ответственности предприниматели привлекаются в течение 2-месячного срока. Но если нарушения касаются правил ведения бухгалтерского учета, то срок увеличивается до 2 лет.

Ответственность выражается в наложении штрафных санкций, приостановке деятельности, дисквалификации.

Если на расчетный счет ИП на ЕНВД пришли деньги с НДС

Поступление денежных средств на расчетный счет ИП при ЕНВД с выделенной суммой НДС возможно в 2 случаях:

- Покупатель ошибся, выделив НДС. Безопаснее запросить у покупателя уточняющее письмо (об уплате без НДС). Причиной для начисления НДС выделенная сумма в платежке не является, но лишнее внимание со стороны контролирующих органов появится.

- Договоренность сторон о включении НДС в сумму реализации. Поставщик осуществляет реализацию с НДС, выписывает счет-фактуру и уплачивает в бюджет выделенную сумму.

Уголовная ответственность в предпринимательстве

Ответственность по УК РФ будет применяться по следующим нарушениям:

- ИП является злостным неплательщиком налогов;

- Найдены факты мошенничества и намеренного обмана клиентов;

- Торговля ведется на незаконных основаниях;

- Насильственные действия в отношении иностранцев-сотрудников;

- Экспорт проводится на незаконных основаниях;

- Зарплата не выплачивается преднамеренно;

- Нарушаются правила ОТ;

- Присутствуют факты отмывания денег.

Ответственность за представленные нарушения может быть выражена в штрафных санкциях, принудительных работах, ограничении или лишении свободы, аресте.

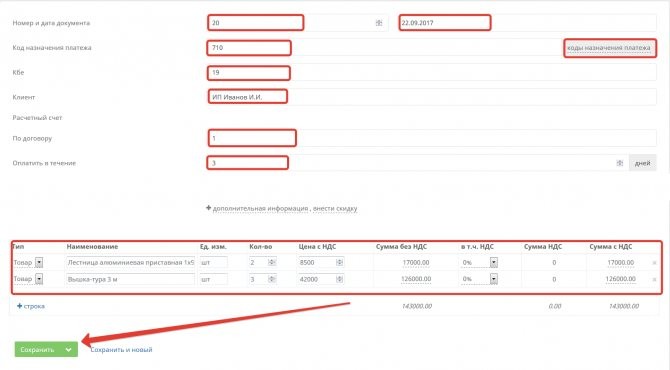

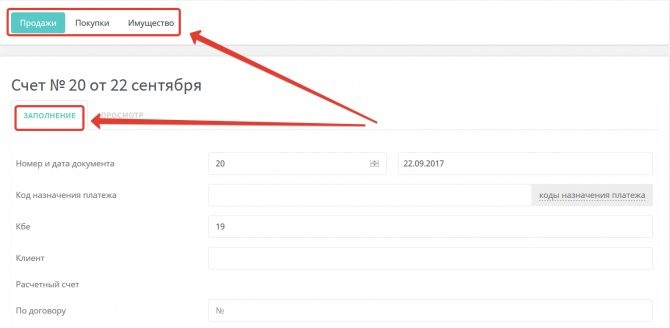

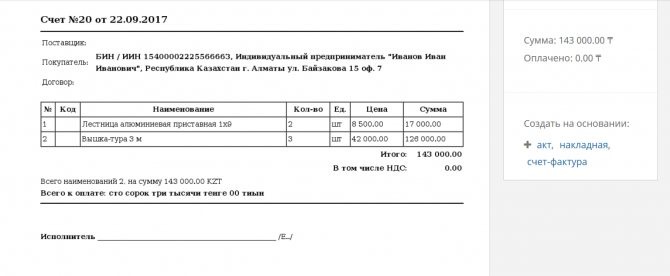

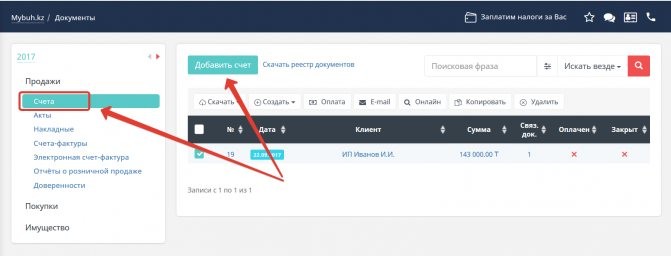

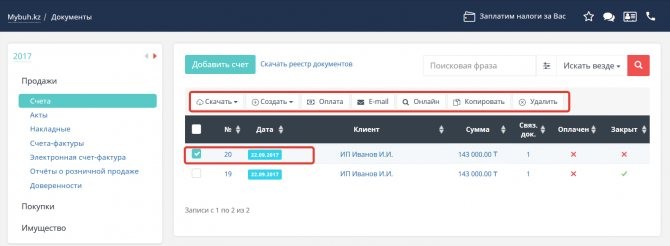

Как сформировать счет

Итак, у документа нет утвержденной формы, но есть бланк, привычный для бизнес-среды. И сформировать его можно по-разному.

Проще всего тем, кто использует специальные учетные системы – обычно в них предусмотрена функция выставления счета нужному контрагенту. Но такие программы есть не у всех. Еще один максимально простой вариант формирования счета – использование специальных сервисов.

Создать счёт на оплату товаров или услуг онлайн

Кроме того, всегда можно скачать бесплатно пустой бланк счета в формате WORD и вписать в него свои данные. Чтобы не ошибиться, стоит ориентироваться на образец. Ниже можно увидеть, как выставить счет на оплату от ИП.

Открытие и закрытие ИП с долгами

Открыть ИП с долгами легко, законодательные нормативно-правовые акты на этот счет не предусматривают никаких ограничений. Документы собирать не нужно, ФНС сама получает нужные данные по запросу в ПФР и ФСС.

Современная практика предусматривает, что документ об отсутствии задолженностей потребуется предпринимателю при повторном открытии статуса, в том числе — после списания долгов и завершения процедуры банкротства.

Вы – предприниматель, и вам нужна юридическая помощь с долгами? Обращайтесь, мы поможем вам избавиться от задолженностей и просроченных обязательств через суд с минимальными последствиями.

Спишем долги с ИП через банкротство

Наш юрист позвонит Вам через несколько минут и ответит на все интересующие вопросы

Наша команда

Владислав Квитченко

генеральный директор

- Марина Забиран

Старший юрист по банкротству физ. лиц

- Григорий Нечаев

Юрист по банкротству физ. лиц

- Олег Мартин

Финансовый аналитик

- Ярослав Митьков

Младший юрист по банкротству физ. лиц

Утверждена ли форма счета

Оформление счета на оплату по закону не требуется, однако это продиктовано традициями делового оборота. Счет на оплату, бланк которого можно найти в этой статье, не является обязательным для проведения операции и не считается первичным бухгалтерским документом. Его применяют лишь как основание для оформления платежного поручения, в соответствии с которым банк списывает деньги с расчетного счета плательщика.

Поскольку оформление счета на оплату не регламентируется законодательными актами, то и утвержденного бланка не существует. Однако давно сложилась его определенная форма, которой принято придерживаться. В ней отражается следующая информация:

- название, номер и дата составления;

- данные о продавце / исполнителе, выставляющем счет;

- данные о плательщике – покупателе / заказчике;

- данные об объекте оплаты.

Видео по теме

Автор:

Владислав Квитченко

Публикаций 73

Эксперт в области банкротства физических лиц. Является действующим арбитражным управляющим с 2020 года. Публикации Константина размещены в различных экспертных изданиях и СМИ. Активный участник конференций, семинаров и обсуждений внесения правок в действующее законодательство РФ по банкротству.

Почтовый перевод

Научитесь составлять управленческую отчетность в нашем новом онлайн-курсе. Собственники готовы платить за управленческие отчеты больше, чем за налоговые. Дадим алгоритм настройки отчетов и покажем, как встроить их в ваш повседневный учет.

Обучение дистанционно. Выдаем сертификат. Записывайтесь на курс «Все про управленческий учет: для бухгалтера, директора и ИП». Пока за 3500 вместо 6000 руб.

Способов масса, но имеет значение: кто платит, за что, и какой режим налогообложения использует предприниматель. Мы расскажем о каждом способе оплаты и о том, как в этом может помочь наш сервис.

Стоимость бухгалтерского обслуживания ИП

Тарифы на услуги для предпринимателей соответствуют их объему и сложности, зависят от системы налогообложения (ОСН, УСН, ЕНВД). Клиент может заказать разовое исполнение работ: составление отчетности, проведение сверки, начисление заработной платы и налогов с неё, подготовку документов для оформления банковской гарантии, кредита. Абонентский договор предусматривает полный объем обслуживания, что более выгодно в финансовом отношении.

Средние цены на бухгалтерские услуги для ИП в Москве отличаются небольшим разбросом. Большее значение при выборе аутсорсера имеет опыт и репутация. присутствует на рынке больше 12 лет, обслуживает более 150 постоянных клиентов. В прайс-листе указаны цены на каждый отдельный вид работ, что позволяет выбрать наиболее удобный и финансово доступный вариант для каждого предпринимателя.

Обращайтесь в офис по телефону +7(495)127-7398, электронной почте или заполните форму обратной связи, чтобы получить более подробную консультацию, уточнить условия сотрудничества и рассчитать стоимость бухгалтерского сопровождения.

Как снизить налоги от стоимости покупки, немного лайфхаков

Снижение налогов при расчете КП доступно не по всем видам расходов. Чтобы налог снижался, эти расходы важно экономически обосновать. А значит покупка не должна противоречить деятельности, как вариант – стать источником прибыли в будущем.

Например:

Если ИП занимается продажей постельного белья и приобретает товар, используя карту – это прямые затраты текущей деятельности предпринимателя. Любые покупки, оправдывающие деятельность – периферийные устройства, канцелярия и даже предметы офисной мебели оправданы, как покупки, за которые можно расплатиться КП.

Даже если предприниматель расплатится за приобретение Айфона или Айпада, используемых для ведения и структурирования бизнес-процессов – такая покупка оправдана.

Поэтому, если будет принято решение приобрести офисного кота – его не примут к учету, так как наличие животного в офисе не будет увеличивать число потенциальных клиентов.

Должен ли ИП отчитываться за свои покупки

Когда ИП зарегистрировано на УСН «доходы», или у ИП есть Патент и ЕНВД – ему не нужно никому давать отчет о растратах посредством КП. В таком случае у ИП отсутствует обязанность вести бухгалтерский учет. При этом налоговая также не проверяет расходную часть при налоговом учете.

Обратная ситуация действует для ИП на УСН «доходы минус расходы» и ОСНО. Здесь важно сохранять чеки, подтверждающие, что покупки были осуществлены для основного вида деятельности ИП.

Также ИП получает возможность расплачиваться корпоративной картой за личные покупки. В законодательстве нет положений, регламентирующих данный процесс. Подобные расходы не оказывают никакого влияния на налоги.