Зачем открывать расчётный счёт

Может ли ИП работать без расчётного счёта? Да, если вы соблюдаете лимит наличных платежей (не более 100 тысяч рублей) в рамках одного договора с другим предпринимателем или юридическим лицом. При расчётах с работниками и обычными физическими лицами лимит законом не установлен.

Например, предприниматель арендовал у коммерческой организации офис. Арендная плата в месяц составляет 10 тысяч рублей, срок аренды – 11 месяцев, значит, общая сумма по договору равна 110 тысяч рублей. Это превышает возможный лимит, поэтому платежи должны идти через банк.

Важно: юридическим лицам открывать расчётный счёт в банке придётся в любом случае. Причина в том, что организация вправе перечислить налоги только безналичным путем. Для ИП такого требования нет, физическое лицо может рассчитаться с бюджетом как наличными, так и платёжным поручением.

В принципе, если лимит наличных расчётов с другими предпринимателями и организациями соблюдён, то можно не открывать расчётный счёт в банке. Вопрос в другом – насколько это удобно? Расплатиться наличными с партнёром можно в его бухгалтерии или в банке по квитанции. Если ИП не открывает расчётный счёт, то придётся терять время на дорогу и очереди.

Кроме того, при ведении операций с наличностью надо следовать правилам кассовой дисциплины, которые, хоть и допускают для ИП упрощённый порядок, но довольно противоречивы. Наконец, существует проблема безопасности наличных платежей и сохранности денег. Получается, что хотя для ИП расчётный счёт не обязателен, на практике оказывается, что обойтись без банковских платежей трудно.

Читайте также: Правила уплаты предпринимателями страховых взносов в ПФР

Собираетесь открыть свой бизнес? Не забудьте зарезервировать расчётный счёт. Для выбора расчетного счета попробуйте наш калькулятор банковских тарифов:

Калькулятор подберет наиболее выгодное банковское предложение по расчетно-кассовому обслуживанию для вашего бизнеса. Введите объемы операций, которые планируете совершать в месяц, и калькулятор покажет тарифы банков с подходящими условиями.

Может ли ИП работать без расчетного счета

При ответе на вопрос, обязан ли ИП открывать р/с, можно ответить отрицательно. В 2020 году, как и ранее, можно вести коммерческую деятельность без расчетного счета. Но практика показывает, что в процессе работы ИП без р/с возникает ряд трудностей. Например, будет невозможно проводить крупные расчеты с юр. лицами (на сумму от 100 000 р.).

Перечислять налоги тоже лучше со счета, и неважно, находится ИП на УСН, ЕНВД, патенте или общей форме налогообложения. Так вы не окажетесь под подозрением у контролирующих структур за возможное уклонение от уплаты налогов.

Проблемы в работе без расчетного счета

Проблемы с законом и ФНС у предпринимателя без р/с возникнут только тогда, когда он решит принять оплату за свою работу на личный счёт. Во всех остальных случаях вполне допустимо работать без р/с. Допустимо, но неудобно.

Во-первых, нельзя будет принимать к оплате карты. Учитывая популярность безналичного расчёта среди клиентов и покупателей, нецелесообразно ограничивать спрос только наличным расчётом. Во-вторых, не получится заключать сделки с юридическими лицами на суммы свыше 100 тысяч рублей. Конечно, многим ИП это не требуется, но помнить об этом правиле необходимо.

В-третьих, при режиме налогообложения, где требуется учёт расходов, гораздо сложнее будет подтверждать их. Р/с многократно упрощает эту операцию. К тому же, многие банки предлагают предпринимателям вести бухгалтерию и считать налоги бонусом к открытию счёта. Упускать возможность настолько упростить документооборот невыгодно.

Как платить налоги без расчетного счета

Если счета у вас нет, то для оплаты налогов нужно подготовить декларацию за отчетный период. Далее вы или доверенное лицо посещаете с документами отделение любого банка, заполняете квитанцию на денежный перевод. В документе нужно указать реквизиты ИП и налогового органа, на счет которого осуществляется платеж.

После выполнения операции необходимо посетить орган ФНС, оформить заявление на получение подтверждения оплаты долга. При зачислении средств на счет ФНС предоставит вам письменный ответ об этом.

Нужен ли расчетный счет для ИП

Согласно действующему законодательству, индивидуальный предприниматель имеет право пользоваться расчетным счетом, но может работать и без него. Так стоит ли открывать счет в банке на компанию с небольшим оборотом и без работников? Да, поскольку есть ограничения на работу с наличностью.

Расчетный счет для ИП нужен, к примеру, в следующих случаях:

- Если вы занимаетесь розничной торговлей или оказываете услуги физическим лицам, и ваша годовая выручка больше 40 млн рублей, вы обязаны принимать банковские карты. Чтобы выполнить требования закона о защите прав потребителей, необходимо подключить эквайринг (оплата картами), открыв расчетный счет для ИП.

- Если сумма сделки с ИП или юр. лицом превышает 100 000 рублей, нужно заводить расчетный счет, чтобы оплата проводилась через банк.

Нужен ли расчетный счет для ИП при УСН

Если вы работаете на упрощенной системе налогообложения и оплачиваете безналом расходы, связанные с ведением бизнеса, налоговая вряд ли задаст вам дополнительные вопросы. Но если вы не открываете расчетный счет на УСН, а пользуетесь личным, то ФНС может не учесть в налогооблагаемой базе траты, оплаченные личной картой. Поэтому ИП на упрощенке удобнее иметь для коммерческих целей расчетный счет.

Нужен ли расчетный счет для ИП при ЕНВД

Этот режим налогообложения применяется в розничной торговле, при предоставлении услуг физ. лицам. Счет нужен, чтобы ваши покупатели могли расплачиваться не только наличными, но и банковскими картами.

Нужен ли расчетный счет для ИП на патенте

Предприниматели, которые работают на патенте, обычно занимаются оказанием услуг населению. Поэтому и в данном случае расчетный счет понадобится, чтобы подключить эквайринг.

Возможно ли использование личного банковского счета

Обязательно ли открывать расчетный счет для ИП или можно пользоваться личным? Использование личного счёта для операций по бизнесу категорически запрещается. Раньше в НК РФ даже была соответствующая статься, прямо исключающая возможность принимать оплату за работу ИП на личные счета. Сейчас она утратила силу юридически, но по факту продолжает действовать. Предпринимателя, который попытается получать деньги от бизнеса на свой личный счёт ожидает внушительный комплекс неприятных последствий.

Читайте также: Коды статистики и отчётность в Росстат в 2020 году

Последствия пользования личным счётом

Неприятностей, которые ожидают бизнесмена, решившего заменить р/с личным, действительно чрезвычайно много:

- Служба безопасности банка сочтёт подозрительными постоянные денежные поступления от разных лиц, расценит их как доход от предпринимательства и заморозит счёт до выяснения всех обстоятельств.

- Гражданина, на личный счёт которого постоянно поступают денежные средства от других граждан, могут заподозрить в терроризме, укрывательстве доходов и других преступлениях.

- Контрагентам небезопасно переводить деньги на личный счёт бизнесмена: ФНС может расчесть это как оплату труда и потребовать 13% в качестве подоходного налога.

- ФНС будет рассматривать все поступления на личный счёт как доход от бизнеса и начислять на них налог. То есть, даже если кто-то из родственников переведёт предпринимателю деньги в качестве подарка, инспекторы насчитают налог и на них. Доказать, что это именно подарок, а не оплата работы или услуг, будет очень трудно.

- ИП на УСН «доходы — расходы», ОСНО и ЕСХН должны подтверждать расходы для сокращения налогооблагаемой суммы. Траты с личного счёта ФНС не засчитает расходами на бизнес и не позволит учитывать их для сокращения суммы выплат.

Без счёта в банке предприниматель не сможет заключать сделки с юридическими лицами свыше 100 тысяч рублей

Обязан ли ИП иметь расчетный счет

В принципе, индивидуальный предприниматель не имеет обязанности открывать расчетный счет, если не превышает лимит в 100 000 рублей по одному договору. Данный лимит не распространяется на расчеты с работниками и иными гражданами, а действует лишь на субъектов предпринимательства.

Юридические лица обязаны иметь расчетный счет. При его отсутствии фирма не может осуществлять деятельность.

Довольно часто подобное положение дел устраивает ИП. Например, если он оказывает мелкие бытовые услуги гражданам (уборку, ремонт и так далее). Наличие возможности безналичных расчетов потребуется в том случае, если он превышает лимит или если контрагенты отказываются производить наличные выплаты.

Если предприниматель работает без счета, он обязан соблюдать правила обращения с кассой. Да, для ИП правила будут упрощены, но они есть, поэтому нарушение может повлечь ответственность.

Почему ИП лучше открыть расчетный счет

Да, индивидуальный предприниматель вполне может работать и без расчетного счета. Безналичный расчет может не требоваться ему вовсе. А для разового случая можно использовать и, например, личную карту (но стоит заранее предусмотреть возможные трудности).

Но наличие расчетного счета – более удобный и выгодный вариант по следующим причинам:

- платежи могут быть совершены из любого места, требуется только доступ в интернет. На данный момент многие банки предлагают к использованию приложения, которые используются со смартфонов и позволяют удобно осуществлять операции;

- возможно принятие платежей по карте или платежному поручению, что расширяет круг потенциальных клиентов. Сейчас даже многие физические лица предпочитают безналичный расчет. Использование пластиковых карт – уже привычный процесс. Если помимо расчетного счета приобрести кассовую технику, можно существенно расширить круг приобретателей товаров или услуг;

- снижается риск блокировки операций из-за подозрений в отмывании средств или аналогичных правонарушений. Если переводить деньги на свой личный счет, банк может попросить объяснения и подтверждающую документацию, что не всегда представляется возможным;

- можно привести бухгалтерию в соответствие с требованиями и сократить расходы. Например, некоторые расходы позволят сократить налогооблагаемую базу;

- расширяется круг потенциальных контрагентов. Многие фирмы работают только с безналичным расчетом.

При этом расходы на содержание счета не столь велики. В среднем, счет обойдется примерно в 1000 рублей в месяц.

Если ИП работает только с гражданами, оказывая мелкие услуги, то он вполне может обойтись и без расчетного счета. В иных случаях лучше позаботиться о данной мере и заключить договор с банком.

Плюсы и минусы наличия расчетного счета

Как и любой банковский продукт, РС имеет свои важные преимущества и недостатки. Решая для себя, стоит ли использовать в работе этот инструмент, предпринимателю необходимо тщательно взвесить все плюсы и минусы.

Среди важных преимуществ выделяют следующее:

- Возможность использования безналичной оплаты. Множество людей предпочитает применять банковские карты, а не наличные средства для оплаты товаров и услуг. Повышение удобства позволит привлечь к деятельности ИП больше клиентов.

- Отсутствие лимитов на совершение сделки. При необходимости сделать большую закупку, заключить длительный договор аренды или выгодную сделку на крупную сумму, ИП может не разбивать договор на несколько частей, чтобы уложиться в стотысячный лимит.

- Уменьшение комиссии. Платежи с РС вне зависимости от их объема имеют фиксированную комиссию в 15–40 рублей. Перевод больших сумм с ЛС обойдется дороже.

- Удобство оплаты налогов. Многие ИП без расчетного счета интересуются, как платить налоги. ИП разрешено оплачивать сборы наличными или со своего ЛС, но это сопровождается неудобствами: тратой времени, стоянием в очередях. В то же время РС позволяет оплатить налоги прямо с рабочего места.

К минусам относятся:

- Оплата счета – ИП без расчетного счета нет надобности тратиться на расчетно-кассовое обслуживание. В отличие от личной банковской карты, РС необходимо оплачивать ежемесячно на сумму от 700 до 1500 рублей. При малых формах бизнеса эта сумма может оказаться существенной.

- Блокировка денежных средств – при наличии задолженностей по взносам и налогам РС, зарегистрированный на ИП, может быть заблокирован. С личными банковскими инструментами такие действия не производят.

- Риск банкротства – если РС был открыт в малоизвестном и ненадежном банке, работа учреждения может прекратиться из-за банкротства. В таком случае все денежные средства ИП, содержащиеся на РС, могут сгореть без возможности возмещения.

Преимущества расчетного счета заметно перевешивают его недостатки. Работа ИП станет значительно проще, если использовать этот платежный инструмент. Кроме того, РС повышает доверие и уважение к предпринимателю.

Как выбрать банк

Приступая к выбору финансового учреждения, нужно ознакомиться с рейтингом надёжности. Это особо актуально в период экономической нестабильности в стране, когда у банков часто отзывают лицензии.

Также очень важно, за какое время клиент доберётся до банковского филиала. В связи с этим нужно подбирать финансовое учреждение по территориальному признаку.

Читайте также: Азбука фандрайзинга: как собрать пожертвования без попрошайничества

Немаловажным фактом является стоимость расчётно-кассового обслуживания, ежемесячно списываемая из остатка по счёту. Её размер имеет фиксированную ставку, которая может увеличиваться в зависимости от количества проводимых платёжных документов. Также банк снимет деньги за само открытие счёта.

Если клиент собирается пользоваться услугами клиент-банка, то следует заранее узнать расценки и на эту услугу. Некоторые учреждения для привлечения клиентов устанавливают заниженные тарифы, которые через несколько месяцев чудесным образом вырастают.

В целях оптимизации платежей индивидуальный предприниматель должен быть заинтересован в сроках перечисления денег. Надёжные банки стараются осуществлять переводы в течение суток. Особенно это актуально, когда перечисляются налоги.

Выбирать банк нужно предельно внимательно, так как от этого учреждения зависит финансовая сохранность денежных средств. При выборе можно воспользоваться советами друзей и отзывами клиентов.

Подробнее про необходимость в расчетном счете можно найти в данном видео.

Последствия использования ЛС в бизнесе

Использование ЛС в бизнес-целях может быть удобным, но это чревато своими последствиями. К рискам, возникающим при ведении бизнеса с ЛС, относят следующее:

- Банковским организациям запрещено совершать на ЛС транзакции, связанные с предпринимательской деятельностью. Если банк сочтет, что ваша операция связана с бизнесом, он может ее не выполнить.

- Крупные бизнес-партнеры могут отказаться с вами сотрудничать. Крупные оплаты на ЛС облагаются подоходным налогом размером в 13 %, что невыгодно для предпринимателей.

- Получение денежных средств от государственных органов, возмещающее налоговые переплаты или выплату пособий работникам, невозможно при отсутствии РС.

- Регулярное получение больших денежных сумм на личную банковскую карту может вызвать у банка вопросы и опасения. Организация может счесть, что это отмывание нелегального заработка, и отказать в транзакции.

- При учете доходов от ведения бизнеса налоговые органы могут отнести к ним все средства, поступившие на ЛС в течение отведенного отрезка времени. Таким образом, налоговая выплата увеличится в несколько раз, вне зависимости от реального заработка.

- При необходимости подтверждения затрат, связанных с ведением предпринимательской деятельности, налоговая инспекция не примет в расчет оплату расходов с банковской карты физического лица. Это также увеличит налоговую выплату.

Во избежание проблем с банковской организацией и налоговой следует открыть РС и вести предпринимательскую деятельность с отдельного счета.

Что поможет обосновать использование личного счета?

В обсуждениях посоветовали приготовить для банка обоснование причин использования личного счета:

- главное: нет прямого запрета в законодательстве на использование обычного счета;

- статус ИП не исключает совершения физлицом сделок, не связанных с ведением предпринимательской деятельности.

Расчетный счет в ДелоБанке

В 2020 году открыть расчетный счет для ИП выгодно в ДелоБанке. Счет можно открыть за 1 день: загрузите в личный кабинет копии паспорта и лицензии на ведение деятельности и положительное решение по вашей заявке может быть принято в течение одного дня или даже нескольких часов.

Для проведения операций не нужно ехать в банк — выполнить любые действия с расчетным счетом можно онлайн.

- Карта к счету и 3 месяца онлайн-бухгалтерии в подарок.

- Круглосуточная поддержка по телефону, в приложении и на сайте.

- Платежи и переводы за 1 минуту.

Оповещение Пенсионного фонда

В течение 7 дней надо уведомить Пенсионный фонд об оформлении расчетного счета, поскольку предприниматели оплачивают страховые взносы. Образец сообщения следует найти и скачать с сайта ПФ. Этот документ позволит передать важные сведения.

Нужно помнить, что если своевременно не предоставить необходимые данные в ПФ или ФНС, то предпринимателю придется оплатить штраф в сумме 5 тыс. рублей. Если еще приходится брать в наем сотрудников, и предприниматель зарегистрирован в Фонде социального страхования, то этот орган надо оповестить.

Это опасно?

Тот, кто считает, что использовать личный счет предпринимателю не стоит, ссылается на:

- проблемы с банками контрагентов, которые откажутся переводить оплату на счет физлица;

- претензии своего банка по закону № 115-ФЗ об отмывании доходов;

- претензии от контрагентов, которые, переводя деньги «обычному» физлицу, становятся налоговыми агентами;

- инструкцию ЦБ № 153-И, по которой банки не должны принимать оплату от предпринимательской деятельности на обычный счет. На эту инструкцию даже может быть ссылка в договоре на открытие личного счета.

В договоре может быть прямой запрет на использование личного счета для ведения предпринимательской деятельности. Если банк узнает об таком использовании, счет может быть заблокирован, а ИП внесут в черный список банков.

В инструкции № 153-И в пунктах 2.2 и 2.3 действительно прямо написано:

2.2. Текущие счета открываются физическим лицам для совершения операций, не связанных с предпринимательской деятельностью или частной практикой.

2.3. Расчетные счета открываются юридическим лицам, не являющимся кредитными организациями, а также индивидуальным предпринимателям или физическим лицам, занимающимся в установленном законодательством Российской Федерации порядке частной практикой, для совершения операций, связанных с предпринимательской деятельностью или частной практикой. Расчетные счета открываются представительствам кредитных организаций, а также некоммерческим организациям для совершения операций, связанных с достижением целей, для которых некоммерческие организации созданы.

Банк не обязан выполнять операции, не предусмотренные законом и банковскими правилами. Так говорит Гражданский кодекс.

Ст. 848 ГК РФ. Операции по счету, выполняемые банком

Банк обязан совершать для клиента операции, предусмотренные для счетов данного вида законом, установленными в соответствии с ним банковскими правилами и применяемыми в банковской практике обычаями делового оборота, если договором банковского счета не предусмотрено иное.

Отказ в открытии расчетного счета для ИП

После того, как несколько лет назад Центральный Банк России начал и весьма успешно продолжает зачистку банковского сектора от небольших банков, которые в том числе занимались обналичиванием денежных средств, и усилил работу в этом направлении через банки на всем бизнес-пространстве страны, открыть расчетный счет стало не так просто, как это было в конце 90-х или в нулевые годы. Для тех, кто интересуется основаниями, по которым клиенту могут отказать в открытии счета, есть несколько основных документов, на которые банки опираются в своей деятельности в 2020 году:

- Федеральный закон «О противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма» от 7 августа 2001 года № 115-ФЗ.

- Методические рекомендации ЦБ РФ по вопросам информирования кредитными организациями клиентов о причинах принятия решения об отказе от проведения операции или об отказе от заключения договора банковского счета (вклада), а также по вопросам взаимодействия с клиентами при дистанционном банковском обслуживании от 22 февраля 2019 года № 5-МР.

- Положения Банка России от 2 марта 2012 года № 375-П «О требованиях к правилам внутреннего контроля кредитной организации в целях противодействия легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма».

- Методические рекомендации от 10 ноября 2020 года № 29-МР «О подходах к учету кредитными организациями информации о случаях отказа от проведения операций, от заключения договора банковского счета (вклада), о случаях расторжения договора банковского счета (вклада) с клиентом, доведенной Банком России до их сведения, при определении степени (уровня) риска клиента».

- Положение Банка России 550-П от 20 июля 2020 года.

Перечисленные выше документы написаны не очень дружественным предпринимателям языком, поэтому переведу некоторые из оснований, указанных в этих документах, на обычный язык:

- Отказать в открытии расчетного счета могут тем ИП, у которых есть неурегулированные споры в других банках по 115-ФЗ (то есть если счет заблокирован по решению руководства в другом банке), кто ведет высокорисковый вид деятельности (такими в 2020 году являются строительный бизнес, ломбарды, торговля цветным металлом, клининг, торговля ГСМ), если ИП выступает соучредителем или гендиректором компании, которая попала в «черный список» Положения Банка России 550-П от 20 июля 2020 года.

- Помимо оснований, которые предусмотрены 115-ФЗ и инструкциями (положениями, методическими рекомендациями) ЦБ РФ, есть еще одно важное основание, по которому банк может отказать в открытии счета. И оно относится к сфере влияния Налогового кодекса РФ. Это наличие у предпринимателя ограничений, наложенных по решению налогового органа в других банковских учреждениях. Иначе: если у ИП есть счет в другом банке и по решению налогового органа этот счет заблокирован, то открыть счет в другом банке, равно как и иной счет в том же банке (например, депозит разместить или открыть кредитный, валютный или иной счет) нельзя. Об этом прямо говорит пункт 12 статьи 76 Налогового кодекса РФ.

Уведомление ФНС

Не позже чем через 5 рабочих дней предприниматель должен оповестить ФНС об открытии расчетного счета. Для этого в интернете следует отыскать и заполнить форму № С-09-1 (2 экземпляра). Документ на 2 листах содержит сведения, куда вносится информация ИП и открытого счета.

Читайте также: Название салона красоты приносящее доход и прибыль по фэн шуй

Когда документ подписан предпринимателем, надо поставить собственную печать. Затем его передают в ФНС. Один экземпляр передается обратно с пометкой «Принят». Его не следует выбрасывать.

Какие операции можно совершать по расчетному счету

Если рассматривать деятельность ИП через призму 115-ФЗ, то чем больше и разнообразнее операции вы проводите через банк, тем лучше. Однако все же необходимо учитывать несколько важных моментов:

- Не надо платить со счета ИП физлицам

(если это физлицо не вы сами со своей картой в этом же банке или в другом) либо делайте это одновременно с уплатой соответствующих налогов (НДФЛ и страховые взносы). - Не стоит платить поставщикам, которые значатся в «черных списках» ЦБ

или помечены в специальных сервисах, предлагаемых самими банками, красным или желтым цветом. Лучше выбирать тех, кто окрашен в зеленый цвет.

ⓘ

Современные банки предлагают за отдельную плату или встроенные в предлагаемые тарифы так называемые «Светофоры», когда при создании платежного поручения получатель платежа окрашивается в красный (лучше не платить), желтый (плати, но с осторожностью) или зеленый (плати, не бойся). - Нужно не просто принимать средства на расчетный счет и снимать их после уплаты налогов, а делать платежи в пользу поставщиков товаров, работ, услуг, оплачивать через интернет покупки, выплачивать зарплату, платить налоги.

- Если у вас несколько счетов в разных банках, то платите налоги с того счета, куда поступают средства от покупателей.

- Платите налогов не меньше 1%

от выручки, а если вы применяете патентную систему налогообложения или ЕНВД, то уведомите об этом ваш банк до того, как начнете деятельность. - Если вы занимаетесь продажей товаров собственного производства, то позаботьтесь об оплате сырья и материалов через расчетный счет

(не используйте для этого наличные, иначе банк подумает, что вы производите продукцию из воздуха). - Если объем выручки и специфика вашей деятельности подразумевают наличие в штате сотрудников или заключение договоров ГПХ (гражданско-правового характера), то потрудитесь это делать, иначе банк попросит закрыть расчетный счет, справедливо предположив, что средства, которые вы снимаете с расчетного счета, направляются на выплату зарплаты «в конверте»

. - Снимайте наличными с расчетного счета не более 300 000 рублей в месяц

.

Расчеты между ООО и ИП

Если вы платите своему подрядчику, который зарегистрирован в форме общества с ограниченной ответственностью (ООО), то при осуществлении расчетов с ним обращайте внимание на два очень важных момента:

- Осуществляйте платежи в его сторону только если в счете, выставленном поставщиком, указано назначение платежа, полностью совпадающее с видами деятельности, указанными в ЕГРЮЛ этого ООО. Информация о том, какие виды деятельности осуществляет ваш поставщик, указана на сайте налоговой.

- Не платите поставщику, если он в общедоступных источниках информации помечен красным или желтым цветом или имеет очень низкий совокупный рейтинг контрагента. Эту информацию вы можете получить в онлайн-банке в виде отдельного сервиса, который банк предлагает за плату, или через встроенный сервис, пользование которым входит в тариф банка.

В случаях, когда сумма платежа для вас существенная и (или) вы делаете платеж поставщику впервые, обратите внимание на два важных ресурса, указывающих на способность контрагента исполнить свои финансовые обязательства. Это картотека арбитражного суда и каталог исполнительных дел Федеральной службы судебных приставов.

Принимая платежи от юридических лиц (не только ООО), обращайте внимание на то, не является ли по мнению Центрального Банка деятельность вашего партнера высокорисковой. Почему важно на этот факт обращать внимание?

Дело в том, что служба безопасности вашего банка наблюдает не только за тем, куда, в каком объеме и как часто вы тратите деньги со своего расчетного счета, но и смотрит за тем, от кого на счета ИП приходят деньги. Не является ли какой-то конкретный платеж попыткой отмыть деньги через ваше ИП? Не занимаетесь ли вы обналичиванием денежных средств, принимая их от неблагонадежного контрагента?

Также помните об ограничении максимальной суммы ежедневных взаиморасчетов между юридическими лицами и ИП — 100 000 рублей.

Как ИП выставить счет ООО

Любые платежи между юридическими лицами и ИП начинаются с подписания основных условий, на основании которых будут оказаны услуги, выполнены работы, поставлены товары. Просто взять и сделать платеж в адрес какого-либо поставщика нельзя. Для этого должно быть основание. И таким основанием может быть один или несколько из указанных ниже документов:

- Счет на оплату/предоплату;

- Договор (контракт, дополнительное соглашение, спецификация, приложение);

- Товарная накладная, акт об оказанных услугах (выполненных работах);

- Претензия, письмо, акт сверки взаиморасчетов.

Некоторые банки, ориентированные на обслуживание малого и среднего бизнеса, предлагают сервис по выставлению счетов, уже «вшитый» в онлайн-банк, а в некоторых банках это можно сделать даже со смартфона. Помимо этих сервисов можно использовать различные программные продукты, которые предлагают полный комплекс решений для выставления всех первичных документов для клиентов: счета, акты, товарные накладные, счета-фактуры, универсальные передаточные документы и прочее.

На фоне свободы отношений, в том числе предпринимательских, довольно странно видеть списки из 8 пунктов, ограничивающих действия предпринимателя, не правда ли? Разве не являются средства ИП, после уплаты налогов, средствами того же физического лица, разве не вправе он распоряжаться ими по своему усмотрению: купить машину, положить под подушку или в трехлитровую банку, отдать теще на строительство дачи или купить шубу жене? Да, мы на все это имеем полное право. Однако государство накладывает свои ограничения на нашу свободу для того, чтобы выявить и пресечь попытки незаконного обогащения, и пока других способов для решения этой задачи оно не нашло. Если вам не избежать открытия расчетного счета, то используйте его возможности на полную катушку. Если уж выбираете банк, то никогда не опирайтесь в принятии решения об открытии счета на стоимость расчетно-кассового обслуживания

. Современные реалии таковы, что стоимость обслуживания ваших же денег в банке будет только расти. Если вы занялись бизнесом, то не все ли равно вам будет — стоит РКО 500 рублей или 2 500, если на карту поставлена безопасность ваших денег? Если для вас важно, чтобы стоимость обслуживания была равна 500 рублям, то идите не в бизнес, а в самозанятые (налог на профессиональный доход).

Обязателен ли расчётный счёт для ИП?

Нет, не обязателен. Но без р/с счёта будет очень сложно вести свою деятельность:

- Как и было обозначено выше, есть серьёзные ограничения по сотрудничеству с юрлицами с применением наличных расчётов. Даже аренда помещения за год часто превышает лимит в 100 тыс. руб., не говоря уже о заказах товара у одного и того же поставщика.

- Сделку по выплате наличных в пользу ИП сложно оформить юридически – требуется удержать НДФЛ (13%) и заполнить сразу несколько форм (6-НДФЛ, 2-НДФЛ).

- Расчёты по картам и банковским счетам ИП как физлица могут в любой момент заблокироваться банком (если они используются для переводов от клиентов). С их применением не допускается ведение коммерческой деятельности.

Кто уведомляет налоговую об открытии р/с?

С 2014 года такая обязанность возложена на банки (основание — закон №52-ФЗ). ИП никого предупреждать не нужно — ни при открытии счёта, ни при его закрытии.

Что, если банк лишится лицензии?

При обслуживании в банках любого размера и капитала всегда существует вероятность того, что последний лишится лицензии или просто прекратит свою деятельность. Раньше ИП наравне с другими ЮЛ становились последними в очередь на выплату компенсаций и фактически ничего не получали. Но с 2014 года закон №410-ФЗ приравнял ИП в правах с физлицами. Это значит, что они получат гарантированную компенсацию, не превышающую 1,4 млн. руб. от Агентства страхования вкладов. Оставшуюся сумму долга, если она есть, можно получить только в процессе ликвидации банка на общих основаниях.

Банк для ИП

Проблема, где открывать счет, всегда актуальна для предпринимателя-новичка. На данный момент существует масса банковских учреждений. Бывает сложно выбрать какой-то один банк для расчетного счета ИП. Поможет мониторинг интернет ресурсов с целью получения полной информации, выбора лучшего претендента. Следует ознакомиться с достоинствами и особенностями всех банков, а затем провести анализ, сравнение, и только потом открыть банковский счет для ИП.

Тинькофф

Преимущества для предпринимателей, которые решили открыть расчетный счет для ИП в Тинькофф – это:

- быстрое и необременительное открытие, возможность подать документы онлайн;

- стоимость обслуживания – от 490 р.;

- ведением занимается личный менеджер;

- уведомления о действиях по смс;

- удобный интернет-банк, позволяющий отслеживать оборот средств и осуществлять иные значимые процедуры;

Необходимые документы:

- справка об оформлении ИП (ОГРНИП);

- копия паспорта;

- специальное заявление на учреждение;

- идентификационный номер;

- документ о пребывании на учете у налогового контролирующего органа;

- государственная выписка о получении статуса ИП;

- документ о наделении персональным кодом из Росстата;

- специальная круглая печать (в случае наличия таковой).

Тинькофф Банк действительно быстро откроет счет и проведет все необходимые предпринимателю процедуры. Притом стоимость обработки одной платежки не слишком высока. Хорошо то, что система учета средств полностью переведена на интернет-уровень. Все движения по счету будут видны в личном кабинете. Очень удобно отслеживать время платежа и точную сумму.

Сбербанк

Чтобы создать расчетный счет для ИП в Сбербанке, нужно выполнить два обязательных условия. Это онлайн регистрирование, получение специального номера, а затем подача документов (на это дается целых 30 дней). Прежде чем начинать сотрудничество с банком, желательно предварительно ознакомиться со спецификой услуг, узнать отзывы постоянных клиентов.

Особенности работы со Сбербанком:

- цена за услугу – около 2000 р.;

- стабильный и комфортный интернет-банк;

- сравнительно небольшая комиссия на выдачу и прием наличных средств;

- насчитывается большое количество отделений;

- существует система уведомлений;

- переводы производятся в режиме 20/7.

Документы, требующиеся при регистрации:

- паспорт;

- справка об оформлении ИП (ОГРНИП);

- документ о пребывании на учёте у налогового контролирующего органа;

- государственная выписка о получении статуса ИП;

- образцы подписей уполномоченных особ и печати;

- лицензии (если таковые нужны по виду деятельности).

- Эхинацея — лечебные свойства травы. Инструкция по применению таблеток и настойки Эхинацеи для иммунитета

- Настойка валерианы — седативный препарат. Как пить настойку валерианы в каплях — инструкция по применению

- Как пережить расставание с любимым человеком

Альфа-Банк

Расчетный счет для ИП в Альфа-Банке обещают открыть всего за 10 минут. Тарифы разнообразны, поэтому можно выбирать самый приемлемый. Комиссия за снятие наличных различается. Цены на обслуживание – от 1090 до 9900 руб./месяц. Действует акция на оплату. В случае одноразового платежа за 9 месяцев сразу действует скидка – 25%. Согласно условиям скидки, 3 оставшихся месяца обслуживание осуществляется бесплатно.

Особенности предоставления услуг:

- наличные можно всегда снять в любом из банкоматов;

- максимальное время для произведения оплаты – до 20:30, а если получатель является клиентом Альфа-Банка, то до 23:30;

- высокий уровень обслуживания клиентов;

- сравнительно скромный уровень абонентской платы;

- наличие акций;

- есть тариф «Все включено»;

- комиссия за прием наличных небольшая, присутствует не во всех тарифных планах;

- удобный интернет-банк;

- смс, email-уведомления;

- бесплатная пластиковая карта;

- хорошие отзывы от клиентов банка.

Подающиеся документы:

- паспорт;

- справка об оформлении ИП (ОГРНИП);

- идентификационный номер (ИНН);

- лицензии (если таковые нужны);

- документ о пребывании на учёте у налогового контролирующего органа;

- образцы личных подписей, специальной печати;

- специальное заявление на учреждение счёта.

ВТБ 24

Расчетный счет для ИП в ВТБ 24 можно открыть, обратившись в любое из существующих отделений. Для клиентов, которые не имеют возможности ждать, банк предоставляет срочное (около 4-х часов) его открытие, что удобно для проведения сделок. Сумма за тариф составляет от 1200 до 12200 р. за месяц. Представлена обширная сеть отделений и банкоматов по всей стране.

Особенности работы с банком:

- срочное оформление;

- качественный интернет-банкинг;

- наличие удобного зарплатного проекта;

- наличие тарифа «Все включено»;

- наличие смс оповещений;

- обязательное страхование всех вкладов.

Документы, подающиеся при открытии счёта:

- специальное заявление на учреждение счёта;

- паспорт;

- банковский договор для счёта;

- анкета (заполненная);

- справка об оформлении ИП (ОГРНИП);

- государственная выписка о получении статуса ИП;

- документ о пребывании на учёте у налогового контролирующего органа;

- образцы подписей уполномоченных особ и печати;

- лицензии (если таковые есть);

- подтверждение разрешения на использование средств отдельными лицами (партнёрами).

Россельхозбанк

На интернет-ресурсе банка есть возможность сразу подать онлайн заявку. Расчетный счет для ИП в Россельхозбанке можно вести через интернет-банк. Существует единый тариф, где подробно расписаны все услуги, цены на них. По отзывам клиентов, услуга Интернет-банкинга актуальна и очень удобна тем, что из дома или офиса просматриваются все движения по счету.

Особенности банка:

- невысокая стоимость услуг;

- наличие интернет-банка;

- присутствует зарплатный проект;

- есть возможность получения банковской карты;

Документы, подающиеся при оформлении:

- специальное заявление на учреждение счёта;

- паспорт;

- документ о пребывании на учёте у налогового контролирующего органа;

- справка об оформлении ИП (ОГРНИП);

- государственная выписка о получении статуса ИП;

- документ о наделении персональным кодом из Росстата;

- образцы подписей уполномоченных особ и печати;

Райффайзенбанк

Расчетный счет для ИП в Райффайзенбанке открывается просто. Стоимость тарифов начинается от 990 руб. за месяц. Максимальный – 7500 руб. На сайте есть возможность ознакомиться:

- с договором;

- условиями работы;

- условиями обслуживания;

- порядком выпуска, обслуживания дебетовых карт и др.

Особенности банка:

- удобный интерфейс сайта;

- наличие интернет-банка;

- хорошие отзывы клиентов;

- не слишком дорогие услуги;

- выезд работника на дом (по Москве и области);

- опыт работы (20-летняя история);

- множество банкоматов и офисов во многих городах страны.

Документы, подающиеся при открытии счёта:

- заполненная анкета;

- паспорт;

- специальное заявление на открытие счёта;

- банковский договор для счёта;

- образцы подписей уполномоченных особ и печати;

- справка об оформлении ИП (ОГРНИП);

- документ об учёте у налогового контролирующего органа;

- лицензии (если таковые нужны).

Для удобного ведения бухгалтерии ИП онлайн воспользуйтесь сервисом.

Работа ИП при разных системах налогообложения

Перед регистрацией в качестве ИП гражданин выбирает для себя налоговый режим. Сделав выбор, необходимо подать заявление в налоговую инспекцию. То, на какой системе налогообложения работает индивидуальный предприниматель, влияет на принятие решения о расчётном счёте:

Для находящихся на Упрощенной системе налогообложения (УСН)

При такой системе применяется схема «доходы минус расходы». В этом случае все расходы по бизнесу необходимо обосновать. На расчётном счёте, все затраты предпринимателя зафиксированы.

Если применяется Единый налог на временный доход (ЕНВД)

На таком режиме, как правило, находятся ИП, работающие в торговле. Трудно себе представить торговую точку без онлайн-кассы или платёжного терминала. Но использовать всё это могут только структуры, подключенные к эквайрингу. Это возможно только при наличии расчетного счета.

При работе по Патенту

В случае работы по патенту следует обратить внимание:

- На объём средств и доходов получаемых от деятельности.

- Готовы ли партнёры работать за наличный расчёт.

- Каким образом поступает выручка от реализованных товаров или услуг.

Предприниматель сам решает работать ему без расчётного счёта, или вести все расчеты через банк.

Какие документы потребуются

Несмотря на то, что пакеты документов во всех банках разные, существует основной список, который должен быть обязательно предоставлен при открытии расчётного счёта:

- паспорт индивидуального предпринимателя;

- свидетельство о регистрации в налоговом органе;

- ИНН;

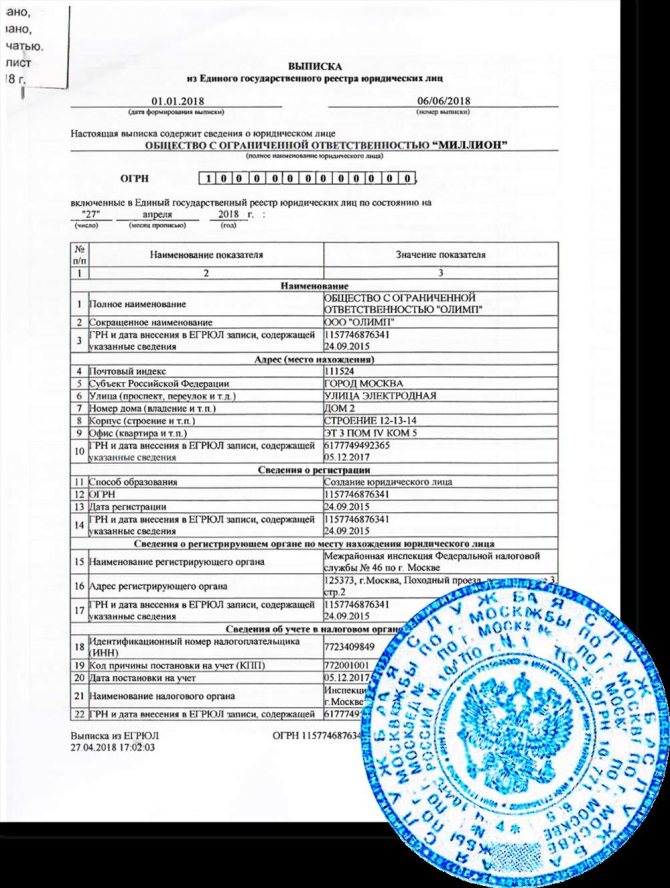

- выписка из ЕГРИП.

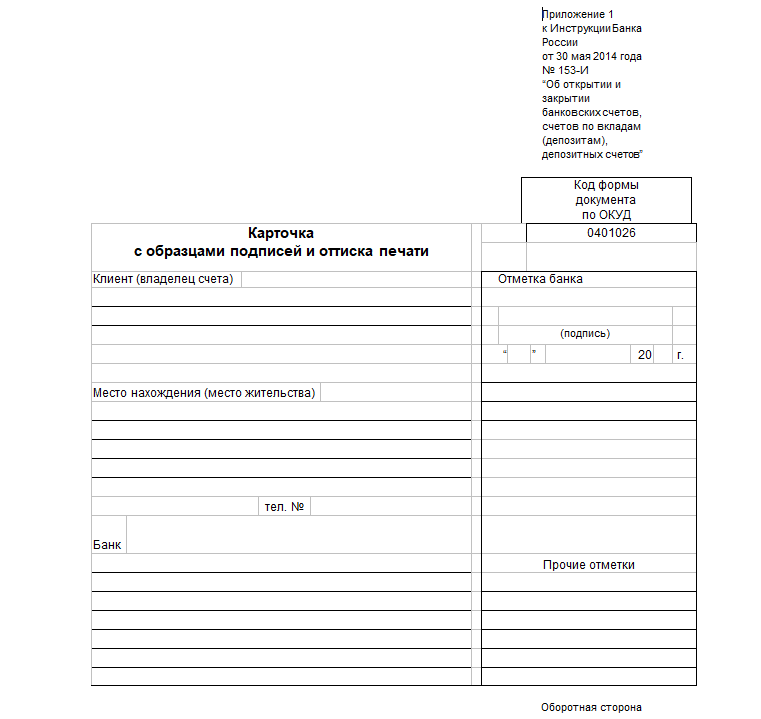

Кроме вышеперечисленных документов банк попросит заполнить заявление на открытие счёта, подробную анкету клиента, карточку с правом подписи и договор расчётно-кассового обслуживания. Если все предоставленные документы будут в порядке, эта процедура не отнимет много времени.

Документы, которые запрашивает банк для открытия счёта, должны быть оригинальными. В случае необходимости финансовое учреждение само делает копии и заверяет их. Стоит заметить, что некоторые бумаги имеют ограниченный срок действия. Например, выписка из ЕГРИП сохраняет свою актуальность в течение 30 дней. По истечении такого срока придётся заказывать новый документ.

При подписании договора стоит внимательно прочитать все пункты и ознакомиться с установленными расценками. В случае возникновения сомнения следует обратиться за консультацией к юристу.

Некоторые банки могут попросить индивидуального предпринимателя поставить оттиск своей печати. Руководствуясь тем, что ИП может вести хозяйственную деятельность без официального штампа, многие предприниматели подтверждают договорные отношения только личной подписью.