Форфейтинг: что это простыми словами, схема, пример расчета

ПараметрФакторингФорфейтингПри каких операциях используетсяВнутриторговыеВнешнеторговые (экспортно-импортные)Валюты сделкиОграниченное количество валют (преимущественно, рубли, доллары США, евро)Зависит от кредитора, используется множество мировых валютСрок финансирования90-180 днейДо 1 года и вышеРегрессВ зависимости от типа заключаемого договораОтсутствует, все риски берет на себя банк-форфейторВеличина выкупаемого долгаДо 90%Долг выкупается полностьюДополнительные гарантиинетВозможно оформление гарантий третьей стороныСтороны договораБанк или факторинговая компания, продавец, покупательБанк, продавецВозможность перепродажи требованияНетЕсть

Уровень переплаты по факторинговой сделке чаще всего выше, нежели по форфейтинговой в связи с дополнительными рисками банка-кредитора (отсутствие регресса, политический фактор и проч.).

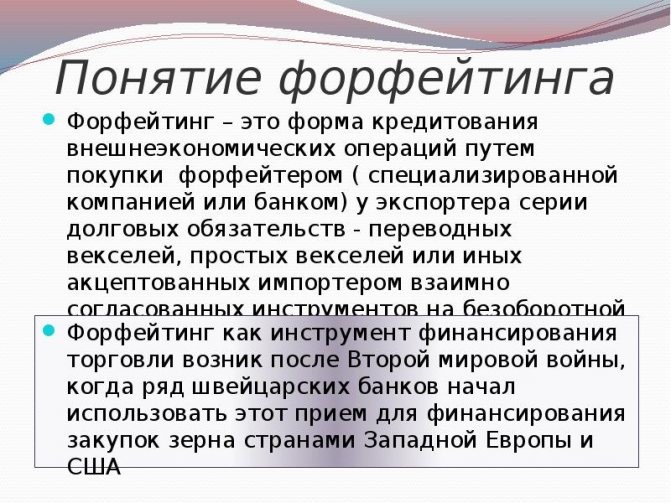

Форфейтинг – что это простыми словами?

Форфейтинг — достаточно популярный вид финансирования именно торговых предприятий. Суть его в том, что банк просто покупает дебиторскую задолженность компании. Под дебиторской задолженностью понимаются обязательства покупателей клиента банка, авали, векселя, сертификаты.

Обычно в схеме форфейтинга продавец — это экспортер, производящий товар, а покупатель — оптовая компания из-за рубежа. Сделка отличается тем, что вместо покупателя продавцу выплачивает средства банк-кредитор. Разумеется, в схему входят комиссионные банка, а продавец выступает заемщиком. Для покупателя этот вид сделки отличается от обычной лишь тем, что он платит не продавцу, а его банковскому учреждению.

Читайте также: Как и где искать поставщиков для интернет-магазина?

Определения

Можно выделить два основных определения форфейтинга:

Во-первых, это – финансовая услуга, заключающаяся в продаже дебиторской задолженности целиком и без несения ответственности в случае неплатежа. Риск принимает на себя специализированный финансовый агент, а не продавец задолженности.

Во-вторых, это — форма кредитования внешнеэкономических операций, состоящая в покупке у экспортера векселей, акцептованных импортером и переуступке продавцом финансовых требований к покупателю специализированному агентству или кредитному учреждению. Обычно договор заключается о приобретении всей суммы за вычетом процентов.

Смысл форфейтинга заключается в предоставлении услуг по управлению финансовыми рисками. Агентство, компания или банковская структура, занимающиеся предоставлением услуг форфейтинга называются форфейтерами. Чаще всего форфейтинг применяется в сфере международной торговли.

При переоформлении задолженности используется вексель. Схема проста: покупатель расплачивается с поставщиком векселем, который впоследствии продается форфейтеру с дисконтом. Форфейтер становится кредитором покупателя, принимая все возможные риски на себя – именно этим вся процедура и отличается от обычного учета векселей банками. При форфейтинге возможен гибкий график выплаты задолженности.

Коммерческие банки и форфейтинг

Разумеется, основную прибыль банку приносит кредитование разовыми платежами, ссудами. Однако форфейтинг позволяет банкам развивать отношения с иностранными партнерами. Суть в том, что в вексель вносится передаточная запись. Оформление сделки очень простое, но банк-кредитор может потребовать от плательщика по векселю дополнительные гарантии. Например, привлечь третьих лиц, которые станут поручителями.

Таким образом, банк снижает риски кредитования, получая прибыль при минимальных затратах. Принять вексель к исполнению, то есть авалировать, может банк государства-импортера.

Форфейтинг — суть особой схемы финансирования предприятий

Крупными клиентами банковских организаций являются различные торговые компании. Для них кредит является отличной возможностью расширить производство, повысить его рентабельность, предоставить своим сотрудникам более выгодные рабочие условия. Некоторые юридические лица берут займ в качестве стартового капитала для начала бизнеса. Для банковских организаций выдача кредитов таким заёмщикам — очень выгодная процедура. Как правило, торговые организации берут крупные суммы. В случае банкротства или отсутствия возможности вовремя внести ежемесячную плату может быть изъят товар компании. Но не всегда подобные операции при традиционных условиях прибыльны и эффективны. В некоторых случаях необходимо прибегать к помощи финансирования и одной из таких возможностей является форфейтинг. Рассмотрим его схему подробнее в этой статье.

Что такое форфейтинг?

Форфейтинг — одна из схем финансирования. Она заключается в том, что компания-форфейтер приобретает дебиторскую задолженность предприятия-заёмщика перед кредитором.

Дебиторская задолженность, или долговые обязательства, могут быть представлены:

- Векселями (простейшая ценная бумага, которая позволяет участникам сделки удостовериться в её надёжности).

- Сертификатами.

- Аккредитивами (поручения, которые гарантируют полное выполнение обязательств по кредитованию) и т. д.

Форфейтинг чаще всего используется при осуществлении внешнеэкономической деятельности.

Возникла проблема? Позвоните нашему специалисту по таможенным вопросам:

+7 (звонок бесплатен)

Участники

Участниками форфейтинга являются:

- Форфейтер. Он представляет собой посредника, который и приобретает дебиторскую задолженность. Вместе с этим ему передаются и возможные финансовые риски, связанные с возвратом неоплаченной стоимости продукции.

- Кредитор. Он осуществляет производство и/или реализацию продукции. Продаёт дебиторскую задолженность форфейтеру. По завершению сделки получает полную прибыль, полученную от продажи товара, с вычетом стоимости услуг посредника.

- Дебитор. Лицо, которое оформляет займ и принимает продукцию.

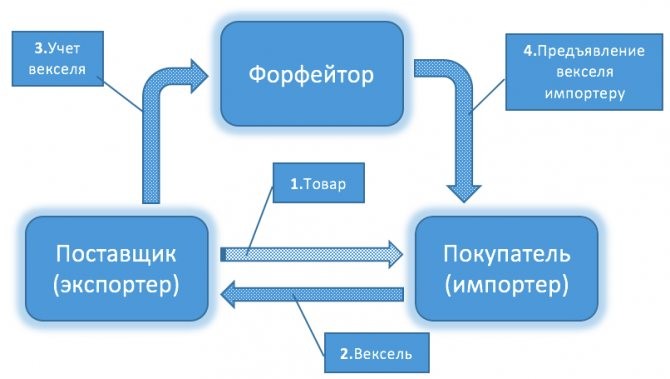

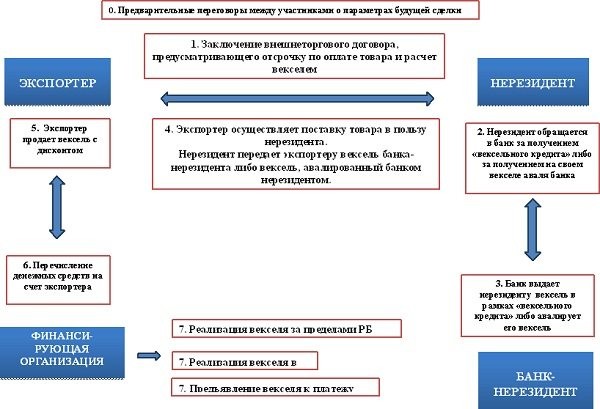

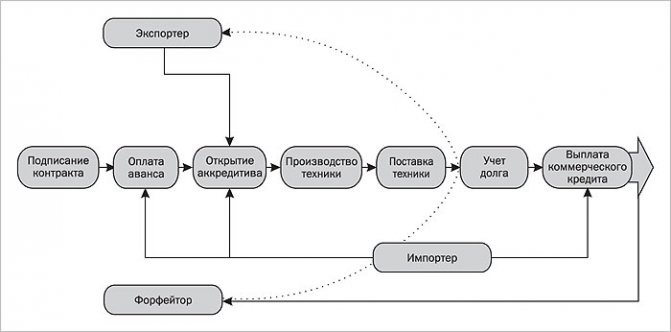

Схема форфейтинга

Традиционная схема форфейтинга состоит из следующим пунктов:

Читайте также: Интересует работа на дому? Написание курсовых и дипломов

- Кредитор и посредник совместно устанавливают стоимость продукции и условия будущей сделки.

- Кредитор и дебитор заключают сделку на поставку продукции.

- Кредитор и посредник заключают договор о купле-продаже дебиторской задолженности и передаче ответственности.

- Кредитор осуществляет поставку товара и документально подтверждает выполнение этой процедуры.

- Посредник передаёт оплату с учётом стоимости своих услуг (вознаграждения).

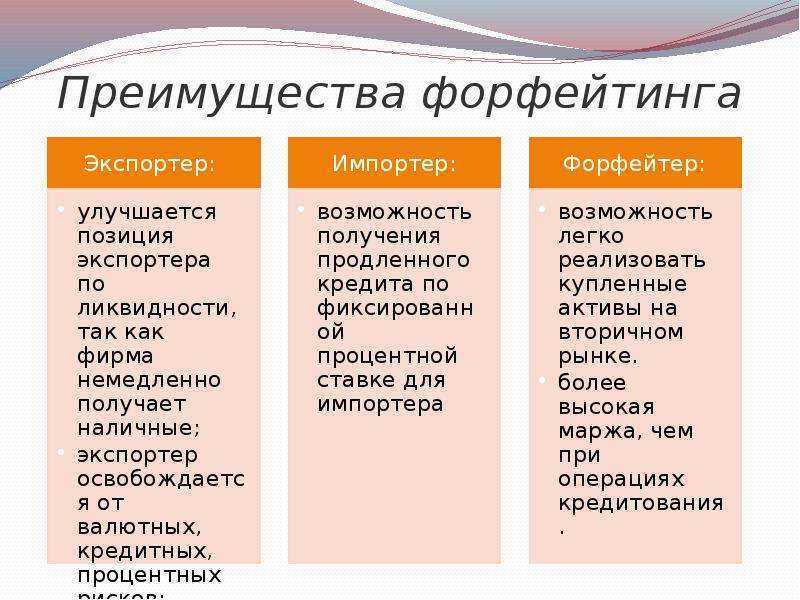

Преимущества

Форфейтинг обладает рядом преимуществ, которые выделяют его среди остальных схем финансирования:

- Значительное уменьшение рисков продавца товаров.

- Отсутствие регресса.

- Возможность продажи дебиторской задолженности в несколько этапов (при использовании двух и более векселей).

- Возможность принятия гибких условий договора.

- Система льгот и отсрочек при возникших у покупателя финансовых трудностях.

- Экономия на займах в банковских организациях.

- Простота оформления сопровождающих документов.

- Возможность торговых организаций увеличить объёмы производства и техническое оснащение.

- Фиксированная процентная ставка даже при долгосрочном займе.

- Увеличение прибыли предприятия.

- Значительное снижение количества рисков при осуществлении внешнеэкономической деятельности.

- Форфейтинговые инструменты оформляются довольно быстро и просто.

Именно эти преимущества и обуславливают большую популярность метода финансирования среди юридических лиц.

Недостатки

Но форфейтинг не обходится и без недостатков:

- Высокая маржа. Она обуславливается долгосрочностью сделки и рисками, который берёт на себя посредник.

- Наличие рисков, которые связаны непосредственно с законодательством страны и возможными его изменениями.

- Оплата гарантии (для импортёра).

- Большое количество ненадёжных контрагентов на международном рынке.

Как составить договор?

Договор должен обязательно содержать все условия сделки. При его составлении необходимо учитывать следующие ключевые моменты:

- Валюта. Для участия в сделке она должна свободно конвертироваться.

- Юрисдикция. Этот момент участники сделки должны обсудить заранее, условия обязательно отразить в договоре.

- Конфиденциальность. Договор должен обязательно содержать положение о неразглашении персональных данных, условий сделки. В противном случае, недобросовестные посредники могут перепродать ценные бумаги по более низкой цене на вторичном рынке.

Для получения финансирования кредитор должен оформить и подать в банковскую организацию пакет документов, который состоит из следующих бумаг:

- Внешнеторговый договор.

- Инвойс, как заполнить инвойс подробнее тут.

- Документы, которые подтверждают отправку продукции.

- Вексель, оформленный на имя посредника.

- Поручительство для дополнительной гарантии соблюдения всех условий сделки.

После подачи документов необходимо только ждать решения банковской организации. Если был получен положительный ответ, осуществляется непосредственно передача долга.

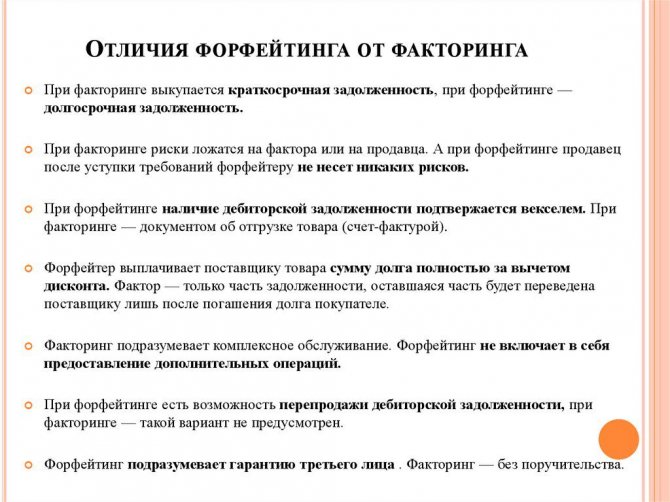

Отличия форфейтинга от факторинга

Форфейтинг и факторинг — две абсолютно разные схемы финансирования. Их отличия заключаются в следующих параметрах:

- Операции, при которых используется схема. Форфейтинг наиболее актуален и эффективен для внешнеэкономических сделок, а факторинг — для внутренней торговли.

- Валюты. При факторинге число валют строго ограничено. Схема форфейтинга же не устанавливает такие строгие рамки, всё обговаривается и устанавливается участниками сделки.

- Срок финансирования. Форфейтинг устанавливается на срок до 1 года и выше, вторая же схема действует не более 6 месяцев.

- Регресс. При оформлении форфейтинга он практически полностью отсутствует. Вторая же схема не гарантирует передачу рисков.

- Величина выкупаемого долга. При факторинге она не превышает 90 процентов, рассматриваемая же в статье схема предполагает полное приобретение долга и т. д.

Различия между схемами существенные. При выборе одной из них необходимо тщательно проанализировать все условия и выбрать наиболее подходящий для себя вариант.

Пример

Для полного понимания сути схемы рассмотрим простейший пример её использования.

Кредитор заключил сделку на поставку товара. Общая стоимость договора составляет 1 миллион долларов США.

В качестве дебиторской задолженности использовались 2 векселя по 500 тысяч каждый. Дисконт составляет 5 процентов от общей стоимости сделки, цена услуг посредника — полтора процента.

Для нахождения суммы, которую получает продавец необходимо перемножить стоимости векселей с учётом дисконта и процента посредника. Получаем 467500 долларов США.

Остальную часть продавец получит только после завершения сделки.

Форфейтинг в Российской Федерации

Такая схема финансирования не так популярна в Российской Федерации, как в других странах. Но это объясняется довольно понятными причинами:

- Нестабильность экономики. Большая часть банковских организаций просто опасается выдавать кредиты на длительный срок.

- Отсутствие в России чёткой законодательной базы для подобного финансирования. Нормативные документы РФ попросту не подстроены под международные схемы и правила.

- Низкий уровень ответственности стран-партнёров. Многие российские экспортёры ориентированы именно на такие страны. Часто возникают трудности с поиском посредника, который возьмёт на себя все риски.

Форфейтинг встречается в России в специфичной, сильно изменённой форме. Чаще всего предприниматели и торговые организации останавливают свой выбор именно на факторинге, несмотря на возможные потери.

Читайте также: Как привлечь клиентов в автосервис: эффективные способы раскрутки и продвижения СТО

Дополнительная информация о том, что такое форфейтинг и, как это работает, в данном видео:

Итак, форфейтинг — довольно распространённая в мире схема финансирования предприятий и индивидуальных предпринимателей. В ней участвуют 3 лица — форфейтер, кредитор и дебитор. С помощью такого метода финансирования индивидуальные предприниматели и торговые организации могут улучшать условия производства своих товаров, а банковские предприятия — получать выгодных для кредитования клиентов. К сожалению, в России эта схема широко не распространена.

Вы можете найти дополнительную информацию по теме в разделе Кредитование.

Бесплатная консультация по телефону:

+7 (звонок бесплатен)

Внимание! В связи с последними изменениями в законодательстве, юридическая информация в данной статье могла устареть!

Наш специалист бесплатно Вас проконсультирует.

Отличия форфейтинга и факторинга

Чтобы вы лучше поняли отличия форфейтинга от факторинга, сравним их основные характеристики и особенности в виде таблицы:

ПараметрФакторингФорфейтингСфера примененияТорговля внутри страныЭкспорт-импортВалютаРубли, иногда доллары или евроМножество вариантов, все зависит от страны-импортераСроки финансированияДо 180 днейДо года и болееРегрессПрописывается в условиях договораЕго нет, банк-кредитор берет на себя все рискиРазмер выкупаемого долгаДо 90%100%Дополнительные гарантииОтсутствуютМогут подключаться третьи стороны в качестве гарантов по сделкеУчастники договораФакторинговая компания или банк, покупатель и продавецБанк и продавецМожно ли продать требованияНетДа

Важно

По факторинговой сделке переплата выше! Это связано с тем, что в данном случае отсутствует регресс, может подключиться политический фактор. То есть форфейтинговые сделки выгоднее.

Защита прав

Такую схему кредитования относят к менее популярным в России, если сравнивать с другими странами. Это связано с такими причинами:

- Нестабильная экономическая ситуация. Множество банков не хотят заключать кредитный договор на длительное время.

- В Российской Федерации отсутствует четкая законодательная база для совершения подобных сделок. Нормативная документация не подстраивается под схемы с правилами.

- Практическое отсутствие ответственности партнерских государств. Многие экспортеры из России имеют ориентацию на такие государства. Могут возникнуть сложности при поиске посредников, берущих на себя обязательства.

Форфейтинг можно встретить сегодня в достаточно измененном виде. Предприниматели с торговыми организациями применяют именно факторинг, в независимости от возможных потерь.

Развитие этой схемы в Российской Федерации в ближайшее время наблюдаться не будет. Чтобы широко использовать форфейтинг, нужны дополнительные средства на долгое время у кредиторов. Сегодня не может происходить глобальное планирование финансовых показателей.

Предварительные переговоры по форфейтингу

С точки зрения финансовых специалистов форфейтинг подразумевает под собой коммерческую операцию среднесрочного действия, об этом расскажет видео ниже:

Этапы сделки

Итак, чтобы воспользоваться финансированием по схеме форфейтинга, продавец-экспортер обязан предоставить своему банку копии указанных ниже документов:

- подписанный контракт;

- инвойс;

- документы на отправку товара, то есть транспортные бумаги;

- вексель, на котором стоит передаточная надпись форфейтера;

- поручительство по векселю или аваль. Это станет дополнительной гарантией для кредитора.

Только после того, как банк изучит все предоставленные бумаги, он заключит соглашение с продавцом, касающееся передачи долга. При этом, что важно, вексель будет передан с дисконтом. Как только будет произведена отгрузка товара, банк проведет платеж на счет покупателя.

Типы ценных форфейтинговых бумаг

Ценные форфейтинговые бумаги – это переводной и простой вексель. В отличие от обычного учёта векселей форфейтинг применяют при поставках оборудования на большие суммы от полугода до восьми лет во внешнеэкономических сделках, трансформируя экспортную сделку с отсрачиванием платежа в наличную и тем самым кредитуя дебиторскую задолженность прочих стран, в которых не представляется возможным приобрести гарантии по ним или экспортные государственные кредиты. Форфейтинг применяется и при отказе экспортера дать длительный кредит определенным странам. Таким образом форфейтинг,, позволяет средним и мелким предприятиям оформлять сделки, которые превышают их финансовые возможности, так как они могут продавать постепенно за наличные собственные долгосрочные требования.

Торговые организации – это главные потребители кредитных банковских продуктов. Огромный объем оборотов, возможность предоставления товаров в залог и малый уровень обеспеченности своими средствами делают их почти идеальными заемщиками.

Но есть ситуации, при которых одноразовые кредиты невыгодны и неудобны для большинства потенциальных клиентов – огромный объем небольших поставок, большой перечень дебиторов и так далее. В данной ситуации на помощь приходит финансирование по схемам форфейтинга и факторинга.

Преимущества и недостатки форфейтинга

Начнем с плохого. У форфейтинга есть следующие минусы:

- Переплата за предоставленные кредитные средства.

- Нет регресса, продавец не имеет возможности прослеживать, какая платежеспособность у покупателя именно в данный момент.

- Соответственно, продавец не может скорректировать свою торговую политику.

Плюсов у форфейтинга больше:

- Вексель можно оформить частями, например, по два документа на одну поставку.

- Риск продавца снижается.

- Продавать дебиторскую задолженность тоже можно по частям.

- У покупателя появляется гибкий график погашения задолженности, рассрочки и льготы.

- Продавец может уменьшить кассовые разрывы, получить дополнительную прибыль благодаря предоставленным банком средствам уже сегодня.

Пример расчета сделки по форфейтингу

Приведем простой пример расчетов сделки по форфейтингу:

Экспортер подписал договор, который подразумевает поставку произведенного им товара на общую сумму 5 миллионов долларов. Решено, что на партию товара выписываются два векселя, каждый, соответственно, на сумму 2,5 миллиона долларов.

Читайте также: Разведение осетровых мини ферма (бизнес план) в домашних условиях

Оба векселя продаются банку-форфейтеру с комиссией агента в 1,5% и дисконтом в 5%.

Продавец получит: 2,5 миллиона * 95% – 2,5 миллиона * 1,5% = 2,375 миллиона – 37,5 тысячи долларов = 2,3375 миллиона долларов.

Остальные 2,5 миллиона долларов будут перечислены продавцу только по истечении срока предоставленной отсрочки напрямую от покупателя. Сумма переплаты = 2,5 миллиона – 2,3375 миллиона долларов = 162,5 тысячи долларов.

Механизм форфетирования

Для того чтобы было понятнее, попробуем разобрать схему проведения операций форфейтинга более наглядно.

Суть в данном случае заключается в следующем. Агент-форфейтор, в роли которого, как уже было сказано, выступает банк, выкупает у продавца (то есть, экспортера в данной торговой сделке) финансовые обязательства покупателя (то есть, импортера). При этом банк сам предварительно – полностью или частично – выплачивает продавцу стоимость партии товара, которая поставляется при форфейтинговой операции.

В дальнейшем покупатель-импортер перечисляет банку уплаченную им (банком) ранее сумму и соответствующее вознаграждение (чаще всего размер вознаграждения агенту-форфейтору не превышает 1,5%, хотя некоторые банки берут комиссию в большем размере).