Разобравшись с первичной документацией в бухгалтерии и способами расчёта налога на добычу полезных ископаемых, сотрудник экономического отдела столкнётся с новой проблемой — оформлением счетов-фактур. Эти документы обязательно участвуют в оформлении движения товаров и денежных средств, а значит, предприятию, реализующему товары или поставляющему услуги, без них не обойтись. Кроме того, важно различать обычный и авансовый счёт-фактуру; сложности обычно возникают при оформлении второго.

В отличие от возвратной накладной, счёт-фактура на аванс выписывается по унифицированной форме, утверждённой Постановлением Правительства РФ №1137 от 26 декабря 2011 года. О том, как правильно заполнить документ, будет рассказано далее. В заключении приведён бланк документа, доступный для работы в любом текстовом редакторе.

Что такое счёт-фактура на аванс?

Как и спецификация к договору поставки, счёт-фактура на аванс оформляется, когда нужно отразить в документации взаимодействия покупателя (заказчика) и продавца (исполнителя) на возмездной основе.

Счёт-фактура на аванс — это документ, составляемый для отображения движения денежных средств со счёта покупателя на баланс продавца до окончания сделки

Важно: поскольку счёт во всех случаях выставляется поставщиком продукции или услуг, авансовый счёт-фактура формируется продавцом, после чего пересылается покупателю.

Счёт-фактура на аванс — это официальный документ, используемый при исчислении суммы возврата налога на добавленную стоимость и составляемый на бланке единого образца; при необходимости его можно незначительно изменять, однако удалять обязательные графы нельзя.

Как выставить счет-фактуру покупателю

Причем независимо от того, в какой момент перешло право собственности к покупателю.

Аналогичные разъяснения содержатся в письмах Минфина России от 26 июля 2004 г. № 03-04-08/45 и МНС России от 17 декабря 2003 г. № ОС-6-03/1316. Ситуация: можно ли выставить счет-фактуру по работам (услугам) до того момента, как они были фактически оказаны (например, сразу же при заключении соответствующего договора)?

Организация-покупатель не производит предварительную оплату услуг (работ) Счет-фактуру необходимо выставить заказчику не позднее пяти календарных дней с того дня, когда работы были выполнены (услуги оказаны) (п.

Когда выписывается счёт-фактура на аванс?

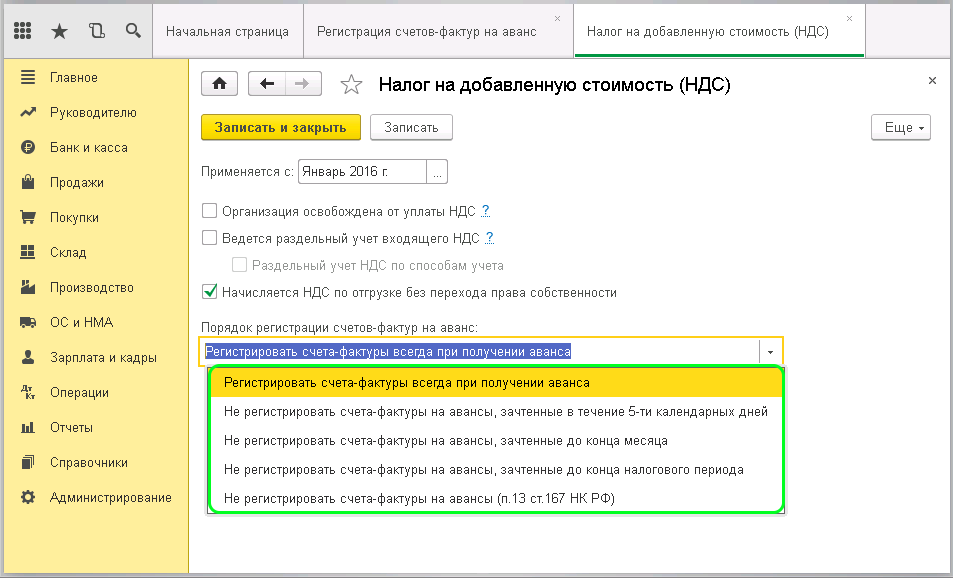

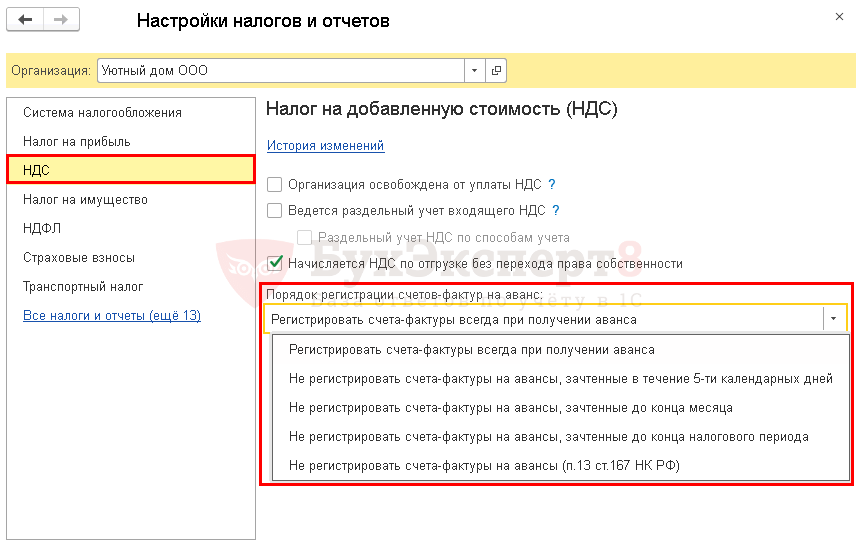

В соответствии с Налоговым кодексом и сложившейся практикой авансовый счёт-фактура оформляется:

- Непосредственно после получения продавцом аванса, а не по завершении сделки.

- Без обязательного указания характеристик товара: достаточно привести общую информацию о нём.

Нет нужды выписывать авансовый счёт-фактуру, если:

- Покупатель освобождён от уплаты НДС.

- Товар или оказываемая услуга или выведены из-под налогообложения, или облагаются по нулевой ставке.

- Между перечислением аванса и планируемым изготовлением продукции пройдёт как минимум полгода.

Важно: выставление счёта-фактуры влияет только на исчисление НДС. Посчитать налог на прибыль, как и другие отчисления в бюджет, и оформить соответствующие документы предпринимателю придётся в любом случае — без оглядки на взаимоотношения с потребителем.

Если выписывать счетфактуру на аванс 2020 раз в квартал

АСФ обязаны заверить подписью руководитель предприятия и главный бухгалтер, либо в их отсутствие уполномоченные сотрудники с правом подписи. ИП или замещающее его лицо, обязан заверить документ подписью, и обозначить сведения о свидетельстве государственной регистрации. Аналогичные правила распространяются на все виды счет-фактур.

Покупатель после получения АСФ может произвести налоговый вычет НДС. Информация о поступившем документе фиксируется в книге покупок. Для предотвращения двойного уменьшения базы, нужно полностью восстановить сумму вычета, если сумма приобретённых товаров равна сумме предоплаты и частично, если они оплачены не в полном объеме.

Когда выписывается счет-фактура? Когда выписывается счет-фактура на аванс? Особенности оформления

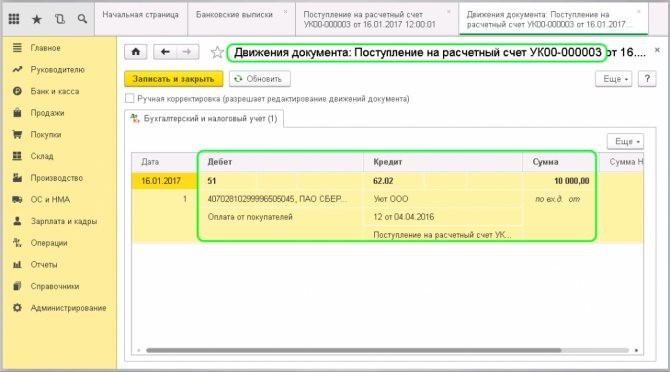

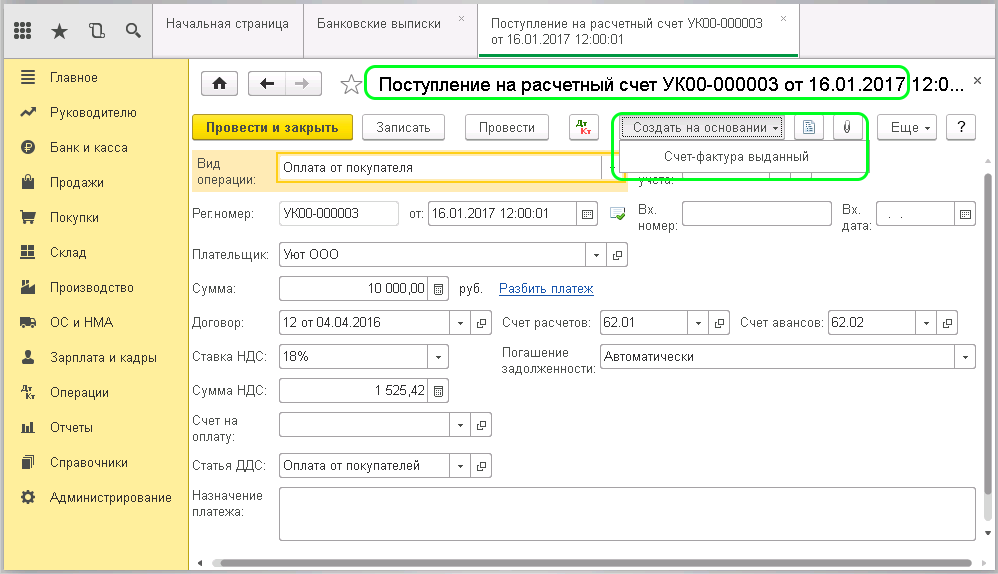

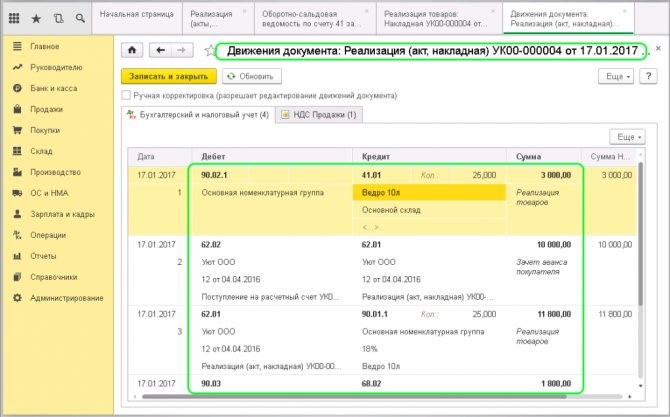

- авансовый счет-фактура отражается в Книге продаж;

- когда происходит реализация товара, составляется отгрузочный, то есть «настоящий» счет-фактура;

- отгрузочный документ отмечается в Книге продаж на всю сумму поставки;

- в то же время в Книгу покупок вносится запись об авансовом счете-фактуре.

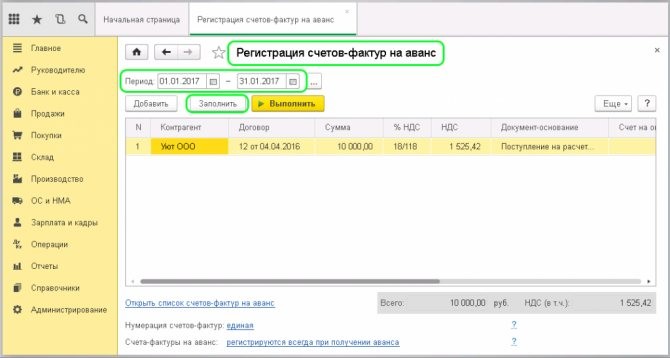

Если покупатель перечисляет предоплату на будущую поставку, то поставщик также должен составить счет-фактуру. При этом не имеет значения, полностью или частично покупатель произвел оплату — документ выписывается на перечисленную сумму.

С полученной предоплаты продавец начисляет НДС, а покупатель при соблюдении определенных условий может заявить свой входной налог к вычету.

Правила выставления счета-фактуры на аванс в 2020 — 2020 годах

- период изготовления товаров более 6 месяцев;

- товары (работы, услуги) в соответствии с п. 1 ст. 164 НК РФ облагаются по ставке 0%;

- товары, работы, услуги не облагаются НДС или освобождаются от налогообложения в соответствии со ст. 149 НК РФ;

- налогоплательщик получил освобождение по ст. 145, 145.

1 НК РФ.

Сроки фактического формирования авансового и отгрузочного счетов-фактур могут различаться в силу несовпадения сроков перечисления предоплаты за товар и его реализации. Однако в обоих случаях соответствующий документ должен быть составлен за 5 дней — с момента первого либо второго события (п. 3. ст. 168 НК РФ).

Можно ли не выставлять счет-фактуру на аванс, если реализация произошла в том же квартале

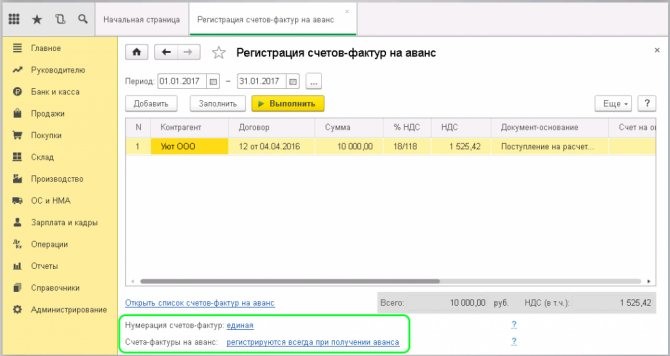

т.е. в день получения аванса вы должны выписать счет-фактуру и учесть ее(зарегистрировать в книге продаж) в том налоговом периоде в котором к Вам пришел аванс. В противном случае т.к.

сейчас весь НДС электронный, то у Вас могут возникнуть проблемы в следующем квартале при подаче декларации НДС, т.к. в ней отражаются и даты платежных поручений в счетах-фактурах которые вы регистрируете при отгрузке товара.

Возникнет вопрос у налоговой о несвоевременном учете НДС. Последствия- штраф, уточненка, доплата в бюджет.

Рекомендуем прочесть: До Скольки Комендантский Час Осенью 2020

Читайте также: Какие документы нужны для устройства на работу в России?

При реализации товаров (работ, услуг), передаче имущественных прав, а также при получении сумм оплаты, частичной оплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг), передачи имущественных прав выставляются соответствующие счета-фактуры не позднее пяти календарных дней

, считая со дня отгрузки товара (выполнения работ, оказания услуг), со дня передачи имущественных прав или

со дня получения сумм оплаты, частичной оплаты в счет предстоящих поставок

товаров (выполнения работ, оказания услуг), передачи имущественных прав (п.3 ст. 168 НК РФ).

Оформлять ли счет — фактуру, если аванс и отгрузка прошли в одном квартале

В частности, заметив в счете — фактуре на отгрузку реквизиты платежного поручения с датой аванса, они могут поинтересоваться, где же сам авансовый счет — фактура. И если его нет, доначислить налог на добавленную стоимость, пени и штрафы. Но арбитражные суды такие доначисления признают необоснованными.

Ведь авансовый платеж в оплату товаров для целей НДС считается таковым до тех пор, пока не произойдет фактическая реализация. К такому выводу пришли судьи ФАС Московского округа в постановлении от 5 мая 2008 г. № КА — А41/3467 — 08.

Кроме того, предоплату, полученную от покупателей в одном налоговом периоде с отгрузкой, нельзя считать авансом. Об этом написано в постановлении ФАС Западно — Сибирского округа от 13 февраля 2006 г. № Ф04 — 233/2006(19490 — А03 — 31).

Счет-фактура на аванс в книге покупок или продаж

Адреса продавца и покупателя теперь нужно ставить в счетах-фактурах так, как они указаны в ЕГРЮЛ. Но отступить от этого правила тоже можно, причем без негативных последствий для себя или контрагентов. Минфин недавно назвал целый ряд безопасных отклонений в адресе.Узнать про адрес

Рекомендуем прочесть: Новый закон для граждан украины в россии 2020

Для отражения счета-фактуры на аванс в книге покупок или продаж посмотрите нашу инструкцию. На налоговой проверке инспектор в первую очередь сверит именно это. И если будут нарушения, может снять вычеты по НДС. Поэтому разберемся, как правильно регистрировать в книгах покупок и продаж счет-фактуру с аванса полученного и выданного.

Счет-фактура на аванс: как заполнить, каковы требования? Образец

В постановлении № 23/11 Президиума Высшего арбитражного суда России от 26.04.2011 говорится о том, что налогоплательщик должен заявить в декларации обо всех имеющихся у него правах на применение вычета НДС. При этом наличие всех подтверждающих право вычета по сумме НДС документов не заменяет их декларирования.

В соответствии с Налоговым кодексом, счет-фактура служит правовым основанием по принятию покупателем заявленных сумм НДС к вычету. Форма для выписки счетов-фактур как по факту реализации, так и по моменту поступления предварительной оплаты в счет будущих поставок абсолютно одинакова. Она утверждена правительственным постановлением № 1137 от 26.12.2011 года.

Как правильно выписать счёт-фактуру на аванс?

Порядок заполнения документа:

Смотрите также: Войти в личный кабинет налоговой службы

- В «шапке» счёта-фактуры на аванс указываются номер и дата составления бумаги, а в следующей строке, если есть необходимость, — номер и дата исправления. Если корректировок не вносилось, в соответствующих полях необходимо поставить прочерки.

- Ниже пишутся полное официальное наименование и адрес регистрации (юридический адрес) поставщика товаров или услуг, а также его ИНН и КПП, разделённые запятой или слешем.

- Поскольку при перечислении аванса передачи продукции не осуществляется, поля «Грузоотправитель» и «Грузополучатель» оставляют незаполненными, для большей надёжность ставя в них прочерки.

- Далее указываются номер и дата составления документа, служащего основанием для перечисления средств и расчёта налога на добавленную стоимость.

- Затем прописываются полное официальное наименование, адрес регистрации, ИНН и КПП плательщика.

- Далее проставляются название и код валюты, служащей для расчётов.

- После этого заполняются графы таблицы:

- В первой — наименование поставляемого товара или предоставляемой услуги (обязательно с пометкой вроде «Аванс» или «Аванс на основании документа…»).

- Во второй и третьей — единица измерения продукции: её код и название на языке составления документа (если есть).

- В четвёртой — количество товара в указанных единицах.

- В пятой — цена за единицу продукции, в местной валюте.

- В шестой — цена за весь объём поставки (без включения налога на добавленную стоимость).

- В седьмой — сумма государственного сбора (акциза) в той же валюте.

- В восьмой — текущая ставка НДС.

- В девятой — исчисленный в соответствии со ставкой размер налога.

- В десятой — общая стоимость товара или услуги уже с учётом НДС и акциза.

- В одиннадцатой и двенадцатой — код и полное официальное наименование страны-производителя.

- В тринадцатой, если есть необходимость, — номер и дата составления таможенной декларации. Если товар не пересекал границу, тут смело можно ставить прочерк.

- В строке «Всего к оплате» проставляются общий размер НДС и суммарная стоимость товаров и/или услуг.

- Заверяют документ своими подписями руководитель организации-поставщика и главный бухгалтер; если счёт-фактура выставляется индивидуальным предпринимателем, ему нужно не только поставить свою подпись, но и привести номер и дату составления документа о государственной регистрации.

Важно: счёт-фактура на аванс составляется в двух экземплярах — для поставщика и потребителя; графы таблицы со второй по седьмую и с десятой по тринадцатую в «авансовом» варианте можно оставить незаполненными.

Ошибки в счетах-фактурах по сделкам с предоплатой

Не позднее пяти календарных дней со дня получения аванса поставщик должен предъявить покупателю НДС. Счет-фактура составляется в двух экземплярах: один передается покупателю, а второй — регистрируется в книге продаж (п. 3 ст. 168 НК РФ). При решении вопроса о том, нужно ли выставлять счет-фактуру, бухгалтеры допускают ошибки в двух случаях.

- Когда один и тот же покупатель (заказчик) в течение налогового периода неоднократно перечисляет суммы предоплаты по одной или нескольким сделкам, выставляется единый счет-фактура по итогам месяца (квартала), что в такой ситуации неправомерно. По каждой полученной сумме счет-фактура должен быть оформлен с соблюдением указанного срока.

- Допустим, в течение квартала вы получили аванс, а затем в том же квартале отгрузили товар (передали работы, услуги). Между предоплатой и отгрузкой прошло больше пяти дней. Нужно выставить сначала авансовый счет-фактуру, а затем и счет-фактуру на реализацию предварительно оплаченных товаров (работ, услуг). Этого требуют положения абз. 2 п. 1, п. 3 ст. 168, п. 3 ст. 169 НК РФ, если нет обстоятельств, предусмотренных абз. 3 п. 17 Правил ведения книг покупок (здесь и далее в статье ссылаемся на Правила ведения книг покупок и книг продаж, заполнения счета-фактуры, утв. Постановлением Правительства РФ № 1137 от 26.12.2011).

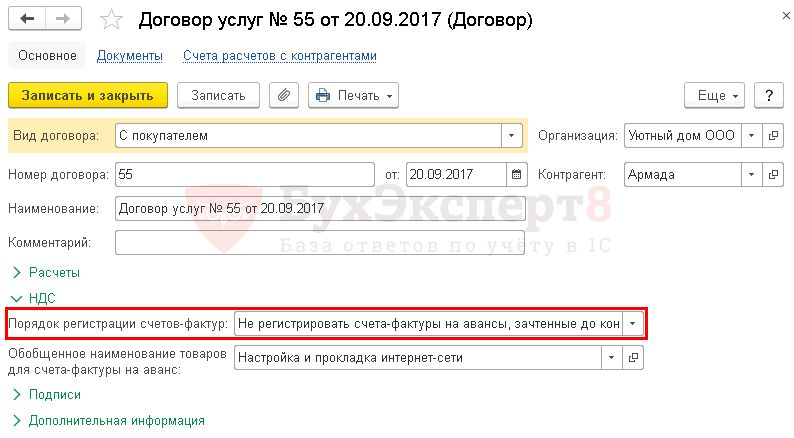

Минфин разрешает не выставлять счет-фактуру, если вы получили аванс в счет предстоящей поставки и в течение пяти календарных дней с момента его получения отгрузили товар, выполнили работу, оказали услугу (письма от 12.10.2011 № 03-07-14/99, от 06.03.2009 № 03-07-15/39, п. 1).

Читайте также: Как начислить аванс в 1С ЗУП Зарплата и Управление персоналом 3.1 (8.3)

Однако мы все же рекомендуем и в этом случае выставлять два счета-фактуры: и на сумму полученной предоплаты, и при отгрузке. Поскольку такого мнения придерживается ФНС, а именно это ведомство будет проверять вашу декларацию (письма от 10.03.2011 № КЕ-4-3/3790, от 15.02.

2011 № КЕ-3-3/[email protected]).

Обратите внимание, что для принятия к вычету НДС, уплаченного с аванса, продавец должен зарегистрировать в книге покупок авансовый счет-фактуру, который ранее был отражен в книге продаж (п. 22 Правил ведения книги покупок). Таким образом, авансовый счет-фактура является основанием для вычета не только у покупателя, но и у продавца (п. 1 ст. 169, п. 9 ст. 172 НК РФ).

Рекомендации по применению ст. 54.1 НК РФ, нюансы должной осмотрительности. Смотрите разбор этих и других тем в записях Контур.Конференции-2018.

Смотреть запись

В реквизитах авансовых счетов-фактур

Ошибки, которые допускает продавец (поставщик) при заполнении реквизитов в авансовом счете-фактуре, могут оказаться критичными для покупателя, если он решит воспользоваться правом на вычет (пп. 1 и 5–6 ст. 169 НК РФ). В авансовом счете-фактуре, как и в обычном, должны быть заполнены следующие реквизиты (п. 5.1 ст. 169 НК РФ):

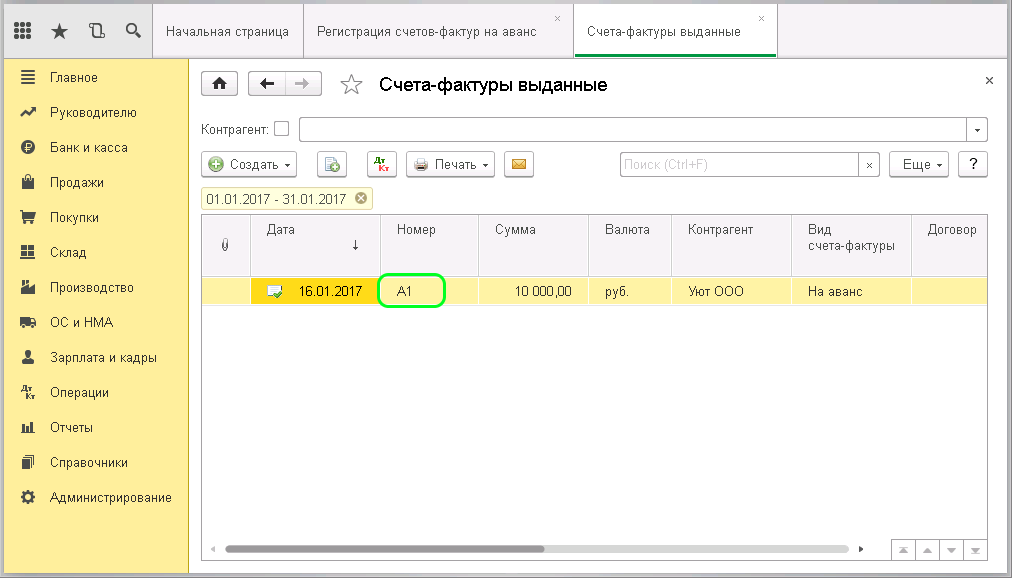

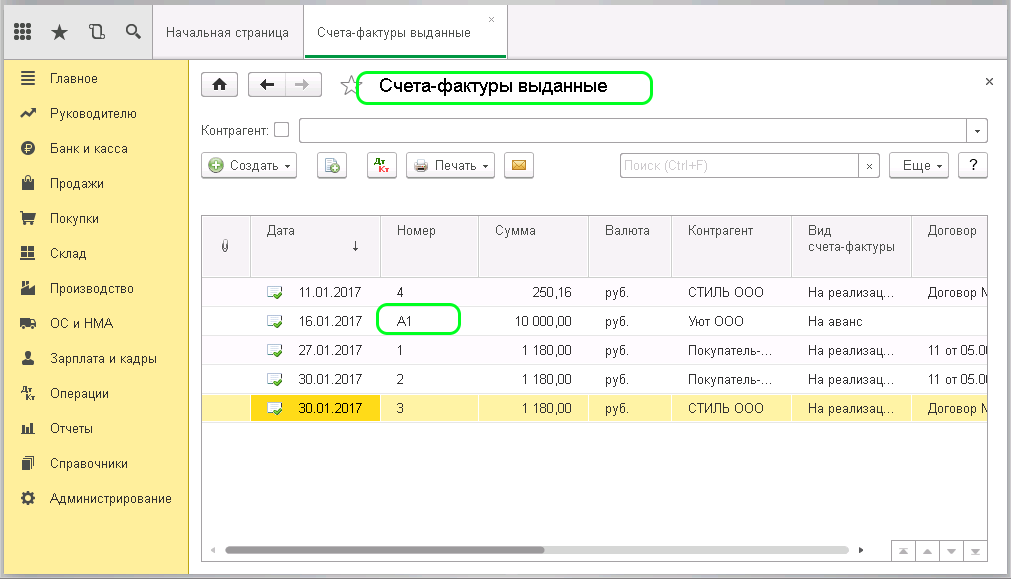

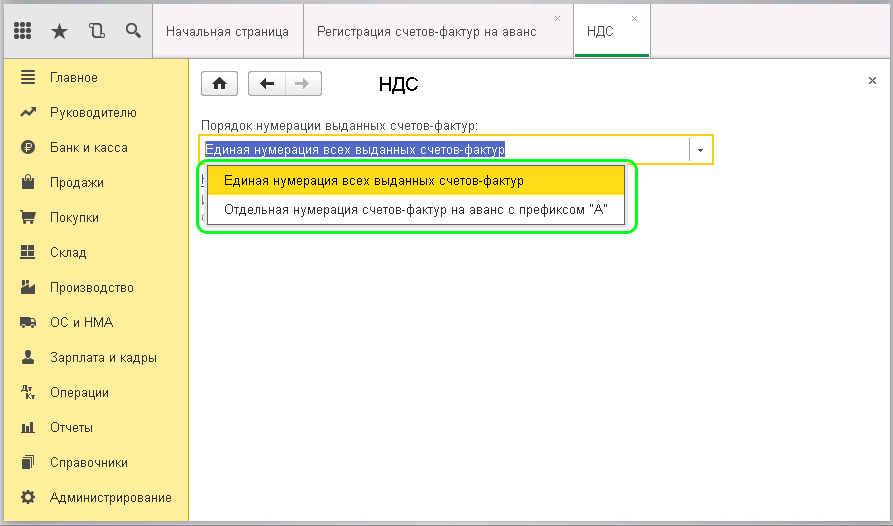

- порядковый номер счета-фактуры, при этом авансовые счета-фактуры нумеруются в общем хронологическом порядке с отгрузочными (письмо Минфина от 16.10.2012 № 03-07-11/427);

- дата составления счета-фактуры;

- наименование, адрес, ИНН и КПП продавца и покупателя в соответствии с учредительными документами. Можно указывать как полные, так и сокращенные наименования.

Кроме того, в авансовых счетах-фактурах должны быть указаны:

- по строке 5: номер и дата расчетно-платежного документа, по которому получен аванс. Если аванс получен в неденежной форме, ставится прочерк. Поскольку налоговые органы проводят встречную проверку начислений и вычетов, важно, чтобы и покупатель, и продавец в книгах покупок и продаж правильно указали данный реквизит;

- по строке 7: наименование и код валюты, в которой получен аванс (по ОКВ). Если цена определена в иностранной валюте (у. е.), но оплата производится в рублях, указывается наименование валюты «российский рубль» и ее код «643» (письмо ФНС от 21.07.2015 № ЕД-4-3/12813).

Особое внимание следует уделить заполнению табличной части документа.

В графе 1 наименование товаров (описание выполненных работ или оказанных услуг), в счет поставки которых получена предварительная оплата, отражают так, как оно указано в договоре.

Если покупатель перечислил предоплату не за определенный товар, а в целом под ассортимент продукции и конкретная спецификация или заявка будет составлена после оплаты, допустимо указывать в авансовом счете-фактуре обобщенное наименование товаров: нефтепродукты, канцелярские (кондитерские) изделия и т.д.

В ситуации, когда заключаются договоры, предусматривающие одновременно с поставкой товаров выполнение работ (оказание услуг), в графе 1 нужно привести как наименование поставляемых товаров, так и описание выполняемых работ (оказываемых услуг), см. письмо Минфина от 26.07.2011 № 03-07-09/22.

Далее в табличной части в графах 7, 8, 9 указывают: расчетную налоговую ставку — 18/118 или 10/110 (п. 4 ст. 164 НК РФ); сумму исчисленного НДС; сумму полученного аванса. В остальных графах 2–6, 10–11 и строках 3 и 4 ставят прочерки (п. 4 Правил заполнения счета-фактуры).

Счета-фактуры на предоплату при освобождении от уплаты НДС не составляются в соответствии с нормами ст. 145 и 149 НК РФ. Аналогично действуют при получении аванса:

- в счет будущей поставки товаров (работ, услуг), длительность производственного цикла изготовления которых свыше шести месяцев (абз. 3 п. 1 ст. 154 НК РФ);

- по операциям, которые облагаются НДС по ставке 0 % (абз. 4 п. 1 ст. 154 НК РФ);

- по операциям, которые не подлежат обложению НДС.

НДС+ проверит корректность заполнения реквизитов покупателя в авансовых счетах-фактурах и поможет избежать двойного налогообложения по данной авансовой сделке у контрагента.

Узнать больше

При заполнении книги продаж

Выставленный авансовый счет-фактуру, в том числе при безденежных расчетах, продавец должен зарегистрировать в книге продаж за квартал, на который приходится дата получения аванса (п. 17 Правил ведения книги продаж). Важно заполнить книгу правильно:

- номер платежно-расчетного документа, по которому получен аванс, отражается в графе 11;

- графы 4–6, 14–16, 19 не заполняются;

- операция отражается кодом 02.

При заполнении книги покупок

Если отгрузка совершается одновременно с регистрацией в книге продаж счета-фактуры, который выставлен при этой операции, в книге покупок регистрируется счет-фактура, который выставлен при получении аванса (п. 8 ст. 171 и п. 6 ст. 172 НК РФ, п. 22 Правил ведения книги покупок).

НДС с аванса продавец примет к вычету в размере, соответствующем той его части, которая зачтена согласно условиям договора в оплату отгруженных товаров (выполненных работ, оказанных услуг), переданных имущественных прав.

Вычет авансового НДС можно заявить только в том квартале, в котором выполнены для него условия. Переносить этот вычет на более поздние кварталы нельзя (письма Минфина от 21.07.2015 № 03-07-11/41908, от 09.04.

2015 № 03-07-11/20290).

В книге покупок указывается код операций 22, а в графе 7 — данные платежного поручения на полученный аванс. Сведения о платежке указываются также и в отгрузочном документе по строке 5. А в книге продаж по нему должна заполняться графа 11. Поэтому, если реквизиты заполнены верно, налоговая инспекция автоматически может все сверить и не будет предъявлять претензии.

При выборочном подходе к праву на вычет

Следует помнить, что вычет НДС по уплаченному авансу является правом покупателя, а не обязанностью (п. 1 ст. 171 НК РФ).

Если он использует свое право на вычет налога по полученным товарам (работам, услугам), а не по их предоплате, это не приводит к занижению налоговой базы и суммы НДС, подлежащей уплате в бюджет. Но если право на вычет используется выборочно, это может привести к ошибкам.

При принятии к учету оплаченных товаров (работ, услуг) придется проверять, был ли заявлен вычет при перечислении соответствующего аванса.

При ведении учета

Если покупатель осуществляет операции как облагаемые, так и не облагаемые НДС, он обязан вести раздельный учет сумм налога по приобретенным товарам (работам, услугам). При этом речь идет только о суммах налога по приобретенным товарам (работам, услугам), которые используются для осуществления как облагаемых НДС, так и не подлежащих налогообложению операций (п. 4 ст. 170 НК РФ).

Читайте также: Цедент, цессионарий и должник — особенности цессионного договора

О необходимости вести раздельный учет по суммам НДС, которые относятся к предоплате, в п. 4 ст. 170 НК РФ не сказано. Поэтому счета-фактуры на перечисленную сумму предоплаты в счет предстоящих поставок товаров, которые приобретаются для использования одновременно в облагаемых и не облагаемых НДС операциях (см. п. 2 ст.

170 НК РФ), регистрируются в книге покупок на сумму, указанную в данном счете-фактуре. Это дает покупателю возможность принять к вычету налог со всей суммы предоплаты.

При регистрации авансового счета-фактуры по товарам (работам, услугам), которые приобретаются для операций как облагаемых, так и не облагаемых НДС, в графе 16 книги покупок указывается вся сумма НДС, указанная в этом счете-фактуре (пп. «у» п. 6 Правил ведения книги покупок).

После отгрузки товаров (работ, услуг), передачи имущественных прав и получения счета-фактуры налог с предоплаты, ранее принятый к вычету, придется восстановить. При ведении раздельного учета облагаемых и не облагаемых НДС операций часть входного НДС принимается к вычету, а остальная сумма относится на увеличение стоимости приобретенных товаров (работ, услуг, имущественных прав).

Источник: https://kontur.ru/articles/4538

Как составить и зарегистрировать счет-фактуру при получении аванса

Получив от покупателя аванс, продавец должен выписать счет-фактуру на поступившую сумму. При расторжении договора или изменении его условий аванс (частичная оплата) может быть возвращен покупателю. В этом случае продавец вправе принять к вычету сумму НДС, которую начислил с аванса (частичной оплаты) и перечислил в бюджет (абз. 2 п. 5 ст. 171 НК РФ). Для этого организация-продавец должна отразить в учете все корректировки, связанные с возвратом.

6 марта платежным поручением № 1230 покупатель перечислил организации первый авансовый платеж. В этот же день на сумму полученного аванса бухгалтер организации составил счет-фактуру № 233 в двух экземплярах. Один экземпляр он передал покупателю, а второй зарегистрировал в книге продаж за I квартал .

Выписываем счет-фактуру на полученный аванс в 2020 году

Не зря этот налог считают самым сложным в России, поэтому к его расчету, а также к регистрации первичных документов нужно подходить со всей ответственностью. В противном случае, не избежать крупных штрафов.

Так как, счёт-фактура является первичным документом бухгалтерского учёта, то и ответственность за неправильное оформление будет точно такой же, как и при неправильном оформлении любого другого первичного документа.

Рекомендуем прочесть: Срок Эксплуатации Сотового Телефона

НТВП Кедр

И хотя с тех пор гл. 21 НК РФ существенно изменилась, некоторые суды считают подход ВАС РФ универсальным и поддерживают продавцов, не исчисляющих НДС с авансов в этом случае . Сторонники иного подхода, решившие упростить документооборот, должны быть готовы к претензиям налоговиков.

Да, может, они и сумеют убедить суд в том, что авансовый НДС можно было не начислять, но сколько времени и сил потратят на эти убеждения? Получается спор ради спора. Между тем по результатам проверки налоговики могут вменить неуплату НДС с аванса.

Авансовая счет фактура

разглядим более всераспространенные некорректности, которые предприниматели могут допустить при оформлении счёта. Как составить счет на аванс просто с помощью сервиса моё дело.(тыщ) рублей в качестве аванса принадлежащей мне на праве принадлежности квартиру.Когда же выписывается счет-фактура на аванс (эталон представлен ниже)?.Все тексты образцов и формы договоров вы сможете скачать на нашем веб-сайте безвозмездно.То есть счет на аванс раздельно не выставляется. Если без ндс эту строчку можно просто пропустить. Форма расчетов (валютная либо невалютная) тоже значения не имеет. конфигурации, которые внесены в новый бланк с 01.

Этот бланк можно использовать для уведомления получателя ценностей об обязательности наличия доверенности у лица, которому будут делегированы полномочия по приемке товаров. Когда выставляется счет-фактура на аванс? Продавец или исполнитель, получив от покупателя предоплату, обязан составить счет-фактуру не позднее пяти календарных дней (п. Счёт может выставляться на предоплату тогда это будет счёт на аванс.

Прочер в этой графе ставится только при неденежной форме расчетов. Такие разъяснения приведены в письме минфина, датированном 10. Если конкретный размер предоплаты не установлен, однако такое условие оговорено и предусмотрено в договоре, то покупатель может самостоятельно определить размер аванса. Ндс из авансовой суммы, возможно указание одной из двух ставок 1018, по данному показателю можно понять, что счет-фактура выставлен именно по случаю получения предоплаты, а не по факту отгрузки.

Авансовый НДС: начисляем, вычитаем, восстанавливаем

Среди них — только ее номе р п. 5.1 ст. 169 НК РФ. Поэтому ошибка в дате платежки не основание для отказа в вычете авансового НДС ни у покупателя, ни — позже, при отгрузке, — у продавц а п.

Рекомендуем прочесть: Страховка за сломанный нос

2 ст. 169 НК РФ. Дату и номер авансовой платежки нужно указывать еще и в «отгрузочном» счете-фактур е подп. «з» п. 1 Правил заполнения счета-фактуры, утв. Постановлением Правительства от 26.12.2011 № 1137.

Когда счет-фактуру по предоплате выставлять не обязательно

Пункт 3 статьи 168 НК РФ, предусматривая обязанность продавца по выставлению счета-фактуры в связи с получением предоплаты, не ставит ее в зависимость от даты последующей отгрузки. Аналогичного мнения придерживается и ФНС России. В письме от 10.03.11 № КЕ-4-3/3790 налоговая служба разъясняла, что, даже если отгрузка товаров производится налогоплательщиком в течение пяти календарных дней после получения за нее предоплаты, счета-фактуры на аванс оформляются в двух экземплярах (как при получении предоплаты, так и при отгрузке товаров).