Сервис представляет собой калькулятор, позволяющий производить автоматический расчет патента по форме 911 для индивидуальных предпринимателей (ИП) согласно Правилам составления налоговой отчетности (расчета) стоимости патента (форма налоговой отчетности 911).

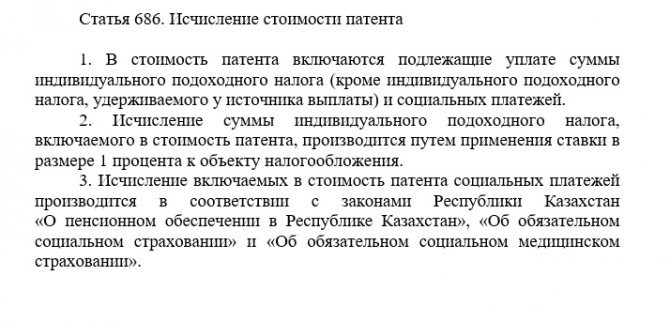

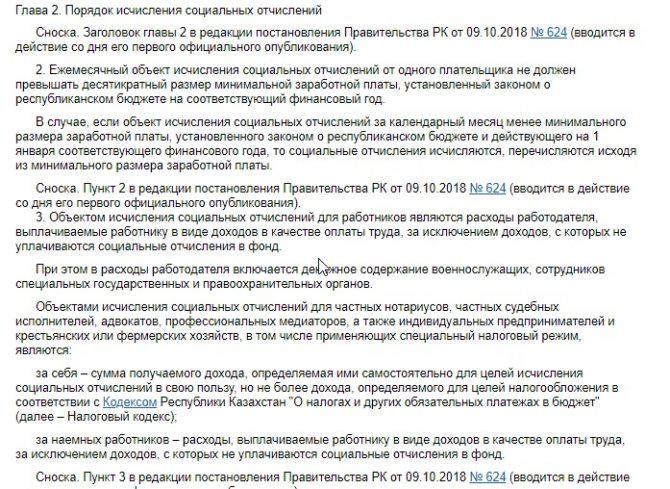

Расчет составляется индивидуальными предпринимателями, применяющими специальный налоговый режим на основе патента. В стоимость патента включаются индивидуальный подоходный налог (кроме индивидуального подоходного налога, удерживаемого у источника выплаты), социальный налог, обязательные пенсионные взносы, социальные отчисления и взносы на обязательное социальное медицинское страхование. Представляется в органы Комитета Государственных Доходов Министерства финансов Республики Казахстан ).

Что такое патент для индивидуального предпринимателя

Патентная система налогообложения (ПСН) — один из разработанных спецрежимов, основное назначение которого заключается в облегчение жизни каждого индивидуального предпринимателя, когда можно многочисленные налоги сменить на единственный. Начисление налога на имущество, подоходного и НДС заменяются установленной фиксированной ежемесячной ставкой.

Основным правилом патента считается то, что налогом в 6% облагается не полученный доход, прогнозируемый, который ИП могут получить за месяц своей работы, причем его значение напрямую зависит от региона и сферы занятости.

Патент разновидность спецрежима по налогообложению ИП

Читайте также: Проводки по учету торговой наценки в розничной торговле

Многие иностранные граждане и россияне указывают на то, что приобретение патента не отличается от покупки абонемента в спортзал. К примеру, цена последнего зависит от количества посещения, а первого — от дохода индивидуального предпринимателя. ПСН может получить иностранец и гражданин РФ, который принял решение вести предпринимательскую деятельности из утвержденного нормами регионального законодательства списка, в состав которого входит:

- разработка программного обеспечения;

- розничная торговля — максимальная площадь магазина не превышает 50 кв.м.;

- кафе, столовые и прочие заведения общепита;

- салоны красоты, включая парикмахерские;

- получение дохода от сдачи помещений в аренду (не имеет значения, краткосрочную либо долгосрочную);

- услуги по ремонту одежды и обуви, бытовой техники и электроники;

- фотографы;

- репетиторы — занятость на дому либо в арендованном помещении, включая переводчиков;

- дизайнеры интерьера;

- иные разновидности бизнеса, перечисленные в ст. 346.43 НК РФ.

Чтобы подтвердить возможность использования спецрежима и рассчитать патент, достаточно перейти на портал налоговой службы в категорию «Особенности регионального законодательства» и ознакомиться с действующими нормативами, после чего воспользоваться калькулятором.

Важно! Переход на патентную систему налогообложения обладает ограничениями — в течение отчетного календарного года у предпринимателя не должно числиться в штате более 15 наемных работников, суммарный годовой доход до 60 миллионов рублей.

С целью оформления патента лицо, которое собирается заниматься деятельность по спецрежиму, в обязательном порядке в 10-дневный период до начала передает в ФНС составленное соответствующее заявление по форме № 26.5-1. Бланк можно скачать на ресурсе налоговой службы — в нем нужно указывать область занятости.

Заявление передается:

- путем личного обращения;

- заказным письмом с описью и уведомлением о принятии;

- в режиме онлайн.

На завершающем этапе достаточно бизнесмену самостоятельно определить срок действия. Патент налог ру поможет быстро рассчитать, чтобы знать предварительную сумму.

Когда патент могут не выдать?

ПСН, в отличие от других спецрежимов, носит разрешительный характер. Это означает, в выдаче патента может быть отказано при наличии следующих оснований:

- деятельность, которой планирует заниматься предприниматель, не предусмотрена ПСН;

- не верно указан срок действия патента в заявлении. Он может выдаваться на срок до 12 месяцев, но в одном календарном году. Например, нельзя взять патент с 01 февраля 2020 по 31 января 2016 г.;

- в отчетном периоде предприниматель уже работал по патенту и лишился права на него;

- по прошлому действующему патенту есть задолженность по оплате.

Сколько стоит патент для ИП

Калькулятор страховых взносов ИП — как рассчитать платежи

Сколько стоит патент можно рассчитать несколькими способами:

- путем личных подсчетов — использование формулы;

- используя калькулятор патента на 2020 год на сайте ФНС.

Стоимость патента определяется по установленной формуле

Расчет патента в первом случае подразумевает использование следующей формулы:

Стоимость = БД х 6%

БД — базовая доходность по выбранной сфере деятельности, которая зависит от региона предпринимательской деятельности. Узнать значение можно на портале местного органа самоуправления.

Где получить патент?

Индивидуальный предприниматель подает заявление на получение патента в налоговую инспекцию по месту регистрации ИП или в любую другую ИФНС другого субъекта РФ, где будет осуществляться предпринимательская деятельность по патенту. Обратите внимание, что патент для ИП в 2020 году действителен только в том субъекте РФ, где он был выдан.

У ИП есть возможность получить не один, а несколько патентов по разным видам деятельности в одном или в разных субъектах Российской Федерации.

Читайте также: Выписка из ЕГРЮЛ: как заказать бесплатно по ИНН на сайте nalog.ru

Зависит ли цена от вида деятельности

Как рассчитать взносы за ИП за неполный год при закрытии

Не имеет значения, нужно по патенту рассчитать налог с калькулятором в 2020 году или самостоятельно, нужно знать, что цена напрямую зависит от:

- сферы предпринимательской деятельности;

- занимаемой площади помещения для работы;

- количества наемного штата сотрудников;

- региона.

Стоимость зависит от ряда факторов

Учитывая перечисленные особенности, можно без особых сложностей рассчитать стоимость патентной системы налогообложения с калькулятором, чтобы избежать ошибок со всеми вытекающими последствиями.

Как рассчитать стоимость

Калькулятор налогов ИП — что это такое и как его использовать

Расчет стоимости патента для оплаты в ИФНС выполнить несложно. Чтобы избежать ошибок, целесообразно рассмотреть на конкретном примере:

Предприниматель занимается продажами конфет на территории Мурманска (сфера деятельности — розничная торговля) в торговом зале площадью до 50 кв. метров. Базовая доходность установлена на уровне 600 тыс. рублей.

Используя разработанную формулу, несложно посчитать размер:

600 тыс. х 6% = 36 тыс. руб.

В случае реализации конфет в Москве, к примеру, на территории Южного Бутова на аналогичной торговой площади, стоимость годового патента составит 84 тыс. руб. (базовая доходность — 1,4 миллиона руб.):

1,4 млн. х 6% = 84 тыс. руб.

При покупке патента на 2 месяца в пределах одного отчетного года, а не строго с января по декабрь, формула для расчета итоговой цены для предпринимателя следующая:

Стоимость = базовая_доходность/12 х число месяцев х 6%

Используя вышеописанные исходные данные, цена для Мурманска составит 6 тыс. руб.:

600 тыс. руб. / 12×2 х 6%

Читайте также: На обороты своя: розничная выручка приблизилась к докризисному уровню

В случае со столицей, двухмесячный период разрешения на работу по продаже конфетами обойдется в 14 тыс. руб.:

1,4 млн. руб. / 12×2 х 6%

Существенное различие в итоговой стоимости патента между рассматриваемыми регионами во многом объясняется отличием в обозначенном нормами регионального законодательства показателе базовой доходности. В наиболее экономически развитых регионах России и муниципальных образованиях в частности, потенциальная прибыль считается заведомо завышенной, нежели на финансовой периферии государства.

Порядок расчета стоимости остался неизменным

Одновременно с этим, вовсе не обязательно определять значение базовой доходности и осуществлять соответствующий подсчет — достаточно воспользоваться сервисом для патента расчет налога калькулятором 2020 года.

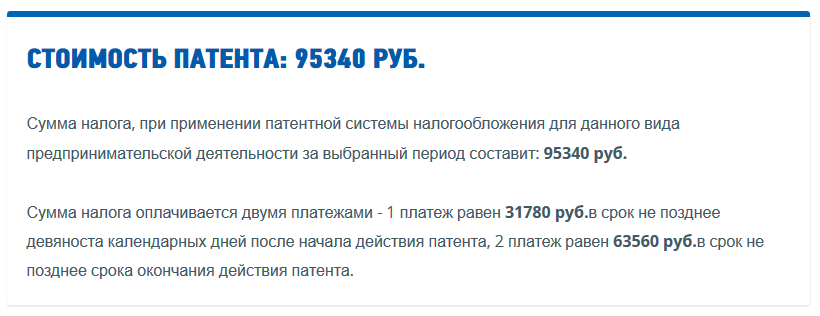

Кроме суммарного размера, который без особой сложности можно определить совершенно бесплатно для патента индивидуальными предпринимателями, сервис в автоматическом режиме укажет на суммы равных частей, которые предстоит перечислять в государственный бюджет.

В соответствии с нормами федерального налогового законодательства, если патент приобретается на срок до 6 месяцев, индивидуальный предприниматель берет на себя обязанность перечислить всю начисленную сумму в полном объеме. В случае превышения установленного периода (от полугода), итоговый размер автоматически разбивается на несколько частей:

- 1/3 от суммарной стоимости должна быть перечислена в первом квартале отчетного календарного года;

- оставшаяся сумма — в любой другой период до истечения его срока действия.

В рассматриваемом выше примере, в случае приобретения патента в столице, предприниматель, который занят в сфере продаж конфетами, в обязательном порядке должен перечислить 28 тыс. руб. в течение первых 3-х месяцев (третья часть от 84 тыс. руб.) и 56 тыс. руб. до окончания срока действия документа (оставшаяся сумма задолженности).

Важно! Перечислить деньги в государственный бюджет и распечатать квитанцию можно через официальный сайт налоговой службы.

Калькулятор ПСН

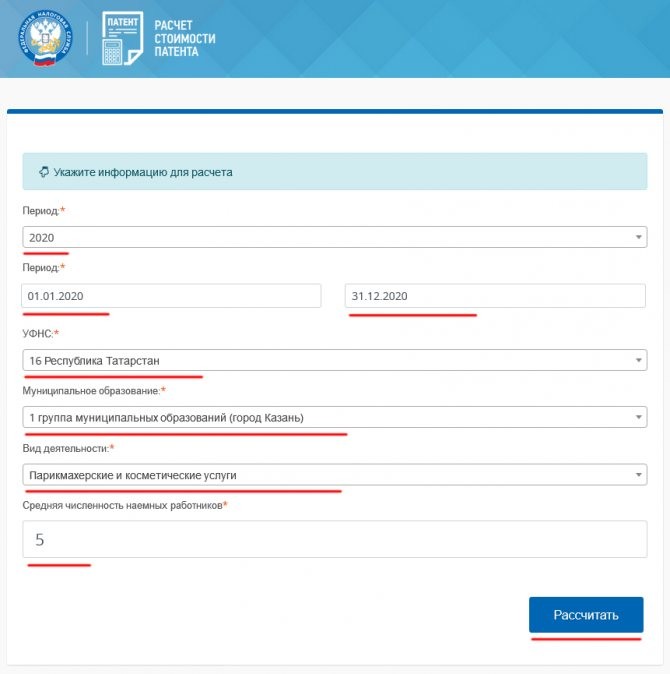

Для расчета необходимо воспользоваться официальным сайтом Федеральной налоговой службы в интернете. Порядок действий несложный и включает в себя следующую последовательность действий:

- Переход налогоплательщика на сайт ФНС.

- Переход в раздел калькулятора.

- Выбор региона, в котором планируется вести предпринимательскую деятельность.

- Указывается сфера деятельности и срок действий приобретаемого патента.

- На завершающем этапе достаточно нажать кнопку «Рассчитать».

Калькулятор ФНС исключает вероятность допущения ошибок

В течение нескольких секунд сервис в автоматическом режиме выполнит все необходимые подсчеты и выдаст исчерпывающий отчет на экран монитора. Воспользоваться калькулятором имеет право любой желающий, плата за использование не начисляется.

На какой срок получают патент

Согласно правилам налогового законодательства, патент может быть оформлен индивидуальными предпринимателями на любой срок: от одного месяца до года. Особенно актуально это для бизнесменов, сфера деятельности которых заключается в доставке/торговле сезонных продуктов.

Особенности:

- базовая налоговая ставка — 6%;

- для предпринимателей из Крыма и Севастополя — 4%.

Размер потенциально допустимого суммарного размера годового дохода определяется нормами регионального законодательства. Он обязательно должен находиться в пределах установленного лимита, в противном случае будет выявлено нарушение со всеми вытекающими последствиями.

Важно! Базовый показатель максимально допустимого размер установлен на уровне 1 миллиона рублей, при этом значение подлежит индексации на коэффициент-дефлятор.

В 2020 год максимальная сумма годового дохода в регионах не может превышать отметки в 1,425 миллионов рублей. Одновременно с этим, нормы ст. 346.43 НК РФ предусматривают исключения для некоторых разновидностей предпринимательской деятельности.

Стоимость патента рассчитывается по формуле:

ГД

х

6

%,

где: ГД

— потенциально возможный годовой доход.

Примечание : Свой для каждого региона РФ

6

% — налоговая ставка ()

В законе субъекта РФ указываются величина потенциально возможного (ГД

) по каждому из видов предпринимательской деятельности. Размер потенциально возможного дохода устанавливается на один календарный год. Если законом субъекта годовой доход на следующий календарный год не изменен, то действует доход, установленный на предыдущий год.

Если вы не станете вести Книгу, вас оштрафуют на 10 000 руб. ().

Сколько нужно платить на ПСН с работниками

Для индивидуальных предпринимателей, которые приняли решение использовать патентную систему налогообложения в 2020 году, могут рассчитывать на применение пониженных ставок отчислений за наемный штат сотрудников.

Согласно нормам налогового законодательства, если предприниматель использует наемный труд, общая численность сотрудников при этом не превышает отметки в 15 человек, достаточно только осуществлять перечисления в Пенсионный фонд России в размере 20%. За наемных рабочих какие-либо отчисления в медицинское и социальное страхование не предусмотрены.

Сколько платит ИП зависит от наличия наемных рабочих

Кроме положенных выплат за рабочих, индивидуальный предприниматель берет обязанность перечислять непосредственно за себя взносы в ПФР, ФФОМС, а также совершать оплату налогу с дохода, который превышает 300 тыс. руб. в размере 1%. За игнорирование правил предусмотрено штрафы и пеня в размере 1/300 от ставки рефинансирования ЦБ РФ.

Что такое потенциально возможный доход

Патентная форма налогообложения наравне с вмененкой относится к облегченным формам уплаты налогов и нацелена в первую очередь на малый и сверхмалый бизнес. Именно этим обусловлено целый ряд особенностей:

- При покупке патента не нужно использовать ККМ

- Не нужно подавать отчетность по самому налогу

- Нет необходимости вести бухгалтерский учет

Но кроме позитива есть и ложка дегтя на бочку меда:

- Патент рассчитывается исходя из утвержденных сумм потенциально возможного дохода;

- Есть ограничение по количеству наемного труда, фактической выручке

- Необходимо отдельно уплачивать взносы, (при УСН и ЕНВД на эту сумму уменьшается сумма налога)

Как видим сумма потенциально возможного дохода это основа патентной системы налогообложения.

Так что такое этот самый потенциальный доход для патента?

Потенциально возможный доход это расчетная сумма, утвержденная соответствующими региональными властями для целей налогообложения. Если говорить проще, то гипотетический уровень прибыли, который государство облагает налогом. При этом государство говорит (образно):

Уплати 6% от возможной прибыли 100 тысяч рублей за год и можешь зарабатывать сколько хочешь. Правда тут же устанавливает ограничения по максимальной сумме выручки, сегодня общая валовая выручка при патенте не может превышать 60 млн. рублей за год.

То есть, получая максимальную выручку при патенте в 60 млн. рублей, ИП уплачивает 6 % налог исходя из потенциального дохода утвержденного местными властями.