По социальному опросу, проведённому Всероссийским центром изучения общественного мнения, большая часть населения страны при появлении свободных средств размещает их в виде банковских вкладов. Сбербанк России, являясь крупнейшей финансовой организацией, предлагает своим клиентам довольно выгодные ставки по рублёвым и валютным депозитам. При этом линейка предложений настолько разнообразна, что сможет удовлетворить даже самого привередливого человека.

Содержание

- 1 Начисление

- 2 Расчёт дохода 2.1 Вклад без капитализации процентов:

- 2.2 Вклад с капитализацией процентов:

- 2.3 Общая формула для определения эффективной стоимости дохода и нарощенного вклада с учётом налоговых отчислений и годовой инфляции:

- 2.4 Определение пороговой годовой ставки

- 2.5 Определение величины первоначального вклада

- 6.1 Налогообложение вклада

Начисление[ | ]

Начисление процентов происходит на условиях, описанных в договоре по вкладу или в общих условиях по размещению денежных средств во вклады конкретного банка. Как правило, это ежемесячное, ежеквартальное начисления или начисление процентов в конце срока вклада. Обычно в договорах по вкладам указываются годовые проценты, а не проценты на срок хранения. Если в договоре по вкладу указан доход 10% годовых, то это значит, что доход 10% от суммы вклада начислялся бы только в случае размещения денежных средств на срок один год. На самом деле проценты начисляются пропорционально сроку вклада. При этом срок 1 месяц равен 30 дням, а 1 год равен 365 дням.

Условия для более высокого процента

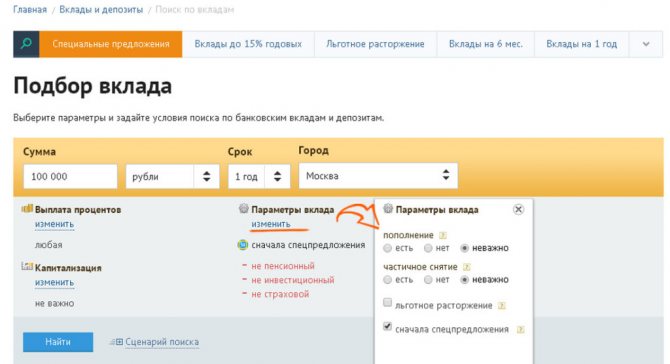

Практически все российские банки предлагают идентичные условия оформления вкладов с небольшими отличиями по сумме и итоговой процентной ставке.

Можно ли получить более высокий процент? В большинстве случаев решение принимается банком в индивидуальном порядке.

Как правило, на определение процента влияют такие факторы, как:

- сумма вложения. Чем больше денежных средств вкладывается инвестором, тем больший процент доходности можно получить

- срок капиталовложения. Зависимость так же прямо пропорциональна, то есть чем больше срок, тем больше процентная ставка

- наличие/отсутствие капитализации. Если капитализация накоплений производится ежемесячно или ежеквартально, то и сумма дохода будет выше

- возможность частичного снятия или пополнения

- валюта

Особые условия могут быть разработаны для отдельных категорий граждан. Например, для пенсионеров, получающих социальное пособие на карту выбранного банковского учреждения.

Расчёт дохода[ | ]

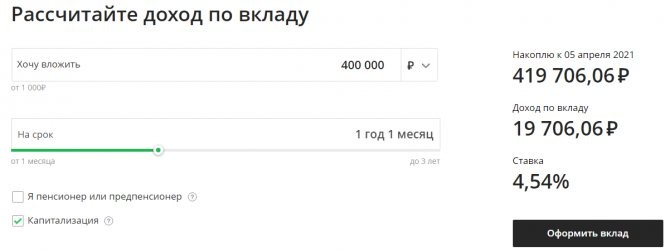

В зависимости от метода начисления процентов — регулярная выплата/выплата в конце срока вклада либо периодическое начисление процентов к сумме вклада (капитализация), — рассчитать сумму дохода по вкладу можно с помощью следующих формул:

Вклад без капитализации процентов:[ | ]

x = P 0 r % t 12 ; {displaystyle x={P_{0}r_{%}t over 12};}

P x = P 0 + P 0 r % t 12 , {displaystyle P_{x}=P_{0}+{P_{0}r_{%}t over 12},}

где x {displaystyle x} — величина дохода, P 0 {displaystyle P_{0}} — сумма вклада (тело депозита), P x {displaystyle P_{x}} — сумма, возвращаемая вкладчику по окончанию срока (в случае, если проценты выплачиваются в конце срока), r % {displaystyle r_{%}} — нормированная величина годовой процентной ставки, t {displaystyle t} — срок вклада в месяцах.

Нормирование процентной ставки для использования в приведённых формулах осуществляется путём деления количества процентов на 100:

r = 6 , 7 % , {displaystyle r=6{,}7%,}

r % = 6 , 7 100 = 0,067. {displaystyle r_{%}={6{,}7 over 100}=0{,}067.}

Пример:

9800 рублей под 5,5% годовых на срок 6 месяцев.

x = 9800 ⋅ 0,055 ⋅ 6 12 = 269 , 50 ; {displaystyle x={9800cdot 0{,}055cdot 6 over 12}=269{,}50;}

P x = 9800 + 9800 ⋅ 0,055 ⋅ 6 12 = 10069 , 50. {displaystyle P_{x}=9800+{9800cdot 0{,}055cdot 6 over 12}=10069{,}50.}

Вклад с капитализацией процентов:[ | ]

x = P 0 ( ( 1 + r % n ) n t − 1 ) ; {displaystyle x=P_{0}left(left(1+{r_{%} over n}right)^{nt}-1right);}

P x = P 0 ( 1 + r % n ) n t , {displaystyle P_{x}=P_{0}left(1+{r_{%} over n}right)^{nt},}

Читайте также: Как приумножить деньги? Как сохранить и приумножить деньги: секреты богатых

где x {displaystyle x} — величина дохода, P 0 {displaystyle P_{0}} — сумма вклада, P x {displaystyle P_{x}} — сумма, возвращаемая вкладчику по окончанию срока, r % {displaystyle r_{%}} — нормированная величина годовой процентной ставки, n {displaystyle n} — количество периодов начисления процентов за полный год, t {displaystyle t} — срок вклада в годах.

Пример:

10000 рублей под 6% годовых на срок 4 года с ежемесячной капитализацией процентов. Поскольку по условию процент начисляется ежемесячно, количество периодов начисления n {displaystyle n} принимается равным 12.

x = 10000 ( ( 1 + 0 , 06 12 ) 12 ⋅ 4 − 1 ) {displaystyle x=10000left(left(1+{0{,}06 over 12}right)^{12cdot 4}-1right)} = 10000 ( 1,005 48 − 1 ) = 2704 , 89 ; {displaystyle =10000(1{,}005^{48}-1)=2704{,}89;}

P x = 10000 ( 1 + 0 , 06 12 ) 12 ⋅ 4 {displaystyle P_{x}=10000left(1+{0{,}06 over 12}right)^{12cdot 4}} = 10000 ⋅ 1,005 48 = 12704 , 89. {displaystyle =10000cdot 1{,}005^{48}=12704{,}89.}

Важно учитывать, что приведённые формулы являются скорее частными случаями, а также не учитывают возможные налоговые и другие сборы. Кроме того, они не учитывают влияние инфляции на стоимость нарощенного вклада к концу срока, поэтому позволяют определить только номинальную стоимость вклада.

Общая формула для определения эффективной стоимости дохода и нарощенного вклада с учётом налоговых отчислений и годовой инфляции:[ | ]

x = P 0 ( ( 1 + n r % ( 1 − y % ) 12 ) t n ( 1 − i % ) t 12 − 1 ) ; {displaystyle x=P_{0}left(left(1+{nr_{%}(1-y_{%}) over 12}right)^{t over n}(1-i_{%})^{t over 12}-1right);}

P x = P 0 ( 1 + n r % ( 1 − y % ) 12 ) t n ( 1 − i % ) t 12 , {displaystyle P_{x}=P_{0}left(1+{nr_{%}(1-y_{%}) over 12}right)^{t over n}(1-i_{%})^{t over 12},}

где x {displaystyle x} — величина дохода, P 0 {displaystyle P_{0}} — сумма вклада, P x {displaystyle P_{x}} — эффективная стоимость вклада на конец срока, выраженная текущей стоимостью денег, при заданном уровне инфляции, r % {displaystyle r_{%}} — нормированная величина годовой процентной ставки, y % {displaystyle y_{%}} — нормированная величина процентной ставки налоговых отчислений, i % {displaystyle i_{%}} — нормированная величина процента годовой инфляции, n {displaystyle n} — периодичность начисления процентов в месяцах, t {displaystyle t} — срок вклада в месяцах.

Для определения номинальной стоимости величина инфляции i {displaystyle i} принимается равной нулю.

Пример:

15600 рублей под 7,5% годовых на срок полтора года с ежеквартальной (раз в 3 месяца) капитализацией процентов. Налог на прибыль 13%. Необходимо определить величину вклада на конец срока (номинальную стоимость) и его стоимость, выраженную стоимостью денег на данный момент (эффективную стоимость) при годовой инфляции 3,2%.

Номинальная стоимость:

P x = 15600 ( 1 + 3 ⋅ 0,075 ⋅ ( 1 − 0 , 13 ) 12 ) 18 3 ( 1 − 0 ) 18 12 {displaystyle P_{x}=15600left(1+{3cdot 0{,}075cdot (1-0{,}13) over 12}right)^{18 over 3}(1-0)^{18 over 12}} = 15600 ⋅ 1,016 3125 6 ⋅ 1 1 , 5 = 17190 , 49 ; {displaystyle =15600cdot 1{,}0163125^{6}cdot 1^{1{,}5}=17190{,}49;}

Эффективная стоимость:

Читайте также: Производство домашних пельменей, расчет бизнес-плана

P x = 15600 ( 1 + 3 ⋅ 0,075 ⋅ ( 1 − 0 , 13 ) 12 ) 18 3 ( 1 − 0,032 ) 18 12 {displaystyle P_{x}=15600left(1+{3cdot 0{,}075cdot (1-0{,}13) over 12}right)^{18 over 3}(1-0{,}032)^{18 over 12}} = 15600 ⋅ 1,016 3125 6 ⋅ 0,968 1 , 5 = 16371 , 98 ; {displaystyle =15600cdot 1{,}0163125^{6}cdot 0{,}968^{1{,}5}=16371{,}98;}

Определение пороговой годовой ставки[ | ]

С рассмотрением влияния величины годовой инфляции на эффективную стоимость вклада может возникнуть закономерный вопрос: каково пороговое значение годовой процентной ставки, при котором эффективная стоимость вклада останется неизменной, и, ниже или выше которого вклад будет обесцениваться или расти соответственно? Иными словами, какая процентная ставка будет уравновешивать инфляцию.

Для нахождения этого значения необходимо рассмотреть ситуацию, когда эффективная стоимость дохода x {displaystyle x} будет равна нулю, то есть вклад к концу срока не изменил своей стоимости. Подставляя вместо x {displaystyle x} 0 {displaystyle 0} из полученного уравнения можно выразить r {displaystyle r} :

r 0 = 100 12 ( 1 ( 1 − i % ) t 12 t n ) − 12 n ( 1 − y % ) , {displaystyle r_{0}=100{12left({sqrt[{t over n}]{1 over (1-i_{%})^{t over 12}}}right)-12 over n(1-y_{%})},}

r 0 {displaystyle r_{0}} — нормированная пороговая величина годовой процентной ставки, y % {displaystyle y_{%}} — нормированная величина процентной ставки налоговых отчислений, i % {displaystyle i_{%}} — нормированная величина процента годовой инфляции, n {displaystyle n} — периодичность начисления процентов в месяцах, t {displaystyle t} — срок вклада в месяцах.

Пример:

какой должна быть годовая ставка, чтобы эффективная стоимость открытого на 13 лет вклада с посеместровой (раз в полгода) капитализацией процентов при налоге 15% и годовой инфляции 5,1% не снизилась по сравнению со стоимостью первоначального вклада?

r 0 = 100 12 ( 1 ( 1 − 0,051 ) 156 12 156 6 ) − 12 6 ( 1 − 0 , 15 ) = 100 12 ⋅ 1,026 5188 − 12 6 ⋅ 0 , 85 {displaystyle r_{0}=100{12left({sqrt[{156 over 6}]{1 over (1-0{,}051)^{156 over 12}}}right)-12 over 6(1-0{,}15)}=100{12cdot 1{,}0265188-12 over 6cdot 0{,}85}} = 6 , 24 % . {displaystyle =6{,}24%.}

Исходя из полученного результата можно сделать выводы:

- выбор годовой процентной ставки выше 6,24% обеспечит вкладу рост эффективной стоимости к концу срока;

- выбор годовой ставки равной 6,24% в лучшем случае компенсирует инфляцию, обезопасив вклад от обесценивания;

- выбор годовой ставки ниже 6,24% неизбежно приведёт к обесцениванию вклада в той или иной степени.

Определение величины первоначального вклада[ | ]

Зная параметры вклада и сумму (эффективную стоимость) по окончанию срока, можно определить величину первоначального вклада (то есть сумму, в которую сегодня оценивается будущий вклад к концу его срока), выразив его из общей формулы расчёта доходности:

P 0 = P x ( 1 + n r % ( 1 − y % ) 12 ) t n ( 1 − i % ) t 12 , {displaystyle P_{0}={P_{x} over left(1+{nr_{%}(1-y_{%}) over 12}right)^{t over n}(1-i_{%})^{t over 12}},}

где P 0 {displaystyle P_{0}} — сумма вклада, P x {displaystyle P_{x}} — эффективная стоимость вклада на конец срока, выраженная текущей стоимостью денег, при заданном уровне инфляции, r % {displaystyle r_{%}} — нормированная величина годовой процентной ставки, y % {displaystyle y_{%}} — нормированная величина процентной ставки налоговых отчислений, i % {displaystyle i_{%}} — нормированная величина процента годовой инфляции, n {displaystyle n} — периодичность начисления процентов в месяцах, t {displaystyle t} — срок вклада в месяцах.

Пример:

какую сумму необходимо положить сегодня на 3 года под 11,5% годовых с ежемесячной капитализацией, чтобы при годовой инфляции 4,53% к концу срока вклад имел эффективную стоимость, выраженную сегодняшними деньгами, равную 241 990,64 рублей? Налог на прибыль 21%.

P 0 = 241990 , 64 ( 1 + 1 ⋅ 0,115 ( 1 − 0 , 21 ) 12 ) 36 1 ( 1 − 0,045 3 ) 36 12 {displaystyle P_{0}={241990{,}64 over left(1+{1cdot 0{,}115(1-0{,}21) over 12}right)^{36 over 1}(1-0{,}0453)^{36 over 12}}} = 241990 , 64 1,007 57 36 ⋅ 0,954 7 3 = 211971 , 10. {displaystyle ={241990{,}64 over 1{,}00757^{36}cdot 0{,}9547^{3}}=211971{,}10.}

На сегодняшний день вклад с такими параметрами должен стоить 211 971,10 рублей, иными словами, именно эту сумму необходимо положить на депозитный счёт, чтобы при таких параметрах к концу срока стоимость вклада составила 241 990,64 сегодняшних рублей.

Договор депозита[ | ]

В СССР вклады хранились «на книжке»

В договоре банковского вклада банк, принявший поступившую от вкладчика денежную сумму, обязуется возвратить сумму вклада и выплатить проценты на неё на условиях и в порядке, предусмотренных договором[1]. Условие договора об отказе гражданина от права на получение вклада по первому требованию ничтожно[2]. Проценты на сумму банковского вклада начисляются со дня, следующего за днем её поступления в банк, до дня её возврата вкладчику включительно или до дня досрочного закрытия вклада вкладчиком. Как правило, вкладчик имеет возможность распоряжаться начисленными процентами: либо изымать их по истечении периодов выплаты процентов, указанного в договоре, либо присоединять их к общей сумме вклада (Капитализация процентов), увеличивая сумму вклада, на которую начисляются проценты[3].

В периоды нормального развития экономики банковский вклад является одной из наименее выгодных и наименее рискованных форм вложения денег и может служить в качестве минимального ориентира в расчётах.

Как закрыть вклад «Сохраняй Онлайн»

Закрыть вклад «Сохраняй Онлайн» клиент банка может в любое время удобным для него способом:

- в офисе Сбербанка;

- в мобильном приложении;

- в сервисе Сбербанк Онлайн.

В офисе Сбербанка

Для закрытия вклада личным обращением при себе нужно иметь паспорт. Сотрудник банка выполнит необходимые операции и проинформирует о том, что вклад больше не активен.

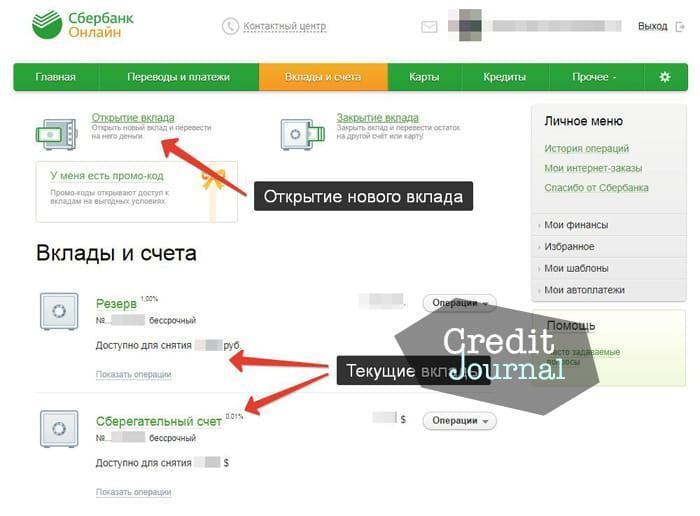

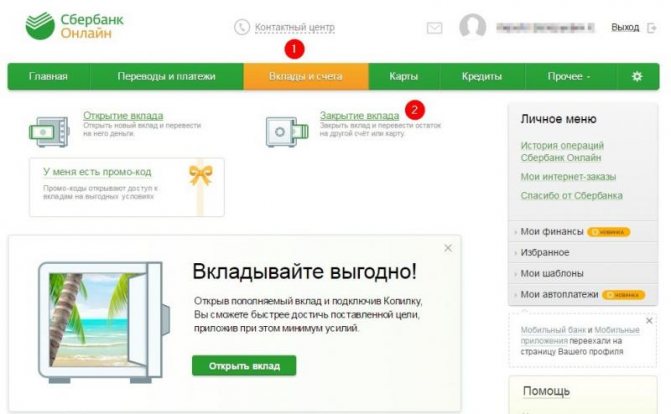

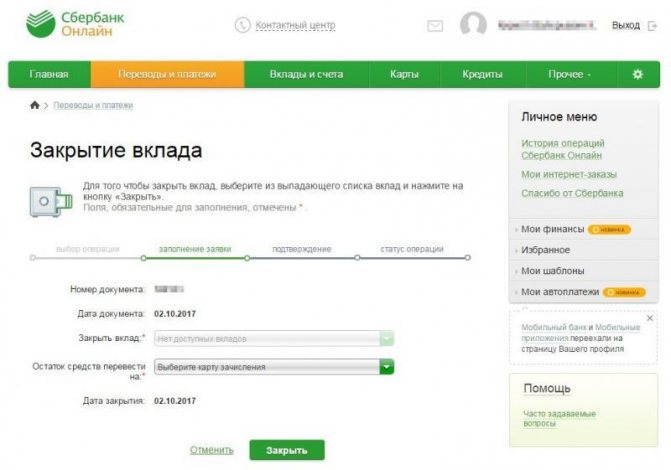

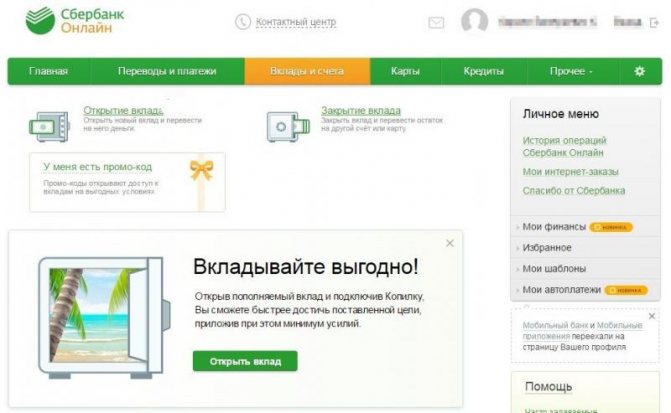

Через интернет-банкинг на персональном компьютере

Инструкция по закрытию вклада:

- Войти в Личный кабинет.

- Открыть вкладку «Вклады и счета».

- Выбрать операцию «Закрытие вклада».

- Заполнить необходимые данные.

- Подтвердить намерение нажатием кнопки «Закрыть».

«Вклады и счета»

«Закрытие вклада»

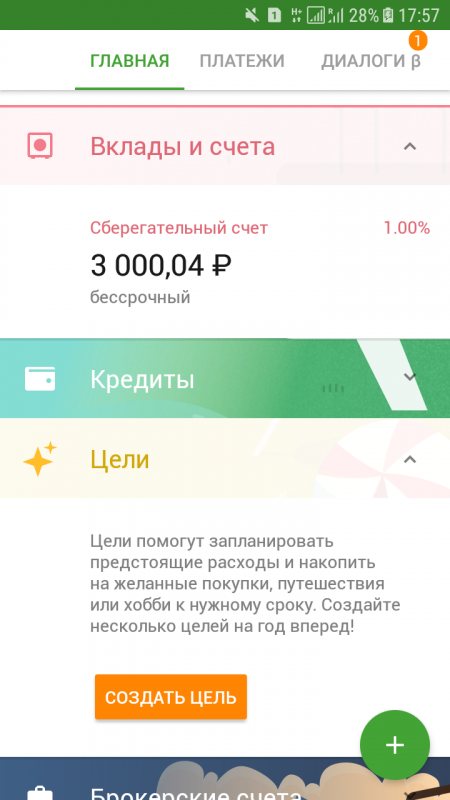

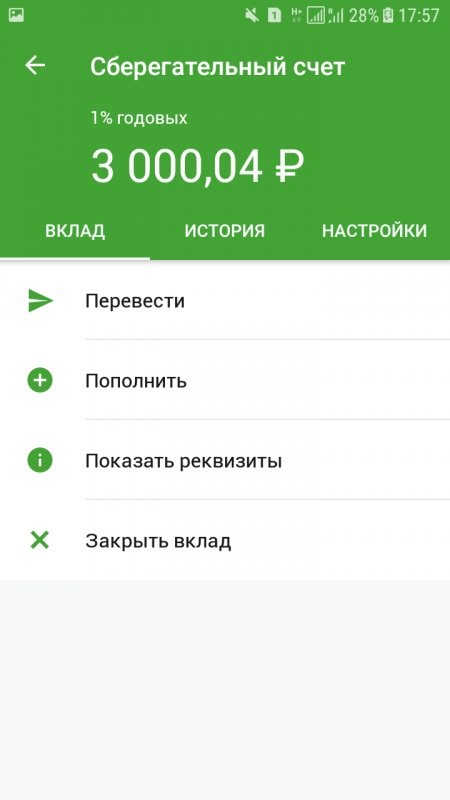

Через интернет-банкинг в приложении для мобильных гаджетов

Алгоритм действий для закрытия вклада «Сохраняй Онлайн» через мобильное приложение:

- Войти в программу.

- На главной странице в разделе «Вклады и счета» найти нужный сберегательный депозит и нажать на него.

- Из списка действий выбрать операцию «Закрыть вклад».

«Вклады и счета»

Читайте также: Какой бизнес можно открыть без стартового капитала

«Закрыть вклад»

Виды[ | ]

- Вклад до востребования

— депозит без указания срока хранения, который возвращается по первому требованию вкладчика. Обычно по вкладам до востребования начисляются проценты по ставкам ниже соответствующих для срочных депозитов. Депозитом до востребования могут по соглашению с банком или по законам отдельных государств являться средства на чековом счёте в банке. - Срочный вклад

— депозит под проценты, внесённый на определённый срок и изымаемый полностью по истечении обусловленного срока. Срочные депозиты менее ликвидны, чем сберегательные вклады до востребования, но приносят более высокий процент дохода.

Срочный вклад, по своему назначению разделяют на[4]:

- Сберегательный вклад — самый простой подвид срочного вклада, по условиям которого запрещены операции пополнения вклада и снятия любых сумм.

- Накопительный вклад — с возможностью пополнения депозита в течение всего срока действия договора.

- Расчётный вклад (Универсальный вклад) — с возможностью контроля депозита и проведения расходно-приходных операций.

Характеристика видов банковских вкладов в Москве

Банки Москвы предлагают различные условия по вкладам. При этом можно оформить вклад до востребования и срочный вклад.

Вклады до востребования обычно оформляются банками под сравнительно небольшой процент, так как вкладчик в любой момент сможет снять все средства.

В некоторых организациях и вовсе нет такого вида вклада, а ним будет являться любой депозит, который вкладчик снимет досрочно. В таком случае на вклад насчитывается ставка 0,01 %.

Срочные вклады являются более выгодными в плане доходности, в банках Москвы они выдаются под хорошие проценты. Однако их можно оформить только на определенный период времени и не снимать средства до его окончания.

Условия вкладов до востребования в банках Москвы:

Банк, депозитПроцентная ставкаСумма вкладаДополнительные условияРосбанк, Сберегательный счетДо 7,25 %От 3 млн. руб.Можно пополнить, есть частичное снятиеОткрытие, Моя копилкаДо 6,15 %От 10 тыс. руб.Нельзя пополнить, нет частичного снятияПромсвязьбанкДо 5 %От 5 тыс. руб.Пополняемый, предусмотрено частичное снятиеМосковский кредитный банк, До востребования0,1 %ЛюбаяМожно пополнить, есть частичное снятиеЮгра0,01 %От 100 руб.Пополняемый, предусмотрено частичное снятиеСбербанк, До востребования0,01 %От 10 руб.Можно пополнить, есть частичное снятиеГазпромбанк, До востребования0,01 %Любая суммаМожно пополнить, есть частичное снятиеСитибанк, Накопительный счетДо 7 %От 150 тыс. руб.Пополняемый, есть частичное снятиеОТП банкДо 6,5 %От 5 тыс. руб.Можно пополнить, присутствует частичное снятие

Условия срочных вкладов в банках Москвы:

Банк, вкладПроцентная ставкаСумма вкладаПериод действия соглашенияТраст, Свои людиДо 8,85 %От 30 тыс. руб.От 91 до 546 днейРенессанс Кредит, ДоходныйДо 8,5 %От 30 тыс. руб.От 91 до 367 днейВТБ Банк Москвы, Быстрый доход8 %От 30 тыс. руб.121 деньБинбанк, Максимальный процентДо 8,3 %От 10 000 руб.От 91 до 730 днейЮгра, СтабильныйДо 10 %От 50 тыс. руб.367 днейПромсвязьбанк, Проценты в ростДо 9 %От 10 тыс. руб.450 днейОткрытие, ПремиальныйДо 8,5 %От 50 тыс. руб.От 91 до 730 днейСбербанк, Сберегательный сертификатДо 7,2 %От 10 тыс. руб.От 91 до 1095 днейГазпромбанк, ОтпускнойДо 7,8 %От 15 тыс. руб.91 деньВТБ 24, Выгодный онлайнДо 7,4 %От 10 тыс. руб.От 91 до 1830 дней

Две основных разновидности

Основными видами банковских вкладов являются:

Сберегательный счетСуществующий счет, открытый организацией на имя гражданина для подписания предполагаемых тратах и иных действий, оговоренным и нормами государства, не относящих к выполнению человеком хозяйственных функцийНакопительный вкладЭто способ вложения денег в частную организацию, которое приносит прибыль

По срокам заключения сделки

По срокам заключения вклады делят на:

Вклады до востребованияПри данном виде депозитов можно вложить любую сумму средств, но не менее минимума. За пользование этими деньгами банк начисляет процент, но часто минимальный, обычно не более 1 %. Банк должен отдать вкладчику его деньги по первому запросуСрочные депозитыВкладчик вкладывает минимальную сумму, которую устанавливает банк на определенный в соглашении период. Основным отличием срочных депозитов есть то, что нельзя снять средства, пока не завершится период действия соглашения

Срочные депозиты делятся на отдельные подвиды — сберегательный, накопительный либо расчетный. Самым простым является сберегательный вклад. По нему запрещены пополнение и частичное снятие денег.

Как правильно выбрать вклад в банке смотрите в статье: как выбрать вклад. Как открыть депозиты в Ситибанке, читайте здесь.

Сберегательные вклады обычно имеют самые большие проценты. Накопительные вклады созданы для тех, кто хочет пополнять вклад на протяжении периода действия соглашения.

Они рассчитаны на тех, кто хочет накопить определенную сумму средств на какую-то покупку или, например, на отдых.

Расчетный депозит разрешает вкладчику сохранить контроль за своими деньгами, управлять собственными сбережениями, совершая приходные и расходные действия. Это универсальные депозиты.

Дифференцирование

Банковские организации часто начинают предлагать депозиты с повышенными ставками в конце периода соглашения. Доход по таким вкладам правда больше, чем по обычным рублевым депозитам, по которым начисляется одна ставка.

Вкладов с дифференцированной либо ступенчатой ставкой на финансовом рынке существует достаточно, и число их с каждым годом растет.

Если сравнить эффективную ставку по дифференцированным депозитам и ставку по обычным вкладам, то при одинаковых основных условиях доход будет приблизительно одинаковым.

Это значит, что дополнительной выгоды в данных предложениях нет, если вкладчик не будет держать свои деньги на счете до конца.

Банки на сайтах почти никогда не прописывают эффективную ставку, не показывая реальный доход по вкладу за весь период нахождения средств на вкладе.

Многие депозиты с дифференцированными процентами предполагают досрочное снятие на льготных условиях – после каждого полного выдержанного срока начисленный процент остается, за неполный же срок доходы начисляются по ставке вклада до востребования. Обычно это продолжительные вклады на период от 2 лет.

Для физических лиц

Любое физическое лицо может вложить свои средства в банк в национальной или иностранной валюте. Законодательство регулирует ваше право оформлять депозиты и получать определенную прибыль.

Физические лица могут оформлять в банках срочные депозиты и до востребования. При этом все вклады физических лиц застрахованы на сумму 1,4 млн. руб.

Для физических лиц могут предлагаться также специальные вклады. Например, банки разрабатывают специальные предложения для студентов, пенсионеров и т.д.

Особенное место занимают детские вклады. Открыть депозит на имя ребенка могут родители, опекуны, родственники либо другие представители, а получателем есть ребенок при достижении установленного возраста.

Также выделяют сезонные, ипотечные, инвестиционные, страховые вклады. Иногда можно встретить индексируемые депозиты, стоимость которых привязывается к определенным активам либо к инфляции.

По валюте депозиты делятся на рублевые и валютные.

Для юридических лиц

Вклад для юридических лиц – вид депозита, который рассчитан на компании. При помощи него организации вкладывают временно свободные деньги.

По договору вклада досрочное снятие денег с депозита может запрещаться, и это не противоречит законодательству. Кроме того, вклады юридических лиц не попадают под действие системы страхования вложений.

Для юридических лиц банки предлагают такие виды вкладов:

Открытые вкладыЭто средства, которые вкладываются на счет под определенные процентыЗакрытые вкладыПередаются в банковскую организацию в форме запечатанных емкостейЯчейки в сейфахПредоставляются банками для хранения средств, драгоценностей

Каждая организация самостоятельно определяет для себя самый удобный и выгодный вид вкладов, а также выбирает подходящие условия, которые предлагают банки.

Обычно средства путем безналичного перечисления вкладываются на счет.

Особенности процентных ставок

Перед подписанием договора по взносу нужно очень внимательно изучить требования самого взноса, а именно как будет изменяться начисляться процентная ставка.

Проценты могут начисляться каждый месяц, в конце периода, вкладчик также может выбрать капитализацию процентов, это когда прибыль начисляется на прибыль.

Если вы разорвете соглашение раньше срока, то можете потерять большую часть дохода.

Специальные возможности

Большинство учреждений предлагают клиенту специальные возможности, а именно:

- автопролонгация;

- капитализация процентов;

- возможность пополнения вклада;

- возможность частичного снятия денег.

Автопролонгация

Автопролонгация – это процесс продление депозитного договора, который происходит автоматически без участия самого физического лица, если собственник самого взноса при завершении первоначального срока взноса не снял финансы.

Договор может быть пролонгирован при условии взноса «до востребования», при этом собственник взноса может понести утраты по взносу.

Если в уговоре прописывается, что пролонгация проводится по требованиям самого взноса, то вступают в силу те требования, при которых происходило принятие финансов в учреждение в момент пролонгации.

Как рассчитать проценты по вкладу узнайте из статьи: рассчитать доход по вкладу. Как рассчитывать проценты по вкладам на полгода, читайте здесь.

Читайте также: Производство сухих смесей – высокорентабельный бизнес

Как осуществляются денежные компенсации по вкладам, смотрите здесь.

Страхование вклада[ | ]

Основная статья: Система страхования вкладов

Страхование вкладов подразумевает, что при банкротстве банка физическое лицо полностью или частично получает вложенные в этот банк средства в максимально короткий срок. Выплаты производятся особыми фондами, создаваемыми за счёт банков и (или) государства.

Первая система страхования вкладов была создана в США в 1933 году, старейший институт по управлению системой страхования вкладов — Федеральная корпорация по страхованию банковских вкладов (FDIC).

По данным Международной ассоциации страховщиков депозитов (IADI), системы страхования вкладов действуют более чем в 100 странах. В Европе каждая страна, являющаяся членом ЕС, контролирует создание и работу на своей территории одной или нескольких систем гарантирования вкладов (Директива Европейского парламента и Совета «О системах гарантирования депозитов», 1995). Ни одно кредитно-финансовое учреждение, имеющее разрешение на банковскую деятельность, не может принимать вклады, не являясь членом одной из таких систем.

В России Федеральный закон «О страховании вкладов физических лиц в банках Российской Федерации» вступил в силу 27 декабря 2003 года[5]. Если банк является участником системы страхования вкладов, то в случае отзыва лицензии на осуществление банковской деятельности банка, государство гарантирует физическим лицам возврат до 1400000 рублей[6](при этом происходит выплата не только суммы вклада, но и начисленных процентов, но не более 1400000 рублей всего. По вкладам в иностранной валюте выплата происходит в рублях по курсу ЦБ РФ на дату отзыва лицензии).

Сведения о банке

Датой основания Сбербанка России считается 1841 год. Именно в этом году был издан указ императором Николаем I об основании сберегательных касс. Их функция заключалась в приёме денежных средств у населения на сбережение. За всю свою историю банк пережил множество взлётов и падений, связанных, прежде всего, с политическими изменениями в стране. Несколько раз изменялось его название и форма собственности. В августе 2020 года на собрании акционеров был в очередной раз изменён устав организации и банк переименован в публичное акционерное общество Сбербанк России (ПАО Сбербанк).

Сегодня около 70% населения страны пользуется услугами финансовой организации, а это более 110 миллионов клиентов. На начало 2020 года предприятию принадлежит 12 территориальных банков и более 14 тыс. подразделений в различных субъектах федерации. Кроме этого, банк присутствует и на иностранных рынках. За рубежом его услугами пользуются порядка 11 млн человек.

Контрольный пакет голосующих акций принадлежит правительству РФ, так что все гарантии, предоставляемые банком, обеспечиваются руководством страны. Работает компания как с физическими, так и юридическими лицами.

Своим клиентам организация предоставляет множество различных финансовых услуг. Например, клиент может совершить в Сбербанке выгодный вклад, оформить кредит, выполнить различные операции с ценными бумагами и драгоценными металлами.

Для удобства и экономии времени клиентов в компании создана система удалённого обслуживания, в которую входят:

- мобильная программа Сбербанк Онлайн для гаджетов;

- браузерная версия Сбербанк Онлайн;

- SMS-банкинг «Мобильный банк»;

- множество банкоматов и терминалов.

Дирекция компании находится в Москве на улице Вавилова, дом 19. Для связи доступен короткий номер телефона 900 или +7 (495) 50−05−550, 8 (800) 55−55−550 (звонки с территории России бесплатны). Деятельность Сбербанка осуществляется на основании лицензии, выданной ЦБ РФ под номером 1481.

Нюансы российской банковской практики[ | ]

Если устав предприятия запрещает размещать денежные средства в депозиты, то возможно оформить вексель. Он является завуалированной формой депозита. Либо подписать договор о неснижаемом остатке на расчётном счёте с начислением процентов.

Коммерческие банки обязаны перечислять в центральный банк часть денег, положенных на депозит. Это норма обязательных резервов (резервная ставка).

Налогообложение вклада[ | ]

В отношении доходов в виде процентов, получаемых по вкладам в банках, налоговая база определяется как превышение суммы процентов, начисленной в соответствии с условиями договора, над суммой процентов, рассчитанной по рублёвым вкладам исходя из ставки рефинансирования Центрального банка Российской Федерации, увеличенной на пять процентных пунктов, действующей в течение периода, за который начислены указанные проценты, а по вкладам в иностранной валюте исходя из 9 процентов годовых, если иное не предусмотрено настоящей главой[7]. Это правило не действует, если вклад рублёвый, в момент открытия вклада ставка рефинансирования, увеличенная на пять процентных пунктов, превышала ставку вклада, ставка по вкладу не изменялась и с последнего превышения ставки вклада над ставкой рефинансирования, увеличенной на пять процентных пунктов, прошло не более 3 лет. При выполнении всех этих условий налог с доходов по вкладу не взимается[8].

Объем привлеченных вкладов[ | ]

Годы2006 г.2007 г.2008 г.2009 г.2010 г.2011 г.на 01.10.2012 г.Вклады (депозиты) физических лиц в рублях и иностранной валюте, (млрд. руб.)[9]3 809,75 159,25 907,07 485,09 818,011 871,413 057,6

Банковский депозит — самый понятный[10], наиболее востребованный инвестиционный инструмент для российских граждан. В 2011 году по данным ЦСИ «Росгосстраха» интерес к открытию рублёвого вклада (в дополнение к имеющимся инвестиционным инструментам) проявили 12 % семей, 2 % — к открытию вклада в иностранной валюте[11].

Как оформить вклад «Сохраняй Онлайн»

Оформить вклад «Сохраняй Онлайн» можно несколькими способами:

- в Личном кабинете в системе Сбербанк Онлайн;

- с помощью банкомата;

- через мобильное приложение Сбербанка.

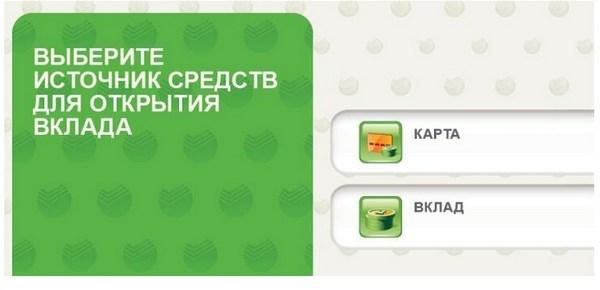

С помощью банкомата

Алгоритм действий для открытия онлайн-вклада с помощью банкомата Сбербанка:

- Вставить карту и ввести пин-код.

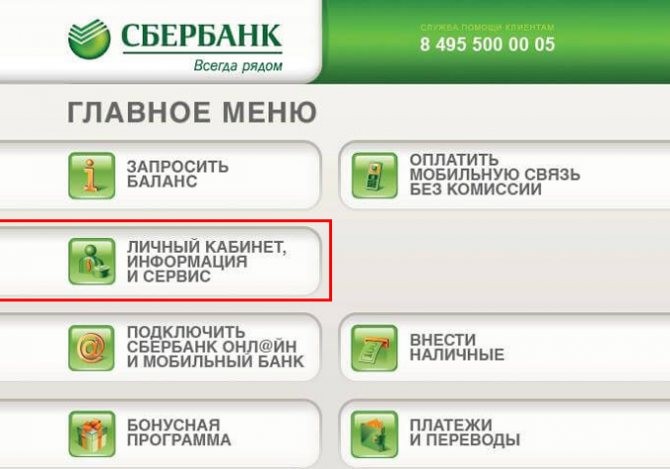

- В главном меню выбрать раздел «Личный кабинет».

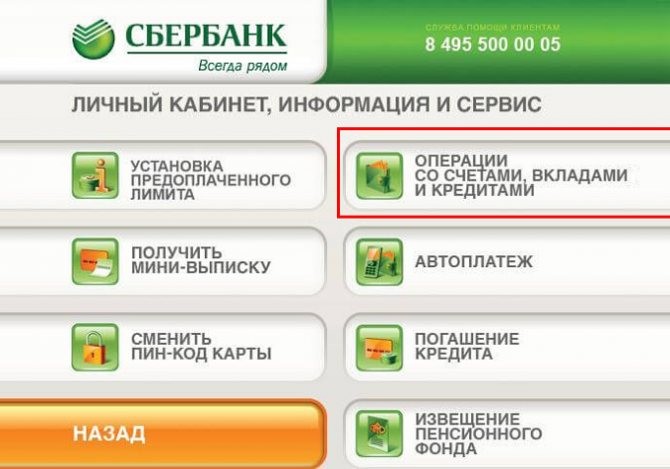

- Нажать на пункт «Операции со счетами, вкладами и кредитами».

- Далее — «Вклады».

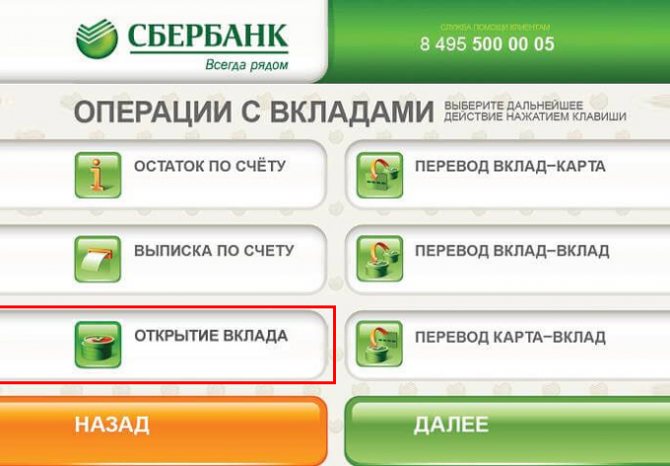

- Выбрать операцию «Открытие вклада».

- В открывшемся списке нажать на нужный депозит.

- Ввести данные (срок, сумма, валюта).

- Определиться с источником списания средств — карта или вклад.

- Подтвердить операцию.

- Взять чек.

В главном меню выберете «Личный кабинет»

Нажмите на пункт «Операции со счетами, вкладами и кредитами»

Нажмите «Вклады»

Нажмите «Открытие вклада»

Выберите нужный депозит

Выберите валюту

Выберите источник списания средств

Подтвердите операцию

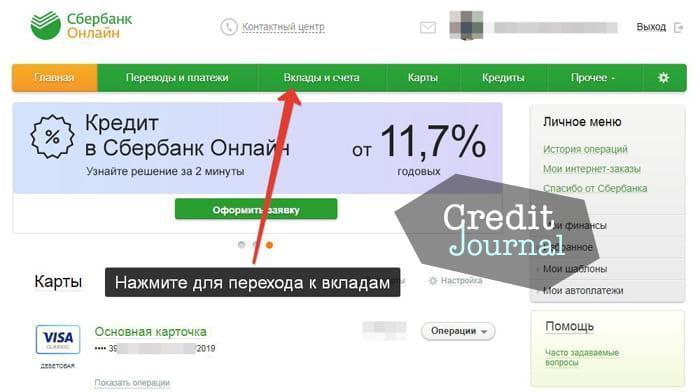

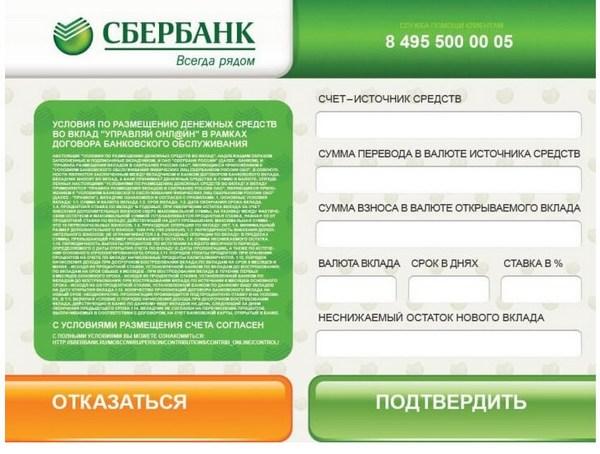

Через интернет-банкинг на персональном компьютере

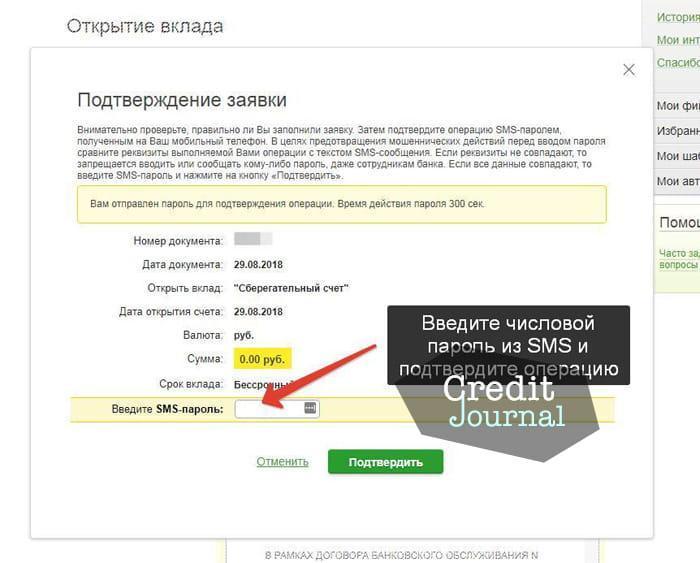

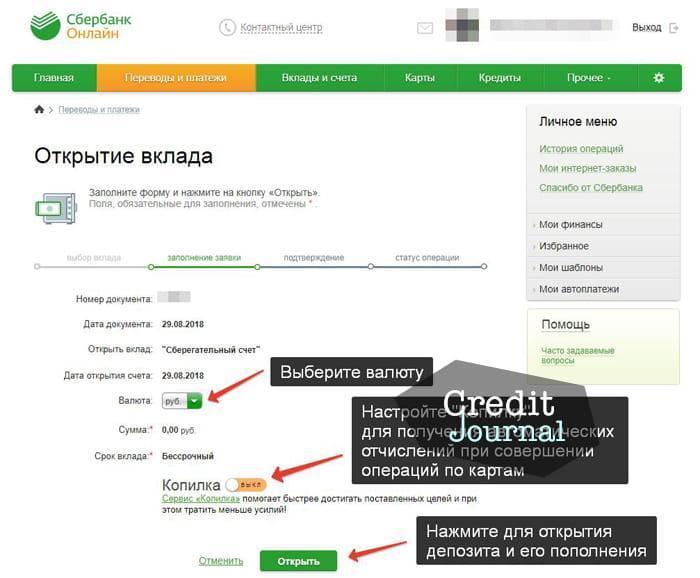

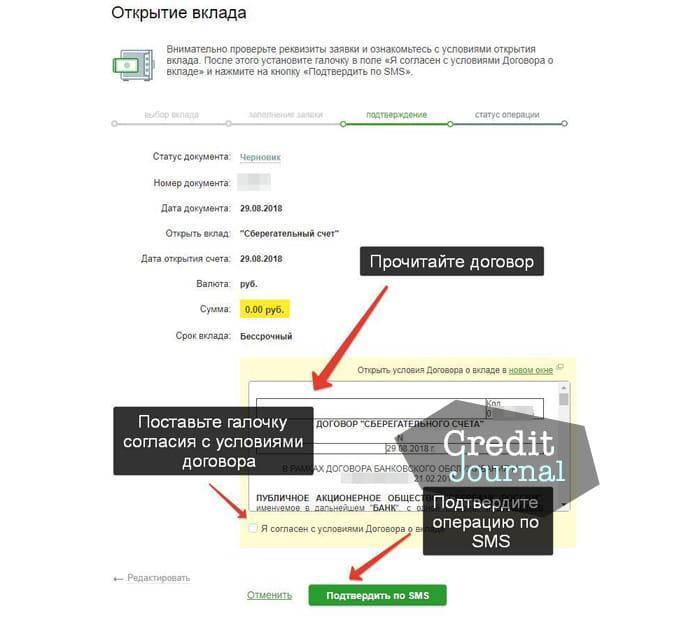

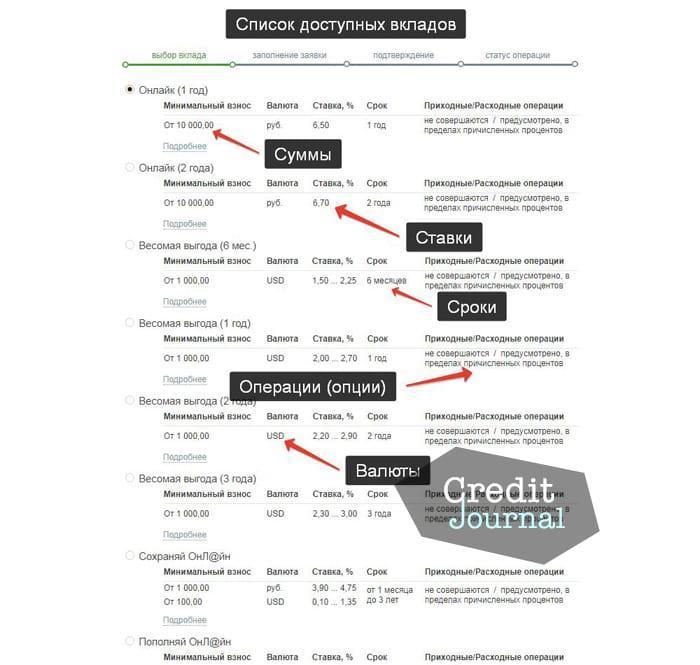

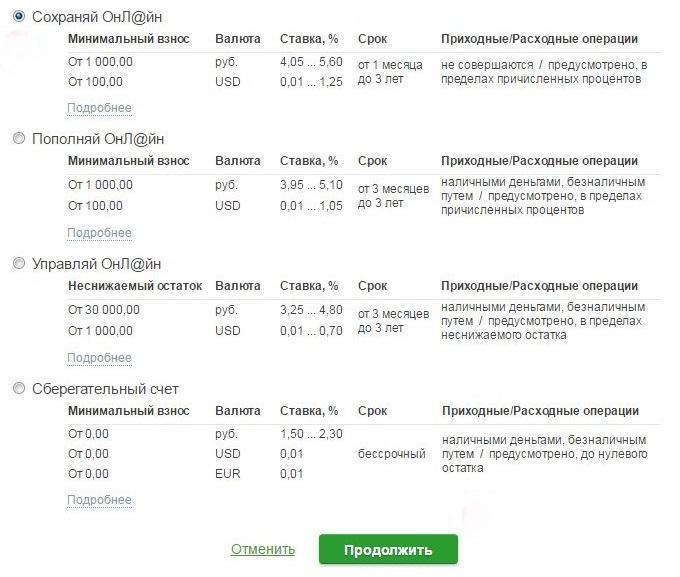

Инструкция по открытию вклада через программу Сбербанк Онлайн:

- Войти в Личный кабинет.

- Открыть закладку «Вклады и счета».

- Выбрать операцию «Открытие вклада».

- Ознакомиться с условиями размещения средств и процентными ставками, перейдя по ссылке «Подробнее».

- Выбрать вклад.

- Подтвердить намерение нажатием кнопки «Продолжить».

- Заполнить заявку на открытие вклада (валюта, срок и другие параметры).

- Согласиться с условиями размещения средств, отметив галочкой поле «с условиями вклада согласен».

- Далее — «Подтвердить».

Открытие вклада

Выбор вклада

В видео рассказывается о том, что такое вклад «Сохраняй Онлайн» и как его открыть через интернет-сервис Сбербанка. Размещено на канале «Sberbank».

Через интернет-банкинг в приложении для мобильных гаджетов

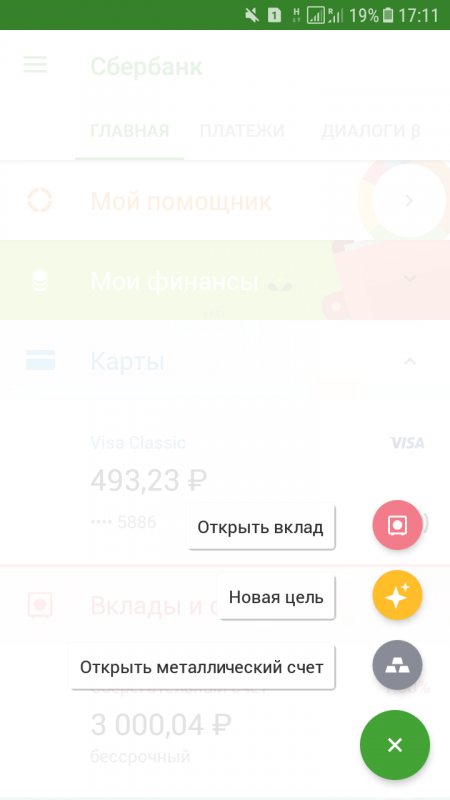

Оформление вклада «Сохраняй Онлайн» в мобильном приложении происходит следующим образом:

- Осуществить вход (ввести пятизначный код).

- Нажать на зелёный кружок с крестиком внутри. Расположен в правом нижнем углу.

- Выбрать розовый значок «Открыть вклад».

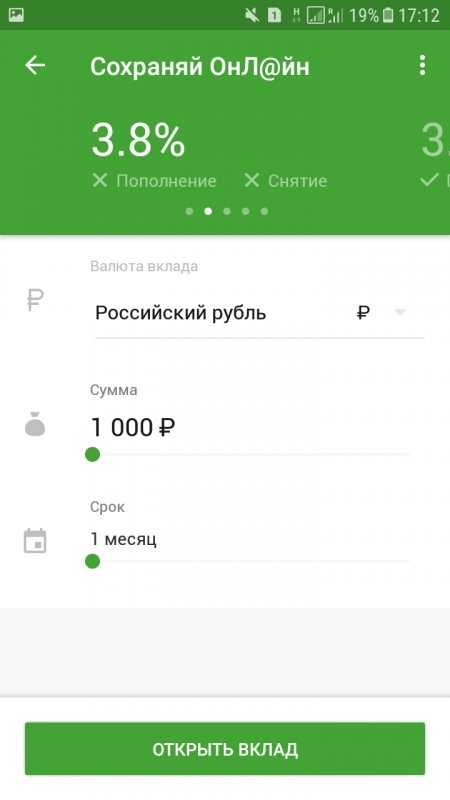

- В перечне депозитов найти нужный.

- Подтвердить намерение, нажав кнопку «Открыть вклад».

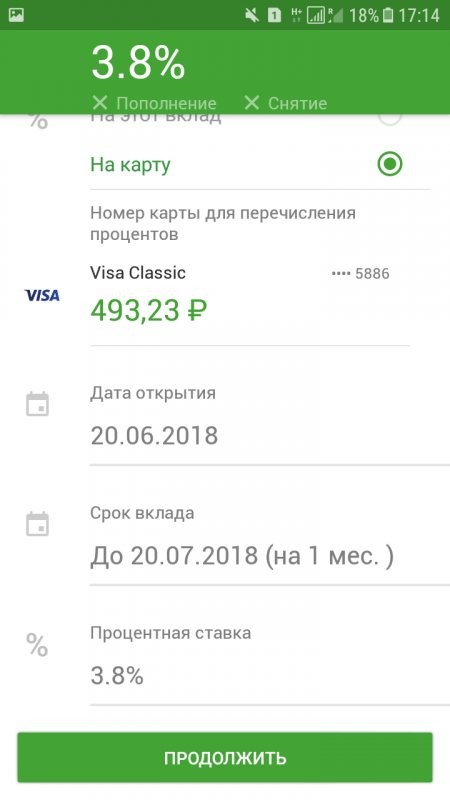

- Ознакомиться с условиями и заполнить данные.

- Нажать кнопку «Продолжить».

Открытие вклада

Выбор вклада

Заполнение данных

Примечания[ | ]

- Гражданский екс РФ. Статья 834. Договор банковского вклада

- Гражданский екс РФ. Статья 837. Виды вкладов

- Гражданский екс РФ. Статья 839. Порядок начисления процентов на вклад и их выплаты

- Виды банковских вкладов, Банки.ру

. Дата обращения 15 октября 2020. - А. Турбанов, А. Тютюнник, 2010, с. 97.

- Федеральный закон «О страховании вкладов физических лиц в банках Российской Федерации» от 23.12.2003 N 177-ФЗ

- Налоговый екс РФ. Статья 214.2. Особенности определения налоговой базы при получении доходов в виде процентов, получаемых по вкладам в банках

- Налоговый екс РФ. Статья 217. Доходы, не подлежащие налогообложению (освобождаемые от налогообложения), п. 27

- ЦБ РФ — Статистика — Показатели деятельности кредитных организаций — Данные об объемах привлеченных кредитными организациями вкладов (депозитов) физических лиц

- «Вместо депозита: какие выбрать облигации, чтобы получить надежный доход» forbes.ru от 06.12.2016: «Банковский депозит — самый понятный, доступный и надежный инструмент сбережения»

. - Инвестиционное поведение населения в 2006—2011 годах — 2012. «Финансы», № 11, 2012, с. 70-73

Все вклады застрахованы

Чтобы защитить интересы основной массы вкладчиков, размещающих на банковских депозитах свои сбережения, в 2004 году начало свою работу Агентство по страхованию вкладов (АСВ). С этого момента каждый банк обязан быть участником системы обязательного страхования вкладов, тем самым давая дополнительные гарантии исполнения обязательств своим клиентам.

В случае отзыва у банка лицензии и прекращения его функционирования, размещенные на вкладах средства люди смогут получить непосредственно в АСВ или другом банке, которому будет поручено выполнить обязательства ликвидированной кредитной организации перед вкладчиками. Изначально максимальная сумма возмещения составляла 100 000 рублей, а сейчас ее размер увеличен до 1 400 000 рублей.

Наличие такого ограничения можно рассматривать как косвенное указание на то, что в одном банке депозиты в размере более 1 400 000 рублей лучше не размещать. Большую сумму лучше «дробить» по разным банкам исходя из лимита до 1,4 млн рублей, или выбирать более надёжный банк, например, с государственным участием.