Кто подписывает справку 2-НДФЛ в 2019 году?

Документальные основания

Справка 2-НДФЛ относится к налоговой документации, а соответственно, круг лиц допущенных к визированию документа определяется на основании закона 402-ФЗ, который гласит о праве подписывать справку как генеральному директору предприятия, так и уполномоченному лицу.

Чтобы с делегированием полномочий на право подписи не возникало проблем, в компании должен быть создан документ в виде приказа, где будут перечислены сотрудники, имеющие полномочие подписывать справки 2-НДФЛ.

Общий порядок

Подписывать документ имеют право исключительно уполномоченные лица, а именно:

- непосредственно работодатель в лице руководителя;

- официально утвержденный сотрудник организации.

Причём в официальном документе есть специальная графа для отметки об исполнителе, признак 1 – для работодателя, а 2 – для официально утверждённого исполнителя.

Если форма предоставляется в налоговый орган, то дополнительно следует прикрепить подтверждение о том, что ответственное лицо имеет право на действия с документом.

Как правильно подписать

Уполномоченное лицо, наделённое правом подписи, обязуется указать фамилию с инициалами и занимаемую должность в организации.

Читайте также: Опись вложение – нужна ли она? И стоит ли экономить?

По доверенности

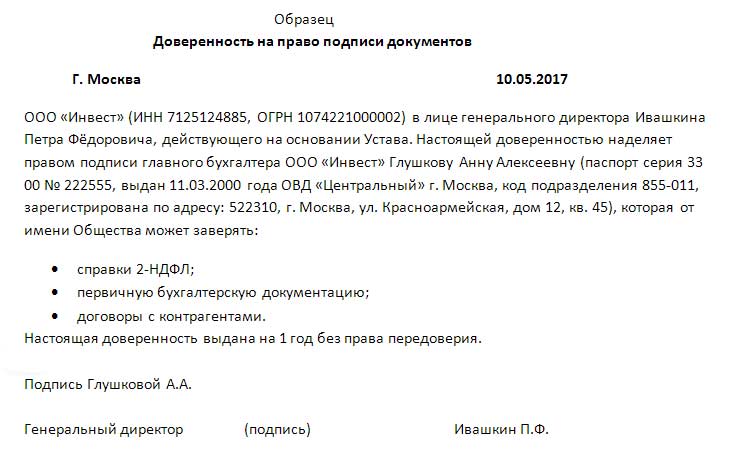

Доверенность – это документ, с помощью которого директор может делегировать свои полномочия, а именно, передать право подписи.

Документ может выдавать исключительно одно лицо руководящего звена.

Образец доверенности 2020:

Если предприятие по Уставу работает с использованием печати, её необходимо проставить на доверительном документе.

Кто должен и может это сделать?

Генеральному директору (руководителю)

Подписать справку 2-НДФЛ гендиректору организации имеет право уполномоченный сотрудник. Но правила не запрещают руководителю визировать свою справку самостоятельно.

Для сотрудника

Сотруднику организации подписывает справку чаще всего работник отдела бухгалтерии по месту трудоустройства.

Но полномочия имеют все лица, которые допущены к сдаче аналогичной отчётности в ФНС.

Главному бухгалтеру

Главный бухгалтер не всегда имеет право на подписание документа по форме 2-НДФЛ. Соответственно, когда справка визируется для него, полномочия предоставляются исключительно директору или кругу лиц, которые утверждены приказом организации.

У индивидуального предпринимателя (ИП)

У индивидуального предпринимателя отчётность по форме 2-НДФЛ за себя отсутствует.

В случае необходимости он предоставляет годовую декларацию по полученным доходам.

Если у бизнесмена есть наёмный персонал, то в независимости от системы налогообложения он обязан сдавать отчётность и перечислять налог.

Подписывать справки наёмным работникам, которые числятся в штате у предпринимателя, может как сам руководитель, так и уполномоченное лицо, чаще всего в лице главного бухгалтера.

Для банка

Для банка справка по доходам физического лица является главным документом, на основании которого принимается решение для положительного или отрицательного ответа при получении кредита.

Подписывает документ генеральный директор, главный бухгалтер или должностное лицо, наделённое правом визирования документа.

Обязателен ли штрих-код на 2-НДФЛ?

Читайте также: Штатное расписание школы: как составлять, кто ведет, примеры документов

Что грозит за отсутствие ИНН в 2-НДФЛ? Об этом — .

Как заполнить 2-НДФЛ иностранцу? Узнайте .

Для налоговой

Для налоговой службы форма 2-НДФЛ требуется для проверки доходов по всем сотрудникам и каждому в отдельности.

Составляется справка отделом бухучета, визируется непосредственно руководителем организации либо сотрудником, уполномоченным на право подписи на основании приказа компании.

За налогового агента

За налогового агента по причине отсутствия в результате отпуска или болезни уполномоченного лица форма 2-НДФЛ должна визироваться лицом, утвержденным на основании приказа во время отсутствия первого.

В обособленном подразделении (филиале)

В филиале право подписи на документе 2-НДФЛ имеет как руководитель головного подразделения, так и уполномоченное лицо обособленного.

Если на предприятии в штате сотрудников нет главного бухгалтера, то зачастую право подписи на документе принадлежит руководителю предприятия.

Ставим печать на 2 ндфл для ифнс в 2020 году

Если организация работает в обычном режиме, она должна оставить эти поля справки пустыми.Выше уже указывалось, что данная печать не нужна для ООО и АО. Это обусловлено тем, что Федеральный закон от 6 апреля 2020 г.

Нужно Ли Ставить Печать На Новой Справке 2 Ндфл В 2020 Году

- Различные налоговые вычеты.

- Итоговые суммы доходов и налоговых отчислений.

- Ставки налогов.

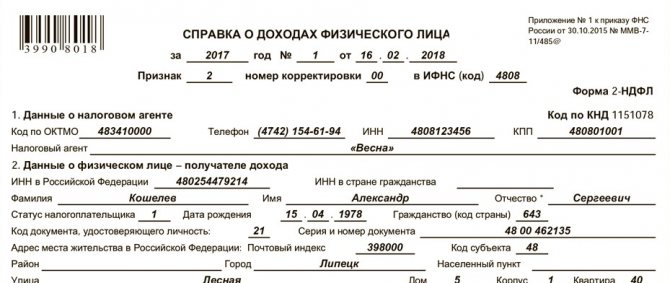

- Данные о налоговом агенте. Печатают его наименование. Также приводят его телефонный номер. Информируют о кодах ОКТМО, ИНН и КПП.

- Сведения о том, кто получает доходы.

- Перечень облагаемых доходов.

Напоминаем, что справки 2-НДФЛ по доходам физлиц за 2020 год налоговые агенты должны предоставить не позднее 3 апреля 2020 года, а справки по доходам физлиц, с которых не удалось удержать НДФЛ, нужно направить в налоговую и самому физлицу-налогоплательщику в срок до 1 марта 2020 года.

Ответственность за нарушения

Налоговый Кодекс предусматривает ответственность за несвоевременно сданную отчётность 2-НДФЛ.

Штраф составляет 200 руб. за каждый документ. То есть если на предприятии работает штат из 20 сотрудников, то руководителю придётся уплатить сумму в 4 тысячи рублей.

Кроме просрочки, карается и недостоверность предоставленных данных. За каждую некорректно заполненную форму налоговый агент рискует заплатить 500 руб. за каждого сотрудника в отдельности.

Стоит отметить! Ошибки, к которым применяются штрафы, связаны не только с суммами расчёта по доходам, но и фактическими сведениями о работнике (прописка, паспортные данные и т.д.).

Отказ от выдачи справки грозит штрафом от 1 до 3 тысяч рублей и применяется к должностному лицу, ответственному за выдачу 2-НДФЛ.

Нововведениями в текущем году стали обновления кодов в справке, а также оформление дополнительного документа в виде реестра справок, по которому составляется отчётность. Но и, конечно же, обновлён бланк по форме 2-НДФЛ.

Читайте также: Отпуск перед декретом или после него в 2020 году

>Кто подписывает справку 2 НДФЛ

Бланк содержит сведения о налогообложении налогом на доходы с физических лиц, сформированного по отдельному работнику налогового агента.

Законодательные нормы

Дорогие читатели! Статья рассказывает о типовых способах решения юридических вопросов, но каждый случай индивидуален. Если вы хотите узнать, как решить именно Вашу проблему – обращайтесь к консультанту:

+7 (Санкт-Петербург)

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ.

Это быстро и БЕСПЛАТНО!

Справка 2-НДФЛ обязывает работодателя предоставлять данные о заработной плате работников в соответствии со ст.24 НК РФ.

В текущем году в налоговом и бухгалтерском учёте произошло множество изменений, одним из них стала смена бланка по справке 2-НДФЛ.

Также на основании приказа МВ-7-11/820 Федеральной налоговой службы было введено четыре новых кодовых значения на доход и одно на вычет.

Произошли нововведения, связанные со сдачей отчётности, которую теперь придётся предоставлять в 2 этапа по удержанному и неудержанному налогу.

За несвоевременную сдачу или предоставление недостоверной информации Налоговый Кодекс предусматривает применение штрафов как на организацию, так и на должностное лицо.

Общие сведения ↑

Работодатели, имеющие наемных работников, обязаны:

- Вести учет полученных работником доходов.

- Удерживать НДФЛ и своевременно перечислять его в бюджет федерального уровня.

- Подавать сведения в форме 2-НДФЛ по каждому физическому лицу.

- Создавать сводную ведомость в форме реестра.

По просьбе налогоплательщика, выраженной в форме письменного заявления, работодатель должен выдавать справку 2-НДФЛ.

Документ физическому лицу выдается в оригинальной форме, дающей право на представление его по месту требования.

Справка содержит подробные сведения о доходах в денежной и натуральной форме, подлежащей налогообложению НДФЛ. Порядок учета данных определяется гл. 23 НК РФ.

Изданы рекомендации по заполнению документа, утвержденные приказом ФНС РФ от 17.11.2010г. за № ММВ-7-3/[email protected]

Справка содержит подробные сведения о налоговом агенте, физическом лице, полученном доходе, ставке, вычетах и налоге. По НДФЛ сведения формируются в разрезе начисленного, удержанного и перечисленного налога.

Правильное ведение учета заработной платы сводится к получению одинакового значения по строкам справки, отражающих начисленную, удержанные и перечисленные величины НДФЛ.

Переплата, указанная в справке, является ошибкой. Организация не имеет право отражать в справках излишне уплаченные суммы.

Переплату необходимо возвратить на счет или зачесть в счет предстоящих платежей по письменному заявлению, поданному в ИФНС.

Кто формирует справку

Организация или ИП должна разработать учетную политику, в которой указываются основные и важные моменты учета. Приложением к учетной политике оформляется порядок делового внутреннего документооборота.

Состав документов определяется в разрезе применяемых в учете бланков. В перечень условий ведения документов входит:

- обязательная форма (в том числе 2-НДФЛ);

- сроки сдачи на утверждение и в контролирующие органы;

- лицо, ответственное за формирование документа.

В документе имеются данные о лице, имеющем право подписывать форму. По общему порядку справка формируется работником бухгалтерии, имеющим обязанности по начислению заработной платы сотрудников.

Кому выдается

Справка по форме 2-НДФЛ для сотрудника выдается любому работнику организации или ИП, принятому по трудовому договору.

При обращении с просьбой о выдаче уволенного работника справка выдается на общих основаниях с актуальной датой формирования.

Читайте также: Премия директору, образец протокола общего собрания учредителей

Возникновение необходимости получения документа за прошлый период может возникнуть у бывшего работника:

- В случае его обращения в ИФНС для получения имущественного или социального вычета за период, не превышающий исковую давность.

- При утере работником документов о доходах, выданных ему в составе обязательного пакета бумаг при увольнении.

Выдача справки может производится по запросу, направленному новой организацией-работодателем.

При отсутствии у бывшего работника места трудоустройства – безработному справка за период работы в организации выдается по личному запросу.

Справка может потребоваться иностранному гражданину для подтверждения погашения обязательств по налогам РФ и предъявления ее в стране постоянного проживания.

Форма справки позволяет отражать данные об иностранных гражданах. Для данной категории предусмотрены строки, отражающие:

Наименование строкиСтатусИмеется возможность указывать код нерезидента (2) или высококвалифицированного иностранного специалиста (3)ГражданствоИнформация указывается для сведений. На начисление налога влияет только срок пребывания более 183 днейАдресВ стране постоянного проживания

В отношении статуса резидента данные указываются на конец периода, за который представлена справка. При изменении статуса актуальность имеет только последний показатель.

Роль, формирование и получение

Справка 2-НДФЛ – это документ, в котором отражаются все сведения о доходах работника. Здесь же указывается и размер налогов, вычтенных из заработной платы согласно требованиям главы 23 Налогового Кодекса Российской Федерации. Справка выдается работодателем по требованию работника.

За формирование указанного документа отвечает уполномоченное лицо. Таковым может являться как один из бухгалтеров, кадровиков, так и иной сотрудник, на кого возложена, согласно соответствующему приказу, обязанность заполнения справок 2-НДФЛ.

Статья 23. Обязанности налогоплательщиков (плательщиков сборов, плательщиков страховых взносов)

Следует указать, что выбранное должностное лицо должно составлять документ с соблюдением обязательной формы и выдавая документ в рамках указанных государством сроков (то есть не более, чем через 3 дня со дня поступления заявки от работника). В противном случае на него возлагается определенная ответственность.

Потребовать выдать соответствующую справку вправе только сотрудники, трудоустроенные по трудовому договору. Причем в документе будет отображена только «белая» зарплата. Если сотрудник получает дополнительные деньги в виде «черной» оплаты труда, они в 2-НДФЛ показаны не будут.

Также следует отметить тот факт, что запросить выдать справку 2-НДФЛ могут и уже уволенные сотрудники. Должностные лица не имеют права отказывать им в этом.

Кто должен подписывать справку 2-НДФЛ ↑

Порядок лиц, кто подписывает справку 2-НДФЛ для банка, налоговой и имеющих право подписи документов налоговой отчетности, установлен приказом по утверждению учетной политике.

Документ представляется в официальные органы и должен заверяться лицом, имеющим на это право.

Вопрос не имеет однозначного ответа после утверждения последней действующей формы, принятой в качестве приложения к приказу ФНС РФ от 17.11.2010г. за № ММВ-7-3/[email protected]

Ранее было конкретное указание на руководителя и главного бухгалтера, в настоящее время подписывать должен налоговый агент. Компания должна самостоятельно выбрать ответственное лицо, на которое будет возложена обязанность.

Какой штраф за несвоевременную сдачу отчетности 2-НДФЛ смотрите в статье: штраф за непредоставление 2-НДФЛ.

Сколько действует справка 2-НДФЛ, .

Кто имеет право

Право представлять интересы предприятия как налогового агента имеет право лицо, закрепленное приказом.

В качестве представителя предприятия как налогового агента могут иметь право:

- Лицо, ведущие начисление заработной платы работников, начисление и удержание налога, формирующие справки 2-НДФЛ.

- Главный бухгалтер предприятия, которые также может иметь обязанности по учету заработной платы и отчетности по доходам физических лиц или принимать участие в качестве контролера качества заполнения форм.

- Руководитель – директор или иное лицо, права которого установлено учредительными документами или приказом.

Любое из лиц может представлять интересы предприятия как налогового агента. Лица, подписи которых заверяют отчетность и формы, выданные работникам, не обязаны должны принадлежать одному лицу. Основное условие – законное право лица, установленное приказом.

Документальное основание

В обязательном порядке лицо, которое подписывает документ, указывает на бланке свою должность и расшифровывает подпись фамилией с инициалами.

В отсутствии лиц, ответственных за подпись справки, установленных в учетной политике и приказе, необходимо определить круг лиц, временно допущенных к подписи.

Обстоятельство обеспечения замены может возникнуть при уходе ответственного лица в отпуск. При подписи документов необходимо указывать данные лица, временно замещающего убывшего в отпуск.

В дополнение можно указать приказ и дату, на основании которого возникла ответственность. При проведении процедуры закрытия компании право подписи имеет лицо, ответственное за подпись всех документов.

В случае закрытия при ликвидации до окончательного удаления из реестра подпись на документах юридического лица ставит руководитель или учредитель. Для ИП право подписи сохраняется и после его закрытия.

В ходе ведения деятельности появляются ситуации, которые могут привести к искажению данных, указанных в справке.

Необходимо различать ответственность за постановку учета в компании, ведение учета и общую ответственность как руководителя. В случае искажения данных, подаваемых для ИФНС, порядок ответственности определяется НК РФ.

При завышении данных дохода для учреждений банком нарушение можно квалифицировать как мошенничество.

В данном случае доказать умысел вряд ли получится, но при попадании данных в ИФНС инспекция имеет право доначислить налог к уплате со всеми сопутствующими санкциями.

Действительна ли без неё и в каких случаях?

Отмена печатей на бланке 2-НДФЛ привела к тому, что пользователям данной информации стало сложнее определять ее достоверность. Например, при оформлении крупного кредита банки заинтересованы в подтверждении платежеспособности потенциального заемщика, поэтому бывают случаи, что они отказываются принимать справки без печати организации.

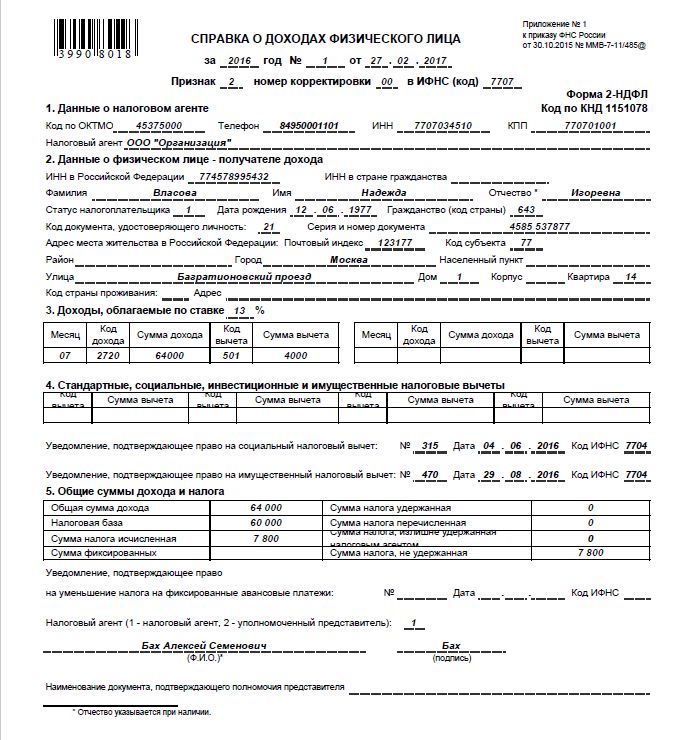

Печать на справке 2-НДФЛ

Если компания приняла решение не отказываться от использования печати, то она как и раньше должна ставить ее в заполненной справке 2-НДФЛ. То есть, если компания сохранила печать и применяет ее, то она ставит печать в справке и какой-либо штраф за это взиматься не будет. Однако, и без печати справка будет считаться действительной.

Думаем, что можно провести аналогию со старой формой справки 2-НДФЛ, где место для печати было предусмотрено под строкой «Налоговый агент». В новой форме справки вполне допустимо поставить печать на той же строке, где стоит подпись руководителя или представителя налогового агента.

Часто задаваемые вопросы ↑

В процессе ведения учета НДФЛ, формирования справок иногда возникают вопросы:

Тема вопросаРазъяснениеБольшое количество вопросов касается корректировок справокВ случае корректировок данных, производимых в течение года, показатели до исправлений не отражаются в справке. Строка начисленного налога должна содержать правильные выверенные данные с учетом произведенного перерасчета. Примером изменений данных может быть изменение статуса нерезидента на резидента. При получении нового статуса лицу возвращается разница ставок 13% и 30% по строке начисленийЧасть налоговых агентов сомневается по поводу заверения печатью справки, выдаваемой физическому лицуВыдаваемые юридическим лицом справки подлежат обязательному заверению, для ИП данные не регламентированы. Если печать ИП заявлена в ИФНС при учреждении, отчетность необходимо заверять печатью. Для других мест применение печати для ИП не является обязательным. Печать на документе необходимо располагать таким образом, чтобы не закрывать подпись ответственного лицаФизические лица не всегда имеют понятие о порядке выдачи справокВыдача справок 2-НДФЛ физическим лицам производится в бухгалтерии предприятия-работодателя. Заявка на документ подается в письменном виде, составленном в произвольной форме. Необходимость составления заявления обусловлена требованием систематизации документооборота. Согласно ТК РФ, на создание документа и его оформление (подпись должностного лица, заверение печатью) отводится 3 рабочих дня

Как принято у ИП?

Индивидуальный предприниматель – особая категория предприятий. Основные требования законодательства применяется к лицу наравне с другими налоговыми агентами.

Отличия состоят в том, что многие вопросы документооборота и структурного распорядка регулируются у предпринимателя ГК РФ.

Законодательством установлено:

- Отсутствие лиц, которые по учредительным документам имеют право на представление интересов предпринимателя в различных инстанциях.

- При необходимости поручить часть дел в официальных инстанциях от лица ИП возникает обязанность оформления нотариально заверенной доверенности.

- Главный бухгалтер не имеет столько ответственных полномочий, как в случае приема его на работу к юридическому лицу. Главный бухгалтер имеет право помогать ИП вести учет и не является ответственным лицом ИП. Ответственность за постановку учета в ИП несет предприниматель, а не главный бухгалтер, как у юридического лица.

Исходя из ограниченной ответственности прочих работников, можно заключить об исключительном праве подписи справки 2-НДФЛ индивидуальным предпринимателем.

Если справка ответственного лица?

Ответственное лицо, которое представляет интересы организации и чьи правомочные действия закреплены приказом, имеет в данной ипостаси определенный статус.

Необходимо различать право ответственного лица и его в качестве работника. Ответственное лицо:

Читайте также: Образец. Договор комиссии на реализацию товаров и продукции

- в форме руководителя или представителя компании как налогового агента имеет обязанности и право подписи справки 2-НДФЛ;

- качестве работника имеет право получать доход, определенный ему по трудовому договору. Подобно другим работникам, ответственное лицо, если оно не ИП, является наемным работником. Если ответственное лицо является учредителем, он также должен быть утвержден руководителем с назначением ему заработной платой.

Учитывая изложенное, справки 2-НДФЛ, сформированные на себя как физическое лицо, подписывает ответственное лицо, имеющее в данном случае другой статус.

Вопрос о том, кто подписывает справку 2-НДФЛ генеральному директору, имеет конкретный ответ – руководитель в общеустановленном порядке.

Если нет главного бухгалтера

Существуют предприятия, в которых должность главного бухгалтера отсутствует. К подобным организациям относятся малые предприятия с небольшой штатной численностью.

В данных компаниях при отсутствии главного бухгалтера ведение учета вменяется руководителю или другому работнику.

Образец заявления на выдачу справки 2-НДФЛ можно посмотреть в статье: где взять справку 2-НДФЛ.

Как заполнить справку 2-НДФЛ, .

Что такое 2-НДФЛ, .

Главный бухгалтер не всегда, даже при его наличии, имеет отношение к формированию и подписи справок 2-НДФЛ. Только лицо, закрепленное приказом, может вести учет, отчетность или подписывать документ.

Документ-справка 2-НДФЛ имеет широкое поле применения. Форма имеет силу в случае ее полного заполнения и подписи ответственного лица.

Печать на документе является необходимым реквизитом для юридических лиц, для ИП заверение печатью не обязательно.

Порядок права подписи устанавливается приказом. В отношении ИП подпись на документе производится только предпринимателем.

Предыдущая статья: Штраф за непредоставление 2-НДФЛ Следующая статья: Код дохода в справке 2-НДФЛ> Кто подписывает справку 2-НДФЛ для сотрудника?

Правила оформления

Справка главбуху и директору

Оформление доверенности

Важные моменты

- Излишне уплаченный, но не удержанный налог, в справке не заявляется. Если с работника удержана одна сумма, а в бюджет перечислена большая, то это относится к технической ошибке. Показывать ее в справке не нужно но той причине, что налоговики не считают это налогом и не разрешают направлять эти суммы в счет будущих платежей НДФЛ.

- Удержанный сверх положенного налог, указывается в справке, если его еще не вернули работнику. Бывает, что в конце года при собственной проверке, бухгалтерия организации выявляет, что с кого-то из сотрудников был удержан больший налог, чем следовало. Переплата должна быть возвращена работнику, так как зачет в счет будущих удержаний в данном случае невозможен. Возврат должен быть сделан в течение трех месяцев. Сначала работнику сообщают об ошибке (в течение десяти дней), потом он пишет заявление с просьбой вернуть средства, а потом деньги должны быть возвращены в безналичной форме на счет работника.

- Когда в справочнике нет нужного кода, на который могут быть отнесены доходы, которые указываются в разделе 3, их следует отнести на иные доходы и обозначить кодом «4800».

- Если у работника имеются доходы, полностью не облагаемые налогом, они в справку не вносятся. К таким доходам относятся выходные и детские пособия. Есть также доходы, которые частично облагаются налогом и вносятся в справку как облагаемые налогом доходы. Это материальная помощь или подарки, но если они не превышают лимиты (то есть сумму до 4 000 рублей) они также не облагаются налогом, а в справке указывается нужный код вычета, который был применен, и сумма.

- Стандартные налоговые вычеты на детей стоит отразить в особом разделе справки – 4.1. Но, стоит помнить, что такие вычеты делаются только в том случае, если работник своевременно подает заявление на вычет и предоставляет требуемые документы. Оформление налоговых вычетов на детей задним числом не производится.

- Налоговый вычет по купленному жилью производится только с одобрения ФНС. Чтобы его получить, нужно чтобы работник предоставил в бухгалтерию организации уведомление из ФНС, выписанное на конкретного работодателя, который и должен предоставить работнику налоговый вычет. Реквизиты уведомления при этом следует указывать в разделах справки 4.2, 4.3, 4.4.

- Подпись представителя налогового агента не должна быть скрыта печатью, если налоговый агент – юридическое лицо, то подписывающее справку уполномоченное лицо должно указать свою должность, фамилию и инициалы, а индивидуальный предприниматель, который выдает такую справку своему наемному работнику, — только фамилию и инициалы.

- Если индивидуальный предприниматель решит получить кредит, как физическое лицо и его попросят предоставить справку 2 НДФЛ для ИП, то ее может заменить выписка из Книги доходов и расходов.

- Если справка не помещается на одной странице, заполняются несколько страниц, с указанием номера страницы, а поле «Налоговый агент» должно быть на каждой странице.

Правила оформления

Справка 2-НДФЛ — это унифицированный документ, относящийся к отчетности. Его формат утвержден приказом ФНС России от 30.10.2015 № ММВ-7-11/[email protected] Последние изменения в форму справки были внесены совсем недавно приказом ФНС России от 17.01.2018 № ММВ-7-11/[email protected] Из следующего за данным приказом информационного сообщения ФНС можно сделать вывод, что пока организациям разрешили оформлять 2-НДФЛ в старом виде без последних корректировок. Актуальную форму справки 2-НДФЛ можно скачать по ссылке.

Читайте нас в Яндекс.Дзен Яндекс.Дзен

О порядке выдачи справки 2-НДФЛ работнику читайте здесь.

Помните: тот, кто подписывает 2-НДФЛ, должен иметь на это право. На практике встречаются случаи, когда на выданной справке сотруднику подпись ставит руководитель отдела. Так делать нельзя, так как законодательством Российской Федерации четко определено, кто подписывает 2-НДФЛ для сотрудников. Сама справка относится к группе налоговых, а не бухгалтерских документов. Это значит, что на ней должна стоять подпись налогового агента. У работодателя таким представителем является руководитель организации. Именно он должен поставить свою подпись на готовой справке. Так что в стандартном варианте вопроса: «Кто подписывает справку 2-НДФЛ для сотрудника?» — сложностей возникать не должно.

Отметим, что на справке не требуется ставить печать. Хотя раньше такая необходимость была закреплена законодательно. Теперь на документе нет даже места для постановки печати. Об этом многие организации забывают и «штампуют» справки по привычке. Такой подход допустим, так как наличие оттиска печати на 2-НДФЛ нарушением не является.

Кому выдаётся?

Форма 2-НДФЛ предоставляется работодателем:

- В Федеральную налоговую службу по каждому работнику, который получал заработную плату в организации за прошедший год, в том числе по уволенным и сокращенным. Для правильного отображения дохода в справке применяются регламентированные кодировки дохода.

- Сотруднику по требованию. Просьба может осуществляться в устной форме, письменный запрос не является обязательным. Причём работодатель не имеет права отказать в выдаче, а работник в свою очередь имеет право попросить более одного оригинала.

Стоит учитывать, что письменное заявление о получении формы 2-НДФЛ гарантирует предоставление справки от работодателя в течение 3 дней в отличие от устной просьбы, сроки выполнения которой не регулируются налоговым законодательством РФ.

Оформление доверенности

Ситуация осложняется в случае, когда в компании работает большое количество человек. Это может быть и 500, и 5000 сотрудников. Кто подписывает справку 2-НДФЛ? Снова руководитель. Но в таком большом объеме сделать это невозможно физически. В этом случае директор предприятия должен выбрать уполномоченного представителя для подписания справок. И это может быть сразу несколько человек. Тот, кто подписывает 2-НДФЛ, должен иметь соответствующую доверенность. Кроме того, следует оформить специальный приказ руководителя, где перечисляются все уполномоченные лица. В самой справке необходимо делать отметку, что подпись ставит не сам налоговый агент, а уполномоченный представитель, а также указать реквизиты соответствующей доверенности и приказа.

***

Справка 2-НДФЛ — это документ, относящийся к отчетности, а значит, к его оформлению нужно подходить очень тщательно. Если при подписании или указании данных будет допущена ошибка, то проблемы возникнут не только при проверке справки налоговыми инспекторами, но и с сотрудниками, которым был выдан документ. Внимательность — главный помощник бухгалтера при подготовке таких справок.

Свежие материалы

- Акт недопуска в квартиру, образец ВСЁ, ЧТО КАСАЕТСЯ КОМПАНИИ БУРМИСТР.РУ CRM система КВАРТИРА.БУРМИСТР.РУ СЕРВИС ЗАПРОСА ВЫПИСОК ИЗ РОСРЕЕСТРА И ПРОВЕДЕНИЯ…

- Бухгалтерский баланс АО Бухгалтерская (финансовая) отчетность предприятий 39 149.84 млрд ₽ — АО ВТБ КАПИТАЛ 4 892.93 млрд…

- Налоговое планирование Налоговое планирование в организации Налоговое планирование может значительно повлиять на формирование финансовых результатов деятельности организации,…

- Освобождение от НДС Уведомление об использовании права на освобождение от НДСУведомление об использовании права на освобождение от НДС…

Действительна ли без неё и в каких случаях?

Следовательно, действительная форма 2-НДФЛ может не содержать печати фирмы, и отказ в принятии справки по данной причине является неправомерным. Данную позицию подтверждает и ФНС России, примером тому служит письмо данного ведомства № БС-4-11/2577.

Справка 2 ндфл где ставить печать и подпись 2020

Компании, при приеме нового сотрудника также заинтересованы в достоверных сведениях, чтобы в свою очередь корректно произвести расчеты по определению суммы НДФЛ и избежать штрафных санкций за недостаточную уплату налогов.

Заполняется только для доходов, в отношении которых предусмотрены профессиональные и инвестиционные вычеты, и в отношении доходов, которые облагаются НДФЛ не в полном размере согласно статье 217 НК РФ (например, стоимость подарков). Стандартные, имущественные и социальные вычеты в данном поле не отражаются.

Заполняется правопреемником налогового агента. Указывается код: для ликвидации — 0; для преобразования — 1; для слияния — 2; для разделения — 3; для присоединения — 5; для разделения с одновременным присоединением — 6.

Общие требования к оформлению справки о доходах и суммах налога

Налоговые агенты — физические лица вписывают фамилию, имя, отчество (при наличии) согласно документу, удостоверяющему личность. Сокращения не допускаются. Двойная фамилия пишется через дефис. Пример: Иванов-Юрьев Алексей Михайлович.

- пособия по беременности и родам и по уходу за ребенком до 1,5 лет;

- выплата увольняемому сотруднику выходного пособия в размере не более трех месячных заработков;

- единовременная выплата при рождении ребенка в размере до 50 000 руб.