Фото: Shutterstock.com

Порядок и сроки уплаты транспортного налога на 2016-17 утверждены законом г. Москвы от 09.07.2008 № 33 «О транспортном налоге» (с соответствующими изменениями и дополнениями, действующими в 2020 г.).

Ежегодно россияне платят транспортный налог за владение такими транспортными средствами:

- автомобиль;

- мотоцикл;

- мотороллер;

- автобус;

- самоходная машина;

- самолёт;

- вертолёт;

- теплоход;

- яхта;

- парусное судно;

- катер;

- снегоход;

- мотосани и любые другие транспортные средства.

Как рассчитывается налог?

Транспортный налог для автомобилей и мотоциклов зависит от:

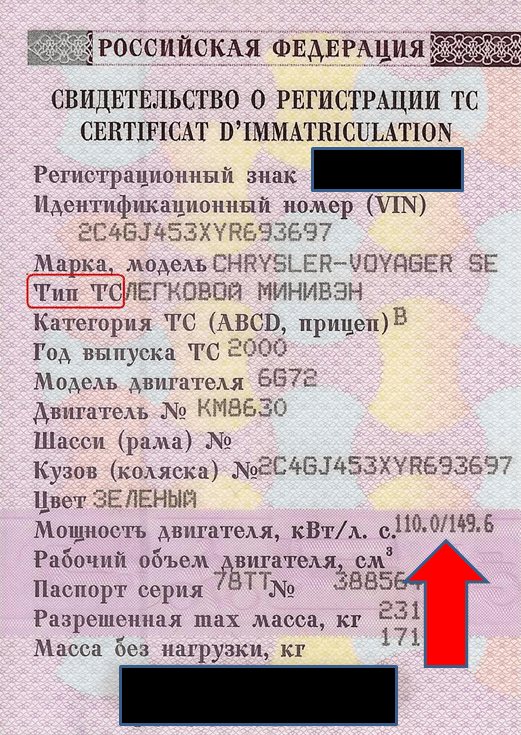

— Числа лошадиных сил. Эти параметры указываются в технических документах на транспорт, в ПТС и в свидетельстве о регистрации;

— Времени владения. Обычно транспортный налог платится за предыдущий календарный год. Если транспортное средство было зарегистрировано на весь год, то величина принимается равной единице. Если вы владели им только часть года, то период определяется как отношение числа полных месяцев, в течение которых ТС было зарегистрировано на вас, к числу календарных месяцев в году.

— Доли в праве собственности. Если собственник один, доля в праве принимается за единицу, если несколько, то для конкретного налогоплательщика берётся его часть (1/2, 1/3 и т. п.);

— Налоговой ставки, которая устанавливается законами субъектов РФ на основе федеральных ставок. Ставки можно посмотреть в законе того субъекта РФ, где состоит на учёте ваше ТС. Если такой закон в вашем регионе не принят или ставки в нём не установлены, то применяются ставки, указанные в Налоговом кодексе РФ (п. 1 ст. 361 НК РФ).

Чтобы рассчитать транспортный налог в г. Москве, необходимо мощность автомобиля (в л. с.) умножить на ставку налога.

Наименование объекта налогообложения Налоговая ставка (в рублях) на 2015-2016 и 2017 годы Автомобили легковые с мощностью двигателя (с каждой лошадиной силы): до 100 л. с. (до 73,55 кВт) включительно 12 свыше 100 л. с. до 125 л. с. (свыше 73,55 кВт до 91,94 кВт) включительно 25 свыше 125 л. с. до 150 л. с. (свыше 91,94 кВт до 110,33 кВт) включительно 35 свыше 150 л. с. до 175 л. с. (свыше 110,33 кВт до 128,7 кВт) включительно 45 свыше 175 л. с. до 200 л. с. (свыше 128,7 кВт до 147,1 кВт) включительно 50 свыше 200 л. с. до 225 л. с. (свыше 147,1 кВт до 165,5 кВт) включительно 65 свыше 225 л. с. до 250 л. с. (свыше 165,5 кВт до 183,9 кВт) включительно 75 свыше 250 л. с. (свыше 183,9 кВт) 150 Мотоциклы и мотороллеры с мощностью двигателя (с каждой лошадиной силы) до 20 л. с. (до 14,7 кВт) включительно 7 свыше 20 л. с. до 35 л. с. (свыше 14,7 кВт до 25,74 кВт)включительно 15 свыше 35 л. с. (свыше 25,74 кВт) 50

В отношении машин, средняя стоимость которых больше 3 млн рублей, транспортный налог исчисляется с учётом повышающего коэффициента.

Перечень легковых автомобилей средней стоимостью от 3 миллионов рублей указан на сайте Минпромторга.

Согласно п. 2 ст. 362 НК РФ, повышающий коэффициент для легковых автомобилей стоимостью от 3 млн руб. до 5 млн руб. составляет:

— 1,1, если с года выпуска автомобиля прошло от двух до трёх лет;

— 1,3, если с года выпуска автомобиля прошло от года до двух лет;

— 1,5, если с года выпуска автомобиля прошло не более года.

Порядок расчета транспортного налога

Транспортный налог рассчитывается отдельно по каждому транспортному средству. Его годовая сумма (Н) в общем случае определяется по формуле (ст. 362 НК РФ):

Н = НБ * С * К 1 * К 2 — П,

где НБ — налоговая база конкретного транспортного средства (в зависимости от типа транспортного средства это может быть, например, мощность двигателя в лошадиных силах, валовая вместимость в регистровых тоннах или даже единица транспортных средств) (ст. 359 НК РФ);

С — налоговая ставка в отношении такого транспортного средства. Она устанавливается законом субъекта РФ либо, если региональным законодательством не установлена, берется из ставок, указанных в п. 1 ст. 361 НК РФ ;

К 1 — повышающий коэффициент, который применяется только для легковых автомобилей. Этот коэффициент зависит от средней стоимости легкового автомобиля и количества лет, прошедших с момента его выпуска. К примеру, для легковых автомобилей средней стоимостью от 3 млн. до 5 млн. рублей включительно, с года выпуска которых прошло от 2 до 3 лет коэффициент К 1 принимается равным 1,1. При этом имеет значение не стоимость приобретения автомобиля, а средняя стоимость для данной конкретной модели, которая устанавливается Минпромторгом;

К 2 — коэффициент владения транспортным средством в году, за который рассчитывается налог. Этот коэффициент определяется как отношение к 12 количества полных месяцев, в течение которых данное транспортное средство было зарегистрировано на налогоплательщика;

Для легковых автомобилей с мощностью двигателя свыше 225 л.с. до 250 л.с. установлена налоговая ставка 75 руб./л.с. (ст. 2 Закона).

Читайте также: Типовые проводки по счету 26 «Общехозяйственные расходы»

В соответствии с Перечнем легковых автомобилей средней стоимостью от 3 миллионов рублей для налогового периода 2020 года (Информация Минпромторга от 28.02.2017), приобретенный организацией автомобиль относится к легковым автомобилям стоимостью от 3 до 5 млн.руб. А учитывая, что с года выпуска приобретенного автомобиля прошло не более 1 года, при расчете транспортного налога применяется коэффициент К 1 =1,5.

Необходимо помнить, что автомобиль зарегистрирован за организацией 02.06.2017, следовательно, количество полных месяцев владения автомобилем составляет 7 (июнь включается, поскольку автомобиль зарегистрирован на организацию до 15 числа). Поэтому для расчета транспортного налога коэффициент К 2 составляет 0,5833 (7/12).

Таким образом, налог по итогам года составит:

Н = 235 * 75 * 1,5 * 0,5833 = 15 421 (руб.)

Транспортный налог – одно из обязательств, которые собственники транспорта обязаны уплачивать в госказну ежегодно. Основаниям для внесения суммы является специальной формы уведомление, которое присылается налоговым госорганом налогоплательщику. В нем помимо суммы указываются сроки, реквизиты для внесения финсредств. Хотя законодательство, чтобы облегчить жизнь гражданам, обязало налоговую рассчитывать размер налога, но перепроверить правильность начисления не помешает.

Налоговые ставки на лошадиные силы

На сегодняшний день, всем уже известно, что в России ведется активное строительство новых путей сообщения и реставрация утраченных старых дорожных путей. Выделяются деньги на это, что логично, из транспортного налога. Так вот чтобы найти сколько платить транспортный налог, необходимо разобраться в ставках, так как они очень сильно зависят от лошадиных сил облагаемого объекта.

Схема расчета очень и очень проста — необходимо умножить всё количество лошадиных сил на базовую ставку налога. При чем эти самые ставки также разливаются для разных автомобилей по тем же самым мощностям. Разберем же таблицу, в которой указанно, какие ставки, где применяются:

- Итак, если мощность двигателя достигает лишь сотни лошадиных сил — ставка самая маленькая и равна 2,5.

- Дальше, если мощность двигателя находится в пределах от 100 до 150 лошадиных сил, то ставка составляет уже 3,5.

- Если мощность двигателя не достигает двух сотен лошадиных сил — ставка чуть более и равна ровно 5.

- А если мощность двигателя находится в пределах от 200 до 250 лошадиных сил, то ставка достигает отметки 7,5.

- И если мощность двигателя уже превышает отметку в 250 лошадиных сил, то ставка становится очень большой — 15, что является максимумом.

Может показаться, что при таких ставках, можно платить неимоверные отчисления за свой автомобиль, но нет. В законах предусмотрено, чтобы ставка не превышала федеральную в 10 раз, а значит сильно много платить не будет никто, даже обладателя самых мощных спорткаров.

Всё вышеуказанное относится только к легковым автомобилям, так как это самый популярный транспорт, облагаемый налогом. Для всех остальных видов транспорта (мотоциклы, грузовые авто, автобусы, самолеты и судна), есть свои ставки и системы расчета.

Примеры расчета транспортного налога

Как посчитать транспортный налог на автомобиль в 2020 году для среднестатистической бюджетной модели? Существует две универсальные формулы, которые помогут автовладельцам определить примерный размер налогового обязательства.

Пример расчета для собственников, владеющих авто более 1 года

Сумма налога = (налоговая ставка) x (мощность двигателя).

Например, :

200руб.= 2,5руб. (ставка для двигателей этой категории) Х 80

Налоговую ставку необходимо уточнить в налоговом госоргане по месту регистрации ТС, поскольку Налоговым кодексом указаны лишь базовые ставки. Окончательный их размер определяется местной властью.

Пример расчета для собственников, владеющих авто менее 1 года

Для водителей, которые пользуются автосредством менее года, формула немного трансформируется. Сначала узнается размер обязательства за месяц, потом он умножается на количество месяцев, на протяжении которых машина находилась в собственности автовладельца:

Читайте также: Резервный фонд: формирование, использование и учет

Сумма налога =(налоговая ставка) х (мощность двигателя) / 12 месяцев x (количество месяцев фактического владения).

Для автовладельца, которые владеют машиной с двигателем мощностью 80л.с., например, пять месяцев сумма налога будет:

83,33 = 2,5руб. (ставка для двигателей этой категории) х 80 / 12месяцев х 5 месяцев (период фактического владения).

Варианты налоговых ставок Вы можете скачать

Пример расчета для дорогих машин

Если с бюджетным транспортом все понятно то, как посчитать транспортный налог владельцам дорогих машин? В данном случае базовая формула остается прежней, но вводится дополнительно То есть, чем авто дороже и старше, тем показатель больше, а соответственно автовладелец внесет в казну больше налога.

Итак, универсальная формула для дорогих машин:

Налоговая сумма = (мощность двигателя) х (ставку налога) х (коэффициент).

Например,

5967 руб. = 15 руб. (ставка налога для таких авто) х 306 х 1,3 (коэффициент для данного авто).

Чтобы посчитать транспортный налог 2020 года автовладельцам шикарных авто, которыми они пользуются менее года, надо немного видоизменить формулу. Для начала узнается среднемесячная сумма, которая в последствие умножается на количество месяцев.

Налоговая сумма = (ставка налога) х (мощность двигателя) х (коэффициент)/12 месяцев х (количество месяцев фактического владения).

3480,75 руб. = 15 руб. (налоговая ставка для таких авто) х 306 х 1,3 (коэффициент для данного авто) /12 месяцев х 7 месяцев.

Все варианты налогового коэффициента

Госрегистрация автотранспортных и иных средств физлицами

Данная процедура осуществляется на основании Постановления правительства России, согласно которому владельцы ТС, лица, пользующиеся таковыми от их имени, обязаны в определенном порядке произвести регистрацию вышеуказанной техники либо изменить уже имеющиеся регистрационные данные в Госинспекции (органах Гостехнадзора). Это необходимо осуществить в течение ранее установленного срока действия номерного знака «Транзит» либо на протяжении 5 суток с даты приобретения, оформления, снятия с учета ТС, замены старых номерных агрегатов, иного рода обстоятельств, которые потребовали корректировки регистрационных данных.

Таким образом, регистрация ТС физлиц – их собственников производится в ГИБДД по существующим правилам, которые утверждены российским МВД.

Формула расчета транспортного налога

- мощность двигателя (лошадиные силы);

- период владения;

- ставка налога;

- стоимость ТС.

Также, если вы относите себя к следующим группам граждан: пенсионеры, ветераны или многодетные семьи, то рекомендуем к ознакомлению с .

Мощность двигателя

Чтобы узнать мощность своего мотора можно просто ознакомиться с паспортом автотранспорта. Там «лошадки» и указаны. Если движок находился на длительном ремонте, а в авто был помещен менее мощный аналог, собственник вправе подать заявление о перерасчете налогового обязательства. Основанием для госоргана послужит справка СТО с указанием номеров обоих двигателей.

Период владения

Данный нюанс должен интересовать автособственников, владеющих своим ТС менее трехлетнего периода. Ведь оплачивается налог лишь с момента госрегистрации прав на транспортное средство. Это необходимо учитывать и относительно автотранспорта, который является частью наследства.

Если физлицо зарегистрировало на себя транспорт до 15 числа, то за этот месяц налог насчитывается в полном объеме.

Ставка налога

Налоговым кодексом определены базовые ставки транспортного налога. При этом субъектам Федерации разрешается устанавливать их размер самостоятельно, в зависимости от экономической ситуации региона. Также, местные власти уполномочены освобождать определенные категории граждан от данного обязательства (например, многодетные семьи).

Базовый порядок расчет ставки транспортного налога:

Как рассчитывается повышающий коэффициент транспортного налога:

Перечень легковых автомобилей средней стоимостью от 3 миллионов рублей размещается ежегодно не позднее 1 марта на официальном сайте: //minpromtorg.gov.ru/docs/list/ .

Типовые ситуации расчета транспортного налога. Видео.

Стоимость автотранспорта

Если цена автотранспортного средства превышает трехмиллионный барьер, применяется. Также учитывается стаж автомобиля. Точный порядок применения коэффициентов утверждается местными исполнительными властями.

Ежегодно тысячи людей приобретают автомобиль. Покупая машину, практически все смотрят на мощность двигателя в связи с тем, что это первоочередной фактор, влияющий на величину транспортного налога. Поэтому, прежде чем осуществлять покупку, нужно знать, как правильно рассчитывается транспортный налог и от чего он зависит

.

Разрешение касаемо приобретения инвалидами вышерассмотренных авто

На основании инструкции относительно порядка продажи указанной категории граждан легковых авто, подтвержденной российским Постановлением Совета министров, а также письмами наших Минсоцзащиты и Минфина в случае наличия у субъекта определенных медпоказаний, дающих право на получение специальных ТС, отсутствия противопоказаний к их управлению имеется возможность приобретения машины с ручным (обычным) управлением при учете стоимости специально для этого модифицированных авто.

Разрешение на покупку инвалидами вышеупомянутого ТС с учетом стоимости бесплатно положенных авто с ручным типом управления (мотоколяски) представляется Минсоцзащиты республик, входящих в состав России, комитетами, главуправлениями, департаментами, отделами соцзащиты краев, автономных образований, областей, таких городов, как Москва, Санкт–Петербург по соответствующему заявлению.

Итак, легковые ТС, которые приобретены инвалидами за свой счет и переоборудованы ими в целях применения в соответствии с медпоказаниями, освобождаются от уплаты транспортного налога при наличии определенного разрешения органов соцзащиты. Также им потребуется предоставить пакет документов, являющихся подтверждением факта последующего возмещения этими структурами расходов, эквивалентных фактической стоимости купленного авто, но не превышающих стоимости бесплатно положенного ТС.

Налоговая база

Налоговая база – основа, которая берется для расчета налога. Например, для берется за основу торговая наценка. Многие граждане путают налоговую базу и объект налогообложения. Но стоит помнить, что объект – то, что подлежит налогообложению, а база – за счет чего рассчитывается налог.

В данном случае объект – транспортное средство, а база – мощность, то есть лошадиные силы. Чем больше мощность, тем больше денежных средств уплатит собственник. Но мощность – это не единственный показатель. Если ее нельзя определить, то за базу берется объем и вес ТС.

Часто налоговая база указана производителем в книге по эксплуатации. В этом случае нужно только вписать показатель в декларацию.

Определяется она следующим образом

:

- автомобиль, автобус и иные транспортные средства водного и наземного типа – мощность мотора в лошадиных силах;

- самолет – изометрическая тяга в режиме взлета в кгс.;

- иные ТС воздушного уровня с изотермической тягой;

- водные ТС без двигателя – валовая вместимость в регистровых тоннах.

В случае, когда в документации исчисление происходит в кВт, нужно самостоятельно перевести этот показатель в лошадиные силы.

Нюансы регистрации ТС физлицами

Стоит подчеркнуть, что по ТС (которые зарегистрированы на физлиц), приобретенным, а затем переданным посредством доверенности на соответствующее право владения, распоряжения ими до 30.07.02, фактическим налогоплательщиком выступает лицо, там указанное. Физлица должны уведомить налоговый орган касательно передачи на основании вышеупомянутого документа указанных ТС.

При осуществлении передачи ТС следует учитывать, что в соответствии с российским ГК продолжительность действия доверенности – 3 года. А в ситуации, когда в данном документе не прописан срок действия, он приравнен к году.

Уплата транспортного налога физическими лицами (собственниками ТС) осуществляется, если только истек срок действия рассматриваемого документа. При передоверии ТС (доверенность должна быть нотариально оформлена) меняется исключительно субъект по взысканию транспортного налога. Но следует иметь в виду, что правомочия, согласно нашему ГК, которые передаются по доверенности, выдаваемой во втором случае, могут передоверяться как целиком, так и частично, однако в рамках срока действия исходного документа.

Формула для расчета

Для расчета транспортного налога необходимо воспользоваться формулой:

H = CтН * Рб * (КопМб / 12), где

Р

– сумма налога,

СтН

– коэффициент налога,

Рб

– мощность двигателя,

КопМб

– срок эксплуатации в месяцах.

Пример

. В марте 2020 года гражданин, проживающий в Москве, купил автомобиль, который потом продал (август 2019). Затем он приобрел новый автомобиль (сентябрь 2020 года). Первый автомобиль имел мощность 70 лошадиных сил, второй – 80 лошадиных сил.

Так какой же налог должен уплатить гражданин в 2020 году по итогам 2020 года? Для начала стоит определить срок эксплуатации каждого транспортного средства. В данном случае первый автомобиль — полгода, второй – 4 месяца. В обоих случаях ставка составит 10 рублей за л.с.

То есть, в первом случае владелец заплатит:

10 * 70 * 6 / 12 = 350 руб.

Во втором:

10 * 80 * 4 / 12 = 267 руб

.

В итоге получается:

267 + 350 = 617 руб.

Но для московских жителей существует льгота при эксплуатации транспортного средства мощностью менее 70 лошадиных, в данном случае гражданин уплатит только 267 рубля.

От чего зависит

Налог уплачивается с транспортного средства, которое оборудовано двигателем. Расчет при этом происходит с каждой лошадиной силы. Для ознакомления с суммой, необходимой к уплате, нужно знать следующие сведения

:

- налоговая ставка в конкретном регионе;

- количество лошадиных сил;

- срок эксплуатации в месяцах;

- повышающий коэффициент для .

Налоговая ставка устанавливается в конкретном регионе и зависит от объема двигателя, экологического класса и года выпуска транспортного средства.

Налоговая база устанавливается в зависимости от типа автомобиля. Найти данные сведения можно в паспорте транспортного средства или СТС.

Уплата транспортного налога – обязанность каждого человека

. Поэтому ежегодно стоит самостоятельно просчитывать сумму к уплате, а не ждать уведомления от Налоговой службы. Нужно уплачивать налог в срок, иначе, согласно законодательству, последуют штрафные санкции с ежедневным начислением на основную сумму долга. Оплатить можно через портал Госуслуг и в терминале Сбербанка.

С помощью калькулятора вы можете расcчитать стоимость налога на автомобиль. Для этого вам требуется выбрать нужный вам расчетный год, регион, марку, модель и год выпуска авто, а также указать мощность в лошадиных силах (л.с.). После этого нажать на кнопку «Расcчитать налог».

Транспортный налог – это региональное взыскание. Его размер, сроки погашения и дополнительные льготы формируются в зависимости от места регистрации транспорта. Для того чтобы понимать базовый объем денег, следует учитывать ряд параметров, которые отражены в нормативно-правовых актах.

Ошибки в уведомлении из налоговой инспекции

Довольно часто встречаются недочеты, которые связаны с некорректным указанием марки ТС, его мощности. При обнаружении налогоплательщиком ошибок требуется обратиться в налоговый орган по месту жительства и предъявить техдокументацию на ТС (свидетельство о госрегистрации, техпаспорт). Если присутствует расхождение сведений, которые представлены подразделением российской Госавтоинспекции МВД, с содержащимися в техдокументации, то в учет идут последние.

Читайте также: РЕГИСТРАЦИЯ ИП по месту осуществления деятельности

Напоследок стоит напомнить, что в данной статье рассматривались сроки уплаты транспортного налога исходя из разных обстоятельств.

Как рассчитать налог на машину

Чтобы получить представление о усредненной стоимости взысканий по тому или иному виду легкового автомобиля, следует помнить, что при формировании транспортной пошлины учитываются следующие параметры:

- мощность двигателя;

- категория авто по количеству лошадиных сил;

Это неполный перечень учитываемых параметров, однако, при формировании платежа, указанные пункты встречаются чаще всего. Эта информация позволит сориентироваться при покупке средства передвижения.

Точная сумма налoга на авто

Если же вы уже являетесь владельцем транспорта, то необходимо точно знать размер оплаты, для того, чтобы производить погашение в нужное время и указанном объеме. Оптимальным решением служит калькулятор транспортного сбора. Это удобное средство, которое в режиме онлайн позволяет сделать нужные вычисления и получить результат. Чтобы узнать сумму и срок уплаты, потребуется ввести данные по машине и указать регион регистрации. Программа в автоматическом режиме произведет необходимые расчеты и выведет сумму автоналога на экран компьютера. Помимо итоговой стоимости, вы также сможете быстро получить информацию по крайним срокам для платежей, наличию льгот, задолженность.

Налог на автомобиль – это обязательный пункт при эксплуатации транспорта. Несоблюдение законодательства ведет к крайне негативным последствиям – штрафам, пени, ограничению использования авто и административной ответственности. Если вы хотите быстро и с комфортом получить сведения о количестве денежных средств к оплате, то система расчетов в режиме онлайн на нашем сайте позволит вам получить нужную информацию прямо сейчас. Помимо точной цены, вы также приобретете данные о том, как оплатить и какой временной промежуток отведен для этого.

Порядок и сроки уплаты транспортного налога в Москве

Налог за каждое транспортное средство уплачивается в полных рублях (50 копеек и более округляются до целого рубля, а менее 50 копеек не учитываются) в бюджет города Москвы.

Налогоплательщики-организации

уплачивают налог не позднее 05 февраля года, следующего за истекшим налоговым периодом. В течение налогового периода уплата авансовых платежей по налогу налогоплательщиками — организациями не производится.

Таким образом, организациям необходимо оплатить транспортный налог за 2020 год — до 05 февраля 2020 года, за 2020 год — до 05 февраля 2020 года. Более подробно о порядке уплаты налога юридическими лицами читайте в статье по ссылке.

Срок уплаты транспортного налога за 2020 год для юридических лиц в г. Москве — 05 февраля 2020 года

Граждане

уплачивают транспортный налог на автомобиль на основании налогового уведомления, направляемого налоговым органом. Сумма налога на машину определяется налоговыми органами на основании сведений, которые представляются в налоговые органы органами, осуществляющими государственную регистрацию транспортных средств на территории Российской Федерации. Физическими лицами транспортный налог должен быть уплачен в общем порядке в срок не позднее 1 декабря года, следующего за истекшим налоговым периодом, то есть в 2019 году налог уплачивается за 2020 год соответственно по ставкам, установленным на 2020 год, а автомобильный налог за 2020 год — до 01 декабря 2020 года.

Срок уплаты налога для граждан:

с 2020 года изменился срок уплаты транспортного налога на автомобиль для физических лиц — теперь налог необходимо оплатить до 01 декабря (ранее срок уплаты устанавливался до 1 октября).

Транспортный налог подлежит уплате в срок не позднее 1 декабря года, следующего за истекшим налоговым периодом. То есть налог на автомобиль за 2020 г. необходимо оплатить до 1 декабря 2020 г., за 2019 г. – до 1 декабря 2020 г. , а за 2020 год — до 1 декабря 2021 года. Если 01 декабря является нерабочим днем, срок уплаты переносится на ближайший рабочий день.

Срок уплаты транспортного налога на автомобиль в г. Москве в 2020 г. — до 01 декабря 2020 г. (налог уплачивается за 2020 г.)

Периоды уплаты и региональные особенности

Организация, устанавливая для себя крайние сроки для расчетов по налогам, должна руководствоваться действующими региональными положениями. Однако число платежей за 1 налоговый год не может отличаться. Так как отчетность и уплата по транспортному налогу ведется поквартально, то и платежей за отчетный год будет 4.

Несмотря на установленные на федеральном уровне сроки – следующий за отчетным кварталом месяц, последний день – необходимо учитывать, что на региональном уровне также могут вноситься некоторые изменения.

Чтобы избежать проблем в связи с несвоевременной оплатой транспортного налога, необходимо связаться с территориальным подразделением налоговой и уточнить, какие сроки по отчислениям действуют в рассматриваемом субъекте РФ:

- в Санкт-Петербурге срок уплаты ограничен 10 февраля;

- в Московской области – до 28 марта;

- в Красноярске – до 10 февраля;

- Томская область назначила последним днем уплаты 10 марта.

Отличия могут касаться и периодичности оплаты. В московском регионе промежуточных платежей нет, а оплата вносится один раз в год. Подобный отказ от промежуточных авансовых платежей действует во многих регионах Российской Федерации, поэтому, прежде, чем организовывать перечисление, необходимо получить подробную информацию о действующем налогообложении в отношении юрлиц в конкретном субъекте Федерации.

Ставки транспортного налога в г. Москве

Налоговые ставки налога на авто в Москве устанавливаются соответственно в зависимости от мощности двигателя, тяги реактивного двигателя или валовой вместимости транспортных средств в расчете на одну лошадиную силу мощности двигателя транспортного средства, один килограмм силы тяги реактивного двигателя, одну регистровую тонну транспортного средства или единицу транспортного средства в следующих размерах:

Наименование объекта налогообложения Налоговая ставка (в рублях) на 2017-2019, 2020 годы Автомобили легковые свыше 100 л.с. до 125 л.с. (свыше 73,55 кВт до 91,94 кВт) включительно свыше 125 л.с. до 150 л.с. (свыше 91,94 кВт до 110,33 кВт) включительно свыше 150 л.с. до 175 л.с. (свыше 110,33 кВт до 128,7 кВт) включительно свыше 175 л.с. до 200 л.с. (свыше 128,7 кВт до 147,1 кВт) включительно свыше 200 л.с. до 225 л.с. (свыше 147,1 кВт до 165,5 кВт) включительно свыше 225 л.с. до 250 л.с. (свыше 165,5 кВт до 183,9 кВт) включительно Мотоциклы и мотороллеры

с мощностью двигателя (с каждой лошадиной силы)

до 20 л.с. (до 14,7 кВт) включительно свыше 20 л.с. до 35 л.с. (свыше 14,7 кВт до 25,74 кВт)включительно свыше 35 л.с. (свыше 25,74 кВт) Автобусы с мощностью двигателя

(с каждой лошадиной силы):

до 110 л.с. (до 80,9 кВт) включительно свыше 110 л.с. до 200 л.с. (свыше 80,9 кВт до 147,1 кВт) включительно свыше 200 л.с. (свыше 147,1 кВт) Грузовые автомобили

с мощностью двигателя (с каждой лошадиной силы):

до 100 л.с. (до 73,55 кВт) включительно свыше 100 л.с. до 150 л.с. (свыше 73,55 кВт до 110,33 кВт) включительно свыше 150 л.с. до 200 л.с. (свыше 110,33 кВт до 147,1 кВт) включительно свыше 200 л.с. до 250 л.с. (свыше 147,1 кВт до 183,9 кВт) включительно свыше 250 л.с. (свыше 183,9 кВт) Другие самоходные транспортные средства, машины и механизмы на пневматическом и гусеничном ходу (с каждой лошадиной силы) Снегоходы,

мотосани с мощностью двигателя (с каждой лошадиной силы)

до 50 л.с. (до 36,77 кВт) включительно свыше 50 л.с. (свыше 36,77 кВт) Катера, моторные лодки

и другие водные транспортные средства с мощностью двигателя (с каждой лошадиной силы)

до 100 л.с. (до 73,55 кВт) включительно Яхты и другие парусно-моторные суда

с мощностью двигателя (с каждой лошадиной силы):

до 100 л.с. (до 73,55 кВт) включительно свыше 100 л.с. (свыше 73,55 кВт) Гидроциклы с

мощностью двигателя (с каждой лошадиной силы):

до 100 л.с. (до 73,55 кВт) включительно свыше 100 л.с. (свыше 73,55 кВт) Несамоходные (буксируемые) суда,

для которых определяется валовая вместимость (с каждой регистровой тонны валовой вместимости или единицы валовой вместимости в случае, еси валовая вместимость определена без указания размерности)

Самолеты, вертолеты

и иные воздушные суда, имеющие двигатели (с каждой лошадиной силы)

Самолеты, имеющие реактивные двигатели

(с каждого килограмма силы тяги)

Другие водные и воздушные транспортные средства, не имеющие двигателей (с единицы транспортного средства)

Обратите внимание, при взимании налога на автомобиль применяются повышенные коэффициенты транспортного налога на дорогостоящие автомобили стоимостью более трех миллионов рублей.

Внимание:

в связи с тем, что окончательная сумма налога зависит от категории и марки автомобиля, его мощности, мы не рекомендуем пользоваться онлайн-калькуляторами. Наиболее верный расчет достигается простым умножением мощности автомобиля на ставку налога (с учетом повышающих коэффициентов на дорогостоящие автомобили).

Плательщики данного вида налога

Это физлица (на которых зарегистрированы ТС) и организации, индивидуальные предприниматели (на которых авто оформлены для использования в своей предпринимательской деятельности). Наш НК к рассматриваемым транспортным средствам относит:

- мотоциклы;

- автобусы;

- автомобили;

- мотороллеры;

- остальные самоходные машины, механизмы на гусеничном, пневматическом ходу;

- вертолеты;

- яхты;

- катера;

- мотосани;

- гидроциклы;

- самолеты;

- теплоходы;

- парусные суда;

- снегоходы;

- моторные лодки;

- буксирные суда;

- другие воздушные, водные ТС, зарегистрированные в определенном российским законодательством порядке.