В период с 2020 по 2020 годы в нормы законодательства, регулирующие применение контрольно-кассовой техники, были внесены серьезные изменения. Их называют кассовой реформой. С середины 2020 года почти все субъекты бизнеса, которые ведут расчеты с физическими лицами, обязаны применять онлайн-кассы. Временное исключение сделано только для ИП, работающих без наемного персонала при условии, что они не занимаются торговлей.

Изменились и правила регистрации ККТ в ФНС. В этой статье пойдет речь о том, как поступить с кассовой техникой, если деятельность предпринимателя прекращается.

Отчет о регистрации контрольно-кассовой техники

Данный отчет формируется на кассе один раз при первичной регистрации ККТ в налоговой инспекции. В нем отражается, какой налогоплательщик и какую именно кассу ставит на учет, где она будет установлена, в каком режиме будет работать и через какого ОФД передавать данные.

Также в этом отчете содержатся следующие параметры: фискальный признак документа, номер фискального документа, дата и время получения фискального признака. Эти данные нужно указать в личном кабинете на сайте nalog.ru.

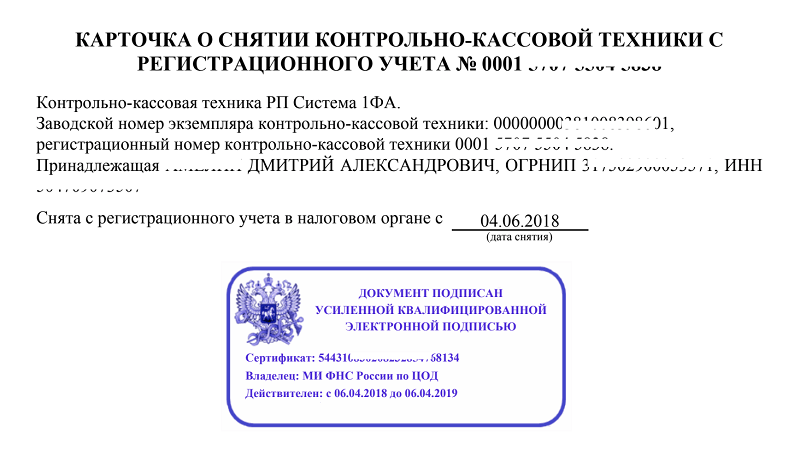

В завершение процедуры регистрации кассы ФНС сформирует электронную карточку регистрации ККТ. Только после этого на кассе можно будет законно вести расчеты.

Читайте также: номинальная и реальная заработная плата в чем различия

Заключить договор с ОФД и зарегистрировать онлайн-кассу через интернет

Дополнительные документы

Первым из них выступает отчет – снятие последних данных с регистратора, которые необходимы для завершения процедуры. Если сама техника функционирует, то с этим проблем никаких не будет. Гораздо сложнее ситуация, если она повреждена. Причем имеет значение и характер поломки. При каких-то неисправностях, связанных с кассовым оборудованием, которые не повлияли на сам фискальный регистратор, его можно просто извлечь. А вот если он пришел в негодность, и данные с него получить уже не выйдет, характер задачи меняется.

Необходимо будет отправить соответствующий запрос напрямую к производителю. Пояснить ситуацию, указать на необходимость формирования отчетности. Отказать в данном случае он не может по закону. Прибудет технический специалист, который либо увезет оборудование с собой, либо решит проблему на месте. В этом варианте выделяется дополнительное время, за которое нужно извлечь информацию. Это до 60 календарных дней с момента формирования заявки.

А вот если произошел факт хищения, то никаких итогов предоставить уже не получится, и ФНС по закону даже не может их требовать. Но при этом способен инициировать проверку, которая призвана выявить наличие или отсутствие кражи. Ориентироваться работники будут на доказательства обращений в инстанции. Поэтому как только ответственное лицо заподозрило преступление, хищение объекта, нужно сразу подать заявление в правоохранительные органы. Там получить талон о том, что прошение принято, и вместе с копией самой заявки сохранить его, а затем предъявить при проверке. Можно действовать и превентивно. То есть, когда происходит снятие с учета фискального накопителя, приложить к документам на отправку еще и все бумаги, полученные в полиции.

Отчет об открытии смены

С этого отчета начинается каждая новая смена на кассе. Если такой отчет не сформировать, смена не будет открыта и касса не сможет печатать чеки. Отчет об открытии смены содержит следующую информацию: номер смены; данные кассира, который ее открыл; дата и время открытия смены.

Время начала смены также отражается в личном кабинете оператора фискальных данных (личный кабинет представляет собой онлайн-инструмент, благодаря которому владелец бизнеса может контролировать работу торговых точек). Например, в личном кабинете «Контур.ОФД» в любой момент можно увидеть суммы поступлений и возвратов, средний чек, время начала и конца смены, и другие сведения. Подробнее см. «Переход на онлайн-ККТ: как сэкономить время и деньги с помощью оператора фискальных данных».

Предварительные действия:

Выяснить срок действия ФН.

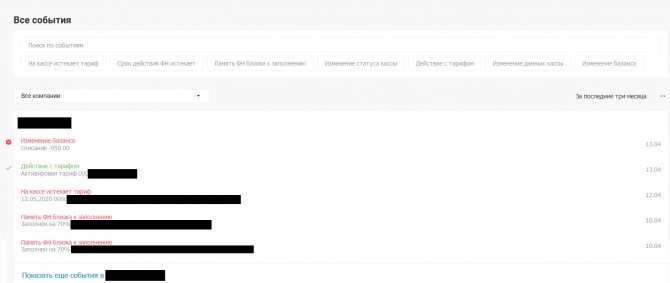

Информация об окончании срока действия ФН в ЛК ОФД можно просмотреть:

- В разделе «События» в шапке сайта или на странице «Все события»;

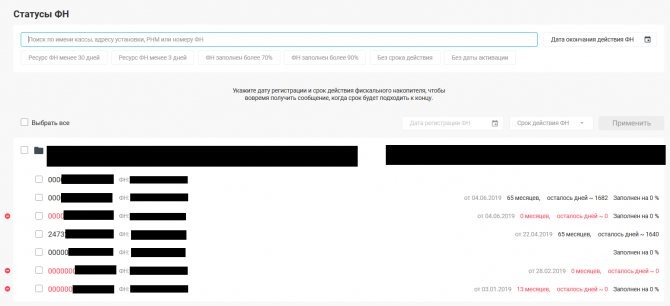

- Во вкладке «Статусы ФН» красным цветом выделены ФН, у которых срок действия менее 3 дней или его наполненность более 90%. Также в этой вкладке можно просмотреть все ФН, подлежащие замене в ближайшее время, при выставлении соответствующих фильтров: «Ресурс ФН менее 3 дней», «ФН заполнен более 90 %» или указав дату окончания срока действия ФН в фильтре «Дата окончания действия ФН».

Если в ЛК ОФД отсутствуют данные по ФН, то для их указания выставите значок в чек-боксе напротив нужной кассы. Затем справа от чек-бокса «Выбрать все» укажите дату регистрации и срок действия ФН (количество месяцев работы ФН), далее нажмите «Применить»;

- Приобрести новый ФН.

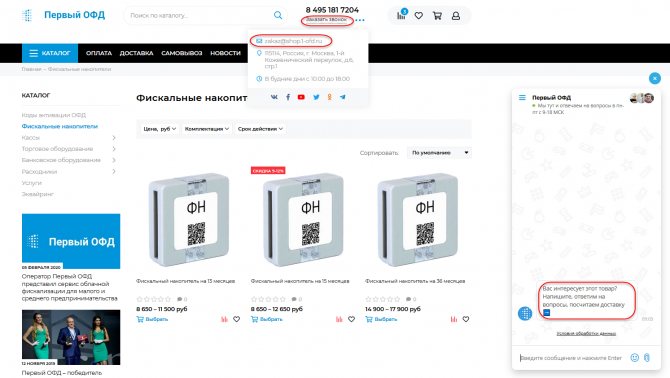

В зависимости от типа Вашего бизнеса и количества пробиваемых чеков в день выберите в магазине «Первый ОФД» на странице «Фискальные накопители» (https://shop.1-ofd.ru/collection/fiskalnye-nakopiteli) накопитель с определенным сроком действия, объемом памяти, а также совместно с тарифом ОФД или без него.

Ознакомьтесь с описанием, характеристиками и отзывами, а также сравните интересующие ФН. Ознакомьтесь со статьей «Какой фискальный накопитель выбрать» (), чтобы не ошибиться с правильностью выбора накопителя. Разобраться в особенностях товара и посчитать его доставку помогут специалисты «Первый ОФД». Обратиться к ним за помощью можно посредством чата, электронной почты, заказав обратный звонок. Данные средства связи со службой поддержки доступны на странице «Фискальные накопители».

Пошаговая инструкция замены ФН и перерегистрации ККТ через личный кабинет ФНС:

- Произведите закрытие старого ФН на кассе. Для этого отправьте отчёт о закрытии ФН в ОФД. Затем найдите его в ЛК ОФД;

- Произведите физическую замену на кассе старого ФН на новый;

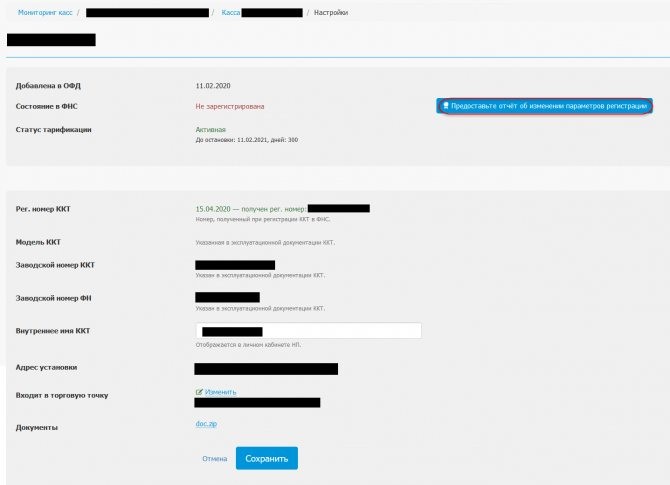

- Отправьте отчёт об изменении параметров регистрации в ОФД. Если касса подключена к интернету, то ОФД получит данный отчёт автоматически. При этом состояние кассы в ЛК ОФД изменится на «Ожидает подтверждение регистрации в налоговой службе», а статус успешной передачи отчёта в ФНС при этом будет отрицательным «красный круг». Это связано это с тем, что отчёт об изменении параметров регистрации получен ОФД и передан в ФНС быстрее, чем осуществляется подтверждение перерегистрации ФН из следующего пункта инструкции. На работу кассы это не влияет и нарушением не является;

- На сайте nalog.ru в личном кабинете ФНС (ЛК ФНС) запустите процедуру перерегистрации в связи с заменой ФН. Внесите необходимую информацию из отчёта о закрытии ФН, и отчёта об изменении параметров регистрации. При использовании «облачной кассы», которая физически установлена в центре обработке данных (например, Атол Онлайн или Kit Online), данные о закрытии ФН и отчёт об изменении параметров возьмите из вкладки «Мониторинг касс» в ЛК ОФД;

- После завершения процедуры перерегистрации в ЛК ФНС (перерегистрация подтверждена фискальным признаком из отчёта об изменении параметров регистрации, полученным от кассы) скачайте новую карточку регистрации с новым номером ;

- При этом состояние кассы в ЛК ОФД изменится с «Ожидает подтверждение регистрации в налоговой службе» на «Зарегистрирована». При условии стабильной работы службы на стороне ФНС это происходит автоматически, даже если у пользователя отсутствует КЭП (ЭЦП) и он осуществляет перерегистрацию ККТ посредством личного обращения в налоговую инспекцию.

Пошаговая инструкция замены ФН и перерегистрации ККТ в ФНС через ОФД:

Читайте также: Условия и таблица выхода на пенсию по годам рождения

- Произведите закрытие старого ФН на кассе. Для этого отправьте отчёт о закрытии ФН в ОФД. Затем найдите его в ЛК ОФД;

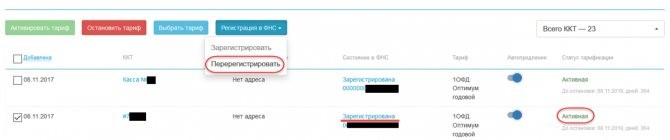

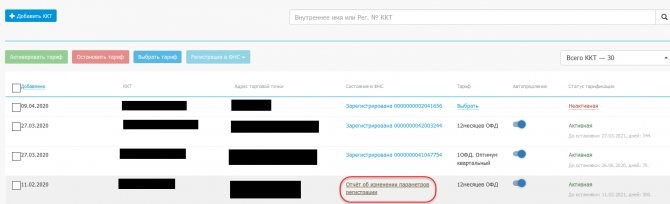

- Далее в ЛК ОФД во вкладке «Управление кассами» установите флажок напротив нужной кассы и нажмите на кнопку «Регистрация в ФНС». В появившемся выпадающем меню выберите «Перерегистрировать».

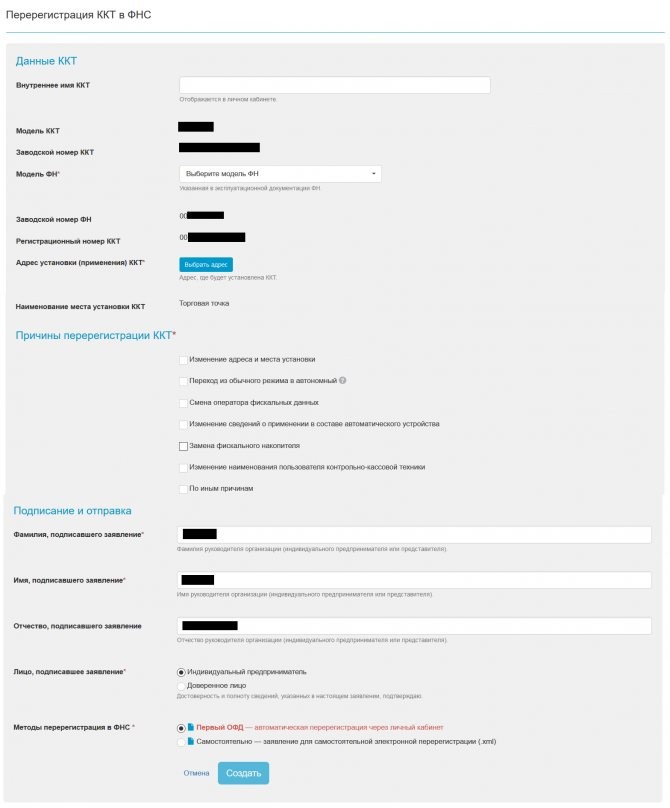

Рисунок 80. Перерегистрация в ФНС зарегистрированной и активированной ККТ

- Введите сведения в обязательные для заполнения поля, отмеченные звездочкой (*) на открывшейся странице «Перерегистрация ККТ в ФНС». Установите в поле «Причины перерегистрации ККТ» флажок «Замена фискального накопителя».

Примечание: На данный момент в поле «Должность лица, подписавшего заявление» можно выбрать только «Генеральный директор» (для ЮЛ)/«Индивидуальный предприниматель» (для ИП). В поле «Методы перерегистрации в ФНС» можно выбрать только «Первый ОФД». Остальной функционал находится в разработке.Далее нажмите на кнопку «Создать». Для успешной подписи заявления для перерегистрации ККТ в ФНС установите плагин для работы с КЭП (ЭЦП). После чего подпишите и отправьте данное заявление. При этом перерегистрируемая касса будет иметь состояние в ФНС «Ожидается отправка». Если вы не зарегистрированы в Информационном реестре участников документооборота (ИРУД), то после подписания вами заявления на перерегистрацию ККТ совместно с отчетом о закрытии фискального накопителя будет происходить автоматическая регистрация в ИРУД. После завершения регистрации в ИРУД состояние ККТ сменится на «Заявление и отчет о закрытии ФН отправлены в ФНС».

- После принятия ФНС на рассмотрение заявления на перерегистрацию ККТ совместно с отчетом о закрытии фискального накопителя состояние ККТ изменится на «Заявление принято на рассмотрение в ФНС»;

- В случае отрицательного ответа от ФНС после рассмотрения заявления перерегистрируемая ККТ будет иметь следующие состояния:

- «Предоставьте отчет о закрытии ФН» — в случае отправки некорректно заполненного отчета о закрытии фискального накопителя. При получении данного ответа исправьте ошибки в отчете о закрытии ФН, подпишите его и отправьте его повторно;

- «Отказ в приеме заявления о перерегистрации» — в случае неверно поданных данных в заявлении на перерегистрацию ККТ. При получении данного ответа начните процедуру перерегистрации ККТ вновь, исправив присланные ФНС замечания, указанные на странице настроек данной кассы или во вкладке «Документы»;

- В случае положительного ответа от ФНС после рассмотрения заявления перерегистрируемая ККТ будет иметь состояние «Предоставьте отчет об изменении параметров регистрации».

- Замените на кассе старый ФН на новый;

- Сформируйте отчет об изменении параметров регистрации на ККТ. Если касса подключена к интернету, то ОФД получит данный отчёт автоматически.

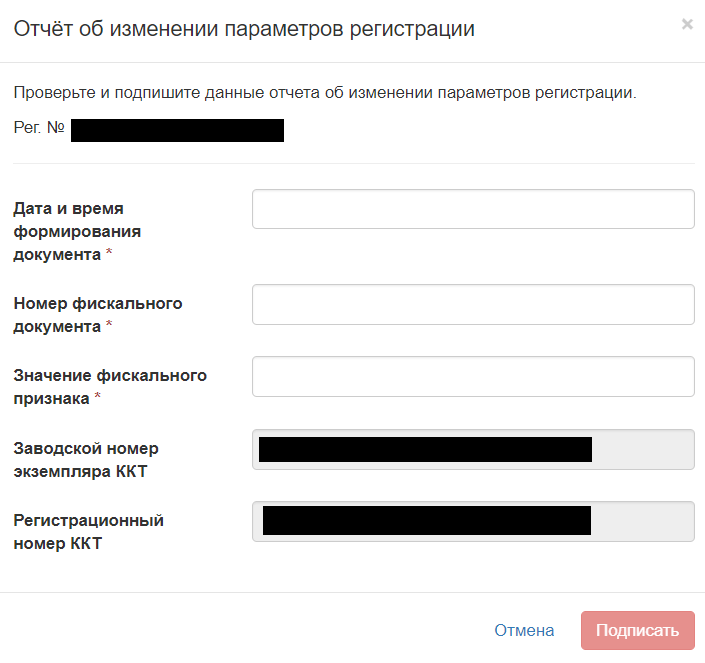

- Далее в ЛК ОФД перейдите одним из способов к форме заполнения отчета об изменении параметров регистрации:

- Со страницы настроек перерегистрируемой кассы, нажав в ней на кнопку «Предоставить отчет об изменении параметров регистрации»;

- Перейдя в колонке «Состояние в ФНС» по ссылке «Отчет об изменении параметров регистрации» перерегистрируемой кассы во вкладке «Управление кассами».

- После получения ФНС данного отчета ККТ примет состояние «Отчет об изменении параметров регистрации получен ФНС». После принятия данного отчета на рассмотрение в ФНС состояние ККТ изменится на «Отчет об изменении параметров регистрации принят на рассмотрение в ФНС».

- После проверки отчета об изменении параметров регистрации на стороне ФНС и получении положительного ответа, ККТ перейдет в состояние «Зарегистрирована». При этом касса продолжит работать по ранее установленному тарифному плану. Сразу после перехода ККТ в данное состояние ОФД начнет передавать сведения по данной кассе в ФНС.

- При получении отрицательного ответа после рассмотрения отчета об изменении параметров регистрации в ФНС касса перейдет в состояние «Предоставьте отчет об изменении параметров регистрации». Исправьте недочеты в отчете, подпишите его и повторно отправьте в ФНС.

После этого откроется форма ввода данных в отчет об изменении параметров регистрации.

Введите сведения во все обязательные для заполнения поля, отмеченные (*). Нажмите «Подписать». Далее осуществите подпись и отправку отчета;

Кассовый чек и бланк строгой отчетности

Кассовый чек формируется на ККТ при каждой оплате, в том числе при поступлении на расчетный счет продавца средств от физического лица, а также при возврате товара.

Закон № 54-ФЗ приравнял бланки строгой отчетности (БСО) к кассовым чекам. Так, БСО должен содержать те же реквизиты, что и кассовый чек. При этом формировать такие бланки можно только с помощью специальной ККТ — автоматизированной системы для БСО (см. «Как изменится закон о применении ККТ: онлайн-кассы, электронный чек, отмена льготы для плательщиков ЕНВД»).

Отличие фискального чека от нефискального

В наше время продавцы на рынке товаров и услуг работают в условиях безжалостной конкуренции. Поэтому для них своего клиента, то есть покупателя, нужно найти, лелеять и удержать. Часто бывает так, что покупатель влюбляется не в торговую точку или товар, а в само отношение продавца к клиенту, профессионализм которого позволяет довести сделку до логического завершения. Ведь нередко покупателей теряют только потому, что предприниматель или его наемный работник не умеет или не хочет составить такой простой бухгалтерский документ как – товарный чек, а к нему еще и выбить фискальный.

Если в магазин нужно постоянно возвращаться, чтобы потребовать или переоформить бумаги, покупатель не станет дальше покупать здесь. Он найдет себе другого – не проблемного партнера. В большинстве случаев невыдача продавцом чека должна сразу навевать подозрительные мысли относительно его порядочности и качества товара. Так что требуйте чеки, не отходя от кассы.

Теперь поговорим о фискальном и товарном чеках. Они могут выглядеть очень похожими, но их правовой статус разный.

Если углубиться в понятия, то разница между ними будет видна даже человеку, далёкому от бухгалтерии. Фискальный чек – это чек контрольно-кассовой машины, то есть первичный учетный документ контрольно-кассовой машины, подтверждающий факт осуществления между продавцом (поставщиком товара, работы, услуги) и покупателем (клиентом) денежного расчета, выданный в бумажном виде либо в электронном виде. В нём отражена информация о фирме, сумма, полученная от покупателя, номер кассы и ряд другой важной информации. Нефискальный чек может содержать всю эту же информацию, с единственным лишь отличием – операция не была проведена через кассовый аппарат.

Читайте также: Амортизация способом уменьшаемого остатка с коэффициентом ускорения

В связи с этим потребителям при покупке товаров или получении услуг необходимо требовать выдачу фискального чека, тем самым оказать содействие в полноте поступлений налогов в бюджет.

Согласно статье 165 НК РК товарный чек – первичный учетный документ, подтверждающий факт осуществления денежного расчета, используемый в случаях технической неисправности контрольно-кассовой машины или отсутствия электроэнергии.

То есть товарный чек является фактом оплаты, когда он заменяет фискальный чек в определенных случаях.

Фискальный чек имеет фискальный признак. Аппарат, который выдал этот чек, должен быть зарегистрирован в органах государственных доходов. Основные отличия фискального чека от нефискального: на фискальном чеке контрольно-кассовой машины должна содержаться следующая информация:

1) наименование налогоплательщика;

2) идентификационный номер налогоплательщика;

3) заводской номер контрольно-кассовой машины;

4) регистрационный номер контрольно-кассовой машины в налоговом органе;

5) порядковый номер чека;

6) дата и время совершения покупки товаров, выполнения работ, оказания услуг;

7) цена товара, работы, услуги за единицу;

фискальный признак;

фискальный признак;

9) наименование оператора фискальных данных и реквизиты интернет-ресурса оператора фискальных данных для проверки подлинности контрольного чека контрольно-кассовых машин с функцией фиксации и (или) передачи данных.

10) наименование товара, работы, услуги;

11) количество приобретаемых товаров, работ, услуг, единицу их измерения;

12) общую сумму продажи товара, работы, услуги;

13) сумму налога на добавленную стоимость с указанием ставки по облагаемым налогом на добавленную стоимость оборотам по реализации товаров, работ, услуг — в случае, если налогоплательщик является плательщиком налога на добавленную стоимость;

14) адрес места использования контрольно-кассовой машины;

15) штриховой код, содержащий в кодированном виде информацию о чеке контрольно-кассовой машины.

Положения подпунктов 9) и 15) настоящего пункта не распространяются на чеки контрольно-кассовых машин без функции передачи данных.

Форма и содержание контрольного чека аппаратно-программных комплексов, применяемых банками и организациями, осуществляющими отдельные виды банковских операций, устанавливаются Национальным Банком Республики Казахстан по согласованию с уполномоченным органом.

Чек контрольно-кассовых машин, применяемых в пунктах обмена валюты, приема лома металлов, стеклопосуды, ломбардов, дополнительно должен содержать информацию о сумме продажи и сумме покупки.

Помните, что сокращать теневую экономику можно сообща, если каждый лично примет в этом участие!

Департамент государственных доходов

по Мангистауской области

Отчет о закрытии смены

Каждый раз, когда заканчивается работа на кассе в рамках смены, нужно формировать отчет о закрытии смены. Чаще всего такой отчет делается один раз в день. Напомним, что смена на кассе не должна превышать 24 часа. Если смену не закрывать дольше суток, то касса перестанет формировать чеки. Чтобы снова начать продажи, нужно будет закрыть старую смену.

Читайте также: Стоит ли идти на собеседование, если сомневаешься: моя реальная история

Что же отражается в отчете о закрытии смены? Во-первых, номер смены, дата и время закрытия смены, количество чеков, которые были сформированы в течение смены.

Во-вторых, данные о фискальных документах, которые не были переданы оператору фискальных данных, и время первого из таких документов. Если появилась эта информация, значит, на кассе произошел сбой, и у владельца ККТ есть 30 дней, чтобы его устранить. В противном случае касса заблокируется и перестанет формировать чеки. (Также см. «Блокировка онлайн-кассы»).

В-третьих, именно в отчете о закрытии смены появляется уведомление о том, что пора менять фискальный накопитель (ФН). Это произойдет, если до конца срока действия ФН осталось меньше 30 дней, либо его память заполнена на 99%.

И наконец, отчет о закрытии смены может содержать обобщенные сведения по продажам: на какую сумму продано товаров за смену, какая часть этой суммы получена наличными, а какая электронными средствами, общая сумма НДС по проданным товарам. Отметим, что в настоящее время указание этой информации в отчете о закрытии смены не является обязательным требованием, поэтому в отчете ее может и не быть. Но эти сведения всегда можно посмотреть в личном кабинете оператора фискальных данных, например, в личном кабинете «Контур.ОФД».

ИП закрывается – что с кассой

В период «коронакризиса», который пришелся на первую половину 2020 года, представители малого бизнеса понесли существенные потери. К сожалению, вопрос о прекращении деятельности для многих стал актуальным. Большинство уже обзавелось онлайн-кассами, и теперь встает вопрос – что с ними делать?

Первое, с чем нужно разобраться: как правильно «закрыть» кассу при снятии ИП с учета. На самом деле это очень просто. Выше отмечалось, что одно из оснований для снятия ККТ с учета налоговым органом – исключение ИП из ЕГРИП. И это как раз наш случай.

Дело в том, что еще в 2020 году в закон о ККТ 54-ФЗ были внесены поправки, которые упростили процедуру «закрытия» кассы до минимума. Согласно пункту 18 статьи 4.2 этого закона, у налоговых органов появилось право снимать кассовую технику с учета в беззаявительном порядке, если в ЕГРЮЛ или ЕГРИП внесена запись о ликвидации компании / снятии с учета ИП.

Иначе говоря, снятие с учета ККТ при прекращении деятельности ИП законом не предусмотрено. Это значит, что не нужно писать в ИФНС заявление, формировать на кассе какие-то специальные отчеты и предпринимать иные действия. Когда в ЕГРИП попадет информация о том, что человек перестал осуществлять предпринимательскую деятельность, ИФНС самостоятельно снимет кассу с учета. Единственное, что нужно сделать – это убедиться, что на момент выключения ККТ все фискальные документы переданы в ФНС.

Таким образом, алгоритм закрытия ИП с кассой практически таков же, что и без нее:

- Принятие решения о закрытии.

- Проверка кассового аппарата на предмет того, все ли документы из фискального накопителя переданы на сервер налоговой службы.

- Формирование заявления на снятие ИП с учета по форме Р26001.

- Уплата госпошлины в сумме 160 рублей (квитанцию нужно сохранить в оригинале).

- Представление документов – заявления, квитанции и паспорта ИП – в ИФНС.

Через 5 рабочих дней ИП будет закрыто, а кассовая техника автоматически снята с учета.

Кассовый чек коррекции

Закон № 54-ФЗ позволяет применять чек коррекции «при выполнении корректировки расчетов, которые были произведены ранее», но не оговаривает, в каких именно ситуациях это можно сделать. На практике чек коррекции используется, когда в момент расчета не была применена ККТ — кассир взял деньги, но кассовый чек не создал. Например, это может произойти, если отключилось электричество, но магазин продолжил работать. Также чек коррекции понадобится, если при оплате картой через терминал эквайринга операция была проведена, но кассир не пробил кассовый чек.

На чеки коррекции налоговая инспекция обращает особое внимание. Дело в том, что неприменение ККТ — это повод для штрафа по статье 14.5 КоАП РФ а чек коррекции позволяет избежать соответствующего наказания. Поэтому по каждому такому чеку налоговики вправе запросить объяснения.

Прежде чем сформировать чек коррекции, нужно составить оправдательный документ (акт или служебную записку), присвоить этому документу номер, указать дату, время и причину, по которой расчет был осуществлен без применения ККТ. Далее следует сформировать чек коррекции. В нем указывается сумма, на которую не был выдан чек, а также в качестве основания для коррекции — дата, номер и наименование оправдательного документа. После этого нужно сообщить налоговому инспектору, что при расчете не была применена ККТ, но вы исправили эту ситуацию с помощью чека коррекции.

Отметим, что если кассир пробил кассовый чек с ошибками, или покупатель возвращает товар, формировать чек коррекции не надо. В таких случаях необходимо создать обычный кассовый чек с признаком «возврат прихода». (Также см. «Чек коррекции: когда применять нужно, а когда нет» и «Применение онлайн-ККТ: как исправить ошибку кассира при помощи чека коррекции»).

Работаем через личный кабинет

Перейдем к удаленной форме. Она более удобная, современная, надежная. И в львиной доле случаев, использовать логично именно ее. Тем более, если учитывать короткие сроки, которые отводит закон на реализацию этого действия, а именно – сутки, в обычной форме можно просто не успеть.

Для работы нам понадобится аккаунт на сайте ФНС. Завести профиль нужно обязательно заранее, это сейчас не требуется по закону, но в принципе без своего аккаунта множество процедур будут усложнены в разы.

Далее, следуем простому алгоритму:

- Авторизуемся на сайте или проходим процесс регистрации, если ранее мы не создавали своего профиля налогоплательщика.

- Понадобится раздел ККТ, который можно обнаружить в верхнем вертикальном меню. Он обозначен символов технического устройства, перепутать сложно.

- Переходим в открывшемся меню к снятию с регистрации, щелкнув мышкой по соответствующей плашке.

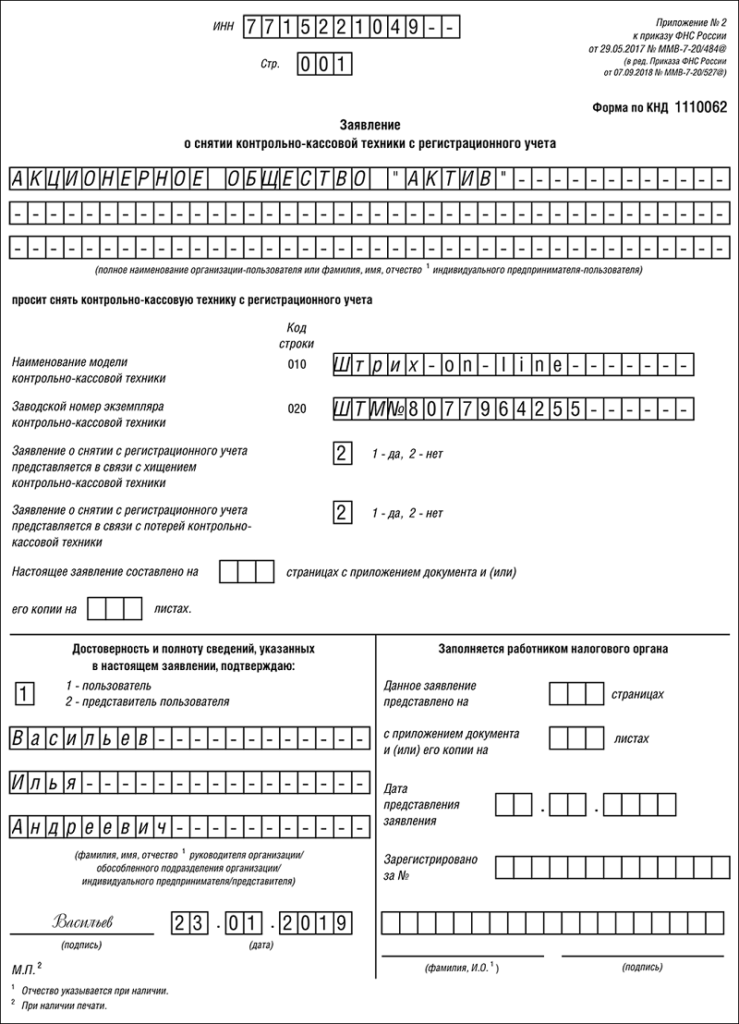

- Теперь нам нужно заполнить небольшую анкету. Фактически придется указать все те сведения, как и в заявлении по обычной форме. Просто в виртуальном варианте. Заполняем скрупулезно, ошибка может стать поводом для отказа.

- Используем свою электронную подпись.

- Далее, ваш запрос отправляется в разработку. Его пристально изучают сотрудники и в скором времени сообщает о ходе проверки и решении. Следуют почаще проверять свой личный профиль на сайте, чтобы быть в курсе положения дел.

Отчет о закрытии фискального накопителя

Фискальный накопитель — это устройство, которое шифрует и хранит все созданные на кассе документы. Отчет о закрытии фискального накопителя создается перед тем, как возникла необходимость достать ФН из кассы. Это понадобится, если заканчивается срок действия фискального накопителя, объем его памяти или же когда необходимо снять ККТ с учета. При этом предварительно нужно убедиться, что все фискальные документы были переданы в адрес ОФД. Это можно проверить в отчете о закрытии смены.

Купить фискальный накопитель и заключить договор с ОФД

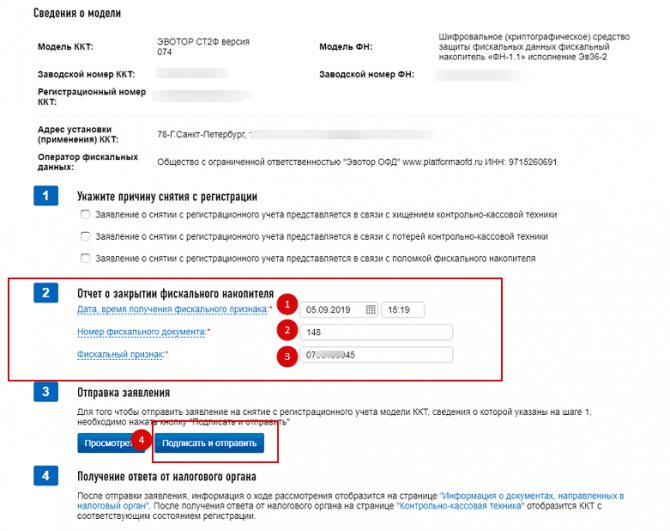

В отчете о закрытии фискального накопителя содержатся реквизиты, которые нужно ввести при перерегистрации кассы в связи с заменой ФН или при снятии ее с учета: дата и время получения фискального признака, номер фискального документа, фискальный признак. Эти данные можно найти в личном кабинете ОФД (либо необходимо сохранить распечатанный отчет о закрытии ФН).

Подробнее о процедуре замены фискального накопителя см. «Как заменить фискальный накопитель в онлайн-кассе».

Кто снимает ККТ с учета

Законодательством предусмотрены два варианта снятия кассовой техники с учета – это делает сам пользователь либо ИФНС. Причем это не вопрос выбора – существуют определенные основания как для того, так и для иного способа.

Так, пользователь ККТ должен сам снять аппарат с учета в случаях, если он:

- вышел из строя;

- был украден или утерян;

- передается другой организации или предпринимателю;

- больше не применяется в работе.

Обязанность автоматически снять с учета кассовый аппарат возложена на ИФНС, если:

- пользователь исключен из ЕГРЮЛ или ЕГРИП;

- выяснилось, что ККТ не соответствует требованиям закона;

- кончился срок действия фискального накопителя, а новый поставлен не был.

Теперь разберемся подробнее со снятием с учета ККТ при закрытии ИП.

Отчет об изменении параметров регистрации ККТ

Если меняются любые данные, заявленные при регистрации кассы, нужно провести процедуру перерегистрации — скорректировать настройки самой кассы, а также указать новые данные в личном кабинете на сайте nalog.ru.

Например, перерегистрация ККТ необходима в следующих случаях: замена фискального накопителя; изменение места установки кассы (в том числе перенос кассы в другой офис в пределах одного здания); начало продаж подакцизного товара и т.д.

В процессе перерегистрации ККТ формируется отчет об изменении параметров кассы. Он содержит причину перерегистрации кассы, а также все реквизиты, указанные в отчете о регистрации ККТ, но уже с измененными значениями.

Чтобы завершить перерегистрацию ККТ, нужно в личном кабинете на сайте nalog.ru ввести данные из отчета об изменении параметров регистрации, сформированного на кассе.

Полный комплект для онлайн-ККТ: касса по спеццене, ОФД, настройка ККТ с регистрацией в ФНС и товароучетная система со скидкой Отправить заявку

Если ККТ работает в автономном режиме

Если предприниматель работает в деревне, поселке или иной местности (с населением не более 10 тыс. человек), отдаленной от сетей связи, он может использовать ККТ в автономном режиме. Список таких населенных пунктов утверждает региональная власть и публикует на своем сайте.

Суть автономного режима в том, что аппарат записывает все операции на фискальный накопитель, но не передает их в налоговую службу, так как не подключен к интернету. Как закрыть ИП с автономной кассой? Когда фискальный накопитель будет закрыт, данные с него следует передать в ФНС. Это может быть сделано несколькими способами:

- физически передать ФН в ИФНС. Данные считают, подключив накопитель к компьютеру, а затем вернут;

- считать данные в центре технического обслуживания и записать их на цифровой носитель и направить их через сайт ФНС в электронном виде.