Граждане, решившие начать собственный бизнес, прежде всего, должны пройти процесс регистрации для получения статуса индивидуального предпринимателя (далее — ИП), подав соответствующие документы государственным регистраторам, или же через «единое окно» Многофункционального центра предоставления услуг (МФЦ), бесплатно осуществляющего посреднические услуги между населением и государственными органами. После подачи правильно оформленных документов и сведений о себе, получив положительное решение о регистрации, гражданин может полноценно вести бизнес и получать прибыль от предпринимательской деятельности, без образования юридического лица. Но перед тем, как открыть собственное ИП, предстоит решить, какие виды деятельности будет осуществлять будущий предприниматель.

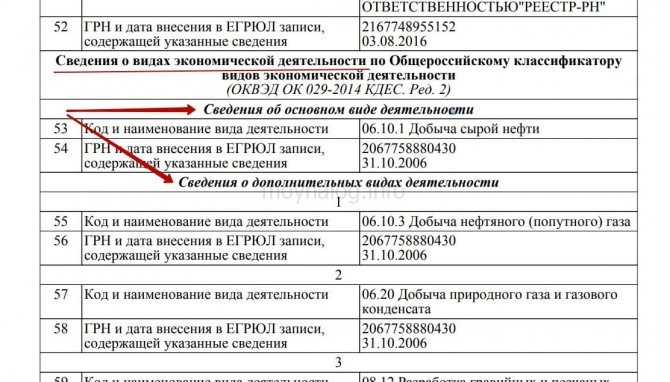

Основной и дополнительные

Российское законодательство не ограничивает количество ВД. Но во время оформления и при постановке на налоговый учет следует обозначить один главный вид, а последующие будут считаться дополнительными.

Выделение основного вида деятельности ИП требуется и для удобства классификации. Помимо этого, выбранный код важен для ФСС, так как по нему в будущем будет определяться ставка по травматизму. В момент занесения данных в ЕГРИП рекомендуется указывать все максимально возможные варианты ВД, сопутствующие основному, даже те, которые пока находятся только в планах.

Заниматься всеми указанными видами деятельности ИП в реальности не обязательно, зато осуществлять работу в области, информация о которой не числится в реестре, владелец бизнеса не в праве. Также следует помнить, что наличие некоторых дополнительных ВД может сказаться на выборе системы налогообложения. Так, к примеру, патенты оплачиваются в не зависимости от того, ведется работа на данный момент или нет. А на ОСНО или УСН есть возможность объединения нескольких направлений, и налоги уплачиваются по факту, то есть если владелец приостановил свой бизнес, он должен платить только страховку. Специалисты считают, что разумнее всего совмещать различные варианты налогообложения.

Также следует знать, что зарегистрировав коды видов деятельности для ИП в реестре, владелец может заниматься любым из этих направлений, сразу всеми или некоторой частью без дополнительного похода в налоговую службу.

На заметку при регистрации ООО или ИП

Разрешено указывать любое количество кодов, но основной должен быть один. Однако не перечисляйте в заявлении весь классификатор — некоторые виды деятельности требуют получения разрешений и лицензий. Если вы не будете работать по этим кодам, то просто зря потратите нервы, время и деньги.

В классификаторе кодов видов деятельности есть коды, при которых ваша деятельность будет обязана иметь статус лицензированной, и вы должны будете получить соответствующую лицензию.

Поэтому выбирая коды ОКВЭД при регистрации фирмы, не забудьте посмотреть список лицензируемых видов деятельности.

Будущий индивидуальный предприниматель должен заполнить заявление о регистрации гражданина в качестве ИП по форме Р21001. Виды деятельности, которые он собирается осуществлять, прописываются кодами ОКВЭД в листе А.

Предпринимателю нужно определиться с основным направлением бизнеса и в разделе 1 листа А прописать его код. В раздел 2 вносятся дополнительные коды — их может быть сколько угодно, законодательство не ограничивает предпринимателя в данном вопросе. То есть ИП вправе указать 1 код (это минимум), а далее по желанию — это может быть и 5 кодов, и 20, и 30… Если все желаемые коды не поместятся на одном листе, заполняется несколько (пп. 2.16.2, 14.11 Требований к оформлению документов, представляемых хозсубъектами при регистрации, утвержденных приказом ФНС России от 25.01.2012 № ММВ-7-6/[email protected]).

Предлагаем ознакомиться: Подать жалобу в роспотребнадзор на деятельность банка

ОБРАТИТЕ ВНИМАНИЕ! Требования к указанию ОКВЭД таковы, что каждый код должен состоять не менее чем из 4 символов-цифр. Таким образом, конкретизируются не только класс и подкласс, но и как минимум группа видов деятельности. Например, если предприниматель желает заняться розничной торговлей, то с помощью кодов ОКВЭД он зарегистрирует и то, что именно он намерен продавать и каким способом будет осуществляться торговля.

Что такое ВД?

Чаще всего выбор главного направления вызывает затруднения у начинающих предпринимателей. Казалось бы, что здесь сложного? Бизнесмен открывает ОКВЭД и видит большое количество кодов видов деятельности для ИП. Причем под конкретный бизнес может подходить сразу несколько ВД. Помимо этого, не все направления будут доступны для индивидуальных предпринимателей. Так как же в этом всем разобраться?

Основным видом деятельности ИП (ОВД) считается направление бизнеса, приносящее основной доход предприятию, с которого платятся налоги и сдается отчетность. Под этим направлением необходимо регистрировать свое дело.

Зачем следует фиксировать ОВД:

- для определения режима налогообложения;

- для определения объема взносов во внебюджетные фонды;

- неправильно указанный шифр может повлечь за собой юридическую ответственность.

Пошаговая инструкция по определению вида деятельности ИП

Первым делом необходимо определиться с тем ВД из ОКВЭД-2, которому будет посвящена предпринимательская деятельность. Затем следует указать второстепенные сферы и те, которые, возможно, будут открыты в будущем.

Разрешается определить любое число ВД для своего бизнеса, но специалисты рекомендуют выбирать до тридцати направлений.

Читайте также: Как составить уведомление об изменении условий трудового договора: образец

После того как выбор совершен, необходимо найти номера областей бизнеса в классификаторе и сформировать коды (как основного, так и дополнительных). Именно в этот момент у большинства начинающих предпринимателей возникают трудности, не все сразу понимают, как нужно сочетать номера.

Пример:

- Фирма продает разрешение на охоту.

- Главным направлением будет розничная торговля, ее номер 47, записываем его.

- Далее необходимо конкретизировать: разрешение на охоту идет в классификаторе под номером 01.

- Таким образом, получается код основного вида деятельности — 47.01.

- Далее по такой же аналогии формируются коды для каждого дополнительного ВД.

- Всего в одном шифре может быть от двух до шести цифр, но не обязательно использовать их все, конкретизировать нужно до того момента, пока не станет понятен конкретный ВД.

Точно обозначить основной и дополнительные виды деятельности по ОКВЭД для ИП очень важно. Ведь от этого будут зависеть системы налогообложения и взносы во внебюджетные фонды. Поэтому здесь нужно быть очень внимательным.

Третьим шагом является указание полученных номеров в бланке ФНС и оформление индивидуального предпринимателя. Здесь стоит обратить внимание на последовательность написания кодов в бланк регистрации. Тот шифр, который будет указан первым, принимается за основной вид деятельности ИП.

Шаг четыре — получение ответа из ФНС, в котором будут указаны направления деятельности для регистрируемого бизнеса.

Вроде бы все просто, но на третьем этапе у бизнесмена может возникнуть необходимость лицензирования своих направлений деятельности или же вообще невозможность их регистрации в рамках ИП.

Вывод заработанных средств

Ограничений по распоряжению средствами предпринимателя не существует. ИП вправе единолично использовать их на свое усмотрение. Единственным условием является планирование своих расходов на обязательные налоги и страховые взносы, не допуская образования задолженности.

Для ООО все денежные средства не являются собственностью кого-либо из учредителей, это средства организации. Такое правило относится даже к случаю, когда учредитель единственный.

Вывод денежных средств из оборота фирмы возможна только законным путем. Например, выплатив дивиденды, заработную плату, через договор займа и т.д. Но порядок выплаты дивидендов должен быть определен уставными документами и осуществляться только из прибыли организации, оставшейся после произведения всех необходимых платежей.

Простые

Сюда относятся те виды деятельности ИП, открытие которых доступно для любого бизнесмена, и не требует подтверждения документами. Сюда входят те направления, которые не наносят вреда людям и природе.

В эту категорию входит большое количество услуг, а также розничная торговля:

- Юристы.

- Строительные услуги.

- Посредничество.

- Деятельность оптовиков.

- Направления, связанные с творчеством.

- Издательская деятельность.

- Агентства по поиску и найму персонала.

- Прокат (в том числе транспортных средств).

- Различные курсы (педагогика).

- Маркетинговые агентства.

- Аренда жилья.

- Консалтинг.

- Бытовые услуги.

Если при открытии ИП бизнес попадает в этот перечень, то после регистрации можно спокойно приступать к его реализации без нюансов и ограничений.

Ответственность перед имуществом

Не исключается развитие ситуации, когда ведении бизнеса может стать убыточным и ответственность по долгам у ООО или ИП возникает в соответствии с действующим законодательством.

Предприниматель может лишиться всего своего личного имущества, чтобы исполнить свои обязательства перед кредиторами. Статьей 446 ГПК установлен перечень объектов, которые не могут быть обращено к взысканию по исполнительным документам (единственная квартира, где проживает сам гражданин и его семья).

Учредители ООО не отвечают по обязательствам своей фирмы, их риск состоит только в потере средств, переданных в качестве уставного капитала. Для покрытия долгов фирмы перед кредиторами изымается ее имущество.

Читайте также: Можно ли подать документы через МФЦ на регистрацию ИП в другом регионе

Если организация не может полностью возместить долги, то требования кредиторов предъявляются к учредителям, только в судебном порядке.

Лицензированные

К этой категории относят те ВД, в которых требуется оформление лицензии. Подать запрос на лицензию нужно в государственные органы, и только после регистрации индивидуального предпринимателя. Для каждого ВД разрешение получается отдельно.

Сюда относятся:

- Автомобильные перевозки.

- Образовательные услуги.

- Охрана.

- Медицинское обслуживание.

- Продажа акцизной продукции.

- Производство лекарств.

- Железнодорожные услуги.

- Услуги по перевозке на воде и др.

Всего к категории лицензирования относится 49 ВД из ОКВЭД-2.

Эти направления при несоблюдении определенных правил могут принести вред человеку или окружающей среде. Лицензирование направлено на проверку соблюдения правил безопасности. К примеру, неисправные машины в службе такси могут привести к аварии.

В случае осуществления предпринимательской деятельности из этой группы ВД без наличия лицензии на бизнесмена накладывается штраф.

Документальное разрешение

Если деятельность бизнесмена может нанести более серьезный урон, чем предыдущая категория, от предпринимателя требуют получения специального разрешения. Его можно получить санитарных или экологических органах, МЧС и других надзорных службах. Проверяющие будут смотреть на соблюдение мер безопасности, норм санитарии, а также на соответствие продукции нормам качества,

Сюда относятся:

- Продажа детских товаров.

- Торговля в розницу продуктами питания и их производство.

- Общественное питание.

- Косметологические услуги.

- Парикмахерские услуги.

- Некоторые виды развлекательных услуг (к примеру, тир).

Запрещенные

Для такого вида деятельности невозможно открыть ИП. Осуществлять работу по этим направлениям можно только при наличии юридического лица.

Сюда относятся:

- Военная промышленность.

- Производство алкоголя.

- Экономическая и финансовая деятельность.

- Оптовая торговля алкоголем.

- Химическая промышленность.

- Продажа оружия и др.

К этой категории относят ВД, которые представляют собой опасность, угрожают безопасности людей и окружающей среде. Всего насчитывается сорок запрещенных ВД.

В каких случаях потребуется лицензия

К видам деятельности, разрешенным для ИП, но требующим получения лицензии, относится:

- Медицинская и фармацевтическая.

- Охранная.

- Отдельные виды грузоперевозок.

- Реализация подакцизной продукции.

Полный перечень видов деятельности, требующих получения лицензии, указан в ст. 12 закона от 04.05.2011 № 99-ФЗ. Кроме этого, порядок и требования к получению некоторых видов лицензий могут регламентироваться отдельными нормативными актами. Например, требования к получению «медицинской» лицензии устанавливает Постановление Правительства РФ от 16.04.2012 N 291.

Налоги

Налоги серьезно усложняют жизнь бизнесмена. Сегодня в поддержку развития малого предпринимательства созданы специальные условия налогообложения, дающие послабление малому бизнесу и индивидуальным предпринимателям.

К ним относятся:

- Упрощенная система налогообложения (УСН). За виды деятельности ИП на УСН уплачивают шесть процентов от дохода или пятнадцать процентов с дохода, сокращенного на сумму расходов индивидуального предпринимателя. УСН и соответствующие ей виды деятельности рассмотрим позже.

- Единый налог на вмененный доход – уплачивается с дохода, рассчитывается государством.

- Сельхозналог: предприниматель оплачивает шесть процентов от доходов предприятия, сокращенных на сумму расходов.

- Патентную систему налогообложения. Предприниматель вносит шесть процентов от суммы возможной прибыли, которая рассчитывается государством и имеет облегченную систему отчетов. Патентные виды деятельности для ИП ограничены, всего их в ОКВЭД-2 пятьдесят.

- ОСНО — стандартный режим налогообложения. Он предполагает уплату 13 % — НДФЛ с выручки индивидуального предпринимателя, а также выплату НДС.

Помимо налогов предприниматель уплачивает взносы во внебюджетные фонды. Это нужно учитывать при выборе системы налогообложения. Взносы представляют собой выплаты в медицинские и пенсионные органы. Они уплачиваются даже в том случае, если бизнесмен не работал в этом году. Суммы взносов фиксированные.

Прием наемных работников

Официально трудоустроить сотрудников могут обе формы деятельности ООО и ИП. Обязательным является соблюдение требований и создание нормальных условий труда. Они могут заключить трудовые договора, выплачивать работникам заработную плату и производить за них уплату обязательных взносов.

Создание организации подразумевает, что в ней будет трудоустроен хотя бы один работник – ее директор.

ИП может нанимать сотрудников, становясь при этом ИП-работодателем. Заявительный порядок постановки на учет в этом качестве отменен с 1 января 2020 года. Вся информация в ПФР передается из налогового органа без предоставления дополнительных документов.

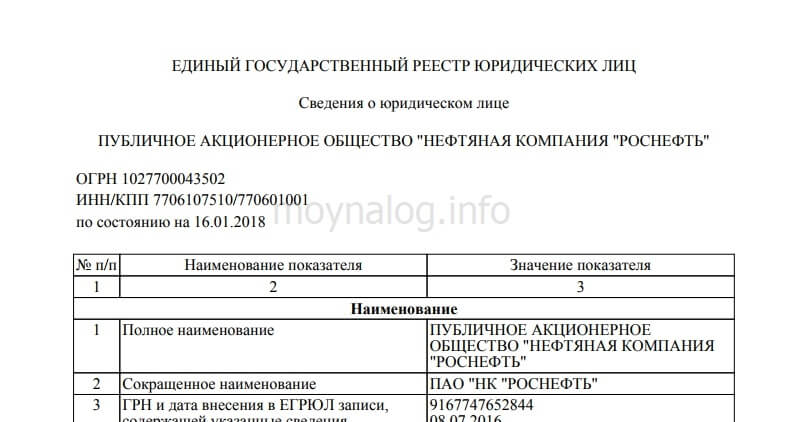

Нужно ли подтверждать

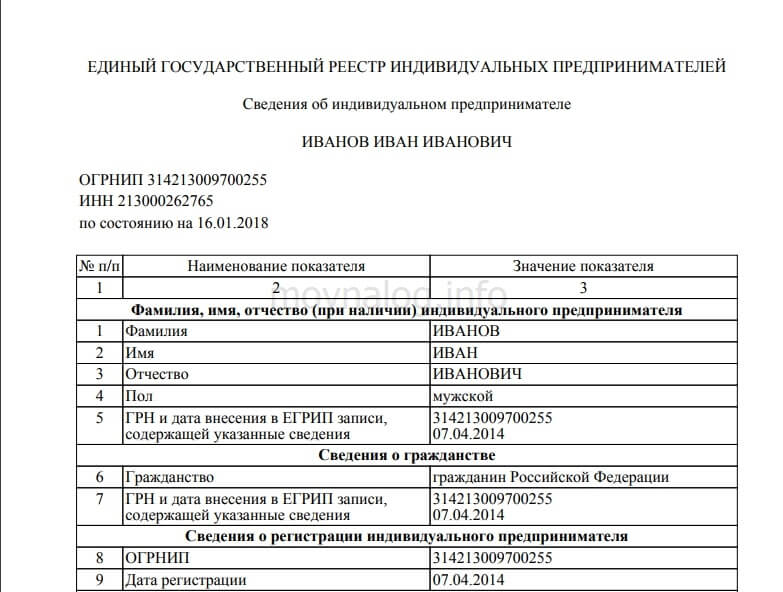

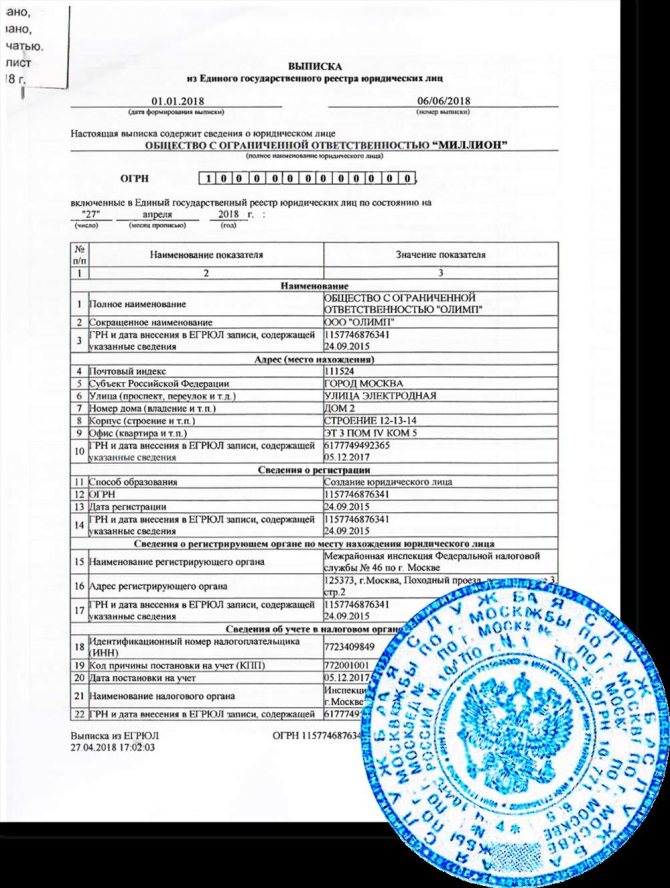

Каждый предприниматель должен ежегодно производить подтверждение вида деятельности ИП, который выбран главным направлением. Закрепление основного ВД происходит в момент его регистрации, когда бизнесмен указывает код в ЕГРИП, после чего эта информация поступает в федеральную налоговую службу.

Если предприниматель решает изменить главное направление бизнеса, то ему необходимо обратиться в налоговую службу с соответствующим заявлением.

Для чего это нужно? Плату за оказанные услуги и произведенную продукцию предприниматель получает по шифру деятельности, заявленной в ИФНС. В другом случае этот доход будет рассмотрен как полученный вне заявленного кода, а он облагается налогом в 13%.

Также следует знать, что от кода главного ВД зависит сумма страховки на травматизм. Сегодня специалисты выделяют 32 пункта, по которым определяется сумма всех взносов и выплат.

Читайте также: Узнать регистрационный номер страхователя в ФСС по ИНН

Как изменить?

Если предприятие сменило основное направление, то стоит задуматься об изменении вида деятельности ИП в ОКВЭД. На самом деле это не сложно, ниже подробнее рассмотрим этот процесс.

- Вначале формируется код нового ВД.

- Затем составляется заявление на изменение основного направления.

Как это сделать:

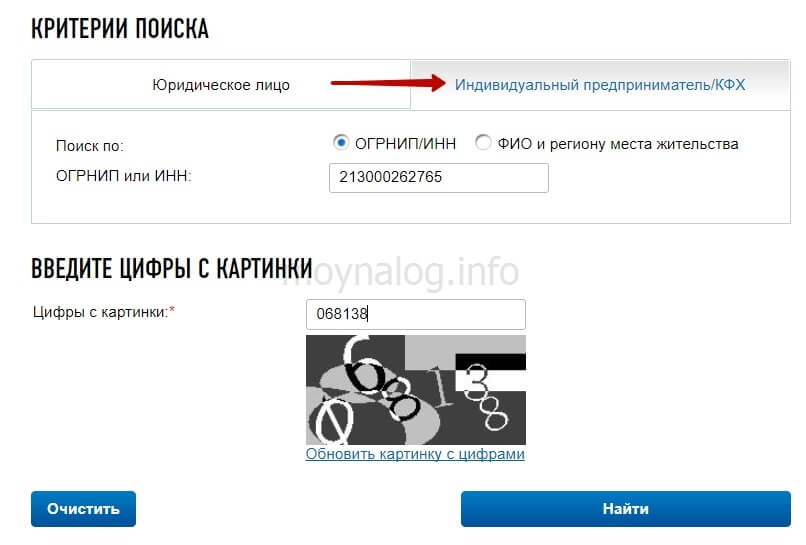

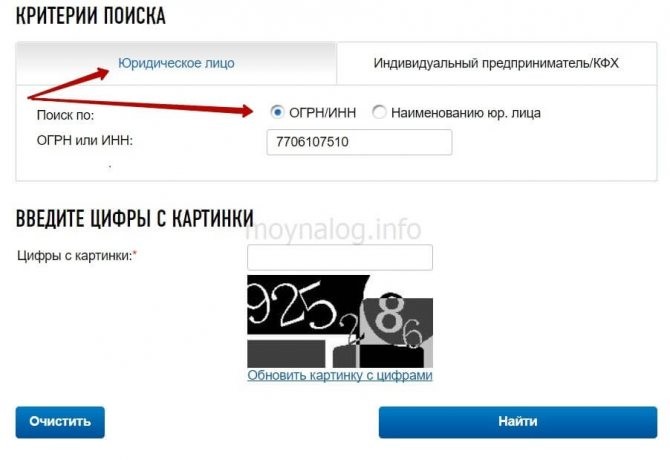

- на сайте федеральной налоговой службы необходимо зайти в подраздел «Регистрация ИП»;

- оттуда загрузить бланк Р24001, это и есть нужное заявление;

- его следует заполнить либо в электронной форме, либо в бумажной (во втором случае бланк нужно распечатать).

Заявление формируется из трех страниц. Первая — титульная, на ней указываются: ФИО, ОГРНИП и ИНН. Вторая страница предназначена для записи нового вида деятельности. Третий лист необходим для указания старого ВД. Все три страницы документа должны быть полностью заполнены.

На следующем шаге необходимо собрать недостающие документы для ФНС: ИНН и паспорт. Если в налоговую идет доверенное лицо, то следует заранее приготовить нотариальную доверенность и паспорт представителя.