Главная / Налоги / Что такое НДС и когда его повышение до 20 процентов? / Декларация

Назад

Опубликовано: 24.07.2017

Время на чтение: 5 мин

0

Читайте также: Страховые взносы в 2020 году. Изменения, последние новости, образец заполнения

144

НДС относится к косвенным видам налогов, который уплачивается покупателем в дополнение к стоимости приобретаемых товаров и услуг. Если налогоплательщик имеет доходы в виде НДС, которые он обязан перевести в бюджет, то он также вправе рассчитывать на получение вычетов по данному налогу.

- НДС к вычету

- Налоговые вычеты по НДС Виды

- Документы

НДС к вычету — это что?

Информацию о том, что такое вычет НДС, можно почерпнуть из НК РФ. Здесь в ст. 171 прямо в п. 1 указано, что плательщик НДС вправе уменьшить размер данного налога, начисленного по итогам налогового периода, на сумму налогового вычета. Расчет НДС ведется согласно ст. 166 НК РФ.

Вычет по НДС — это сумма НДС, на которую налогоплательщик имеет право снизить исчисленный к уплате налог за квартал (налоговый период). Зачастую это суммы входного НДС, выделенные поставщиком ТМЦ, работ, услуг. Именно при их приобретении у налогоплательщика возникает право на вычет.

Однако одного знания, что такое НДС к вычету, мало: статьей 171 НК РФ поставлены условия, которые надо обязательно выполнить, чтобы реализовать свое право на вычет. Они выглядят так:

- Условие № 1. Полученные объекты, в отношении которых определяется входной налог, в дальнейшем используются в операциях, облагаемых НДС.

- Условие № 2. ТМЦ, работы, услуги и пр. приняты к учету.

- Условие № 3. Налогоплательщик по всем правилам составил первичные документы (в первую очередь счета-фактуры) по таким операциям.

Чтобы налоговый вычет НДС был правомерен, требуется одновременное выполнение всех приведенных условий. Ниже мы подробно раскроем каждое из них.

В большинстве случаев вычеты НДС осуществляются по отгрузке, что подразумевает необязательность платежей в адрес поставщиков. Но есть небольшой перечень обстоятельств, при которых входной налог удастся учесть в уменьшение суммы, начисленной к уплате в бюджет, лишь при осуществлении оплаты. К таким случаям относятся, в частности, авансовые платежи, оплата, произведенная при ввозе продукции, возврат товара, выдача командировочных средств.

Порядок применения налоговых вычетов

Порядок применения налоговых вычетов по НДС прописан в ст. 172 НК РФ. В ней указаны и нюансы применения этого порядка.

В случае возврата или отказа от товаров (п. 4 ст. 172 НК РФ) вычет НДС производится полностью после отражения в учете соответствующих операций по корректировке, но не позднее одного года с момента возврата или отказа.

НДС, восстановленный акционером (участником, пайщиком) по имуществу, полученному как вклад в уставный капитал, подлежит вычету после принятия на учет имущества (п. 8 ст. 172 НК РФ).

При увеличении стоимости или объема отгруженных товаров (п. 10 ст. 172 НК РФ) вычет налога, исчисленного покупателем проводится по корректировочным счетам-фактурам. Важно: обязательно должен быть документ, который подтверждает согласие покупателя на изменение стоимости или объема. Это может быть договор или соглашение.

Какие предусмотрены налоговые вычеты по НДС в 2020 году

Все установленные НК РФ вычеты по НДС на 2020 год можно условно разделить на две категории: общие и специальные.

К первой категории относятся те вычеты, которые без оговорок подходят под определение входного налога. То есть такого налога, который партнеры предъявили налогоплательщику в результате приобретения последним материальных и нематериальных объектов и прав, а также в результате приобретения объектов, которые затем планируется перепродать. Подробно о том, какие суммы налога подлежать вычету по общему правилу, поясняется в п. 2 ст. 171 НК РФ.

Ко второй категории — специальных вычетов — следует отнести оставшиеся их разновидности, поименованные в пп. 3–12 ст. 171 НК РФ. Общее у них одно: они применимы лишь к конкретным обстоятельствам. Вычет по НДС можно отнести к категории специальных вычетов, если он осуществляется в следующих случаях:

- Перечисление авансовых платежей за будущие поставки.

- Капитальное строительство.

- Представительские и командировочные расходы.

- Возврат товаров и пр.

Теперь раскроем условия, которые следует выполнить для получения права на вычет.

Читайте также: Открываем фирму, предоставляющую услуги разнорабочих и грузчиков: бизнес-идея

Как считать вычет НДС при раздельном учете

Часто случается так, что деятельность включает в себя как операции, облагаемые НДС, так и не подлежащие обложению налогом. Учет будет вестись разделено, и руководствоваться следует п. 4 ст. 170 НК РФ, где указано, что «входящий» НДС может приниматься к вычету, если товар, услуга и т. д. является объектом этого налога. А может учитываться в стоимости, если не является таким объектом. «Входящий» НДС по операциям, облагаемым и не облагаемым НДС, также заявляется к вычету либо учитывается в стоимости согласно пропорции.

Рассмотрим пример. Поступила партия деталей в количестве 5000 шт. на сумму 240 000 руб., в том числе НДС 40 000 руб.

3000 деталей отпустили в производство (деятельность облагается НДС), 1000 деталей участвовали в операциях, не подлежащих обложению НДС. Остальные 1000 деталей использовались как в деятельности, облагаемой НДС, так без этого налога.

3000 деталей х 48 руб. (цена за единицу) = 144 000 руб.

144 000 руб. х 20 : 120 = 24 000 руб. — вычет НДС (ставка НДС 20%)

1000 деталей участвовали в деятельности, не облагаемой НДС, поэтому «входящий» НДС по ним будет учитываться в их стоимости.

1000 деталей х 48 руб. (цена за единицу) = 48 000 руб.

48 000 руб. х 20 : 120 = 8000 руб. — сумма НДС, увеличивающая стоимость деталей

48 000 руб. + 8000 руб. = 56 000 руб. — стоимость деталей, предназначенных для операций, не облагаемых НДС.

Таким образом, «входящий» НДС, увеличивающий стоимость деталей, будет учтен в расчете по налогу на прибыль.

Оставшаяся часть деталей (их тоже 1000) участвует в деятельности, облагаемой НДС, так и в деятельности, не являющейся объектом налогообложения НДС. Для того, чтобы распределить налог нужно рассчитать пропорцию. Пропорция рассчитывается исходя из стоимости отгруженных товаров (работ и т. д.) в общей стоимости отгруженных товаров (работ и т. д.), переданных имущественных прав за налоговый период.

При расчете пропорции следует исходить только из тех сумм, которые являются выручкой от продажи товаров (работ и т. д.). Штрафы, неустойки и комиссии за нарушение условий договора займа, предъявляемых налогоплательщиком заемщику-банкроту, учитывать не надо. А вот операции по передаче ценных бумаг в качестве вклада в уставный капитал следует брать в расчет.

Вернемся к нашему примеру, ведь «входящий» НДС с оставшейся 1000 деталей, которая участвовала как в деятельности, облагаемой НДС, так и не облагаемой, не распределен.

Допустим, выручка от деятельности, облагаемой НДС, составила 2 000 000 руб. Общая выручка — 2 700 000 руб.

Коэффициент распределения = 2 000 000 : 2 700 000 = 0,74

1000 деталей х 48 руб. (цена за единицу) = 48 000 руб.

48 000 руб. х 20 : 120 = 8000 руб. — сумма к распределению

8000 руб. х 0,74 = 5 920 руб. — к вычету, остальную сумму 2080 руб. (8000 — 5920) учтем в стоимости.

Таким образом, к вычету необходимо заявить 29 920 руб. (24 000 + 5 920). В стоимости деталей учитываем 10 080 руб. (8000 + 2080). Проверка: 29 920 + 10 080 = 40 000 руб. — это общий «входящий» НДС.

Кстати, можно не вести раздельный учет. Если доля затрат на товары (услуг и т. д.), не подлежащих налогообложению, не превышает 5% общей суммы таких трат. Если вы укладываетесь в эти рамки, то можете вычесть весь НДС.

Приобретаемые объекты используются в дальнейшем в операциях, облагаемых НДС

Условие № 1 означает, что налоговый вычет по НДС удастся правомерно осуществить, если приобретенный с налогом объект будет использован в налогооблагаемых операциях. Причем перечень обстоятельств, попадающих под данное определение, довольно широк и включает даже те операции, в которых приобретенный объект напрямую не включен в производственный процесс. Даже при приобретении канцелярских товаров вроде бумаги для печатанья можно НДС поставить к вычету, если в счете-фактуре выделена сумма налога.

Что касается момента, когда вычет можно применить, в НК РФ нет привязки к началу использования объекта. Это означает одно: налоговые вычеты НДС можно производить сразу же после приобретения ТМЦ и не ждать их передачи в производство. Аналогичное правило действует и в отношении расходов будущих периодов. Как только по ним предъявлен НДС, его тут же можно принимать к вычету.

Условие 1: участие в налогооблагаемых операциях

Итак, налоговыми вычетами по НДС можно воспользоваться, когда «входной» НДС относится к тем объектам, которые участвуют в операциях, облагаемых этим налогом. Причем неважно, как будут использованы приобретенные ресурсы — в самом производстве или опосредованно. Так, например, приобретаемая офисная мебель непосредственно не участвует в каком-либо производственном цикле фирмы, но она создает необходимые условия для работы ее сотрудников и связана с ее налогооблагаемой деятельностью. В этом случае также можно воспользоваться вычетом по НДС.

Ловушки фиксированного вычета

Выплата фиксированной ставки возможна даже после окончания календарного года, когда вы уплатили НДС в соответствии с обычным принципом в налоговую инспекцию. Возможность существует до тех пор, пока налоговая оценка не станет неприемлемой. Если вы не хотите использовать фиксированную ставку вычета в следующем году, вы должны быть осторожны.

Отзыв может быть объявлен только с начала календарного года, после чего вы можете использовать вычет с фиксированной ставкой как можно скорее после пяти лет. Поэтому следует тщательно продумать изменение типов налогообложения. Если вы заплатили очень мало налога на добавленную стоимость в течение одного года, вычет с фиксированной ставкой может принести вам прибыль. Новое изменение свяжет вас в течение пяти лет.

Обратите внимание на то, что Налоговый кодекс РФ не связывает возможность применения вычета с моментом начала использования ресурсов в налогооблагаемых операциях. То есть если рассматривать пример с производством, вычетом по НДС можно воспользоваться сразу после покупки материалов, а не тогда, когда они будут отпущены в производство. То же самое касается и расходов будущих периодов — НДС по ним принимается к вычету сразу в полном объеме.

Плоский налоговый вычет и подоходный налог

Еще один недостаток вычета с фиксированной процентной ставкой заключается в том, что ваша прибыль увеличивается в результате падения налогового бремени. Это увеличивает налогооблагаемый доход, который служит основанием для подоходного налога. Однако, как правило, этот эффект слабее, чем ниже ваш доход — и если ваша прибыль ниже базового дохода, то подоходный налог не рассматривается вообще. Специально для вторичных заработка единовременная предварительная уплата всегда стоит, если у вас относительно небольшие операционные расходы.

ТМЦ, работы, услуги и пр. приняты к учету

Условие № 2 определяет, что вычеты по НДС можно применять только после принятия на учет приобретенных объектов или прав. В данном случае стоит разобраться, о каком виде учета идет речь. Ошибка здесь может повлечь за собой претензии налоговых органов.

В самом деле, учет может быть и бухгалтерским, и налоговым, и управленческим, и складским. Так после принятия на какой из этих видов учета позволительно поставить НДС к вычету?

Мы рекомендуем использовать бухгалтерские правила принятия на учет. Соответствующий порядок определен законом «О бухгалтерском учете» от 06.12.2011 № 402-ФЗ.

В документе указано, что хозяйственную операцию следует отразить в бухгалтерском учете на основании первичных документов, с помощью которых можно подтвердить факт совершения данной операции. При этом вся первичка должна быть внесена в соответствующие регистрационные книги и журналы.

Следует иметь в виду, что законодательством установлены строгие правила оформления первичных документов. Если данные правила будут нарушены, документы могут быть признаны недействительными. Например, если на счете-фактуре будет отсутствовать подпись ответственного лица или важный реквизит, например наименование покупателя, налоговые инспекторы могут посчитать, что предприятие неправомерно применило вычет.

В вопросе учета у налогоплательщика есть еще одна трудность. Дело в том, что в НК РФ отсутствует норма, определяющая, после записи на какие счета можно применить налоговый вычет. В результате иногда возникают спорные ситуации. Например, основное средство первоначально может быть отражено на счете 08 как внеоборотный актив или на счете 07 как оборудование, предназначенное для установки, и только после того, как оно полностью готово к эксплуатации, его можно учесть на счете 01. Так в какой же момент законно применить вычет?

Мы ранее выяснили, что привязки к началу использования объекта в НК РФ нет. Многие налогоплательщики применяют вычет уже на стадии учета на счете 07 или 08. Однако налоговики придерживаются иной точки зрения и подходят формально, требуя учитывать входной НДС в уменьшение налоговых платежей только после записи объекта на счет 01. Тогда налогоплательщикам приходится отстаивать свою правоту в арбитражных судах. Справедливости ради надо отметить, что арбитры в большинстве случаев встают на сторону предприятий, но бывают и постановления, вынесенные в пользу налоговиков.

Срок заявления вычета

Вычет «входного» НДС можно вернуть из бюджета. Для этого оформляется вычет. Оформить его можно в течение трех лет после возникновения такого права. Правило действует и в отношении товаров, импортированных на территорию РФ.

Это дает право не просто перенести вычет на более поздний период, но и заявить его частями по одному счету-фактуре в разных налоговых периодах.

Но есть исключения.

Во-первых, вычеты по основным средствам, оборудованию к установке и/или нематериальных активов. Этот «входящий» НДС дробить нельзя.

Во-вторых, «входные» НДС по командировочным расходам. Их можно принять только в том периоде, когда они возникли, то есть в том квартале, когда был утвержден авансовый отчет по командировке. Перенести эти расходы на будущий период нельзя. Кроме того, эти расходы должны быть учтены в базе по налогу на прибыль.

Во-третьих, аналогичная ситуация и с вычетом по НДС за представительские расходы.

В-четвертых, есть свои нюансы и по рекламным расходам. Так, их разрешается заявлять в полном размере, даже если в налоговой базе по налогу на прибыль данные расходы превысили норматив.

Читайте также: Приказ об отмене приказа об увольнении – образец

Если говорит про нормативы, то стоит вспомнить ограничения по представительским расходам. Если сумма этих расходов превышает 4% от расходов на оплату труда в этот же отчетный период, то «входящий» НДС по представительским расходам можно заявить лишь в части расходов, не превышающих лимита, то есть 4-ех %. Все, что оказалось свыше, никуда не пропадет. Непринятый НДС в части сверхнормативных расходов одного квартала, можно заявить в пределах лимита в следующем квартале.

В-пятых, срок в три года не действуют относительно вычетов по полученным авансам и предоплатам. В таких ситуациях вычет производится в том же периоде, когда произошла отгрузка соответствующих товаров или были оказаны услуги.

Первичные документы есть в наличии и оформлены по всем правилам

Вычет по данному налогу будет неправомерен, если у налогоплательщика, приобретшего объект, не окажется первичных документов на него. В первую очередь имеется в виду счет-фактура, получаемый от поставщика. При этом данный документ должен быть оформлен согласно п. 1 ст. 169 НК РФ по строгим правилам.

Сами правила приведены в пп. 5, 5.1 и 6 ст. 169 НК РФ. Если же счет-фактура, имеющийся на руках у налогоплательщика, не будет соответствовать им, НДС к вычету поставить нельзя. При обнаружении такого факта в ходе камеральной проверки налоговые органы отказывают в вычете и затем доначисляют эквивалентную сумму налога и выставляют все положенные в таких случаях пени.

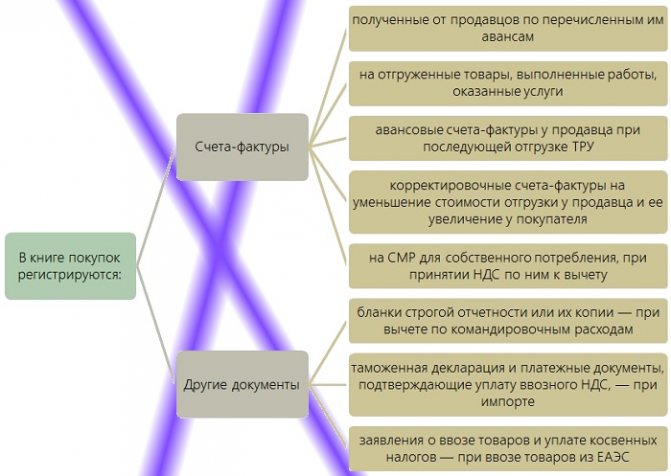

Помимо счета-фактуры при отдельных операциях для обоснования вычета могут быть использованы и другие документы. Так, импорт товаров оформляется таможенными декларациями и платежками, в которых отражен НДС, внесенный на таможне. Этих документов будет достаточно для законного применения вычета, тем более что зачастую счет-фактура иностранными компаниями не выставляется.

Вычет по НДС в 2016 году: как правильно оформлять счет-фактуру

Налоговым кодексом установлены требования к счету-фактуре, при выполнении которых становятся возможны налоговые вычеты по НДС. В документе должны обязательно присутствовать следующие сведения:

- Номер.

- Дата составления документа.

- Информация о продавце (наименование, адрес, коды).

- Информация о грузоотправителе (аналогичный состав сведений).

- Номер и дата платежного документа (данные вносятся, если уплачивались авансы).

- Информация о покупателе (аналогичный состав сведений).

- Валюта, с помощью которой ведутся расчеты.

- Наименование реализуемого объекта, единица измерения объекта, цена за единицу без налога, общая стоимость без НДС, налоговая ставка, размер исчисленного налога, стоимость с НДС, страна, из которой произошел объект, представленные в табличной форме.

- Подписи руководителя предприятия и главбуха. Если счет-фактуру оформлял индивидуальный предприниматель, одной его подписи достаточно.

Электронный вариант документа должен быть заверен электронной подписью лица, имеющего на такие действия соответствующие полномочия.

При получении счета-фактуры от поставщика налогоплательщик должен проверить правильность составления документа. Если в документе найдутся неточности или ошибки, следует отдать его на исправление.

Может случиться, что присланный счет-фактура содержит не оригинал подписи, а факсимиле. Такие документы принимать не следует. В противном случае у налоговой инспекции появится право признать произведенный по данному документу вычет неправомерным. При принятии такого решения они исходят из следующих факторов:

- Во-первых, в Налоговом кодексе нет прямого разрешения на такой вид удостоверения подлинности документа.

- Во-вторых, закон «О бухгалтерском учете» прямо указывает, что подписи должны быть обязательно личными.

Нужно сказать, что и судебные решения по вычетам, осуществленным на основании счетов-фактур с факсимильными подписями, чаще всего выносятся в пользу налоговиков.

Порядок принятия

Алгоритм принятия НДС к вычету состоит из нескольких этапов:

- Заключение сделки по покупке товаров, оказанию услуг, выполнению работ.

- Получение документов от поставщика, исполнителя, подрядчика.

- Применение вычета по НДС.

ИФНС откажет в принятии НДС к вычету, если будет выявлена недобросовестность контрагента. Заключение сделки с поставщиком впервые требует тщательного анализа его хозяйственной деятельности, проверки по общедоступным базам и сервисам. Это не является обязанностью налогоплательщика, но поможет исключить или снизить до минимума вероятность отказа со стороны налоговой службы.

Вычет суммы НДС предоставляется на основании выставленного счёта-фактуры. Оформление документа требует тщательного изучения, поводом для отказа в вычете может послужить:

- отсутствие порядкового номера;

- ошибки в указании наименования, адреса и ИНН поставщика;

- сокращения и аббревиатуры при указании наименования товаров, услуг или работ;

- отсутствие оригинальной подписи лица, уполномоченного подписывать документ.

Интересно! Для некоторых расходов, облагаемых НДС, подтверждением будет служить не счёт-фактура, а проездной билет или счёт из гостиницы на бланке строгой отчётности.

Принимая товары, работы и услуги на учёт, следует позаботиться о корректном документальном оформлении процесса. Если первичного документа нет в альбоме унифицированных форм, он может быть составлен в свободной форме при отражении обязательных моментов:

- наименования и даты составления;

- принадлежности к организации, заявляющей НДС к вычету;

- содержания операции и единиц измерения;

- должностей и личных подписей лиц, ответственных за проведение операции.

Когда можно принять?

По общему правилу НДС принимают к вычету в том же квартале, когда были оприходованы и поставлены на учёт:

- товары — на момент перехода права собственности;

- услуги — после подписания акта;

- основные средства — от даты постановки на учёт по счёту 01 или 07.

Однако в некоторых ситуациях логичнее воспользоваться правом трёхлетней отсрочки и заявить вычет позднее:

- при превышении безопасной доли вычета за последние 12 месяцев;

- при необходимости готовить дополнительные документы, подтверждающие возмещение НДС;

- небольшая или нулевая сумма налога к уплате.

В числе распространённых причин, позволяющих отсрочить учёт «входного» НДС:

- отгрузка товара в более поздний срок;

- импорт с отчислением налога на таможне по факту в другие сроки, нежели указаны в договоре поставки;

- предоставление контрагентом счёта-фактуры с опозданием.

Как увеличить сумму?

Увеличение суммы вычета с целью снижения налогового бремени — незаконная операция. Однако в некоторых ситуациях её возникновение вполне оправдано:

- совершение крупных по объёму закупок «под занавес» отчётного периода;

- перечисление авансовых платежей;

- предоставление скидок покупателям с последующим перерасчётом НДС.

Налоговый вычет по НДС позволяет избежать двойной оплаты, а также снижает налоговое бремя, которое несут предприниматели и организации, применяющие основной режим налогообложения. Налог к вычету принимается при соблюдении ряда условий по документальному оформлению сделки. Особенности учёта товаров и услуг позволяют увеличить величину «входного» НДС или заявить его сумму к вычету в более поздний срок.

Авансовый счет-фактура: как оформляется вычет по НДС

В деловой практике нередки ситуации, когда покупатель вносит поставщику аванс в счет будущих поставок. Вычет по данному налогу получить можно, о чем свидетельствует норма, содержащаяся в п. 9 ст. 172 НК РФ. Но при этом должны быть соблюдены следующие условия:

- Поставщик, получивший аванс, должен выставить счет-фактуру.

- Этот документ должен быть оформлен в соответствии с нормами НК РФ.

- Должен иметься платежный документ, подтверждающий авансирование поставки.

- Стороны должны иметь оформленный договор поставки (или иной документ), в котором отдельно предусмотрена авансовая оплата.

Если стороны решат при авансировании воспользоваться безденежными расчетами, вычет применить будет нельзя, поскольку не будет выполнено требование о наличии подтверждающего платежного документа. Кроме того, при таких взаимоотношениях счета-фактуры не вносятся в книгу покупок. А ведь именно этот регистр является основанием для составления налоговой декларации по НДС.

***

Итак, подведем итоги. Вычет по НДС позволяет снизить налоговый платеж в бюджет. Чтобы применить вычет, необходимо соблюдение ряда условий, изложенных в налоговом кодексе. Малейшее отступление от требований налогового законодательства может привести к спорам с налоговиками.

Похожие статьи

- Правило 5 процентов с 2018

- Особенности в учете входящящего и исходящего НДС

- НДС принят к вычету — как сделать бухгалтерскую проводку?

- Входящий и исходящий НДС

- НДС при импорте

Когда НДС нужно восстановить

Налоговый кодекс РФ включает в себя положения, обязывающие налогоплательщиков восстанавливать НДС, ранее принятый к вычету. Иными словами, необходимо увеличить налог к уплате в ряде случаев. Правила восстановления не являются едиными. Они различны в зависимости от того, в какой ситуации и в отношении какого имущества следует произвести возврат сумм теперь уже к уплате.

Так, восстановить НДС следует в отношении товаров (работ и т. д.), если они стали использоваться для операций, не облагаемых НДС. К таким случаям относится передача имущества в уставный капитал другой компании. При такой передаче весь «входящий» НДС, ранее заявленный к вычету, подлежит восстановлению.