Затраты

– это ресурсы или Деньги, которые предназначены или уже потрачены и приобретение определенных Товаров и услуг. Измерить затраты можно отдельно для любого вида или участка деятельности.

Затраты определяют объемы издержек, которые, в свою очередь, формируют себестоимость – важнейший из показателей, характеризующих эффективность производства. И поскольку управленческие решения в основном обращены в будущее, при организации управленческого учета менеджерам предприятий необходимо применять классификацию затрат.

Определение косвенных затрат предприятия

Точного определения косвенных затрат не существует. Но есть формулировка, что это все те расходы, которые не являются прямыми и внереализационными (ст.318 НК РФ).

В чем отличие от прямых затрат

Итак, все затраты, возникающие в процессе функционирования организации, подразделяются на косвенные и прямые. Между статьями, входящими в эти группы, существуют принципиальные различия:

Читайте также: Как снять кассу с учета: порядок действий и сроки

- Прямые расходы легко связать с созданием конкретного вида продукта, а косвенные, хотя и необходимы для организации производственного процесса, но не соотносимы с определенной ассортиментной единицей предприятия;

- Прямые затраты списываются по мере реализации произведенных товаров (услуг), получается, что на время их часть как бы «зависает» в остатках незавершенного производства, либо отгруженной, но еще не оплаченной (и, следовательно, пока еще принадлежащей производителю) партии товаров; косвенные же полностью списываются на расходы в том периоде, в котором они появились.

Важно!

По этому последнему пункту есть существенное дополнение. Если продуктом функционирования организации являются услуги, то не только косвенные, но и прямые траты принимаются в периоде их возникновения, так как итог работы компании не имеет материального воплощения.

Как грамотно отнести затраты к прямым или косвенным

В 318 ст. НК РФ содержится лишь примерный список затрат, которые можно отнести к прямым. Но перечень носит именно рекомендательный характер, поскольку компании различаются по сферам деятельности, особенностям технологического процесса, характеристикам изготавливаемого продукта и т.д. В каждом конкретном случае экономисты, бухгалтеры и управленцы фирмы решают самостоятельно – относится ли тот или иной вид затрат к прямым, то есть можно ли его напрямую отнести на себестоимость продукта, или нет.

Но отнесение расходов в группу прямых должно быть обосновано документально. А подробный список таких издержек фиксируется в Учетной политике фирмы. Все прочие расходы, которые не причислены к прямым, автоматически считаются косвенными.

Для чего необходимо разделение затрат на прямые и косвенные

Такая группировка затрат осуществляется с целью организации учета для исчисления налога на прибыль. Как уже говорилось выше, прямые и косвенные расходы по-разному влияют на формирование налоговой базы: прямые уменьшают ее по мере продажи изделий, на себестоимость которого они напрямую отнесены (а реализация может произойти и через год, и даже не один), а косвенные принимаются сразу же, в периоде своего возникновения.

Как выгодно действовать предприятию при разделении затрат на прямые и косвенные

Конечно же, с целью уменьшения величины платежей по налогу на прибыль, организациям выгодно признавать большую часть расходов в составе косвенных. Ведь они снижают налоговую базу в периоде своего возникновения. А вот прямые могут быть списаны по истечении достаточно длительного периода времени – даже через несколько лет, если продажа товара отодвинулась на такой временной промежуток.

Но управленцы и сотрудники экономических служб фирмы не могут самостоятельно, опираясь лишь на желание сэкономить на налоге, относить все затраты к косвенным. Расходы признаются прямыми только на основании технологических моментов, присущих тому или иному производству. Те затраты, что не были признаны в группе прямых, относятся к косвенным. Нарушение принципа обоснованности при делении расходов по видам приводит к штрафам и доначислениям по результатам налоговых проверок.

Примеры прямых и косвенных расходов

К прямым расходам относятся те, что могут быть напрямую связаны с изготовлением конкретной номенклатурной единицы. К косвенным же причисляют все прочие затраты. Примерные списки таких издержек приведены в таблице.

Порядковый номерПрямые тратыКосвенные траты1Издержки на закупку материалов и сырья, из которых изготавливается продукцияАмортизационная премия2Зарплата сотрудников, имеющих прямое отношение к производственному процессуТрудовое вознаграждение членов АУП и другого персонала, не участвующего непосредственно в изготовлении продуктов3Обязательные взносы в бюджетные фонды с фонда оплаты труда основного производственного персоналаВзносы в фонды с ФОТ этой категории работников4Амортизационные отчисления по оборудованию, принимающему непосредственное участие в изготовлении изделийТраты на ремонт5Траты на закупку запчастей и полуфабрикатовИздержки на рекламу6Для торговых фирм – цена на закупку товаров, которые были реализованы в исследуемом периодеАмортизационные отчисления по объектам внеоборотных активов, не участвующих в создании продукта, но необходимых для организации производственного процесса в целом7Также для торговых организаций – цена доставки товаров до покупателя, если она не была предварительно включена в их стоимостьПлата за аренду объектов, которые не относятся к числу производственных

Кстати, один и тот же расход на предприятиях разных сфер деятельности может быть признан прямым или косвенным.

Пример. Расходы на рекламу, дающую потенциальным покупателям информацию в целом по продукции производственного предприятия, относятся к косвенным. А такие же траты на рекламу определённого вида товара торгового предприятия уже могут быть отнесены напрямую на его себестоимость и, следовательно, считаются прямыми издержками.

Методики разнесения накладных расходов по объектам

Как известно, существует два подхода к разнесению накладных расходов по объектам: разнесение по выбранной базе и ABC-метод (A

ctivity

B

ased

C

osting). Естественно, что каждый из них имеет свои плюсы и минусы. Причем минус первого (неточность) компенсируется вторым методом, но при этом у второго подхода пропадает плюс первого (простота).

Итак, плюсом первого подхода (разнесение косвенных затрат по базе) является его простота в применении. Но при его использовании могут получаться очень спорные результаты, а в некоторых случаях явно абсурдные.

В одной компании, например, после разработки методики формирования разнесения накладных расходов с применением традиционного подхода (разнесение по базе) руководители некоторых подразделений стали очень активно выражать свое недовольство.

Наша команда консультантов как раз приехала в командировку, и почти сразу же начальник отдела стратегического планирования стал нам активно жаловаться на несправедливую систему разнесения накладных расходов. Он просил нас уговорить директора компании на пересмотр предложенной системы.

Особенно он жаловался на главного энергетика, т.к. в соответствии с предложенной методикой разнесения косвенных затрат получалось так, что три сотрудника отдела стратегического планирования в среднем в день тратят примерно 1000 литров воды на чай и кофе. Понятно, что данный результат вряд ли соответствует действительности, но зато легко делать расчеты, разнося накладные расходы по выбранной базе.

Читайте также: План счетов. Счет 007 “Списанная в убыток задолженность неплатежеспособных дебиторов”

Плюс второго подхода (ABC-метод), наоборот, заключается в том, что при его применении получается более логичное и точное разнесение расходов. Но его достаточно сложно применять на практике, поскольку он требует ведения дополнительного более детализированного и аналитичного учета. На самом деле и во втором способе есть элементы разнесения, но такое разнесение происходит на более детальном (нижнем) уровне, что позволяет добиваться более высокой точности.

Разнесение накладных расходов по базе

Итак, самым распространенным (из-за своей простоты) методом разнесения накладных расходов по объектам учета является метод разнесения по базе. В соответствии с данным методом все статьи накладных (по отношению к выбранным объектам) расходов могут разноситься по объектам пропорционально выбранной базе.

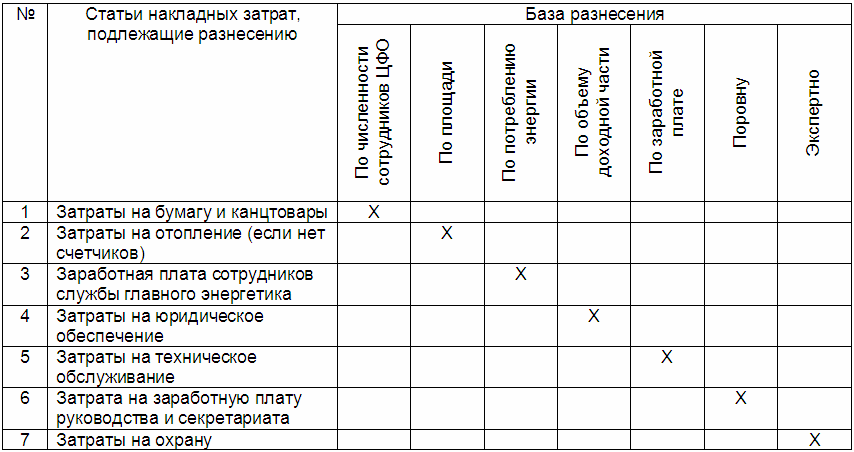

Причем для каждой статьи накладных расходов может использоваться своя база разнесения (см. Табл. 1

).

Таблица 1. Пример баз разнесения косвенных расходов по подразделениям

Как видно из данного примера, для каждой статьи накладных (по отношению к подразделениям) расходов используются различные базы разнесения. Как уже отмечалось, несмотря на сравнительную простоту данного подхода, он может давать не совсем логичные результаты.

Кстати, в этом примере также далеко не все безупречно. Затраты на канцтовары и бумагу разносятся пропорционально численности сотрудников ЦФО, хотя понятно, что, например, производственные подразделения могут тратить этих ресурсов гораздо меньше, чем бухгалтерия, а по численности сотрудников превышать ее в несколько раз.

На самом деле эти расходы можно сделать прямыми, если вести учет использования данных ресурсов по подразделениям. Правда, эта процедура усложняет учтенный процесс, хотя и дает более точный результат. Опять приходится выбирать, как поступить: точно с бо

льшими затратами, или менее точно, но с меньшими затратами.

Затраты на отопление в рассматриваемом примере предполагается разносить по площади отапливаемых помещений. В данном случае также может получиться искаженный результат, если у компании большие площади занимают склады, которые не требуют, особенно зимой, поддержания такой же температуры, как в офисных помещениях.

То есть физически эти склады могут потреблять гораздо меньше энергии, чем небольшие офисные помещения, но согласно предлагаемой базе как раз, наоборот, бо

льшая часть энергетических расходов будет отнесена на б

о

льшие по площади помещения. Опять-таки проблему можно решить, установив счетчики, но это дополнительные затраты, на которые идут далеко не все компании.

Оплата труда службы главного энергетика в рассматриваемом примере распределяется по потреблению энергии. Сама по себе база вроде бы логичная. Ведь где больше потребление энергии, там больше вероятность выхода из строя приборов и оборудования, а значит, сотрудники службы главного энергетика больше времени будут работать над содержанием и ремонтом данных источников потребления.

Но поскольку в данном примере само потребление определяется по площади, то опять-таки разнесение и этих затрат может получиться не совсем логичным. Хотя на самом деле можно было бы привязываться к мощностям источников потребления. Тогда потребление энергии в каждом подразделении рассчитывалось бы пропорциональном мощностям.

Правда, и в этом случае могут возникать проблемные ситуации. Например, если в каком-то подразделении мощные источники потребления в каком-то отчетном периоде не работали (скажем, из-за того что находились на ремонте), то разнесение накладных расходов опять-таки может получиться не совсем логичным и обоснованным.

Затраты на юридическое обеспечение в рассматриваемом примере распределяются по объему доходной части. На самом деле данный подход можно использовать в компаниях, построенных по дивизиональному принципу. У них все направления деятельности распределены между бизнес-единицами.

Понятно, что некоторые функции (особенно сервисные) при этом лучше оставить централизованными. Такой сервисной функцией может быть и юридическое обеспечение. То есть юристы могут оказывать свои услуги всем бизнес-единицам.

На самом деле привязка к доходам может быть не вполне логичной, т.к. юристы в определенные отчетные периоды могут очень активно работать на бизнес-единицы, приносящие наименьший доход. Понятно, что в такой ситуации затраты на юридическое обеспечение, по логике, должны быть в большей степени отнесены на подразделения, заработавшие меньше остальных, но при разнесении по уровню доходов большая часть затрат будет отнесена, наоборот, на основных добытчиков.

Если же в компании только отдел продаж генерит доход, то данная схема разнесения вообще не имеет смысла, т.к. в соответствие с ней все юридические расходы будут относиться на отдел продаж. Опять-таки можно придумать более сложную схему распределения затрат на юридическое обеспечение, но она может потребовать, например, учета времени работы юристов над проблемами каждого подразделения.

Естественно, что это дополнительные затраты, причем нет никакой гарантии, что юристы не будут, так сказать, от балды в конце месяца определять, кто из них и сколько проработал на те или иные подразделения.

Конечно же, можно придумать и более сложный механизм, в соответствии с которым по каждому конкретному запросу подразделений в юридическую службу фиксируется время выполнения и подписываются внутренние акты выполненных работ. Данные акты подписываются представителями юридической службы и того подразделения, по запросу которого была проведена определенная работа.

С одной стороны, данный подход позволит увеличить точность разнесения расходов на юридическое обслуживание, но, с другой стороны, он потребует больших затрат на поддержку такого процесса.

Затраты на техническое обслуживание в данном примере разносятся по заработной плате сотрудников подразделений. Кстати, нужно отметить, что особенно в советское время почти всегда использовали одну базу для разнесения накладных расходов.

Речь как раз и идет о заработной плате. Возможно, в то время, когда была единая тарифная сетка оплаты труда для всех предприятий (по отраслям, с учетом географических коэффициентов и т.д.), и была какая-то логика привязки к зарплате. Но сейчас делать такую привязку не совсем логично.

Затраты на заработную плату руководства и секретариата в этом примере разносятся поровну на все подразделения.

Правда, опять может возникнуть логический вопрос: зачем вообще это нужно делать? Ведь подразделения совершенно никак не могут повлиять на эти расходы. То же замечание может относиться и к затратам на охрану. Хотя в некоторых ситуациях данные затраты вообще могут и не попасть в список накладных.

Например, если охрана целевым образом занимается только обеспечением безопасности на складах готовой продукции, то в таком случае расходы на охрану являются прямыми. В данном примере эти затраты предлагается распределять экспертно.

Данный способ разнесения по понятным причинам имеет наивысшую степень субъективности, хотя в некоторых случаях другого варианта и не остается. Только в таких ситуациях опять нужно задаваться вопросом о целесообразности разнесения подобных косвенных расходов по объектам.

ABC-метод (Activity Based Costing) разнесения накладных расходов

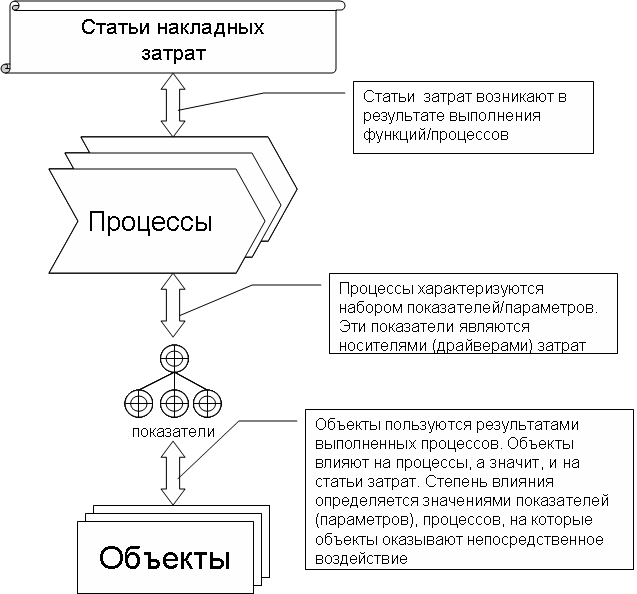

Логика данного подхода представлена на рисунке 1

. Любая статья затрат просто так не возникает, а появляется в результате выполнения каких-то действий. Поэтому каждую статью косвенных расходов нужно сначала привязать к конкретному бизнес-процессу, при выполнении которого она и возникает.

Рис. 1. Разнесение накладных расходов по методу ABC (Activity Based Costing)

Каждый бизнес-процесс, как правило, можно характеризовать конкретными показателями, которые определяют, так сказать, объемы выполнения процессов.

То есть по этим показателям можно судить о проделанной работе, и от них зависят значения косвенных расходов, возникающих при выполнении бизнес-процессов. Затем, чтобы разнести накладные затраты по объектам, нужно сделать привязку показателей, характеризующих бизнес-процесс, к объектам.

Таким образом, показатели бизнес-процессов позволяют определить, в каких объемах каждый объект, так сказать, пользовался результатами выполненных бизнес-процессов.

Для того чтобы лучше понять логику АВС-метода, достаточно рассмотреть несколько примеров. В первом примере данный метод используется для разнесения общепроизводственных накладных расходов по такому объекту, как продукты.

Во втором примере коммерческие накладные расходы разносятся по клиентам компании. Причем в этих примерах можно сравнить результаты, получаемые при разнесении затрат традиционным методом (по базе) и с применением АВС-метода.

Пример разнесения производственных накладных расходов по продуктам

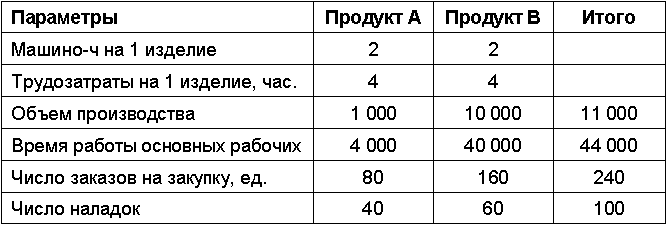

Итак, в первом случае компания производит два продукта А и В на одном и том же оборудовании с использованием аналогичных производственных процессов. Продукты различаются по объемам производства: А – мелкосерийный, В – крупносерийный. Основные параметры, характеризующие данный производственный процесс представлены в таблице 2

.

Таблица 2. Пример параметров, характеризующих производственный процесс

В этом примеры все нормативы производства двух видов продукции специально сделаны одинаковыми, чтобы в более явном виде была видна существенная разница, получаемая при использовании разных методов разнесения косвенных затрат.

Известны следующие данные о косвенных расходах за отчетный период:

- затраты, имеющие отношение к производству, равны 110 000 руб.;

- затраты, имеющие отношение к процессу закупок, равны 120 000 руб.;

- затраты, имеющие отношение к наладке оборудования, равны 210 000 руб.

Таким образом, суммарные накладные расходы составили 440 тыс. руб. По логике первого метода нужно выбрать базу разнесения косвенных затрат. В качестве такой базы может быть выбрано, например, время работы основных производственных рабочих или объем производства.Время, затрачиваемое на производство продукта А, составит 4000 часов (4*1000), а продукта В – 40 000 часов (4*10 000). Итого получается: 44 000 часов ушло на производство продуктов А и В.

Отсюда получаем ставку распределения, равную 10 руб. на час работы основных производственных рабочих (440 000 / 44 000). Поскольку нормативы затрат времени в данном примере одинаковы, это значит, что накладные расходы на единицу продукта А и В равны 40 руб. (4*10). В таком случае получается, что на продукт А будет отнесено 40 тыс. руб., а на продукт В – 400 тыс. руб. накладных расходов.

Читайте также: Трудовой договор с генеральным директором: нужно ли оформлять

Для применения в этом же случае АВС-метода можно построить, например, такую модель, в соответствии с которой делаются следующие предположения:

- затраты, имеющие отношения к производству, характеризуются таким показателем, как машиночасы работы оборудования;

- затраты, имеющие отношение к процессу закупок, – количеством заказов на закупку;

- затраты, имеющие отношение к наладке оборудования, – количеством наладок.

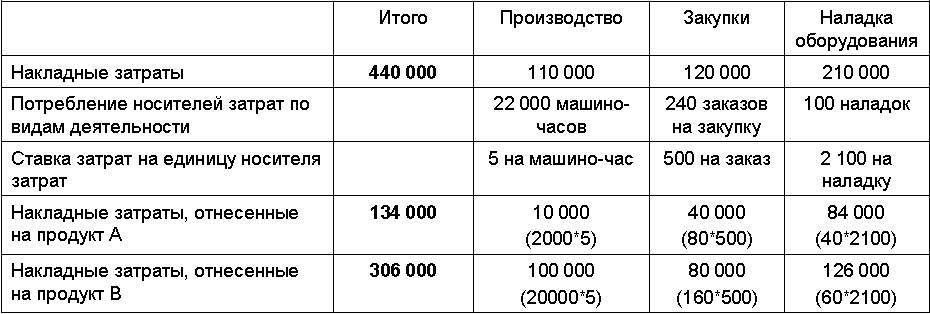

В таком случае можно сделать следующий расчет ставок по каждой статье косвенных расходов (см. Табл. 3).

Таблица 3. Пример разнесения общепроизводственных косвенных затрат по продуктам с помощью АВС-метода

Данные о суммарных машиночасах, закупках и наладках оборудования можно взять из таблицы 2

. Разделив косвенные расходы на значения соответствующих параметров (носителей затрат), можно получить среднюю стоимость одного машиночаса работы оборудования, выполнения одного заказа на закупку и выполнения одной наладки оборудования (см.

Табл. 3

).После чего эти средние стоимости нужно умножить на значения соответствующих параметров по каждому из двух продуктов. Таким образом, получается, что на продукт А должно быть отнесено 134 тыс. руб., а на продукт В – 306 тыс. руб. косвенных расходов (см. Табл. 3

). В пересчете на единицу продукции получается, что на продукт А разносится 134 руб., а на продукт В – 30 руб. 60 коп.

На самом деле изначально было понятно, что на единицу продукта А должно относиться больше косвенных расходов, чем на единицу продукта В. Это связано с тем, что, как правило, удельная себестоимость производства мелкосерийной продукции больше, чем у крупносерийной.

Данный факт является следствием того, что при увеличении объемов производства удельные затраты снижаются (так называемый эффект увеличения масштабов производства). То есть в этом простом случае, когда есть всего два продукта, нормативы затрат времени на производство которых одинаковы, результат является достаточно предсказуемым.

Но когда ассортимент у компании большой, не все так очевидно, как в рассмотренном примере. Поэтому, применяя традиционную систему разнесения, искажения результатов могут не так бросаться в глаза.

Какие расходы формируют косвенные затраты

Косвенные издержки входят в состав следующих трех видов расходов.

- Общепроизводственные траты – издержки на содержание и эксплуатацию основных и вспомогательных производств фирмы.

- Общехозяйственные расходы – траты, идущие на удовлетворение управленческих потребностей фирмы. Они не связаны непосредственно с производственным процессом.

- Коммерческие издержки – это расходы, имеющие отношение к продаже продукции. К ним, например, относятся траты на осуществление маркетинговых компаний и рекламных акций, оплата труда продавцов, расходы на упаковку товаров и т.д.

Сумма материальных затрат, понесенных предприятием в связи с выполнением всех четырех заказов, — 50 000 руб. Согласно учетной политике предприятия общехозяйственные расходы не подлежат распределению между заказами. В соответствии с приведенными расчетами бюджетная ставка распределения косвенных производственных расходов — 2,5. В табл. 3.5 приведена информация о распределении косвенных расходов между заказа- [c.121] Прямые затраты. Косвенные производственные расходы распределяются пропорционально стоимости потребленных на продукт основных материалов и основной заработной платы производственных рабочих. [c.145]

Сравнение маржинального дохода и валовой маржи. Избегайте путаницы в терминах «маржинальный доход», «валовая маржа» (часто называют валовой прибылью, маржинальной). Как видно из ранее приведенных финансовых отчетов, маржинальный доход — это разница между выручкой и всеми переменными расходами, включая производственные и административные. В отличие от него валовая маржа, или валовая прибыль, исчисляется как разница между выручкой и цеховой (производственной) себестоимостью реализованной продукции (включая постоянные косвенные производственные расходы). [c.52]

Общепроизводственные расходы включают все косвенные (непрямые) расходы. Это затраты, связанные с производством, но которые нельзя прямо, непосредственно и экономично отнести на конкретные виды готовых изделий. Их также называют косвенными производственными расходами. Общепроизводственные расходы распределяют по видам продукции пропорционально выбранной базе. Конкретные методы распределения подробно рассмотрены дальше. [c.43]

Прочие косвенные производственные расходы 8 000 П [c.54]

Прочие косвенные производственные расходы 24 000 Ф [c.54]

Другой, принципиально новый для отечественной учетной теории и практики, вариант предполагает разделение всех затрат за отчетный период на производственные, обусловленные протеканием производственного процесса, и периодические, связанные более с длительностью отчетного периода. Прямые производственные затраты собираются по дебету счетов 20 и 23, косвенные производственные расходы — по дебету счета 25 с кредита счетов учета производственных и финансовых ресурсов. В конце отчетного периода в расчет себестоимости отдельных видов продукции (работ, услуг) помимо прямых производственных затрат включаются и косвенные производственные расходы, учтенные в течение отчетного периода на счете 25, что отражается записью по дебету [c.498]

Затраты переработки запасов включают затраты, непосредственно связанные с единицами продукции, такие как прямые затраты труда. К ним также относится систематическое распределение постоянных и переменных накладных производственных расходов, которые имеют место при переработке сырья в готовую продукцию. Постоянными накладными производственными расходами являются те косвенные производственные затраты, которые остаются относительно неизменными независимо от объема производства, такие как амортизация и обслуживание зданий и оборудования и административно-управленческие расходы. Переменными производственными накладными расходами являются те косвенные производственные расходы, которые находятся в прямой или почти в прямой зависимости от изменения объема производства, такие как косвенные затраты сырья и косвенные затраты труда (параграф 10 МСФО 2). [c.264]

Затраты на переработку включают затраты, непосредственно связанные с единицами продукции. К ним относятся прямые затраты труда, систематическое распределение постоянных и переменных накладных производственных расходов, имеющих место при переработке сырья в готовую продукцию. Постоянные накладные производственные расходы — это косвенные производственные затраты, остающиеся относительно неизменными независимо от объема производства (амортизация, обслуживание зданий, оборудование, административно-управленческие расходы). Переменными накладными производственными расходами являются косвенные производственные расходы, находящиеся в прямой или почти прямой зависимости от изменения объема производства (косвенные затраты сырья, косвенные затраты труда). [c.260]

Косвенные производственные расходы — 6 [c.364]

Постоянные расходы предприятия в 200… г. будут состоять из косвенных производственных расходов — 200 000, расходов на рекламу — 15 000, расходов на управление — 60 000. Предполагаемая цена продажи одного изделия — 150 у.д.е. [c.364]

Косвенные производственные расходы — 6 Сбытовые расходы — 4 [c.365]

Косвенные производственные расходы — 200000 [c.365]

Бюджет общепроизводственных расходов — подбюджет 4-го уровня, входящий в состав бюджета производственных затрат и являющийся планом всех косвенных производственных расходов предприятия за бюджетный период. [c.22]

Рассматриваются ли накладные расходы в качестве косвенных производственных расходов Как определяется размер накладных расходов Как это объясняется [c.256]

Классификация производственных расходов — группировка производственных расходов в планировании и учете по определенным признакам. Экономическая группировка производственных расходов осуществляется по калькуляционным статьям и экономическим элементам (см. Статья калькуляции, Экономические элементы производственных расходов). Кроме того, производственные расходы делятся по назначению — на основные и накладные (расходы по управлению и обслуживанию производства) в зависимости от способа включения в себестоимость продукции — на прямые и косвенные по составу — на однородные (одноэлементные) и комплексные (см. Основные производственные расходы, Расходы по управлению и обслуживанию производства, Прямые производственные расходы, Косвенные производственные расходы, Одноэлементные производственные расходы, Комплексные производственные расходы). [c.63]

Общецеховые (общепроизводственные) расходы — часть расходов по управлению и обслуживанию производства, которые связаны с обслуживанием отдельных цехов или отдельных производств. К таким расходам относятся заработная плата цехового персонала с отчислениями на социальное страхование, содержание, текущий ремонт и амортизация зданий и сооружений цехов, износ малоценных и быстроизнашивающихся предметов и др., а также расходы непроизводительного характера (потери от простоев, потери от порчи ценностей при хранении в цеховых кладовых и пр.). Для учета таких расходов предназначен счет № 25 Общецеховые (общепроизводственные) расходы , в дебет которого записывают расходы. В конце отчетного периода эти расходы списываются на основное производство и распределяются по объектам калькуляции пропорционально обоснованной базе (см. Косвенные производственные расходы). [c.84]

Производственные расходы — расходы предприятий на производство продукции (расход сырья, материалов, топлива, электроэнергии оплата труда рабочих, служащих, колхозников амортизация основных средств и т. д.). Для правильного исчисления себестоимости продукции, планирования, учета и анализа П. р. применяется их классификация (см. Классификация производственных расходов). По назначению П. р. делятся на основные и расходы по управлению и обслуживанию производства (накладные расходы). По способу отнесения расходов в себестоимость продукции они делятся на прямые и косвенные. По составу затраты на производство бывают одноэлементными и комплексными. Первые не могут быть разложены на составные части. Например, заработная плата, материалы и др. Комплексные состоят из нескольких видов расходов. Например, в общецеховые расходы входят заработная плата, топливо, амортизация и др. (см. Основные производственные расходы. Расходы по управлению и обслуживанию производства, Прямые производственные расходы, Косвенные производственные расходы). Перечень расходов на производство в отраслях народного хозяйства очень большой. Поэтому в планировании и учете их объединяют в однородные группы. Такая группировка производится по калькуляционным статьям и экономическим элементам. Перечень статей калькуляции дает возможность видеть назначение расходов, их связь с производ- [c.110]

Косвенные производственные расходы — расходы, связанные с производством нескольких видов изделий. Сюда относятся расходы по содержанию и эксплуатации оборудования, общепроизводственные расходы, общехозяйственные расходы и др. При ис- [c.93]

Прямые производственные расходы — расходы на производство конкретных видов изделий и прямо относящиеся в их себестоимость (заработная плата производственных рабочих, расход сырья, материалов и т. д.). Все производственные расходы по способу отнесения их в себестоимость продукции делятся на прямые и косвенные (см. Косвенные производственные расходы). [c.144]

Расходы по управлению и обслуживанию производства — производственные расходы, непосредственно не связанные с производством продукции, а вызываемые необходимостью управления и обслуживания производства (заработная плата административно-управленческого персонала, расходы по содержанию зданий и сооружений административно/хозяйственного назначения, канцелярские, почтово-телеграфные и другие расходы). Эти расходы называют также накладными. Они делятся на общепроизводственные расходы и общехозяйственные расходы и относятся в себестоимость продукции косвенным путем (см., Косвенные производственные расходы). [c.148]

Как компании применяющие директ-костинг , рассматривают постоянные косвенные производственные расходы в своей системе внутренней отчетности [c.385]

Переменными накладными производственными расходами являются косвенные производственные расходы, которые находятся в прямой или почти прямой зависимости от изменения объема производства. [c.337]

Условно-постоянная часть себестоимости годового количества продукции охватывает амортизацию специального оборудования расходы на ремонт специального оборудования затраты на эксплуатацию специальных приспособлений устройств и другой специальной оснастки расходы на содержание помещений, занятых специальным оборудованием расходы по освоению общезаводские накладные и вне-производственные расходы, прочие (косвенные) цеховые расходы. [c.239]

Косвенный метод — это экономическое стимулирование производственно-хозяйственной деятельности, установление системы экономических нормативов, эффективного использования системы материального стимулирования, кредитования и финансирования, разработка экономически обоснованных цен. Главный принцип хозяйственного расчета — соизмерение затрат с результатами производства, т. е. возмещение производственных расходов собственными доходами и обеспечение рентабельности производства. Сфера применения хозрасчета постоянно расширяется. Он не только внедряется в верхнее и среднее звенья управления, но и углубляется внутри производственного объединения и предприятия, в частности, на хозрасчет переходят основные, вспомогательные производства и цехи, сквозные бригады. [c.153]

Остальные статьи себестоимости нефти и газа заработная плата производственных рабочих (основная и дополнительная) отчисления на социальное страхование амортизация скважин отчисления в фонд премирования за создание и освоение новой техники (из статьи Расходы на подготовку и освоение производства ) расходы на содержание и эксплуатацию оборудования (кроме расходов по подземному ремонту скважин) расходы на научно-исследовательские и опытные работы (из статьи Прочие производственные расходы ) — общие для нефти и газа и должны распределяться между ними условным методом как косвенные статьи затрат, т. е. пропорционально добыче нефти и газа. [c.304]

Кз — по поведению затрат в связи с изменением объема производства. Здесь выделяются системы калькулирования, включающие в себестоимость все затраты и только переменные. Первая система делает упор на то, что себестоимость связана с производством и в каждом калькулируемом объекте должны присутствовать все производственные расходы. Вторая, которую в США с конца 30-х годов называют директ-костинг, а в Англии — маржинальным калькулированием — на поведении затрат в связи с изменением объема производства. Итак, в первом случае в состав себестоимости входят прямые затраты, а косвенные производственные распределяются пропорционально какой-то базе, т.е. все производственные расходы капитализируются. Во втором — в состав себестоимости включаются только переменные затраты и только они капитализируются, постоянные (как производственные, так и непроизводственные) включаются в состав текущих затрат данного отчетного периода. [c.939]

В бухгалтерском управленческом учете одним из альтернативных традиционному отечественному подходу к калькулированию является подход, когда по носителям затрат планируется и учитывается неполная, ограниченная себестоимость. Эта себестоимость может включать только прямые затраты, она может калькулироваться на основе только производственных расходов, т.е. расходов, непосредственно связанных с производством продукции (работ, услуг), даже если они косвенные. В каждом случае полнота включения затрат в себестоимость разная. Однако общим для этого подхода является то, что некоторые виды издержек, имеющие отношение к производству и реализации продукции, не включаются в калькуляцию, а возмещаются общей суммой из выручки. В этом состоит сущность системы учета неполной себестоимости. [c.164]

Производственные накладные расходы включают различные косвенные производственные затраты, которые существенно отличаются по отношению к производственному процессу. Если для определения предварительно рассчитанного коэффициента накладных расходов используется один фактор затрат, основанный на значении объема производства, это самый подходящий способ распределения накладных расходов. Если, например, почти все изделия, производимые предприятием, требуют прямых затрат на заработную плату и только некоторые изделия затрат машинного времени, прямые затраты на заработную плату будут предпочтительной базой отнесения затрат при расчете накладных расходов. [c.58]

Часть производственных расходов, к которым относятся основные материальные затраты, расходы на оплату труда основных производственных рабочих, переменные накладные расходы (зависят от объема производства) называются прямыми, так как их можно без труда отнести прямо к определенному изделию. Другие затраты, подобно постоянным производственным затратам и постоянным дискреционным затратам, которые нельзя отнести непосредственно на единицу определенного вида изделия, называются накладными расходами. Они распределяются между видами изделий согласно выбранной базе распределения. Из-за того, что косвенные накладные расходы не меняются в прямой зависимости от произведенных изделий, необходимо заранее определить и спланировать объемы производства, на которые эти постоянные накладные расходы должны быть распределены. [c.357]

На учетные системы влияют изменения в технологии, такие, как возрастающая автоматизация производственных линий. Бухгалтер должен ответственно подойти к обособлению групп косвенных производственных расходов. Некоторые компании экспериментируют с выделением расходов на содержание и эксплуатацию оборудования или обьсд ыем i U i-ционных заработной платы производственных рабочих и общепроизводственных расходов. Автоматизация производства также ведет к распространению баз распределения, отличных от прямых трудо-часов или заработной платы машино-часов, стандартных добавленных или стандартных переменных затрат. [c.304]

Читайте также: Увольнение работника на испытательном сроке по инициативе работодателя

Косвеннее производственные расходы — расходы, связанные с производством нескольких видов изделий. Сюда относятся расходы по содержанию и эксплуатации оборудования, общецеховые (общепроизводственные) расходы, общезаводские (общехозяйственные) расходы и др. При исчислении себестоимости они распределяются между изделиями пропорционально обоснованной базе. В зависимости от конкретных условий та-ьой базой могут быть заработная плата производственных рабочих стоимость израсходованных материалов объем выполненных работ сметные (нормативные) ставки, рассчитанные на основе коэф-фициеито-машино-часов, и т. д. Все производственные расходы по способу отнесения их в себестоимость продукции делятся на прямые и косвенные (см. Прямые производственные расходы). [c.68]

В настоящее время применяются различные модификации системы «dire t- osting», когда на отдельные объекты калькулирования относят не только прямые переменные затраты, т. е. зависящие от изменения объемов производства, но и часть косвенных производственных расходов, связанных с изготовлением конкретной продукции (работ, услуг). Несмотря на различную полноту включения в себестоимость [c.19]

Б подразделении Plasti Department QmniSpoits в качестве базы распределения косвенных производственных расходов используются машино-часы. Постоянные общехозяйственные расходы, которые должны быть включены в себестоимость продукции подразделения, с ост , зля юг 330 тыс. На величину этих затрат не повлияет решение о смене ассортимента производимой продукции. [c.499]

Учет и распределение косвенных затрат

С распределением косвенных затрат между произведенными изделиями часто возникают проблемы. Но этот вопрос требует точности и своевременности, ведь непрямые издержки также участвуют в формировании себестоимости продукта и, следовательно, должны быть заложены в его отпускную цену.

Обычно для определения доли косвенных трат, составляющих себестоимость того или иного изделия, рассчитывают коэффициент поглощения. Он показывает, какую часть непрямых расходов поглощает продукт.

Этот коэффициент рассчитывается пропорционально избранной (и закрепленной в Учетной политике) базе распределения. Чаще всего в качестве такой основы выбираются либо прямые трудовые издержки, либо все прямые издержки в целом.

В этом случае базой распределения является сумма прямых расходов, а коэффициент поглощения рассчитывается как процентное соотношение доли этих издержек, идущих на производство конкретного изделия, к общей массе прямых трат.

Существуют и другие варианты распределения косвенных издержек. Например, при методе Директ-костинг их не фиксируют в составе себестоимости, а сразу же вычитают из прибыли.

Влияние на прибыль

На предприятиях с высокой долей основных затрат точка безубыточности и маржинальная прибыль находится на более низком уровне, чем в компаниях с высокими накладными издержками. Часть переменных расходов в финансовой структуре организации изменяется в зависимости от отрасли промышленности, поэтому сравнения необходимо проводить среди компаний, работающих в одной сфере.

Доход от реализации продукции (выручка) за вычетом себестоимости продаж представляет собой валовую прибыль. Если прямые издержки равны выручке, достигается точка безубыточности. Компании увеличивают прибыль за счет сокращения основных расходов, поскольку косвенные издержки (аренда, коммунальные услуги) оплачиваются независимо от эффективности производства.

Методика анализа косвенных затрат

Анализ косвенных издержек осуществляется с целью поиска резервов их снижения без ухудшения качественных характеристик продукта.

Чаще всего аналитические мероприятия проводятся в следующие несколько этапов:

- Сравнение косвенных издержек на рубль продукции в динамике и с плановыми показателями;

- Исследование факторов и причин, инициировавших эти изменения;

- Рассчитываются отклонения от сметных показателей и изучается их изменение в динамике по каждой статье трат;

- Исследуются причины и обоснованность экономии/перерасхода, дается положительная либо отрицательная оценка этим явлениям, делаются выводы, формулируются рекомендации.

Как отразить косвенные расходы в декларации по налогу на прибыль

Косвенные издержки находят свое отражение в строке 040 второго приложения ко второму листу Декларации. Причем величины отражаются с начала периода нарастающим образом. Отдельные траты, составляющие общую сумму по сроке 040, детализируются и показываются дополнительно:

- 041 – начисленные за период обязательные сборы в бюджет и налоги;

- 042 – амортизационные премии по объектам внеоборотных активов, относящихся к группам 1-2 и 8-10;

- 043 – амортизационные премии по объектам основных средств из амортизационных групп 3-7;

- 045 – затраты на социальную поддержку инвалидов;

- 047 – величина трат на приобретение земельных наделов.

Как считать косвенные расходы

Косвенные расходы для торговых предприятий и производственных считаются по-разному, поскольку имеют значительные структурные различия.

Расчет прямых (и косвенных) расходов в производстве

Формула расчета суммы, которую фирма-изготовитель вправе вычесть из величины доходов при исчислении налоговой базы (по налогу на прибыль), выглядит следующим образом:

РУН = СПрР – ПрРНЗП – ПрРСкл – ПрРНПР, где

РУН – расходы, уменьшающие налоговую базу;

СПрР – сумма всех прямых расходов;

ПрРНЗП – сумма прямых затрат, находящихся в остатках незавершенного производства;

ПрРСкл – прямые траты по изделиям, находящимся на складских территориях;

ПрРНПР – прямые расходы по товарам, которые уже отгрузили, но плата от покупателей по ним еще не поступила, то есть пока что право собственности на такие изделия сохраняется за производителем.

Расчет прямых (и косвенных) расходов в торговле

Для организаций, функционирующих в торговой сфере, формула подсчета прямых расходов окажется несколько другой:

РУН = ПрРДП + ПрРОПП – ПрРОС, где

РУН – расходы, уменьшающие налог на прибыль;

ПрРДП – прямые расходы данного периода;

ПрРОПП – прямые расходы, перешедшие в данный период из остатков прошлого;

ПрРОС – прямые расходы в складских остатках.

Прямые расходы – что это?

Эффективное управление расходами – стратегическая задача любого предприятия. Грамотное использование правил учета и формирования затрат позволит оптимизировать их и уменьшить налоговые платежи. Расходами коммерческого предприятия, согласно Положению по бухгалтерскому учету 10/99, называют уменьшение экономических выгод после выбытия любых активов, например, денег, имущества, и формирование обязательств, приводящих к уменьшению капитала (исключение – если уменьшение вкладов обусловлено решением участников, собственников имущества). Часто расходы идентифицируют с издержками и затратами. Под расходами в государственных организациях понимают снижение полезного потенциала активов, уменьшение экономических выгод за отчетный период в результате возникновения обязательств, потребления активов, но без учета уменьшения капитала по причине изъятия имущества учредителем или собственником.

Классификация доходов и расходов коммерческих предприятий изложена в ПБУ 10/99, а в бюджетных организациях регулируется Бюджетным кодексом РФ. Понятие прямых и косвенных расходов в налоговом учете немного другое. Здесь ими признаются обоснованные и документально подтвержденные, экономически оправданные затраты для осуществления деятельности налогоплательщика. Для того чтобы в налоговом учете был признан расход, необходимо обязательно выполнить 3 условия: обоснованность затрат, документальное подтверждение, целевое направление – для осуществления деятельности, направленной на получение дохода. А вот в бухгалтерском учете свои требования в этом плане:

- произведение расходов в соответствии с договором, требованием правовых актов, принципов делового оборота;

- сумма может быть определена;

- уверенность в том, что в результате определенной операции будет достигнуто уменьшение экономических выгод предприятия.

То есть расходы в бухгалтерском и налоговом учете различаются. К примеру, налоговый учет учитывает не все расходы, которые признает бухгалтерский.

Прямые расходы включают в себя затраты, которые можно отнести к конкретному объекту налогообложению, те, что влияют на себестоимость и фиксируются по мере реализации готового товара, непосредственно связанные с выпуском продукции или выполнением работ, оказанием услуг. Их нужно списывать в том периоде, когда реализована продукция, даже если деньги поступили в следующем налоговом периоде. В бухгалтерском учете четкое деление расходов на прямые и косвенные законодательством не предусмотрено, хотя на практике часто используют именно такую классификацию.

Совет: формируя отчетность, важно помнить, что после изменений гл. 25 Налогового Кодекса РФ законом № 58-ФЗ состав прямых и косвенных расходов определяют одинаково для целей бухгалтерского и налогового учета. Но в некоторых случаях косвенные затраты все же могут отличаться (например, стоимость незавершенного производства, отгруженных товаров, готовой продукции).

Важно знать! На нашем сайте открылся каталог франшиз! Перейти в каталог…

Косвенные затраты в строительстве

Такая специфическая отрасль экономики, как строительство, обладает целым рядом особенностей. Длительность цикла производства, значительная материалоемкость, сложность выполнения отдельных видов работ – вот только некоторые из них.

Обычно к прямым затратам в строительных фирмах относятся следующие:

- Основные материалы;

- Зарплата основных сотрудников, занятых непосредственно в строительстве;

- Обязательные отчисления в бюджет с фонда оплаты работы таких сотрудников;

- Амортизация и ремонт оборудования, задействованного на стройке;

- Цена услуг субподрядчиков;

- Арендные платежи;

- Лизинговые платежи;

- Техобслуживание машин и оборудования;

- Стоимость брака.

Прочие расходы, осуществляемые строительными компаниями, согласно 318 ст. НК РФ считаются косвенными.

Косвенные затраты в производстве

Производственные фирмы осуществляют изготовление определённых видов продукции. К прямым расходам таких компаний можно отнести:

- Материальные издержки (плата за сырье и материалы, оборудование и комплектующие, полуфабрикаты);

- Финансовые траты (зарплата производственного персонала и отчисления с фонда оплаты труда таких работников);

- Амортизация производственного оборудования.

Все прочие виды издержек считаются уже косвенными и относятся на себестоимость продукта пропорционально избранной распределительной базе. В частности, к ним причисляются траты на содержание АУП, рекламные расходы, издержки на охрану труда и организацию приемлемых рабочих условий персонала, амортизационные премии и т.д.

Элементы основных расходов

- покупка сырья, материалов, комплектующих изделий, полуфабрикатов;

- закупка товаров для реализации;

- комиссии по продажам;

- плата за электроэнергию для освещения цехов и работы станков;

- плата за топливо, используемое для запуска установок и оборудования;

- заработная плата производственного персонала с начислениями;

- амортизация основных производственных средств;

- перевозка груза.

Актив может отражаться в учете как основные или накладные расходы. Топливо для транспортной компании — основные затраты, поскольку его стоимость изменяется в зависимости от количества рейсов и продолжительности поездок. Топливо, используемое для управленческих целей, относится к административным расходам.

Косвенные затраты при расчете себестоимости продукции

Косвенные затраты, наряду с прямыми, формируют себестоимость продукта. Но с их отнесением на определённое изделие часто возникают сложности. В отличии от прямых издержек, они не могут быть напрямую связаны с изготовлением конкретной ассортиментной единицы. И потому нуждаются в распределении соответствующим образом.

Такое распределение на каждом предприятии осуществляется по-своему. Для этого избирается наиболее подходящая распределительная база.

В качестве такой основы обычно используют следующие показатели:

- Прямые трудовые затраты;

- Все прямые издержки в целом;

- Выпуск продукции;

- Траты на содержание оборудования (для высокоавтоматизированных производств);

- Число машино-часов и т.д.

Принципы деления расходов в бухгалтерском учете

Перечень прямых расходов, приведенный в ст. 318 НК РФ, соответствует понятию аналогичных расходов для целей БУ. БУ определяет эти расходы как непосредственно связанные с процессом производства (План счетов бухучета, утвержденный приказом Минфина РФ от 31.10.2000 № 94н), отводя для них определенные счета бухучета (20, 23, 29). Прочие расходы, связанные с производством и реализацией, в БУ так же, как и в НУ, будут косвенными. Счета их учета (25, 26, 44) должны закрываться ежемесячно.

Однако в отличие от НУ не все косвенные расходы можно в периоде их возникновения сразу отнести на финрезультат. Обязанность это сделать есть только в части расходов на продажу (коммерческих), собранных на счете 44. Для счета 26, аккумулирующего расходы общехозяйственного характера, допустимы 2 способа закрытия, из которых 1 разрешает сразу всю сформировавшуюся на счете сумму отнести на финрезультат, т. е. учесть так же, как и в НУ.

Подробнее об этом способе закрытия счета 26 читайте в статье «Маржинальный метод учета затрат — как применять?».

А вот закрытие счета 25, на котором собираются расходы, связанные с производством (общепроизводственные), возможно только в одном варианте: путем распределения на себестоимость производимой продукции. Поэтому бухгалтерские значения себестоимости продаж, стоимости незавершенного производства и непроданной готовой продукции в обязательном порядке будут включать в себя прямые расходы на производство и косвенные расходы общепроизводственного характера. Себестоимость, состоящая из такого набора расходов, называется производственной.

Как правильно распредлять расходы в налоговом учете, узнайте в КонсультантПлюс. Изучите материал, получив пробный доступ к системе бесплатно.