В каких случаях можно получить налоговый вычет за обучение?

До того, как мы исследуем, как вернуть 13 процентов за учебу, следует разобраться в самом принципе льготного налогообложения. Получить налоговый вычет можно как за себя, так и за своих детей.

Получить вычет за обучение своего супруга нельзя, согласно законодательству РФ (это регламентировано Налоговым Кодексом Российской Федерации).

При этом вычет за обучение детей идет по уменьшенному тарифу, т.е. за обучение самого заявителя можно вернуть значительно больше.

Налоговая служба позволяет получить вычет далеко не за все услуги от организаций, где проходит обучение. Должно быть выполнено два значимых условия для того, чтобы заявитель получил право вернуть себе часть налогового сбора. Условия следующие:

- Учебная организация должна иметь государственную лицензию, подтверждающую право вести образовательную деятельность;

- С заявителем или его ребенком должен был быть заключен договор об оказании платных образовательных услуг, при этом потребуются бумаги, подтверждающие факт оплаты обучения.

Исходя из этих требований, становится понятно, где и как получить 13 процентов с оплаты обучения:

Читайте также: Вендинговый (платный) аппарат для чистки обуви с мультимонетным монетоприемником M3WC

- ВУЗы и институты, платные частные школы, техникумы и колледжи. Формат образования — заочный, очно-заочный или полностью очный — не имеет значения;

- Платные курсы повышения квалификации для взрослых. Так, например, заявитель может вернуть 13 процентов за обучение в автошколе, курсы профессиональной подготовки, курсы повышения квалификации по профессии, курсы дополнительного образования, программы по изучению иностранных языков и т.д.;

- Дополнительные занятия для детей заявителя — кружки по рисованию, хореографические занятия, музыкальные школы и т.д.

Что наиболее интересно, так это полная лояльность властей к дистанционному обучению и к получению знаний заочно.

Кроме того, платные услуги от частных организаций — университетов, школ и т.д. — тоже считаются в НК РФ налогооблагаемыми с возможностью получить льготу. Главное, что будет проверять налоговая служба — это наличие государственной лицензии на проведение образовательных занятий.

Если таковое свидетельство отсутствует, организация не считается образовательной. Соответственно, гражданину будет отказано в возвращении части налога. Поэтому еще до подписания договора об оказании платных образовательных услуг следует внимательно изучить организацию, где будет проходить обучение.

Можно ли получить вычет за обучение в автошколе?

Да, такая возможность предусмотрена статьей 219 НК РФ. Обучение в автошколе считается образованием, входящим в программу социальных вычетов. Пунктом 1 настоящей статьи установлено, что для получения вычета на обучение в автошколе должны быть соблюдены три условия:

- У организации должна быть государственная лицензия на предоставление образовательных услуг;

- С заявителем или его детьми должны быть заключены договора о платных образовательных услугах;

- Заявитель обязуется предоставить документы, подтверждающие факт оплаты этих услуг.

Исходя из этого, мы рекомендуем обращаться в аккредитованные государством автошколы. В таком случае вероятность отсутствия у организации лицензии практически исключена. Если же вы планируете обращаться в независимые частные автошколы, обязательно уточните у сотрудников компании, имеется ли у них лицензия.

Наличие ограничений при возврате налога

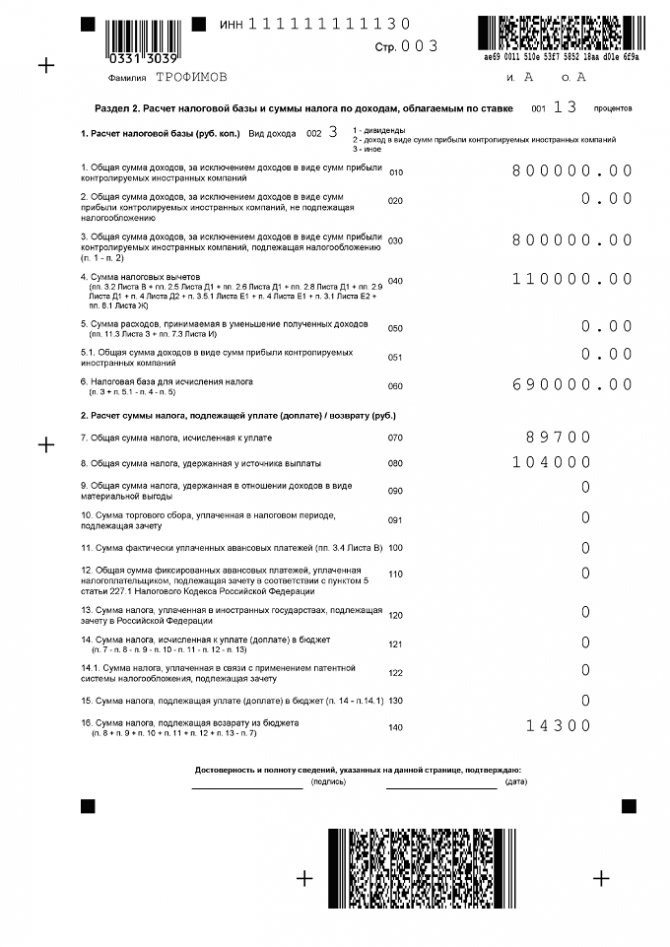

Величина сумм возмещения строго ограничена. Для этого предусмотрены законодательством рамки. В случае оплаты собственного обучения максимальная сумма для расчета возврата не может превышать 120 000 рублей. А для родственников она в несколько раз меньше. Возврат налога за учебу ребенка, брата или сестры рассчитывается от суммы в 50 000 рублей. На что можно рассчитывать? Получается, что максимальная сумма возврата, компенсирующего оплату за личное обучение, равна 15 600 руб., а за обучение родственников — 6500 руб.

Документы, необходимые для оформления вычета за обучение

Если заявитель предоставит сотруднику ФНС не все требуемые бумаги, спустя несколько месяцев рассмотрения он получит отказ в налоговом вычете. Может быть также ситуация, в рамках которой работник ФНС просто откажется принимать заявление с документами. Поэтому следует внимательно изучить перечень документов для возврата 13 процентов за обучение:

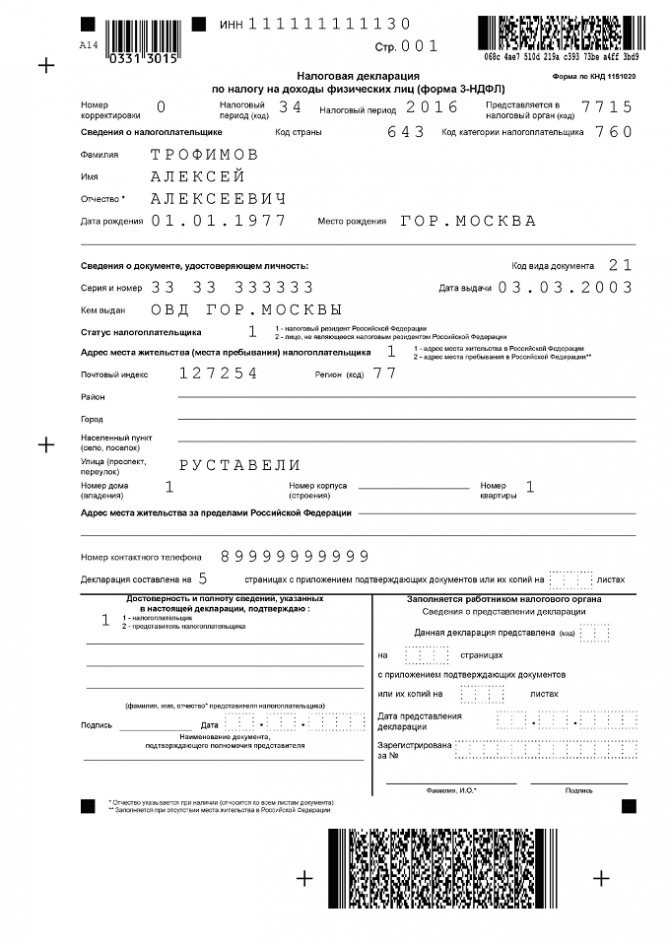

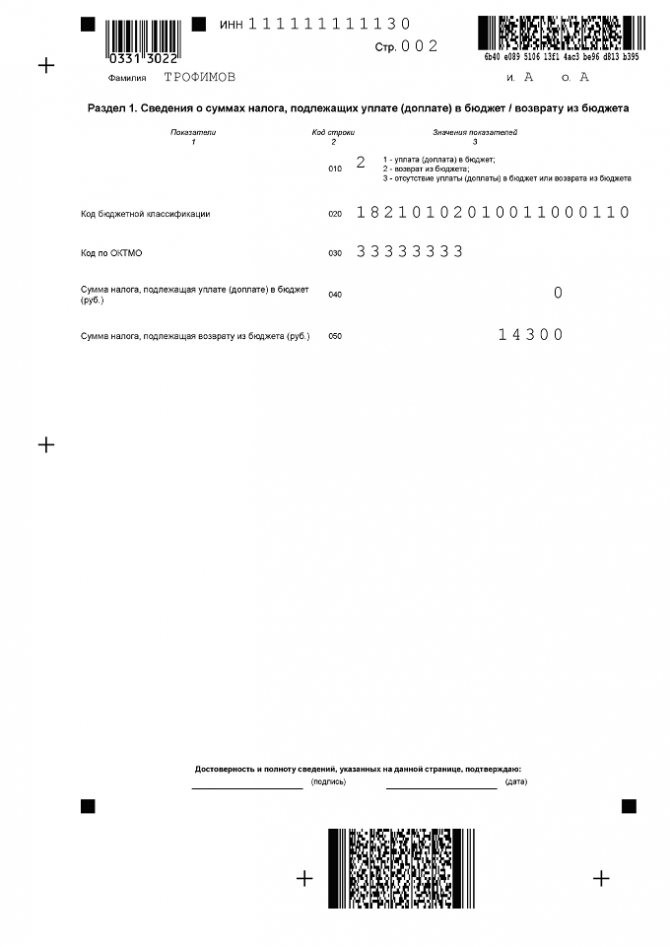

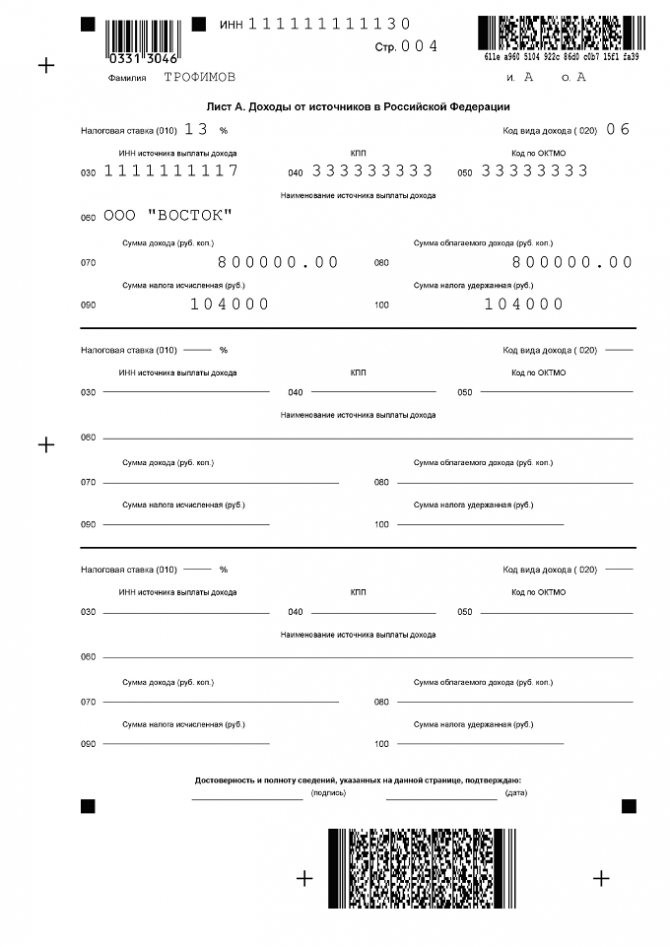

Наименование документаКомментарийСправка по форме 2-НДФЛПодтверждает исправную выплату налога на доход физических лиц государству. Брать бумагу нужно у работодателя в бухгалтерии. На справке должна стоять печать организации, а также подписи руководителя и главного бухгалтера.Налоговая декларация по форме 3-НДФЛДекларация отображает количество всех уплаченных налогов государству за отчетный период. Подавать декларацию нужно за тот же год, из которого производится вычет. Документ заполняется заявителем самостоятельно; для заполнения можно на официальном сайте ФНС. С образцом документа вы можете ознакомиться у нас на сайте.Справка о прохождении обучения или любой другой документ, подтверждающий окончание курса или всей образовательной программыДокумент выдается сотрудниками образовательной организации.Внутренний паспорт РФПравом на налоговый вычет обладают также иностранцы, но только те, кто имеет в России вид на жительство. Тогда вместо паспорта нужно предоставить ВНЖ.ИНННужен сотрудникам ФНС для быстрого поиска налогоплательщика в базе данных.Договор о предоставлении платных образовательных услугПри утере оригинала документа можно запросить копию договора в бухгалтерии образовательного учреждения.Копию лицензии образовательной организацииСотрудники учреждения обязаны выдать этот документ — отказать вам не вправе.Копии документов, подтверждающие факт оплаты — чеки, исполненные платежные поручения, квитанции и т.д.На них должна стоять печать организации и подпись уполномоченных лиц.Свидетельство о рождении ребенка заявителя или свидетельство об усыновленииНеобходимо в случае, если заявитель возмещает налог за своего ребенка. Нужно предоставить оригинал и копию: после визирования оригинал возвращается, а копия идет вместе с остальным пакетом документов.

Внимание: срок давности полученного образования, за который можно получить налоговую компенсацию — три года. Это означает, что при истечении трех лет с момента заключения договора о предоставлении платных образовательных услуг заявитель теряет право получить вычет.

Условия возврата налога

Если место получения образования совпадает с вышеперечисленными видами заведений, тогда можно отправиться в ближайшую налоговую службу. Что еще нужно учесть, чтобы получить возврат налога за учебу? Сроки для возмещения ограничены. Они не должны превышать трех лет. Имеется список условий, соблюдение которых является обязательным при обращении за налоговым вычетом.

- Возврат суммы получит только тот, кто в течение обучения официально работал и отчислял из своих доходов подоходный налог.

- У обратившегося гражданина на руках должно иметься свидетельство ИНН.

- Обязательно наличие государственной аккредитации у заведения.

- Все предоставляемые документы должны содержать данные о лице, которое обратилось за возмещением.

- Для получения денежных средств в налоговую инспекцию предоставляется декларация.

Порядок оформления налогового вычета

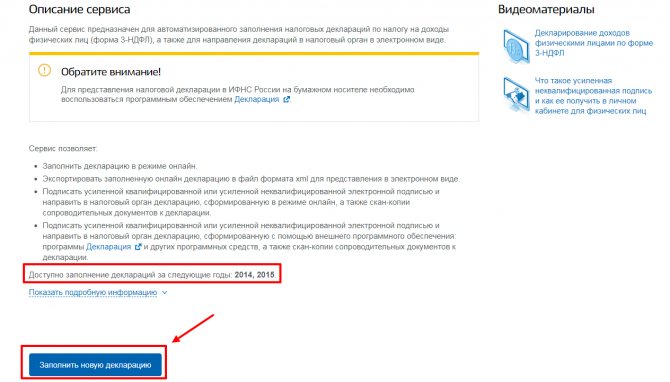

Процесс вычитывания части налогов из уплаченного бюджету начинается с подготовки всех необходимых документов. Для начала заявителю нужно заполнить декларацию 3-НДФЛ, получить справку 2-НДФЛ на работе, а также собрать все чеки и квитанции в одном месте.

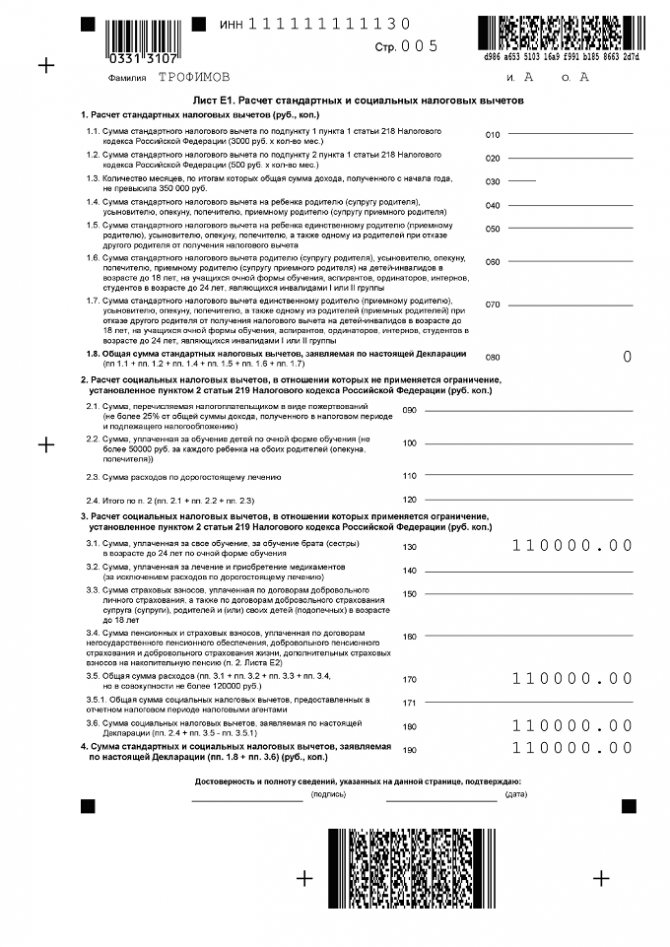

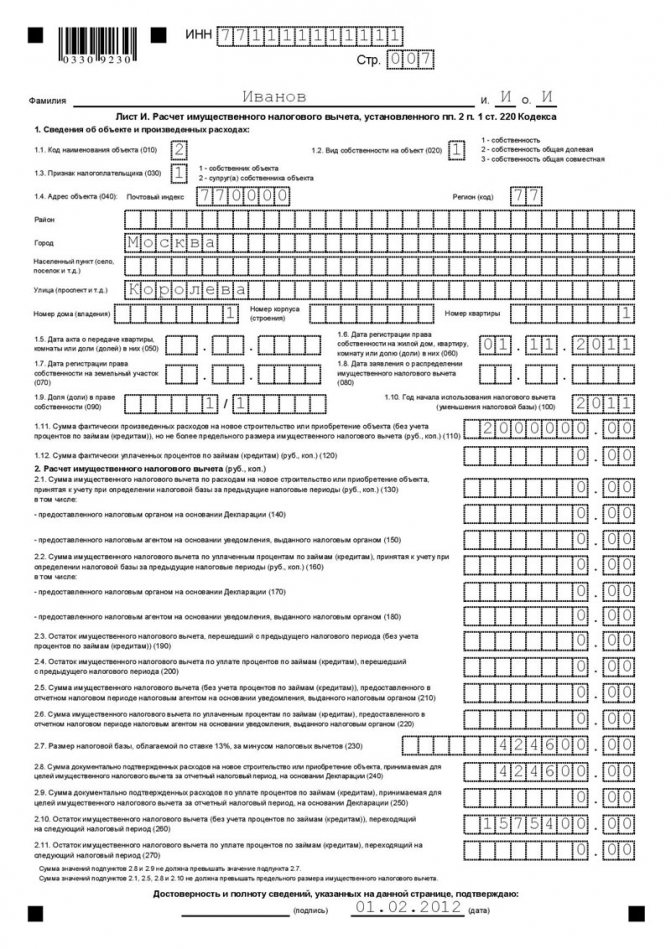

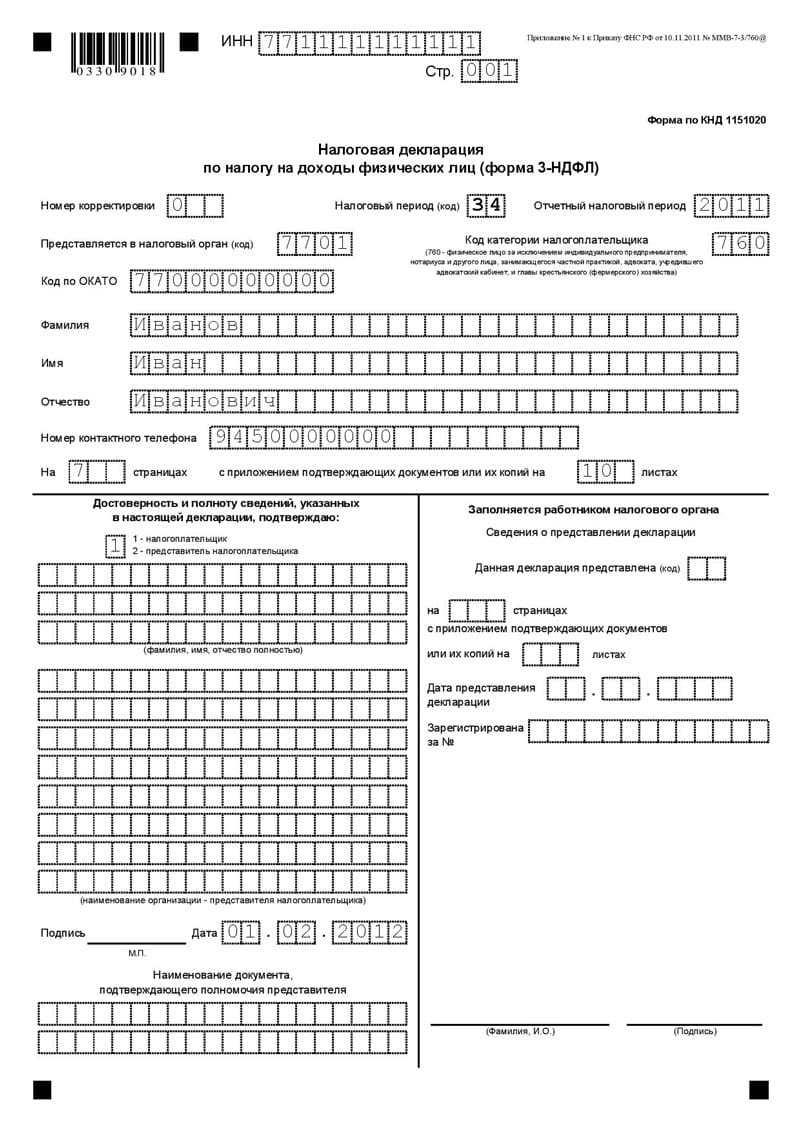

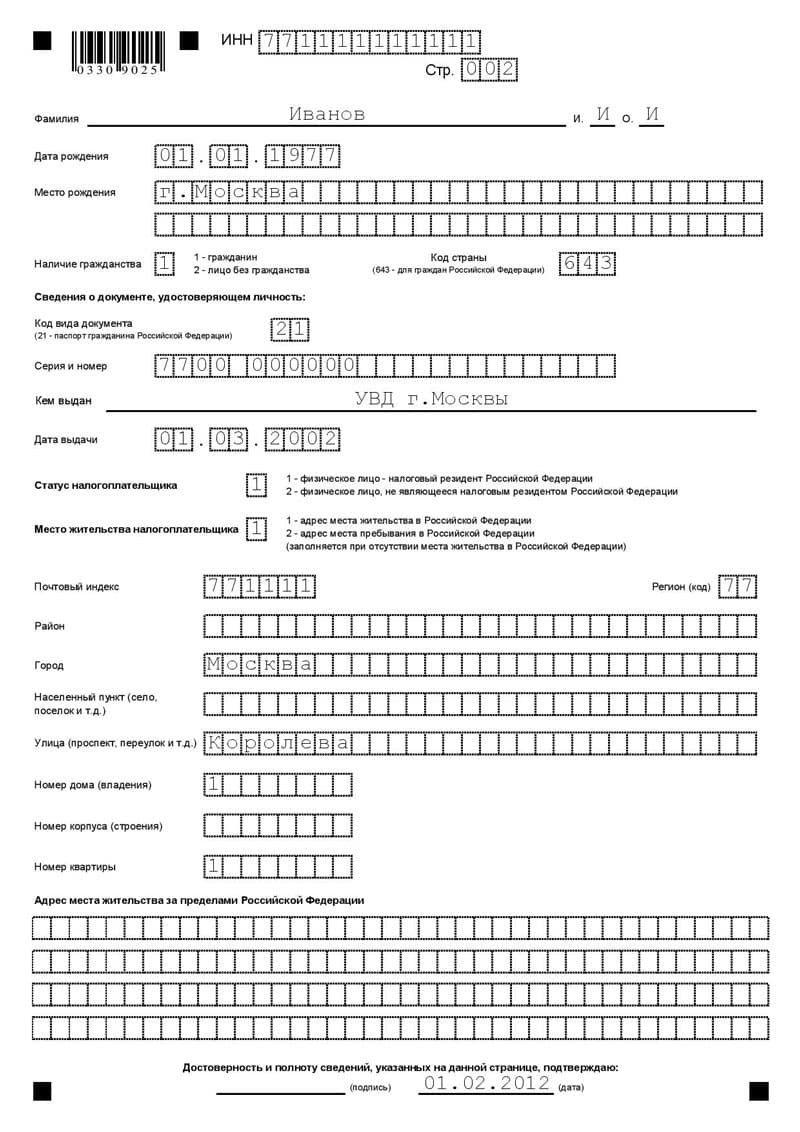

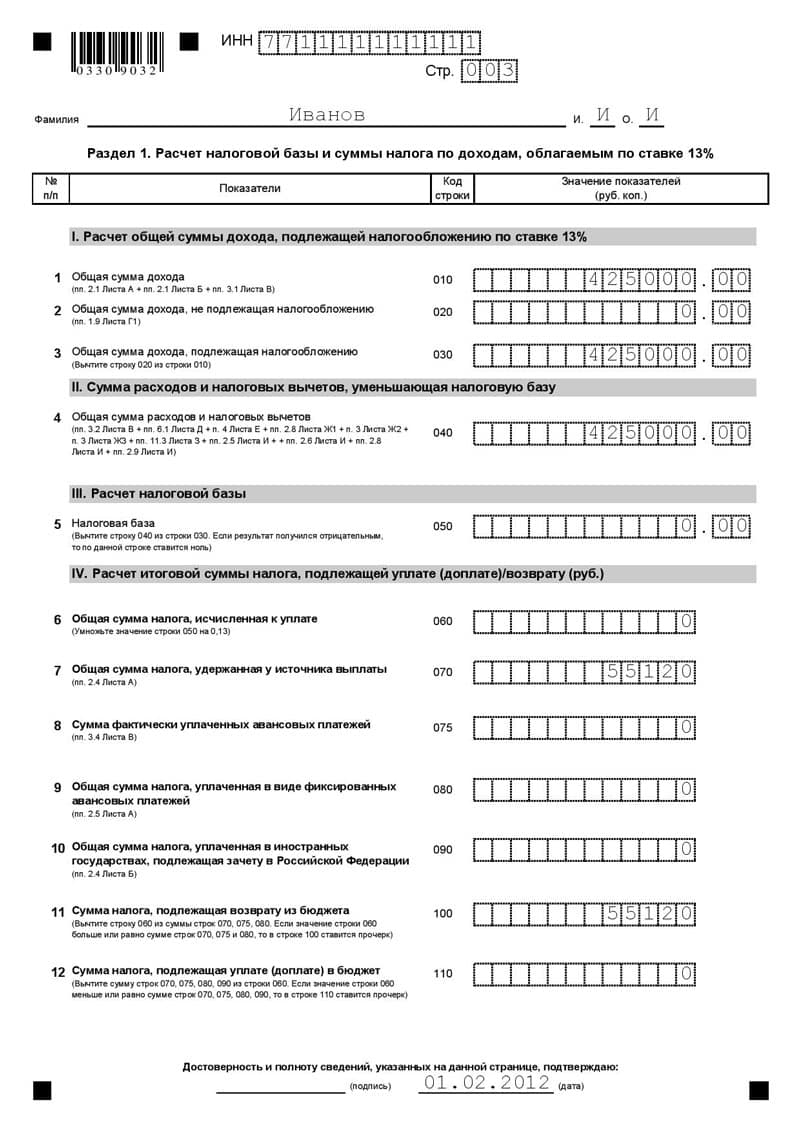

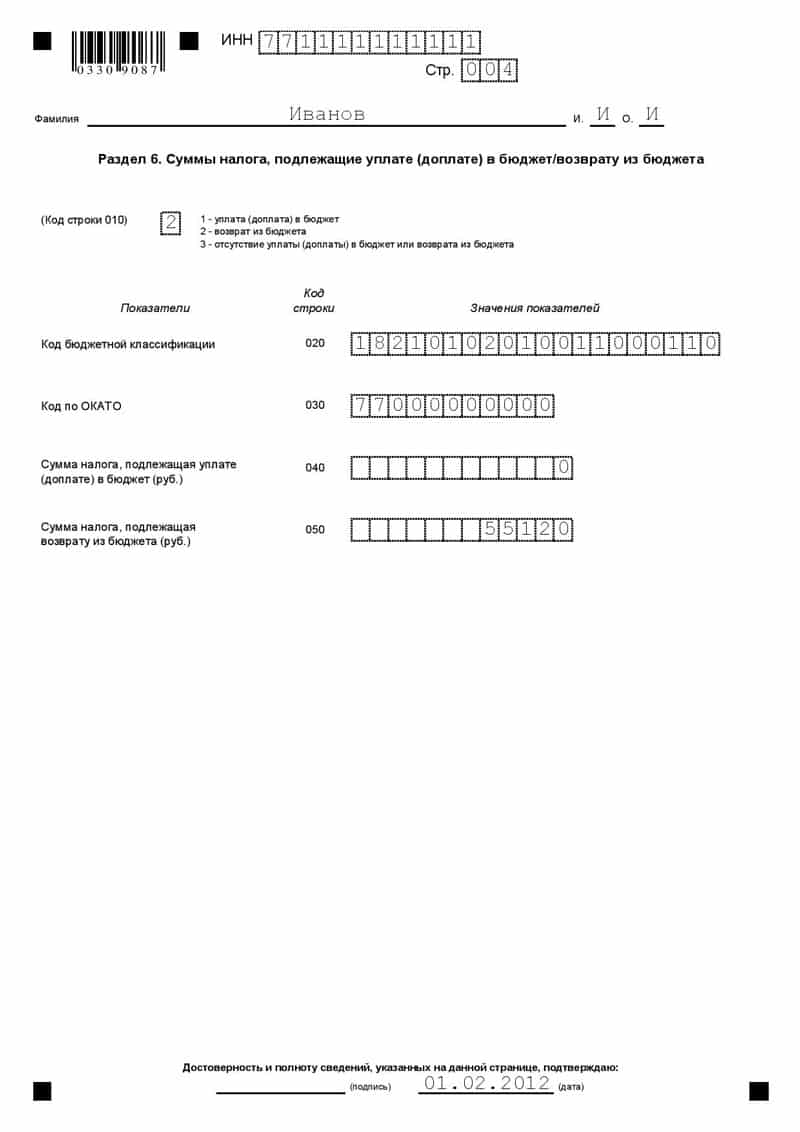

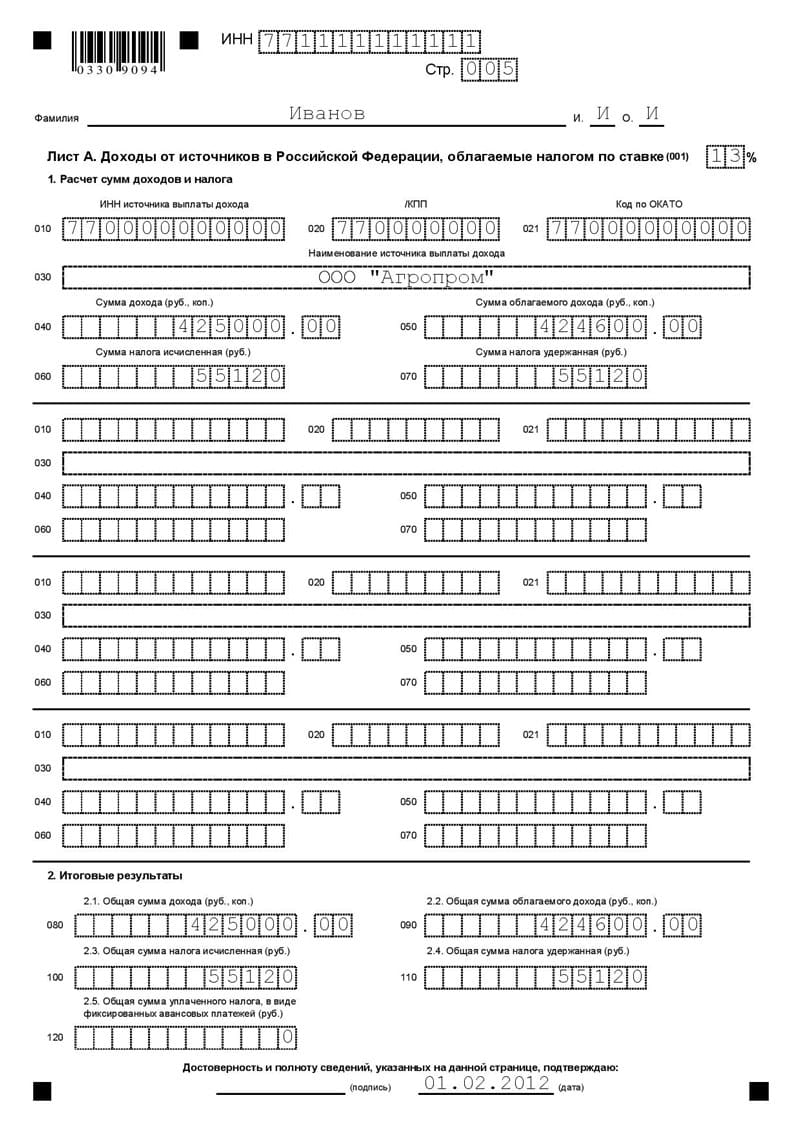

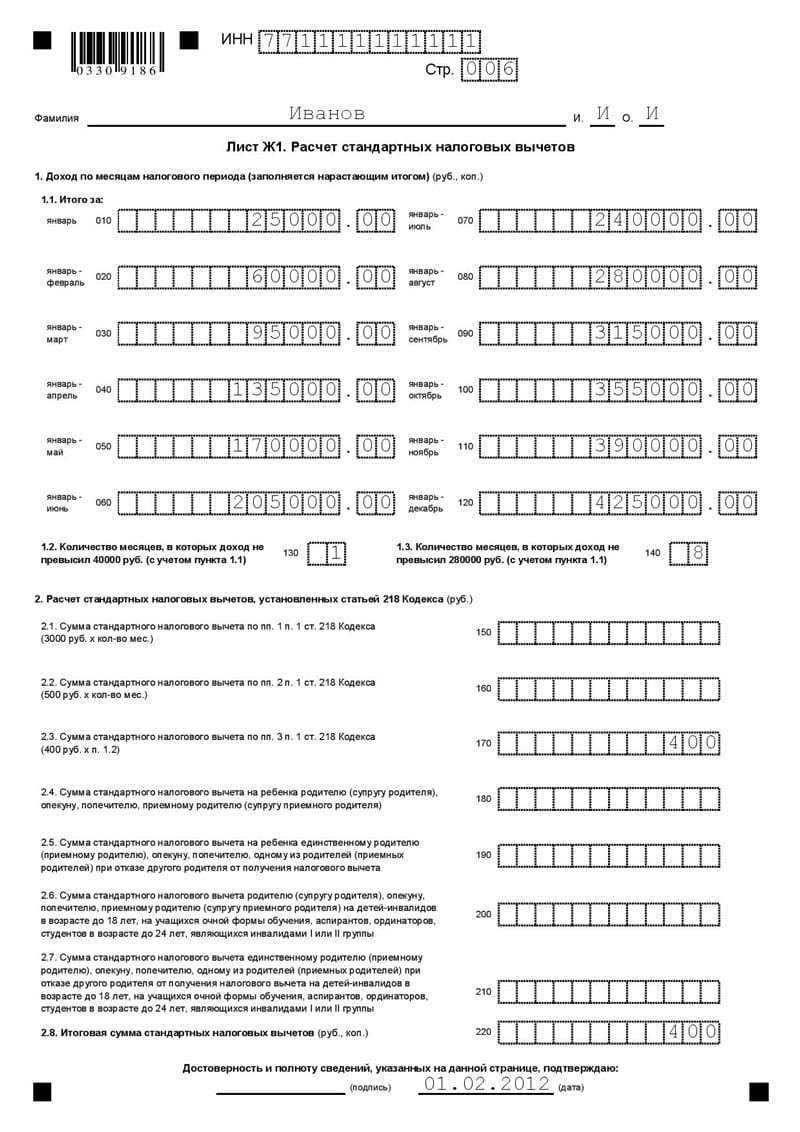

Пример заполнения 3-НДФЛ:

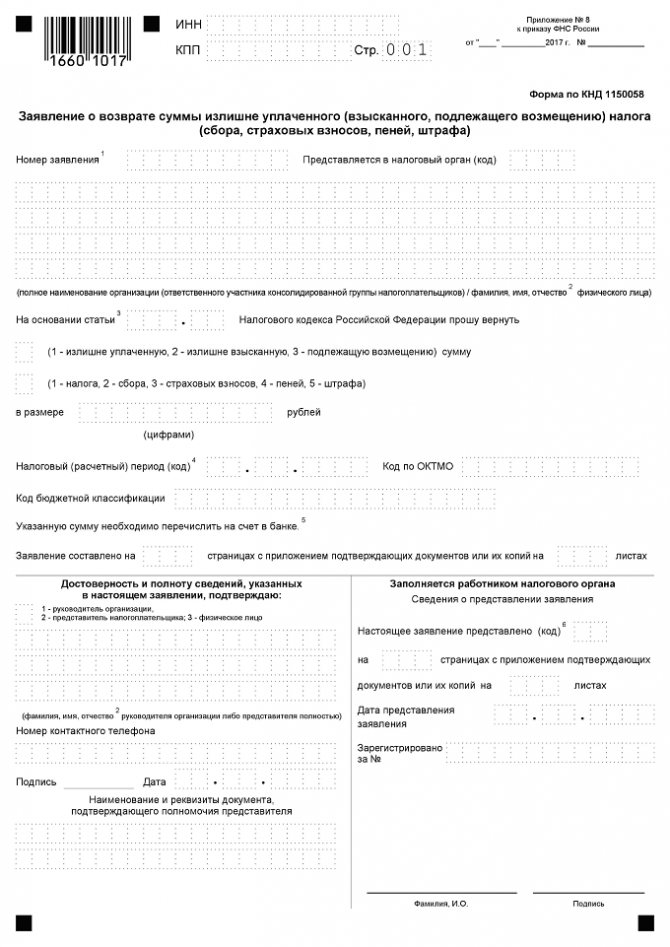

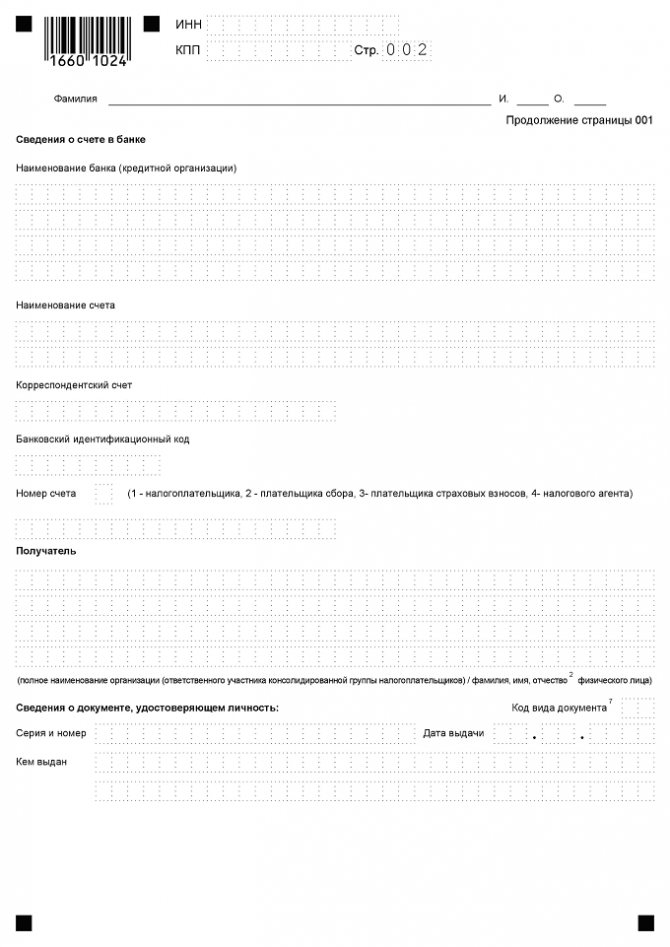

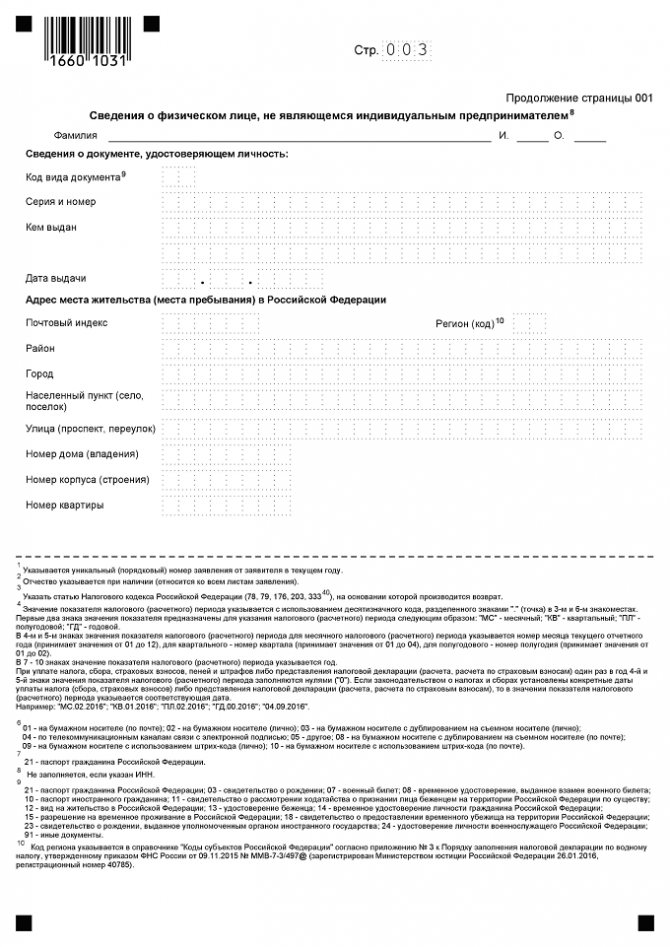

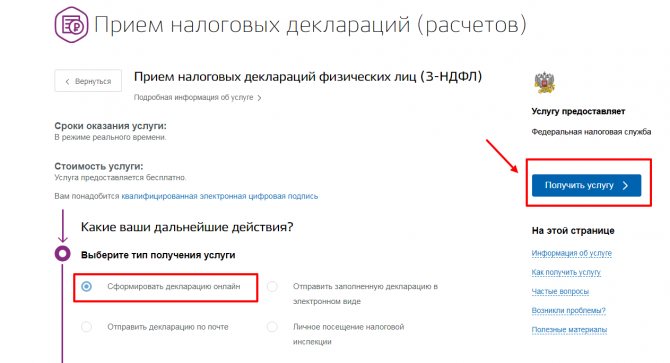

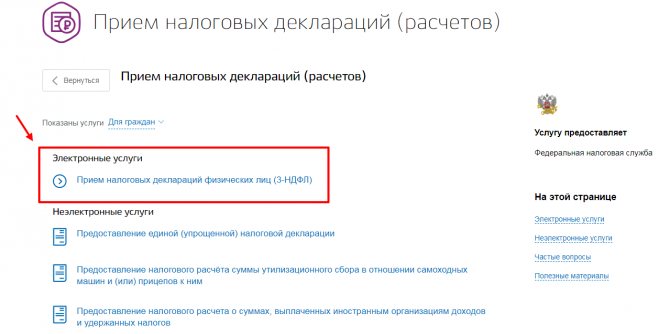

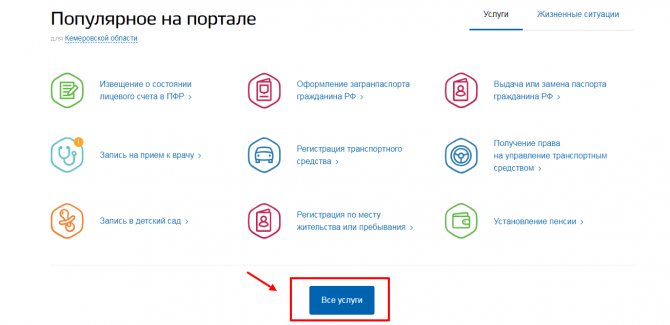

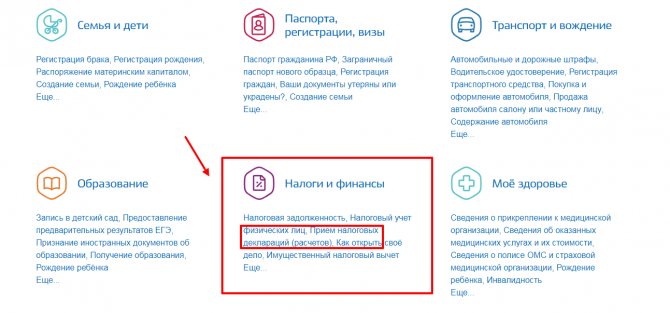

Далее весь этот пакет документов вместе с заявлением, написанным в свободной форме, должно быть передано в территориальное отделение ФНС по месту постоянной регистрации заявителя (по месту его жительства). При желании, гражданин может заранее записаться на прием через госуслуги — это сократит время, требуемое на отстаивание живых очередей.

Читайте также: Агентский договор с физическим лицом и его особенности

Если весь пакет бумаг собран правильно и в полном объеме, сотрудник ФНС примет их, после чего начнется рассмотрение всех предоставленных документов. В среднем на проверку сведений, указанных в декларации, справке 2-НДФЛ и заявлении, уходит два месяца.

Еще месяц требуется на высчитывание выплат, положенных гражданину, исходя из его налоговых отчислений в течение отчетного периода. И, наконец, на пересылку денежных средств уходит в среднем несколько недель. Таким образом, срок рассмотрения заявления составляет от трех до четырех месяцев.

О результатах рассмотрения гражданину сообщают по оставленным в заявлении контактным данным. Если в заявке была просьба перечислить деньги на карточку или банковский счет, и при этом были даны соответствующие реквизиты, ФНС сразу отправит туда деньги.

○ Советы юриста:

✔ Какие сроки для получения вычета после подачи документов?

Налоговый кодекс неоднозначно подходит к определению срока, когда возможен возврат подоходного налога. В одних нормах содержится указание, что вычет должен быть произведен после месяца с дня подачи документов. В других – после проведения камеральной проверки. А для нее отводится три месяца. Как показывает практика, через три с половиной – четыре месяца возможно поступление средств на счет, указанный налогоплательщиком.

✔ Можно ли подать сразу на оформление вычета за предыдущие годы?

Понятие вычета за предыдущие годы относится к имущественному вычету. Возврат подоходного налога за обучение относится к социальному вычету. А он возможен только после истечения календарного года, то есть, независимо от того, закончился учебный год или нет. Поэтому, правильно будет дождаться окончания года и оформить вычет за прошлый год.

Видео

Как легко и быстро, а главное — бесплатно заполнить декларацию для возврата налога на обучение и лечение. Смотрим видео.

Опубликовал : Вадим Калюжный, специалист портала ТопЮрист.РУ

Где и как забирать деньги?

По состоянию на 2020 год, доступно несколько способов получить выплату:

- Наличными. Для этого в заявлении нужно указать, что вы желаете получить выплату в твердом выражении. В таком случае после рассмотрения заявления с гражданином свяжутся, чтобы назначить ему время и место передачи денег. Наличные выдаются в кассе ФНС при территориальном отделении службы;

- На карту или банковский счет. Чтобы деньги были выданы таким образом, в заявке требуется попросить сотрудников перечислить деньги на счет/карту, а также вписать свои реквизиты. После осуществления перевода ФНС оповестит вас смс-сообщением или письмом на электронную почту о завершении процедуры передачи средств;

- Через Почту России. Достаточно указать в заявке свой почтовый адрес вместе с индексом. Там же нужно попросить сотрудников ФНС отправить деньги по почте. Извещения поступят сначала от ФНС о пересылке, затем от Почты России о доступности денег (как только будет завершен перевод). В в этих же уведомлениях указывается, в какое отделение почтовой связи следует обратиться за деньгами. В ОПС покажите паспорт, после чего сотрудники почты выдадут вам деньги за вычетом комиссии (3-8% в зависимости от суммы перевода).