Если налоговые платежи перечисляются в бюджет с опозданием (то есть с нарушением установленных сроков), то помимо самих налогов необходимо дополнительно уплатить еще и пени. Расчет пеней по налогам является, пожалуй, одной из самых рутинных задач, которую приходится решать бухгалтеру. Впрочем, для ее успешного выполнения ему нужно учесть ряд нюансов.

Вначале напомним основные тезисы, касающиеся исполнения обязанности по уплате налога, определенные п. 3 ст. 45 НК РФ:

- обязанность по уплате налога считается исполненной налогоплательщиком только после предъявления им соответствующего поручения в банк. Данное поручение подтверждает перечисление денежных средств на счет Федерального казначейства;

- на банковском счете налогоплательщика, предъявляющего поручение, должна быть достаточная сумма денежного остатка на момент совершения платежа.

Новые правила расчета пеней

В конце прошлого года вступили в силу новые правила расчета пеней по налогам и страховым взносам. На какие ситуации они распространяются и как считаются пени по старым недоимкам, расскажет статья.

Прежний порядок расчета пеней

Порядок расчета пеней определен статьей 75 Налогового кодекса.

По долгам, возникшим до 1 октября 2020 года, пени считали исходя из ставки рефинансирования Банка России по следующей формуле. Сумма налога, не уплаченная в срок, умножалась на 1/300 ставки рефинансирования Банка России в период просрочки и на количество дней просрочки.

Читайте также: ЕНВД Порядок уменьшения Налога на страховые взносы и пособия

К долгам, возникшим с 1 октября 2020 года, применяется другой расчет, который применяют по сей день. Пени считают исходя из 1/300 действующей ставки рефинансирования Банка России, только если просрочка по налогам или взносам составила до 30 календарных дней включительно.

За просрочку уплаты налогов или взносов свыше 30 календарных дней процентная ставка пени принимается равной 1/300 ставки рефинансирования Банка России, действующей в период до 30 календарных дней (включительно) такой просрочки, и 1/150 ставки, действующей в период, начиная с 31-го календарного дня такой просрочки.

Количество дней просрочки по налогам и взносам определяют со дня, следующего за сроком уплаты налога, и по день его уплаты.

До вступления в силу новых правил в Налоговом кодексе была прямо прописана только дата начала начисления пеней. Это день, следующий за установленным сроком уплаты налога. А фактический день уплаты налога или взносов не учитывался при расчете пеней (письмо Минфина России от 5 июля 2020 года № 03-02-07/39318).

Новый порядок расчета пеней

С 28 декабря 2020 года порядок расчета пеней изменился. Федеральный закон от 27 ноября 2020 г. № 424-ФЗ внес коррективы в пункт 3 статьи 75 Налогового кодекса.

Во-первых, сумма пеней, начисленная на налоговую недоимку, не должна быть больше суммы самой недоимки.

Во-вторых, пени за просрочку уплаты налога начисляют по день фактической уплаты налога включительно, а не дня его уплаты, как раньше.

Обратите внимание

Эти правила применяют в отношении недоимок, возникших с 28 ноября 2020 года. Что касается порядка разделения ставок рефинансирования в зависимости от периодов просрочки (1/300 до 30 календарных дней и 1/150 после), то он продолжает действовать и при новых правилах.

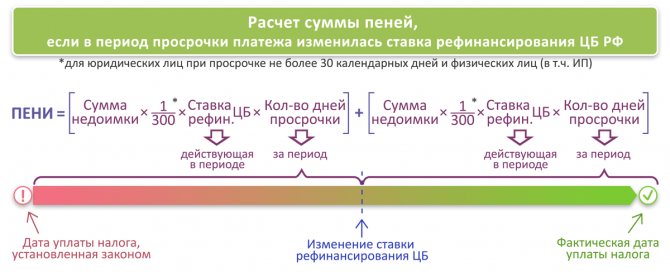

Если ставка рефинансирования, действовавшая в периоде просрочки, менялась, то пени нужно рассчитывать отдельно по каждой ставке.

Пример. Расчет пеней

Предположим, срок уплаты взносов на обязательное страхование на случай временной нетрудоспособности и в связи с материнством за сентябрь – 16 октября. Сумма взносов к уплате в бюджет – 200 000 руб. Компания перечислила страховые взносы с опозданием – 25 декабря. Период просрочки составляет 70 календарных дней (с 17 октября по 25 декабря). С 18 сентября ставка рефинансирования составляет 8,5%.Предположим, что ставка рефинансирования за 70 дней не менялась. Для расчета пеней нужно дни просрочки разделить на два периода: просрочка до 30 календарных дней включительно и просрочка с 31 календарного дня по день, включающий день уплаты страховых взносов. Период просрочки до 30 календарных дней – с 17 октября по 15 ноября включительно. Расчет пеней за этот период: (200 000 руб. х 8,5% / 300) х 30 дн. = 1700 руб. Период просрочки с 31 календарного дня – с 16 ноября по 25 декабря включительно. Расчет пени за этот период: (200 000 руб. х 8,5% / 150) х 40 дн. = 4533,33 руб. Всего за весь период размер пеней составил 6233,33 руб. (1700 руб. + 4533,33 руб.).

Расчет пеней за неуплату старой недоимки

Следует помнить, что если недоимка образовалась до 1 октября 2017 года, пени на такую задолженность рассчитывают по правилам, действующим до этой даты (решение ФНС России от 5 октября 2020 г. № СА-4-9/[email protected]).

В этом отношении интересен пример из судебной практики.

ИФНС, проверяя организацию, доначислила ей налог на имущество за 2016 год, а также пени, исходя из 1/300 ставки рефинансирования Банка России. Компания погасила свой долг (налог и пени) только спустя три месяца.

Налоговики снова начислили пени, теперь уже за несвоевременное погашение недоимки. За первый месяц неуплаты – исходя из 1/300 ставки рефинансирования Банка России. А начиная с 31 дня и до даты перечисления задолженности – исходя из 1/150 ставки рефинансирования.

В инспекции полагали, что поскольку решение по проверке вынесено уже после 1 октября 2020 года, то при начислении пеней нужно применять новые правила.

Но в ФНС разъяснили следующее. Новые правила расчета пеней применяют в отношении недоимки, которая образовалась с 1 октября 2017 года». В данном случае существование недоимки по уплате налога на имущество за 2013 год вызвано тем, что фирма не заплатила налог в установленный срок. А не тем, что ИФНС вынесла решение после проведенной выездной проверки.

Поэтому в оспариваемом случае пени нужно было рассчитать по старым правилам. И процентная ставка пени за период, когда фирма не гасила недоимку, доначисленную в ходе проверки, составляет 1/300 ставки рефинансирования Банка России.

Читайте в бераторе:

Расчет пеней по налогам и страховым взносам

Источник: https://zen.yandex.ru/media/id/5bd321c5d2fd5900aa00373d/5c866ec446ebf300b3df0623

Выявлена недоплата налога: как избежать штрафа

Статья 122 НК РФ предусматривает штраф в размере 20% от суммы недоимки, который налагается на субъект за несвоевременную (неполную) уплату налога. Однако если налогоплательщик погасит недоимку самостоятельно до того, как налоговый орган о ней узнает, уплатит пени и подаст уточненную декларацию, то штраф начислен не будет. Но для этого необходимо придерживаться такого порядка действий:

- исчисление суммы пеней;

- уплата недоимки по налогу и пеней;

- подача уточненной декларации.

Другими словами, при выявлении задолженности не следует сразу торопиться подавать «уточненку». Ведь как только инспекция ее получит, ей станет известно о недоимке и уже будет повод выписать штраф. Сначала нужно погасить все долги, а потом сообщать о них в ИФНС.

Рекомендуем познакомиться с материалом о налоговых декларациях и мерах ответственности за их неподачу.

Расчет пени по налогам — Audit-it.ru

Т. М. Медведева

Журнал “Налоговая проверка” № 9/2016

Расчет пеней – одна из самых рутинных задач, которую приходится решать бухгалтеру. Для ее успешного выполнения ему нужно учесть ряд нюансов, о которых расскажем в данном материале.

Если налоговые платежи перечисляются в бюджет с опозданием (то есть с нарушением установленных сроков), то помимо самих налогов необходимо дополнительно уплатить еще и пени. Расчет пеней является, пожалуй, одной из самых рутинных задач, которую приходится решать бухгалтеру. Впрочем, для ее успешного выполнения ему нужно учесть ряд нюансов.

Вначале напомним основные тезисы, касающиеся исполнения обязанности по уплате налога, определенные п. 3 ст. 45 НК РФ:

- обязанность по уплате налога считается исполненной налогоплательщиком только после предъявления им соответствующего поручения в банк. Данное поручение подтверждает перечисление денежных средств на счет Федерального казначейства;

- на банковском счете налогоплательщика, предъявляющего поручение, должна быть достаточная сумма денежного остатка на момент совершения платежа.

Что такое пеня по налогам?

В соответствии с п. 1 ст. 75 НК РФ пеней признается денежная сумма, которую налогоплательщик должен выплатить в случае уплаты причитающихся сумм налогов или сборов (включая налоги, уплачиваемые в связи с перемещением товаров через таможенную границу Таможенного союза) в более поздние по сравнению с установленными налоговым законодательством сроки.

Словом, пеня является средством обеспечения своевременной уплаты налога. Но не только. Кроме того, пени могут быть начислены также в случаях выявления налоговиками занижения суммы налогового платежа или перечисления налоговым агентом налоговых платежей позже установленного срока.

Случаи, когда пени не начисляются

Налоговым кодексом определен ряд случаев, когда пеня по налогам не начисляется. Они поименованы в п. 3 и 8 ст. 75 НК РФ:

- арест имущества налогоплательщика на основании решения налогового органа;

- арест денежных средств или иного имущества налогоплательщика, а также приостановление операций по счетам в банках на основании решения суда;

- выполнение письменных рекомендаций уполномоченных органов.

Важная деталь: в первых двух случаях освобождение от уплаты пеней работает лишь в период действия указанных в них обстоятельств. Подача заявления о предоставлении отсрочки (рассрочки) или инвестиционного налогового кредита не приостанавливает начисление пеней на сумму налога, подлежащую уплате (абз. 2 п. 3 ст. 75 НК РФ).

Порядок начисления пени

Начисление пени производится за каждый календарный день текущей просрочки уплаты налогового платежа.

К примеру, налог нужно заплатить до 25 июля, но налогоплательщик не смог внести необходимую сумму для погашения налоговой задолженности до указанной даты включительно.

Следовательно, с 26 июля начинает начисляться пеня. Начисление пени будет производиться до дня погашения налоговой задолженности в полном ее объеме.

Иными словами, для определения величины пени нужны сумма налоговой задолженности и период просрочки (п. 3 ст. 75 НК РФ).

Однако при исчислении периода просрочки (за который начисляются пени) необходимо учесть одну особенность: налоговым законодательством точно определен лишь первый день такого периода – день, следующий за установленным днем уплаты налога или сбора. О последнем дне расчетного периода в п. 3 ст. 75 НК РФ не сказано ни слова. Зато в п. 4 названной статьи содержится важная оговорка – пеня определяется за каждый день просрочки.

Предположим, что налогоплательщик уплатил налог с нарушением установленного срока: не 25 июля, а лишь 16 августа 2020 года. Какой день – 15 или 16 августа следует считать последним днем просрочки? Возможны варианты.

Два мнения по поводу одного дня

В недавнем Письме Минфина России от 05.06.2016 № 03-02-07/39318 изложена следующая точка зрения: Налоговым кодексом не предусмотрено начисление пеней за день, в котором просрочка исполнения обязанности по уплате налога отсутствует.

Финансисты рассуждают так: в момент предъявления в банк платежного поручения просрочка исполнения обязанности по уплате налога в силу п. 3 ст. 45 НК РФ отсутствует.

Следовательно, день погашения налоговой задолженности не должен учитываться при расчете пени.

Сказанное означает следующее. К примеру, налог на прибыль по сроку должен быть уплачен 28 июля 2020 года. Однако налогоплательщик платежное поручение направил лишь на следующий день, то есть 29 июля. Формально в описанной ситуации имеется однодневная просрочка.

Но! В соответствии с п. 3 ст. 75 НК РФ период просрочки начинается с 29 июля, то есть в день, когда в банк подано платежное поручение, а налог (как отмечено в Письме № 03-02-07/39318) считается уплаченным. Получается, что в данном случае нет никакой просрочки.

Идем дальше.

Обозначенная позиция финансистов отличается от мнения налоговиков относительно последнего дня периода просрочки. Последние при расчете величины пеней, как правило, руководствуются разъяснениями, содержащимися в п. 57 и 61 Постановления Пленума ВАС РФ от 30.07.2013 № 57, где сказано (практически дословно), что пени начисляются по день фактического погашения недоимки.

Иными словами, налоговики настаивают на включении дня погашения налоговой задолженности в период для расчета пеней, тогда как финансисты считают, что этот день следует исключить из расчета. То есть предметом разногласий представителей двух контролирующих ведомств является день погашения задолженности.

Учитывать (или нет) его при определении размера пени – решать вам, исходя из возможных рисков.

Со своей стороны добавим, что финансисты в Письме № 03-02-07/39318 высказали (на наш взгляд) более обоснованную точку зрения по анализируемому вопросу, нежели высшие арбитры, которые ограничились, по сути, лишь указанием на необходимость включения спорного дня в период просрочки, при этом никак не аргументируя свою позицию.

Но вернемся к нашему примеру. Учитывая разъяснения Минфина, получается, что пени налогоплательщик должен исчислить за 21 день, то есть с 26 июля по 15 августа.

Итак, для расчета пени нужны сумма налоговой задолженности и две даты – определенный налоговым законодательством срок уплаты налога и дата погашения недоимки.

Формула расчета пени

Формула для расчета пени приведена в п. 4 ст. 75 НК РФ.

Важная деталь: с 2020 года значение ставки рефинансирования приравнено к ключевой ставке (Указание Банка России от 11.12.2015 № 3894-У).

Для расчета пеней ключевая ставка применяется в том размере, в котором она действовала в период просрочки. Расчет усложняется, если ключевая ставка изменяется в периоде просрочки.

С 14 июня 2020 года величина ключевой ставки составляет 10,5% (Информация Банка России от 10.06.2016).

Читайте также: Мобильный эквайринг — что это такое? Принцип работы, виды, ТОП-8 банков

Обратите внимание

В начале августа на сайте regulation.gov.ru было размещено уведомление о разработке проекта поправок в ст. 75 НК РФ, целью которых является увеличение ставки пени. Но текст самого законопроекта пока не опубликован.

Пример 1

Величина просроченного налогового платежа за период с 26 июля по 15 августа 2020 года составила 178 000 руб.

Размер пени составит 1 308,3 руб. (178 000 руб. х 1/300 х 0,105 х 21 дн.).

Налоговая задолженность может погашаться частями. Как это скажется на расчете пеней – покажем на примере.

Пример 2

Воспользуемся данными предыдущего примера. Уплату налога (178 000 руб.) налогоплательщик произвел двумя платежами:

- 1 августа 2020 года – 80 000 руб.;

- 15 августа 2020 года – 98 000 руб.

Недоимка по налогу и соответствующий ей размер пени составит:

Пеня — это денежная сумма, которую компания (ИП) должна заплатить в бюджет, если налоги (взносы, сборы) уплачены не вовремя (ст. 75 НК РФ). Уплата пени — это не право налогоплательщика, а его обязанность. Если у компании или ИП будет выявлена недоимка по налогу, нужно погасить долг и заплатить пени по налогам.

Если недоимку выявит ФНС, налогоплательщик получит требование об уплате налога и пеней. Налогоплательщик может обнаружить недоплату по налогу самостоятельно (раньше ФНС). В таком случае нужно рассчитать и заплатить пени вместе с недоимкой, не дожидаясь требования ФНС, иначе будет штраф по налогам.

Пени начисляются за каждый календарный день просрочки начиная со следующего за установленным законодательством днем уплаты налога или сбора.

Изменения в расчете пеней произошли 1 октября 2020 года — пени организации будут рассчитывать по новым правилам, а именно:

- за просрочку уплаты налогов или страховых взносов до 30 календарных дней (включительно) процентная ставка пени принимается равной 1/300 действующей в это время ставки рефинансирования ЦБ РФ;

- за просрочку уплаты налогов или страховых взносов свыше 30 календарных дней процентная ставка пени принимается равной 1/300 ставки рефинансирования ЦБ РФ, действующей в период до 30 календарных дней (включительно) такой просрочки, и 1/150 ставки, действующей в период начиная с 31-го календарного дня такой просрочки.

Примечание: Для физических лиц, включая индивидуальных предпринимателей, – одной трехсотой действующей в это время ставки рефинансирования Центрального банка Российской Федерации.

Когда возникают пени по налогам ?

Согласно п.

3 статьи 45 НК РФ обязанность по уплате налога считается исполненной налогоплательщиком с момента предъявления в банк поручения на перечисление в бюджетную систему Российской Федерации на соответствующий счет Федерального казначейства денежных средств со счета налогоплательщика (со счета иного лица в случае уплаты им налога за налогоплательщика) в банке при наличии на нем достаточного денежного остатка на день платежа.

Часто бывает, что по каким-либо причинам налоги или авансовые платежи не были уплачены вовремя.

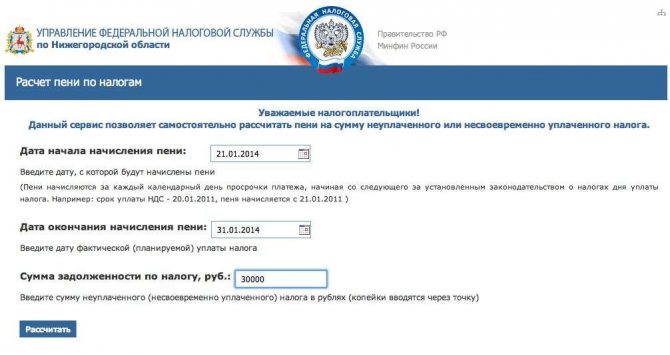

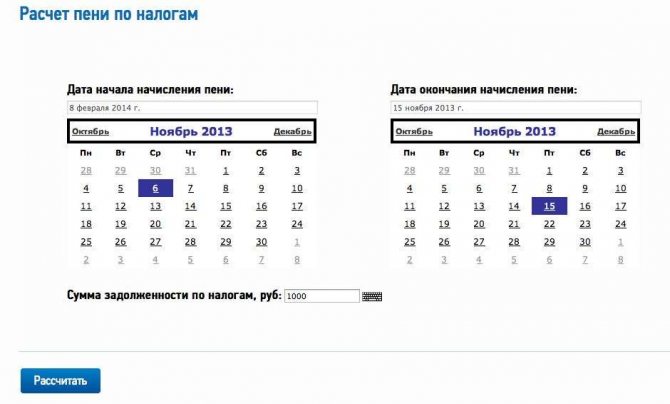

В данной статье приведен калькулятор налоговых санкций согласно ключевой ставке, он необходим когда делается расчет суммы, для перечисления в бюджет.

Мы рассмотрим расчет пени на калькуляторе в режиме онлайн на примере задержки авансовых платежей по упрощенному налогу УСН. Примечание: Всегда сначала надо доплатить налог и пени за просрочку, а потом уже сдать уточненку.

Рассмотрим ситуации, когда возникает просрочка в перечислении налогов, а, соответственно, налоговые санкции:

1-я ситуация. Пропущен установленный срок уплаты налога. В этом случае нужно как можно быстрее перечислить просроченные налоговые платежи, а также пени.

Согласно статьи 75 НК РФ сумму пеней рассчитывается на калькуляторе исходя из 1/300 ставки рефинансирования ЦБ РФ за каждый день просрочки уплаты суммы налога.

Причем пеня начисляется за каждый календарный день просрочки исполнения обязанности по уплате налога или сбора, начиная со следующего за установленным законодательством о налогах и сборах дня уплаты налога или сбора.

Доначисленный налог и пени за просрочку необходимо отразить в бухучете. Если речь идет о УСН, то в налоговом учете упрощенный налог и пени отражать не нужно, поскольку они не включены в список расходов по УСН.

Например, авансовые платежи по «упрощенному» налогу нужно вносить не позднее 25-го числа месяца, следующего за истекшим отчетным периодом.

То есть за I квартал аванс требуется перечислить не позднее 25 апреля, за полугодие — не позднее 25 июля и за 9 месяцев — не позднее 25 октября. Это следует из пункта 2 статьи 346.19 и абзаца 2 пункта 7 статьи 346.21 НК РФ.

Примечание: Если 25-е число выпадает на выходной или нерабочий праздничный день, срок уплаты переносится на следующий за ним рабочий день (п. 7 ст. 6.1 НК РФ).

2-я ситуация. Авансовые платежи по УСН перечислены своевременно, но размер его был занижен из-за ошибки в расчетах. Тогда тоже возникает недоимка по налогу и обязанность сделать уплату пеней в бюджет.

Обнаружив у себя одну из перечисленных ситуаций, как можно быстрее погасите возникший долг, чтобы прекратилось начисление санкций. Потому что пени начисляются до тех пор, пока не уплачена вся сумма задолженности. Пени с суммы недоимки также нужно будет перечислить (абз. 2 п. 3 ст. 58 НК РФ).

Штраф за несвоевременную уплату авансовых налоговых платежей не предусмотрен (абз. 3 п. 3 ст. 58 НК РФ). Такая санкция может быть наложена только за неуплату самого налога, то есть имеется в виду перечисление «упрощенного» налога по итогам года (ст. 122 НК РФ).

Как избежать штрафа за несвоевременную уплату налога

По общим правилам ФНС вправе наложить штраф на организацию (ИП) за несвоевременную уплату (неполную уплату) налога. Штраф взимается в размере 20 % от недоимки (ст. 122 НК РФ). Что делать, если налогоплательщик самостоятельно обнаружил недоимку по налогу:

Именно в таком порядке нужно выполнить перечисленные действия. Тогда налогоплательщик будет освобожден от ответственности в виде уплаты штрафа (пп. 1 п. 4 ст. 81 НК РФ). Если организация сначала сдаст уточненку, а потом заплатит долг и пени, налоговики выпишут штраф.

Как применять формулу для расчета пени при просрочке налоговых платежей

Сумму санкций определяют в соответствии со статьей 75 НК РФ. Пени рассчитывают исходя из ставки рефинансирования Центрального банка РФ за каждый календарный день просрочки начиная со дня, который следует за установленным днем уплаты. И заканчивая днем, когда недоимку уплачивают в бюджет. Формула расчета выглядит так:

Недоимка возникла до 30 сентября 2020 года (включительно) или до 30 дней просрочки

Сумма пеней (просрочка 30 дней и менее)Неуплаченная (несвоевременно уплаченная) сумма налога (авансового платежа, страхового взноса)Количество дней просрочкиСтавка рефинансирования, действующая в период просрочки

Прежде чем, мы перейдем к расчету пени на специализированном онлайн калькуляторе пеней, посмотрим пример расчета.

Допустим, что вам необходимо было уплатить 35 000 рублей налога, но вы запоздали с уплатой на 23 дня. Ключевая ставка ЦБ РФ в это время была 8,25%. В этом случае расчет в ПФР по страховым взносам и ФНС будет следующий:

Пеня = 35 000 * 23 * 0,0825 / 300 = 221,38 руб.

Т.е. необходимо одновременно заплатить налог 35000 руб. по своим КБК и одновременно пени 221,75 руб. по другим КБК для пеней. Это важно! Иначе пеня буде продолжать “тикать”.

Калькулятор пени по ключевой ставке — незаменимый инструмент, чтобы точно сделать вычисление, но все-таки лучше вовремя платить и налоги и проценты по кредитам.

Налог на имущество физических лиц

Налог на имущество по объектам, расположенным в границах внутригородских муниципальных образований городов федерального значения

КБКНаименование платежа182 1 0600 110сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному)182 1 0600 110пени по платежу182 1 0600 110проценты по платежу182 1 0600 110суммы денежных взысканий (штрафов) по платежу

Налог по объектам, расположенным в границах городских округов

Читайте также: Как правильно рассчитать рентабельность в 2020 году и что это такое простым языком?КБКНаименование платежа182 1 0600 110сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному)182 1 0600 110пени по платежу182 1 0600 110проценты по платежу182 1 0600 110суммы денежных взысканий (штрафов) по платежу

Налог по объектам, расположенным в границах городских округов с внутригородским делением

КБКНаименование платежа182 1 0600 110сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному)182 1 0600 110пени по платежу182 1 0600 110проценты по платежу182 1 0600 110суммы денежных взысканий (штрафов) по платежу

Налог по объектам, расположенным в границах внутригородских районов

КБКНаименование платежа182 1 0600 110сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному)182 1 0600 110пени по платежу182 1 0600 110проценты по платежу182 1 0600 110суммы денежных взысканий (штрафов) по платежу

Налог по объектам, расположенным в границах межселенных территорий

КБКНаименование платежа182 1 0600 110сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному)182 1 0600 110пени по платежу182 1 0600 110проценты по платежу182 1 0600 110суммы денежных взысканий (штрафов) по платежу

Налог по объектам, расположенным в границах сельских поселений

КБКНаименование платежа182 1 0600 110сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному)182 1 0600 110пени по платежу182 1 0600 110проценты по платежу)182 1 0600 110суммы денежных взысканий (штрафов) по платежу

Налог по объектам, расположенным в границах городских поселений

По законодательству Российской Федерации как физические, так и юридические лица должны платить налоговые сборы. Для этого существуют определенные периоды, а за их несоблюдение и просрочку полагаются штрафные санкции в установленном заранее размере. Вовремя нужно уплачивать разные типы налогов, в том числе транспортный, земельный, а также касающийся имущества физлиц. Если этого не было сделано, потребуется рассмотреть, какие пени за неуплату налога на имущество существуют на данный момент.

Что это такое?

Пеней называется денежная сумма, начисляемая, в соответствии с законодательством, на задолженность по налогу при нарушении сроков его уплаты.

Расчет штрафных санкций производится по определенной Налоговым кодексом формуле с учетом установленной ставки рефинансирования на текущий момент.

В случае задержки с оплатой имущественного налога должнику от имени налоговой службы отправляется требование погасить имеющуюся задолженность с указанием ее суммы, сроков внесения средств и санкций при неисполнении данных требований.

Санкции при просрочке

Если налогоплательщик не перечислит деньги за землю или прочую собственность в установленные законом сроки, то неуплата полагающегося налога на имущество физических лиц предполагает следующую ответственность:

- На сумму неуплаченного налога начисляются пени.

- Физическое или юридическое лицо обяжут выплатить штраф.

- При длительной неоплате ФНС может подать в суд и взыскать все недоимки принудительно.

Надеяться на то, что отсутствие перечислений останется незамеченным, нельзя, ведь налоговики постоянно делают аудиты и сверки бумаг, отдельно изучая проводки и документы с КБК. Поэтому в особо запущенных случаях плательщику может грозить лишение имущества, которое вследствие решения суда могут продать и направить вырученные деньги на оплату налога и штрафных сумм. Чтобы не допустить такого, можно дать поручение стороннему лицу, чтобы оно выполнило задачу по перечислению сбора.

Если уведомление из ФНС не получено

Нередко из-за большого количества плательщиков налога и плохой логистики, ФНС не имеет возможности разослать уведомления. В этом случае, если человек или организация не получили документ, им необходимо обратиться в налоговую инспекцию, будет проще, если у лица есть зарегистрированный личный кабинет на сайте налоговой инспекции, где доступна регистрация аккаунта через ресурс Госуслуг. Там же есть вариант оплатить сбор с помощью банковской карты, но это нужно отразить в бухгалтерии как КВР.

Каждый плательщик обязан направлять сообщение в ФНС об объектах, которые фактически должны облагаться сборами (к примеру, есть доход от сдачи в аренду помещения), но уведомления по ним он не получил. Сделать это необходимо до 31 декабря года, следующего за отчетным. Но есть и исключения, к примеру, сообщать в ФНС не нужно в том случае, если применялась налоговая льгота либо если уведомление было получено ранее.

Кроме этого, уведомление не будут направлять в том случае, если за прошедший год государственный сбор составил меньше, чем 100 рублей. Но при сохранении такой небольшой суммы за последние три года, уведомление все же отправят за этот период, ведь срок списания налога может завершиться.