В процессе финансово-хозяйственной деятельности обязательным её фактом является не только своевременная постановка на учёт в ФСС и ПФР и предоставление им информации в регламентированные сроки, но и уведомление их об изменениях в штатном расписании или окончании ведения предпринимательской деятельности.

Для грамотного и оперативного рассмотрения заявления о снятии с учёта ИП как работодателя в ФСС необходимо обратить внимание, что Фонд принимает решение об исключении только при отсутствии задолженностей по взносам.

Все индивидуально

Алгоритм действий зависит от того, работодатель вы или нет. Существуют разные регламенты по закрытию ИП.

Если работников в штате не было, вам будет проще свернуть дело, так как отчисления осуществлялись только в ПФР и налоговую. Страховые взносы в ФСС предприниматели за себя делают очень редко, поэтому направлять туда заявление о снятии ИП с учета не требуется.

Снятие ИП с учета в ПФР – дело ведомства. Фонд принимает решение самостоятельно и убирает запись об индивидуальном предпринимателе, если за ним нет задолженностей по отчетам и перечислениям взносов.

Читайте также: Азбука фандрайзинга: как собрать пожертвования без попрошайничества

Но «удалиться» вы можете и самостоятельно, чтобы быть уверенным, что все моменты учтены. Для этого вам нужно уточнить, есть ли задолженность, и направить в ПФР заявление о снятии с учета.

Выводы

На основании вышесказанного напрашиваются выводы:

- порядок снятия ИП с учета не регламентирован. Оформление «по правилам» – прерогатива индивидуального предпринимателя. Таким образом, он оберегает себя от штрафов и прочих проблем в будущем;

- сроки для обращения в ФСС не установлены, равно как и ответственность за нарушение порядка снятия. Однако лучше с этим вопросом не затягивать;

- если ИП не снимется с учета, то он будет обязан и дальше предоставлять отчетность;

- процедура исключения из ЕГРИП значительно ускорится при снятии с учета в ПФР.

После принятия решения о закрытии, не стоит затягивать с походом по соответствующим органам. Правильно оформленные документы и своевременно полученное свидетельство о регистрации закрытия бизнеса избавят ИП от возможных проблем.

Снятие с учета в ФСС

Список документов на снятие с учета в ФСС следующий:

- Бланк заявления о снятии ИП с учета в ФСС (регламент №574).

- Копии приказов и договоров о расторжении трудовых отношений с каждым сотрудником.

- Паспорт работодателя.

Обратиться в ФСС с заявлением о закрытии ИП как работодателя можно в любое время. Определенные сроки для этой процедуры не указаны. В течение двух недель (14 дней) Фонд должен рассмотреть запрос и выдать уведомление о закрытии ИП. Отказ приходит лишь в том случае, когда остались долги по страховым взносам.

Получив положительный ответ, бывший работодатель отправляется в Пенсионный фонд, чтобы и здесь избавиться от этого статуса.

ИП – работодатель

Для предпринимателя, имеющего штат сотрудников, с которыми оформлены трудовые договоры, предусмотрены другие правила. Закрытие ИП не займет у вас много времени.

В первую очередь нужно правильно завершить отношения с работниками:

- Расторгнуть договор.

- Выплатить заработную плату и другие начисления всем сотрудникам на момент закрытия ИП.

- Перечислить взносы в налоговую, Пенсионный фонд и Фонд социального страхования.

Только завершив перечисленные дела, физическое лицо, утратившее статус ИП, может начать собирать пакет документов для ПФР и ФСС.

Подаем документы

Предприниматель может подать документы в фонды самостоятельно или через представителя (по доверенности):

- При личном обращении не требуются дополнительные документы о подтверждении права обращения, кроме паспорта.

- Если процедурой закрытия и снятия с учета индивидуального предпринимателя занимается другой человек, то ему нужна доверенность, заверенная нотариусом.

- Все документы могут быть отправлены в фонды заказным письмом с уведомлением и описью содержимого конверта.

ИП-работодатель, закрывая свое дело, должен отчитаться как в налоговой, так и во внебюджетных фондах. ИП, не имеющему сотрудников, необходимо сняться с регистрации только в налоговой.

Мнение эксперта

Макаров Игорь Тарасович

Юрист-консульт с 8-летним опытом. Специализация — уголовное право. Большой опыт в экспертизе документов.

Читайте также: Снижение страховых взносов с 30 до 15 процентов – с какого числа и для кого

Не забывайте после закрытия ИП проверить все документы. Также очень важно проследить за тем, чтобы любая задолженность была погашена. Если все сделаете правильно, то проблем при возможной проверке у вас не возникнет.

В процессе финансово-хозяйственной деятельности обязательным её фактом является не только своевременная постановка на учёт в ФСС и ПФР и предоставление им информации в регламентированные сроки, но и уведомление их об изменениях в штатном расписании или окончании ведения предпринимательской деятельности.

Для грамотного и оперативного рассмотрения заявления о снятии с учёта ИП как работодателя в ФСС необходимо обратить внимание, что Фонд принимает решение об исключении только при отсутствии задолженностей по взносам.

Полезные сведения

Перед обращением во внебюджетные фонды предпринимателя, которые использовал наемных граждан, следует удостовериться, что нет никаких задолженностей, связанных со сдачей отчетов в ПФ. Предприниматель должен:

- погасить любые задолженности перед сотрудниками, связанные с выплатой зарплаты;

- проконтролировать отсутствие обязательств по прочим возможным платежам;

- рассчитаться по имеющимся долговым обязательствам, предусматривающих оплату сумм налогов и взносов.

На процедуру, связанную с ликвидацией ИП, факт имеющихся задолженностей не оказывает влияния. Но при этом на гражданина, как на физическое лицо, возлагается обязанность погашения долгов. Если от них не избавиться, то бывшему бизнесмену угрожают судебные разбирательства и привлечение к ответственности.

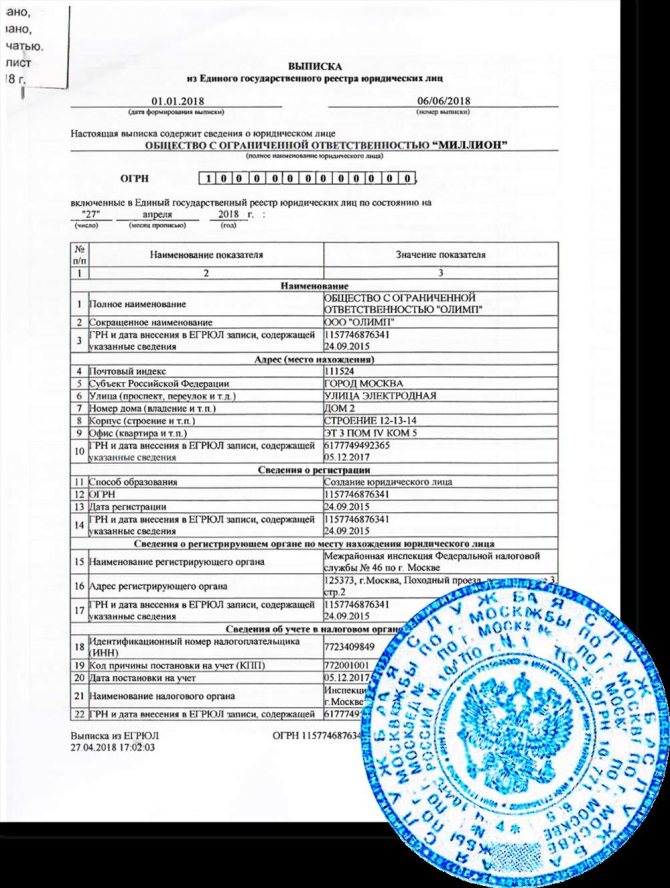

После обращения в налоговую службу физическому лицу производится выдача свидетельства в соответствии с утвержденными правительственными постановлениями и выписки, сделанной из единого гос. реестра. Чтобы получить указанную документацию, нужно предоставить оригинал паспорта и расписку, выданную налоговым органом во время принятия пакета документов.

После ознакомления с приведенной информацией у предпринимателей не должно возникать никаких трудностей. За разъяснениями следует обращаться в налоговую службу и другие государственные органы.

Порядок ликвидации предпринимательства

Завершение коммерческой деятельности регистрируется в налоговых органах по месту жительства. Правовой основой процедуры является статья 22.3 закона 129-ФЗ. Заявление о закрытии ИП необходимо подать по форме Р26001, утвержденной приказом ФНС России № ММВ-7-6/[email protected]

Обязательными приложениями к уведомлению станут:

- платежное поручение или чек о внесении пошлины в размере 160 рублей;

- справка из ПФР о предоставлении персонифицированных сведений.

Отсутствие в составе приложений справки из Пенсионного фонда России не является основанием отклонения заявления. Налоговый орган обязан запросить информацию о сдаче отчетности по межведомственным каналам. Порядок обмена данными закреплен правительственным постановлением № 1092 от 22.12.2011.

Важно! Реквизиты для внесения пошлины можно получить на официальном сайте ФНС РФ. Автоматический сервис формирует квитанцию бесплатно и круглосуточно.

Таким образом, законодатель требует от предпринимателя только подачи документов в регистрирующий орган. Однако избежать контактов с внебюджетными фондами удастся лишь коммерсантам без работников.

Пошаговый алгоритм: краткая инструкция для ИП

Порядок ликвидации предпринимательства зависит от статуса заявителя. Коммерсантам без работников достаточно внести пошлину и обратиться в налоговый орган по месту проживания. Задолженность по фиксированным сборам не будет препятствием для прекращения деятельности. Взносы взыщут после исключения записи из ЕГРИП.

Предприниматели-работодатели обязаны предпринять следующие действия:

- уволить сотрудников;

- рассчитать и перечислить страховые взносы;

- сдать итоговую персонифицированную отчетность в ПФР;

- направить уведомление в ФСС РФ;

- оплатить государственную пошлину;

- подать заявление Р26001 в налоговый орган.

Инструкция актуальна для плательщиков всех режимов. При этом важно помнить о наличии у фондов и ИФНС права на назначение внеочередной проверки. Ликвидация ИП признана основанием для внеплановых контрольных мероприятий. В этом случае процедура прекращения деятельности затянется на весь период инспектирования.

Читайте также: Как составить уведомление об изменении условий трудового договора: образец

Статус ИП в качестве работодателя предполагает обязанность в предоставлении данных в ФСС об уплате страховых взносов. При ликвидации хозяйствующего субъекта или приостановлении предпринимательской деятельности, первым шагом ИП становится снятие с учета как страхователя. Как снять с учета ИП в ФСС?

Порядок действий

Дальнейшие действия после принятия добровольного решения о приостановлении предпринимательской деятельности зависят от того, рассматривала ли налоговая служба ИП как работодателя со штатом наемных сотрудников. Если нет, то процедура снятия с учета упрощается.

В налоговую службу обращаться не нужно, кроме случаев, если ранее ИП добровольно встал на учет и уплачивал страховые взносы «за себя». При этом необходимо подать такие документы:

При отсутствии задолженности и укомплектованности пакета документов, в течение 5 рабочих дней налоговая обязана выдать бумаги, подтверждающие ликвидацию хозяйствующего субъекта:

- свидетельство о регистрации прекращения деятельности;

- выдержку из ЕГРИП.

Налоговики самостоятельно известят ПФР о решении ИП прекратить бизнес. При отсутствии задолженности по взносам снятие с учета произойдет автоматически. В ФСС не нужно обращаться, если в штате ИП не числились работники.

Нужно ли идти в ПФР

ИП работодатель может не торопиться посещать пенсионный фонд. Так как после принятия решения о снятии с учета ИП в ФСС, налоговики самостоятельно известят об этом ПФР. Однако имеется и другое мнение: если при постановке на учет предприниматель был заявлен как ИП работодатель в 2020 году, то, равно как и в 2016 даже при отсутствии работников, придется сдавать отчетность в ПФР. Поэтому чтобы не было недоразумений лучше уведомить пенсионный фонд о прекращении деятельности.

Стандартный пакет документов:

- заявление;

- отчетность по сотрудникам;

- РСВ-1 расчет с отображением начисленных и оплаченных страховых выплат в течение года (по день предоставления расчетов).

На видео: Самый быстрый способ закрыть свое ИП самостоятельно

Обращение в ФСС

Если у ИП в штате имелись сотрудники, то обращение в налоговую службу обязательно (по месту регистрации, после увольнения бывших подчиненных).

Список документов, обязательных к предъявлению в ФСС:

- заявление, установленной формы;

- извещение о регистрации в ФСС и признании ИП страхователем;

- копии расторгнутых трудовых соглашений.

Сроки обращения в ФСС не установлены. Однако снятие с учета ИП в ФСС в качестве работодателя имеет сроки: работникам фонда отводится не более 14 рабочих дней.

На видео: Как закрыть ИП: быстрая инструкция

Мнение эксперта

Макаров Игорь Тарасович

Юрист-консульт с 8-летним опытом. Специализация — уголовное право. Большой опыт в экспертизе документов.

ИП нанял работников: где вставать на — учет и — что сдавать

Но может быть, ИП тогда должен регистрироваться в качестве работодателя в налоговом органе? Ведь с этого года работодатели взносы за работников должны перечислять в ИФНС. Оказывается, тоже нет. Отдельное заявление о регистрации в качестве плательщика страховых взносов должны подавать только физлица (как обычные граждане, так и ИП), которые заключили договоры с так называемыми самозанятыми лицами (нянями, репетиторами и т. п.) и выплачивают им доход ы п. 7.2 ст. 83 НК РФ; приложение № 3 к Приказу ФНС от 10.01.2020 № ММВ-7-14/[email protected] ; сайт ФНС . А ИП подает заявление в налоговый орган только один раз, когда изначально регистрируется в качестве предпринимател я п. 2 ст. 84 НК РФ .

Если у ИП трудовые договоры с работниками действуют, но он временно не ведет деятельность и не производит выплаты работникам в течение года, то ИП должен представлять нулевой расчет по страховым взносам. Такая позиция подтверждена Минфино м Письмо Минфина от 24.03.2020 № 03-15-07/17273 .