Организации, имеющие наемных работников, обязаны уплачивать в соцстрах взносы на страхование от травм на производстве и профзаболеваний. Данный вид страхования регламентирует Закон № 125-ФЗ от 24.07.98 (далее — Закон).

Взносы на травматизм — это обязательные регулярные платежи, рассчитанные по определенному тарифу с учетом возможных скидок или надбавок, которые работодатели (страхователи) должны перечислять в ФСС (страховщику) (ст. 3 Закона).

Дорогие читатели! Статья рассказывает о типовых способах решения юридических вопросов, но каждый случай индивидуален. Если вы хотите узнать, как решить именно Вашу проблему — обращайтесь к консультанту:

8 (800) 700 95 53

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ.

Читайте также: Порядок формирования отчета об изменениях капитала

Это быстро и БЕСПЛАТНО!

К страхователям относятся все российские юрлица, зарубежные компании, работающие в РФ, и физлица, использующие в процессе деятельности труд наемных граждан, подлежащих этому виду страхования.

Страховые взносы по травматизму в 2020 году по-прежнему находятся в подчинении ФСС. Льготы и ставки не корректировались. В связи с передачей части полномочий ФСС налоговикам, изменилась отчетная форма.

Фсс страхование от временной нетрудоспособности

Работающие граждане в возрасте 65 лет и старше получат больничные на 11 календарных дней — с 01 по 11 июня 2020 г.

В соответствии с Постановлением Правительства Российской Федерации от 30.05.2020 № 791 «О внесении изменения во Временные правила оформления листков нетрудоспособности, назначения и выплаты пособий по временной нетрудоспособности в случае карантина застрахованным лицам в возрасте 65 лет и старше» с 01 по 11 июня 2020 года продлён механизм оформления листков нетрудоспособности в случае карантина застрахованным лицам в возрасте 65 лет и старше.

Работодатель должен обеспечить перевод граждан, не находящихся в очередном отпуске, из группы риска на удаленную работу с выплатой полной заработной платы или передать в Фонд социального страхования сведения для оформления пособия по временной нетрудоспособности.

Расчет пособия по временной нетрудоспособности для граждан пожилого возраста в случае карантина производится единовременно с первого дня нетрудоспособности за счёт средств Фонда социального страхования РФ. Назначение пособия по временной нетрудоспособности в связи с карантином не потребует от работников заполнения каких-либо документов. Листок нетрудоспособности, как и прежде, будет сформирован автоматически.

Страхователю-работодателю необходимо в кратчайшие сроки направить в филиал ГУ- Владимирского регионального отделения ФСС РФ по месту регистрации организации электронный реестр сведений, необходимый для оформления листков нетрудоспособности, назначения и выплаты пособий застрахованным гражданам в случае карантина в возрасте 65 лет и старше.

К списку

Где в платежном поручении указать КБК ФСС от несчастных случаев в 2020 году

Ответственность за своевременное перечисление страховых взносов полностью лежит на плательщике. Ошибки при оформлении платежки могут привести к начислению штрафов и пени, поэтому при оформлении перевода важно указать актуальный КБК ФСС НС и ПЗ на 2020 год для юридических лиц.

КБК для страховых взносов в ФСС от НС и ПЗ в 2020 году: куда и когда платить

В 2020 году определять КБК нужно в соответствии с новым Приказом № 132 от 08.06.2020. О том, как точно проставить КБК ФСС для перечисления взносов от несчастных случаев на 2020 год, какие грозят штрафы и пени при неверно указанных кодах, расскажем в статье.

- в Пенсионный фонд России (в ПФР);

- в Фонд медицинского страхования (в ФФОМС);

- на социальное страхование от болезней и травм или по материнству (в ФСС).

- на страхование от несчастных случаев и профессиональных заболеваний (тоже в ФСС).

Пособия ИП за счет ФСС: как рассчитать и получить

Из статьи Вы узнаете:

1. Для чего предпринимателю добровольно регистрироваться в ФСС и уплачивать взносы «за себя».

2. Какие пособия ИП могут получить за счет ФСС.

3. Как рассчитать сумму пособий, которую ИП может получить из ФСС.

Индивидуальные предприниматели, у которых есть наемные работники, в обязательном порядке должны зарегистрироваться в качестве страхователей в ПФР, ФФОМС и ФСС и уплачивать соответствующие взносы с оплаты труда своих работников. А что касается взносов «за себя», то их предприниматели должны уплачивать независимо от того, есть у них наемные работники или нет. При этом в обязательном порядке ИП уплачивают взносы на пенсионное и медицинское страхование, а взносы на социальное страхование – это дело добровольное. Для чего же предпринимателям по собственной инициативе уплачивать взносы в ФСС, если законом разрешено этого не делать? Ответ прост: чтобы иметь право на получение социальных пособий, таких как пособие по временной нетрудоспособности, по беременности и родам, по уходу за ребенком. О том, как рассчитать взносы ИП в ФСС, определить размер причитающихся пособий, и насколько выгодна предпринимателям добровольная уплата взносов в ФСС, – читайте в этой статье.

Читайте также: Классификатор видов деятельности енвд

Схема взаимодействия предпринимателя с ФСС выглядит следующим образом:

- Регистрация в ФСС в качестве страхователя

- Уплата страховых взносов, сдача отчетности

- Обращение в ФСС за назначением пособия при наступлении страхового случая.

Далее мы подробно рассмотрим каждый из этих пунктов. Еще раз напомню, что в данной статье речь идет о добровольном вступлении предпринимателей в правоотношения по обязательному социальному страхованию на случай временной нетрудоспособности и в связи с материнством независимо от наличия наемных работников. Взаимоотношения ИП с ФСС при уплате взносов за работников в этой статье не рассматриваются.

Добровольная регистрация ИП в ФСС в качестве страхователя

Индивидуальные предприниматели (а также адвокаты, члены крестьянских хозяйств, нотариусы и другие лица, занимающиеся частной практикой) подлежат обязательному социальному страхованию на случай временной нетрудоспособности и в связи с материнством только в том случае, если они добровольно вступили в правоотношения по этому виду страхования и уплачивают за себя страховые взносы (ч. 3 ст. 2 Федерального закона № 255-ФЗ). Для того чтобы вступить в добровольные правоотношения по соцстрахованию, ИП должен зарегистрироваться в качестве страхователя. С этой целью предприниматель подает в территориальный орган ФСС по месту жительства следующие документы (ст. 4, 6 Порядка регистрации, утв. Приказом Минздравсоцразвития РФ от 07.12.2009 № 959н):

- Копии (с предъявлением подлинников работнику ФСС): паспорта;

- свидетельства о постановке на учет в налоговом органе (ИНН);

- свидетельства о государственной регистрации в качестве ИП.

В течение пяти рабочих дней с момента получения указанных документов орган ФСС присваивает обратившемуся предпринимателю регистрационный номер, код подчиненности, а также формирует уведомление о регистрации. Один экземпляр уведомления вручается ИП способом, указанным в заявлении (лично или по почте), а второй остается в фонде.

Уплата взносов ИП в ФСС «за себя»

Индивидуальные предприниматели, добровольно зарегистрировавшиеся в ФСС в качестве страхователей, уплачивают страховые взносы исходя из стоимости страхового года. При этом годовая сумма взносов рассчитывается по следующей формуле (ст. 4.5 Федерального закона № 255-ФЗ):

Вз = МРОТ х Т х 12 , где:

Вз – сумма взносов, подлежащая уплате за год (стоимость страхового года);

МРОТ – минимальный размер оплаты труда, установленный на начало года, за который уплачиваются взносы;

Страховые взносы в ФСС должны быть уплачены до 31 декабря того года, за который они исчислены. При этом не имеет значения периодичность уплаты: по частям в течение года или единовременно всей суммой, главное, чтобы на конец года вся сумма взносов была погашена. Еще один важный момент: сумма взносов, подлежащая уплате в ФСС, не зависит от того, в каком месяце ИП зарегистрировался в качестве страхователя. То есть предприниматель, зарегистрировавшийся в ФСС в январе, и предприниматель, зарегистрировавшийся в декабре, должны уплатить одинаковую сумму взносов – за полный год.

Пример расчета взносов ИП в ФСС

ИП Морозова С.В. зарегистрировалась в ФСС как лицо, добровольно вступившее в правоотношения по обязательному социальному страхованию на случай временной нетрудоспособности и в связи с материнством, 15 марта 2020 года. Рассчитаем сумму взносов, которую ИП Морозова должна уплатить в ФСС за 2020 год (до 31.12.2015):

Вз = 5 965 х 2,9% х 12 = 2 07,82 руб.

! Обратите внимание: Поскольку регистрация ИП в ФСС и уплата взносов «за себя» происходит на добровольной основе, то в случае неуплаты или неполной уплаты взносов, предприниматель автоматически снимается с регистрационного учета. При этом штрафы и пени не взимаются, а суммы взносов, перечисленные в течение года (в неполном размере) возвращаются.

Расчет и выплата пособий ИП за счет ФСС

Следует оговориться, что на получение пособий за счет ФСС по страховым случаям, наступившим в текущем году, могут рассчитывать только те ИП, которые полностью и своевременно уплатили страховые взносы за предыдущий год (п. 6 ст. 4.5 Федерального закона № 255-ФЗ). Например, по страховым случаям, наступившим в 2020 году, получить пособия смогут предприниматели, уплатившие взносы в ФСС «за себя» за 2014 год.

Как рассчитать пени по страховым взносам, формула

Такая формула подходит для расчета пени, начисляемой физическим лицам, в том числе ИП, а также организациям при просрочке до 30 календарных дней. Если уплата обязательных платежей задерживается на больший срок, то с 31-го дня просрочки применяется иная формула:

Читайте также: Цедент, цессионарий и должник — особенности цессионного договора

Расчет пени по страховым взносам на примере

Приведем пример: ООО «Компромисс» согласно установленным срокам должно было перечислить в ИФНС за ноябрь 2020 общую сумму в 10 000 руб. до 15.12.2020. Допустим, заплатила их компания 10.01.2020. Рассчитаем общую сумму.

Ставка рефинансирования в каждом из приведенных расчетов берется в реально действовавших ее значениях в периоде просрочки. То есть если она в периоде расчета менялась, то такой расчет будет разбит на несколько формул, использующих свои ставки рефинансирования.

- 1/300 ставки рефинансирования — применяется для физлиц и ИП (независимо от числа дней задержки оплаты) и для юрлиц, допустивших просрочку платежа не больше чем на 30 календарных дней;

- 1/150 ставки рефинансирования — действует только для юрлиц и только для периода задержки оплаты, превысившего 30 календарных дней, при этом за 30 дней задержки будет применена ставка 1/300.

Заполнение платежки при уплате пени

«Несчастные» взносы, которые продолжает курировать ФСС, подчиняются порядку, описанному в ст. 26.11 закона «О соцстраховании от несчастных случаев и производственного травматизма» от 24.07.1998 № 125-ФЗ, и рассчитываются по аналогичной вышеописанным формуле с применением ставки 1/300 ставки рефинансирования.

Вот перечень основных страховых взносов, которые нужно уплатить за работников, а также КБК страховых взносов в 2020 году, таблица содержит все данные, которые понадобятся специалистам при уплате страхвзносов в следующем году.

Задачи Фонда социального страхования

Главной задачей фонда социального страхования является реализация конституционных прав жителям страны в осуществлении материальной поддержки, если они частично или полностью утратили работоспособность.

Задачами Фонда социального страхования являются:

обеспечение государственными пособиями граждан, которые нуждаются в оздоровлении, реабилитации или лечении;

активное участие в системе разработки и реализации государственных программ, которые обеспечивают защиту и сохранение здоровья населения;

совместная с Министерством труда и социального развития РФ и Министерством финансов разработка тарифов страховых взносов, которые должны уплачивать объекты страхования;

осуществление всех необходимых мероприятий, которые сохраняют надежность и обеспечивают финансовую устойчивость фонда социального страхования;

организация работы по подготовке сотрудников фонда социального страхования и повышению профессионального уровня (квалификации) специалистов фонда социального страхования;

Функции Фонда социального страхования

В число основных функций фонда социального страхования следует отнести:

страхование по случаям временной нетрудоспособности граждан;

страхование по материнству;

осуществление выплат по «больничным листам»;

осуществление выплат по пособиям, включая такие случаи, как временная нетрудоспособность, беременность и роды, постановка на учет на ранних сроках беременности (единовременно), рождение ребенка (единовременная), по уходу за детьми (ежемесячная), на погребение;

осуществление страхования от случаев производственного травматизма, а также профзаболеваний, наряду с выплатами пострадавшим гражданам на производстве страхового обеспечения, включая производящиеся в единовременном и ежемесячном режиме, оплату по дополнительным расходам в рамках медицинской, социальной и профессиональной реабилитации, финансирование мер предупредительного характера на снижение травм на производстве и профзаболеваний, обеспечение льготников путевками в санатории и курорты для лечения с правом бесплатного проезда туда и обратно;

осуществление обеспечения лиц, имеющих инвалидность, протезами и иными реабилитационными техническими средствами;

проведение оплаты по родовым сертификатам.

Отчет фсс несчастные случаи если есть инвалиды в 2020

За 1 квартал 2020 г. электронная форма сдается 25.04., а бумажная — 20.04. Заполнять новый расчет придется всем плательщикам страховых взносов. Если у работодателя более 25 сотрудников, документ необходимо будет сдавать в электронном виде, в остальных случаях его позволят представить на бумаге.

Например, если выплаты и другие компенсации лицам, рассчитываемые нарастающим налогом с начала года, будут больше 796 тысяч рублей, то ставка в ПФ составит 10%; если размер будет меньше указанной суммы, тогда ставка увеличивается до 22%. Для страховых взносов на обязательное страхование по случаю временной утраты трудоспособности, а также в связи с материнством предельная величина базы составляет 718 тысяч рублей.

Рекомендуем прочесть: Как Узнать Входит Ли Лекарство В Льготный Список Для Диабетиков 2019

Выплата пособий за счет средств фонда социального страхования

Выплаты из фонда социального страхования производятся при несчастном случае на производстве, в случае болезни, в декретном отпуске.

Фонд социального страхования производит выплату пособий:

по временной нетрудоспособности;

по беременности и родам;

по уходу за ребенком;

женщинам, вставшим на учет в медицинских учреждениях в ранние сроки беременности;

на реабилитацию после болезней и профилактику;

на частичное финансирование внешкольного обслуживания детей;

на создание резерва для обеспечения финансовой устойчивости фонда социального страхования;

на проведение исследовательских и научных работ по социальному страхованию.

Бюджет фонда социального страхования

Для того чтобы фонд социального страхования мог производить выплаты, у него должны быть источники дохода, к которым относятся:

обязательные страховые взносы работодателей – организаций, индивидуальных предпринимателей и граждан;

периодические поступления денежных средств из федерального бюджета, которые перечисляются фонду социального страхования;

доходы, которые поступают от уплаты других видов пошлин;

финансовая прибыль, получаемая организацией от инвестирования свободных денежных средств в ликвидные государственные ценные бумаги или в банковские вклады;

гражданские добровольные страховые взносы;

добровольные страховые взносы юридических лиц;

штрафы, пени, санкции, недоимки и другие денежные средства, которые поступают в бюджет Фонда социального страхования в результате возмещения вреда или ущерба;

Остались еще вопросы по бухучету и налогам? Задайте их на форуме «Зарплата и кадры».

Как принять инвалида на работу

Работодатели берут на должность инвалидов на добровольной основе. Но государство должно было каким-либо образом гарантировать таким гражданам возможность трудоустройства, а потому некоторые юридические лица обязаны осуществлять приём в компанию инвалидов в пределах утверждённого законом числа сотрудников.

Такими предприятиями являются те, у которых штат персонала оказывается более ста человек. Для них на законодательном уровне установлена квота по привлечению к работе нетрудоустроенных инвалидов в количестве от 2 работников до 4% от среднесписочной численности служащих. К примеру, квота для принятия в штат инвалидов по г. Москве и МО составляет 2% от ССЧ работников.

Мало принять на работу человека с ограниченными возможностями – требуется также создать условия для выполнения им трудовых обязанностей. Условия могут быть разные – всё зависит от характера заболевания человека и программы реабилитации. Административная ответственность предусмотрена для всех юридических лиц, пренебрегающих данным требованием.

Сумма штрафа за отказ от приёма на работу инвалида или создания необходимых условий труда составляет 5-10 тысяч рублей.

★ Книга-бестселлер «Бухучет с нуля» для чайников (пойми как вести бухгалтерский учет за 72 часа) куплено > 8000 книг

Как стать страхователем

Право на пособия, выплачиваемые за счет средств Фонда социального страхования Российской Федерации (далее – ФСС РФ, Фонд), адвокаты приобретают, если они добровольно вступили в отношения по обязательному социальному страхованию на случай временной нетрудоспособности и в связи с материнством и уплатили за себя страховые взносы за календарный год, предшествующий календарному году, в котором наступил страховой случай. Обязательное социальное страхование адвокатов не предусмотрено.

Для адвокатов, добровольно вступивших в правоотношения с ФСС РФ в рамках социального страхования, пособия выплачиваются в следующих страховых случаях:

– беременность и роды;

– постановка женщин на учет в медицинских организациях в ранние сроки беременности (до 12 недель) – единовременно;

– рождение ребенка – единовременно;

– ежемесячное пособие по уход за ребенком (до 1,5 лет) – ежемесячно;

Для того чтобы зарегистрироваться в качестве страхователя, необходимо подать в отделение ФСС по месту жительства заявление, а также копию документа, удостоверяющего личность. Сделать это можно лично, в электронной форме через портал госуслуг, в МФЦ, посредством Почты России. В течение трех рабочих дней ФСС присваивает обратившемуся лицу регистрационный номер и код подчиненности, вносит данные о зарегистрированном страхователе в реестр страхователей и формирует уведомление о регистрации. Экземпляр уведомления вручается способом, который указан в заявлении (лично в отделении ФСС, почтой).

Расчет взносов на травматизм

Взносы на обязательное социальное страхование от несчастных случаев на производстве и профзаболеваний (их еще называют взносами на травматизм или взносами от несчастных случаев) должны платить (ст. 3, п. 1 ст. 5 Федерального закона от 24.07.1998 № 125-ФЗ (далее – Закон № 125-ФЗ)):

Плательщики взносов на травматизм

Если вы потратились на проведение спецоценки условий труда и/или понесли определенные расходы на улучшение этих условий, то ФСС может зачесть ваши затраты в счет уплаты взносов от несчастных случаев (пп. 6 п. 1 ст. 18 Закона № 125-ФЗ, п. 3 Правил, утв. Приказом Минтруда от 10.12.2012 № 580н). Для этого нужно до 1 августа текущего года подать в свое отделение ФСС соответствующее заявление (Приложение № 3 к Регламенту, утв. Приказом Минтруда от 02.09.2014 № 598н) с приложением определенного пакета документов (п. 4 Правил, утв. Приказом Минтруда от 10.12.2012 № 580н).

Максимальный срок рассмотрения заявления предпринимателей — до 1 декабря. Но есть и особые случаи. Если у заявителя сумма начисленных в прошлом году страховых взносов не превышает 15 000 рублей, сотрудники Фонда рассмотрят заявление в течение 10 рабочих дней. Если больше 15 000 — в течение 18 рабочих дней. В обоих случаях заявителю направляют решение в течение 5 календарных дней со дня его принятия.

В число обязательных платежей в Фонд социального страхования входят и страховые взносы на травматизм. Денежные средства, аккумулируемые в Соцстрахе, направляются на компенсации работникам в части возмещения вреда здоровью. Такие платежи обязательны для всех страхователей в 2020 году — предпринимателей и юридических лиц, использующих труд наемных специалистов (закон № 125-ФЗ от 24.07.1998).

Размер страхового взноса

Лица, добровольно вступившие в правоотношения по обязательному социальному страхованию, уплачивают страховые взносы в Фонд, исходя из стоимости страхового года. Она определяется как произведение минимального размера оплаты труда (МРОТ), установленного федеральным законом на начало финансового года, за который уплачиваются страховые взносы, на тариф страховых взносов, указанный в подп. 2 п. 2 ст. 425 Налогового кодекса РФ (по состоянию на 2020 г. тариф составляет 2,9%), увеличенное в 12 раз. Уплата страховых взносов осуществляется не позднее 31 декабря текущего года, начиная с года подачи заявления о добровольном вступлении в данные правоотношения.

На основании ст. 1 Федерального закона от 25 декабря 2020 г. № 481-ФЗ «О внесении изменений в статью 1 Федерального закона “О минимальном размере оплаты труда”» МРОТ на 1 января 2020 г. установлен в размере 11 280 руб.

Следовательно, стоимость страхового года в 2020 г. составляет: 3925 руб. 44 коп. (11 820 * 2,9% * 12).

Таким образом, для приобретения права на получение страхового обеспечения по обязательному социальному страхованию на случай временной нетрудоспособности и в связи с материнством в 2020 г. страхователям необходимо уплатить в срок до 31 декабря 2020 г. страховой взнос в размере 3925 руб. 44 коп. Если лицо не оплатит взнос в установленный законом срок, отношения по социальному страхованию считаются прекратившимися с 1 января следующего года. В этом случае территориальный орган Фонда не позднее 20 января следующего года направляет страхователю решение о снятии с регистрационного учета. Такое решение высылается в форме электронного документа, подписанного усиленной цифровой подписью, по адресу электронной почты или на единый портал госуслуг. При отсутствии указанных сведений копию решения о снятии с регистрационного учета отправят страхователю на бумажном носителе по месту его жительства. Полученная страховщиком в календарном году, предшествующем году прекращения указанных правоотношений, сумма страховых взносов подлежит возврату путем перечисления со счета территориального фонда на счет страхователя в кредитной организации или почтовым переводом. Денежные средства возвращаются в течение месяца со дня, следующего за днем направления страхователю решения о снятии с регистрационного учета.

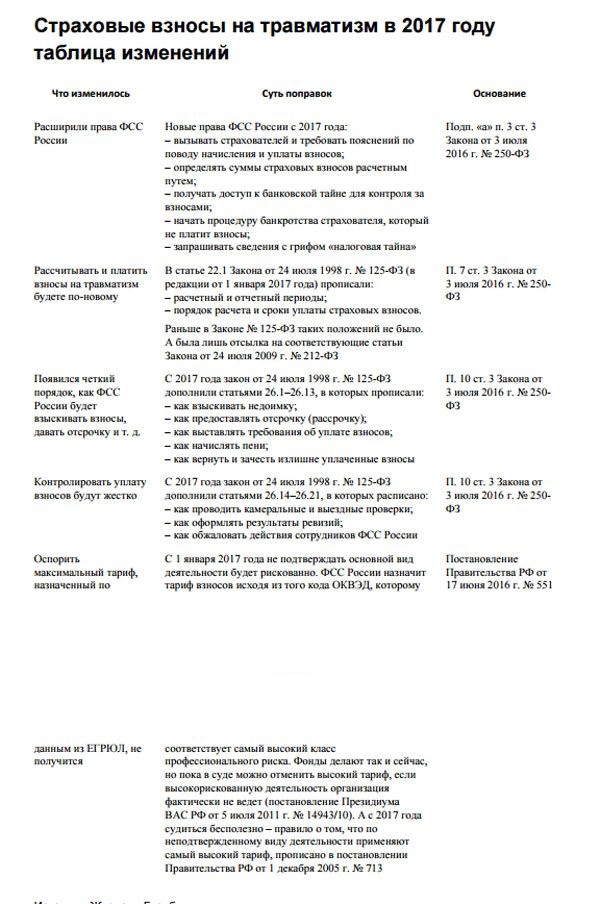

Тарифы страховых взносов по травматизму в 2020 году

Ставка взноса на НС и ПЗ может варьироваться от 0,2% до 8,5%. Чем больше риск ключевой деятельности организации, тем выше процент. Соотношения утверждены на законодательном уровне. Всего существует 32 тарифа, которые разработаны с учетом различных направлений деятельности. Они регламентированы Законом о тарифах по травматизму № 179-ФЗ от 22.12.05.

Выборочно классы риска из статьи 1 документа отражены в таблице:

Класс профрискаСтавка, %Класс профрискаСтавка, %Класс профрискаСтавка, %Класс профрискаСтавка, %1-й0,2%9-й1,0%17-й2,1%25-й4,5%3-й0,4%11-й1,2%19-й2,5%27-й5,5%4-й0,5%12-й1,3%20-й2,8%28-й6,1%5-й0,6%13-й1,4%21-й3,1%29-й6,7%6-й0,7%14-й1,5%22-й3,4%30-й7,4%8-й0,9%16-й1,9%24-й4,1%32-й8,5%

Определить класс риска работодатель может по ОКВЭД или специальному классификатору, утвержденному Приказом Минтруда № 851н от 30.12.16. Эти данные есть в регистрационных документах от ФСС.

В таблице ниже приведен пример определения тарифа по ОКВЭД:

ОрганизацияСфера работыОКВЭДКласс рискаСтавка по НС и ПЗФирма 1Изготовление маргарина10.42I2-й0,3Фирма 2Производство тканей из шерсти13.20.1215-й1,7Фирма 3Добыча антрацита05.10.132-й8,5

Для того чтобы определить, по какой ставке нужно исчислять и уплачивать страховые взносы по травматизму в 2020 году, нужно подтвердить свой ОКВЭД за 2020 год.

Читайте также: Как правильно рассчитать и выплатить больничный в 2020 году

Для этого до 17 апреля следует подать в ФСС следующие бумаги:

- заявление на подтверждение ключевого вида деятельности;

- справку-удостоверение;

- пояснительную записку за 2020 год (кроме представителей малого бизнеса).

Если указанные выше документы не предоставить, фонд санкции не начислит, но тариф будет установлен специалистами ФСС самостоятельно. Такой порядок прописан Минздравсоцразвития в Приказе № 55 от 31.01.06.

Каждая организация должна на ежемесячной основе предоставлять бланк отчета РСВ-1 в 2020 году в территориальное отделение Пенсионного Фонда РФ. Содержание статьи НК РФ про страховые взносы можно посмотреть тут.

Из всех отраженных в ЕГРЮЛ компании видов деятельности выбирается та, класс риска по которой наибольший. Это часто невыгодно страхователю, поэтому следует своевременно подтверждать свой основной ОКВЭД.

С начала 2020 фирма не вправе оспаривать максимальную назначенную ставку взноса, установленную ФСС в одностороннем порядке (Постановление № 551 от 17.06.16). Это одно из важных нововведений, касающихся сборов на травматизм в 2020.

Расчет выплат при наступлении страхового случая

Размер пособий по временной нетрудоспособности рассчитывается исходя из среднего заработка. Средний заработок для расчета пособий адвокатам и иным частнопрактикующим лицам (нотариусам, индивидуальным предпринимателям и проч.) приравнивается к МРОТ, установленному п. 2.1 ст. 14 Федерального закона от 29 декабря 2006 г. № 255-ФЗ «Об обязательном социальном страховании на случай временной нетрудоспособности и в связи с материнством» на день наступления страхового случая. На размер пособия влияет и продолжительность страхового стажа. В силу п. 1 ст. 7 этого Закона пособие по временной нетрудоспособности выплачивается в размере:

Взносы в ФСС по профтравматизму, начисляемые с выплат инвалидам

В зависимости от степени опасности производства тарифы подразделяются на 32 класса, варьируясь от 0,2% по компаниям с ничтожным уровнем профессионального риска до 8,5%, присваиваемым предприятиям с высокой степенью производственной опасности. Предельных рамок годовых доходов для уплаты «травматических» взносов не установлено.

На этот вид страхования по-прежнему действуют льготные преференции, если на предприятии работают сотрудники любой из трех действующих категорий инвалидности. Регулирует применение льготы периодически редактируемый закон № 179-ФЗ о тарифах взносов на «травматизм» от 22.12.2005. Предприятиям любой формы собственности, имеющим сотрудников-инвалидов 1, 2, 3 группы, страховые взносы 2019 на «травматизм» с выплат инвалидам (только инвалидам!) разрешено начислять и уплачивать в размере 60% от присвоенного тарифа (п. 1 ст. 2 закона № 179-ФЗ).

Пример:

В фирме с численностью 100 человек трудится 20 инвалидов. В соответствии со ст. 1 закона 179-ФЗ компании присвоен 5-й класс опасности, т. е. тариф по отчислениям на «травматизм» составляет 0,6%. Общий размер облагаемого ФОТ составил 2500 тыс. руб., из них выплаты инвалидам – 600 тыс. руб. Бухгалтер так рассчитает сумму взносов к уплате:

- С ФОТ 80-ти сотрудников – (2 500 000 – 600 000) х 0,6% = 11 400 руб.;

- С ФОТ 20-ти инвалидов – 600 000 х 0,6% х 60% = 2160 руб.;

- Сумма отчислений к уплате 11 400 + 2160 = 13 560 руб.

Кроме отчислений в ФСС по профзаболеваниям, компания начислит и уплатит на общих основаниях:

- в ПФР – 2 500 000 х 22% = 550 000 руб.;

- в ФСС – 2 500 000 х 2,9% = 72 500 руб.;

- в ФОМС – 2 500 000 х 5,1% = 127 500 руб.

Те же правила расчета действуют и для предпринимателей, осуществляющих выплаты работникам-инвалидам.

Предприятиям с особым статусом законодатель разрешает уменьшать сумму взносов на 60% по выплаченным суммам всем без исключения работникам (п. 2 ст. 2 закона № 179-ФЗ). К таким страхователям относятся:

- общественные организации инвалидов (ООИ), в которых инвалиды и их представители составляют не меньше 80%;

- компании с уставным капиталом, полностью состоящим из вкладов ООИ, среднесписочной численностью, как минимум, наполовину состоящей из инвалидов, а их зарплата составляет не менее 25% в ФОТ;

- учреждения образовательной, лечебно-оздоровительной, информационной или другой социальной направленности, в т.ч. оказывающие правовую помощь инвалидам, если единственными владельцами их имущества являются ООИ.

Рассчитаем сумму отчислений подобной организации на «травматизм» на примере.

Пример

Общественной организации, в которой инвалиды составляют 85% от общего числа сотрудников, присвоен 1-й класс производственного риска (тариф 0,2%). Сумма выплат за месяц составила 400 тыс. руб., в том числе инвалидам – 300 тыс. руб., работникам, не относящимся к этой категории – 100 тыс. руб.

Поскольку предприятие попадает в группу, имеющую право на уменьшение тарифа с выплат всем работникам, а не только инвалидам, расчет взносов к уплате будет следующим: 400 000 х 0,2% х 60% = 480 руб.