Сроки уплаты ЕНВД на 2020 год

Независимо от формы налогоплательщика, сроки оплаты единого налога не отличаются. Периодом уплаты ЕНВД является середина каждого квартала, который назначен действующим законом РФ, согласно пункту 1 статьи 346.32 НК РФ и его нужно оплатить не позднее 25 числа. Однако не стоит забывать о законодательстве НК РФ, где в статье 6.1 пункта 7 сказано, что если налоговая дата выпадает на выходной день, то декларацию необходимо сдать на последующий рабочий день. Таким образом, срок уплаты ЕНВД за 1 квартал 2019 года назначен на выплату, которую нужно произвести до 25 апреля.

Полный список чисел и учета для уплаты ЕНВД на 2020 год:

- 4-й квартал предыдущего семестра оплачивается 25 января 2019 года.

- 1-й кв. — 25.04.2019 г.

- 2-й кв. — 25.07.2019 г.

- 3-й кв. — 25.10.2019 г.

- 4-й кв. — 27.01.2020 г.

Правительство дало отсрочку по уплате налогов и сдаче отчётности

Постановлением Правительства от 02.04.2020 № 409 утверждены новые сроки сдачи отчётности. Они действуют для всех организаций и предпринимателей. Те, кто не входит в реестр МСП и не занимается деятельностью из перечня пострадавших отраслей, тоже сдают декларации, расчёты и отчёты по новым правилам.

Вид отчетностиСтарый срок сдачиНовый срок сдачи

Бухгалтерская отчётность31 марта6 мая или 30 июня*Расчёт по страховым взносам за 1 квартал 202030 апреля15 маяНалог на имущество за 2020 год30 марта30 июняДекларация по налогу на прибыль за 2020 год30 марта29 июняДекларация по налогу на прибыль за 1 квартал 202028 апреля28 июляДекларация по налогу на прибыль за март28 апреля28 июляДекларация по налогу на прибыль за апрель28 мая28 августаДекларация по НДС за 1 квартал 202027 апреля15 мая6-НДФЛ за 1 квартал 2020 года30 апреля30 июляУСН за 2020 годорганизации — 31 марта ИП — 30 апреляорганизации — 30 июня ИП — 30 июляЕНВД за 1 квартал 2020 года20 апреля20 июляЕНВД за 1 квартал 202020 апреля20 июля4-ФССэлектронный — 27 апреля бумажный — 20 апреля15 мая3-НДФЛ30 апреля30 июля

* 7 апреля Минфин и ФНС уточнили сроки сдачи бухгалтерской отчётности (письмо ФНС и Минфина от 07.04.2020 № 07-04-07/27289/ВД-4-1/[email protected]).

Читайте также: Различные схемы работы с поставщиками для интернет-магазинов

До 30 июня 2020 года бухгалтерскую отчётность сдают только организации, которые отчитываются в особом порядке (пп. 5.1 п. 1 ст. 23 НК РФ):

- организации, отчетность которых содержит сведения государственной тайны;

- организации, попавшие под иностранные санкции (постановление Правительства РФ от 22.01.2020 № 35).

До 6 мая 2020 года должны сдать бухгалтерскую отчётность все остальные налогоплательщики.

Всеобщий перенос сроков сдачи отчётности не означает, что все организации смогут уплатить налоги и авансовые платежи позднее установленных сроков, даже если срок уплаты привязан к сроку сдачи отчёта (абз. 3 п. 3 Постановления от 02.04.2020 № 409).

Новые сроки уплаты налогов и страховых взносов

Отсрочки по уплате налогов получает не все ИП и организации, а только те, кто включен в реестр МСП и занят в наиболее пострадавших отраслях из перечня (утв. Постановлением Правительства РФ от 03.04.2020 № 434 и от 10.04.2020 № 479).

Организации и ИП, которые не попадают в этот список, платят налоги в сроки смещённые с учётом нерабочих дней, без дополнительных отсрочек. То есть в первый рабочий день после нерабочего месяца — 6 мая.

Для бизнеса из реестра МСП, попадающего в перечень

НалогСтарый срок уплатыНовый срок уплаты

Налог на прибыль за 2020 год30 марта28 сентябряНалог на прибыль за 1 квартал 2020 года28 апреля28 октябряПервый ежемесячный авансовый платёж по налогу на прибыль во 2 квартале28 апреля28 августаВторой ежемесячный авансовый платёж по налогу на прибыль во 2 квартале28 мая28 сентябряТретий ежемесячный авансовый платёж по налогу на прибыль во 2 квартале29 июня28 октябряАвансовые платежи по налогу на имущество организаций, транспортному и земельному налогу за 1 кварталВ сроки, установленные региональным законодательством30 октябряАвансовые платежи по налогу на имущество организаций, транспортному и земельному налогу за 2 кварталВ сроки, установленные региональным законодательством30 декабряНДС за 1 квартал 2020 года27 апреля6 маяУСН за 2020 годорганизации — 31 марта ИП — 30 апреляорганизации — 30 сентября ИП — 30 октябряАвансовый платеж по УСН за 1 квартал25 апреля26 октябряАвансовый платеж по УСН за полугодие25 июля25 ноябряЕСХН за 2020 год31 марта30 сентябряЕСХН за полугодие25 июля25 ноябряЕНВД за 1 квартал27 апреля26 октябряЕНВД за 2 квартал27 июля25 ноябряПатент в сроки, выпавшие на 2 квартал 2020 года—перенос на 4 месяцаНДФЛ за 2020 год (ИП и специалисты частной практики)15 июля15 октября

Для микропредприятий из пострадавших отраслей

Для микропредприятий установлены особые сроки уплаты страховых взносов.

Тип взносовСтарый срок уплатыНовый срок уплаты

за март 2020 года15 апреля15 октябряза апрель 2020 года15 мая16 ноябряза май 2020 года15 июня15 декабряза июнь 2020 года15 июля16 ноябряза июль 2020 года17 августа15 декабря1 % с суммы дохода, превышающей 300 000 рублей1 июля2 ноября

Источник: https://kontur.ru/articles/5736

Как рассчитать сумму ЕНВД

Сумму единого налога можно определить самостоятельно, но для этого необходимо знать следующие значения:

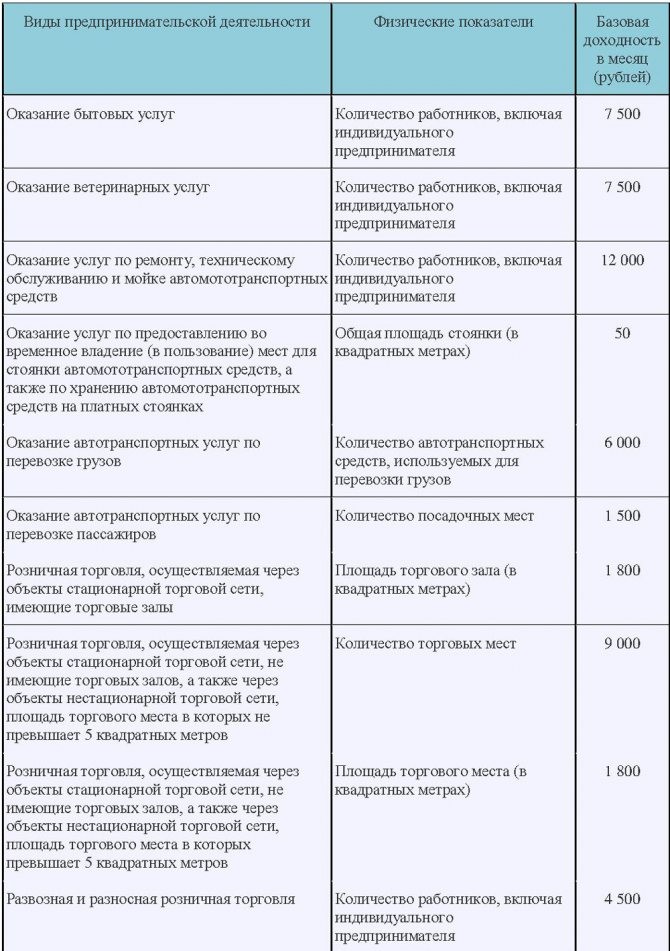

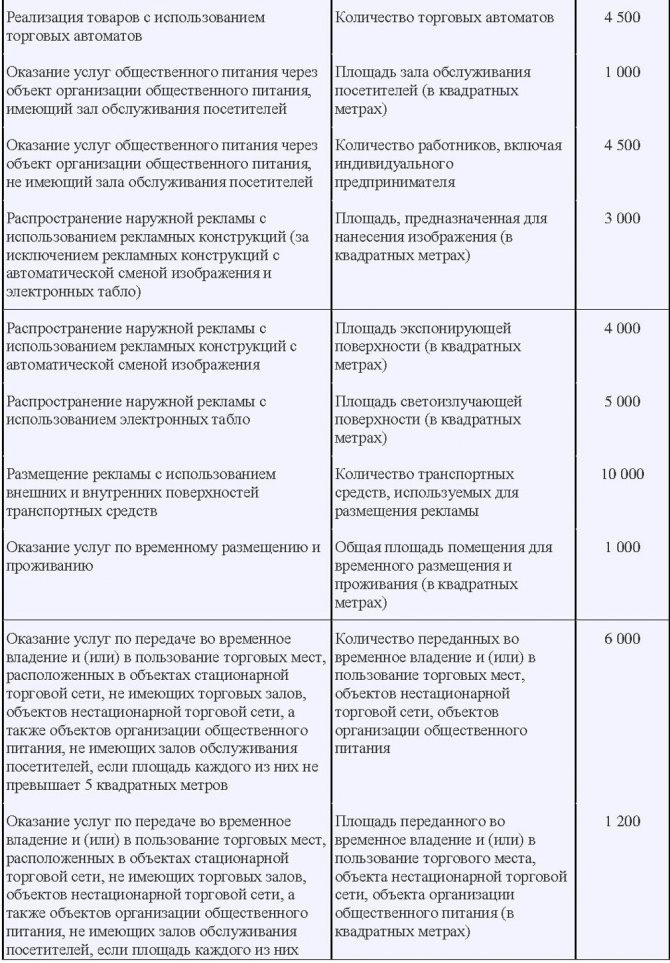

- Ежемесячная условная доходность, которая устанавливается исполнительными органами для конкретного государства и типа деятельности физического лица или ИП. Для розничных продаж, данной цифрой будет площадь торгового павильона.

- Коэффициент-дефлятор, имеющий одно значение для любой организации или ИП. Он определяется исполнительными органами власти на каждый налоговый семестр, и в 2020 году приравнивается к 1,868.

- Корректировочный показатель, который варьируется от 0,005 до 1 и назначается для каждого региона индивидуально.

- Налоговая ставка 15%, которая может быть снижена.

Чтобы вычислить нужное значение, необходимо поочередно умножить все показатели, а затем умножить на 3 — количество месяцев в квартале.

Особенности уплаты ЕНВД на 2019 год

Уплату единого налога за 1-й квартал 2020 года нужно заплатить в соответствии с реквизитами региона, где проводится его оплата, за исключением некоторых случаев:

- торговля которая ведется доставочным методом;

- предоставление услуг грузоперевозки;

- размещение внешней рекламы на общественном транспорте.

Для этих случаев предусмотрены другие тарифы, которые нужно оплатить реквизитами федеральной службы налогов по месту нахождения налогоплательщика.

Срок сдачи ЕНВД за 1 квартал 2020 года необходимо провести до 25 апреля, включая этот день. В противном случае, при не выплаченном вовремя налоге, платеж будет просрочен и на него будут наложены штрафные санкции.

Ответственность за нарушение сроков

Многие плательщики, уплачивающие налоги позже назначенных сроков, надеяться избежать штрафных санкций. При нарушении срока сдачи и уплаты ЕНВД на 2020 год, налоговые службы могут начислять пеню и назначать штрафы. Если период просрочки платежа не превышает месячный срок, то пеня начисляется за каждый день задержки исходя из 1/300 ставки рефинансирования. Когда период декларирования превышает 30 календарных дней, то ставка приравнивается к 1/150.

Когда в ходе запланированной проверки налоговой инспекцией обнаружена задолженность, предпринимателю выписывается штраф в размере 20% от суммы просрочки. Умышленные действия со стороны налогоплательщика, связанные с уклонением от уплаты или снижении назначенного платежа, процент повышается до 40. А в отдельных случаях это может привести к уголовной, либо административной ответственности. Во избежание подобных проблем лучше оплачивать все налоги своевременно.

Читайте также: Пени по налогам: когда и как их нужно рассчитывать

Каким будет ЕНВД для ИП без работников в 2020 году

О том, каким будет ЕНВД для ИП без работников в 2020 году, вы узнаете из этой статьи. Рассказываем об отчётности, сроках сдачи и штрафах.

ЕНВД или вменёнка – это особый налоговый режим. Его привлекательность для организаций и ИП обусловлена тем, что налогообложение при нём зависит не от реально полученного дохода, а от предполагаемого. О том, каким будет ЕНВД для ИП без работников в 2020 году, вы узнаете из этой статьи.

Енвд для ип без работников в 2020 году: отчётность

Индивидуальный предприниматель, который применяет вменёнку и при этом осуществляет свою деятельность без привлечения наёмных работников, по результатам отчётных периодов подаёт в налоговую только декларацию по ЕНВД.

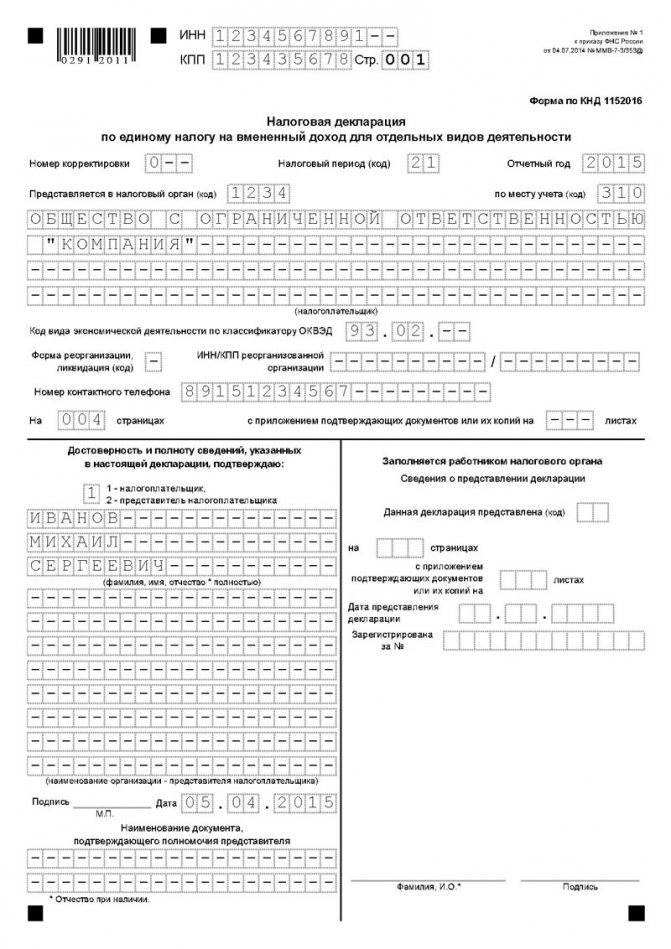

Её форма утверждена Приказом ФНС от 4 июля 2014 года № ММВ-7-3/[email protected] (в редакции от 19 октября 2020 года). В этом же приказе содержится информация о формате представления декларации в электронном виде, а также о порядке её заполнения.

Согласно статье 346.30 НК РФ, налоговым периодом по ЕНВД признаётся квартал. Формулу для расчёта налога на вменённый доход и коэффициенты на 2020 год вы найдёте в нашей статье.

Подать декларацию можно тремя способами:

- 1. В бумажном виде – при личном обращении либо через представителя с нотариально заверенной доверенностью.

- 2. Заказным письмом по почте, составив опись вложения.

- 3. В электронном виде через ТКС.

Отдельно хотелось бы упомянуть нулевую декларацию. Обычно плательщики ЕНВД подают её только в случае прекращения предпринимательской деятельности. Это связано с особенностью такой системы налогообложения: вменёнка рассчитывается исходя из предполагаемых доходов, а не реально полученных. Следовательно, у предпринимателей и организаций нет оснований подавать нулевую декларацию.

Но в ФНС разъяснили, что есть случай, когда на вменёнке можно подать нулевую декларацию. Это возможно, если прекращено владение или пользование имуществом, необходимым для ведения ЕНВД-деятельности.

Приведём пример. Индивидуальный предприниматель занимается розничной торговлей через арендованный павильон. Ему пришлось приостановить свою деятельность, и в связи с этим арендодатель расторг с ним договор аренды.

В этом случае у предпринимателя отсутствует физический показатель (площадь павильона). А ведь он используется в формуле для исчисления налога.

Значит, такой предприниматель вправе подать в налоговую инспекцию нулевую декларацию.

Сдача отчётности по ЕНВД: сроки и штрафы

В 2020 году сдача отчётности по ЕНВД будет осуществляться в те же сроки и в том же порядке, что и в 2020.

Подавать декларацию по-прежнему нужно будет в ту налоговую инспекцию, в которой предприниматель состоит на учёте. Крайний срок сдачи – 20 число месяца, следующего за отчётным.

А уплатить сам налог на вменённый доход нужно до 25 числа месяца, в котором предприниматель сдаёт декларацию.

Таким образом, в 2020 году ИП без работников, применяющий вменёнку, должен подать декларацию и уплатить налог в следующие сроки:

Читайте также: Скользящий график по ТК РФ – пример, чем отличается от гибкого и сменного

За несвоевременную подачу декларации по ЕНВД статьёй 119 НК РФ предусмотрен штраф. Он составляет 5% от суммы налога, указанной в декларации, и рассчитывается за каждый полный или неполный месяц со дня, установленного как крайний срок подачи. При этом установлен максимальный и минимальный размер штрафа. Он не может быть более 30% указанной суммы налога и менее 1 000 рублей.

Особенности заполнения платежного поручения

При заполнении платежного бланка, необходимо учитывать коды бюджетной классификации, которые установлены на первый квартал 2019 года:

- ЕНВД — 182 1 0500 110.

- Штрафные начисления — 182 1 0500 110.

- Пеня — 182 1 0500 110.

Также стоит обратить внимание на следующие пункты квартального поручения:

- КБК прописывается в поле 104.

- В поле 105 нужно указать ОКТМО, который должен соответствовать типу вмененной деятельности плательщика.

- Тип платежа — это поле сдаем пустым, так как данную информацию содержит КБК.

Единый налог на вмененный доход на 2020 год нужно платить по атрибутам инспекции ФНС, на территории за которой она закреплена.

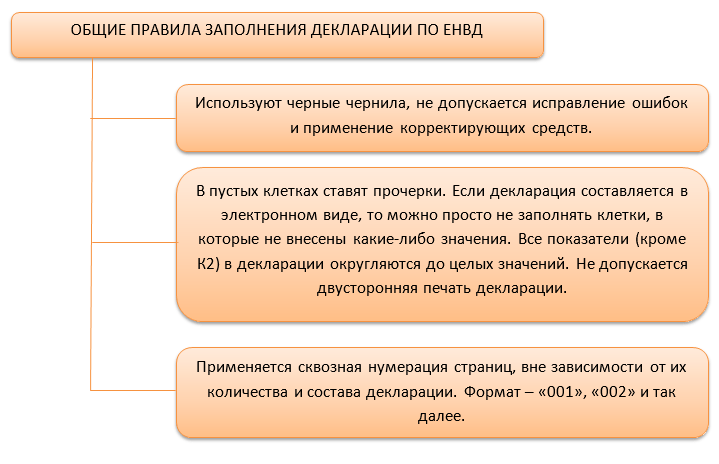

Заполнение декларации без сотрудников на вмененке

Декларация представляет собой отчет за квартал, направляемый индивидуальным предпринимателем в государственные фискальные органы.

Важно! В 2020 году в бланке декларации появились изменения — появился раздел для указания типа ККТ.

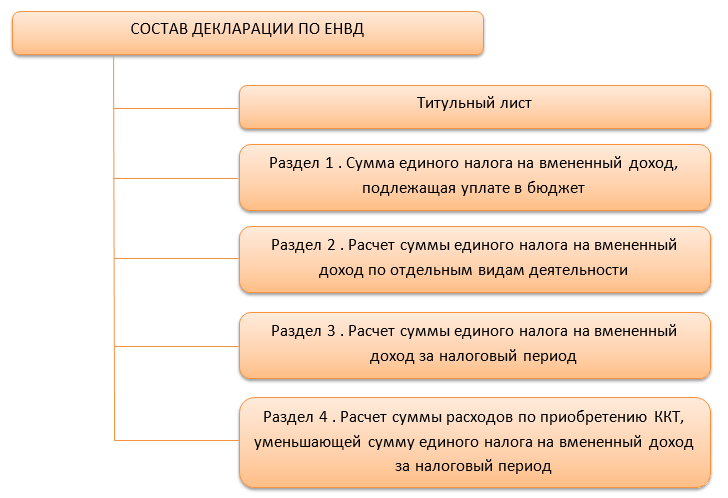

Бланк отчета и образец заполнения можно взять в местном отделении ФНС или скачать в сети. Он состоит из пяти страниц:

- Титульный лист содержит общие сведения об индивидуальном предпринимателе. Надо заполнить поля с ФИО налогоплательщика, а также вписать его ИНН и заверить сведения личной подписью.

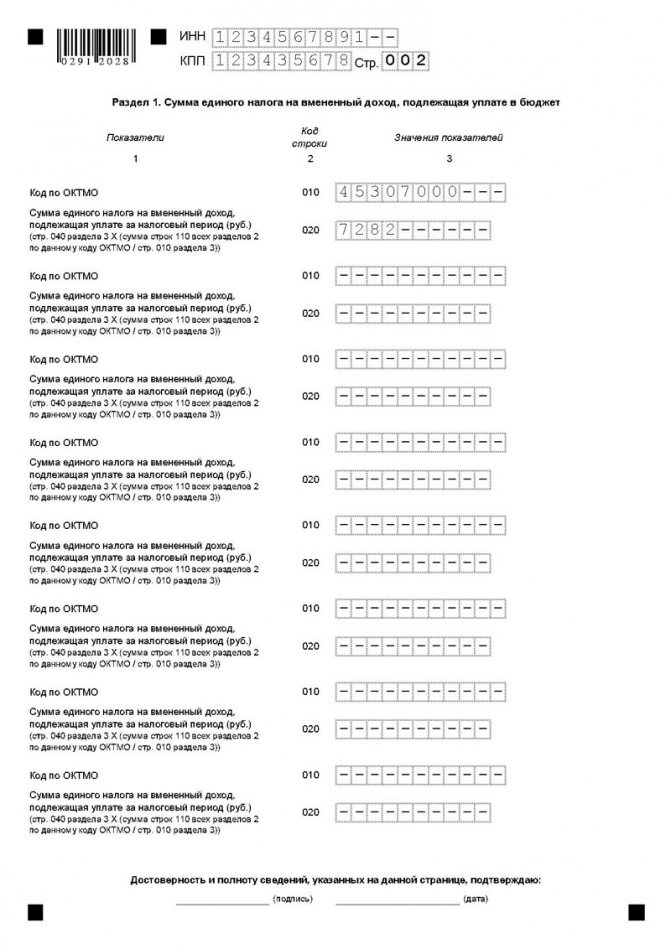

- Второй лист (раздел 1) обобщает данные с последующих разделов. Здесь следует указать ОКТМО для каждой территории, где велась деятельность.

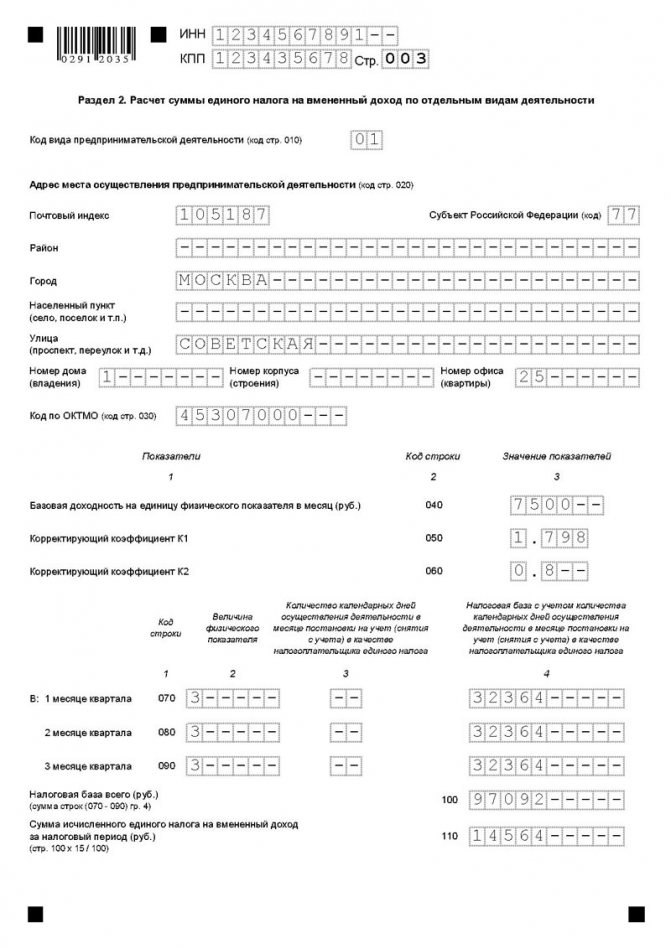

- Во втором разделе указываются данные для расчета ЕНВД — база, физический показатель, коэффициенты.

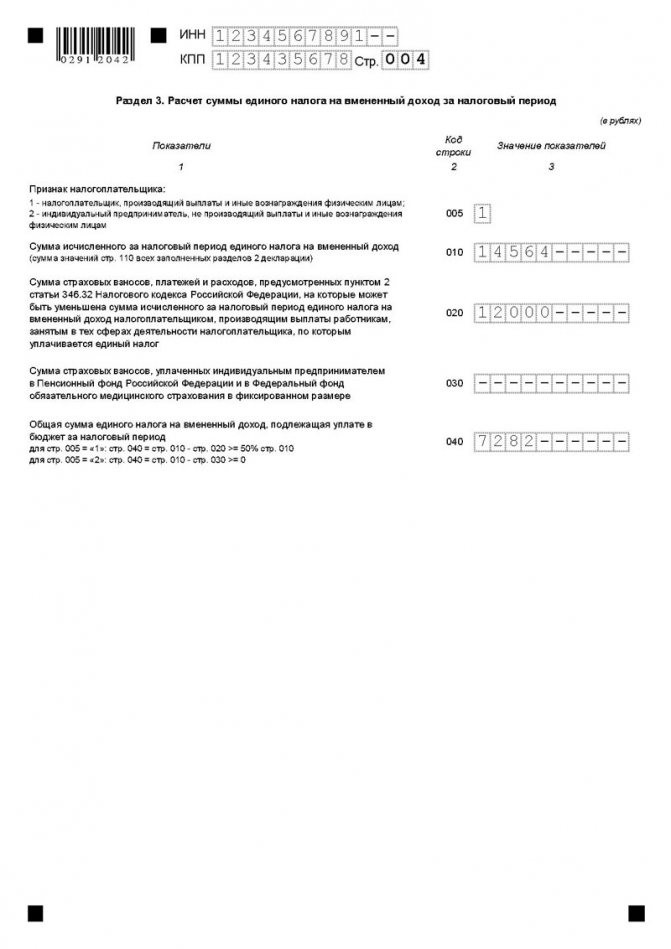

- Раздел 3 содержит сведения о соцвыплатах для предпринимателей на ЕНВД без наемных работников либо с наемными сотрудниками и затратах на приобретение кассы. Отсюда вычисляется сумма для снижения сборов.

- Четвертый раздел предназначен исключительно для ИП — в него вносятся сведения об используемой кассовой технике.

Направить отчет можно письмом или в электронном виде.