Взаимоотношения цедента и цессионария по должнику могут возникать в самых разнообразных случаях, но при этом они всегда сводятся к составлению соответствующего договора. Существует достаточно много особенностей делопроизводства в данном случае, однако лишь в исключительных случаях должник ставится в известность.

Используется подобный договор в финансовой сфере в весьма немалом количестве направлений, потому что нередко у кредитора нет возможностей взыскать требуемую сумму самостоятельно.

Цессия: суть понятия

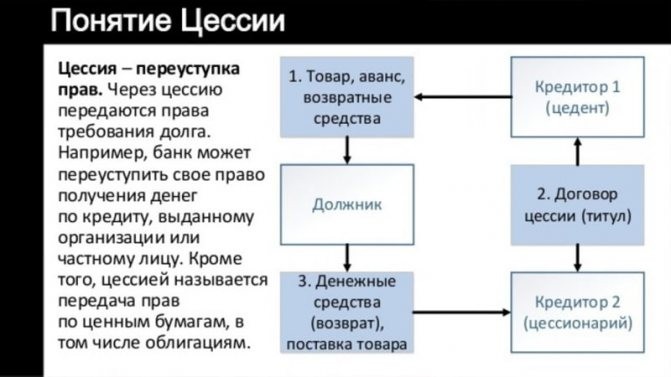

Термин «цессия» используется для обозначения процесса, во время которого одна организация передает другой право востребовать непокрытую задолженность. Одним из самых простых примеров данного процесса является ситуация, в которой банковская организация передает коллекторской службе право затребовать задолженность по непогашенному кредиту.

Нужно отметить, что банковская организация может передать коллекторам не только долги физических лиц, но и организаций.

Помимо этого, рассматриваемый термин используется для обозначения контракта на передачу обязательств и прав одним дольщиком другому. Как правило, это понятие часто применяется в строительной сфере. Здесь нужно отметить, что в этом примере дольщик передает своему контрагенту не только права и возложенные на него обязательства. Это означает, что данный вид соглашения не может рассматриваться как полноценный цессионный договор.

Базовые определения

Начнем обсуждение с вопроса, кто такой цедент, цессионарий и должник. Пример подобной комбинации из жизни – финансовая структура, коллекторская компания и заемщик. Соответственно, цедентом называют первоначального кредитора, который передает права взыскания недоимки цессионарию – третьему лицу, ранее не участвовавшему в сделке.

Читайте также: Бухгалтерский учет и налогообложение агентского вознаграждения

При подписании договора цессии цедент (изначальный кредитор) передает право взыскания долга цессионарию — третьему лицу, ранее не участвовавшему в сделке

Таким образом, термин «должник» означает сторону, связанную финансовыми обязательствами перед кредитором. Отметим, такие отношения возникают лишь на основании гражданско-правовой документации, подписанной обоими субъектами. В рассматриваемом случае неплательщиком считается заемщик, оформивший ссуду в банке.

Обратите внимание! Указанный статус лица приобретают после заключения соглашения о праве передаче требований на взыскание задолженности.

Обратная ситуация, когда третьей стороной становится не должник, а кредитор, предполагает перевод долга третьему лицу. Соответственно, в таких обстоятельствах юристы говорят, что взыскание задолженности с цедента со дня вступления договора в силу считается незаконным действием. Теперь обязательства по расчету с кредитором лежат на новом плательщике – цессионарии.

Законодательные положения по цессиям

Двадцать четвертая глава ГК РФ под названием «Перемена лиц в обязательствах» содержит в себе регламент, регулирующий порядок использования цессионных контрактов. Также данная тема подробно рассматривается в сто пятьдесят пятой и двести семьдесят девятой статьях Налогового законодательства. Многие спорные вопросы, связанные с этим понятием, решаются Верховым Судом на основании письма Министерства Финансов.

Как мы уже говорили выше, термин «цессия» тесно взаимосвязан с деятельностью коллекторских служб. Двести тридцатый Федеральный закон регулирует деятельность подобных фирм. В этом законе подробно изложены права и интересы физических лиц, имеющих непокрытую задолженность.

Нужно отметить, что в две тысячи семнадцатом году в этот нормативный акт были внесены коррективы, ограничивающие действия коллекторских агентств.

Решение споров в суде

Рассмотрим проблему смены заимодателя глазами плательщика подробнее. Разберемся, насколько целесообразно оспаривание договора уступки права требования должником. Основания – судебная практика говорит о наличии по-настоящему веских причин для принятия положительного решения – тут регламентируются статьей 386 Гражданско-Процессуального Кодекса Российской Федерации.

Чтобы оспорить соглашение цессии, должник вправе подать исковое заявление о защите прав потребителей

Здесь важным моментом становится появление предпосылок для отказа кредитору до получения должником уведомления о подписании соглашения цессии. Причем даже пункт о запрете передачи права взыскания становится сомнительным шансом решить проблему в собственную пользу. Тут ключевым критерием становится текст первичного договора о наличии лицензии у цессионария.

Этот момент объясняет запрет законодательства на раскрытие банковской тайны. Отметим, подобный исход применим лишь в ситуациях с продажей недоимки коллекторам без лицензии.

Теперь поговорим, как должнику оспорить договор цессии. Здесь работает точный алгоритм действий неплательщика при возникновении подобных обстоятельств. Причем вариантов у стороны два: попытка признания сделки ничтожной либо иск о защите прав потребителей. Второй вариант используется при описанном выше случае с отсутствием лицензии у коллекторской компании.

Судебная практика показывает, что 70% исков должников с требованием оспорить договор цессии суд не удовлетворяет

Отметим, здесь истец не оплачивает государственную пошлину, а заявление подается в суд по месту регистрации заявителя. Обратите внимание, на середину 2020 года практика показывает, что в ситуациях с признанием ничтожности сделки суды принимают сторону ответчика в 2/3 рассмотренных случаев. Однако тут найдется и положительный аспект – четкие и убедительные аргументы убеждают судью удовлетворить иск истца.

Основные понятия

Отбросив в сторону сложные экономические термины, которые могут быть непонятны простому обывателю, термин «цессия» можно описать как передача прав на требование возврата долга. В данном процессе участвует несколько сторон, каждая из которых имеет определенный перечень прав и обязательств.

Цедент (от англ. «cedent» – передающий право) – сторона сделки (физическое или юридическое лицо), которая передает (уступает) права требования другому лицу

Кто такой цедент

Цедент – это изначальный собственник задолженности организации либо физического лица. Как правило, данный статус получают финансовые структуры, выдающие денежные средства в виде кредитов организациям и физическим лицам. В случае возникновения сложностей с возвратом денежных средств, финансовые учреждения могут обратиться в коллекторскую службу. Такой подход позволяет значительно снизить величину убытка из-за просрочки погашения выданных кредитов. Следует обратить внимание на то, что кредитные организации действуют на основании текущего законодательства, разрешающего передачу права на востребование задолженности третьим лицам. Это означает, что заключение цессионного договора является полностью легальным процессом.

Важно отметить, что в рассматриваемом случае объектом договора является только задолженность. Стороны не могут передавать друг другу право на востребование дополнительных компенсаций и покрытие дополнительных затрат. К сумме общей задолженности можно прибавить начисленные пени и штрафы, в виде процентов. Согласно установленным правилам, стороны могут передать долг только в изначальном виде. Это означает, что сторонам запрещается вносить дополнительные поправки в контракт с должником, изменяющие условия погашения кредита.

Кто такой цессионарий

Цессионарий – это второй участник договора, получающий право на требование погашения задолженности. Этот статус может быть присвоен как коллекторской службе, так и сторонней банковской структуре. Цессионарий выступает в качестве третьего участника, который не упоминается при заключении соглашения между кредитором и заемщиком.

Новому владельцу права на требования погашения задолженности предоставляются те же, что и изначальному собственнику долга. В том случае, когда в контракте между кредитором и заемщиком упоминается возможность покрытия долгов за счет передачи имущественных ценностей, цессионарий тоже имеет возможность воспользоваться этим правом. Если в договоре отсутствует данный пункт, то третий участник договорных отношений не может призывать должника возвращать кредит путем продажи материальных ценностей.

Определение должника

Статус должника может быть присвоен физическому лицу, имеющему незакрытый кредит, взятый в финансовом учреждении. Юридическое лицо также может быть должником.

Цессионарий (от анг. «cessionary» – правопреемник)– сторона соглашения о переуступке, которая принимает на себя обязательства выступать новым кредитором либо правопреемник, получающий право собственности

Основания возникновения прав

Большинство гражданско-правовых отношений между двумя субъектами становятся основанием для возникновения обязанностей одного перед другим. Для их оформления существует достаточно много направлений договоров. Каждый конкретный случай может кардинально различаться по следующим особенностям:

- Стороны могут быть представлены физическими лицами (ФЛ) либо юридическими лицами (ЮЛ).

- Тип договора зависит исключительно от возникающей необходимости – займ, купля-продажа, аренда и т.д.

- Взятые обязательства: передача финансовых средств, имущества, оказания услуг и т.п.

Сам договор считается заключенным сразу после подписания его обеими сторонами. В процессе составления нужно указать абсолютно все условия, потому что обеим сторонам во время действия договоренности предстоит придерживаться всех нюансов, которые здесь указываются. Особое внимание надо уделить порядку признания выполнения условий.

В процессе взаимодействия может возникнуть ситуация, при которой одна из сторон больше не заинтересована в дальнейшем сотрудничестве. К примеру, должник несвоевременно погашает кредит, а то и вовсе имеет серьёзные просрочки. Здесь банк уже желает просто вернуть положенные ему деньги максимально быстро. Именно на этом основании происходит передача полномочий от одной организации (цедент) к другой (цессионарий).

Договор цессии — это передача права требования по договору.

В чем разница между переуступкой и цессией

Люди, плохо знакомые с финансовой сферой, навряд ли смогут отличить цессионный контракт от договора переуступки. Данные виды соглашений имеют минимальные отличия друг от друга. Согласно цессионному контракту сторона, выступающая в качестве цедента, передает цессионарию лишь право на востребование возврата непогашенного кредита. В случае с договором переуступки, первоначальный владелец долга может передать третьему лицу не только свои права, но и определенные обязательства.

В качестве примера рассмотрим договор на переуступку прав на аренду объекта недвижимости. Такая форма договора не может расцениваться как объект цессионного контракта. Данный факт объясняется тем, что договор аренды подразумевает установку определенного тарифа, согласно которому оплачивается арендованное помещение. Однако, когда цедент и цессионарий заключают договор на переуступку прав по ценным бумагам, заключенный контракт получает статус цессионного соглашения. В этом случае новый владелец прав приобретает возможность получать дивидендные вознаграждения. Здесь нужно отметить, что получение таких прав не накладывает на данного участника правоотношений никаких обязательств.

Введение

Первым делом следует рассмотреть основные термины и понятия, чтобы не путаться в них. В данной схеме есть три стороны:

Читайте также: В РСВ включается раздел 3, даже если это «нулевка» и организация некоммерческая

- Цедент.

- Цессионарий.

- Конкретная компания или лицо, которое влезло в дебиторскую задолженность (должник).

Пример того, кто является цедентом, цессионарием и заемщиком

Термином “цессия” называется процедура переуступки прав, соответственно цедент — это сторона, которая передает имеющиеся права, цессионарий — тот, кто получает права, а должник остается прежним. Договор, который подтверждает процедуру передачи, носит название “титул”.

Внимание: классический пример цессии — это передача банком долгов заемщика коллекторской компании. Банк является цедентом, коллекторы — цессионарием, то есть третьим лицом, которого изначально в сделке между заемщиком и финансовым заведением не было.

Титул подписывается после того, как цедент считает работу с кредитором по возвращении дебиторской задолженности необоснованной или не хочет тратить человеко-часы и иные ресурсы на возврат займа. При этом дело передается цессионарию за определенный процент или установленное вознаграждение. При этом любые действия со стороны цессионария до подписания официального договора и вступления его в силу считаются незаконными и подлежат административной-уголовной ответственности. После вступления документа в силу цессионария становится владельцем имущественных прав (фактически становится цедентом).

Особенности передачи прав на взыскание

Довольно часто, цессионные договора заключаются при продаже бизнеса. В этом случае, изначальный собственник предприятия передает новому владельцу компании право на использование активов. Нужно отметить, что при оформлении таких контрактов очень важно учесть все интересы и права каждой из сторон, участвующей в сделки. Если, одно или несколько условий заключаемого соглашения противоречат действующему законодательству, то сделка не может быть оформлена.

Также необходимо учитывать ряд правовых нюансов. В некоторых случаях в условиях договора прописывается запрет на передачу прав требования долга третьим лицам. Несмотря на это, цессионный контракт, заключенный между цедентом и цессионарием, считается полностью законным. В этом случае, на первоначального владельца долга накладываются штрафные санкции за несоблюдение пунктов договора.

Какие задолженности могут передаваться

Согласно установленным правилам, далеко не все виды долгов могут рассматриваться как предметы цессионных соглашений. Чаще всего подобные сделки заключаются при передаче прав на следующие долги:

- невыплаченные ссуды и кредиты;

- непогашенные займы;

- ценные бумаги, включая векселя;

- дебиторские задолженности.

В триста восемьдесят восьмой статье Гражданского Кодекса приводится регламент, регулирующий процесс передачи долговых обязательств. Этот норматив ограничивает передачу прав, в том случае, когда личность кредитора имеет важное значение для заемщика. Это означает, что заключение цессиионного соглашение запрещено в том случае, когда в качестве займодателя и дебитора выступают близкие родственники.

Треугольник взаимоотношений: цедент, цессионарий и должник, должен быть равносторонний в том смысле, что не должны быть нарушены ничьи права, закреплённые законодательно, при переуступке права

Должен ли цедент предупреждать должника о передаче

В трехстороннем договоре цессионарий выступает в качестве третьей стороны, которая не участвует в изначальном соглашении. Каждый из участников таких правоотношений имеет собственные права и обязанности. Многие люди, столкнувшиеся с данным понятием, часто задают вопрос о том, обязан ли первоначальный владелец долга информировать заемщика о передаче прав на задолженность. Согласно действующим законам, цеденту нет необходимости обращаться к должнику с целью получения согласия на передачу долга третьему лицу. Это означает, что цессионный контракт может быть заключен без участия самого должника. Однако, после заключения сделки первоначальный владелец долга обязан оповестить должника о факте передачи прав на востребование долга. Как показывает практика, многие финансовые структуры часто забывают о данном обязательстве.

Уведомление должника о факте передачи прав на востребование кредита третьему участнику сделки позволяет минимизировать риск, связанный с неправильным оформлением платежей. Человек, не знающий о том, что долг был передан новому лицу, продолжит оформлять выплаты на имя старого владельца. Развитие подобной ситуации, способствует появлению новых долгов. Также нужно сказать, что в данном правиле имеется исключение. Стороны, заключившие договор о предоставлении кредита, могут указать в соглашении возможность и порядок передачи рассматриваемых прав. По мнению юристов, даже в том случае, когда изначальный владелец долговых обязательств не уведомляет заемщика о передаче прав на долг третьей стороне, цессионный договор получает статус легитимного документа.

В чем заключается выгода цессий для сторон?

Заключение цессионного договора приносит определенную пользу каждой из сторон. Изначальный владелец прав на непогашенный кредит получает возможность полностью либо частично покрыть имеющиеся убытки. Сторона, выступающая в качестве цессионария, может либо выкупить долг на момент заключения сделки, либо передать денежные средства после того, как заемщик погасит долговые обязательства.

Сторона, выступающая в качестве цессионария, также имеет свою выгоду. Это может быть как начисленный процент за время просрочки выплат, так и компенсация, связанная с передачей долга. Помимо этого, нужно учитывать, что данная сторона может получить материальную выгоду в том случае, когда при оформлении займа использовалось залоговое имущество. Как показывает практика, подобные соглашения заключаются в тех ситуациях, когда объектом договора является просроченный долг с «туманным перспективами». В такой ситуации, займодателю более выгодно передать право на требование долга третьим лицам, чем ждать погашения кредита.

Согласно ст. 388 ГК РФ уступка требования цедентом цессионарию допускается в том случае, если она не противоречит закону

Отношения между цессионарием и должником

Новый кредитор обязан проинформировать должника о том, что произошла смена кредитора. Пока заемщик не оповещен должным образом об этом, он вправе не выплачивать никаких денежных средств. Если долг был выплачен цеденту после заключения цессионного договора, но до уведомления о заключении сделки, то цессионарий оказывается в очень непростой ситуации. Ему придется добиваться возвращения долга цедентом, а к должнику у него претензий быть не может. Вот такие существуют обязанности цедента.

Права и обязанности сторон

В соответствии со ст.389 ГК заключать договор переуступки необходимо письменно. Сделка может быть совершена между гражданами, организациями, а также между юридическими и физическими лицами. Каждый участник соглашения приобретает права и должен выполнять определенные обязанности.

Цедента

Цедент согласно условиям сделки передает право требования и получает за это определенную выгоду. Как правило, компенсация выражается в денежной форме. При этом первичный кредитор должен:

- подтвердить правомерность требований, которые предъявляются заемщику;

- передать цессионарию все бумаги, которые понадобятся последнему для истребования долга.

Размер компенсации может зависеть от разных факторов. Например, если заемщик – злостный должник, дорого продать его задолженность у цедента не получится. В большинстве случаев такие долги выкупают по минимальной цене. Теоретически существуют и безвозмездные соглашения. Но на практике они почти не заключаются, ведь цедент должен возместить хотя бы часть понесенных убытков.

Цедент отвечает перед второй стороной за действительность переданных требований, но не отвечает за их неисполнение должником. Исключением являются случаи, когда цедент поручается за должника.

Экс-цедента

Экс-цедентом является первоначальный кредитор, профинансировавший должника. Согласно ст.388 ГК в процессе совершения сделки он передает право требования только дебиторской задолженности (плюс зачисленные проценты).

Права требовать выполнения обязательств личного характера передаваться не могут. К ним относятся:

- обязательства по выплате алиментов;

- возмещение морального вреда;

- компенсация ущерба, причиненного здоровью.

В результате заключения новой сделки положение должника не должно ухудшаться. Законом запрещено устанавливать для него новые штрафы, пени, неустойки. Так как это будет являться дополнительными условиями, без согласия заемщика здесь не обойтись. Задолженность может передаваться исключительно в первоначальном виде.

Цессионария

Объем прав цессионария соответствует объему прав цедента по переданному договору. Например, если по кредитному соглашению должник обязан при просрочке передать какое-то имущество, цессионарий тоже может этого требовать.

Обязанностью правопреемника является выплата компенсации согласно условиям соглашения. Если цессионарий не выплатил цеденту по договору цессии всю сумму, это не значит, что сделка будет признана недействительной. Первоначальный кредитор может обратиться в суд с иском о взыскании всей суммы вместе с процентами за просрочку.

Уведомить заемщика о смене кредитора могут и цедент, и цессионарий. Чаще всего это делает правопреемник, ведь предоставить новые реквизиты – в его интересах. Если должник выполнил свои обязательства до момента получения уведомления, претензий к нему больше быть не может. Все вопросы придется решать между собой участникам сделки, а все санкции против заемщика должны быть немедленно отменены.

Типичным примером цессии является передача долга кредитной организацией коллекторскому агентству. В такой сделке банк или МФО становится цедентом, а коллекторы – цессионарием. Должника, которым является организация или частное лицо, обязаны проинформировать об уступке права требования.

Иногда в хозяйственных отношениях возникает вопрос, нужно ли должнику оформлять паспорт сделки, если цессионарий — не резидент. Здесь все зависит исключительно от суммы контракта. Согласно ст.6 ФЗ «О валютном регулировании» резиденты и нерезиденты вправе производить валютные операции без ограничений. Но если передается долг на сумму больше чем в 50 000 долларов, паспорт сделки придется оформить.

Договор цессии отличается от договора простой переуступки. В соответствии с цессионным договором цедент может передавать только свои права. Во втором случае речь может идти и о передаче определенного круга обязанностей. Например, при переуступке права на аренду офисного помещения заключить соглашение цессии не получится, поскольку арендатор будет обязан оплачивать площади.

Права и обязанности сторон договора цессии четко оговариваются в законе. Но и у должника есть пределы ответственности. Если цессионарий злоупотребляет своими правами, угрожает и использует другие незаконные способы истребования долга, не стоит затягивать с обращением в правоохранительные органы.

Разновидности договоров цессии

На сегодняшний день отсутствует унифицированный образец, согласно которому разрабатывается рассматриваемый тип договоров. Участники сделки по передаче прав на востребование задолженности могут составлять контракт в свободной форме. Однако, для того, чтобы данный документ получил юридическую силу, потребуется учитывать следующие факторы:

- Указание отметки о дате составления и подписания контракта.

- Описание сторон с полным указанием реквизитов участников сделки.

- Подробное описание предмета договора. В качестве предмета контракта могут рассматриваться права на финансовую задолженность, товарную продукцию либо объекты недвижимости.

- Наличие подробного перечня прав и обязательств каждой стороны, участвующей в соглашении.

- Фиксированные условия порядка передачи права на востребование долга.

- Перечисление всех видов ответственности за нарушение пунктов договора.

В последнем разделе приводятся платежные реквизиты каждого участника. Полностью сформированный бланк должен быть подписан каждым из участников договорных правоотношений.

Разбирательство с должником

Теперь поговорим о процедуре взыскания. Цессия предполагает и порядок замены должника. Тут преемник плательщика принимает финансовые обязательства предшественника. В ситуациях, когда неплательщик отказывается исполнять обязательства, кредитором составляется претензия по договору цессии к новому должнику. Образец этого формуляра читатели увидят тут.

Если новый должник нарушает условия соглашения цессии, кредитор направляет письмо-претензию

Отметим, при отказе субъекта договора выполнять условия подписанного соглашения, кредитор решает вопрос уже в правовом поле. В подобных обстоятельствах пострадавшая сторона инициирует судебное разбирательство и добивается принудительного взыскания положенных средств. Стартом для процедуры становится исковое заявление о взыскании задолженности по договору цессии, образец которого найдется по этой ссылке.

Учитывайте, подобное урегулирование проблемы практикуется редко – ведь заимодателю невыгодно терять деньги и время без четких гарантий положительного результата.

Когда договор предусматривает замену кредитора, взыскание происходит по описанной выше схеме. Здесь цессионарий извещает плательщика об изменениях письмом. Если это условие не выполняется, субъект цессии не несет никакой ответственности перед должником. Правда, здесь найдется нюанс.

В случае отказа должника погашать недоимку, новый кредитор вправе решать проблему в суде, уведомив о таком решении неплательщика

Плательщик, которого не уведомили о переменах, продолжает перечислять средства старому кредитору. Соответственно, появляется финансовый спор между обоими хозяйственными субъектами. Тут закон четко гласит, что вероятные риски последствий подобных действий берутся нарушителем правил. Соответственно, понесенные издержки по возврату и перечислению денег на счета преемника кредитора ложатся на цессионария.

Конфликтные ситуации среди кредиторов

Главная ответственность цессионария перед цедентом заключается в передаче денежных средств согласно условиям договора. При заключении контракта стороны могут договориться о предварительном внесении платежа либо покрытии долга после получения денежных средств от дебитора. Все финансовые обязательства каждой из сторон обязательно прописываются в контракте. Однако на практике, цессионарий может нарушить порядок исполнения своих обязательств.

В этом случае, цедент, не получивший обещанных денежных средств, может обратиться в суд с исковым заявлением. Важно отметить, что российские законы запрещают обратную передачу прав на долг от цессионария цеденту. Это означает, что в случае нарушения контрактных обязательств со стороны цессионария, цедент должен требовать возвращения своих денег именно от третьего участника сделки. Договор цессии подразумевает то, что цедент теряет возможность требовать покрытие долгов с первичного заемщика.

По цессии передаются только и исключительно права цедента

Условия

Трехсторонний договор цессии может быть заключен на условиях возмещения затрат или быть безвозмездным. Таким образом, права передаются или продаются цедентом коллекторскому агентству. Однако по закону на совокупный объем финансовой нагрузки заемщика (сумма долга, процентная ставка, сроки погашения) это не должно оказывать никакого влияния. Проще говоря, для него ничего не меняется, ему все равно, кто должен получить долг.

Существует и трехсторонняя форма цессионного договора с участием объекта требования – должника. В таком случае заемщик должен быть своевременно извещен о совершении сделки. Трехсторонняя форма цессионного договора используется в настоящее время достаточно редко. Вот как проходит переуступка долга.

Когда договор цессии может быть признан недействительным

Как показывает практика, человек, выступающий в качестве заемщика, не участвует при заключении договора цессии. Он получает уведомление о смене владельца прав на долг, только после заключения сделки. Многие люди, столкнувшиеся с такой ситуацией, пытаются защитить свои интересы через суд, прося органы контроля признать сделку недействительной.

Как показывает судебная практика, подобные исковые заявления редко удовлетворяются органами контроля. Единственным исключением являются те случаи, когда договор, заключенный между цедентом и цессионарием, имеет грубые нарушения. Также нужно отметить, что отсутствие отметки в первоначальном договоре о возможности передачи прав на кредит не рассматривается как нарушение. Это означает, что оспорить договор цессии почти невозможно.

Цедент и цессионарий: кто это?

Субъекты, которые имеют определенные обязательства, именуются должниками. Данный термин имеет несколько узкое значение. Тем не менее он, в соответствии с существующей практикой, может означать не только денежные обязательства, но и долги иного рода. К примеру, это может быть обязанность выполнить работу/оказать услугу, передать право собственности и так далее. Субъект, выступающий кредитором, именуется в цессии цедентом. Это лицо осуществляет передачу третьему лицу возможности требовать выплату задолженности. Последний именуется в сделке цессионарием. Он получает возможность требовать выплату задолженности в свою пользу.

Что требуется от должника

Мы уже выяснили, что цессионарий — это третья сторона сделки, которая вводится в крайних случаях. Разберем другой важный вопрос: нужен ли должник как таковой при заключении титула? Согласно законодательству РФ, банк имеет право заключить договор цессии без прямого контакта, одобрения или подписания со стороны заемщика. Формально финзаведение обязано уведомить должника о том, что его дело передано третьей стороне, но по факту никакой ответственности за отсутствие уведомления никто не несет.

Второй вариант — это смена кредитора. В данном случае также не требуется согласие или уведомление заемщика, но есть одно исключение: личность занимающего не должна являться ключевой для должника. В случае с финансовыми заведениями это не вызывает проблем, но если сын занял деньги у матери, то подобная ситуация может возникнуть.

В случае если рассматриваются неимущественные сделки, то может произойти обременение должника. Для этого его приглашают на встречу и добиваются того, чтобы он дал согласие на передачу прав, т. е. необходимо письменное подтверждение с изначальной стороны сделки.

Как протекает взыскание

Рассмотрим, как в трехстороннем договоре протекают разбирательства с заемщиком. Со стороны банка плательщиком становится не то лицо, с кем был изначально подписан договор, а его преемник, то есть цессионарий. То есть претензия после подписания договора переносится на “коллектора” в случае, если он нарушает цессионные договоренности. В случае если претензия не будет удовлетворена, то банк имеет полное право подать в суд на коллектора и потребовать от него выполнение взятых на себя обязательств.

Подобные ситуации на самом деле встречаются достаточно редко, поскольку заниматель лояльно относится к коллекторам, и, зачастую, работает с ними по сотням и тысячам должников, соблюдая общие договоренности. В случае если происходит замена кредитующей стороны, то новый кредитор направляет должнику письмо об изменениях, предупреждая, что долг необходимо погасить по новым реквизитам. Примечательно, что сделать это можно и через суд, привлекая заемщика за отказ в исполнении взятых на себя обязанностей. Если же он не получил уведомления и перечислил часть долга первоначальному занимателю, то спор возникает уже не между ним и коллектором, а между коллектором и банком. Согласно закону, за подобные последствия отвечает тот, кто допустил ошибку, т. е. в нашем случае цессионарий, который не предоставил новые реквизиты.