Дорогие читатели! Статья рассказывает о типовых способах решения юридических вопросов, но каждый случай индивидуален. Если вы хотите узнать, как решить именно Вашу проблему — обращайтесь к консультанту:

8 (800) 700 95 53

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ.

Это быстро и БЕСПЛАТНО!

Любому предприятию требуется иногда привлечение дополнительных средств. Они могут понадобиться на закупку товара, обновление или приобретение средств или для выхода из сложной ситуации.

Читайте также: Основания для налоговой проверки — камеральной и выездной

Получить кредит бизнесу бывает не просто и деньги часто ищут у других компаний, имеющих свободные средства.

Нередко кредиторами становятся аффилированные лица или давние партнеры, но могут выступить и специализированные компании.

Какой договор займа будет считаться беспроцентным?

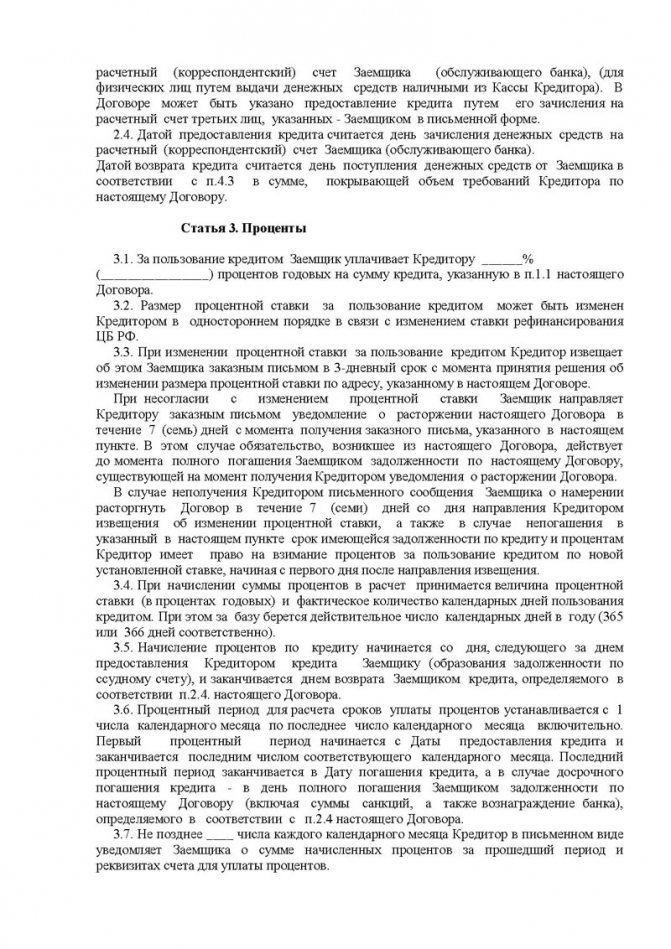

Необходимо разобраться с тем, какое соглашение будет считаться займом. Согласно правовой базе, договор займа является документом, подтверждающим акт передачи займодавцем заёмщику во временное пользование определенной суммы денег либо каких-то неденежных активов. Такое соглашение обязует заемщика в определенные сроки вернуть полученные средства или имущество. Важно, чтобы в описываемом документе о передаче денег или имущества были указаны сроки возврата займа, поскольку без этого процедура может в последующем оцениваться, как дарение.

Договор безвозмездного займа может заключаться в следующих случаях:

- Договор подписывается между субъектами, которые могут быть как физическими лицами, так и индивидуальными предпринимателями. При этом сумма займа не может составлять более 100 000 руб.

- Соглашение регулирует передачу во временное пользование неденежных активов. В качестве таких активов могут выступать какие-либо товары, материалы.

- В договоре есть четкое указание о том, что выплата по процентам не предусмотрена.

Важно учитывать, что условием беспроцентного займа является то, что ни одна из сторон не получает средства, описанные в документе, для осуществления какой-либо коммерческой деятельности. Поэтому нужно осознавать, что при составлении такого договора необходимо будет подтвердить факт, что стороны не преследуют предпринимательской выгоды.

Условия беспроцентного займа денежных и неденежных активов допускают возможность досрочного погашения всех обязательств. Займодавец не получает никакой выгоды из заключенной сделки, поэтому он заинтересован в том, чтобы деньги или имущество были возвращены быстрее.

Нужно понимать, что правовые взаимоотношения сторон являются более сложными, чем может показаться на первый взгляд. Также существуют определенные налоговые обязательства, которые будут разными для физлиц и юрлиц.

Важно! Налогообложение не будет распространяться на займодавца, будь то юридический или физический субъект. Это связано с тем, что данная сторона договора не получает никакого дохода от заключаемой сделки.

Юристы считают, что беспроцентный займ можно отнести к разделу внереализационных доходов, которые подвергаются совместной оценке экономической выгоды по ставке рефинансирования центрального банка страны. Однако в данном вопросе необходимо разобраться более глубоко, поскольку такое мнение может быть частным суждением отдельных сотрудников налоговых организаций. Часто налогоплательщики воспринимают это как официальную позицию налоговой службы, однако официальных доводов этому нет.

Реализовать финансовые взаимоотношения между двумя юрлицами через беспроцентные займы можно, однако есть несколько правил. Прежде всего необходимо понимать, что при постоянном виде такого сотрудничества деятельность стороны займодавца может быть расценена как незаконная.

Особенности

При предоставлении такого кредита должны выполняться следующие задачи:

- предмет отражается в документе;

- кредитор передает указанную сумму или имущество;

- заемщик возвращает долговые обязательства в обозначенный период;

- при порче или гибели имущества заемщик обязуется компенсировать утрату.

Если сравнивать банковский кредит и займ от юридического лица, то можно заметить, что лицензия последнего не требуется для предоставления продукта. Мало того, компания может осуществлять кредитование в безвозмездном порядке. Даже если кредитование осуществляется за счет заемных средств одной компанией другой, то операция не будет считаться банковской.

В качестве объекта кредитования может быть и вещи, и имущество, и денежные средства. Датой заключения договорных отношений становится дата передачи имущества. Учитывается это действие в бухгалтерском балансе, которые описан в Положении «Учет расходов по займам кредиторов».

Можно ли считать доходом получение беспроцентного займа?

Многие расценивают получение средств по договору безвозмездного займа как образование внереализационного дохода. При этом сотрудники налоговых служб ссылаются на определенные статьи налогового кодекса, которые в этом случае не могут быть расценены однозначно.

Читайте также: Как платить налоги ИП на упрощенке по 910 форме в 2020 году

При заключении подобного соглашения необходимо подумать, сможете ли вы впоследствии доказать, что выданный или полученный займ не попадает под категорию финансовых услуг. Важно рассматривать этот момент с точки зрения правовой базы. Нужно учитывать, что услуга, подлежащая процедуре налогообложения, должна иметь признак реализации результатов.

При разборе беспроцентного займа выходит, что этот критерий не выполняется, поскольку деятельность стороны, выдающей займ, завершается в момент его передачи. При этом потребление результатов второй стороной происходит только по окончании процедуры. Это и дает все основания не считать беспроцентный займ финансовой услугой, с которой должны выплачиваться налоги.

На практике всё может отличаться, поскольку органы налогообложения всё равно рассматривают такой займ налогооблагаемого дохода. Однако как показывает арбитражная практика, такие действия со стороны налоговой службой всё-таки являются неправомерными и не имеющими законных оснований. Это даёт вам право при необходимости обратиться в судебные органы, которые будут руководствоваться действующим законодательством и не будут рассматривать выданный или полученный займ в качестве услуги.

Можно сделать выводы, что финансовая выгода, которую смогло извлечь юридическое лицо в результате использования безвозмездного займа, не должно увеличивать налоговую базу по доходам лица. Выгода, которая получена в результате экономии денег на процентах за пользование заемными средствами, не должна рассматриваться в качестве прибыли. Процедура передачи займа без процентов не может считаться оказанием финансовой услуги.

Суть

Практически каждая компания имеет свои финансовые затруднения. И касается это часто их деятельности. Многие юридические лица обращаются в банковские организации. Но для получения там кредита потребуется предоставить не мало документов, подтверждающих платежеспособность.

В связи с чем, оптимальным вариантом для получения кредита становится обращение к юридическому лицу.

При возникновении финансовых трудностей на помощь юридическим лицам приходят партнеры по бизнесу. Именно с ними возможно быстро заключить договор. Согласно статье 807 пункта 1 Гражданского кодекса Российской Федерации, займом является любая передача денежных средств и иных вещей от кредитора к заемщику.

При этом оформление сделки происходит в документальном виде. Договор оформляется между хоз.субъектами.

Возможно оформление выпуска облигаций и их реализации согласно статье 816 Гражданского кодекса или выдаче векселя согласно статье 815 аналогичного правового акта. Происходит это все по договоренности сторон.

Какими будут налоговые последствия в случае невозврата займа?

Согласно налоговому кодексу России, в категорию внереализационного дохода должны переходить денежные средства, которые относятся к кредитной задолженности, списаны по каким-либо причинам. Это означает, что лицо должно включить в свою налогооблагаемую базу те суммы задолженности, которые не были выплачены кредиторам в срок исковой давности.

Нужно рассматривать этот правовой аспект с точки зрения договора на займ без процентов. У стороны, выдавшей определённую сумму в долг, есть право по истечению срока, указанного в документе, обратиться в суд для взыскания своих денежных или неденежных активов. При этом нельзя забывать о том, что сделать это следует в рамках срока исковой давности. Если обратиться позже, то у вас не будет оснований для возврата суммы.

Важно! Согласно действующему законодательству России, срок давности равняется трём годам. Отсчёт начала действия этого срока наступает с той даты, когда произошло нарушение прав займодавца.

Если говорить о договоре на займ, то исчисление исковой давности будет начинаться с дня, следующего за датой, указанной в документе.

Читайте также: Учетная политика – зачем она нужна главному бухгалтеру

Виды

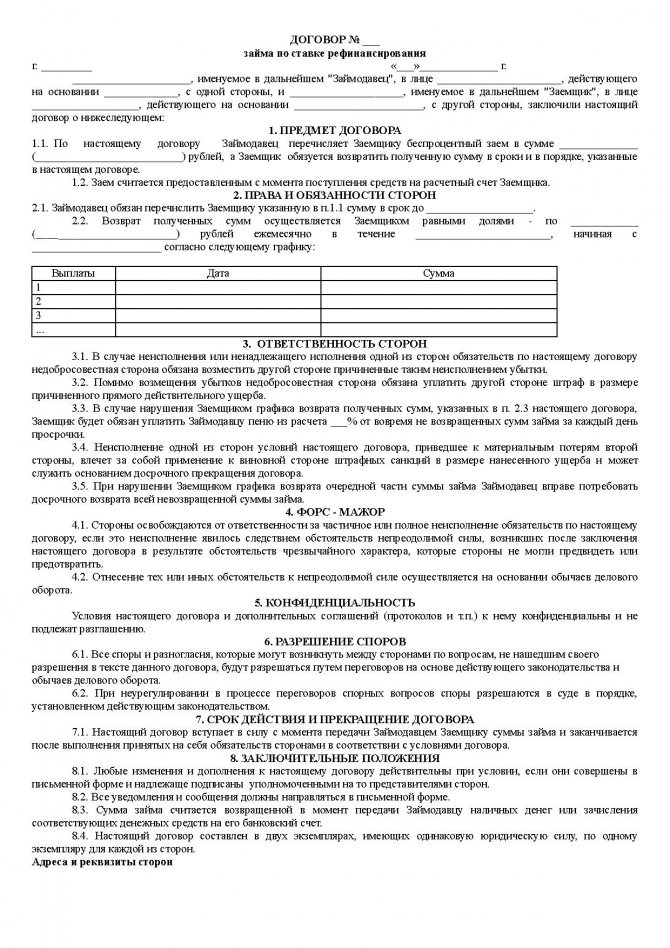

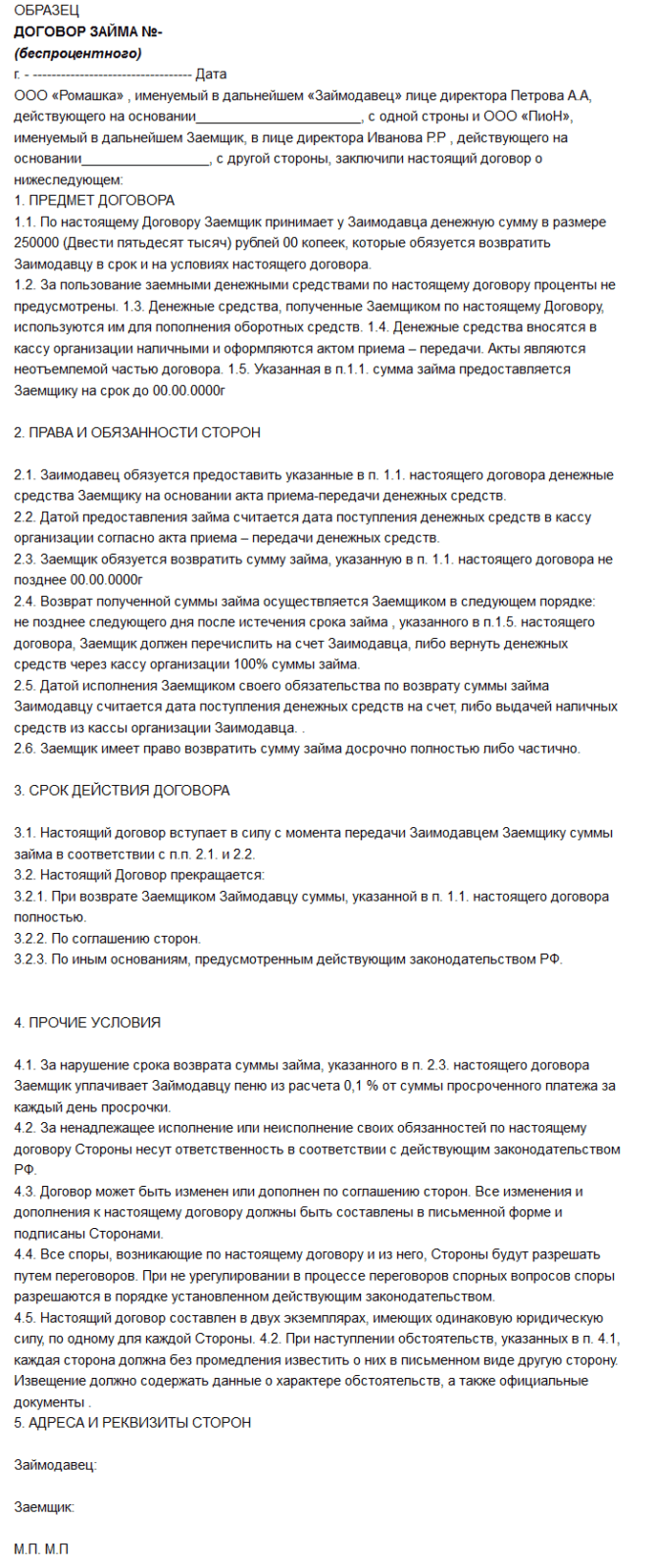

Порядок составления договора и корректность его регулируется параграфом 1 главы 42 Гражданского кодекса.

Юридическим лицам позволено осуществлять кредитование в форме:

- краткосрочной и долгосрочной;

- процентной и беспроцентной;

- в иностранной валюте и национальной.

Займ вправе перечисляться на расчетный счет компании и выдаваться наличными. Но стоит помнить, что при получении наличных, расходование денежных средств возможно только с расчетного счета.

Поэтому изначально нужно будет положить денежные средства на счет. Также стоит помнить, что в соответствии с указанием Центробанка, расчеты могут производиться в объеме, не превышающем 100 тысяч рублей.

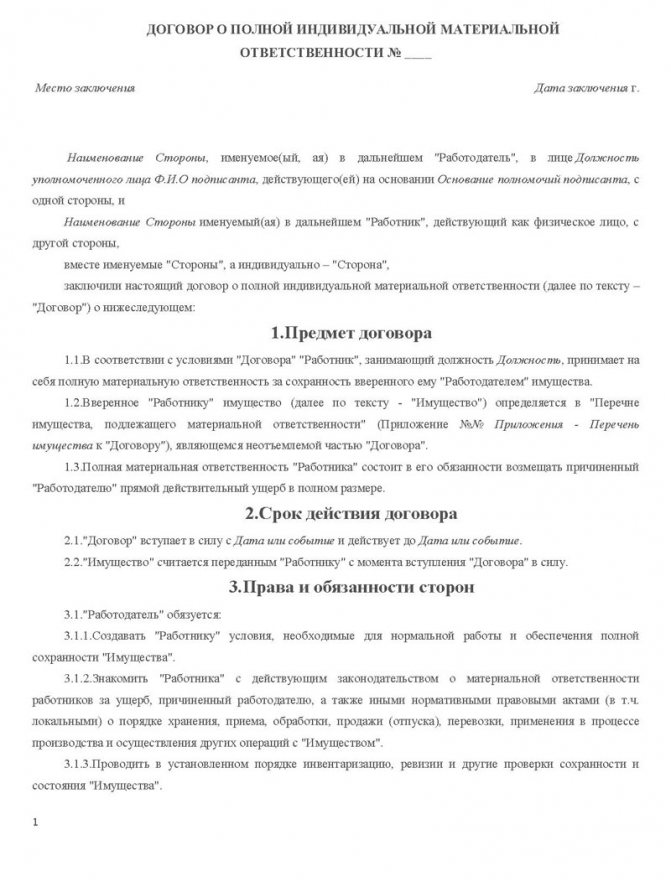

При оформлении кредита кредитор вправе потребовать обеспечительные меры в виде привлечения поручителя или залога.

Предоставление залога считается одним из методов обеспечения кредита и подтверждения своей платежеспособности. Залог вправе оставаться у заемщика или передаваться кредитору во время выплаты обязательств. При оформлении обеспечения нужно документально заверить получение. При оформлении документа стоит быть предельно внимательным.

Предоставляемое имущество стоит описывать четко, включая его недостатки. Если в качестве залога выступает недвижимость, то необходимо провести независимую оценку имущества. Цена указывается в договоре залога, ссылаясь на оценку специалиста.

Помимо этого, договор кредита между юр.лицами вправе быть:

- односторонне обязывающем. Это означает что обязательства существуют только у заемщика. Но кредитор также имеет обязательство по возврату обеспечения, если таковое имеется;

- реальный. Заключается после передачи денежных средств заемщику;

- возмездный. Денежная сумма возвращается кредитору в соответствии с условиями договора.

Документ должен иметь пункт с датой, после которой начинается действие договора и его окончание.

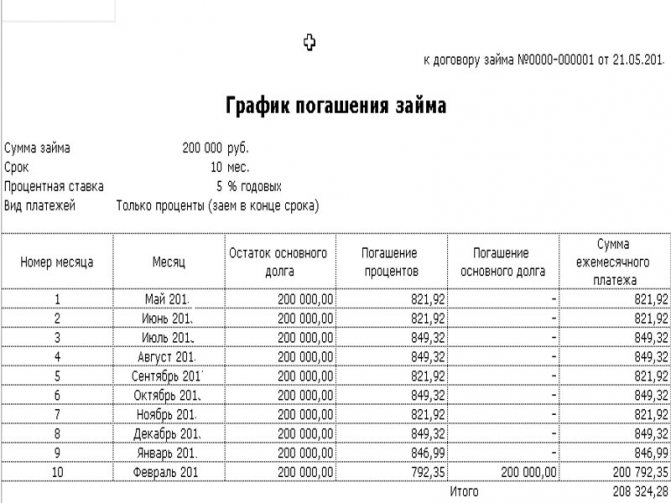

Пример возврата беспроцентного займа

Для лучшего понимания давайте рассмотрим пример. Сумма для займа по договору была предоставлена на 4 года. Это значит, что по истечении установленного срока у юридического лица, выдавшего займ, возникает право вернуть свои средства. При этом заёмщик должен осуществить возврат, если не хочет нарушать условия договора.

В случае, когда урегулирование этого момента не произошло в добровольном порядке, то заимодавец имеет полное право обратиться судебные органы, чтобы они поспособствовали возврату долговых средств. При этом на подачу иска отводится 3 года, то есть срок исковой давности.

Из всего описанного можно сделать выводы, что лицо, взявшее займ, по истечению 7 лет обязано включить имеющуюся задолженность по договору безвозмездного займа свою налоговую декларацию. Затем требуется выплатить проценты по включённой сумме.

Отсрочка даты исковой давности

В случае, когда лицо, имеющее долг, признаёт его, срок аннулируется, и его исчисление начинается заново. При этом тот временной промежуток, прошедший до признания, никак не влияет на протяженность нового срока.

При этом в случае, когда заемщик отправляет кредитору извещение о том, что он готов выплатить имеющийся долг, его срок возврата будет вновь восстанавливаться на 3 года. Таким образом, при наличии документов, подтверждающих факт признания претензий, получать отсрочку можно неограниченное количество раз. Это значит, что можно избежать необходимости внесения суммы долга в раздел дохода в вашей налоговой декларации.

Отсрочка даты исковой давности может пролонгироваться также в случае, если займодавец в ответ на такое письмо пришлёт извещение о том, что продлевает сроки выплаты. В таком случае отчёт срока начнётся только по истечению дата отсрочки.

В каких случаях можно не платить налог?

Избавиться от обязательств выплаты налога по невозвращенному займу юридическое лицо может такими способами:

- По обоюдной договоренности установить срок для возврата суммы долга.

- По истечении срока, отведенного для возврата займа, а также при подходе к окончанию срока исковой давности, заемщику необходимо отправить документ. В нем указывается то, что заемщик признаёт долг и обязуется его вернуть в определенные сроки.

- Необходимо обратить внимание на то, что письмо должно быть оформлено и выслано по определенным правилам. Отправление его по почте должно быть с уведомлением о получении. Также можно сделать копию документа для себя и получить у кредитора отметку о том, что у него есть экземпляр письма и он ознакомился с его содержанием.

При оформлении безвозмездного займа между двумя юридическими лицами могут возникать определённые сложности. Затруднение чаще всего связаны с тем, что для освобождения от выплаты налогов стороны должны привести основательные доказательства того, что в заключаемом договоре отсутствуют признаки финансовой услуги.

На практике сделать это не всегда возможно. Поэтому некоторые юристы считают более приемлемым вариантом схему, когда выдаётся займ под небольшой процент. Однако нужно понимать, что в таком случае прибыль кредитора будет облагаться 20-процентным налогом.

Являются ли беспроцентные займы контролируемыми сделками?

Взаимосвязанными лицами могут признать себя сами стороны в ходе разбирательства, однако эту функцию может взять на себя суд. Вот основные критерии по признанию взаимосвязи:

- Родственники, а также лица, выступающими опекунами и подопечными. Взаимосвязанными будут считаться отношения между супругами, родителями и детьми, а также братьями и сёстрами.

- Лица, выступающие учредителями уставного капитала. При этом доля должна составлять не менее 25%.

В налоговом кодексе определение контролируемых сделок указывает, что такие договора заключаются между взаимосвязанными лицами. Список оснований, руководствуясь которыми, стороны могут быть расценены как взаимосвязанные, более широкий, чем был раньше. Отличие финансовых условий для данного контингента лиц заключается в том, что любая прибыль, которая могла бы быть получена, но из-за взаимосвязи не была, всё равно облагается налогами.

Оснований для изменения налоговых обязательств по отношению налогоплательщика, который заключил сделку о выдаче безвозмездного займа взаимосвязанному лицу, может и не быть. Контроль по исполнению налоговых обязательств должен установить, что обязательства взаимосвязанного лица являются предпринимательской деятельностью. При этом условия сотрудничества сторон имеют общее основание. Эти условия имеют значительные отличия от аналогичных сделок между лицами, не имеющими взаимозависимости.

Читайте также: Как сдавать декларацию по форме 4 НДФЛ в 2020 году?

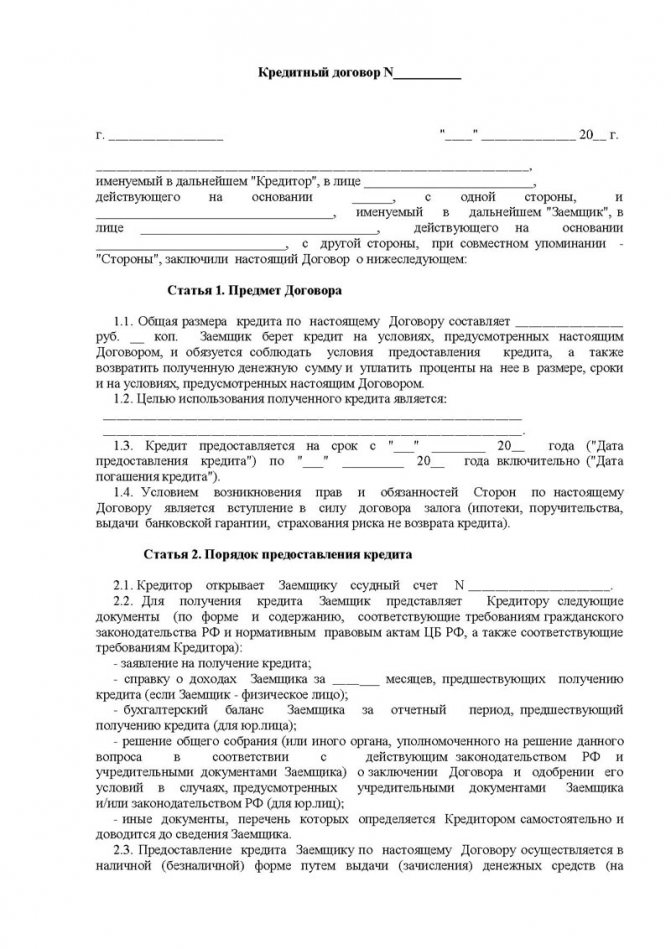

Требования

Основным и в принципе единственным требованием, на которое юристы обращают тщательное внимание, является указание в кредитном договоре, что заем беспроцентный. Если же данного пункта не будет в договоре, то заем будет считаться возмездным.

Даже если в договоре не указаны проценты, ставка будет приравнена к ставке рефинансирования ЦБ РФ на день окончания его срока. На сегодняшний день данный показатель – 8,25% в год.

Что касается самого договора, то он должен заключаться письменно, заверять нотариально либо регистрировать его в Росреестре не нужно.