Пенсионные взносы — куда, сколько и по каким расчётам платит ИП

Пенсионные взносы — это одна из самых серьёзных фискальных нагрузок на малый бизнес. С 2020 года, когда практически все платежи из епархии внебюджетных фондов перешли к Федеральной налоговой службе РФ, взносы по страхованию всё чаще стали называть налогами. По многим моментам они регулируются даже гораздо жёстче и бескомпромисснее.

По пенсионному страхованию послаблений нет ни для кого: ни статус ИП, ни количество отработанного им времени, ни регион, выбранный для ведения бизнеса, не имеют здесь никакого значения. Все индивидуальные предприниматели, зарегистрированные в Едином государственном бизнес-реестре, обязаны платить в пенсионную копилку государства взносы как за себя, так и за своих работников.

Есть 3 вида пенсионных взносов:

- Фиксированный платёж на пенсию, который ИП платит за себя. Цена вопроса здесь для всех одинакова — в 2020 году она составляет 26 545 ₽, в последующие годы ставка индексируется. Сформировать платёжку и оплатить взносы нужно строго до 31 декабря отчётного года. Регулятор не ограничивает бизнес количеством платежей: их можно переводить раз в год, ежеквартально или ежемесячно.

- Страховой сбор, который все ИП должны вносить в казну при превышении дохода свыше 300 000 ₽ за отчётный год. Этот платёж рассчитывается в размере 1% от выручки ИП за вычетом из неё трёхсот тысяч рублей. Срок, установленный для этого сбора, уточнён в 2018 году — он должен быть уплачен до 1 июля 2020 года.

- Пенсионные взносы за работников ИП. За основу берётся доход застрахованного физ. лица и, исходя из этого, исчисляется страховой платёж в размере 22% от всех мотивационных выплат, уплаченных работнику. Важно, что total-сумма берётся от всех оплат сотруднику: заработной платы, премиального фонда, компенсаций, доплат и пр. Если работник ИП получает за отчётный период более 1,021 млн ₽, работодатель выплачивает за него с превышающей суммы ещё 10%. Эти выплаты производятся ежемесячно по итогам полученной сотрудником ИП суммы, крайний срок — до 15 числа.

С 2020 года страховые взносы по пенсионке переданы налоговикам, с этой поры они фактически являются налоговыми сборами для ИП и в некоторых случаях контролируются даже жёстче, чем налоги

Все пенсионные взносы уплачиваются в районную налоговую инспекцию по месту регистрации ИП. С 2020 года из-за смены администратора страхвзносов изменены коды бюджетной классификации, которые нужно указывать в платёжках по пенсионным взносам.

Как правило, одномоментно уплачиваются в ИФНС и пенсионные, и медицинские взносы. Хотя бы потому, что поход к ним и срок уплаты одинаков. Так зачем же отвлекаться на одну и ту же процедуру при оплате? Взносы в ФФОМС за себя на мед. страхование в 2020 равны 5 840 ₽. В результате 2 фиксированных взноса ИП на ОПС и ОМС равны 32 385 ₽. Подавать отчётность по обоим взносам не надо.

Читайте также: Мобильный салон красоты. Как организовать выездной бизнес легально?

Один из ключевых вопросов налоговых и страховых платежей, конечно же, — ответственность бизнеса при нарушениях нормативных актов. Здесь требования налоговиков практически идентичны:

- При задержке платежа по страховому взносу включаются пени, которые считаются за каждый день просрочки (1/300 процента рефинансирования ЦБ РФ).

- При отсутствии оплаты обязательных сборов по страхованию на ИП может быть возложен штраф в размере 20% от суммы взноса.

- Если сроки по платежам нарушаются регулярно и ИП злостно игнорирует требования ИФНС, ему может быть вменён штраф в объёме до 40% от суммы неуплаченного взноса.

Если ИП заканчивает свою бизнес-деятельность, после снятия с учёта у него есть всего 15 дней для формирования платёжного документа (квитанции) и уплаты всех страховых взносов. Когда ИП работает неполный календарный год, он должен рассчитать сумму по всем полным месяцам, а также по оставшимся дням от неполного месяца (если есть). При этом в расчёт должны входить как первый, так и последний день регистрации ИП.

Таблица: суммы фиксированных взносов ИП «за себя» по ОПС и ОМС

ПериодОМСОПСИтого: ОПС+ОМС20174 590 ₽23 400 ₽27 990 ₽20185 840 ₽26 545 ₽32 385 ₽20196 884 ₽29 354 ₽36 238 ₽20208 426 ₽32 448 ₽40 874 ₽

Где взять и как заполнить квитанцию на оплату ОПС

Формирование квитанции для уплаты пенсионных страховых взносов в последние годы намного упростилось, теперь это можно сделать несколькими удобными и оперативными способами:

- Сформировать платёжный документ через клиент-банк кредитного учреждения, в котором у предпринимателя открыт р/счёт. На этот случай в мобильном банкинге существуют специальные платёжные шаблоны. Очевидно, что делается это в рамках договорных услуг с банком.

- Оптимальный (и заметьте — бесплатный) вариант подготовки документа для ИП — заполнить платёжное поручение на онлайн-портале налог.ру. На этом сервисе можно просто подготовить квитанцию, распечатать её и оплатить пенсионку с помощью платёжного терминала или операциониста в отделении любого банка. Или внести все необходимые данные на этом же онлайн-ресурсе и сразу провести платёж по карте, через электронный кошелёк или с помощью мобильного телефона.Портал налоговиков — оптимальный сервис для формирования квитанции

Пошаговая инструкция онлайн-формирования квитанции

Возьмём для примера ситуацию, когда бизнесмен начинает формировать квитанцию на оплату обязательного пенсионного взноса за себя. ИП работает с начала 2020 года и планирует делать это окончания отчётного периода. Сумма по ОПС за этот период составит 26 545 ₽. Для начала нужно определиться с графиком платежей.

Оптимальным вариантом будет решение вносить платежи ежеквартально. Это не только наш совет, платить таким способом рекомендуют все бухгалтерские сервисы, онлайн-ресурсы и сами налоговики. Такой способ позволит, во-первых, равномерно распределить финансовую нагрузку на компанию, а во-вторых, даст ИП возможность зачесть эти суммы при уплате налога. Практически на всех налоговых режимах ИП имеет право учесть пенсионный платёж в расходах (исключение — ИП на патенте).

Выберем поквартальные взносы. Таким образом, платёжки должны идти по следующему графику:

- за I квартал 2020 года — до 31 марта;

- за II квартал — до 30 июня;

- за III квартал — до 30 сентября;

- за IV квартал — до 31 декабря.

Поквартальный платёж по ОПС будет составлять 6 636,25 ₽. Можно округлить сумму до целого числа, а впоследствии скорректировать финальную сумму, а можно платить точно по формуле: 26 545 ₽ / 4 = 6 636,25 ₽.

Несмотря на первоочерёдность всех фискальных (налоговых и страховых) платежей для банков, стоит учитывать, что зачастую деньги могут ходить по банковским проводкам не один день. Особенно во время загруженности системы. Поэтому во избежание начисления пени нелишним будет подстраховаться хотя бы с финальным ОПС-платежом и перечислить его за 7—10 календарных дней до крайнего срока уплаты.

Итак, разберёмся в действиях, которые нужно совершить, чтобы сформировать квитанцию и оплатить её в банке или онлайн:

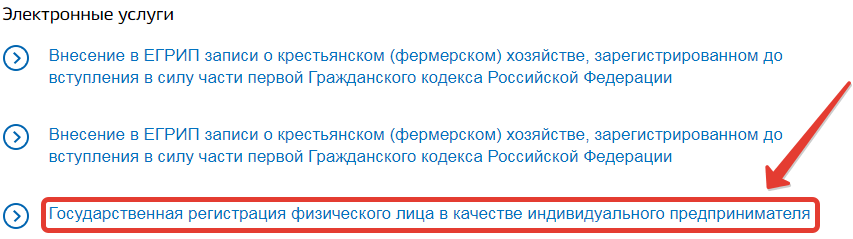

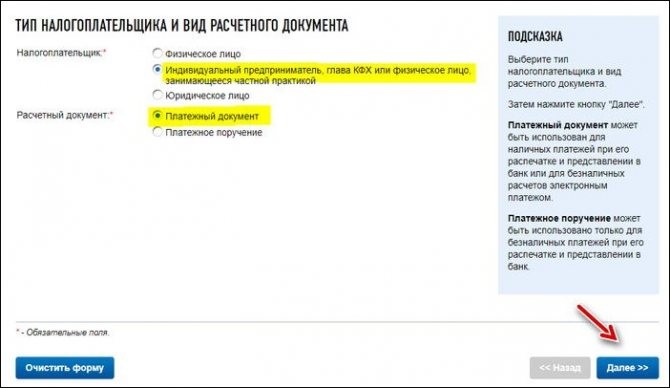

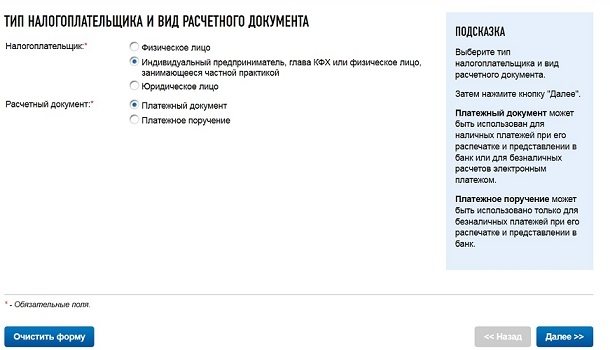

- Открываем страницу интернет-портала ФНС РФ и начинаем формирование платёжного документа, выбирая в определённой вкладке тип плательщика — так как платим за себя, ставим «галочку» в блоке, отведённом для индивидуальных предпринимателей. В следующем блоке нужно определиться с видом расчётного документа. Здесь всё зависит от того, каким способом будет оплачена квитанция:

- если ИП будет оплачивать квитанцию в банке, нужно выбрать вкладку «платёжное поручение». В этом случае сервис на итоговом этапе сформирует квитанцию для распечатки;

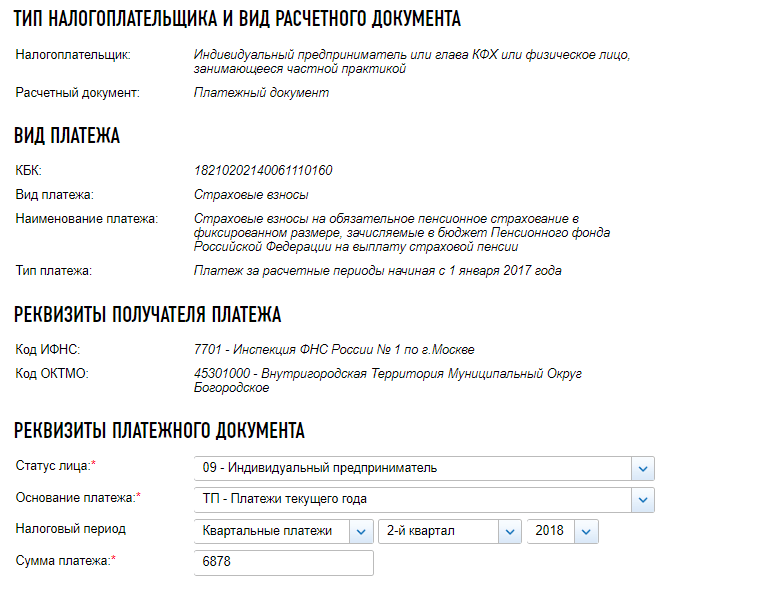

- если же плательщик планирует провести платёж удалённо, выбирается вкладка «платёжный документ». Кстати, это универсальный вариант: в этом случае можно как сформировать платёжку, так и сразу провести оплату.На первой странице сервиса «Заполнение платёжного документа на перечисление страхового взноса» на сайте ФНС РФ выбираем нужные тип и вид документа

- Если у пользователя остались вопросы, он всегда может обратиться к подсказкам, которые «зашиты» в сервисе под вопросительными знаками рядом с нужными вкладками. После выбора нужных блоков идём «Далее».

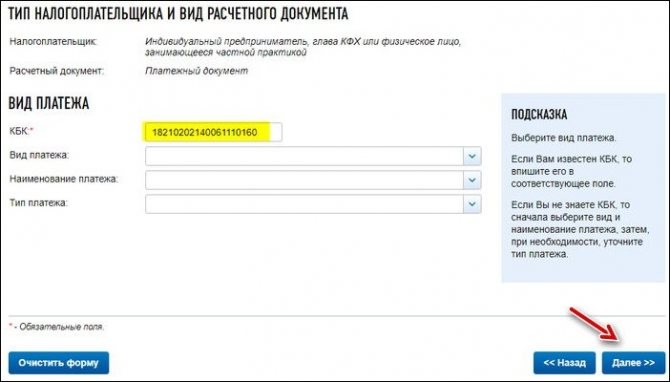

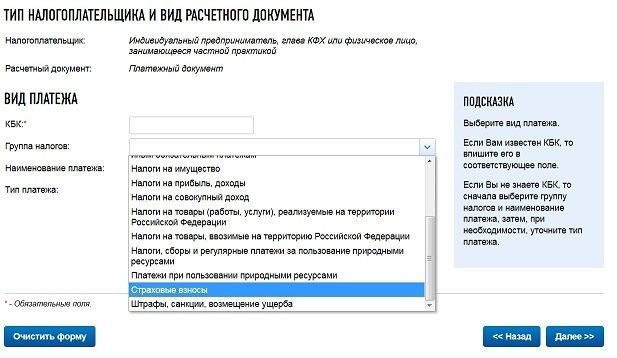

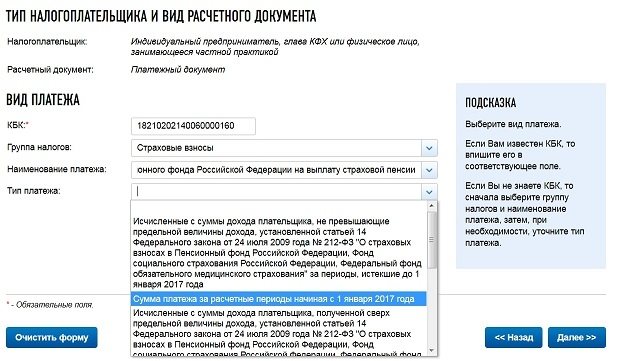

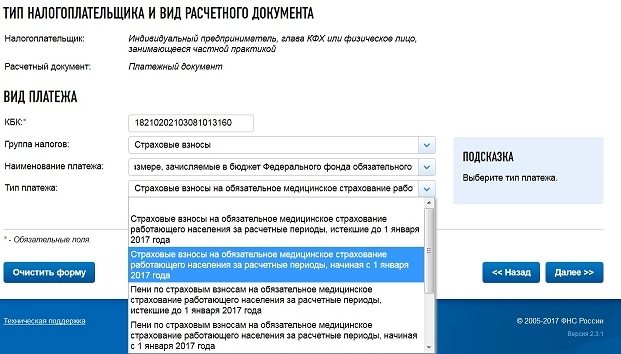

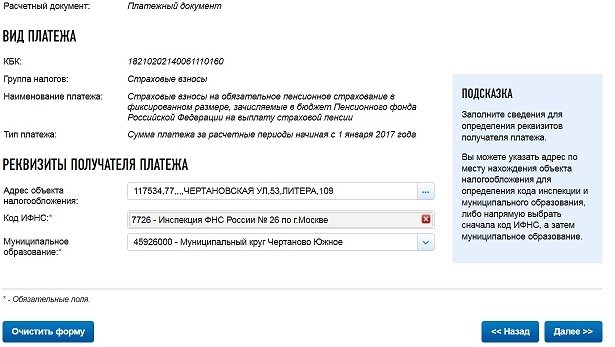

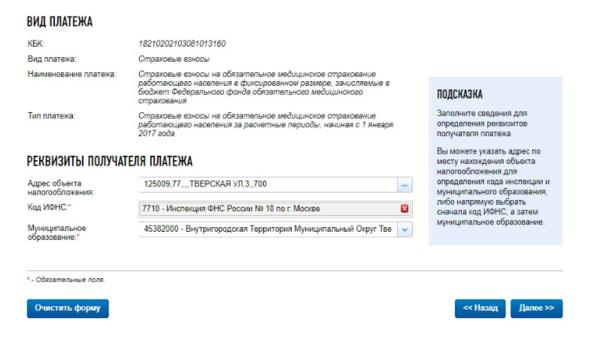

- Выбираем правильный вид платежа. В нашем случае это фиксированный взнос ИП на ОПС за себя, соответствующий КБК для этого платежа — 18210202140061110160. Обратите внимание, что вводить цифровой код нужно без пробелов, иначе сервис не распознает и не примет его. Для формирования вида платежа достаточно одного кода, но если плательщик сомневается или не знает актуального КБК, по онлайн-сервису можно выбрать с помощью выпадающих списков правильный код. Только это займёт чуть больше времени.При выборе вида платежа достаточно указать КБК назначения платёжки

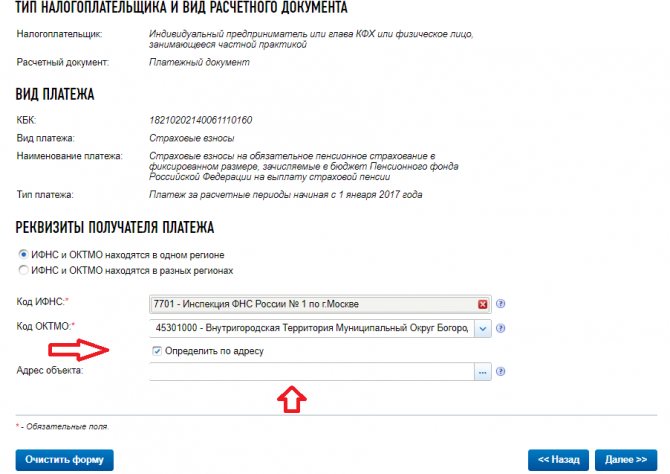

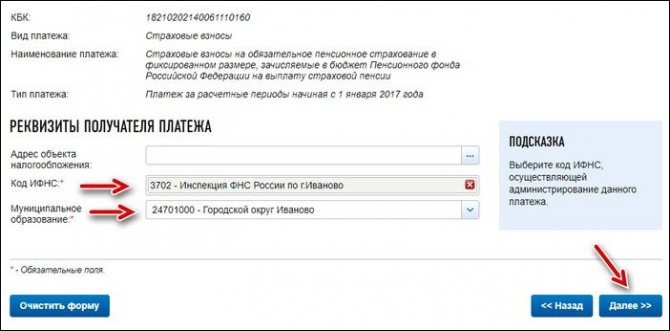

- Далее выбираем нужную налоговую, в которую будет направляться платёж. Код ИФНС можно выбрать в выпадающем реестре. Если возникают вопросы по ОКТМО определённой инспекции, так как выпадающий список здесь очень внушительный, это можно определить по адресу местонахождения микропредприятия (прописки ИП).Если плательщик теряется в выборе реквизитов своей ИФНС, её коды можно определить по адресу прописки ИП

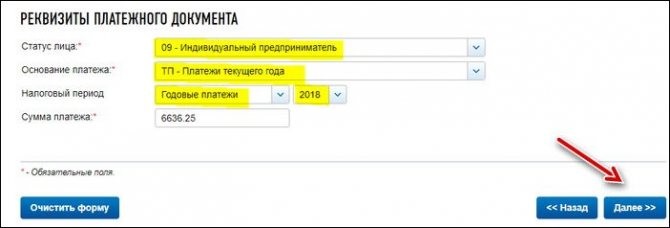

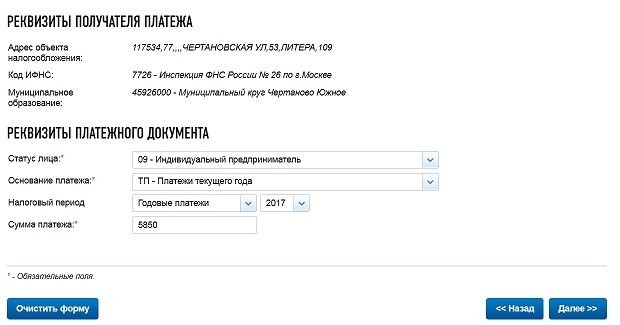

- Следующий, пожалуй, самый серьёзный шаг при оформлении квитанции — внести реквизиты платёжного документа (или поручения, если в начале пути был выбран данный вид расчётного документа). Здесь важно выбрать:

- правильное кодовое описание платёжки — в нашем случае это будут платежи текущего года (также в этом блоке могут быть выбраны другие основания, к примеру, погашение задолженностей разного вида);

- налоговый период — если платим за II квартал, соответственно, выбираем именно его. Естественно, за ИП остаётся выбор, какой период оплачивать: это может быть и год, и полугодие, и даже конкретная дата (если ИП прекращает свою деятельность в это время);

- сумму платежа можно указать как полными рублями (как сделали мы в примере ниже), так и с копейками. Только в этом случае есть один нюанс: сервис не даст поставить сумму, если копейки указывать через запятую (как все привыкли), после рублей здесь нужно поставить точку.Выбор реквизитов платёжного документа — самый ответственный момент при заполнении квитанции

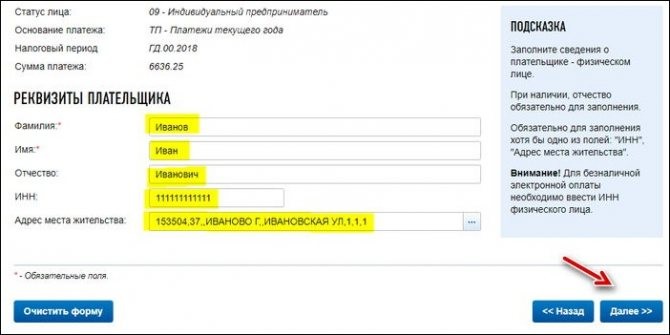

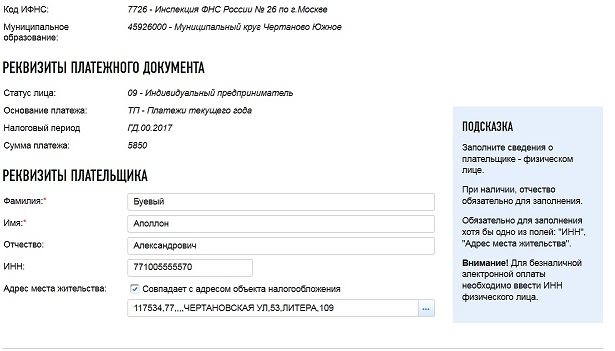

- Далее сервис попросит пользователя указать данные ИП-плательщика. Логично, что в блоках с Ф. И. О. нужно ставить точные реквизиты предпринимателя (как указано в свидетельстве ИП). Важный момент в этом пункте — идентификационный номер плательщика взноса (ИНН). Если нужно сформировать квитанцию для безналичной оплаты, этот номер обязателен. А вот адресный блок можно и не заполнять, хотя это и не помешает. Ведь чем точнее указаны все реквизиты плательщика, тем лучше. Если вдруг возникнуть вопросы, обоснований будет больше.Без ИНН плательщика не получится сформировать платёжку для онлайн-оплаты, на остальное этот номер не влияет

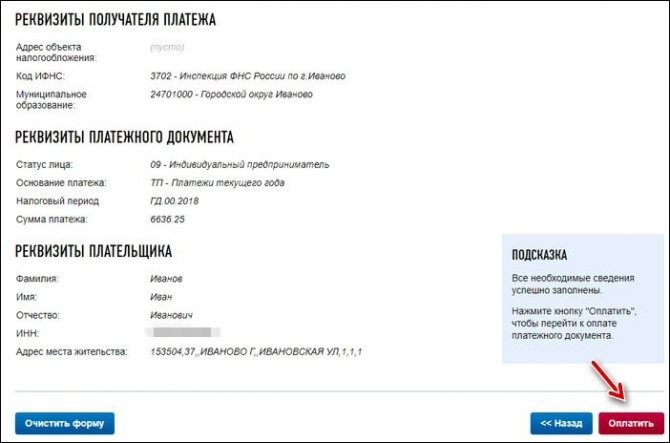

- Следующая страница сервиса предназначена только для проверки всех данных. Здесь ничего не надо вносить, нужно просто убедиться, что все данные корректны. И нажать красную кнопку «Оплатить».Платёжка фактически заполнена, кликаем кнопку «Оплатить»

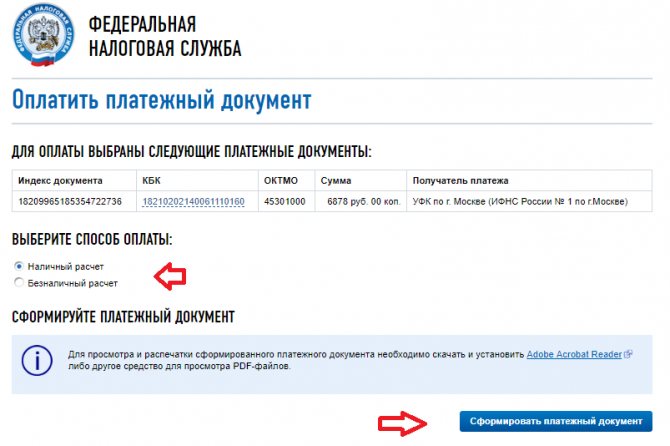

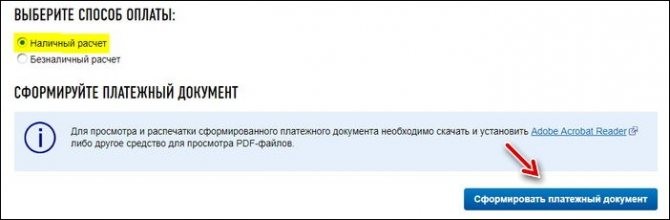

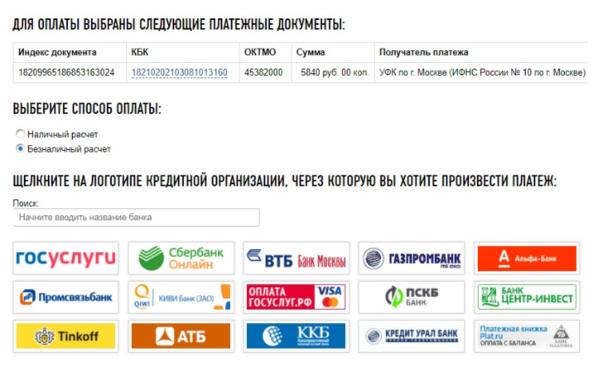

- Но и это ещё не всё. После открытия следующей страницы нужно выбрать форму оплаты — наличкой или по безналу (для безналичной оплаты подойдёт и карта, и электронные деньги, и оплата с мобильного телефона).На странице «Оплатить платёжный документ» нужно выбрать способ оплаты

- Если выбрать наличный расчёт, будет автоматически сформирована платёжная квитанция. Здесь можно ещё раз проверить все блоки по плательщику и по получателю. И самое главное — по назначению платежа.

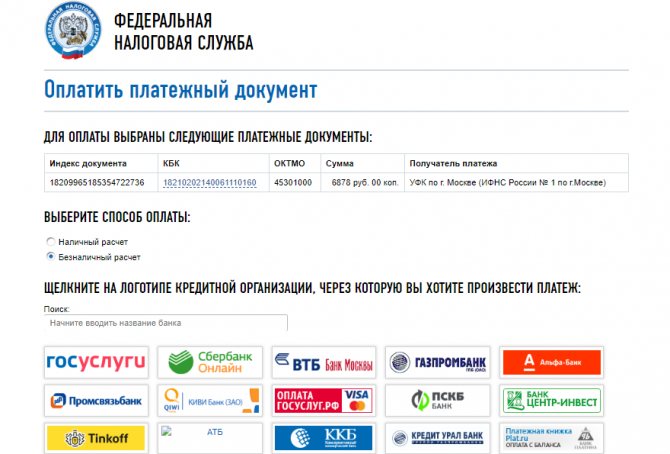

- В случае если предприниматель оплачивает пенсионный взнос онлайн, нужно просто выбрать блок безналичного платежа. А при открытии окна для оплаты по безналу выбрать логотип банка-партнёра. Если кредитной организации, в которой у ИП есть банковская карта, нет в реестре партнёров, можно воспользоваться порталом Госуслуг (первый логотип в электронном перечне). В этом случае можно оплатить квитанцию как с карты любого банка, так и с помощью электронного кошелька или телефона. Правда, в этом случае, возможно, придётся оплатить комиссию. Впрочем, об этом сервис сообщит плательщику до момента оплаты, поэтому выбор у ИП будет.На странице «Оплатить платёжный документ» можно выбрать банк для онлайн-оплаты сформированного платёжного документа

Возьмите на заметку: в случае когда у частного предпринимателя открыт расчётный счёт в кредитной организации (любой), в обязательном порядке рекомендуется проводить все платежи по страховым и налоговым взносам строго с бизнес-счёта. Суть заключается в том, что банки жёстко мониторят платежи владельца р/счёта в бюджет. А если оплата будет проведена наличными, банк решит, что его не было, это может быть воспринято неоднозначно. Вплоть до закрытия р/счёта.

Таблица: КБК по пенсионным взносам для ИП

НазначениеКБКСтраховые взносы по пенсионке в фиксированном размере за себя, а также взнос 1% с прибыли ИП, которая превысила 300 000 ₽182 1 0210 160Взносы на ОПС, которые выплачиваются за штатных сотрудников ИП182 1 0210 160

Видеоурок: как сформировать платёжное поручение на портале налог.ру

Все платёжки

Смотрите полный список платёжных поручений:

С помощью этого онлайн-сервиса можно также сформировать платежки, вести налоговый учет на УСН и ЕНВД, 4-ФСС, РСВ-1, подавать любую отчетность через интернет и пр.(от 150 р/мес.). 30 дней бесплатно. При первой оплате(по этой ссылке) три месяца в подарок.

Мало иметь деньги на расчетном счету и желание перевести их. Важно точно знать, каким образом отдать приказ об этом.

Хорошо быть физиком. E всегда будет равно mc² — понял один раз, значит, будешь понимать всегда. О бухгалтерском мастерстве этого, к сожалению, не скажешь. Во всяком случае, в России. Было одно правило, стало другое правило… Перепутал правила — штраф. Но сегодня мы защитим вас от ошибок еще в одной области, важной для бухгалтеров.

Стоит ли начинать эту статью с определения того, что такое платежное поручение, и перечисления случаев, когда вам понадобится его правильное заполнение? Вряд ли — ведь вы же и так профессионалы и все это прекрасно знаете. Впрочем, давайте на всякий случай разберемся вкратце — вдруг кому-то понадобится.

Платежное поручение — документ, который вы подаете в банк, когда вам необходимо перевести куда-либо деньги со своего расчетного счета — в том числе при уплате налогов. Вам следует быть внимательными и соблюдать установленную форму при заполнении платежек, потому что в противном случае платеж могут посчитать невыясненным или вовсе утерять.

Читайте также: Как составить бизнес-план автомойки: с чего начать и что требуется для открытия

Надо это вам? Я тоже думаю, что не надо. Значит, давайте разбираться.

Что делать, если в квитанции по уплате взноса допущена ошибка

Если в 2020 ошибки в платёжках по страховым взносам исправляли районные ИФНС и казначейства (а было их предостаточное количество), то в 2020 году ситуация с некорректными КБК хоть и стала немного проще, но неточности всё-таки встречаются.

Но не стоит сильно беспокоиться, если при оформлении квитанции были допущены погрешности. Согласно официальному Письму Минфина РФ №03–02–07/1/2145, вышедшему в начале 2020 года, страховой взнос, который был уплачен по неправильным реквизитам, считается уплаченным. То есть пени по нему начислены не будут. Неправильный КБК не помешает контролёрам увидеть платёж и определить его назначение, но всё равно нужно будет внести изменения.

Для исправления оплошности плательщику необходимо будет написать в ИФНС заявление. Составить его можно в произвольной форме, главное — точно указать:

- номер платёжного поручения;

- дату его формирования;

- номер п/п;

- назначение платежа (к примеру, по страховым взносам на обязательное пенсионное страхование за I квартал 2020 года);

- сумму, на которую была сформирована квитанция;

- и в чём заключается ошибка.

Также можно указать нормативный акт, который позволяет сделать уточнения, — пункт 7 статьи 45 НК РФ. К заявлению надо приложить копию платёжного документа.При оформлении заявления на уточнение налогового платежа к нему надо приложить копию платёжного поручения

Заявление на уточнение реквизитов платёжного документа будет рассмотрено в ИФНС в течение пяти рабочих дней. Рассматривая причины ошибочного платежа, налоговый контролёр имеет право запросить у предпринимателя сверку расчётов. Но, как правило, по прошествии срока в 5 дней ИФНС даёт разрешение на перераспределение средств без уплаты штрафов и пени.

Сложнее, если деньги не поступили в бюджет. Это может произойти, если при оформлении квитанции были сделаны следующие критичные оплошности:

- в платёжке стоят некорректные цифры в номере счёта ИФНС;

- допущены ошибки в названии банка-получателя.

В этом варианте предпринимателю необходимо будет заново уплачивать сумму сбора, указав точные реквизиты. Причём здесь уже ИП не будет освобождён от уплаты пени за тот срок, пока платёж не дойдёт до адресата.

Поэтому проще не изобретать велосипед, а идти по проверенному пути, заполнив платёжное поручение на портале налогового органа. В этом случае платёж точно поступит по назначению.

Очевидно, что зная верные сервисы и нюансы оформления квитанции по уплате страховых взносов, сформировать платёжку и перевести деньги в бюджет не составит большого труда. Самый простой и оперативный способ — сформировать платёжный документ на портале самого получателя налоговых и страховых сборов. При заполнении поручения на сайте ФНС РФ уж точно даже ошибочные реквизиты не будут фатальными. Поэтому рекомендуем не надеяться на банковских операционистов, а сделать всё самому. Благо, для этого нужно не так уж и много: доступ в интернет, а также минимальные навыки пользования компьютером.

- Эллина Рожкова

49 лет, высшее образование (филолог, журналист, маркетинг). Есть опыт работы как в индивидуальном предпринимательстве, так и в крупном корпоративном бизнесе.

Важно. Обратите внимание, что начиная с 4 февраля 2020 года изменятся реквизиты по оплате налогов и взносов в 26 регионах РФ. Прочтите вот здесь, пожалуйста: https://dmitry-robionek.ru/nalogi/novyye-rekvizity-dlya-uplaty-nalogov-i-vznosov-v-26-regionakh.html Рекомендую уточнять после этой даты реквизиты в своей налоговой инспекции, а также обновлять свои программы учета.

Добрый день, уважаемые ИП!

Читайте также: Организация проектной деятельности. статья на тему

Предположим, ИП без сотрудников решил заплатить обязательные взносы “за себя” за полный 2020 год. Наш ИП хочет платить обязательные взносы поквартально, наличными, через отделение “СберБанка России”. Также наш ИП из примера хочет заплатить 1% от суммы, превышающей 300 000 рублей в год по итогам 2020 года, но об этом случаем мы поговорим в самом конце этой статьи.(Разумеется, ИП на УСН “доходы” с нулевым годовым доходом, или меньшим, чем 300 000 рублей в год не должны платить этот 1%.)

В этом случае, наш ИП должен заплатить государству за 2018 год:

- Взносы в ПФР “за себя” (на пенсионное страхование): 26 545 рублей

- Взносы в ФФОМС “за себя” (на медицинское страхование): 5 840 рублей

- Итого за 2020 год = 32 385 рублей

- Также не забываем про 1% от суммы, превышающей 300 000 рублей годового дохода (но об этом чуть ниже)

Небольшая подсказка. Чтобы понимать, откуда вообще взялись эти суммы, советую прочитать полную статью по взносам ИП “за себя” на 2018 год: https://dmitry-robionek.ru/calendar/pro-vznosy-ip-2018.html

Но вернемся к статье… Наш ИП хочет платить поквартально, чтобы равномерно распределить нагрузку в течении 2020 года.

А значит, он каждый квартал платит следующие суммы:

- Взносы в ПФР: 26545 : 4 = 6636,25 рублей

- Взносы в ФФОМС: 5840 : 4 = 1460 рублей

То есть, наш ИП каждый квартал печатает две квитанции на оплату страховых взносов и ходит с ними в “Сбербанк” для оплаты наличными. Причем сроки по квартальным платежам установлены такие:

- За первый квартал 2020 года: с 1 января до 31 марта

- За второй квартал 2020: с 1 апреля до 30 июня

- За третий квартал 2020: с 1 июля до 30 сентября

- За четвертый квартал 2020: с 1 октября по 31 декабря

В нашем примере мы рассмотрим именно тот случай, когда ИП платит поквартально. Именно такие сроки платежей по взносам предлагают почти все бухгалтерские программы и онлайн-сервисы. Таким образом нагрузка по обязательным страховым взносам для ИП распределяется более равномерно.

А ИП на УСН 6% еще может делать вычеты из авансов по УСН. Обратите внимание, что если у вас открыт счет ИП в банке, то настойчиво рекомендуется платить взносы (и налоги) только с него. Дело в том, что банки, начиная с июля 2020 года и этот момент контролируют. И если у вас открыт счет в банке для ИП, то обязательно платите все налоги и взносы только со счета ИП, а не наличными

Переходим по ссылке: https://service.nalog.ru/payment/payment.html

Так как мы платим как ИП, то расставляем “галочки” следующим образом:

Жмем кнопку “Далее”

И сразу указываем нужный нам КБК

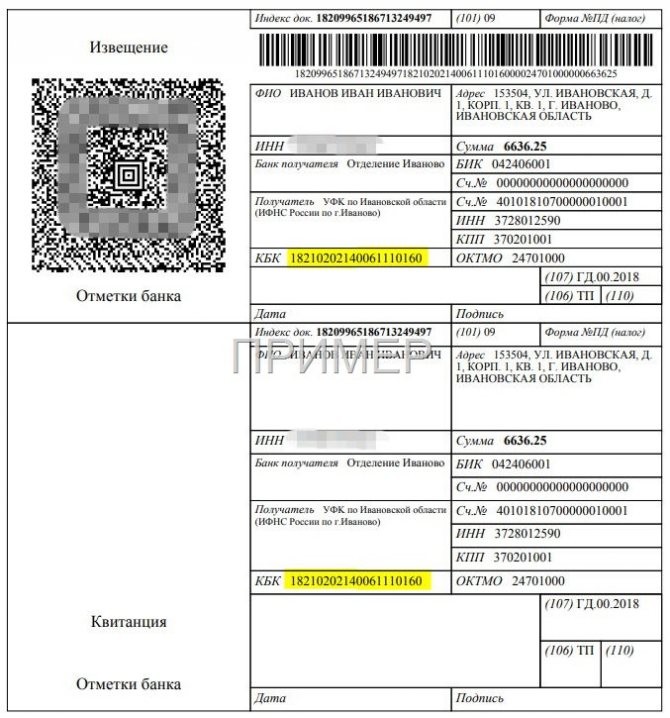

- Если платим обязательный взнос на пенсионное страхование “за себя”, то вводим КБК за 2020 год: 18210202140061110160

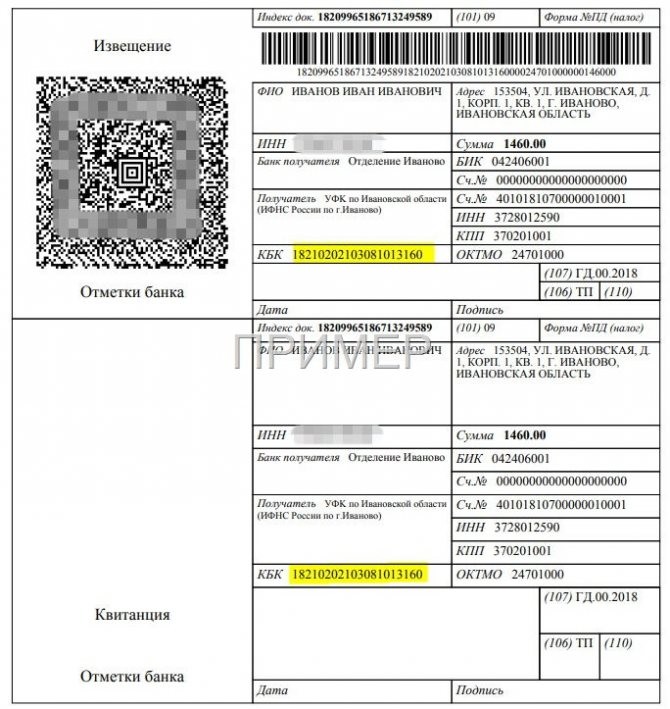

- Если платим обязательный взнос на медицинское страхование “за себя”, то вводим другой КБК за 2020 год: 18210202103081013160

Важно: вводим КБК БЕЗ ПРОБЕЛОВ!

То есть, когда будете оформлять эти две квитанции на пенсионное и медицинское страхование проделаете эту процедуру два раза, но на этом шаге укажете разные КБК и разные суммы платежей, которые указаны выше и выделены желтым цветом.

Еще раз напомню по суммам платежей за полный 2020 год:

- Взносы в ПФР “за себя” (на пенсионное страхование): 26545 рублей

- Взносы в ФФОМС “за себя” (на медицинское страхование): 5840 рублей

Если будете поквартально, то суммы будут такими:

- Взносы в ПФР: 26545 : 4 = 6636,25 рублей

- Взносы в ФФОМС: 5840 : 4 = 1460 рублей

Понятно, что если ИП работал неполный год, то придется пересчитать взносы самостоятельно, с учетом даты открытия (или закрытия ИП). А не за полный год платить взносы.

И опять жмем на кнопку “Далее”. В поле “Код ИФНС” вводим код налоговой инспекции. Пусть наш ИП живет в гор. Иваново, а код его налоговой инспекции 3702 (см. скриншот ниже).

Разумеется, Вы введете код своей налоговой инспекции.

Если не знаете код своей налоговой инспекции, то обратите внимание на подсказку справа (см. на рисунке выше).

Жмем кнопку “Далее”

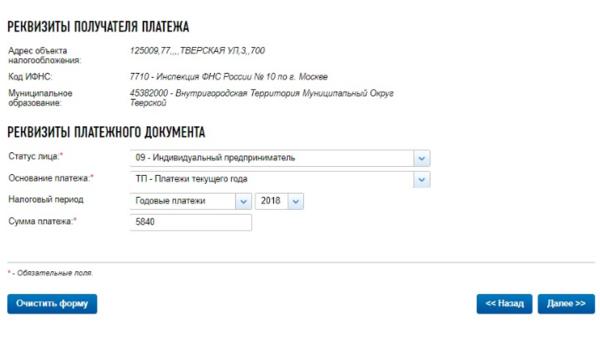

Выбираем статус лица оформившего платеж как “09”- налогоплательщик (плательщик сборов) – индивидуальный предприниматель.

- ТП – платежи текущего года

- И указываем налоговый период: ГД-годовые платежи 2018

- Вводим сумму платежа (разумеется, у вас может быть другая сумма)

Далее указываем свои данные. А именно:

- Фамилия

- Имя

- Отчество

- ИНН

- Адрес по прописке

Обращаю внимание, что нужно платить взносы от своего имени. Жмем кнопку “Далее” и снова все проверяем…

Читайте также: Международная сеть детских центров и садов гармоничного развития «Точка Роста»

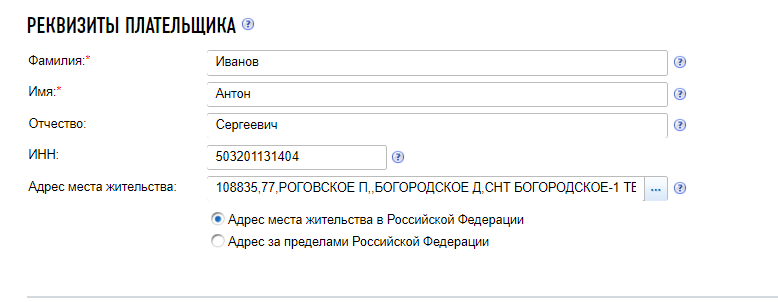

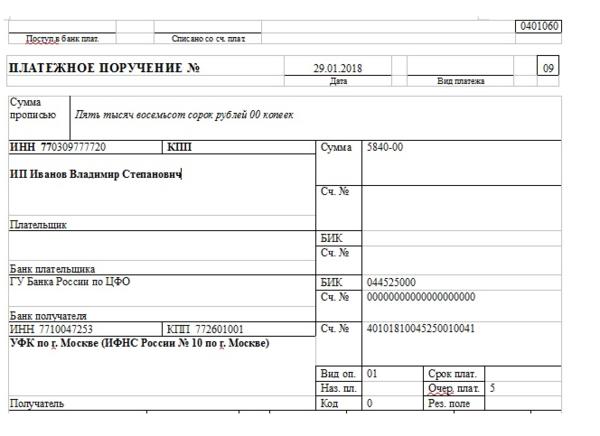

После того, как убедились, что данные внесены корректно, нажимаем на кнопку “Оплатить” Если хотите оплатить наличными, при помощи квитанции, то выбираем “Наличный расчет” и жмем на кнопку “Сформировать платежный документ”

Все, квитанция готова

- Так как мы вводили КБК 18210202140061110160 , то у нас получилась квитанция на оплату обязательных взносов на пенсионное страхование ИП.

- Для того, чтобы оформить квитанцию на оплату обязательного взноса на медицинское страхование повторяем все шаги, но на этапе ввода КБК указываем другой КБК: 18210202103081013160

Пример квитанции для квартального платежа на обязательное пенсионное страхование:

Пример квитанции для квартального платежа на обязательное медицинское страхование:

Печатаем эти квитанции, и идем платить в любое отделение “Сбербанка” (или в любой другой банк, где принимают такие платежи). Квитанции об оплате и чеки нужно обязательно сохранить!

Важно: Лучше не затягивать со сроками оплаты обязательных взносов «за себя» до 31 декабря, так как деньги могут просто “зависнуть” в недрах банка. Такое бывает. Лучше сделать это как минимум, за 10 дней до истечения срока.

А как сформировать квитанцию на оплату 1% от суммы, превышающей 300 000 рублей в год?

Действительно, те ИП, у которых в 2020 г. годовой доход составит БОЛЕЕЕ чем 300 000 рублей, обязаны еще заплатить 1%, от суммы, превышающей 300 000 рублей.

Чтобы не повторяться, отправляю Вас прочитать более подробную статью про взносы ИП “за себя” в 2020 году: https://dmitry-robionek.ru/calendar/pro-vznosy-ip-2018.html

Нас же сейчас больше интересует другой вопрос: где взять квитанцию на оплату этого 1%? Еще раз напомню, что этот платеж необходимо совершить строго до 1 июля 2020 года. (по итогам 2018 года, разумеется). Так вот. В отличие от 2020 года, отдельного КБК для оплаты 1% не предусмотрено.

Это означает, что когда настанет пора платить этот 1%, то Вам нужно будет сформировать точно такую-же квитанцию, как и для оплаты взносов на обязательное пенсионное страхование.

То есть, при оформлении квитанции на оплату 1%, указываете КБК 18210202140061110160 (но не исключено, что этот КБК изменится в 2019 году. Поэтому, следите за новостями и своевременно обновляйте свои бухгалтерские программы). Уже была попытка ввести отдельный КБК для 1% в начале 2020 года, о которой рассказывал вот здесь: https://dmitry-robionek.ru/fiksirovannye-vznosy/kbk-dlja-oplaty-1-procenta-pri-dohode-bolee-300000-rublej.html

Фактически, у вас точно-такая же квитанция, как и при оплате обязательного взноса на пенсионное страхование. Только будет другая сумма платежа, разумеется.

Вот, собственно, и все

Но напоследок я еще раз повторюсь, что такие платежки нужно оформлять в бухгалтерских программа и сервисах. Не нужно все вести в ручном режиме в надежде сэкономить несколько тысяч рублей…

P.S. Напомню, что сервис можно найти по этой ссылке: https://service.nalog.ru/

С уважением, Дмитрий Робионек

Получайте самые важные новости для ИП на Почту!

Будьте в курсе изменений!

Нажимая на кнопку «Подписаться», Вы даете , обработку своих персональных данных и соглашаетесь с политикой конфиденциальности.

Напоминаю, что на мой видеоканал на Youtube можно подписаться по этой ссылке:

Наш индивидуальный предприниматель Аполлон Буевый решил сам уплатить страховые взносы, не обращаясь за помощью к бухгалтеру. Зашел на сайт ФНС, стал заполнять квитанции и запутался в КБК. Мы решили помочь ему и другим ИП и составили пошаговую инструкцию по заполнению платежных документов.

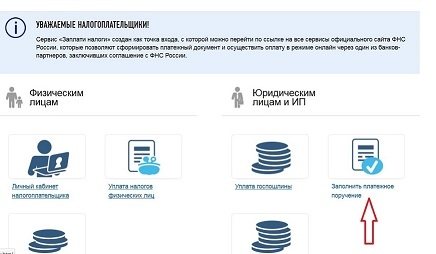

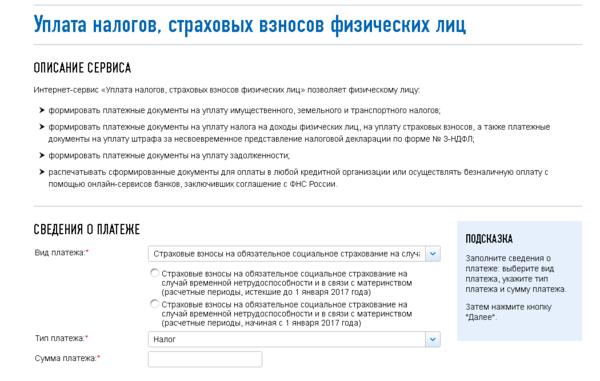

Заполнить платежные поручения и квитанции можно через сервис «Заплати налоги» на сайте Федеральной налоговой службы.

Выбираем документ, который хотим заполнить. Платежное поручение предназначено для оплаты со своего расчетного счета, мы же заполняем квитанцию для оплаты через кассу банка или терминал. Впрочем, оплатить её можно будет и с помощью портала Госуслуг или онлайн-банкинга с банковской карты.

Нажимаем кнопочку «Далее» и попадаем в форму выбора вида платежа. Нам нужна Группа налогов «Страховые взносы».

Выбрав нужную группу, ищем нужные взносы для заполнения наименования и типа платежа. Если мы заполняем документ на пенсионные взносы, то выбираем следующие строчки в выпадающем меню.

Если нам надо заполнить квитанцию на уплату взносов в ФОМС, то выбираем такие строчки:

Далее переходим к заполнению данных плательщика. Индекс можно не указывать, он сам автоматически поставится, после заполнения полей адреса.

Заполняем остальные реквизиты платежного документа. Обратите внимание, что у ИП по взносам нет таких периодов как месяц или квартал, поэтому можно ставить налоговый период год. Хотя чтобы вы не поставили, ошибкой это не будет, главное, правильно указывать год.

Потом указываем ФИО и ИНН.

И переходим к оплате. Тут можно выбрать способ оплаты.

Если вы выберете безналичный расчет, вам предложат способ оплаты.

Читайте также: Руководство по открытию кондитерской для начинающих бизнесменов

Если же вы выберете наличный расчет, сформируются квитанции.

Теперь можно идти в банк и оплачивать квитанции1.

Обратите внимание! Уплата пенсионных взносов в размере 1% с доходов свыше 300 тыс.рублей производится по тому же КБК, что указан выше в квитанции. Отдельного КБК для платежей за 2020 год нет! Подробнее о фиксированных взносах ИП можно узнать на странице нашей энциклопедии. Рассчитать взносы за неполный год можно с помощью калькулятора.

1 В бар-коде квитанций специально удалена часть, чтобы кто-нибудь случайно не распечатал их и не оплатил.

Налоговые проверки становятся жестче. Научитесь защищать себя в онлайн-курсе «Клерка» — «Налоговые проверки. Тактика защиты».

Посмотрите рассказ о курсе от его автора Ивана Кузнецова, налогового эксперта, который раньше работал в ОБЭП.

Заходите, регистрируйтесь и обучайтесь. Обучение полностью дистанционно, выдаем сертификат.

Как узнать реквизиты своей ИФНС

Узнать платежные реквизиты своего казначейства можно на сайте ФНС на странице https://service.nalog.ru/addrno.do . Чтобы найти ее самостоятельно, нажмите на оранжевую кнопку с надписью «Сервисы» и выберите в выпадающем списке «Адрес, платежные реквизиты инспекции».

Поставьте галочку на ИП и введите адрес регистрации своего бизнеса. Если знаете номер своей инспекции, укажите его. Затем нажмите «Далее» и в окне отобразятся все реквизиты вашей ИФНС, актуальные на данный момент.

Через этот же сервис можно узнать ОКТМО.

Страховые взносы в ПФР для ИП за себя

Законом установлена обязанность каждого предпринимателя платить страховые взносы не только за наемных работников (п. 1 ст. 419 НК РФ), но и за себя (ст. 430 НК РФ). В недавнем прошлом только в ПФР производилась оплата квитанций пенсионных взносов для ИП. В 2019 году вносить страховые выплаты надо не в фонды, а в налоговую инспекцию. Исключение составляют взносы на травматизм за наемных работников — они остались в ведении ФСС.

С начала этого года порядок выплаты пенсионных выплат для предпринимателей за себя изменился. Раньше размер взносов высчитывался от установленной минимальной заработной платы (МРОТ). В 2020 году установлен фиксированный платеж ИП за себя, а квитанция может подаваться в электронном виде.

Фиксированный платеж предназначен только для уплаты взносов за себя. Взносы в ПФР за наемных работников вычисляются индивидуально от дохода. Ниже вы можете скачать квитанцию на оплату страховых взносов в ПФР для ИП в 2020 году.

На 2020 год установлено 3 вида пенсионных взносов для ИП

Вид платежа Сумма платежа Фиксированный платеж для ИП за себя, из которого формируется пенсия предпринимателя. На 2020 год установлена сумма фиксированного платежа в размере 26 545 руб. Дополнительный взнос ИП при превышении установленного ежегодного дохода. Обязателен для тех предпринимателей, чей годовой доход превысил 300 тысяч руб. Этот платеж вычисляется индивидуально из расчета 1% от суммы дохода с вычетом 300 тысяч. Пенсионный взнос за наемных работников. Сумма взноса расчитывается от общего дохода работника, включая зарплату, премии и других мотивационных выплат. Платеж составляет 22% от дохода. Если годовой доход работника составил более 1, 021 млн рублей, предприниматель должен оплатить 10% от суммы, превышающей установленный лимит.

Подробнее о тарифах страховых взносов для ИП в 2020 году

Помимо пенсионных выплат, ИП должен в обязательном порядке оплачивать взносы в ОМС. В 2020 году сумма платежа составляет 5840 руб. Квитанцию об уплате страховых взносов ИП в 2020 году в фонды ПФР и ОМС оплачиваются в налоговую инспекцию с указанием реквизитов платежа, согласно установленным КБК (кодам бюджетной классификации).

О пенсионных отчисления для ИП в прошлых и будущих периодах

Важно! КБК часто меняются, поэтому прежде чем создавать квитанцию для оплаты пенсионных взносов ИП в 2020 году, уточните информацию о кодах на официальном сайте налоговой

Чтобы узнать актуальные коды, нужно зайти на сайт ИФНС, на главной странице в верхнем ряду выбрать раздел «Индивидуальные предприниматели». Зайдя в него в списке сервисов найти раздел «Коды классификации доходов бюджетов Российской Федерации». При нажатии на эту опцию, пользователь попадает в список, в самом конце которого есть раздел «Страховые взносы на обязательное пенсионное страхование в Российской Федерации». Именно в этом разделе указаны все действующие коды для уплаты страховых взносов, надо из списка выбрать назначение выплаты и оплачиваемый период.

Подробнее о КБК и срок уплаты пенсионных взносов ИП и изменениях 2018 года

Реквизиты для оплаты страховые взносы ИП за себя в 2020 году

Вид платежа КБК взноса Пенсионные взносы по основным и пониженным тарифам, в том числе для ИП за себя при доходах до 300 тысяч руб. 182 1 0210 160 Фиксированный взнос в ФФОМС 182 1 0213 160 Дополнительный взнос ИП за себя при доходе свыше 300 тысяч руб. 182 1 0210 160

Полезные документы для скачивания

Новые КБК для дополнительных страховых сборов

Когда доходы индивидуального предпринимателя превышают фиксированные 300 тыс., он должен доплатить в ИФНС средства в размере одного процента с превышения. Не со всей суммы, а с образовавшейся разницы между фактическим доходом и 300000

. Так было всегда, только раньше этот налог уплачивался в ПФР.

КБК для взносов с превышения изменились. Также, как и в вышеописанном случае, если сбор вносится за прошлый год, КБК в бланк платежки пишутся старые, за новый – измененные. Посмотреть их можно в таблице:

Есть еще один нюанс по КБК для страховых взносов:

- Если сборы оплачиваются за 2020, то КБК для простых взносов и с превышения пишутся разные.

- Если за 2020 – одинаковые.

Как сформировать квитанции на оплату страховых взносов ИП в 2020 году

Фиксированные страховые взносы предприниматель имеет право оплатить в любое время до конца текущего года, то есть до 31 декабря включительно. Заполнить и оплатить квитанцию на оплату страховых взносов в ПФР для ИП 2020 может в режиме онлайн на сайте налоговой инспекции. При этом предприниматель может оплачивать взнос частями в течение года или единым платежом в конце отчетного периода. Взносы с суммы, превышающей лимит в 300 тысяч, оплачиваются по результатам отчетного периода после 1 января следующего года.

В чем плюс сервиса на сайте ФНС и почему проще всего сформировать платежное поручение на уплату страховых взносов ИП именно там?

1. В большинстве систем онлайн-банкинга нет готовой платежки для оплаты взносов в ПФР;

2. В офлайн-кассах банков можно оплатить, но не сформировать квитанцию на уплату страховых взносов ИП. Создавать и заполнять платежное поручение придется самостоятельно.

3. На сайте ФНС можно не только сформировать квитанцию для оплаты страховых взносов ИП, но и узнать большую часть сведений, которые необходимо в нее внести (например, номер ИНН и другие данные).

Для того чтобы создать и оплатить квитанцию на оплату страховых взносов для ИП в 2020 году на сайте ФМС, надо зайти зарегистрировать личный кабинет налогоплательщика, указав все необходимые данные. Затем на главной странице найти раздел «Уплата налогов, страховых взносов физических лиц».

Кликнув на этот раздел, пользователь попадает на страницу, где указаны опции и представлен заполненный бланк. Квитанция на оплату страховых взносов в ПФР для ИП в 2020 году, бланк которой можно заполнить и распечатать, формируется при нажатии кнопки «заполнение платежного документа». Она расположена внизу страницы под образцом.

После нажатия кнопки налогоплательщик попадает на сервис оплаты.

Чтобы заполнить квитанцию на уплату страховых взносов ИП за 2019 год онлайн, в этом окне в строке «Сведения о платеже» надо выбрать соответствующую функцию. В уголке строчки «Вид платежа» при нажатии на стрелочку появляется все виды взносов. Чтобы оплатить страховые взносы ИП на сайте налоговой, надо из списка выбрать функцию «Страховые взносы на обязательное пенсионное страхование». После этого открывается следующее меню.

Для создания квитанции на оплату фиксированных платежей ИП 2019 в каждой строчке, представленного меню нужно выбрать вид взноса и тип платежа. Меню предоставляет возможность сформировать квитанцию на страховые взносы ИП за себя в 2020 году за определенный период времени. Отчетный период указан в доступных опциях в строке «Вид страховых взносов». Ниже в строке тип платежа надо выбрать опцию «Взнос» и указать сумму к оплате.

После этого можно переходить непосредственно к заполнению квитанции на оплату страховых взносов ИП. Для этого нужно внести реквизиты получателя платежа на следующей странице. Квитанция на уплату страховых взносов в ПФР в 2020 году для ИП за себя появится в доступном режиме после внесения реквизитов налогоплательщика.

Внести данные просто, при нажатии на функцию открывается отдельное меню. В строке «Адрес регистрации» указывается место проживания ИП. Код ИФНС легко выбрать в предоставленном меню, согласно адресным данным. Название муниципального образования вносится вручную.

Образец платежного поручения-2019: правила заполнения

Правила заполнения платежного поручения прописаны в Приказе Минфина России от 12.11.2013 N 107н и не изменились по сравнению с 2018 годом. Мы свели эти основные правила в таблицу:

Название поля платежки (номер поля)Уплата налоговУплата взносов «на травматизм» в ФСССтатус плательщика (101)«01» — если налог уплачивает юрлицо; «09» — если налог уплачивает ИП; «02» — если налог уплачивает организация/ИП в качестве налогового агента«08»ИНН плательщика (60)ИНН организации/предпринимателяКПП плательщика (102)КПП, присвоенный той ИФНС, в которую будет уплачиваться налогЕсли взносы уплачивает организация, то указывается ее КПП. Если же плательщиком является обособленное подразделение (ОП), то в поле 102 ставится КПП этого ОПИП в поле 102 ставят «0»Плательщик (8)Краткое название организации/ОП, Ф.И.О. предпринимателяИНН получателя (61)ИНН той ИФНС, в которую уплачивается налогИНН того регионального отделения ФСС, в который перечисляется взносКПП получателя (103)КПП той ИФНС, в которую уплачивается налогКПП того регионального отделения ФСС, в который перечисляется взносПолучатель (16)УФК по_____(наименование региона, в котором уплачивается налог), а в скобках указывается конкретная ИФНС. Например, «УФК по г. Москве (ИФНС России № 14 по г.Москве)»УФК по_____(наименование региона, в котором уплачивается взнос), а в скобках указывается отделение ФСС. Например, «УФК по г. Москве (ГУ — Московское РО ФСС РФ)»Очередность платежа (21)5КБК (104), соответствующий уплачиваемому налогу/взносуОКТМО (105)Код ОКТМО по месту нахождения организации/ОП/имущества/транспорта Код ОКТМО по месту жительства ИП При уплате торгового сбора указывается код ОКТМО по месту нахождения торгового объекта, в отношении которого уплачивается данный сборКод ОКТМО по месту нахождения организации или ОП/по месту жительства ИПОснование платежа (106)Как правило, в данном поле указывается одно из следующих значений: «ТП» — при уплате налога/взноса за текущий период; «ЗД» — при добровольном погашении задолженности по налогам/взносам; «ТР» — при погашении задолженности по выставленному требованию ИФНС/ФСС; «АП» — при погашении задолженности по акту проверки (до выставления требования)Период, за который уплачивается налог/взнос (107)Если в поле 106 стоит «ТП»/«ЗД», то указывается периодичность уплаты налога, установленная законодательно, в одном из нижеприведенных форматов: — для ежемесячных уплат: «МС.ХХ.ГГГГ», где ХХ — номер месяца (от 01 до 12), а ГГГГ — год, за который производится платеж (например, при уплате НДФЛ с зарплаты работников за февраль 2020 г. нужно проставить «МС.02.2019»); — для налогов, уплачиваемых ежеквартально: «КВ.ХХ.ГГГГ», где ХХ — номер квартала (от 01 до 04), ГГГГ — год, за который уплачивается налог; — для полугодовых налогов (к примеру, ЕСХН): «ПЛ.ХХ.ГГГГ», где ХХ — номер полугодия (01 или 02), ГГГГ — год, за который перечисляется налог; — для годовых платежей: «ГД.00.ГГГГ», где ГГГГ — год, за который уплачивается налог (например, производя окончательный расчет по налогу на прибыль за 2020 год, нужно будет поставить «ГД.00.2019»). Если в поле 106 стоит «ТР», то в поле 107 отражается дата требования. Если в поле 106 стоит «АП», то в поле 107 ставится «0»«0»Номер документа (108)Если в поле 106 стоит «ТП»/«ЗД», то в поле 108 ставится «0». Если в поле 106 стоит «ТР», то в поле 108 отражается номер налогового требования об уплате. Если в поле 106 стоит «АП», то в поле 108 указывается номер решения, вынесенного по результатам проверки«0»Дата документа (109)Если в поле 106 стоит «ТП», то в поле 109 проставляется дата подписания декларации. Но, как правило, к моменту платежа декларация еще не представлена, поэтому плательщики ставят «0». Если в поле 106 стоит «ЗД», то в поле 109 ставится «0». Если в поле 106 стоит «ТР», то в поле 109 отражается дата требования об уплате. Если в поле 106 стоит «АП», то в поле 108 указывается дата послепроверочного решения«0»Тип платежа (110)«0» или УИН, если он естьНазначение платежа (24)Краткое пояснение к платежу, например, «Налог на добавленную стоимость на товары (работы, услуги), реализуемые на территории РФ (2 платеж за 3 квартал 2020 г.)».

При уплате взносов на «травматизм» в данном поле необходимо также указать ваш регистрационный номер страхователя

Обратите внимание, что в таблице не приведена информация, которую нужно указывать в платежных поручениях при перечислении взносов на обязательное пенсионное и медицинское страхование, а также взносов на ВНиМ. Платежным поручениям по этим взносам посвящен отдельный материал.

Как заполнить квитанцию на оплату страховых взносов ИП в 2020

Чтобы создать и заполнить квитанцию оплаты страховых взносов в ПФР в 2020 году для ИП, нужно воспользоваться интуитивными подсказками в меню. Все данные для заполнения формы есть или в базе налоговой, или есть у налогоплательщика. При нажатии кнопки «Далее» для завершения создания квитанции для оплаты страховых взносов ИП в 2019 году необходимо указать следующие сведения:

- статус налогоплательщика — для предпринимателя указывается код 09;

- основание платежа — при отсутствии штрафов и пени указывается код ТП (текущие платежи);

- налоговый период — для фиксированных взносов из меню надо выбрать «годовой платеж»;

- сумма взноса.

Пример правильного заполнения реквизитов при оформлении квитанции на оплату налога для ИП 2020 года:

Как оплатить квитанцию налога в пенсионный фонд ИП

Для оплаты платежного поручения через кассу банка, нужно воспользоваться функцией «Сформировать платежный документ» и распечатать уже заполненное платежное поручение. То есть, при распечатке документа в формате PDF предприниматель получает на руки готовую платежку, которую можно оплатить в любом банке.

Оплатить взносы в ПФР за ИП по квитанция 2020 на сайте налоговой могут только физические лица и предприниматели, у которых открырт «Банк-клиент» в одной из доступных систем.

В большинстве случаев оплатить квитанцию можно с помощью банковской карты. Для проведения безналичной оплаты квитанции страховых взносов в ПФР в 2020 году для ИП в личном кабинете предпринимателя должен быть указан ИНН налогоплательщика. При совершении оплаты на сайте налоговой ИП получает квитанцию с подтверждением внесения платежа в электронном виде. Для сохранения документов об отчетности ее можно сохранить на компьютер или любой электронный носитель информации, при необходимости распечатать.