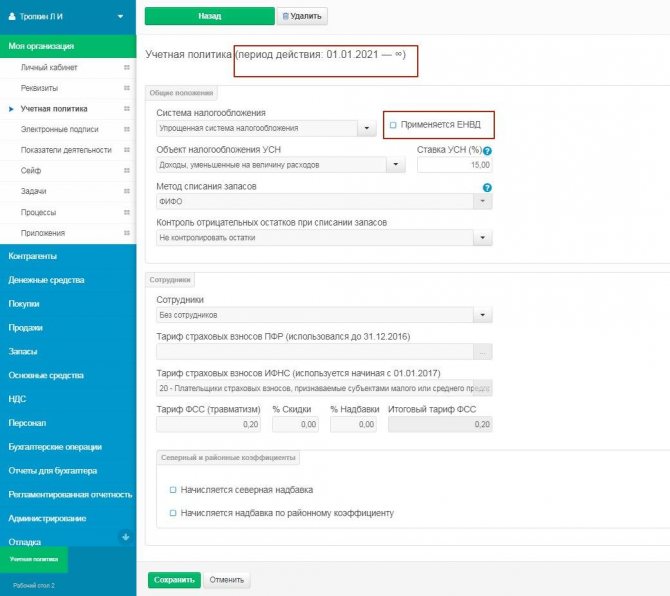

ЕНВД или «вмененка» – один режимов налогообложения, который, наряду с УСН, получил широкую популярность среди организаций мелкого бизнеса и ИП. Многие фирмы оформляют ЕНВД сразу после регистрации, некоторые переходят на «вмененку» в процессе деятельность, также закон позволяет совмещать оба этих режима. Сегодня мы расскажем об особенностях перехода с УСН на ЕНВД. Также мы ответим на вопросы, которые волнуют многих налогоплательщиков: как рассчитать ЕНВД, когда подавать декларацию и оплачивать налог, как совмещать ЕНВД и «упрощенку».

Система налогообложения ЕНВД и её применение в 2020 году

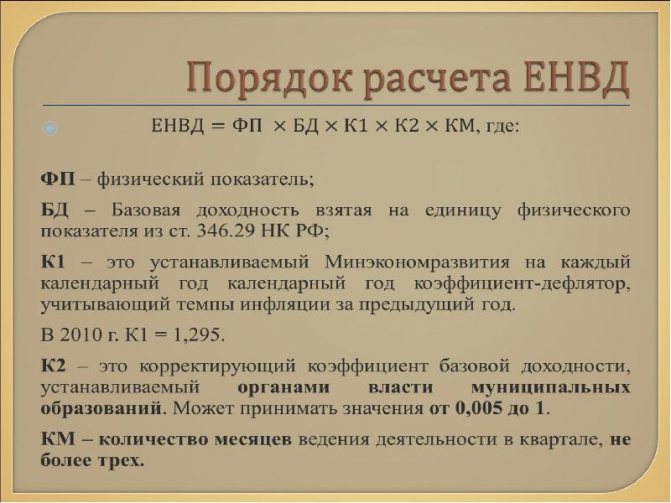

Единый налог на вменённый доход (ЕНВД, вменёнка) представляет собой налоговый режим, применяемый ИП и юридическими лицами при определённых видах деятельности. Сам сбор предполагает расчёт по формуле, в которой возможный (вменённый) доход устанавливается государством. Важной концепцией такого сбора является установление единого налога. Соответственно, при ЕНВД не уплачиваются:

- налог на доходы физических лиц. Это касается индивидуальных предпринимателей;

- для юридических лиц налог на получаемую прибыль;

- налог на добавленную стоимость. Под это не попадает деятельность, связанная с вывозом товаром из страны;

- налог на собственность. Исключения составляют объекты недвижимость, кадастровая стоимость которых определена налоговой базой.

Интересный факт: правительство продлило действие ЕНВД до 2021 года. После этого планируется отмена системы.

Схема расчёта ЕНВД довольно проста, поэтому к ней прибегают многие предприниматели, чей доход имеет предсказуемый характер

А также стоит отметить, кто имеет право использовать данный налоговый режим, а кто нет. Итак, условия для введения вменённого налога:

Читайте также: Улитка виноградная: разведение, условия содержания. Улиточная ферма

- число работников компании менее ста человек;

- суммарная доля сторонних организаций в капитале не превышает одной четверти.

Предприниматели и юридические лица, которые не вправе использовать эту налоговую систему:

- фирмы, деятельность которых ведётся в рамках управления доверительного характера, а также товарищества;

- компании, прибыль которых извлекается путём передачи в аренду АЗС и АГЗС;

- компании, являющиеся крупнейшими налогоплательщиками.

Помимо этого, стоит посмотреть на основные виды деятельности, которые попадают под использование данной налоговой системы:

- ветеринарные и другие услуги бытового характера;

- техническое обслуживание, ремонтные работы, мойка транспорта;

- организация стояночных мест;

- торговля в розницу;

- фирмы, специализирующиеся на общественном питании. При этом площадь используемого помещения не должна превышать 150 кв.м;

- наружная реклама. Под эту категорию попадает и реклама на автомобилях;

- аренда.

Видео: виды предпринимательской деятельности, по которым можно выбрать ЕНВД

https://youtube.com/watch?v=tJB3OgIq9FE

Преимущества «упрощенки» и патента

Перейти можно на два режима: упрощенную систему налогообложения (УСН) и патент (не работает для юридических лиц), а можно уйти в самозанятые, если позволяют параметры, сказал ТАСС советник уполномоченного при президенте России по защите прав предпринимателей Антон Свириденко.

«В последнее время параметры применения патентной системы сильно модифицировали, расширив торговую площадь и дав право зачитывать страховые взносы. И патент стал удобнее для применения. Ставки упрощенной системы налогообложения в этом году во многих регионах в качестве антикризисной меры снижены, поэтому есть много случаев, когда предприниматели хотят перейти на УСН уже сейчас. Однако не решен главный вопрос — общее снижение ставок в федеральном законе, хотя бы для отдельных видов деятельности», — отметил он.

Член генерального совета бизнес-объединения «Деловая Россия» Сергей Гебель также убежден, что бизнес выберет «упрощенку» или патент, что приведет к «увеличению налогового бремени, но не к радикальному, а с минимально возможными потерями». «Недавние изменения налогового законодательства коснулись этих спецрежимов, что, очевидно, делает их более гибкими и адаптированными к бизнесу», — сказал он.

Гебель не исключил, что с учетом последствий пандемии коронавируса многие предприниматели с небольшими оборотами перейдут на режим для самозанятых — налог на профессиональный доход. «Налог для самозанятых получает распространение, пользуется популярностью среди «мелкого» бизнеса. Все это, полагаю, вполне достойные альтернативы. Но нужно помнить, что указанные спецрежимы могут применяться не ко всем видам деятельности и при соответствии определенным условиям. Следовательно, некоторые предприниматели будут вынуждены перейти на применение общей системы, что существенно увеличит налоговую нагрузку», — уточнил собеседник агентства.

Как перейти на ЕНВД при постановке на учёт ИП и регистрации ООО

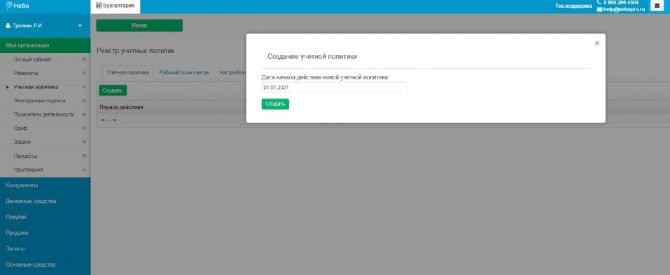

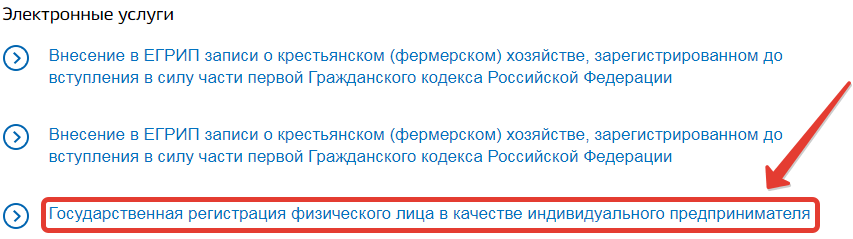

Начнём с подробной пошаговой инструкции перехода на ЕНВД при учреждении нового предприятия и постановке на учёт в ИФНС. Первый шаг — регистрация ИП или ООО в налоговых органах. За этим следует написание и подача заявления.

Заполнение заявления о постановке на учёт в качестве налогоплательщика ЕНВД

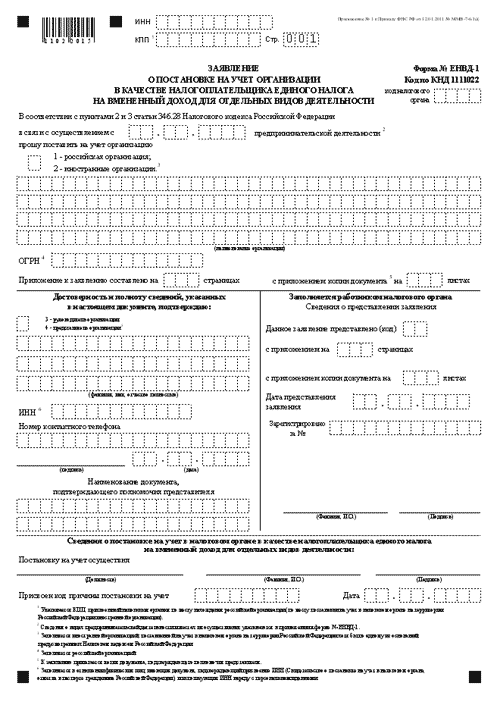

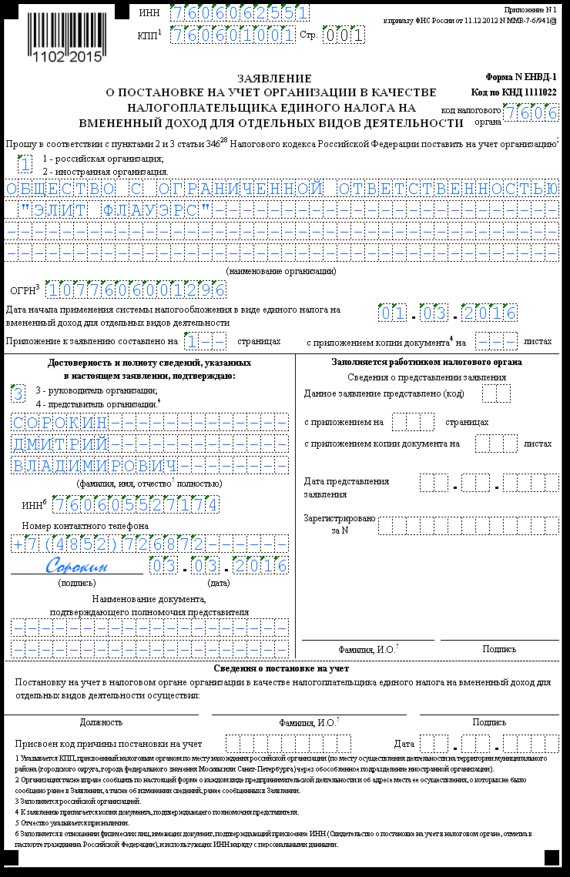

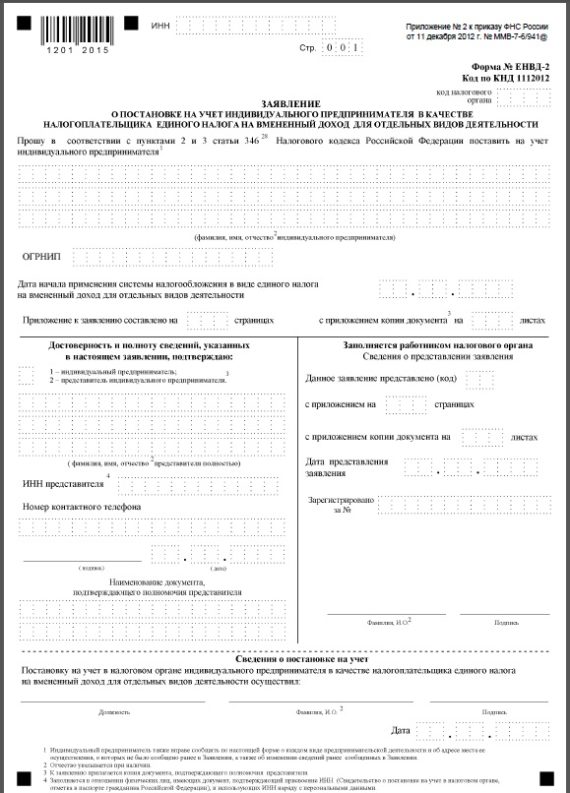

Как только предприятие начнёт свою деятельность, следует не позднее пяти дней заполнить и предоставить в двух экземплярах соответствующее заявление. Форма для юридических лиц называется ЕНВД-1, для индивидуальных предпринимателей — ЕНВД-2. В нём обязательно указывается код вида предпринимательской деятельности ЕНВД. Если компания ведёт деятельность там, где зарегистрирована, КПП ставится как в свидетельстве о постановке на учёт, а если в другом месте — только с цифрами 35.

и можно на сайте Федеральной налоговой службы по ссылкам:

- ЕНВД-1;

- ЕНВД-2.

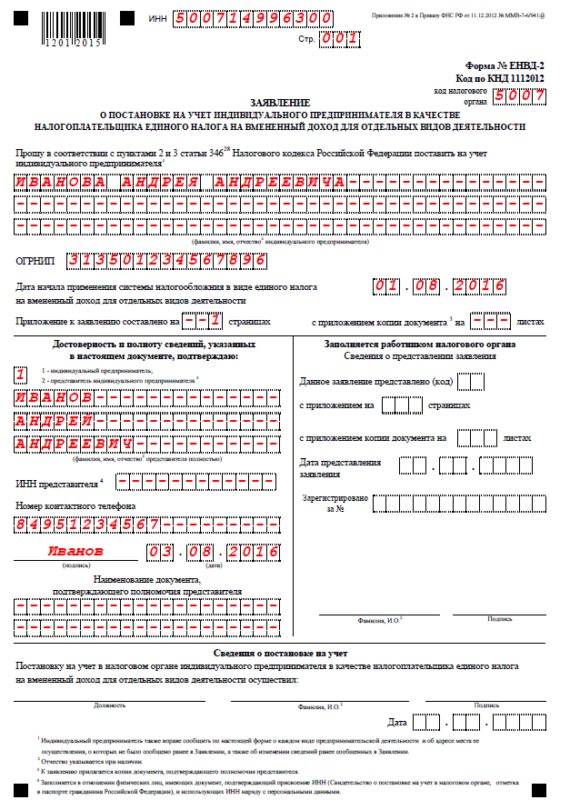

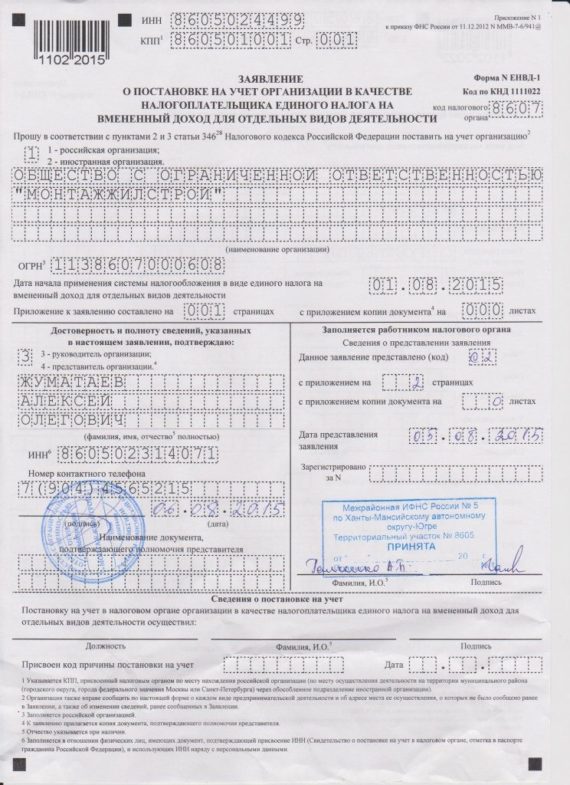

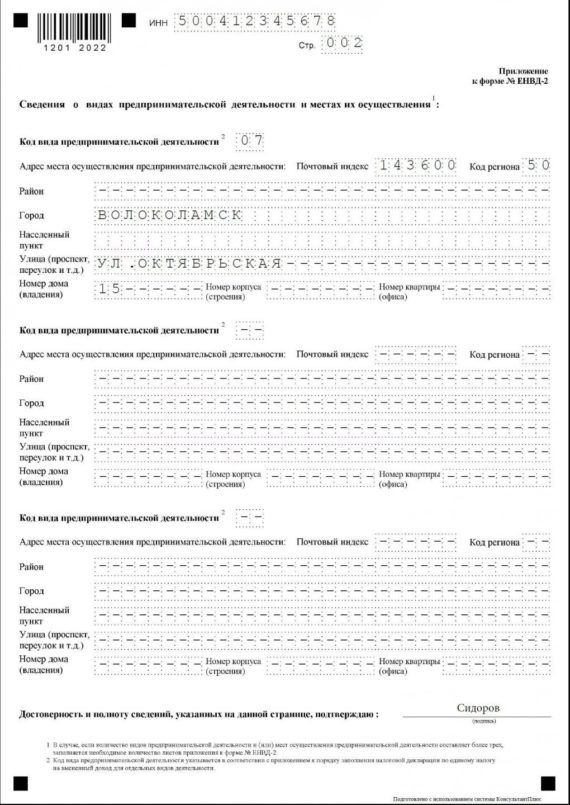

Фотогалерея: Формы и образцы заполненных заявлений и приложений

Установленная форма бланка для перевода предприятий на ЕНВД

Форма ЕНВД-1 заполняется на предприятие и подписывается руководителем

Установленная форма бланка ИП, желающих перейти на ЕНВД

Форма ЕНВД-2 заполняется и подписывается индивидуальным предпринимателем

На бланк заявления ставится печать предприятия

Читайте также: Микрозаймы — где взять денег в долг в Краснодаре и Краснодарском крае?

В приложении к заявлению указываются виды деятельности и места их осуществления

Видео: инструкция по заполнению и подаче заявления на ЕНВД

https://youtube.com/watch?v=9IR2uzkDRTE

Таблица: коды видов предпринимательской деятельности ЕНВД

Номер кодаВид предпринимательской деятельности01Бытовые услуги (все бытовые услуги)02Ветеринарные услуги (в том числе, услуги по лечению домашних животных)03Ремонт, техническое обслуживание, мойка автомобильного транспорта04Все виды платных автомобильных стоянок (предоставление места для них)05Автотранспортные услуги (перевозки грузов)06Автотранспортные услуги (перевозки пассажиров)07Торговля в розницу (через торговые залы в стационарной торговой сети)08Торговля в розницу (через объекты стационарной торговой сети, без наличия залов для торговли, в которых площадь торгового места — не более 5м2).09Торговля в розницу — павильоны и киоски (через объекты стационарной торговой сети, без наличия залов для торговли; через объекты нестационарной торговой сети, в которых площадь торгового места — более 5м2).10Развозная и разностная розничная торговля (то есть — торговля из машин и прочая торговля)11Услуги общепита (столовые, кафе и бары), имеющие залы для обслуживания посетителей12Услуги общепита (чебуречные, блинные и прочее), не имеющие залов для обслуживания посетителей13Наружная реклама (с использованием рекламных конструкций, кроме конструкций с автоматической сменой изображения) и прочая рамная наружная реклама (билборды)14Наружная реклама (с использованием конструкций с автоматической сменой изображения)15Наружная реклама (электронные табло)16Реклама на транспорте17Услуги по временному размещению (проживанию)18Передача в аренду торговых мест, которые находятся в объектах стационарной торговой сети, не имеющих торговых залов; объектов нестационарной торговой сети; объектов общепита, не имеющих залов для обслуживания посетителей, в случае, когда площадь каждого из них меньше 5 м2.19Передача в аренду торговых мест, которые находятся в объектах стационарной торговой сети, не имеющих торговых залов; объектов нестационарной торговой сети; объектов общепита, не имеющих залов для обслуживания посетителей, в случае, когда площадь каждого из них более 5 м2.20Сдача в аренду участков земли с целью размещения объектов стационарной (нестационарной) торговой сети, объектов общепита (если площадь земельного участка не более 10 м2).21Сдача в аренду участков земли с целью размещения объектов стационарной (нестационарной) торговой сети, объектов общепита (если площадь земельного участка более 10 м2).

Когда и как подавать заявление в подразделение ИФНС

Подают заявления в налоговое ведомство по месту осуществления деятельности. То есть по адресу нахождения для юридических лиц, по месту жительства для индивидуальных предпринимателей. Это предусматривается, когда ваш бизнес акцентируется на следующих услугах:

- розничная торговля посредством развоза, разноса;

- реклама на автомобилях;

- транспортировка грузов и пассажиров.

Это важно: ведение бизнеса в нескольких районах муниципального образования не обязует вставать на учёт во всех ИНФС. Однако на налоговый учёт ставятся обособленные подразделения (точка с постоянным рабочим местом по адресу, отличному от головного предприятия).

А также следует подготовить свидетельство о регистрации юридического лица или ИП, свидетельство о постановке на учёт в ИНФС, личный паспорт.

Далее следует ждать получения уведомления, которое будет подтверждать регистрацию. Оно выдаётся не позднее пяти дней со дня подачи заявления.

Переход на ЕНВД начинается с подачи заявления в местное отделение налоговой службы

Доходы

В комментируемом письме Минфин России разъяснил особенности учета доходов после перехода на УСН с ЕНВД.

Как известно, ЕНВД облагают вмененный доход, а не реальные доходы. При УСН действует другое правило: все полученные фирмой или ИП доходы учитываются. Однако, по мнению Минфина, нужно еще учесть момент, когда право собственности на товары, работы и услуги перешло к покупателю.

В НК РФ говорится, что реализация товаров, работ или услуг – это передача права собственности на них одним лицом другому лицу (п. 1 ст. 39 НК РФ). Значит, если переход права собственности на товары, работы или услуги произошел, значит, имела место реализация. То есть, если реализация произошла в период применения ЕНВД, то доход при расчете УСН-налога учитывать не нужно вне зависимости от того, когда получены деньги. Даже после перехода на УСН. Ведь доход получен от “вмененной” деятельности, а это значит, что налог с него уже уплачен.

Если же переход права собственности состоялся в период применения “упрощенки”, то соответствующий доход от реализации товаров, работ или услуг нужно учитывать в УСН-доходах.

Эксперт по налогообложению Б.Л. Сваин

Правила и сроки перехода с ОСНО на ЕНВД

Первый шаг — подать заявление. В зависимости от правовой организации это может быть форма ЕНВД-1 или ЕНВД-2. В заявлении укажите о переходе на налогообложение в виде вменённого дохода. Дата, указанная в заявлении, будет считаться началом действия вменённого налога. Далее нужно встать на налоговый учёт по местонахождению как плательщик по системе ЕНВД.

Законом не предусмотрен период перехода отчётов с УСН на ЕНВД во время выплаты НДС. Поэтому следует закрыть все отчётности по данному налогу. Соответственно после официальной постановки на учёт, все облагаемые налогом расчёты будут высчитываться по ЕНВД.

Читайте также: Франшиза пекарни Хлеб из тандыра: возможность собственного бизнеса

Расходы

“Упрощенцы” с объектом налогообложения “доходы минус расходы” могут уменьшать полученные доходы на сумму материальных расходов (подп. 5 п. 1 ст. 346.16 НК РФ). Их состав формируется по правилам, которые установлены для расчета налога на прибыль, – в соответствии со статьей 254 НК РФ.

Следовательно, стоимость оприходованных “упрощенцем” сырья и материалов учитывается на дату их оплаты поставщику. Факт списания сырья и материалов в производство значения не имеет. Поэтому, если расходы на приобретение сырья и материалов оплачены поставщику в период применения ЕНВД, то в расходы в рамках УСН они не включаются.

Не исключено также, что при переходе с ЕНВД на “упрощенку” на складе компании или предпринимателя находятся товары, предназначенные для продажи. Соответственно, эти товары будут реализованы уже в рамках применения УСН. Можно ли учесть в “упрощенных” расходах затраты по их приобретению?

В НК РФ не предусмотрена возможность уменьшения УСН-базы на расходы, которые были осуществлены при “вмененной” деятельности (см. письма Минфина России от 23.04.2018 № 03-11-11/27126, от 03.07.2015 № 03-11-06/2/38727). В статье 346.25 НК РФ, которая определяет особенности исчисления налоговой базы при переходе на УСН с других налоговых режимов, ничего не сказано о том, что налоговую базу по УСН можно уменьшать на расходы, фактически произведенные в период применения ЕНВД. Поэтому при расчете “упрощенного” налога расходы по приобретению товаров для дальнейшей реализации, произведенные в период применения “вмененки”, не учитываются.

Для кого отменили ЕНВД с 2020 года

В 2020 году сразу нескольким категориям налогоплательщиков запретили применять спецрежим ЕНВД. Новую систему обложения пришлось выбирать:

- Продавцам товаров, которые подлежат обязательной маркировке. В 2020 году перечень такой продукции дополнили меховые изделия, лекарственные препараты, предметы одежды и обуви. Сроки о зависят от категории товаров:

- с 01.01.2020 спецрежим отменили для продавцов одежды и меховых изделий;

- с 01.07.2020 о для торговли обувью, ранее планировалось отменить спецрежим с 1 марта, но срок отмены продлили до 1 июля из-за коронавирусной инфекции;

- с 01.07.2020 начала действовать отмена ЕНВД для аптек и других организаций, торгующих лекарствами.

- Отмена вмененного дохода предусмотрена для продавцов товаров, которые нельзя отнести к объектам розничной торговли. Перечень такой продукции закреплен абзаце 12 статьи 346.27 НК РФ. Например, не относят к розничным товарам:

- продукцию собственного производства;

- питание в организациях общественного питания;

- продукцию по каталогам и образцам при внестационарной торговле в сети.

ВАЖНО!

При совершении хотя бы одной из перечисленных операций налогоплательщик утрачивает право на применение «вмененки» в 2020 году.