На Западе во всех развитых странах об инвестировании в акции детям рассказывают еще в школе, прививая финансовую грамотность и рассказывая об устройстве фондовых рынков. У нас же эта практика не используется, вследствие чего большая часть граждан по старинке надеется в лучшем случае на себя, а в худущем – на правительство. В результате этого пенсионеры зачастую остаются без должных средств к существованию, в то время, как если бы они заранее начали инвестировать в ценные бумаги или торговать ними на бирже, то и проблем бы таких не было. В связи с этим попытаемся ниже в краткой форме изложить, что же собой представляет работа трейдера или инвестора на фондовом рынке России, Европы и США.

Начнем с базовых понятий, чтобы подвести фундамент под знания о том, как нужно делать деньги. При этом сразу стоит отметить, что работа с ценными бумагами далека от того, что предлагает Форекс, однако механизмы работы обоих этих структур схожи по общим понятиям. См. также — эмоции трейдера. Если изучить статистику, то есть немало историй головокружительного успеха и громких провалов как на Форекс, так и на фондовых площадках, поэтому при выборе стоит понимать, что сама по себе работа на фондовой бирже не гарантирует успеха. Но все же условия здесь более честные в сравнении с Форекс, особенно когда речь заходит о работе с большими деньгами.

Задачи фондовой биржи

Выявление равновесной биржевой цены;- Предоставление централизованного места, где может проходить как продажа ценных бумаг их первым владельцам, так и их вторичная перепродажа;

- Обеспечение открытости, гласности биржевых торгов;

- Аккумулирование свободных временно денежных средств и способствование передаче права собственности;

- Обеспечение гарантий выполнения сделок, которые заключены в биржевом зале;

- Обеспечение арбитража;

- Разработка кодекса поведения участников биржевой торговли, этических стандартов.

Выбор способа инвестиций

Читайте также: Консультационный бизнес. Методы и виды консультирования

Так как научиться торговать на бирже с прибылью сложно, начинающие могут вложить средства в опытных трейдеров.

Крупные брокеры фондовых бирж всегда предлагают несколько способов инвестиций, таких как:

- Создание портфеля, состоящего из акций нескольких крупных предприятий. Такие инвестиции относятся к долгосрочным и позволяют получать дивиденды за владение активами. Выбор ценных бумаг может осуществляться самостоятельно или по предлагаемой схеме. По окончании срока действия портфеля акции могут быть проданы по действующему курсу или остаться в собственности. Низкий процент доходности компенсируется максимальной надежностью инвестиции.

- Вложение средств в успешных трейдеров. Инвестиции поступают в распоряжение выбранного управляющего. Определенный процент от дохода по окончании договора останется у него, остальные средства вернутся к владельцу. Относится к высокодоходным краткосрочным инвестициям. Если управляющий потеряет все средства в процессе деятельности, то никакой ответственности не понесет.

- Самостоятельная торговля акциями. Все решения придется принимать, основываясь на собственной стратегии, поэтому доходность или убыточность этого вида инвестиций зависит от степени подготовки и опыта трейдера.

Фондовые биржи в мире

В России сейчас насчитывается 10 фондовых бирж, из них можно выделить:

- Санкт-Петербургская валютная биржа (СПВБ)

- Московская биржа (ранее до 2012 года — ММВБ-РТС), созданная в результате объединения РТС и ММВБ

Самая крупная фондовая биржа в России — это ОАО “Московская Биржа”.

Биржи в советской России закрыли в 1917—1918 г. В Российской империи до 1917 г. действовало семь товарно-фондовых бирж — в Москве, Петербурге, Киеве, Одессе, Варшаве, Харькове и Риге. Главной из них была Петербургская. В 1990-х годах прошлого века они открылись снова лишь после распада СССР.

Российское законодательство с 1 января 2014 года не предусматривает деления бирж на товарные, фондовые, валютные; для обозначения всех перечисленных выше типов используется термин «биржа» (п.6 ст. 29 Федерального закона от 21.11.2011 N 325-ФЗ (ред. от 21.12.2013) «Об организованных торгах»), а их деятельность регулирует Федеральный закон «Об организованных торгах» и другие нормативные акты.

Рассмотрим, более детально, что значит биржа фондовая.

Фондовая биржа — это организатор торговли на рынке ценных бумаг.

Как купить акции

Что бы купить акции вам нужно открыть счет у брокера который предоставляет доступ к биржам.

Самые известные брокеры на рынке США:

- Fidelity

- TD Ameritrade

- Vanguard

- Schwab

- Interactive brokers

Самые известные на Российском фондовом рынке:

- Финам

- Открытие

- Альфа-банк

- ВТБ

Полный список можно изучить на сайте Московской Биржы.

Купить акции напрямую на бирже нельзя. Биржа обеспечивает техническую инфраструктура, а брокеры являются обязательными посредниками при покупке и продаже финансовых активов.

Члены биржи

Членами биржи могут являться предста

Читайте также: Образец коммерческого предложения на выполнение работ

вители дилеров, брокерских фирм, ассоциаций и банков.

Членов биржи делят на две группы:

- оформляющие сделки только за свой счет;

- оформляющие сделки за счёт клиента и за свой счёт.

Доходы биржи состоят из:

- платы за листинг;

- комиссионного вознаграждения, которое взимают с участников биржевых торгов;

- взносов на создание необходимых резервов или покрытие текущих убытков;

- целевых, вступительных, ежегодных взносов членов биржи.

Фондовые биржи могут быть специализированными или универсальными. Специализированные фондовые биржи характерны тем, что в структуре их торгового оборота больше ценных бумаг одного типа.Универсальные фондовые биржи торгуют разными ценными бумагами.

Главными участниками биржевых торгов являются:

- Брокеры (торгуют за комиссионное вознаграждение по поручению клиентов).

- Дилеры (используют собственный капитал и торгуют самостоятельно).

- Маклеры

- Специалисты, проводящие консультации и занимающиеся анализом и.

- Руководители биржи (ответственны за выполнение законодательства и правил работы биржи);

- Организаторы торгов (обеспечивают проведение биржевого процесса).

Фондовая биржа является организованным рынком для торговли финансовыми стандартными инструментами, которые созданы профессиональными участниками рынка ценных бумаг для общих оптовых операций.

Как зарабатывают на бирже

Работа в классическом представлении на фондовом рынке является не чем иным, как инвестированием в долгосрочной перспективе. Речь идет о вкладах на временные промежутки от года и дольше. Такой подход обладает рядом преимуществ, а чтобы оценить основные из них, достаточно посмотреть на поведение биржевых или отраслевых индексов. Вкладывая средства на длительный период времени, можно накопить немало денег, что сложно сделать тем, кто предпочитает работу внутри дня.

Приступая к работе на бирже, следует познакомиться с диверсификацией, то есть с распределением средств между отдельными акциями. Это требуется делать для того, чтобы уберечь себя от возможных неприятностей, если вдруг одна или несколько ценных бумаг начнут вести себя непредсказуемым образом.

Грамотно используя диверсификацию и вкладывая средства на долгий срок, инвестор позволяет себе сгладить колебания рынка, ограничив их негативное влияние, что способствует значительному снижению рисков и увеличению потенциала прибыли. Как правило, маржинальная торговля при инвестировании не применяется, то есть не привлекаются заемные средства и работают исключительно на свои средства.

При принятии решения относительно долгосрочного инвестирования, вне зависимости от того, покупают акцию или продают, важно опираться на методы фундаментального анализа. Однако технический анализ также выступает значительным подспорьем, так как с его помощью определяют наиболее благоприятный момент входа или выхода из позиции.

В последнее время весьма популярным стал краткосрочный трейдинг с работой внутри дня, когда позиции не переносятся через ночь. Это наиболее рискованный стиль торговли, так как для получения существенной прибыли приходится часто рисковать, использовать не всегда точные на короткой дистанции сигналы технического анализа и подвергать себя большой психологической нагрузке.

Для скальпинга обязательно используют маржинальное плечо, чтобы увеличить размер позиции для получения значимых цифр прибыли. Обратной стороной будут возросшие риски, которые крайне важно контролировать и постоянно соизмерять с потенциалом прибыли.

История возникновения бирж

Предпосылки к образованию бирж возникли ещё в древнее время. Однако временем их официального появления считается Средневековье. Биржи б

ерут начало от купеческих сделок в итальянских торговых городах XIII-XIV вв. Их возникновение связывается с переходом от обмена и натурального производства к свободной продаже товаров, потребностями ускорения оборота капитала. Первые биржи были лишь товарными. Основное их назначение было в том, чтобы создать возможность срочных сделок купли-продажи при помощи заказа. Но в этот же период формируются основы будущих фондовых бирж. Так, в Италии и прочих странах Европы появляются вексельные ярмарки или постоянные вексельные рынки (Генуя, Венеция, Шампань, Флоренция, Лондон, Брюгге и т.д.).

Читайте также: Как получать до 10 % кэшбека за покупки на АлиЭкспресс: ТОП-5 надежных сервисов

Термин “биржа” означает в переводе с латыни “кожаный мешок”. В XIII в. г. Брюгге вексельные торги проходили на площади, где находился дом старинного семейства van der Burse, на гербе которого изображались три кожаных мешка (ter buerse). Собрания купцов на площади назывались “Borsa” (биржа). Это понятие к середине XIV в. уже широко применяется.

Первая фондовая биржа в мире была открыта в Амстердаме в 1602 г. На этой бирже впервые, вместе с государственными долговыми обязательствами и векселями, стали проводиться публичные подписки на акции, возникли первые биржевые лоты, биржевой клиринг обязательств.

В 1773 г. учредили Лондонскую фондовую биржу, которая до сих пор одна из самых крупных в мире.

Слеза и рубль, Как эмоции влияют на вашу торговлю

Далее большие выжимки из заметок нашего автора Lada.

Все знают, что в играх фондового рынка надо держать холодную голову. Но и в остальное время эмоциональная устойчивость не помешает: нами безжалостно манипулируют каждый день…

Делают это два злодея — маркетологи и наш собственный ум. Как известно, знание — сила, поэтому вот бомба на 2 минуты чтения, вооружайтесь!

Быть богатым больно

В нашем мозге кроме прочего есть две области: полосатое и миндалевидное тело. Полосатое тело активируется, когда мы обращаемся к знакомым понятиям, к чему-то опробованному раннее. Эта область отвечает за вознаграждение.

А миндалевидное тело отвечает за боль. Обе области действуют, когда мы принимаем решения об инвестициях: фактически, нам “больно” пользоваться незнакомыми инструментами и продуктами. Так не только в финансах, но и по жизни вообще… Но мы пока поговорим про деньги.

Из-за работы миндалевидного и полосатого тела человек до последнего будет нести деньги на вклад под низкий процент, хотя у него есть другие варианты: сберегательный счет в кредитном кооперативе под 12% годовых, например. Но вклад — это знакомо, а у альтернатив такой человек обязательно найдет недостатки.

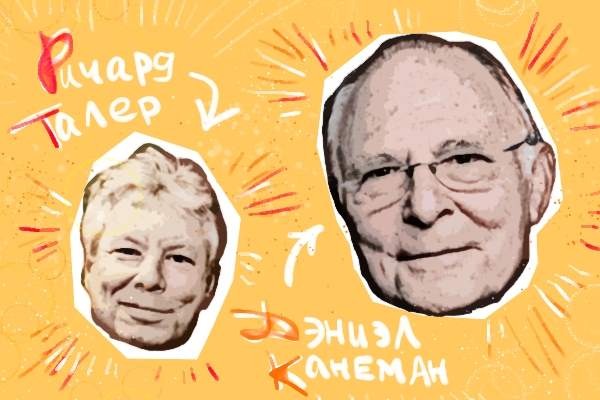

Нобелевку за слезы

Тема эмоций так популярна в мире бизнеса, что за нее дали Нобелевскую премию аж два раза: в 2002 году Даниэлю Канеману (классный писатель, кстати) и Ричарду Талеру. Оба автора привлекли научный мир революционными идеями — оказывается, маркетологи все делают неправильно!

Но эти ученые господа разоблачили не только маркетологов, но и инвесторов. Взять хотя бы эффект ореола, из-за которого мы чаще всего несем деньги куда попало.

Есть Сбербанк, самый известный банк страны. Из-за того, что он пользуется федеральной поддержкой и отделения есть на каждом углу, мы заключаем, что банк хорош и во всем остальном. Когда Сбербанк предлагает купить ценные бумаги через мобильное приложение, сколько лояльных клиентов это сделают?

Многие. Они ничего не знают о Сбербанке в качестве брокера, но делают ошибочный вывод о том, что банк и в этом хорош. Все благодаря эффекту ореола! Из-за него мы принимаем решения даже при недостатке информации, потому что у компании высокая репутация.

К черту доходность

Как разумные и образованные люди, мы прекрасно понимаем: надо ожидать лучшего, но готовиться к худшему. Например, никто из нас не выйдет на встречу без запаса времени. А вдруг пробка! Но в то же время мы не верим, что нам грозит задержка, просто перестраховываемся.

Но когда дело касается необычных решений — например, инвестиционных — мы проявляем чудеса психологии.

Взять хотя бы паевые фонды. Знаете, какой самый популярный запрос по ним? Конечно же, доходность. Хотя стоило бы спросить о старейшем, успешнейшем, популярнейшем фонде…

Вот в чем здесь проблема. Интернет показывает нам рейтинг, который возглавляет спекулятивный фонд: ему повезло в этом году. Но мы смотрим среднюю доходность за три года и видим,что она даже инфляцию не покрывает! Конечно, мало кто этим интересуется.

Помните пример со встречей и пробкой? Мы ожидаем лучшего, но готовимся к худшему. В примере с фондом мы ожидаем лучшего и готовимся к лучшему: несем все деньги в одно место, прогораем, плачем.

Вместо заключения

Даже если вы не фанат чтения, время от времени смотрите статьи по поведенческой психологии и когнитивистике. Сейчас это рок-звезды в мире наук, которые имеют прямое практическое применение.

Четыре типа бирж

В мире в начале ХХ в. образовалось четыре главных вида бирж, которые русский ученый Филиппов А. характеризовал так:

- биржа, как собрание, доступное для всех. Такие биржи или вообще не имеют законодательных определений, которые бы регламентировали их деятельность или такая регламентация очень ограничена. Правительство осуществляет только общий надзор за порядком на бирже. Всякий, кто не угрожает порядку биржевого собрания, имеет к нему доступ. Биржевое помещение предоставляется или правительством, или какой-либо корпорацией. Такие биржи распространены во Франции, Голландии, Бельгии;

- биржа как регламентируемое государством всесторонне замкнутое собрание. Биржевая торговля тут подчиняется действию законодательных определений и находится под строгим контролем администрации. Но ввиду того, что посетители биржи в корпорацию не организованы, а биржа имеет только характер собрания, то членов биржевого комитета назначают вне биржи соответствующей инстанцией. К этому виду относились большая часть германский бирж, кроме ганзейских;

- биржа как регламентируемая всесторонне государством корпорация. Посетители биржи объединяются в корпорацию, а биржевой комитет из их числа избирается. Административный контроль и законодательное нормирование те же, что и во втором варианте. Биржевой комитет подчинен строго правительственному органу. Кроме членов корпорации к торгам допускают посторонних лиц, но по специальному разрешению и с ограниченными правами. Данный вид бирж действовал в России и Австро-Венгрии;

- биржа как частное учреждение или свободная корпорация. Основана без всякого вмешательства правительства акционерной компанией или частной корпорацией, которая или отождествляется с биржей (США), или одной из своих главных целей имеет заведование и содержание биржи (Англия). Специального биржевого законодательства нет или оно ограничено немногими определениями. Биржевой комитет наделяется широкими полномочиями и избирается общим собранием членов биржи.

В основание этой классификации положены два главных фактора:

- форма организации бирж как замкнутых и открытых рынков;

- степень вмешательства государства в область биржевой деятельности.

Развитие в России биржевой торговли имеет собственную историю. Купеческие сходки биржевого характера проходили еще во времена Великого Новгорода, но первая постоянная биржа возникла в России в Петербурге лишь в 1703 г. В 1705 г. для нее соорудили особенное здание и установили определенные часы собраний купечества в нем. Первая биржа была товарной. Началом функционирования регулярной биржи в Москве является ноябрь 1839 г. В 60-е годы открыли биржи в Туле, Иркутске, Риге, Казани, Самаре. В России к началу 1914 г. насчитывали 115 бирж.

Как приступить к работе

С технической стороны работа современных инвесторов и спекулянтов на фондовом рынке сегодня крайне проста, так как бесперебойный Интернет и функциональное программное обеспечение гарантируют стабильную связь и точное исполнение приказов практически мгновенно. Сложнее подобрать оптимальную стратегию, которая подойдет под психологический тип трейдера и даст достаточное количество точных и понятных сигналов. При выборе стратегии придется сразу определить, какой именно вид прогнозирования будет применяться в работе – с опорой на технический или фундаментальный анализ.

Использование фундаментального метода прогнозирования строится на знании и понимании экономических законов, влияющих на цену финансовых инструментов. Применение технического анализа базируются на математических и графических закономерностях. При этом особых познаний для успешной работы на требуется, из-за чего стабильную прибыль на фондовом рынке могут получать обычные люди без специальной подготовки.

Читайте также: 10 лучших курсов по инвестированию для начинающих и опытных инвесторов

Однако для грамотного составления портфеля акций с соблюдением принципа диверсификации понадобится взять в расчет немало разных факторов. Здесь мало просто пройти обучающий курс, которых сейчас много, тут очень многое зависит от опыта самого трейдера/инвестора. Поэтому крайне важно начинать работу без нацеленности на большие суммы прибыли. Поначалу крайне важно работать с небольшими объемами, пока не появится уверенность в своих силах.

В последнее время написано много толковых книг по работе на фондовом рынке, поэтому недостатка в информации не будет. Но теория теорией, поэтому приступая к практике среди прочего важно регулярно проводить работу над ошибками, постоянно анализируя удачные и неудачные трейды в поисках условий, которые помогут в будущем делать больше прибыли на первых и нести меньше убытка по вторым. Работа с прибылью на фондовом рынке при накоплении опыта становится чем-то совершенно естественным.

Причем важно сразу выработать правильно отношение, чтобы не воспринимать деятельность на бирже через призму прибыли и убытка. Намного более правильным будет смотреть на это через призму правильных и неправильных действий. Как говорил один из основателей SMB Capital, нужно просто сделать один хороший трейд, а потом еще и еще один. И неважно, каждый ли из них закроется в плюс, так как минус по правильному трейду – это не критично, ведь в перспективе прибыль будет гарантирована! Но вот если отступать от своих правил и рекомендаций стратегии, совершая бездумные трейды, то тут и прибыли радоваться не стоит, так как с таким подходом слив счета рано или поздно все же случится.

Распространенные ошибки начинающих трейдеров

Так как торговать акциями онлайн можно с помощью любого устройства, имеющего доступ к сети интернет, каждый может попробовать свои силы.

Новички в мире ценных бумаг обычно совершают однотипные ошибки, приводящие к потере инвестиций. К ним относятся:

- Низкий уровень подготовки. Многие не желают учиться и начинают торговлю без обучения. Бессистемная торговля, основанная на эмоциях, обычно приводит к быстрой потере вложенных средств.

- Покупка акций на крупные суммы, превышающие 5 % от инвестиции, приводит не только к крупным выигрышам, но и большим убыткам. Следует осуществлять сделки, не превышающие 2% от имеющихся средств.

- Попытки отыграться сразу после закрытия убыточной сделки почти во всех случаях являются прямым путем к полному сливу депозита. Фондовая биржа – не рулетка, поэтому нельзя применять принцип «Мартингейла» или другие сходные стратегии. Следует провести тщательный разбор почему случились потери и, после выявления причин, стараться избегать повторений.

- Повторение на практике услышанного от «звезды» или известного гуру в этой сфере. Большинство таких советчиков сидит на зарплате у брокеров и бирж, приманивая своими авторитетными речами дополнительных вкладчиков.

- Не использование «стоп» при торговле. Стопы позволяют ограничить убытки и закрыть сделку при достижении необходимого курса. Это позволяет работать, даже отлучившись от компьютера.

- Отсутствует анализ открытых ордеров. Все совершаемые сделки, цены на момент покупки и другая информация должна записываться. Независимо от того, убыточная или прибыльная закрытая сделка, необходимо проводить полный разбор. Если сделка прибыльная – выяснить почему и стараться в дальнейшем использовать эту информацию.

Тщательный анализ каждой сделки, знание основ фундаментального и технического анализа, основных терминов, работа с демонстрационными счетами, изучение дополнительной информации помогут трейдеру начать торговать на бирже без потери депозита. Аккуратное отношение к получаемой информации и повышение мастерства позволят со временем начать торги на средства других инвесторов, получая вознаграждение за успешное управление.