Конкретные размеры аванса (или заработной платы) за первую половину месяца Трудовой кодекс не устанавливает. Роструд в письме от 08.09.2006 N 1557-6 разъяснил, что размер аванса за первую половину месяца определяется соглашением администрации предприятия (организации) с профсоюзом при заключении коллективного договора. При этом минимальный размер должен быть не ниже тарифной ставки сотрудника за отработанное время. Таким образом, размер аванса следует установить правилами внутреннего трудового распорядка, коллективным договором, трудовым договором в сумме не меньшей, чем сумма оплаты труда за фактически отработанное время (фактически выполненную работу) .

Как правило аванс в размере 40% к заработку бывает.

Здравствуйте! Аванс не может быть больше зарплаты. Зарплата — это начисление за полный отработанный месяц, аванс за первую часть, остаток за вторую. Согласна с коллегой,обычно устанавливается аванс не более 50% от размера з/п. Если на Вашем предприятии установлен больший процент, то оставшаяся часть естественно будет меньше.

Законодательством не определено процентное соотношение аванса к заработной плате.

Но есть нормативно-правовые акты, согласно которым размер аванса и заработной платы должны быть примерно одинаковы, но не может быть ниже тарифной ставки за отработанный период, но ничего не сказано, что аванс не может превышать половину заработной платы.

Читайте также: Подтверждение дохода ип для банка. Справка о доходах ип

Письмо Роструда от 08.09.2006 N 1557-6 «Начисление авансов по зарплате»

В соответствии со статьей 136 Трудового кодекса заработная плата выплачивается не реже чем каждые полмесяца в день, установленный правилами внутреннего трудового распорядка организации, коллективным договором, трудовым договором.

Конкретные сроки выплаты заработной платы, а также размеры аванса Трудовой кодекс не регулирует.

Вместе с тем следует учитывать, что, согласно Постановлению Совета Министров СССР от 23.05.57 N 566 «О порядке выплаты заработной платы рабочим за первую половину месяца», действующему в части, не противоречащей Трудовому кодексу, размер аванса в счет заработной платы рабочих за первую половину месяца определяется соглашением администрации предприятия (организации) с профсоюзной организацией при заключении коллективного договора, однако минимальный размер указанного аванса должен быть не ниже тарифной ставки рабочего за отработанное время.

Таким образом, что касается конкретных сроков выплаты заработной платы, в том числе аванса (конкретные числа календарного месяца), а также размеров аванса, они определяются правилами внутреннего трудового распорядка, коллективным договором, трудовым договором.

Таким образом, кроме формального выполнения требований статьи 136 Трудового кодекса о выплате заработной платы не реже 2 раз в месяц работодателем, при определении размера аванса следует учитывать фактически отработанное работником время (фактически выполненную работу).

Письмо Минздравсоцразвития РФ от 25.02.2009 №22-2-709 «О сроках и порядке выплаты заработной платы»

ст. 136 Трудового кодекса Российской Федерации предусмотрена выплата заработной платы не реже чем каждые полмесяца в день, установленный правилами внутреннего трудового распорядка организации, коллективным договором, трудовым договором. Это означает, что при авансовом методе начисления заработной платы за каждую половину месяца заработная плата должна начисляться примерно в равных суммах (без учета премиальных выплат).

Так как работа у вас почасовая, то соответственно расчет аванса и зарабоной платы должны производиться исходя из отработанного периода. Если вы считаете, что ваши права нарушаются, можете обратиться в инспекцию по трудовым спорам, для того чтобы провели проверку на вашем предприятии о правильности применения трудового законодательства при начислении аванса и заработной платы.

Согласно ТК РФ, выплата заработной платы осуществляется не единым платежом. Заработанные деньги сотрудник получает как минимум 2 раза в месяц. Первый из этих платежей является авансом. Следует учитывать, что в данном случае это не предоплата. Хотя такой вариант также возможен. Однако в большинстве случаев аванс – это деньги, которые человек уже заработал.

Вместе с тем следует отметить, что такого понятия, как «аванс», в ТК РФ не существует. Здесь речь идет только о заработной плате, то есть деньгах, заработанных сотрудником за месяц. При этом зарплата может состоять из нескольких частей:

В каких случаях аванс может быть больше заработной платы

В первую очередь нужно сделать одно важное уточнение. На самом деле аванс может быть больше зарплаты в одном случае – если человеку переплатили. Иными словами, работник получил деньги наперед, за работу, которую он еще не выполнил. В таком случае аванс действительно будет больше, чем заработная плата. Соответственно, в следующий раз работник получит меньше. Бухгалтерия просто вычтет разницу из очередного аванса или зарплаты.

Если же получивший такую выплату работник решит уволиться, деньги придется вернуть. Наиболее простой вариант – сделать это в добровольном порядке. Однако ситуации, как известно, бывают разными. Нередко причиной увольнения становится конфликт. При этом работник, считая себя несправедливо обделенным, отказывается возвращать работодателю деньги, которые были получены за еще не выполненную работу. Об этом говорить можно очень долго. Вместе с тем такие действия работника – это явное нарушение законодательства. Соответственно, работодатель имеет полное право принудительно взыскать с него деньги, например, обратившись с соответствующим исковым заявлением в суд.

По большому счету это все возможные случаи, когда аванс может оказаться больше заработной платы. Однако есть и другие ситуации. Например, авансовая выплата оказалась больше, чем оставшаяся часть зарплаты, выплаченная сотруднику. Возникнуть такая ситуация может, например, если человек получил аванс, а затем, проработав день-два, ушел на 2 недели на больничный. Понятно, что в таком случае аванс будет явно больше, чем оставшаяся часть заработной платы. Это также относится и к ситуациям, когда работник принимает решение уволиться через несколько дней после получения предварительной выплаты.

Рассмотрим еще один вариант. Например, руководитель организации принял решение выплачивать аванс в размере 70 процентов от заработной платы. Сразу отметим, что действующее трудовое законодательство допускает такой вариант. Иными словами, данное решение является вполне законным. В таком случае аванс явно превышает остаток по зарплате. Однако здесь есть одно ключевое слово. Все правильно – это остаток. Ведь аванс – это часть заработной платы. Соответственно, он не может быть больше зарплаты. Просто в таком случае оплата труда осуществляется неравными частями.

На практике такие выплаты производятся достаточно редко. Все дело в том, что ТК РФ определяет дату получения зарплаты как последний день месяца, за который она начислена работнику. Вместе с тем предприятие или организация (налоговый агент) должны перечислить в бюджет налог на доход физлиц в определенные сроки. Здесь выставлены достаточно жесткие рамки. НДФЛ следует перечислить в день получения средств в банке для последующей выплаты заработной платы. Хотя здесь есть и иной вариант. Законодательство допускает перечисление НДФЛ на следующий день после того, как работникам была выплачена заработная плата наличными.

Пример расчета НДФЛ с выплат

Компанией зафиксированы в локальных документах такие сроки выплат зарплаты: (нажмите для раскрытия)

- аванс – 25 число текущего месяца

- расчет – 10 число следующего месяца.

Зарплата Бикбаева И.И. 40000 руб.

25.11.2020 работнику выплачен аванс в размере 20000 руб. и НДФЛ не исчислен.

30.11.2020 рассчитывается сумма НДФЛ 5200 руб. (40000 руб. * 13%).

10.11.2020 удерживается полная сумма НДФЛ при расчете и перечисляется в бюджет, также перечисляется расчет в размере – 14800 руб.

Расчет аванса по заработной плате

Аванс 40% – нарушение? Иногда аванс 40 процентов от зарплаты – нарушение ст. 136 ТК РФ. Откуда берётся эта цифра? Поясним, как рассчитать аванс по зарплате. ПРИМЕР Величина оплаты труда за первую половину месяца должна соответствовать трудовым затратам сотрудника. 100% оклада МИНУС 13% НДФЛ = 87% оклада. Половину оклада – 43,5% – условно округляем до 40%. То есть на практике перед бухгалтером обычно стоит задача не доводить дело до задолженности по подоходному налогу.

Поэтому оставляют как бы резерв под НДФЛ, выдавая аванс не 50, а 40% от оклада. Хотя де-юре это нарушает советское постановление № 566, которое мы упоминали выше. Таким образом, сколько процентов платят аванс от зарплаты, в большинстве случаев зависит от фактически отработанных дней за первую половину месяца.

Основание для определения размера аванса

Зарплата за половину месяца – аванс, необходимо выплатить не позже последней даты месяца, на основании того, что по ТК РФ зарплата за месяц выплачивается не позже 15 числа следующего месяца, что означает, что между выплатами должно быть 15 дней. Например, если аванс выплачивается 18-го числа, то расчет осуществляется 3-го числа, следующего месяца, иначе – это нарушение законодательства в области трудовых отношений.

Важно! При установлении дат выдачи аванса и зарплаты нужно соблюдать требования: промежуток между выплатами – 15 дней и расчет не позже 15-го числа, следующего месяца.

Аванс по заработной плате

В избранноеОтправить на почту Как рассчитать аванс по зарплате? Ответить на этот вопрос однозначно совсем непросто, ведь не только порядок расчета аванса, но и само это понятие в явном виде трудовым законодательством не определено. Как же быть? Давайте разбираться. Что такое аванс и в какие сроки его необходимо выдавать? Как правильно считать по новым правилам аванс в 2017 году? Платится ли НДФЛ при выдаче аванса? Итоги Что такое аванс и в какие сроки его необходимо выдавать? Все, кто работал по найму, понимают, что такое аванс на практическом уровне.

НДФЛ и взносы с аванса

Для целей исчисления НДФЛ дата расчета – последняя дата месяца, по этой причине НДФЛ с аванса удерживать не надо. Расчет размера НДФЛ производится в последнем числе месяца, а удержание и перечисление в бюджет – при выплате расчета. Аналогично производятся расчеты выплат страховых взносов.

Страховые взносы исчисляются и уплачиваются по окончании календарного месяца с полной суммы зарплаты, начисленной за этот месяц, в том числе и с той ее части, которая уже была ранее выдана работнику как аванс, и отдельно уплачивать страховые взносы с аванса по зарплате не требуется.

Советник государственной гражданской службы РФ 1 класса Е.Б. Баландина

Новые правила расчета аванса в 2020 году

Таким образом, заработная плата составит: (10000-4761,90)+10000+3000=18238,10 рублей (с учётом удержания НДФЛ выплата составит 15867,15 рублей. Как производится выплата аванса? Федеральная служба по труду и занятости в своём письме от 26 сентября 2020 г.

Читайте также: Минтруд предложил выплачивать закрывшим дело ИП пособие 12 тыс. руб.

№ ТЗ/5802-6-1 «О порядке выплаты премий» поясняет следующее: в соответствии со ст. 136 ТК РФ заработная плата выплачивается не реже чем каждые полмесяца в день, установленный правилами внутреннего трудового распорядка, коллективным договором, трудовым договором. Указанные требования установлены к выплатам заработной платы, начисленной работнику за отработанное в конкретном периоде за рабочее время, за выполнение нормы труда (должностных обязанностей).

Бухучет аванса

В учете при выдаче аванса будут сделаны такие проводки:

ОперацияДебетКредитПроизведена выплата работникам аванса из кассы7050Депонирован неполученный работниками аванс из кассы7076, субсчет «Расчеты по депонированным суммам»Внесен депонированный аванс на расчетный счет организации5150Получен в кассу депонированный аванс с расчетного счета5051Выплачен из кассы депонированный аванс7650Начислена компенсация за задержку выплаты аванса9173Перечислена на расчетный счет работника сумма компенсации, начисленной за задержку выплаты аванса7351Выдана из кассы сумма компенсации, начисленная по причине задержки выплаты аванса7350Перечислен работнику аванс на расчетный счет7051

Как рассчитать аванс по зарплате — новые правила расчета

Электронный журнал, пошаговое бесплатное обучение

При выплате первой части заработной платы или аванса, привычного по названию большинству работников, необходимо чёткое соблюдение законодательства Российской Федерации. Данная статья позволит разобраться в сроках, размере авансовых выплат и штрафных санкциях, следующих при нарушении выплаты аванса по заработной плате. Что такое аванс по заработной плате? Согласно ст.136 НК РФ заработная плата выплачивается не реже чем каждые полмесяца. Конкретная дата выплаты заработной платы устанавливается:

- правилами внутреннего трудового распорядка,

- коллективным договором,

- трудовым договором не позднее 15 календарных дней со дня окончания периода, за который она начислена.

Таким образом, первая выплата заработной платы, выплаченная до закрытия месяца, является авансом.

Административная ответственность за задержку аванса

За задержку или частичную выплату аванса ст. 5.27 КоАП РФ регулирует ответственность в форме предупреждения или штрафных санкций:

НаложениеНарушениеПервичноеПоследующие1.Должностные лица10000 – 2000020000 – 30000 или дисквалификация2.ИП1000 – 500010000 – 300003.Юридические лица30000 – 5000050000 – 100000

Важно! При этом не должно быть корыстного умысла, в этом случае может быть применено уголовно наказание.

Как считать аванс по зарплате в 2020 году

В целом, термина «аванс» в трудовом законодательстве нет. Присутствуют лишь:

- первая выплата заработной платы;

- вторая выплата заработной платы.

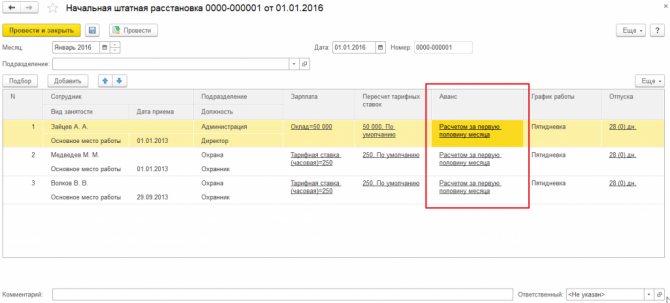

Но тремин «аванс» плотно вошёл в обиход работников, что позволяет в общении применять данную интерпретацию первой выплаты заработной платы. Как рассчитать аванс по зарплате? В соответствии с Письмом Министерства труда и социальной защиты РФ от 3 февраля 2016 г. № 14-1/10/В-660 «О сроках выплаты заработной платы, а также о размере выплаты заработной платы за полмесяца» при определении размера выплаты заработной платы за полмесяца следует учитывать фактически отработанное сотрудником время (фактически выполненную им работу).

Онлайн журнал для бухгалтера

Внимание

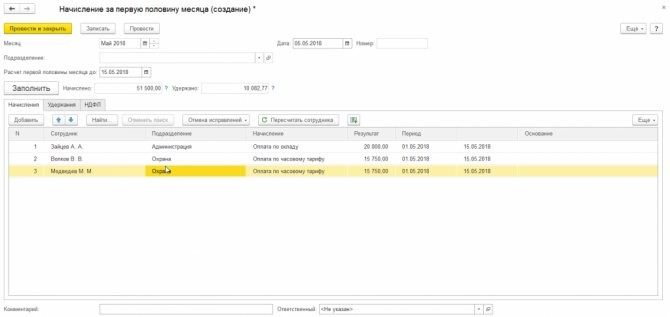

Выплата начисляется двумя методами для сравнения: календарным и по учету рабочего времени. Первая часть месяца отработана полностью Исходные данные: Монтер пути Вахтангов Г. А. отработал в феврале 2018 полные рабочие дни в первой половине месяца.

Сотрудник имеет надбавку за выслугу лет в системе ОАО «РЖД» 10%. Его должностной оклад составляет 30 000. Расчет: Рассчитаем календарным методом. Аванс = (30 000 +3 000) * 50% = 16 500. Рассчитаем методом учета рабочего времени: Аванс = (30 000 + 3 000) / 19 * 11 = 19 105. Видно, что данные суммы разнятся.

Это происходит из-за того, что февраль – короткий месяц, и первая его половина больше, чем вторая. Именно метод с использованием учета норм рабочего времени в данном случае будет вернее. Почему? В случае если во второй половине месяца работник уйдет в отпуск или на больничный, его права будут ущемлены.

Как рассчитать аванс по зарплате

Платится ли НДФЛ при выдаче аванса? При выплате зарплаты работодатель выполняет функции налогового агента, удерживая НДФЛ из дохода работника. Зарплата становится доходом с точки зрения налогообложения в последний день расчетного месяца (п.

2 ст. 223 НК РФ). А т. к. аванс выплачивается в течение расчетного периода, то на момент его выплаты доход за период еще не получен и, соответственно, нет основания для уплаты НДФЛ. Эта позиция отражена, в частности, в письме Минфина от 13.07.2017 № 03-04-05/44802. Однако если на предприятии дата получения аванса установлена в последний день месяца, то налоговики могут признать эту выплату доходом за истекший период. В этом случае предприятию придется рассчитывать и удерживать НДФЛ дважды в месяц. Позицию налоговых органов по данному вопросу поддержал и Верховный суд (определение от 11.05.2016 № 309-КГ16-1804).

Пример размера аванса за январь 2020

В организации в локальных документах установлено: размер аванса исчисляется пропорционально отработанного времени исходя из оклада и сроки выплат зарплаты: (нажмите для раскрытия)

- аванс – 20 число текущего месяца

- расчет – 15 число следующего месяца.

Оклад Бикбаева И.И. – 30000 руб.

Рассчитаем аванс за январь 2020 г.:

В январе – 17 рабочих дней, Новогодние каникулы с 01 по 08 января

Так, с 01 по 15 января – 5 рабочих дней

Аванс, при условии того, что работник отработает все 5 дней, составит: (30000 руб. / 17 дней) * 5 дней = 8823,53 руб.

Ответы на распространенные вопросы

Вопрос №1: Работник, отработав 1 день – 03.12.2020 г., заболел и с 04.12.2020 г. — на больничном. Нужно ли выплатить аванс, до 15.12.2020 г. он еще не выздоровел и находится на больничном?(нажмите для раскрытия)

Ответ: Аванс нужно рассчитать пропорционально времени работы, т.е., если работник работал всего 1 день и это отражено в табеле, его нужно рассчитать. Доказательством болезни будет служить листок нетрудоспособности, который работник может предоставить для компенсации в течение полугода.

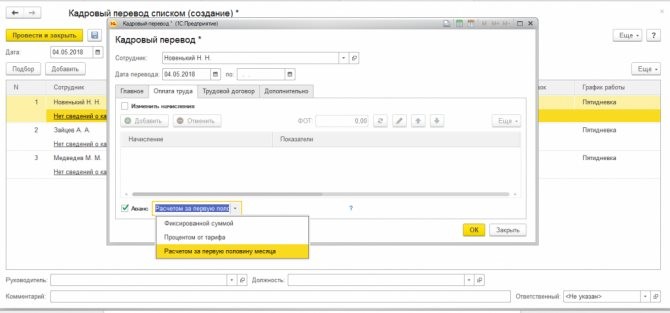

Вопрос №2: Можно ли в локальных актах организации прописать выплату аванса работникам в одинаковом размере, например, 10000 руб.?

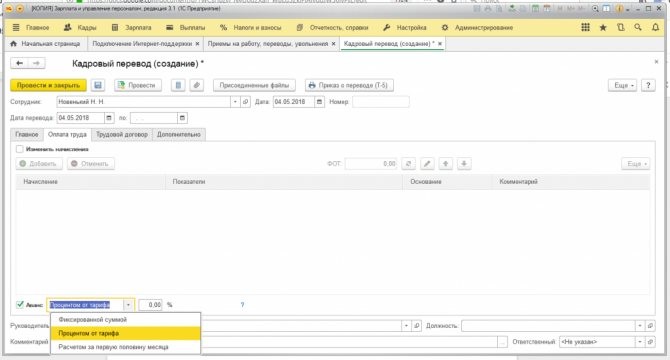

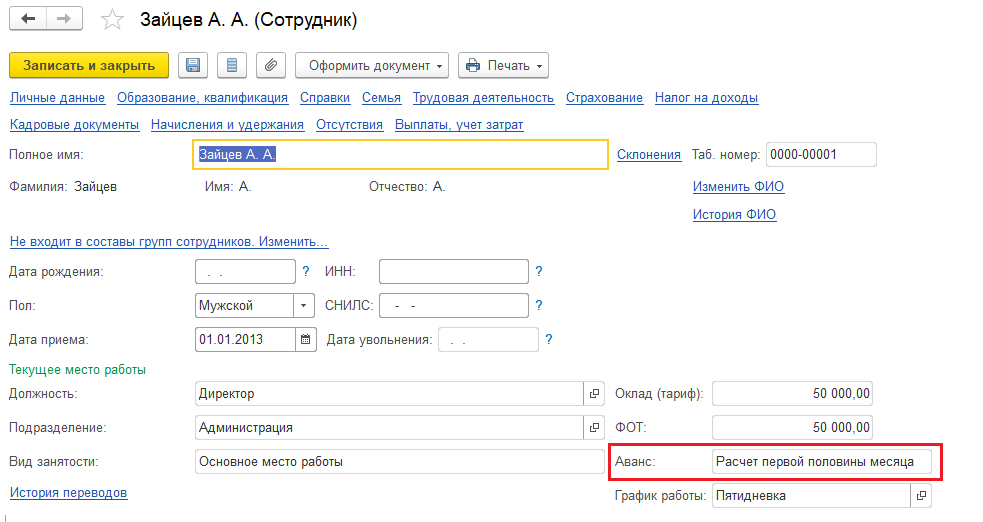

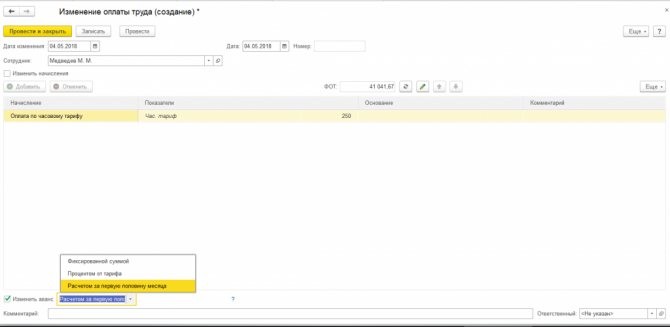

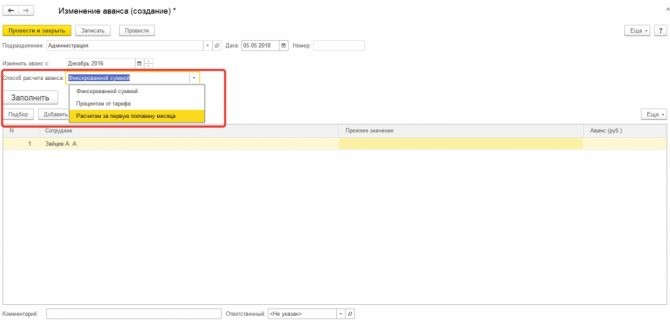

Ответ: ТК РФ не устанавливает размер аванса, поэтому организация вправе прописать в локальных актах сумму аванса в фиксированном размере, но правильнее будет, если работник получит аванс пропорционально времени работы по факту, чтобы не было дискриминации и ущемления работников в правах.