Нормативно-правовая база

Прощаться с содержимым собственного кармана всегда непросто. В этом отношении уплата налога на добавленную стоимость (НДС) для налогоплательщика представляет собой «лайтовый» вариант расставания с денежными знаками. Допустим, фирма продаёт школьные тетради. Втридорога, разумеется. Откуда берётся такой накрученный ценник? За счёт включения в итоговую сумму чека налога на добавленную стоимость. Его называют косвенным, так как фирма выплачивает его не из своего кошелька, а перекладывает эту ответственную миссию на покупателей. Купили тетрадку? Часть выручки добросовестный продавец честно перечислит в налоговую. Всё это абсолютно законно в соответствии:

- с Налоговым кодексом;

- Постановлением Правительства РФ от 26 декабря 2011 года № 1137 (утверждающим правила заполнения документации при расчётах по НДС);

- Приказом ФНС РФ от 29 октября 2014 года № ММВ-7-3/[email protected] (устанавливающим форму специальной налоговой декларации).

Особенности налогообложения

НДС обязаны уплачивать:

- организации;

- ИП;

- лица, занимающиеся транспортировкой товара через границу Таможенного союза.

Освобождаются на год от положенных выплат в бюджет следующие компании и предприниматели (за исключением налогоплательщиков, занимающихся реализацией подакцизных товаров и ввозом продукции на российскую территорию):

- суммарная прибыль которых за три последние месяца подряд не достигла порогового значения в 2 млн руб.;

- вновь перешедшие на единый сельскохозяйственный налог (ЕСХН);

- использовавшие режим ЕСХН в предыдущем налоговом периоде при доходе, не превысившем: за 2020 год – 100 млн руб., 2020 год – 90 млн руб., 2020 год – 80 млн руб., 2021 год – 70 млн руб., 2022 год и далее – 60 млн руб.

Освобождение от НДС в отношении операций по реализации товаров (за исключением ввозимых из-за границы) действует для налогоплательщиков:

Читайте также: Хлебопекарня как бизнес: как открыть, выгодно или нет?

- применяющих системы ЕСХН, «упрощёнки», «вменёнки», патента;

- участвующих в проекте «Сколково».

Формула расчёта суммы, которую предстоит отдать государству, выглядит следующим образом:

Итоговый НДС = исходящий (налоговая база * ставка) – входной + восстановленный, где:

- Налоговая база – стоимость реализованного товара (работы, услуги).

- Ставка – фиксированная НК РФ величина, дифференцированная в зависимости от вида операции:

- экспорт, услуги по международной перевозке – 0 %;

- продажа товаров: для детей, продовольственной группы, периодики (за исключением изданий рекламного либо эротического характера), медицинских изделий; услуги по внутренним авиаперевозкам – 10 %;

- иное – 20 %.

- Входной НДС – сумма платежа, выставленная поставщиком в счёте-фактуре.

- Восстановленный НДС – «остаток» входящего налога, ранее заявленный как вычет, который в ряде ситуаций надлежит перечислить в бюджет.

Порядок расчётов

Перечисление положенных сумм осуществляется одинаковыми частями поэтапно с разбивкой по трём месяцам, следующим за завершённым отчётным периодом, не позднее 25-го числа. В этот же срок следует подать электронную налоговую декларацию с указанием данных книг покупок и продаж, а также сведений из выставленных счетов-фактур. Уплата производится по месту учёта налогоплательщика.

Возврат для физических лиц

Ласкающие слух выражения «налоговый вычет», «компенсация» будоражат умы экономных граждан, не готовых смириться с тем, что на их скромный бюджет покушается государство. Совершая крупные покупки, многие задаются вопросом, можно ли физическому лицу, как и юрлицу, вернуть НДС с приобретения дорогостоящего товара на карту. Увы, в нашем случае фактор цены не имеет значения.

Кому положена компенсация?

Вернуть сумму налога в форме денежной выплаты вправе физлицо – гражданин другого государства в том случае, если он:

- въехал на территорию России по паспорту, выданному государством, не входящим в Евразийский экономический союз (ЕАЭС);

- купил неподакцизный товар в розницу у продавца-налогоплательщика НДС;

- осуществляет вывоз покупки за периметр таможенной территории Евразийского экономического союза, пересекая установленные Распоряжением Правительства РФ от 07 февраля 2020 года № 173-р пункты пропуска через Государственную границу.

Алгоритм получения компенсации

Система возврата НДС физ. лицам (называемая Tax Free) работает следующим образом. Иностранец (не гражданин ЕАЭС):

- Совершает в течение суток покупки в розничной сети на сумму не менее 10 тыс. руб. (с учётом налога на добавленную стоимость).

- Требует от продавца специальный чек (с указанием данных о продавце, покупателе, товаре, ценнике и сумме налога, штрихового кода, даты сделки).

- Вывозит приобретённый товар в трёхмесячный срок за пределы ЕАЭС через пункты пропуска российской госграницы. Данный факт удостоверяется таможенным органом путём проставления отметки на чеке.

- В течение года с даты приобретения товара обращается за компенсацией налога в организацию розничной торговли (уполномоченную ею компанию), предъявив свой паспорт и чек с таможенной отметкой.

- Получает возврат НДС на банковский счёт или наличными деньгами.

Подробности

Согласно статье 164 Налогового кодекса услуга по компенсации НДС может быть платной (облагается по ставке 0 %). Это означает, что за возврат своих кровных иностранному покупателю в таком случае придётся заплатить. Соответственно, сумма итоговой выплаты будет равна разнице между уплаченным налогом и стоимостью услуг по его компенсации.

Выплата компенсации за НДС: что это такое, как расшифровывается, развод

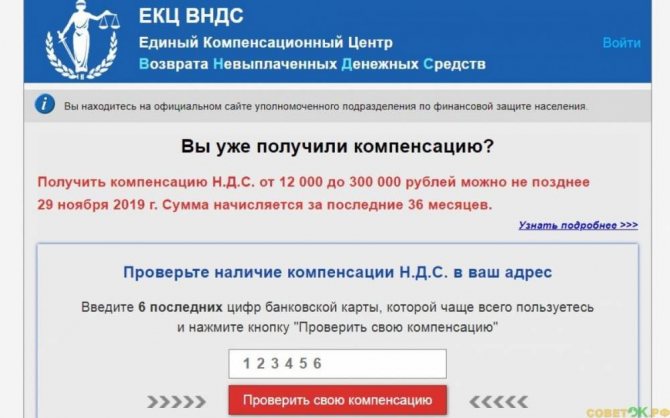

В последнее время пользователям сети Интернет часто приходят предложения от Единого Компенсационного Центра возврата невыплаченных денежных средств. Например, компенсация за НДС.

Человек видит баннер или сообщение у себя на электронной почте о том, что ему полагается некая компенсация от государства. Один щелчок по ссылке и пользователь оказывается на сайте этого самого компенсационного центра.

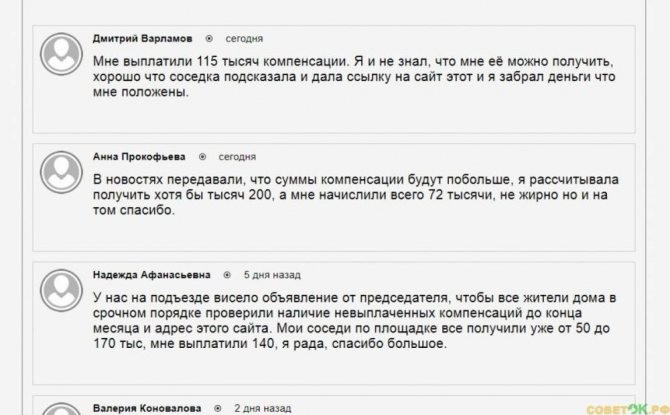

Следует отметить, что дизайн сайта крайне прост и лаконичен: никаких лишних и ярких картинок, минимум ненужной информации. Неопытный гражданин и правда может подумать, что перед ним официальный ресурс какой-то неизвестной до текущего момента государственной структуры. Подкупает и чат, в котором между собой общаются якобы «реальные» люди. Причем, диалоги они ведут такие, что вся эта ситуация кажется вполне нормальной.

«Кто-то уже получил деньги?», «Что это за сайт такой, прислали уведомление, хотелось бы узнать, могу ли получить компенсацию и что мне вообще полагается?», «Я получил, все законно, но правительство скрывает от нас эти возможности», «А мне ничего не полагается, у меня компенсации нет». В подобном ключе боты беседуют друг с другом и зашедший на сайт пользователь может подумать, что все именно так, как они рассказывают.

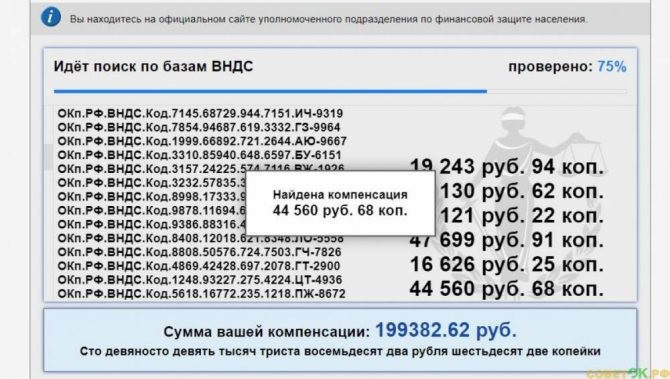

Суть развода состоит в том, что сначала человеку предлагается ввести ФИО и дату рождения. Есть ресурсы, где предлагается ввести 6 последних цифр своей банковской карты, якобы, именно по счету будет производиться расчет уплаченного НДС.

После этого начнется «проверка», которая займет не боле 1 минуты. Далее появится табличка, гласящая, что пользователю полагается компенсация в размере от 100 000 рублей. У всех эти суммы разные, генерируются они случайно. Для получения денег требуется связаться с юристом в специальном окошке снизу.

Читайте также: Где лучше взять займ на карту с хорошими отзывами?

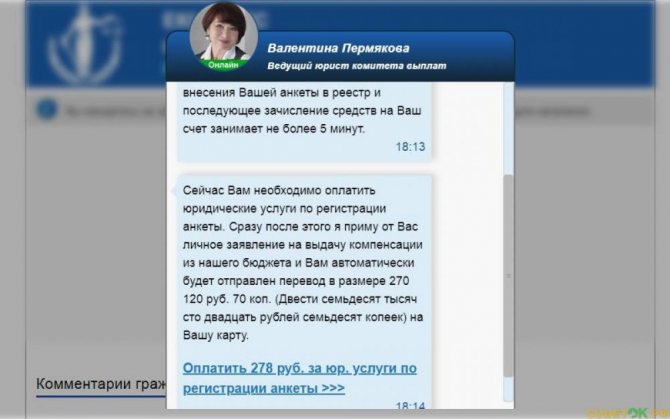

Это еще один бот, который выдаст заранее приготовленный текст и предложит заполнить анкету. Далее выяснится, что для регистрации нужно оплатить юридические услуги. Причем сделать это требуется здесь и сейчас, оплата этих «услуг» с компенсации является невозможной.

Как правило, сумма незначительная, в среднем рублей 100-300. Именно это и делает ловушку привлекательной и многие люди перечисляют эти деньги. Сильно по карману такая трата не ударит, да и она кажется, действительно, похожей на какую-то государственную пошлину.

А дальше начинается уже конкретный развод на деньги. После оплаты первой суммы следует необходимость оплаты еще каких-либо услуг или самой регистрации в системе, а затем находится еще несколько причин, почему требуется внести на счет еще и еще. Разумеется, никаких выплат нет и хорошо, если человек остановится на первой выплате.

Но иногда потенциальные компенсации в 200-300 тысяч так застилают глаза пользователям, что они никак не могут остановиться. Допускать такого не следует, нужно сначала поискать отзывы в сети, а также проверить реальность существования данной организации в РФ.

Возврат НДС для юридических лиц

Компенсации подлежит входящий налог в части, превышающей размер исходящего. Для возмещения данной суммы потребуется подготовиться к проведению камеральной проверки.

Условия возмещения

Осуществить возврат денежных средств получится, если налогоплательщиком соблюдается ряд условий:

- представил в инспекцию декларацию с суммой возмещаемого НДС;

- обратился за возвратом в рамках трёхлетнего срока;

- представил полный комплект документов, истребованных должностным лицом проверяющего налогового органа.

О дате камеральной проверки налогоплательщик не уведомляется.

Общий порядок

По факту окончания проверочных мероприятий (проводятся в течение двух месяцев) юрлицо направляет в инспекцию заявление о возврате налога. При наличии законных оснований для компенсации НДС и отсутствии каких-либо нарушений инспекция примет решение об удовлетворении поступившего обращения в течение 7 дней.

Продолжительность проверки увеличивается с двух до трёх месяцев при выявлении признаков нарушений. Отказ в возврате НДС для юридических лиц частично или в полном объёме сопровождается принятием мер по привлечению к ответственности налогоплательщика по итогам анализа материалов проверки.

Заявительный порядок

Механизм предусматривает возможность зачёта или возмещения денежных средств до даты завершения проверочных мероприятий. Схема взаимодействия налогоплательщика и проверяющего органа в данной ситуации урегулирована статьёй 176.1 НК РФ:

- Заинтересованное лицо представляет в инспекцию декларацию, банковскую гарантию и заявление о выборе заявительного порядка возврата НДС.

- Денежные средства поступают на счёт налогоплательщика в двенадцатидневный срок.

- Начинается камеральная проверка.

Реализовать право на выбор заявительного порядка могут строго определённые законодательством категории налогоплательщиков, соответствующие критериям статьи 176.1 НК РФ:

- перечислившие за три последних года в совокупности НДС, акцизов, налогов на прибыль и добычу полезных ископаемых на сумму от 2 млд руб.;

- предъявившие действительную гарантию банка, в соответствии с которой кредитное учреждение уплатит в бюджет за держателя документа излишне полученные средства при аннулировании решения о возврате НДС;

- являющиеся резидентами территорий опережающего развития или свободного порта Владивосток, представившие договор поручительства управляющей компании, определённой в соответствии с федеральным законодательством;

- обеспечившие своё обязательство по уплате налога поручительством.

Основания отказа в возмещении

Причины отклонения ходатайства заявителя о возврате НДС отражаются в решении, принимаемом по итогам камеральной проверки. В их числе:

- допущенные погрешности в оформлении документов (ошибочные реквизиты, исправления);

- пропуск сроков подачи декларации;

- выявлена попытка извлечения необоснованной выгоды.

Не согласны с выводами проверяющего? Допустимо обжалование решения в вышестоящий налоговый орган с перспективой последующего выяснения отношений в суде.

Читайте также: Как привлечь клиентов в автосервис: эффективные способы раскрутки и продвижения СТО

Сложности, с которыми сталкивается налогоплательщик:

- Формальные основания для отказа в возмещении НДС. Чаще всего указывается неверное заполнение первичных документов либо неуплата налогов контрагентами организации.

- Обвинения в недобросовестности, умышленном занижении налоговой базы. Необоснованные обвинения в адрес налогоплательщика – частая проблема, с которой сталкиваются многие наши клиенты. Чтобы не терять время и силы зря, доверьтесь юристам «ССГ ГРУПП», имеющим большой опыт в общении с представителями налоговых органов.

- Значительные временные и финансовые потери на судебные разбирательства. Налоговые органы решительно настроены отстаивать свою точку зрения в судебном порядке. Расчет идет на то, что при незначительной сумме НДС к возмещению никто не захочет тратить время и деньги на разбирательства, поскольку процесс будет максимально затянут.

Возврат НДС при приобретении квартиры

Юрлицо решило обзавестись жилым помещением? Повод реализовать право на вычет, равный размеру НДС от стоимости. Для этого необходимо направить в налоговую заявление о возмещении НДС либо о зачёте соответствующей суммы в качестве аванса следующих платежей. Условия применения данного правила указаны в статье 172 НК РФ, в соответствии с которой товар должен:

- приобретаться для производственной необходимости или операций, облагаемых НДС;

- быть принят на учёт;

- иметь счёт-фактуру поставщика и первичные документы.

Возможен ли возврат НДС с покупки квартиры для физических лиц при прочих равных условиях (сопоставимая ценовая категория, один и тот же продавец)? Исключено. Увы, граждане часто путают два разных налога: на добавленную стоимость и на доходы физлиц. Каждому – своё. Простым обывателям никакие послабления, связанные с налогообложением бизнеса и организаций, не светят. Однако при приобретении недвижимости гражданин вправе воспользоваться имущественными вычетами по НДФЛ (то есть доля его дохода в сумме вычетов не подлежит налогообложению) в размере произведённых расходов (но не выше 2 млн руб.):

- на покупку жилья или участка земли категории ИЖС;

- уплату процентов по целевым займам, потраченным на приобретение вышеназванного недвижимого имущества либо на перекредитование в указанных целях.

Что такое возмещение НДС

Возмещение НДС предполагает процедуру, связанную с возвратом этого налога.

Следует отметить, что осуществить возмещение НДС компания или ИП вправе одним из 2 предлагаемых в НК РФ способов:

- в общем порядке;

- заявительном порядке.

При этом, несмотря на выбранный способ возмещения, сам возврат осуществляется путем:

- перечисления суммы возмещения на банковский счет налогоплательщика;

- направления суммы на оплату налогов будущих периодов.

Однако данные варианты использования денег от возмещения НДС возможны только при выполнении условия, рассмотренного в статье «Какой порядок возмещения НДС из бюджета?».

Далее рассмотрим важнейшие элементы по каждому из методов возмещения НДС.

Возврат НДС при покупке транспортного средства

Руководитель фирмы дал поручение приобрести авто представительского класса? Почему бы и нет! Тем более что часть потраченных средств вернётся из бюджета в корпоративный кошелёк. По общему правилу, для применения налогового послабления покупатель-юрлицо должен использовать такое транспортное средство в облагаемых НДС операциях (не для личных нужд!), поставить его на учёт и иметь полный комплект документов.

Возврат НДС при покупке автомобиля для водителя-частника по-прежнему остаётся несбыточной мечтой. Даже если железный конь будет продаваться по цене двушки в центре города, вернуть себе часть понесённых расходов ни под каким налоговым соусом не удастся. «Квартирный» вычет не применим, так как речь идёт о движимом имуществе.

Возврат НДС для физлиц в 2020 году: горячие новости

Всем сомневающимся Департамент налоговой и таможенной политики Минфина в своих письменных разъяснениях от 3 апреля 2020 года № 03-07-14/26345 ясно дал понять: вычет (возврат) НДС гражданину РФ, не имеющему статус налогоплательщика по данному виду налога, законодательством не предусмотрен.

Однако в непростой экономической ситуации то и дело появляются всё более замысловатые мошеннические схемы по выкачке денег с доверчивого населения. «Получить возврат НДС для физического лица теперь проще простого, так как в 2020 году вышел указ по этому поводу!» – «эксперты онлайн» умело расставляют рекламные сети для новых жертв обмана. Будьте бдительны! Никаких дополнительных «пряников», кроме описанных выше, законом не предусмотрено.

Не позволяйте ловкачам спекулировать на вашем хроническом безденежье и незнании НК РФ. С вас непременно будут требовать вознаграждение за «профессиональное посредничество» в получении якобы положенной компенсации. Псевдоюристы подобных фейковых компаний могут попросить вас, для приличия, прислать сканированные чеки на купленный в прошлом году велосипед или холодильник. Но никаких ссылок на правовые акты, благодаря принятию которых случился долгожданный «золотой дождь» на вашу голову, конечно же, не предоставят. Зато будут активно интересоваться данными банковской карты или электронного кошелька запутавшегося в лабиринте налоговых льгот клиента (не вздумайте, кстати, разоткровенничаться с услужливыми незнакомцами из Сети). Это навязчивое любопытство должно настораживать. Продолжаете надеяться на чудо? Почитайте на многочисленных форумах отзывы о бесплодных попытках возврата НДС на карту для физических лиц, чтобы убедиться, что все предлагаемые схемы уклонения от уплаты налога в обход закона – развод.