Современное общество социализировано. Еще столетие назад человек мог только мечтать о «соцпакете». Уплата налогов и прочих взносов не предвещала никаких выгод для простого рабочего народа. С годами все изменилось. Конечно, сейчас система социального обеспечения далеко не идеальна, но она существует. В связи с чем каждый официально трудоустроенный гражданин скапливает часть средств в федеральных фондах. Миссия вычисления и перевода средств, как и само социальное финансирование, возложены на плечи работодателя. Учет расчетов по социальному страхованию и обеспечению — одна из самых объемных операций. Рассмотрим ее подробнее.

Что представляют собой страховые выплаты?

В соответствие с законодательством РФ создано три специализированных федеральных внебюджетных фонда по социальному обслуживанию граждан: социальное страхование, медицинское обслуживание и пенсионное обеспечение (ФСС, ФОМС ОМС и ПФ соответственно). В каждый из фондов юридическое лицо за своих работников перечисляет определенную сумму.

При наступлении страхового случая соответствующий фонд осуществляет выплаты физическому лицу, которое имеет определенный страховой стаж. Получение средств также происходит через бухгалтерию работодателя.

Счет для учета социальных расчетов

Учет расчетов по социальному страхованию и обеспечению производится с использованием счета 69. Он имеет активно-пассивную структуру. По взносам в каждый из внебюджетных фондов открывают субсчета:

- 69/01 «Расчеты с ФСС»;

- 69/02 «Расчеты с ПФ»;

- 69/03 «Расчеты с ФОМС».

Осуществлять социальные отчисления за работника – обязательство предприятия. В таком случае счет «Расчеты по социальному страхованию и обеспечению» — актив или пассив баланса? Чаще всего данные отражаются только в пассиве, но не исключено и отражение в активе, ведь счет активно-пассивный и конечное сальдо могут образоваться в любой из частей счета.

Увеличение сумм по взносам в ФСС, ФОМС и ПФ, а также их начисление показывают в кредите счета 69. В части расходов величину указывают в счетах затрат на материальное обеспечение сотрудников, т. е. в дебет тех же счетов, на которых отражают сумму заработной платы. Для работников основного производства будет использован дебет 20, для административных – дебет 26. Торговые предприятия списывают суммы отчислений социального налога на 44 счет.

При оплате сумм по социальному обеспечению работников счет 69 дебетуется, тем самым в бухгалтерском учете отражается процесс выполнения обязательств предприятием.

Роль отчислений в ФСС

Фонд социального страхования — второй по величине в России. Здесь накапливаются суммы, перечисляемые налогоплательщиками всей страны. Часть средств финансируется за счет государства. Куда направляются деньги из этого фонда? Благодаря ФСС, физическое лицо может получить компенсацию в случаях потери дохода в связи с нетрудоспособным состоянием:

- болезнью;

- беременностью и родами;

- уходом за болеющим родственником;

- производственной травмой.

Средства также используются самим фондом для развития социальной сферы и обеспечения финансовой устойчивости ФСС.

История ФСС

В 1991 г. произошло слияние фонда социального страхования колхозников с системой социального страхования рабочих и служащих.

В течение 1991-1992 годов шли работы по структуризации фонда, созданию правления и исполнительного органа.

В 1994 г. на основе ФСС РСФСР был создан ФСС РФ. В 1997 г. стал осуществляться переход управления государственным социальным страхованием с отраслевого на территориальный принцип.

В это время в регионах активно стали создаваться территориальные филиалы региональных отделений.

В конце 1990-х гг. вместо ранее применяющихся институтов возмещения ущерба, которые не гарантировали выплаты в случае тяжелого бюджетного положения работодателя, была создана система обязательного социального страхования от травматизма на производстве и профзаболеваний.

Благодаря этому с 2000 г. ФСС РФ осуществляет обязательное социальное страхование от производственного травматизма.

С 2001 г. изменился контроль за финансовой стороной деятельности фонда.

До этого тариф составлял 5,4 % от фонда зарплаты предприятия. С 2001 г. был введен ЕСН и размер отчислений в ФСС составил 4 %. С 2005 г.

ЕСН был снижен до 3,2%, а с 2006 г. – до 2,9 %.

Читайте также: Основные определения сферы логистического менеджмента

Контроль за доходной частью бюджета был передан налоговым органам, а за расходной – контрольно-ревизионным службам регионального отделения.

С 2005 г. ФСС занимается обеспечением инвалидов средствами реабилитации, протезами и пр., а с 2006 г. — выдачей родовых сертификатов. С 2007 г. фонд финансирует выплату пособий неработающим гражданам по уходу за детьми до полутора лет.

С 2012 года произошли серьезные изменения по оплате больничных листов.

До этого больничный оплачивал работодатель в счет уплаты последующих взносов.

Теперь работодатель оплачивает первые 3 дня больничных, а остальное оплачивает фонд.

С каждым годом ФСС работает в сторону все большей модернизации системы социального страхования.

Раньше он занимался профилактическим оздоровлением застрахованных, распределяя средства на санаторно-курортный отдых работающих.

Сейчас эта строка расходов оставлена только у льготных категорий граждан.

Какие виды обязательного страхования действуют в настоящее время в Российской Федерации

По какой формуле рассчитывается ОСАГО, откуда берется страховой коэффициент и сколько лет надо проехать без аварий для получения максимальной скидки КБМ ТУТ

Организация отчислений на социальное страхование

После начисления заработной платы начинается учет расчетов по социальному страхованию и обеспечению. Сумма, которую работодатель выплачивает работнику ежемесячно в виде дохода за исполнение трудовых обязанностей, является налоговой базой для исчисления взноса в страховые фонды. Для организаций, применяющих общие тарифы, в 2020 году ставка ФСС составляет 2.9%. Определена и лимитная сумма годовых доходов, с которой налог не начисляется. На текущий год она равна 718 тыс. р.

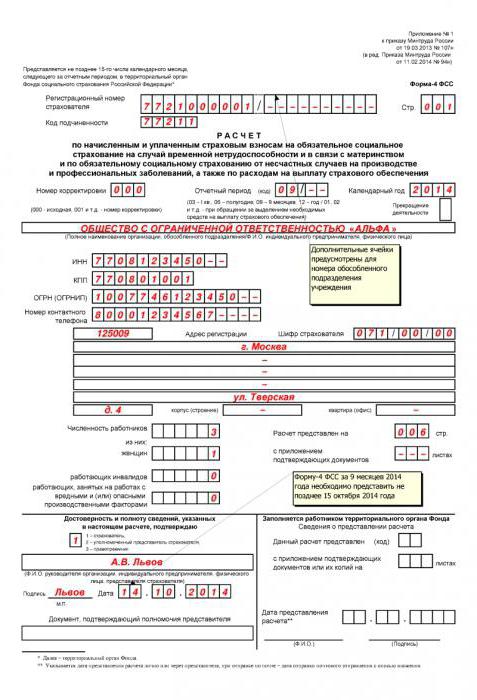

Работодатель обязан самостоятельно высчитать сумму страхового взноса, а также перечислить ее до 15 числа, следующего за отчетным месяцем. Каждый квартал юридическое лицо предоставляет отчет в ФСС, который содержит информацию о начисленных и выплаченных средствах, связанных с социальным страхованием. Форма отчета 4–ФСС предоставляется в уполномоченный орган не позднее 20 числа, следующего за отчетным кварталом месяца. Если документы предоставляются в электронном виде, последний день сдачи значится 25-м числом. Необходимость предоставить отчет заранее может возникнуть в случае получения компенсации от фонда за выплаченные в излишке средства.

Штрафы за несвоевременное предоставление отчётов

Годовой отчёт по выплате страховых взносов следует предоставить в контролирующие организации до 15.02.2018 г. в бумажном варианте. В электронном формате представить отчёт следует не позднее 22.02.2018 г.

Важно! Нарушение сроков расчётов и предоставления отчётной документации чревато выплатой штрафа в размере 5% от сумм страховых выплат за отчётный период с учётом каждого месяца просрочки. При этом сумма штрафа не может превышать показатель в 30% и быть менее 1000 рублей.

Читайте также: Отражение убытка в бухгалтерском учете проводки

Кроме того, работнику, ответственному за предоставление отчёта, или руководителю организации грозит штраф в размере 300-500 рублей за каждый не сданный вовремя вид отчёта. Срок давности для штрафных санкций составляет 3 года. Если после совершения нарушения прошло 3 года, то с организации не может быть взыскан штраф.

Сроки перечислений признаются нарушенными, а взносы относят к числу неоплаченных, если:

- предприятие отозвало или банковская организация вернула платёжное поручение;

- в момент внесения платежей на расчётном счёту не имеется необходимой суммы, вследствие чего невозможно выполнить операцию по перечислению;

- в реквизитах платёжного поручения обнаружены ошибки (например, неверно указан счёт казначейства и пр.). При этом взносы считаются неоплаченными, даже если перечисления производятся в один фонд. К примеру, если вместо КБК пенсионных взносов в платёжке указан КБК обязательного медстрахования.

Пример расчета ежемесячного взноса в ФСС

Учет расчетов по социальному страхованию и обеспечению производится после начисления заработной платы. Допустим, гипотетический работник Х является сотрудником основного цеха по производству шоколада. Ему была начислена заработная плата в размере 22 тыс. р. Необходимо определить сумму взноса в ФСС, которую работодатель обязан заплатить за своего сотрудника. Бухгалтер придерживается нехитрой последовательности:

- Произвести расчет суммы к начислению: 18 000 × 2.9% = 522 р.

- Начислить взнос в ФСС: Дт 20 Кт 69.01 на 522 рубля.

- Перечислить средства в ФСС: Дт 69.01 Кт 51 на 522 рубля.

На этом предприятие выполнило обязательство перед фондом социального страхования за прошедший месяц.

Отчисления на пенсионное обеспечение

Трудящийся всю свою молодость и взрослую жизнь человек вполне обоснованно заслуживает безбедную старость. Пенсионный фонд осуществляет свою деятельность для того, чтобы гражданин «накопил» за трудовой стаж часть причитающейся ему в старости пенсии. Как и взносы в ФСС, расчеты по социальному страхованию и обеспечению в части пенсионных отчислений полностью осуществляет работодатель.

В 2020 году ставка взноса в ПФ по общему тарифу составляет 22% с дохода работника. Предельная годовая величина заработка, с которого начисляются выплаты, составляет 796 тыс. р. На сумму, превышающую этот размер, начисляется 10%, которые также должны быть перечислены в ПФ.

Кроме самостоятельного расчета и начисления платежа в пенсионный фонд, работодатель также обязан предоставлять следующие виды отчетности в установленные законодательством сроки:

- форму СЗВ-М о личных данных официально трудоустроенных работников (Ф.И.О., номер СНИЛС) – ежемесячно и не позднее 10 числа;

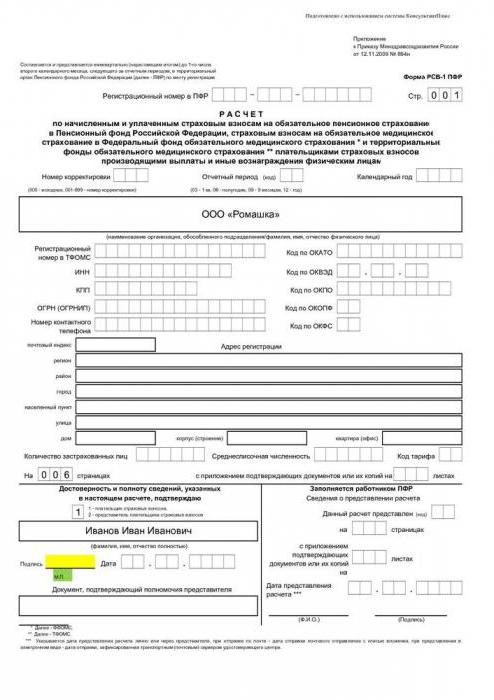

- форму РСВ-1 – за каждый квартал не позднее 15 числа второго за отчетным месяца при составлении на бумажных носителях и до 20 числа в электронном виде.

Отчет РСВ-1 содержит подробную информацию о выплаченных и доначисленных суммах, тарифах, по которым производятся расчеты, а также данные страхователя. Форма является обязательным документом для всех типов организаций (в том числе УСН, ОСНО и ЕНВД).

Расчет социальных отчислений, минимальный и максимальный размеры СО

Реклама Конец рекламы

За работника

Ставка социальных отчислений — 3.5% с дохода работника (зарплаты).

- Максимальный размер объекта исчисления — 7 МЗП.

- Минимальный размер объекта исчисления — 1 МЗП.

Это значит, что если доход работника (зарплата — частный случай «дохода работника») больше 7 МЗП, то СО рассчитываются как с 7 МЗП.

Если доход работника меньше 1 МЗП, то СО рассчитываются как с 1 МЗП.

Пункт 1 статьи 14 Закона «об обязательном социальном страховании РК» (дальше — «закона»). Размер социальных отчислений

1. Социальные отчисления, подлежащие уплате в Фонд за участников системы обязательного социального страхования, устанавливаются в размере:

с 1 января 2005 года — 1,5 процента от объекта исчисления социальных отчислений;

с 1 января 2006 года — 2 процента от объекта исчисления социальных отчислений;

с 1 января 2007 года — 3 процента от объекта исчисления социальных отчислений;

с 1 января 2009 года — 4 процента от объекта исчисления социальных отчислений;

с 1 января 2010 года — 5 процентов от объекта исчисления социальных отчислений;

с 1 января 2020 года — 3,5 процента от объекта исчисления социальных отчислений;

с 1 января 2025 года — 5 процентов от объекта исчисления социальных отчислений.

Пункт 3 статьи 15 закона. Объект исчисления социальных отчислений

3. Ежемесячный объект исчисления социальных отчислений от одного плательщика не должен превышать семикратный минимальный размер заработной платы, установленный на соответствующий финансовый год законом о республиканском бюджете.

В случае если объект исчисления социальных отчислений за календарный месяц менее минимального размера заработной платы, установленного законом о республиканском бюджете и действующего на 1 января соответствующего финансового года, то социальные отчисления исчисляются, перечисляются исходя из минимального размера заработной платы.

Читайте также: Как взять ипотеку без первоначального взноса: условия, инструкция

Простыми словами —

- минимальный размер социальных отчислений 3.5% от 1 МЗП (в 2019 году: 42500 * 0.035 = 1488 тг),

- а максимальный 3.5% от 7 МЗП (в 2020 году: 42500 * 7 * 0.035 = 10413 тг)

Формула расчета СО за работника

Упрощенная формула расчета СО = (зарплата — ОПВ) * 0.035 ОПВ (обязательный пенсионный взнос) = зарплата * 0.1

Основные исключения из этой формулы — расчет СО с зарплаты в размере 1 МЗП и меньше, а также расчет СО с зарплаты в размере 7 МЗП и больше.

- Размер СО с 1 МЗП и меньше = 1 МЗП * 0.035 = 1488 тенге

- Размер СО с 7 МЗП и больше = 7 МЗП * 0.035 = 10413 тг

Иными словами, минимальный и максимальный размер СО — соответственно от 1488 до 10413 тг в 2020 году.

Для обычных читателей подойдет и формула выше, но если хотите влезть в дебри, то ниже — формула и подробности для утонченных ценителей законов и кодексов.

Социальные отчисления = (доход, выплаченный работнику — пункт 2 ст. 319 НК РК кроме подпунктов 3) 4) — пункт 1 статьи 341 НК РК, кроме подпунктов 9), 10), 12), 14), абзаца шестого подпункта 17), подпунктов 19), 20), 21), 27) 49) — подпункт 1) пункта 3 ст. 484 НК РК ) * 0.035

При расчете социальных отчислений не применяется корректировка в размере 90% по ИПН Пункт 5 главы 3 постановления «Об утверждении Правил и сроков исчисления и перечисления социальных отчислений»

5. Социальные отчисления в Фонд не уплачиваются с доходов, установленных:

1) пунктом 2 статьи 319 Налогового кодекса, за исключением доходов, указанных в подпунктах 3), 4) пункта 2 статьи 319 Налогового кодекса;

2) пунктом 1 статьи 341 Налогового кодекса, за исключением доходов, указанных в подпунктах 9), 10), 12), 14), абзаце шестом подпункта 17), подпунктах 21), 27) и 50) пункта 1 статьи 341 Налогового кодекса.

При исчислении социальных отчислений не применяются корректировки к облагаемому доходу работника, указанные в подпункте 49) пункта 1 статьи 341 Налогового кодекса.

3) подпунктом 1) пункта 3 статьи 484 Налогового кодекса.

Для лучшего понимания и структурирования информации — социальные отчисления не уплачиваются с этих доходов:

- пункт 2 ст. 319 НК РК (годовой доход физического лица), кроме подпунктов 3), 4) — https://adilet.zan.kz/rus/docs/K1700000120#z6091

- пункт 1 ст. 341 НК РК (корректировка дохода) кроме подпунктов 9), 10), 12), 14), 21), 27), 49), 50) и абзаца 6-го подпункта 17) — https://adilet.zan.kz/rus/docs/K1700000120#z6436

- подпункта 1) пункта 3 ст. 484 НК РК — https://adilet.zan.kz/rus/docs/K1700000120#z8740

- При расчете СО корректировка 90% по ИПН не применяется.

Пример расчета пенсионных взносов

Отчисления в ПФ попадают под учет расчетов по социальному страхованию и обеспечению. Проводки составляются после начисления заработной платы. Например, оплата труда бухгалтера торгового предприятия равняется 16 тыс. р. Взнос в ПФ по общему тарифу в этом случае составит: 16000 × 0.22 = 3520 рублей.

Составляется проводка: Дт 44 Кт 69.02 на 3520 р. Перечисление средств в ПФ сопровождается записью: Дт 69.02 Кт 51.

Начисления со сверхлимитной суммы дохода

Теперь произведем расчет взноса в ПФ сотруднику с заработком, превышающим 796 тыс. р. в год. Зам. начальника получает фиксированный доход по договору в 70 тыс. рублей ежемесячно. Сколько нужно будет заплатить в ПФ за этого сотрудника? Произведем расчет:

- 796 000 ÷ 12 = 66 333 р. – лимитная сумма заработной платы в месяц для расчетов по ставке 22%;

- 66 333 × 0,22 = 14 593 р. – сумма пенсионных отчислений с максимальной допустимой зарплаты;

- 70 000 – 66 333 = 3667 р. – сумма превышения максимального дохода;

- 3667 × 0,1 = 367 р. – взнос со сверхлимитного дохода по ставке 10%;

- 14 593 + 367 = 14 960 р. – общая сумма взноса в ПФ за месяц.

Для этой же величины заработка ФСС будет назначен только с суммы, не превышающей 718 тыс. р. в год (59 833 в месяц). С величины превышения ставка по социальному страхованию, в отличие от ПФ, равна 0%

Ставка

В настоящее время работодатели удерживают со всех доходов своих сотрудников НДФЛ по единой ставке. Мы отметили, сколько процентов налог с заработной платы 2020: НДФЛ равен 13%. Чиновники предусмотрели ряд налоговых вычетов для трудящихся специалистов.

Так, работник вправе претендовать на детский вычет — самый распространенный в России. Также законодатели предусмотрели профессиональные, имущественные, инвестиционные и социальные налоговые льготы. Подробнее — в статье «Как гражданину получить налоговый вычет».

Ставки по отчислению в пенсионный фонд претерпели значительные изменения в законодательный актах РФ.

В отношении пенсионного фонда проводятся реформы, которые изменяют размер ставок для разных категорий граждан. Так, новые изменения разделили ставку в Пенсионный вонд России на две части, для лиц, которые выбрали негосударственную страховую компанию и те, что с выбором не определились.

Для первых, 16% направляется в ПФР, а 6% является накопительной частью пенсии и отчисляется в НПФ. В пенсионном фонде действует также понятие предельной базы начисления страховых взносов.

Для фонда социального страхования также действует предельная величина отчислений. Если сумма платежа составляет 670 тысяч рублей, направлять в фонд необходимо только 10%. В отношении медицинского фонда предельный размер отменен, в связи с разработанным законопроектом, который вступил в силу в 2015 году.

Отчисления в ПФР предполагает ряд дополнительный взносов для работников тяжелой и вредной промышленности, которая также обеспечивает для них ранний выход на пенсию. Внедрение данных ставок произошло в начале 2013 года, размер которых к настоящему моменту достиг 6 и 4%.

Более высокой дополнительной ставкой облагаются работники подземных производств. Остальные категории трудового населения, попадающий под действие закона, прописаны в ФЗ №174. Дополнительные отчисления производятся вне зависимости от достижения предельной суммы заработной платы.

Что включает в себя система социального страхования РФ, рассматривается в статье:

Предлагаем ознакомиться Как самому защитить — вести себя в суде при лишении прав: что говорить делать чтобы вернуть водительские права

система социального страхования

.

Про государственное социальное страхование вы можете узнать здесь.

Медицинское обеспечение граждан

Последним социальным платежом в федеральный фонд является медицинская страховка. Ее наличие позволяет гражданину бесплатно получать квалифицированную медицинскую помощь. Отчисления в ФФОМС производятся ежемесячно, со всей суммы дохода, т. е. налогооблагаемый лимит для данного вида отчислений не предусмотрен. В общем порядке тариф по медицинскому страхованию составляет 5.1%. Данные о перечислениях указываются в отчетности РСВ-1, которая сдается в ПФ.

Определим размер отчислений в ФФОМС и другие социальные фонды на примере: заработная плата сотрудника основного производства составила 36 тыс. рублей. Произвести расчеты по социальному страхованию и обеспечению. Проводки будут выполнены так:

- 36000 × 2.9% = 1044 р. Дт 20 Кт 69.01 – начислен взнос в ФСС.

- 36000 × 22% = 7920 р. Дт 20 Кт 69.02 – начислен взнос в ПФ.

- 36000 × 5.1% = 1836 р. Дт 20 Кт 69.03 – начислен взнос в ФФОМС.

Перечисление средств в соответствующие фонды подтвердится записями: Дт 69.01, 69.02, 69.03 Кт 51.

Платит ли работодатель налоги за работника?

По закону работодатель обязан ежемесячно из заработной платы своих сотрудников делать отчисления в многочисленные фонды социального страхования, а также вычитать из их заработков 13%, которые перечисляются в налоговую службу в качестве НДФЛ (налога на доход физических лиц).

Вероятно, наиболее важными отчислениями можно назвать выплаты в Пенсионный фонд РФ, из которых формируется основа будущей пенсии.

Но какими именно способами это можно сделать? Об этом – в нашей сегодняшней статье.

Какие отчисления обязан делать работодатель?

Помимо отчисления в государственные налоговые органы 13% от дохода работника в виде НДФЛ работодатель обязан переводить определенный процент от заработка своего сотрудника в фонды социального и медицинского страхования. К таковым относится Пенсионный фонд РФ (ПФР), Федеральный фонд обязательного медицинского страхования (ФФОМС) и Фонд социального страхования (ФСС).

Читайте также: Оплата ночных часов при сменном графике работы в 2020 году

В фонды страхования с каждой зарплаты работника отчисляется определенный процент, не менее 30% от общей суммы заработка:

- в страховую часть будущей пенсии работника – 16% (22% для лиц старше 1967 года рождения);

- в накопительную часть пенсии – 6% (для работников старше 1967 года рождения не отчисляются);

- в фонд медицинского страхования – 5,1%;

- на страхование по временной нетрудоспособности – 2,9%;

- на страхование от несчастного случая на производстве – процент зависит от класса профессионального риска.

Как узнать об отчислениях в Пенсионный фонд РФ?

Один из самых простых способов узнать о том, делаются ли ежемесячные пенсионные отчисления – обратиться в бухгалтерию своей организации.

Они могут не производиться в том случае, если работник не устроен официально или работодатель намеренно скрывается от налоговых выплат, фактически обворовывая работника и государство.

Реже отсутствие выплат связано с халатностью сотрудников бухгалтерского отдела.

Узнать о пенсионных отчислениях можно в нескольких органах:

- Клиентские отделы местных отделений Пенсионного фонда РФ. Для получения выписки необходимо обратиться в отделение ПФР по месту регистрации и написать заявление. Бланк заявления вы можете скачать по ссылке в конце статьи. Вместе с заявлением сотруднику фонда предоставляется паспорт и пенсионное страховое свидетельство (СНИЛС). Выписка предоставляется либо непосредственно в клиентской службе, либо пересылается по почте (в том числе электронной);

- Многофункциональные государственные центры (МФЦ). Обращение в ближайший МФЦ для получения информации о пенсионных отчислениях практически не отличается от обращения в отделения ПФР;

- Кредитные организации (банки). Обратиться для получения сведений о пенсионных отчислениях можно и в местное отделение банка, если работник получает в нем зарплату (и банк предоставляет подобную услугу). Перечень документов для получения выписки стандартный.

Получение информации через портал Госуслуги

К минусу этого способа можно отнести необходимость регистрации и подтверждения своих личных данных одним из предлагаемых способов. Для регистрации на портале необходимо указать фамилию, имя, номер мобильного телефона или электронную почту.

После активации аккаунта потребуется внести множество дополнительной информации, включая номер паспорта, СНИЛС, ИНН и прочее.

Другой вариант – найти этот пункт в разделе «Популярные услуги», который находится на главной странице сайта.

Для получения информации о состоянии лицевого счета потребуется пройти процедуру идентификации личности одним из трех способов:

- предъявив в ближайшем центре обслуживания свой паспорт и СНИЛС (адреса центров можно узнать на сайте);

- заказав код идентификации по Почте России;

- использовав электронную подпись или УЭК (универсальную электронную карту).

После идентификации личности на сайте подается заявление о получении необходимых сведений о состоянии и истории индивидуального лицевого счета (ИЛС). По желанию эти сведения можно сохранить на компьютере, распечатать в формате PDF или переслать по электронной почте в виде специального файла, заверенного Пенсионным фондом.

Личный кабинет гражданина на сайте Пенсионного фонда

Получить доступ к личному кабинету могут все пользователи портала Госуслуги или единой системы идентификации и аутентификации ЕСИА, отдельной регистрации не требуется. Для получения информации о пенсионных отчислениях необходимо иметь на сайте Госуслуги подтвержденную учетную запись.

На сайте ПФР можно получить множество сведений о будущей пенсии, включая:

- периоды трудовой деятельности и места работы:

- размер заработной платы и начисленных страховых взносов;

- информация о пенсионных накоплениях в рамках государственной программы софинансирования пенсии;

- размер будущей пенсии и сформированные пенсионные права (для подсчета используется специальный калькулятор).

Если после обращения в указанные органы или получения выписки о пенсионных отчислениях через сайты выяснилось, что работодатель уклоняется от своих обязанностей или выполняет их недобросовестно, стоит обратиться к нему с требованием подписать трудовой договор. В договоре должны быть точно описаны все условия труда и ежемесячные налоговые отчисления. Если начальство не идет навстречу, остается лишь рассчитывать на помощь соответствующих государственных структур.

В качестве таких структур могут выступать налоговые органы по месту регистрации работодателя, Государственная инспекция труда, прокуратура, суд или профсоюзная организация (если имеется в организации).

Бланки заявлений

Источник: https://sudovnet.ru/nalogi/platit-li-rabotodatel-nalogi-za-rabotnika/

Применение пониженных тарифов

На уменьшение ставок по платежам в социальные фонды в 2020 году могут рассчитывать некоторые предприятия. Условия, обязательные к соблюдению, приведены в НК РФ. В таблице указаны юридические лица и льготные ставки по социальным платежам, которые могут быть применены.

Пониженные тарифы на 2020 год

Тип юридического лица (условия) Ставки, % ФСС ПФ ФФОМС участники СЭЗ г. Крым и г. Севастополь 1.5 6 0.1 резиденты технико-внедренческой СЭЗ резиденты свободного портала г. Владивосток Организации, имеющие соглашение с ОЭЗ о ТВД или туристской деятельности 2 8 4 Хозяйственные общества, образованные научными бюджетными учреждениями Компании по разработке и реализации программ для ЭВМ, БД Аптеки и фармацевты-ИП по ЕНВД 0 20 0 ИП «по патенту» 0 14 0

Год от года происходит реформирование и совершенствование расчетов по социальному страхованию и обеспечению. Создается большее количество льгот для работодателей, чтобы стимулировать их добросовестно выплачивать «социалку».

Что это такое

Плательщиками отчислений на социальное страхование являются работодатели. Поступившие средства распределяются между социальными фондами и обеспечивают право, получение пособий граждан, в случае необходимости.

Выплачивать пособия могут государственные фонды страхования, негосударственные пенсионные фонды, иные страховые организации.

В случае если:

- у гражданина возникает необходимость в лечении после получения травмы, болезни. Выплаты пособия предусматриваются при рождении ребенка, инвалидности;

- потеря кормильца, предусматривает содержание оставшихся иждивенцев, в их числе дети, инвалиды;

- доход граждан находятся ниже прожиточного минимума, к числу получателей пособий будут относиться многодетные семьи, пенсионеры.

Отчисления в социальные фонды от работодателей можно разделить на два вида:

- фактическое. Предусматривает выплаты третьей стороне. В их число входят государственные или негосударственные фонды. Фактические отчисления производятся в рамках действующих социальных программ. Начиная с 2001 года, платежи объединены в единый социальный налог.

Фактический фонд предусматривает взносы от несчастных случаев на производстве и на заболевания, связанные с профессией, приобретенные во время трудовой деятельности работников. Данное страхование выплачивается Социальным фондом РФ, в которые работодатель производит отдельные выплаты.

- условное. Не предусматривает привлечение третьих сторон, осуществляется работодателем для обеспечения достаточного уровня жизни своих бывших работников или сотрудников, находящихся на иждивении организации после получения производственной травмы.

Для определения размера выплат используется фактическое значение отчислений, произведенных в текущем периоде работодателем. К ним относятся:

- выплаты в случае несчастных случаев, которые привели к частичной или полной нетрудоспособности работника;

- компенсирование морального вреда, его размер определяет в судебном порядке;

- выплаты, сотрудницам по уходу за ребенком.

- размер выходного пособия при прекращении действия трудового договора;

- выплаты работникам при ликвидации фирмы или сокращения численности персонала.

Контроль расчетов по ФСС, ПФ и ФФОМС

Как и проверка любых других данных, аудит расчетов по социальному страхованию и обеспечению является неотъемлемой частью организации бухгалтерского учета. Главной целью, которую преследует сверка показателей с фактическими значениями по социальным платежам в федеральные фонды, считается установление факта верности расчетов базы для вычислений, самих сумм социальных взносов, отражения в бухгалтерских регистрах и составления отчетных документов.

Аудитор, поверяющий расчеты по социальному страхованию, должен обратить внимание на верность:

- исчисления заработной платы;

- применения тарифных ставок;

- начисления пособий за счет средств федеральных социальных фондов;

- записей бухгалтерского учета, подтверждающих факт начисления и перечисления страховых взносов;

- данных главной книги и графы «Расчеты по социальному страхованию и обеспечению» в балансе по счету 69;

- составления отчетных документов по социальному страхованию и своевременности их предоставления в соответствующие органы.

Расчет, начисление и использование средств страхования граждан составляется на основании достоверных данных о сумме заработка и при наличии обоснованных причин на применение уменьшенных тарифов, нулевых ставок или полного отсутствия перечислений. В установленных законом случаях предприятие всегда может рассчитывать на возмещение излишне уплаченных в фонды средств. Сущность расчетов по социальному страхованию и обеспечению – защитить население страны и предоставить поддержку в самых необходимых жизненных ситуациях, при этом не нагружая непосильными растратами предпринимательский сегмент.