ЕНВД – система налогообложения, которая предполагает расчет налоговых отчислений с учетом дохода индивидуального предпринимателя и суммы вмененной прибыли. Единый налог зависит от вмененной прибыли, если налогоплательщик занимается определенными сферами деятельности.

При желании бизнесмен может совмещать ЕНВД вместе с другими режимами – упрощенной системой и традиционной формой налогообложения. Еще несколько лет назад использование ЕНВД было обязательным для всех, в 2020 году система подразумевает добровольное принятие решения.

Что такое ЕНВД: единый налог на вмененный доход.

Единый налог на вмененный доход — это специальный режим налогообложения. Его могут применять индивидуальные предприниматели, а также организации в отношении определённых видов деятельности. Особенность данного налога состоит в том, что при исчислении и уплате ЕНВД размер реально полученного дохода значения не имеет. Налогоплательщики руководствуются размером вмененного им дохода, который установлен Налоговым кодексом РФ. В результате налогоплательщик всегда знает сколько он должен заплатить, а полученная прибыль роли не играет.

Виды предпринимательской деятельности в отношении которых применяется ЕНВД:

— розничная торговля; — услуги по ремонту, техническому обслуживанию и мойке автомототранспортных средств; — распространение и (или) размещение рекламы; — услуги по передаче во временное пользование торговых мест, земельных участков; — общественное питание; — услуги по временному размещению и проживанию; — бытовые, ветеринарные услуги; — услуги по перевозке пассажиров и грузов автотранспортом; — услуги стоянок.

Коды вида предпринимательской деятельности ЕНВД 2020

Виды деятельности, попадающие под ЕНВД в 2020 году, следующие:

Читайте также: Составление справки о сумме заработка для расчета пособий (исходящая) в программе З уп 3 1. Ветеринарные услуги 2. Бытовые услуги (в том числе — услуги парикмахерских, бань, душевых; услуги фотоателье; ритуальные, обрядовые услуги; ремонт и строительство жилья (других построек); транспортно-экспедиторские; химчистка, прачечные; изготовление и ремонт мебели; ремонт и техобслуживание бытовых приборов; услуги по прокату; ремонт и пошив обуви, меховых, кожаных, трикотажных изделий, головных уборов и изготовление металлоизделий). 3. Хранение автомототранспортных средств на платных стоянках (кроме штрафных автостоянок). 4. Автотранспортная перевозка пассажиров, грузов (при наличии не более 20 транспортных средств для оказания таких услуг). 5. Ремонт, техническое обслуживание или мойка автотранспортных средств. 6. Наружная реклама с применением рекламных конструкций. 7. Размещение рекламы на поверхностях транспортных средств (внешних и внутренних). 8. Услуги общепита с площадью зала обслуживания посетителей не больше 150 квадратных метров (по каждому объекту), а также через объекты, которые не имеют зала обслуживания посетителей.

Розничная торговля через магазины и павильоны площадь торгового зала которых не более 150 квадратных метров (по каждому объекту); через объекты стационарной торговой сети, которые не имеют торговых залов; через объекты нестационарной торговой сети.

10. Услуги по временному размещению (проживанию). Площадь помещений — до 500 кв. м (для каждого объекта). 11. Сдача в аренду земельных участков для размещения объектов стационарной, а также нестационарной торговой сети; для размещения объектов организации общепита. 12. Сдача в аренду стационарных торговых мест, которые не имеют торговых залов; объектов организации общепита, которые не имеют зала обслуживания посетителей; объектов нестационарной торговой сети.

Для того чтобы разобраться в понятиях: «киоск», «магазин», «палатка», а также «стационарная» и «нестационарная торговая сеть» следует ознакомиться со статьей 346.27 НК РФ.

Переход на единый налог на вмененный доход в 2020 году.

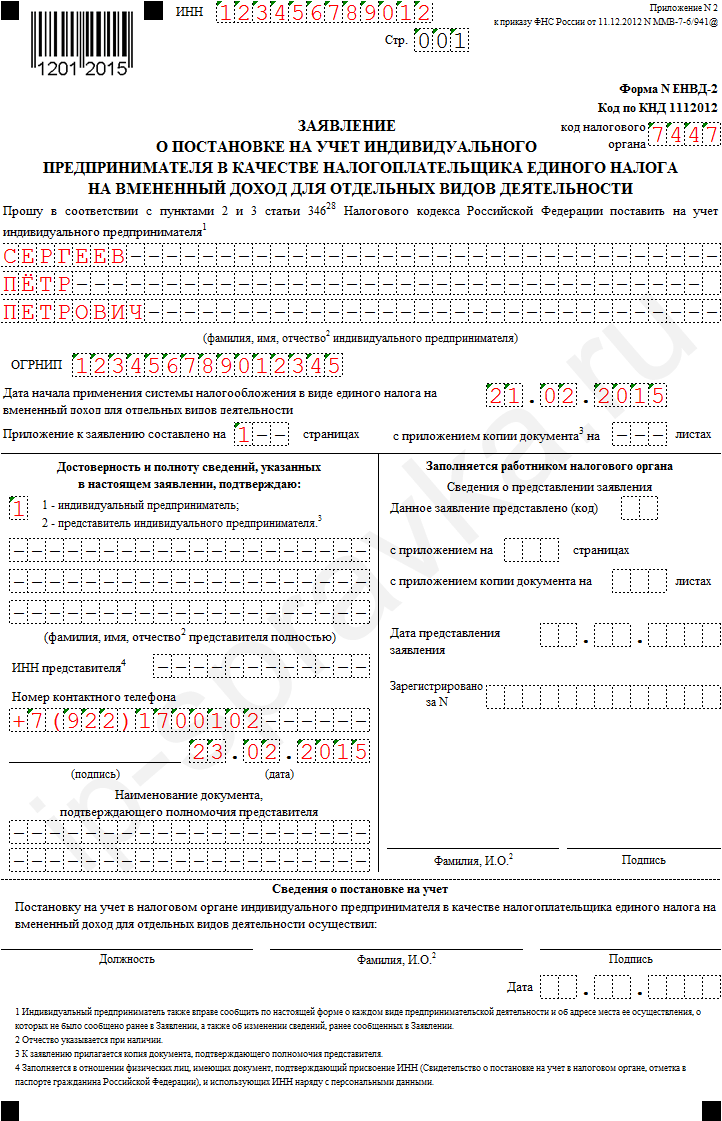

Для перехода на единый налог на вмененный доход, необходимо в течение 5 дней, после начала осуществления деятельности, заполнить в 2-х экземплярах заявление (для организаций – форма ЕНВД-1 , для ИП – форма ЕНВД-2 ) и подать его в налоговую службу. Заявление подаётся в ИФНС по месту ведения деятельности.

Однако в случае оказания услуг: — развозная или разносная розничная торговля; — размещение рекламы на транспортных средствах; — оказание автотранспортных услуг по перевозке пассажиров и грузов; Заявление о переходе на вмененку, организациям необходимо подавать по месту нахождения, а ИП по месту своего жительства.

Если деятельность ведётся в нескольких местах одного города или района (с одним ОКТМО), то вставать на учёт как плательщик ЕНВД в каждой налоговой службе не нужно. В результате, в течение 5 дней после получения заявления, налоговая служба должна выдать уведомление, подтверждающее постановку ИП или организации на учёт в качестве плательщика вмененки.

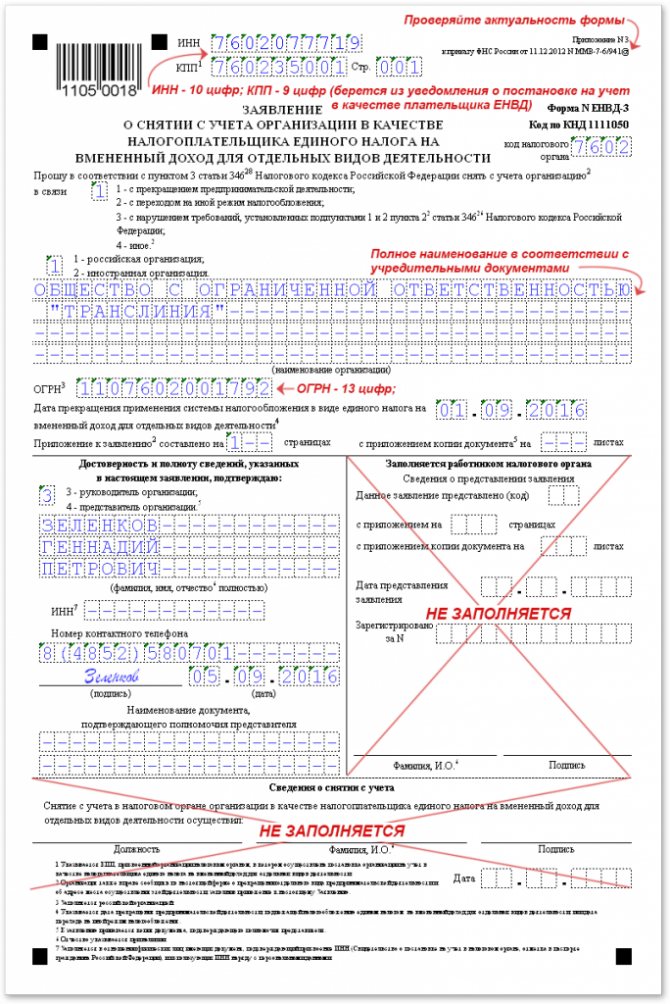

Перейти с единого налога на иной режим налогообложения можно только со следующего года. Однако, если ИП или организация перестает быть плательщиком вмененного налога. Тогда плательщик может перейти, например на УСН. С того месяца, когда была прекращена вмененная деятельность (ст. 346.28 НК РФ). Снятие с учета в качестве плательщика единого налога, осуществляется на основании заявления, представленного в налоговый орган. (для организаций – форма ЕНВД-3 , для ИП – форма ЕНВД-4 )

Порядок заполнения заявлений: для организаций-формы ЕНВД-1, для ИП- формы ЕНВД-2.

Расчёт налогов и взносов, вся отчетность, подготовка платёжных поручений, шаблоны документов и учет товаров, все это просто с интернет-сервисом КонтурЭльба. Для новых ИП: 1 год бесплатно на тарифе Премиум.

Подача заявления

При подаче заявления по форме ЕНВД-2, предприниматель должен учесть несколько важных нюансов:

- необходимо подавать 2 экземпляра заявления. Одно, с отметкой ФНС, будет передано обратно заявителю, а другой – останется в налоговой. Тот экземпляр, который будет передан налогоплательщику, будет являться доказательством того, что он применяет этот специальный режим на законных основаниях с указанной в заявлении даты;

- пустые клеточки в заявлении ЕНВД-2 нужно заполнять прочерками, а не оставлять их пустыми;

- заявление можно заполнить как вручную, так и на компьютере. Бланки в электронной форме можно скачать со многих сайтов. Но лучше воспользоваться официальным сайтом ФНС. здесь можно не только скачать документ, но и сразу же его заполнить, а затем направить его в ФНС. Это избавит предпринимателя от посещения налоговой инспекции;

- если предприниматель решил скачать документ с интернет – ресурса, он должен обратить внимание на актуальность данной формы в текущем году;

- сведения о себе нужно указывать правдиво. От этого напрямую зависит, какое решение будет принято инспекторами.

Как рассчитать ЕНВД в 2020 году.

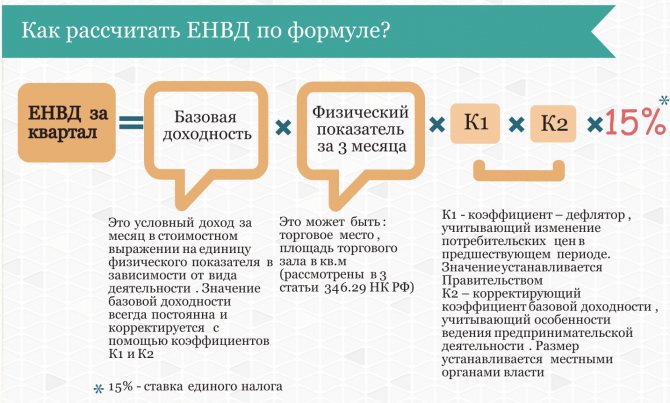

Единый налог на вменённый доход за один месяц рассчитывается по следующей формуле:

ЕНВД = Базовая доходность x Физический показатель x К1 x К2 x 15%(налоговая ставка)

Базовая доходность устанавливается государством в расчёте на единицу физического показателя. И зависит от вида предпринимательской деятельности. Физический показатель у каждого вида деятельности свой.(это количество работников, квадратных метров и т.д.) К1 – коэффициент-дефлятор. На каждый календарный год его значение устанавливает Министерство экономического развития России. Значения коэффициента-дефлятора по годам, приведены в таблице ниже:

Год2015 — 2017201820192020значение К11,7981,8681,9152,009

К2 – корректирующий коэффициент. Его устанавливают власти муниципальных образований. Прежде всего для уменьшения размера налога, тех или иных видов деятельности. Узнать его значение вы можете на официальном сайте ФНС. Выберите свой регион и систему налогообложения ЕНВД. В конце раздела будет подраздел особенности регионального законодательства (с перечнем муниципальных образований). А также на официальных ресурсах Вашего муниципального образования. Значения корректирующего коэффициента К2 определяются для всех категорий налогоплательщиков. И могут быть установлены в пределах от 0,005 до 1 включительно. Если К2 не принят до начала следующего календарного года. А также не вступил в силу в установленном Налоговым Кодексом порядке. Тогда в следующем календарном году продолжают действовать значения корректирующего коэффициента К2, действовавший в предыдущем календарном году.

Физические показатели и базовая доходность для исчисления суммы ЕНВД

Читайте также: Оборудование для производства сгущенного молока

Коды видов предпринимательской деятельности ЕНВД. (для подачи заявления и декларации)

Внимание! С 1 октября 2020 года местные власти в регионах получили право изменять ставку единого налога. В результате она может составлять от 7,5 до 15 %, в зависимости от категории налогоплательщика и вида предпринимательской деятельности.

Уменьшение ЕНВД на страховые взносы.

Индивидуальные предприниматели без работников, могут уменьшить единый налог на сумму уплаченных в налоговом периоде (квартале) фиксированных платежей за себя, вплоть до 100%. ИП и организации с работниками могут уменьшить налог на сумму уплаченных страховых взносов за работников и фиксированных взносов за себя (ИП), но не более чем на 50%.

Уплата единого налога на вмененный доход.

- Налоговым периодом по единому налогу признается квартал.

- Налоговые декларации необходимо представлять в налоговый орган по итогам каждого квартала. Не позже 20-го числа месяца следующего за кварталом (ст. 346.32 НК РФ).

- Срок уплаты единого налога: ежеквартально в срок до 25-го числа, первого месяца следующего квартала.

Индивидуальные предприниматели (ИП) на «вменёнке» ведут учет физических показателей. Однако вести бухгалтерский учет и представлять бухгалтерскую отчетность не обязаны. В то время как организации обязаны вести учёт физических показателей, бухгалтерский учёт и сдавать бухгалтерскую отчётность.

Налоговая декларация ЕНВД

Порядок заполнения налоговой декларации

Инструкция по заполнению

Если заявление о применении ЕНВД не будет вовремя подано, или же оно будет заполнено с ошибками, налоговый инспектор не разрешит предпринимателю применять этот режим. Нарушение этой нормы чревато для ИП штрафами, а также доначислением налогов.

и образец заполнения формы ЕНВД-2 можно по ссылке ниже.

Документы для скачивания (бесплатно)

- Бланк ЕНВД-2

- Образец заполнения ЕНВД-2

Заполнение формы

Чтобы правильно заполнить форму, необходимо следовать инструкции:

- в верхней строке необходимо вписать свой ИНН. Это уникальный номер, он присваивается каждому налогоплательщику;

- также нужно указать порядковый номер страницы – «001»;

- указывается код налогового органа. Его можно узнать непосредственно в налоговой инспекции или же на официальном сайте ФНС;

- затем нужно указать своё ФИО, как в паспорте. Сделать это нужно печатными буквами, без ошибок и помарок;

- в поле «ОГРНИП» указывается 15-значный номер, который был присвоен при регистрации предпринимателя, и который указан в свидетельстве о регистрации;

- дата, с которой ИП начнёт заниматься «вменённым» видом деятельности;

- указывается количество страниц в таком формате «1—«;

- далее ИП должен указать на то, что он подтверждает, что все сведения достоверны и указаны в полном объёме. Для этого он должен:

- поставить цифру «1», если документы сдаёт лично ИП, или же цифру «2», если документы сдаёт его доверенное лицо;

- если присутствует представитель ИП, то нужно внести все сведения о нём печатными буквами в соответствии с паспортом представителя, и указать его ИНН;

- указать номер контактного телефона предпринимателя или его представителя. Номер нужно указывать вместе с кодом города и оператора мобильной связи;

- необходимо поставить свою подпись. Делает это лично предприниматель, или его представитель;

- указывается дата, когда заявление было заполнено. Дата проставляется в формате «день, месяц, год»;

- если документы сдаёт представитель, то нужно внести реквизиты доверенности, на основании которой он действует.

Заполненная форма ЕНВД-2 без представителя и заполненная форма ЕНВД-2 с представителем должны соответствовать инструкции, которая приведена Приложении 10 к Приказу ФНС от 11. 12. 2012 года № ММВ-7-7/. Таким образом заполняется лист 1 формы ЕНВД-2.

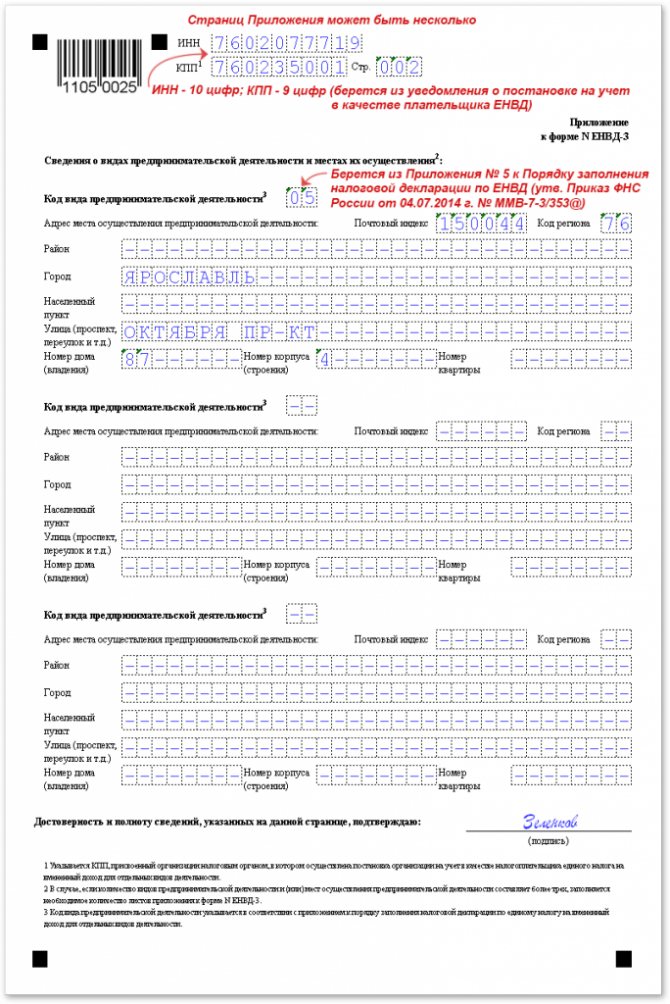

Заполнение приложения

Теперь нужно правильно заполнить приложение к заявлению. Для этого необходимо:

- снова указать свой ИНН;

- номер страницы поставить в формате «002»;

- затем нужно правильно указать код (коды) того вида (видов) деятельности, которыми ИП планирует заниматься на этой системе налогообложения. Перечень разрешённых видов деятельности представлен в п. 2 ст. 346. 26 НК РФ, а коды каждого разрешённого вида деятельности для заполнения формы — Приложении 5 к Приказу ФНС от 04. 07. 2014 года № ММВ-7-3/. Код проставляется в двухзначном формате. Например, «05»;

- нужно указать адрес ведения разрешённой предпринимательской деятельности. Указывать нужно в следующем порядке:

- индекс;

- код региона. Его можно узнать из Приложения 2 к Приложению 9 Приказа ФНС от 11. 12. 2012 года № ММВ-7-6/;

- название района. Если населённый пункт не районного подчинения, то нужно поставить прочерк;

- города;

- населённого пункта;

- другие координаты.

- подпись заявителя.

Так заполняет приложение к заявлению по форме ЕНВД-2.

Способы

Заполнить заявление можно 2-мя способами:

- вручную;

- на компьютере с помощью специального текстового редактора.

Если заявление заполняется на компьютере, то проблем возникнуть не должно. А если заявление заполняется вручную, то нужно быть очень внимательным, чтобы не допустить ошибок.

Читайте также: Пошаговая инструкция: как открыть шаурму и что для этого нужно

Если ошибка будет сделана при написании, нужно просто взять чистый бланк, и снова его заполнить. Сложнее исправить ошибку, когда само заявление уже будет в налоговой инспекции на регистрации.

В этом случае, нужно обратиться в эту налоговую службу с просьбой исправить ошибку. Если заявление ещё не зарегистрировано, а сведения об этом ИП не внесены в реестр, то инспектор просто выдаст новый чистый бланк, и его уже нужно будет правильно заполнить. Если же сведения уже внесены в реестр, тогда нужно будет писать заявление об изменении некоторых данных.

Особенности отчетности ЕНВД

Федеральный закон №402-ФЗ устанавливает, что индивидуальные предприниматели не обязаны вести бухгалтерский учет, составлять баланс и сдавать отчет о прибылях и убытках.

Обязанность по ведению бухучета лежит только на юридических лицах – они должны предоставлять отчетность в налоговые органы не позднее 31 марта последующего года. Сделать это можно как в электронном, так и бумажном виде.

ВАЖНО Предоставить декларацию в бумажном виде можно, если количество сотрудников компании не превышает ста человек.

ОБРАТИТЕ ВНИМАНИЕ: Изменения в законодательстве позволили сдавать бухгалтерскую отчетность по упрощенной форме малым предприятиям. Таковым считается компания, численность сотрудников которой не превышает 100, а годовая выручка составляет менее 800 миллионов рублей.

Можно ли ЕНВД совмещать с другими налоговыми режимами

ЕНВД можно совмещать с другими налоговыми режимами, но при условии ведения раздельного учёта для деятельности по каждому из режимов.

Так, ЕНВД может быть совмещён с ОСНО. В качестве примера можно привести деятельность автосервиса. С одной стороны, он оказывает услуги по обслуживанию автотранспорта (режим ЕНВД). А с другой стороны, одновременно занимается оптовой продажей автозапчастей (режим ОСНО).

Совмещение ЕНВД с УСН возможно, например, в торговле, когда в одном регионе компания ведёт розничную офлайн-торговлю с применением режима ЕНВД, а в другом регионе продаёт тот же товар посредством интернет-магазина (УСН).

ЕНВД может совмещаться с ПСН, в этом случае необходимо принимать во внимание изменение допустимого лимита по количеству наёмного персонала. В случае совмещения ЕНВД и ПСН число наёмных сотрудников не может превышать 15 человек. ЕНВД может совмещаться и с режимом ЕСХН.

Видео: особенности формирования учётной политики при совмещении ЕНВД и УСН

Налоговый и бухгалтерский учёт для ИП на ЕНВД

Законом не диктуется требование непременного ведения бухгалтерского учёта для предприятий, работающих с применением режима ЕНВД. Для таких ИП обязательно лишь учитывать расходы, доходы и объекты, облагаемые налогом так, как того требует налоговая инспекция. При проверках со стороны фискальных органов могут быть затребованы документы, описывающие деятельность исследуемого предприятия. К их числу относятся документы:

- описывающие поступление доходов;

- подтверждающие расходы;

- необходимые для исчисления налогов;

- обязательные для перечисления или удержания налогов.

Согласно Налоговому кодексу, их полагается хранить на протяжении четырёх лет. Если названные документы не будут представлены в положенный срок по требованию налоговиков, ИП может получить штрафные санкции. С другой стороны, при вычислении размеров налоговых платежей не нужны товарные накладные, акты выполненных работ, договора с контрагентами, поэтому подобные документы бизнесмен вправе не представлять.

Если предприниматель, например, сдаёт торговое помещение, его деятельность соответствует кодам ЕНВД 18 или 19. Подтверждением правомерности применения налоговых ставок именно для этого вида станут договоры аренды и планы помещений. При этом в них должны быть чёткие схемы с обозначением торговых и подсобных помещений. Если эти документы отсутствуют, налоговики могут решить, что ИП сам ведёт торговлю на этих точках. Или же складские помещения засчитают как торговые. Тогда и налоговые ставки будут уже другими (в сторону увеличения).

Бизнесмены, работающие с применением ЕНВД, согласно законодательству, обязаны также следовать порядку по выполнению расчётно-кассовых операций в наличной и безналичной формах и хранить соответствующие кассовые книги в течение оговорённых законом сроков.

Какие обязанности выполняют плательщики ЕНВД?

В числе обязанностей налогоплательщиков:

1 Своевременная сдача декларации и уплата налога.

Предприниматели и юридические лица обязаны предоставлять заполненную декларацию в налоговый орган 4 раза в год (не позднее 20 числа последующего месяца после начала квартала).

ВАЖНО В 2020 году 20-е числа первого, второго и третьего квартала приходятся на выходные дни, поэтому сдавать декларацию можно до 22 апреля, 22 июля, 21 октября. В четвертом квартале изменений нет.

2 Раздельный учет показателей.

Данная обязанность распространяется только на тех налогоплательщиков, которые работают сразу на нескольких системах налогообложения. Например, ИП осуществляет 2 вида деятельности: розничную торговлю по ЕНВД и предоставляет парикмахерские услуги по упрощенной системе налогообложения (УСН). Он не имеет права объединять полученные доходы и расходы, а ведет раздельный учет.

Каким именно образом должен производиться учет физических показателей, законодательство не отмечает. За уклонение от ведения отчетности ИП или организация могут получить штраф от 500 до 700 рублей, если, конечно, попадет под проверку.

3 Наличие ККТ и соблюдение кассовой дисциплины.

Согласно последним изменениям в законодательстве, ИП и юридические лица в обязательном порядке должны приобрести и подключить онлайн-кассу до 1 июля 2020 года.

ВАЖНО Налогоплательщик освобождается от обязанности приобретения онлайн-кассы, если:

- работает с юридическими лицами путем безналичных платежей (средства от контрагентов поступают на расчетный счет компании);

- осуществляет торговлю на ярмарках, выставках или занимается развозной/разносной реализацией продуктов питания (в том числе сезонной);

- занимается торговлей в железнодорожных вагонах;

- предоставляет услуги по ремонту и покраске обувных изделий;

- занимается изготовлением ключей;

- осуществляет торговлю мороженым, а также безалкогольными напитками на розлив через киоски;

- предоставляет услуги общественного питания в образовательным учреждениях;

- реализует печатную продукцию: газеты и журналы при условии, что такая деятельность приносит более 50 % от общей суммы выручки;

- занимается продажей проездных билетов, в том числе в автотранспортных средствах.

Кстати, понесенные расходы можно компенсировать вычетом в размере до 18 000 рублей. Для того чтобы получить вычет, бизнесмену необходимо включить расходы на ККТ (контрольно-кассовую технику) в налоговую декларацию, и приложить документы, подтверждающие такое приобретение.

Обратите внимание: обязательное условие для предоставления вычета – официальная регистрация онлайн-кассы в Федеральной налоговой службе (ФНС).

4 Уплата сторонних налогов.

Некоторые налогоплательщики считают, что если они работают по ЕНВД, то освобождаются от уплаты сторонних налогов и сборов (а их в России существует немало). В силу собственной невнимательности бизнесмены получают большие штрафы за неуплату налога, о котором даже не задумывались.

Например, ООО «Золотой мир» занимается экспортом алкогольной продукции, поэтому обязана уплачивать акцизы. За уклонение от уплаты ООО грозит штраф в размере от 100 000 до 300 000 рублей (и это минимальная мера ответственности).

Вопросы и ответы

Как необходимо учесть изменение физического показателя при заполнении отчетности?

При составлении отчетности изменения физического показателя необходимо учитыватьс начала месяца, в котором такое изменение было зарегистрировано. Допустим, число работников продуктового магазина увеличилось до с 5 до 9 человек с 6 сентября 2020 год. Новый показатель учитывается с 1 сентября 2020 года.

Есть ли ограничения к годовой выручке на режиме ЕНВД?

Нет, такие лимиты законодательно не установлены.

Какая дата официально считается днем начала деятельности по ЕНВД?

Официально начало деятельности по ЕНВД совпадает с днем получения первой выручки.

Можно ли утратить право на осуществление деятельности по ЕНВД?

Предприниматель или юридическое лицо не могут работать по ЕНВД, если по численность сотрудников превысила 100 человек или доля других компаний в уставном капитале превысила установленное значение в 25%.

Если такое произошло, налогоплательщик автоматически переводится на общую систему налогообложения с начала квартала, в котором показатель изменился.

Обратите внимание: если налогоплательщик работает сразу на нескольких режимах, например, ЕНВД и УСН, в случае нарушений он автоматически перейдет на «упрощенку».

Кто может применять ЕНВД?

Для того чтобы применять данный налоговый режим, ИП и юридические лица (ЮЛ) в обязательном порядке должны соответствовать следующим критериям:

- иметь менее 100 сотрудников в штате;

- не являться крупнейшим налогоплательщиком (таковым признается компания, соответствующая одному из критериев: размер уплаченных налогов по итогам отчетного периода составляет свыше 1 млрд. руб.; объем доходов в отчетном периоде или активов – свыше 20 млрд.руб.);

- доля участия других компаний (для ЮЛ) в уставном капитале – не более 25%;

- не осуществлять сдачу в аренду автозаправочных станций;

- не заниматься деятельностью по договору простого или доверительного товарищества (заключается между двумя и более лицами на основе внесенных вкладов в уставный капитал для осуществления деятельности без образования юридического лица (то есть компании)).