Добавлено в закладки: 0

Порядок и сроки уплаты земельного налога

определяются Налоговым кодексом России, а также местными нормативными актами. Обязанность по уплате налога на землю появляется с того момента, как был приобретен участок земли в собственность. Граждане могут также постоянно пользоваться участком (неограниченное время) или пользоваться пожизненно с передачей по наследству. Если человек является арендатором земли или пользуется ею по безвозмездному договору на определенный срок, то налог он не платит.

Какие поправки внесены в законодательство в 2016 году

В 2015-2016 году уплата земельного налога не слишком претерпела изменения. Прежде всего, определение ставки налога для организации теперь находится в ведении компетентных в этом вопросе органов муниципальных образований.

Существует ряд земель, которые являются исключениями и налогом не облагаются:

Читайте также: Оплата по счетуоферте или счетуоферты как правильно

- полностью исключенные или ограниченные в обороте;

- объекты, которые находятся на участке, признаны ценными для государства;

- части лесного фонда;

- участки, расположенные под многоквартирными домами;

- водные объекты, которые признаны государственной собственностью.

Также накладывать ограничения на уплату имеют право местные власти, но в основном они пользуются этим правом в отношении земель предприятий, имеющих ценность для города.

Как рассчитывается налог на землю

Начисление земельного налога происходит по кадастровой стоимости участка на 1 января того года, за который происходит уплата. Для тех, кто впервые вносит сумму за участок после его приобретения, действует расчет по оценочной стоимости.

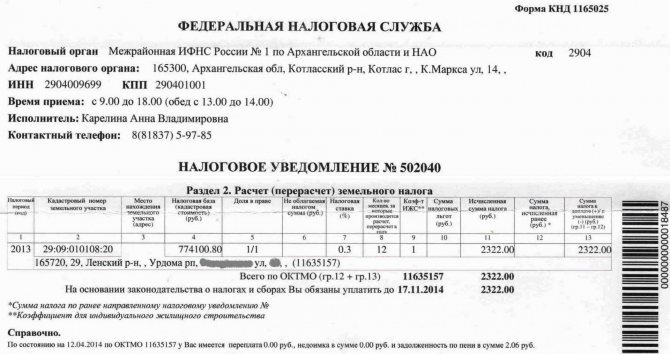

Для физических лиц проблемы, как рассчитать земельный налог, не существует. За них все сделают в налоговом органе и квитанцию с реквизитами и точной суммой пришлют заказным или обычным письмом. За неправильное исчисление в этом случае ответственность не наступает, в то время как индивидуальные предприниматели (ИП) и организации занимаются расчетами самостоятельно и в случае ошибки могут последовать от государства штрафные санкции и пени.

Для вычисления налога законодательством применяются коэффициенты, которые могут отличаться в зависимости от назначения земель:

- 0.3% – для сельскохозяйственных земель, а также тех, которые используются в подсобном хозяйстве, для строительства и архитектуры, участков, ограниченных в использовании;

- 1.5% – для остальных земель.

Прежде чем начинать вычисление суммы налога, необходимо уточнить коэффициент в территориальной налоговой, так как они имеют право изменить его, и это закреплено законодательством. Информацию можно получить при обращении в отделение лично или на официальном сайте службы в своем регионе.

Работники бухгалтерии имеют под рукой стандартную формулу расчета налога. Однако у тех, кто недавно приступил к работе или у руководителей, могут возникнуть проблемы. Сумму вычислить достаточно легко: для этого необходимо лишь перемножить следующие данные:

- стоимость, согласно кадастру, за один квадратный метр;

- установленную ставку коэффициента;

- площадь участка.

Также можно использовать онлайн-калькулятор, в который требуется внести данные из кадастрового паспорта. Он выдается после проведения межевания участка и является одним из документов при оформлении участка в собственность. Это наиболее просто способ, как рассчитать земельный налог.

Коды бюджетной классификации

Формирование федерального и региональных бюджетов происходит по строго установленной системе. Бюджеты пополняются за счет налоговых отчислений и распределяются на те нужды, что были предусмотрены в этом году. Вся эта система весьма многоканальная – пополнение происходит из сотен, а то и тысяч источников, распределение бюджетных средств также сложная и многоэтапная процедура.

На территории Российской Федерации действует своя особая система, которая делится на четыре основных класса:

- Доходов бюджета.

- Расходов бюджета.

- Источников финансирования дефицита бюджетов.

- Операций публично-правовых образований или сектора госуправления.

Каждый класс имеет подклассы, которые обозначаются номерами.

Понятие

Бюджетная классификация – это разбивка на сходны группы доходной части бюджета и его расходов, а также источников финансирования их дефицитов. Она предусматривает расчет унифицированных показателей расходов и доходов и присвоение им специальных группировочных кодов.

КБК используется исключительно юридическими лицами, как средство идентификации совершаемого платежа. Физические лица не имеют особых градаций по месторасположению участков и вносят средства на общий бюджетный счет.

Назначение

Основным назначением кодов бюджетной классификации считают возможность идентификации проведенного платежа. Налогоплательщик может довольно легко доказать, что свои обязанности перед бюджетом он выполнил, а надзорные органы, в свою очередь, проверить, что данный платеж прошел в полном объеме и своевременно.

КБК делит земельные участки по территориальному признаку, позволяя тем самым определить границы участков. Такой порядок неслучаен, ведь земельный налог формирует местные бюджеты, а они подразделяются на городские, региональные, сельские. Зачисление налога по конкретному КБК позволяет определить, какая сумма идет в тот или иной бюджет.

Расчеты при изменении кадастровой стоимости

В 2020 году утвержден порядок уплаты налога, если произошло изменение его стоимости. Если в Росреестре допущена ошибка и стоимость налога изменилась, то необходимо провести перерасчет за все предыдущие отчетные периоды.

Читайте также: Ип с ндс плюсы и минусы 2020 грузоперевозки что я могу приобрести

Если вы считаете, что стоимость значится завышенной, то необходимо написать заявление в суд. После этого будет собрана специальная комиссия, которая примет решение об уменьшении цены участка. Также это решение может вынести суд. При этом пересчет будет произведен только с того момента, как вы напишете прошение о пересмотре.

Земельный налог в 2020 для юридических лиц

Для тех, кто использует упрощенную систему уплаты налогов (УСН), заполнение декларации не требуется. Они вносят авансовый платеж. В этом случае в качестве отчетного периода рассчитывается 4 месяца. Таким образом, вычисляется сумма перечисления за 1 квартал.

Для ИП 2020 год ознаменован изменениями для формы уплаты земельного налога. Они получают уведомления из налоговой службы, после которых и переводятся взносы, то есть все расчеты проводятся в специализированном органе. Однако за предыдущий 2014 год производить вычисления предприниматель должен самостоятельно. Рассылка уведомлений начнется только с 2020 года (кроме случаев использования УСН).

На какие льготы можно претендовать, и кто освобождается от уплаты взносов за земли

Согласно кодексу, существует определенный круг лиц, которые вправе претендовать на снижение платежей. В некоторых случаях они полностью освобождаются от внесения платы. Однако сумма льготы не может превышать 10000 рублей. К таким лицам относятся:

- Герои Советского Союза и России.

- Инвалиды первой и второй группы здоровья (во втором случае законом ограничено получение этого статуса 2004 годом).

- Испытатели ядерного оружия (только физические лица).

- Ликвидаторы аварии на Чернобыльской АЭС (а также иные лица, которые перенесли лучевую болезнь).

- Инвалиды с рождения.

Однако мало иметь данные статусы, необходимо подать в налоговую инспекцию документы и оформить свое право на льготу. Для каждой категории необходимо подать определенный пакет документов, который вы можете уточнить в своем территориальном органе налоговой. На ИП список льготных категорий не распространяется, кроме случаев, когда на земле не ведется предпринимательской деятельности.

Налог на имущество организаций

Налог на имущество организаций на территории Республики Карелия установлен главой 30 Налогового кодекса Российской Федерации и Законом Республики Карелия от 30 декабря 1999 года №384-ЗРК «О налогах (ставках налогов) на территории Республики Карелия» .

На основании статьи 380 Налогового кодекса Российской Федерации на территории Республики Карелия статьей 3 Закона Республики Карелия от 30 декабря 1999 года № 384-ЗРК «О налогах (ставках налогов) на территории Республики Карелия» установлены дифференцированные налоговые ставки по налогу на имущество организаций в зависимости от категорий налогоплательщиков и (или) имущества, признаваемого объектом налогообложения.

Статьей 4 Закона Республики Карелия от 30 декабря 1999 года № 384-ЗРК «О налогах (ставках налогов) на территории Республики Карелия» установлены порядок и сроки уплаты налога и авансовых платежей по налогу.

Отчетными периодами по налогу на имущество организаций установлены первый квартал, полугодие и девять месяцев календарного года.

Авансовые платежи по итогам каждого отчетного периода уплачиваются не позднее 5 числа второго месяца, следующего за отчетным периодом.

Налог, подлежащий уплате по истечении налогового периода, уплачивается не позднее 10 апреля года, следующего за истекшим налоговым периодом.

Как рассчитывается земельный налог по кадастровой стоимости?

Транспортный налог

Транспортный налог на территории Республики Карелия установлен главой 28 Налогового кодекса Российской Федерации и Законом Республики Карелия от 30 декабря 1999 года № 384-ЗРК «О налогах (ставках налогов) на территории Республики Карелия» .

В соответствии со статьей 356 Налогового кодекса Российской Федерации частью первой статьи 6 Закона Республики Карелия от 30 декабря 1999 года № 384-ЗРК «О налогах (ставках налогов) на территории Республики Карелия» установлены ставки транспортного налога в пределах, предусмотренных Налоговым кодексом Российской Федерации, статьей 7 Закона — сроки его уплаты.

Читайте также: Ведомость выдачи документов под роспись образец. Журнал выдачи расчетных листков

Согласно статье 7 Закона Республики Карелия отчетными периодами для налогоплательщиков-организаций являются первый квартал, второй квартал, третий квартал. Авансовые платежи по истечении каждого отчетного периода уплачиваются организациями не позднее 5 числа второго месяца, следующего за отчетным периодом (не позднее 5 мая, 5 августа, 5 ноября).

По истечении налогового периода транспортный налог уплачивается организациями не позднее 5 февраля года, следующего за истекшим налоговым периодом.

Налогоплательщики — физические лица уплачивают транспортный налог на основании налогового уведомления в срок не позднее 1 декабря года, следующего за истекшим налоговым периодом ( ст.363 Налогового кодекса Российской Федерации

Статьей 6 Закона Республики от 30 декабря 1999 года № 384-ЗРК «О налогах (ставках налогов) на территории Республики Карелия» предусмотрены налоговые льготы и основания для их использования налогоплательщиком.

Налог на игорный бизнес

Налог на игорный бизнес на территории Республики Карелия установлен главой 29 Налогового кодекса Российской Федерации и Законом Республики Карелия от 30 декабря 1999 года №384-ЗРК «О налогах (ставках налогов) на территории Республики Карелия» .

На основании статьи 369 Налогового кодекса Российской Федерации статьей 9 Закона Республики Карелия от 30 декабря 1999 года №384-ЗРК установлены ставки налога на игорный бизнес в пределах, предусмотренных Налоговым кодексом Российской Федерации:

В соответствии со статьей 368 Налогового кодекса налоговым периодом признается календарный месяц.

Налог, подлежащий уплате по итогам налогового периода, уплачивается налогоплательщиком в бюджет по месту регистрации в налоговом органе объектов налогообложения, не позднее 20-го числа месяца, следующего за истекшим налоговым периодом.

Инфо-ПравоЗемельный налог: Глава 31 НК России

Земельный налог

Статья 387. Общие положения

1. Земельный налог (далее в настоящей главе — налог) устанавливается настоящим Кодексом и нормативными правовыми актами представительных органов муниципальных образований, вводится в действие и прекращает действовать в соответствии с настоящим Кодексом и нормативными правовыми актами представительных органов муниципальных образований и обязателен к уплате на территориях этих муниципальных образований.

В городах федерального значения Москве, Санкт-Петербурге и Севастополе налог устанавливается настоящим Кодексом и законами указанных субъектов Российской Федерации, вводится в действие и прекращает действовать в соответствии с настоящим Кодексом и законами указанных субъектов Российской Федерации и обязателен к уплате на территориях указанных субъектов Российской Федерации.

(в ред. Федерального закона от 29.11.2014 N 379-ФЗ)

2. Устанавливая налог, представительные органы муниципальных образований (законодательные (представительные) органы государственной власти городов федерального значения Москвы, Санкт-Петербурга и Севастополя) определяют налоговые ставки в пределах, установленных настоящей главой. В отношении налогоплательщиков-организаций представительные органы муниципальных образований (законодательные (представительные) органы государственной власти городов федерального значения Москвы, Санкт-Петербурга и Севастополя), устанавливая налог, определяют также порядок и сроки уплаты налога.

(в ред. Федерального закона от 04.10.2014 N 284-ФЗ)

При установлении налога нормативными правовыми актами представительных органов муниципальных образований (законами городов федерального значения Москвы, Санкт-Петербурга и Севастополя) могут также устанавливаться налоговые льготы, основания и порядок их применения, включая установление размера не облагаемой налогом суммы для отдельных категорий налогоплательщиков.

(в ред. Федерального закона от 29.11.2014 N 379-ФЗ)

Статья 388. Налогоплательщики

1. Налогоплательщиками налога (далее в настоящей главе — налогоплательщики) признаются организации и физические лица, обладающие земельными участками, признаваемыми объектом налогообложения в соответствии со статьей 389 настоящего Кодекса, на праве собственности, праве постоянного (бессрочного) пользования или праве пожизненного наследуемого владения, если иное не установлено настоящим пунктом.

(в ред. Федеральных законов от 28.11.2009 N 283-ФЗ, от 27.11.2010 N 308-ФЗ)

В отношении земельных участков, входящих в имущество, составляющее паевой инвестиционный фонд, налогоплательщиками признаются управляющие компании. При этом налог уплачивается за счет имущества, составляющего этот паевой инвестиционный фонд.

(абзац введен Федеральным законом от 27.11.2010 N 308-ФЗ)

2. Не признаются налогоплательщиками организации и физические лица в отношении земельных участков, находящихся у них на праве безвозмездного пользования, в том числе праве безвозмездного срочного пользования, или переданных им по договору аренды.

(в ред. Федерального закона от 24.11.2014 N 369-ФЗ)

Статья 389. Объект налогообложения

1. Объектом налогообложения признаются земельные участки, расположенные в пределах муниципального образования (городов федерального значения Москвы, Санкт-Петербурга и Севастополя), на территории которого введен налог.

(в ред. Федерального закона от 29.11.2014 N 379-ФЗ)

2. Не признаются объектом налогообложения:

Читайте также: Если сотрудник увольняется в пятницу каким днем уплачивать ндфл

1) земельные участки, изъятые из оборота в соответствии с законодательством Российской Федерации;

2) земельные участки, ограниченные в обороте в соответствии с законодательством Российской Федерации, которые заняты особо ценными объектами культурного наследия народов Российской Федерации, объектами, включенными в Список всемирного наследия, историко-культурными заповедниками, объектами археологического наследия, музеями-заповедниками;

(в ред. Федерального закона от 22.10.2014 N 315-ФЗ)

3) утратил силу с 1 января 2013 года. — Федеральный закон от 29.11.2012 N 202-ФЗ;

4) земельные участки из состава земель лесного фонда;

(пп. 4 в ред. Федерального закона от 04.12.2006 N 201-ФЗ)

5) земельные участки, ограниченные в обороте в соответствии с законодательством Российской Федерации, занятые находящимися в государственной собственности водными объектами в составе водного фонда;

(в ред. Федерального закона от 04.12.2006 N 201-ФЗ)

6) земельные участки, входящие в состав общего имущества многоквартирного дома.

(пп. 6 введен Федеральным законом от 04.10.2014 N 284-ФЗ)

Статья 390. Налоговая база

1. Налоговая база определяется как кадастровая стоимость земельных участков, признаваемых объектом налогообложения в соответствии со статьей 389 настоящего Кодекса.

2. Кадастровая стоимость земельного участка определяется в соответствии с земельным законодательством Российской Федерации.

Статья 391. Порядок определения налоговой базы

1. Налоговая база определяется в отношении каждого земельного участка как его кадастровая стоимость по состоянию на 1 января года, являющегося налоговым периодом.

В отношении земельного участка, образованного в течение налогового периода, налоговая база в данном налоговом периоде определяется как его кадастровая стоимость на день внесения в Единый государственный реестр недвижимости сведений, являющихся основанием для определения кадастровой стоимости такого земельного участка.

(абзац введен Федеральным законом от 28.11.2009 N 283-ФЗ, в ред. Федеральных законов от 04.10.2014 N 284-ФЗ, от 30.11.2016 N 401-ФЗ)

Налоговая база в отношении земельного участка, находящегося на территориях нескольких муниципальных образований (на территориях муниципального образования и городов федерального значения Москвы, Санкт-Петербурга или Севастополя), определяется по каждому муниципальному образованию (городам федерального значения Москве, Санкт-Петербургу и Севастополю). При этом налоговая база в отношении доли земельного участка, расположенного в границах соответствующего муниципального образования (городов федерального значения Москвы, Санкт-Петербурга и Севастополя), определяется как доля кадастровой стоимости всего земельного участка, пропорциональная указанной доле земельного участка.

(абзац введен Федеральным законом от 24.07.2007 N 216-ФЗ, в ред. Федерального закона от 29.11.2014 N 379-ФЗ)

Изменение кадастровой стоимости земельного участка в течение налогового периода не учитывается при определении налоговой базы в этом и предыдущих налоговых периодах, если иное не предусмотрено настоящим пунктом.

(абзац введен Федеральным законом от 04.10.2014 N 284-ФЗ)

Изменение кадастровой стоимости земельного участка вследствие исправления ошибок, допущенных при определении его кадастровой стоимости, учитывается при определении налоговой базы начиная с налогового периода, в котором была применена ошибочно определенная кадастровая стоимость.

(в ред. Федерального закона от 30.11.2016 N 401-ФЗ)

В случае изменения кадастровой стоимости земельного участка по решению комиссии по рассмотрению споров о результатах определения кадастровой стоимости или решению суда сведения о кадастровой стоимости, установленной решением указанной комиссии или решением суда, учитываются при определении налоговой базы начиная с налогового периода, в котором подано соответствующее заявление о пересмотре кадастровой стоимости, но не ранее даты внесения в Единый государственный реестр недвижимости кадастровой стоимости, которая являлась предметом оспаривания.

(абзац введен Федеральным законом от 04.10.2014 N 284-ФЗ; в ред. Федерального закона от 30.11.2016 N 401-ФЗ)

2. Налоговая база определяется отдельно в отношении долей в праве общей собственности на земельный участок, в отношении которых налогоплательщиками признаются разные лица либо установлены различные налоговые ставки.

3. Налогоплательщики-организации определяют налоговую базу самостоятельно на основании сведений Единого государственного реестра недвижимости о каждом земельном участке, принадлежащем им на праве собственности или праве постоянного (бессрочного) пользования.

(в ред. Федеральных законов от 28.11.2009 N 283-ФЗ, от 30.11.2016 N 401-ФЗ)

Абзац утратил силу с 1 января 2020 года. — Федеральный закон от 04.11.2014 N 347-ФЗ.

4. Для налогоплательщиков — физических лиц налоговая база определяется налоговыми органами на основании сведений, которые представляются в налоговые органы органами, осуществляющими государственный кадастровый учет и государственную регистрацию прав на недвижимое имущество.

(в ред. Федеральных законов от 28.11.2009 N 283-ФЗ, от 04.10.2014 N 284-ФЗ, от 04.11.2014 N 347-ФЗ, от 30.11.2016 N 401-ФЗ)

5. Налоговая база уменьшается на не облагаемую налогом сумму в размере 10 000 рублей на одного налогоплательщика на территории одного муниципального образования (городов федерального значения Москвы, Санкт-Петербурга и Севастополя) в отношении земельного участка, находящегося в собственности, постоянном (бессрочном) пользовании или пожизненном наследуемом владении следующих категорий налогоплательщиков:

(в ред. Федерального закона от 29.11.2014 N 379-ФЗ)

1) Героев Советского Союза, Героев Российской Федерации, полных кавалеров ордена Славы;

2) инвалидов I и II групп инвалидности;

(пп. 2 в ред. Федерального закона от 04.10.2014 N 284-ФЗ)

3) инвалидов с детства;

4) ветеранов и инвалидов Великой Отечественной войны, а также ветеранов и инвалидов боевых действий;

5) физических лиц, имеющих право на получение социальной поддержки в соответствии с Законом Российской Федерации «О социальной защите граждан, подвергшихся воздействию радиации вследствие катастрофы на Чернобыльской АЭС» (в редакции Закона Российской Федерации от 18 июня 1992 года N 3061-1), в соответствии с Федеральным законом от 26 ноября 1998 года N 175-ФЗ «О социальной защите граждан Российской Федерации, подвергшихся воздействию радиации вследствие аварии в 1957 году на производственном объединении «Маяк» и сбросов радиоактивных отходов в реку Теча» и в соответствии с Федеральным законом от 10 января 2002 года N 2-ФЗ «О социальных гарантиях гражданам, подвергшимся радиационному воздействию вследствие ядерных испытаний на Семипалатинском полигоне»;

6) физических лиц, принимавших в составе подразделений особого риска непосредственное участие в испытаниях ядерного и термоядерного оружия, ликвидации аварий ядерных установок на средствах вооружения и военных объектах;

7) физических лиц, получивших или перенесших лучевую болезнь или ставших инвалидами в результате испытаний, учений и иных работ, связанных с любыми видами ядерных установок, включая ядерное оружие и космическую технику.

6. Уменьшение налоговой базы на не облагаемую налогом сумму, установленную пунктом 5 настоящей статьи, производится на основании документов, подтверждающих право на уменьшение налоговой базы, представляемых налогоплательщиком в налоговый орган по своему выбору.

Читайте также: Как правильно рассчитать и выплатить больничный в 2020 году

(в ред. Федерального закона от 29.12.2015 N 396-ФЗ)

Абзац утратил силу с 1 июля 2020 года. — Федеральный закон от 29.12.2015 N 396-ФЗ.

7. Если размер не облагаемой налогом суммы, предусмотренной пунктом 5 настоящей статьи, превышает размер налоговой базы, определенной в отношении земельного участка, налоговая база принимается равной нулю.

8. До 1 января года, следующего за годом утверждения на территориях Республики Крым и города федерального значения Севастополя результатов массовой кадастровой оценки земельных участков, налоговая база в отношении земельных участков, расположенных на территориях указанных субъектов Российской Федерации, определяется на основе нормативной цены земли, установленной на 1 января соответствующего налогового периода органами исполнительной власти Республики Крым и города федерального значения Севастополя.

(п. 8 введен Федеральным законом от 29.11.2014 N 379-ФЗ)

Статья 392. Особенности определения налоговой базы в отношении земельных участков, находящихся в общей собственности

1. Налоговая база в отношении земельных участков, находящихся в общей долевой собственности, определяется для каждого из налогоплательщиков, являющихся собственниками данного земельного участка, пропорционально его доле в общей долевой собственности.

2. Налоговая база в отношении земельных участков, находящихся в общей совместной собственности, определяется для каждого из налогоплательщиков, являющихся собственниками данного земельного участка, в равных долях.

3. Если при приобретении здания, сооружения или другой недвижимости к приобретателю (покупателю) в соответствии с законом или договором переходит право собственности на ту часть земельного участка, которая занята недвижимостью и необходима для ее использования, налоговая база в отношении данного земельного участка для указанного лица определяется пропорционально его доле в праве собственности на данный земельный участок.

Если приобретателями (покупателями) здания, сооружения или другой недвижимости выступают несколько лиц, налоговая база в отношении части земельного участка, которая занята недвижимостью и необходима для ее использования, для указанных лиц определяется пропорционально их доле в праве собственности (в площади) на указанную недвижимость.

Статья 393. Налоговый период. Отчетный период

1. Налоговым периодом признается календарный год.

2. Отчетными периодами для налогоплательщиков-организаций признаются первый квартал, второй квартал и третий квартал календарного года.

(в ред. Федеральных законов от 24.07.2007 N 216-ФЗ, от 04.11.2014 N 347-ФЗ)

3. При установлении налога представительный орган муниципального образования (законодательные (представительные) органы государственной власти городов федерального значения Москвы, Санкт-Петербурга и Севастополя) вправе не устанавливать отчетный период.

(в ред. Федерального закона от 29.11.2014 N 379-ФЗ)

Статья 394. Налоговая ставка

1. Налоговые ставки устанавливаются нормативными правовыми актами представительных органов муниципальных образований (законами городов федерального значения Москвы, Санкт-Петербурга и Севастополя) и не могут превышать:

(в ред. Федерального закона от 29.11.2014 N 379-ФЗ)

1) 0,3 процента в отношении земельных участков:

отнесенных к землям сельскохозяйственного назначения или к землям в составе зон сельскохозяйственного использования в населенных пунктах и используемых для сельскохозяйственного производства;

(в ред. Федерального закона от 28.11.2009 N 283-ФЗ)

занятых жилищным фондом и объектами инженерной инфраструктуры жилищно-коммунального комплекса (за исключением доли в праве на земельный участок, приходящейся на объект, не относящийся к жилищному фонду и к объектам инженерной инфраструктуры жилищно-коммунального комплекса) или приобретенных (предоставленных) для жилищного строительства;

(в ред. Федерального закона от 24.07.2007 N 216-ФЗ)

приобретенных (предоставленных) для личного подсобного хозяйства, садоводства, огородничества или животноводства, а также дачного хозяйства;

(в ред. Федеральных законов от 30.12.2006 N 268-ФЗ, от 24.07.2007 N 216-ФЗ)

ограниченных в обороте в соответствии с законодательством Российской Федерации, предоставленных для обеспечения обороны, безопасности и таможенных нужд;

(абзац введен Федеральным законом от 29.11.2012 N 202-ФЗ)

2) 1,5 процента в отношении прочих земельных участков.

2. Допускается установление дифференцированных налоговых ставок в зависимости от категорий земель и (или) разрешенного использования земельного участка, а также в зависимости от места нахождения объекта налогообложения применительно к муниципальным образованиям, включенным в состав внутригородской территории города федерального значения Москвы в результате изменения его границ, в случае, если в соответствии с законом города федерального значения Москвы земельный налог отнесен к источникам доходов бюджетов указанных муниципальных образований.

(в ред. Федерального закона от 29.06.2012 N 96-ФЗ)

3. В случае, если налоговые ставки не определены нормативными правовыми актами представительных органов муниципальных образований (законами городов федерального значения Москвы, Санкт-Петербурга и Севастополя), налогообложение производится по налоговым ставкам, указанным в пункте 1 настоящей статьи.

(п. 3 введен Федеральным законом от 29.11.2012 N 202-ФЗ, в ред. Федерального закона от 29.11.2014 N 379-ФЗ)

Статья 395. Налоговые льготы

Освобождаются от налогообложения:

1) организации и учреждения уголовно-исполнительной системы Министерства юстиции Российской Федерации — в отношении земельных участков, предоставленных для непосредственного выполнения возложенных на эти организации и учреждения функций;

2) организации — в отношении земельных участков, занятых государственными автомобильными дорогами общего пользования;

3) утратил силу. — Федеральный закон от 29.11.2004 N 141-ФЗ;

4) религиозные организации — в отношении принадлежащих им земельных участков, на которых расположены здания, строения и сооружения религиозного и благотворительного назначения;

5) общероссийские общественные организации инвалидов (в том числе созданные как союзы общественных организаций инвалидов), среди членов которых инвалиды и их законные представители составляют не менее 80 процентов, — в отношении земельных участков, используемых ими для осуществления уставной деятельности;

организации, уставный капитал которых полностью состоит из вкладов указанных общероссийских общественных организаций инвалидов, если среднесписочная численность инвалидов среди их работников составляет не менее 50 процентов, а их доля в фонде оплаты труда — не менее 25 процентов, — в отношении земельных участков, используемых ими для производства и (или) реализации товаров (за исключением подакцизных товаров, минерального сырья и иных полезных ископаемых, а также иных товаров по перечню, утверждаемому Правительством Российской Федерации по согласованию с общероссийскими общественными организациями инвалидов), работ и услуг (за исключением брокерских и иных посреднических услуг);

учреждения, единственными собственниками имущества которых являются указанные общероссийские общественные организации инвалидов, — в отношении земельных участков, используемых ими для достижения образовательных, культурных, лечебно-оздоровительных, физкультурно-спортивных, научных, информационных и иных целей социальной защиты и реабилитации инвалидов, а также для оказания правовой и иной помощи инвалидам, детям-инвалидам и их родителям;

6) организации народных художественных промыслов — в отношении земельных участков, находящихся в местах традиционного бытования народных художественных промыслов и используемых для производства и реализации изделий народных художественных промыслов;

7) физические лица, относящиеся к коренным малочисленным народам Севера, Сибири и Дальнего Востока Российской Федерации, а также общины таких народов — в отношении земельных участков, используемых для сохранения и развития их традиционного образа жизни, хозяйствования и промыслов;

утратил силу. — Федеральный закон от 29.11.2004 N 141-ФЗ;

утратил силу. — Федеральный закон от 29.11.2004 N 141-ФЗ;

9) организации — резиденты особой экономической зоны, за исключением организаций, указанных в пункте 11 настоящей статьи, — в отношении земельных участков, расположенных на территории особой экономической зоны, сроком на пять лет с месяца возникновения права собственности на каждый земельный участок;

(в ред. Федеральных законов от 03.06.2006 N 75-ФЗ, от 07.11.2011 N 305-ФЗ, от 30.11.2011 N 365-ФЗ)

10) организации, признаваемые управляющими компаниями в соответствии с Федеральным законом «Об инновационном , — в отношении земельных участков, входящих в состав территории инновационного и предоставленных (приобретенных) для непосредственного выполнения возложенных на эти организации функций в соответствии с указанным Федеральным законом;

(п. 10 введен Федеральным законом от 28.09.2010 N 243-ФЗ, в ред. Федерального закона от 28.11.2011 N 339-ФЗ)

11) судостроительные организации, имеющие статус резидента промышленно-производственной особой экономической зоны, — в отношении земельных участков, занятых принадлежащими им на праве собственности и используемыми в целях строительства и ремонта судов зданиями, строениями, сооружениями производственного назначения, с даты регистрации таких организаций в качестве резидента особой экономической зоны сроком на десять лет;

(п. 11 введен Федеральным законом от 07.11.2011 N 305-ФЗ)

12) организации — участники свободной экономической зоны — в отношении земельных участков, расположенных на территории свободной экономической зоны и используемых в целях выполнения договора об осуществлении деятельности в свободной экономической зоне, сроком на три года с месяца возникновения права собственности на каждый земельный участок.

(п. 12 введен Федеральным законом от 29.11.2014 N 379-ФЗ)

Статья 396. Порядок исчисления налога и авансовых платежей по налогу

1. Сумма налога исчисляется по истечении налогового периода как соответствующая налоговой ставке процентная доля налоговой базы, если иное не предусмотрено пунктами 15 и 16 настоящей статьи.

2. Налогоплательщики-организации исчисляют сумму налога (сумму авансовых платежей по налогу) самостоятельно.

Абзац утратил силу с 1 января 2020 года. — Федеральный закон от 04.11.2014 N 347-ФЗ.

3. Сумма налога, подлежащая уплате в бюджет налогоплательщиками — физическими лицами, исчисляется налоговыми органами.

(п. 3 в ред. Федерального закона от 04.11.2014 N 347-ФЗ)

4. Утратил силу с 1 января 2011 года. — Федеральный закон от 27.07.2010 N 229-ФЗ.

5. Сумма налога, подлежащая уплате в бюджет по итогам налогового периода, определяется налогоплательщиками-организациями как разница между суммой налога, исчисленной в соответствии с пунктом 1 настоящей статьи, и суммами подлежащих уплате в течение налогового периода авансовых платежей по налогу.

(в ред. Федеральных законов от 27.07.2010 N 229-ФЗ, от 04.11.2014 N 347-ФЗ)

6. Налогоплательщики, в отношении которых отчетный период определен как квартал, исчисляют суммы авансовых платежей по налогу по истечении первого, второго и третьего квартала текущего налогового периода как одну четвертую соответствующей налоговой ставки процентной доли кадастровой стоимости земельного участка по состоянию на 1 января года, являющегося налоговым периодом.

7. В случае возникновения (прекращения) у налогоплательщика в течение налогового (отчетного) периода права собственности (постоянного (бессрочного) пользования, пожизненного наследуемого владения) на земельный участок (его долю) исчисление суммы налога (суммы авансового платежа по налогу) в отношении данного земельного участка производится с учетом коэффициента, определяемого как отношение числа полных месяцев, в течение которых этот земельный участок находился в собственности (постоянном (бессрочном) пользовании, пожизненном наследуемом владении) налогоплательщика, к числу календарных месяцев в налоговом (отчетном) периоде.

Если возникновение права собственности (постоянного (бессрочного) пользования, пожизненного наследуемого владения) на земельный участок (его долю) произошло до 15-го числа соответствующего месяца включительно или прекращение указанного права произошло после 15-го числа соответствующего месяца, за полный месяц принимается месяц возникновения (прекращения) указанного права.

Если возникновение права собственности (постоянного (бессрочного) пользования, пожизненного наследуемого владения) на земельный участок (его долю) произошло после 15-го числа соответствующего месяца или прекращение указанного права произошло до 15-го числа соответствующего месяца включительно, месяц возникновения (прекращения) указанного права не учитывается при определении коэффициента, указанного в настоящем пункте.

(п. 7 в ред. Федерального закона от 04.10.2014 N 284-ФЗ)

8. В отношении земельного участка (его доли), перешедшего (перешедшей) по наследству к физическому лицу, налог исчисляется начиная с месяца открытия наследства.

9. Представительный орган муниципального образования (законодательные (представительные) органы государственной власти городов федерального значения Москвы, Санкт-Петербурга и Севастополя) при установлении налога вправе предусмотреть для отдельных категорий налогоплательщиков право не исчислять и не уплачивать авансовые платежи по налогу в течение налогового периода.

(в ред. Федерального закона от 29.11.2014 N 379-ФЗ)

10. Налогоплательщики — физические лица, имеющие право на налоговые льготы, представляют заявление о предоставлении льготы и документы, подтверждающие право налогоплательщика на налоговую льготу, в налоговый орган по своему выбору.

(в ред. Федерального закона от 29.12.2015 N 396-ФЗ)

В случае возникновения (прекращения) у налогоплательщиков в течение налогового (отчетного) периода права на налоговую льготу исчисление суммы налога (суммы авансового платежа по налогу) в отношении земельного участка, по которому предоставляется право на налоговую льготу, производится с учетом коэффициента, определяемого как отношение числа полных месяцев, в течение которых отсутствует налоговая льгота, к числу календарных месяцев в налоговом (отчетном) периоде. При этом месяц возникновения права на налоговую льготу, а также месяц прекращения указанного права принимается за полный месяц.

11 — 13. Утратили силу. — Федеральный закон от 23.07.2013 N 248-ФЗ.

14. По результатам проведения государственной кадастровой оценки земель сведения о кадастровой стоимости земельных участков предоставляются налогоплательщикам в порядке, определенном уполномоченным Правительством Российской Федерации федеральным органом исполнительной власти.

(п. 14 в ред. Федерального закона от 28.11.2009 N 283-ФЗ)

15. В отношении земельных участков, приобретенных (предоставленных) в собственность физическими и юридическими лицами на условиях осуществления на них жилищного строительства, за исключением индивидуального жилищного строительства, осуществляемого физическими лицами, исчисление суммы налога (суммы авансовых платежей по налогу) производится с учетом коэффициента 2 в течение трехлетнего срока строительства начиная с даты государственной регистрации прав на данные земельные участки вплоть до государственной регистрации прав на построенный объект недвижимости. В случае завершения такого жилищного строительства и государственной регистрации прав на построенный объект недвижимости до истечения трехлетнего срока строительства сумма налога, уплаченного за этот период сверх суммы налога, исчисленной с учетом коэффициента 1, признается суммой излишне уплаченного налога и подлежит зачету (возврату) налогоплательщику в общеустановленном порядке.

(в ред. Федеральных законов от 28.11.2009 N 283-ФЗ, от 27.07.2010 N 229-ФЗ, от 04.11.2014 N 347-ФЗ, от 29.11.2014 N 382-ФЗ)

В отношении земельных участков, приобретенных (предоставленных) в собственность физическими и юридическими лицами на условиях осуществления на них жилищного строительства, за исключением индивидуального жилищного строительства, осуществляемого физическими лицами, исчисление суммы налога (суммы авансовых платежей по налогу) производится с учетом коэффициента 4 в течение периода, превышающего трехлетний срок строительства, вплоть до даты государственной регистрации прав на построенный объект недвижимости.

(в ред. Федеральных законов от 28.11.2009 N 283-ФЗ, от 27.07.2010 N 229-ФЗ, от 04.11.2014 N 347-ФЗ, от 29.11.2014 N 382-ФЗ)

(п. 15 в ред. Федерального закона от 24.07.2007 N 216-ФЗ)

16. В отношении земельных участков, приобретенных (предоставленных) в собственность физическими лицами для индивидуального жилищного строительства, исчисление суммы налога (суммы авансовых платежей по налогу) производится с учетом коэффициента 2 по истечении 10 лет с даты государственной регистрации прав на данные земельные участки вплоть до государственной регистрации прав на построенный объект недвижимости.

(п. 16 в ред. Федерального закона от 24.07.2007 N 216-ФЗ)

Статья 397. Порядок и сроки уплаты налога и авансовых платежей по налогу

Налог и авансовые платежи по налогу подлежат уплате налогоплательщиками-организациями в порядке и сроки, которые установлены нормативными правовыми актами представительных органов муниципальных образований (законами городов федерального значения Москвы, Санкт-Петербурга и Севастополя).

(в ред. Федеральных законов от 04.11.2014 N 347-ФЗ, от 29.11.2014 N 379-ФЗ)

При этом срок уплаты налога для налогоплательщиков-организаций не может быть установлен ранее срока, предусмотренного пунктом 3 статьи 398 настоящего Кодекса.

(в ред. Федеральных законов от 24.07.2007 N 216-ФЗ, от 27.07.2010 N 229-ФЗ, от 04.11.2014 N 347-ФЗ)

Налог подлежит уплате налогоплательщиками — физическими лицами в срок не позднее 1 декабря года, следующего за истекшим налоговым периодом.

(в ред. Федеральных законов от 02.12.2013 N 334-ФЗ, от 23.11.2015 N 320-ФЗ)

2. В течение налогового периода налогоплательщики-организации уплачивают авансовые платежи по налогу, если нормативным правовым актом представительного органа муниципального образования (законами городов федерального значения Москвы, Санкт-Петербурга и Севастополя) не предусмотрено иное. По истечении налогового периода налогоплательщики-организации уплачивают сумму налога, исчисленную в порядке, предусмотренном пунктом 5 статьи 396 настоящего Кодекса.

(в ред. Федеральных законов от 24.07.2007 N 216-ФЗ, от 27.07.2010 N 229-ФЗ, от 04.11.2014 N 347-ФЗ, от 29.11.2014 N 379-ФЗ)

3. Налог и авансовые платежи по налогу уплачиваются налогоплательщиками-организациями в бюджет по месту нахождения земельных участков, признаваемых объектом налогообложения в соответствии со статьей 389 настоящего Кодекса.

(в ред. Федеральных законов от 27.07.2010 N 229-ФЗ, от 04.11.2014 N 347-ФЗ)

4. Налогоплательщики — физические лица уплачивают налог на основании налогового уведомления, направленного налоговым органом.

(в ред. Федеральных законов от 27.07.2010 N 229-ФЗ, от 04.11.2014 N 347-ФЗ)

Направление налогового уведомления допускается не более чем за три налоговых периода, предшествующих календарному году его направления.

(абзац введен Федеральным законом от 28.11.2009 N 283-ФЗ)

Налогоплательщики, указанные в абзаце первом настоящего пункта, уплачивают налог не более чем за три налоговых периода, предшествующих календарному году направления налогового уведомления, указанного в абзаце втором настоящего пункта.

(абзац введен Федеральным законом от 28.11.2009 N 283-ФЗ)

Возврат (зачет) суммы излишне уплаченного (взысканного) налога в связи с перерасчетом суммы налога осуществляется за период такого перерасчета в порядке, установленном статьями 78 и 79 настоящего Кодекса.

(абзац введен Федеральным законом от 28.11.2009 N 283-ФЗ)

Статья 398. Налоговая декларация

1. Налогоплательщики-организации по истечении налогового периода представляют в налоговый орган по месту нахождения земельного участка налоговую декларацию по налогу.

(в ред. Федеральных законов от 03.11.2006 N 178-ФЗ, от 30.12.2006 N 268-ФЗ, от 28.11.2009 N 283-ФЗ, от 27.07.2010 N 229-ФЗ, от 04.11.2014 N 347-ФЗ)

Абзац утратил силу. — Федеральный закон от 27.07.2010 N 229-ФЗ.

2. Утратил силу с 1 января 2011 года. — Федеральный закон от 27.07.2010 N 229-ФЗ.

3. Налоговые декларации по налогу представляются налогоплательщиками не позднее 1 февраля года, следующего за истекшим налоговым периодом.

Абзац утратил силу с 1 января 2011 года. — Федеральный закон от 27.07.2010 N 229-ФЗ.

4. Налогоплательщики, в соответствии со статьей 83 настоящего Кодекса отнесенные к категории крупнейших, представляют налоговые декларации в налоговый орган по месту учета в качестве крупнейших налогоплательщиков.

(п. 4 введен Федеральным законом от 30.12.2006 N 268-ФЗ, в ред. Федерального закона от 27.07.2010 N 229-ФЗ)

Земельный налог для юридических лиц

21 Май 2020 lazareva Просмотров:

Земельный налог относится к местным налогом и служит средством наполнения бюджета того региона, к которому относится участок земли. Порядок налогообложения земли налогом установлен в ст.31 НК РФ.

Кто должен платить земельный налог?

Налогоплательщиками выступают как юридические лица, так и физические, в том числе и ИП. Рассмотрим подробнее особенности применения и расчета земельного налога для юридических лиц.

Отчётность ↑

Все юридические лица обязаны сдавать налоговую декларацию по земельному налогу по месту регистрации участка земли. Как указано в ст. 398 НК РФ, сделать это нужно до 01 февраля следующего года.

Сроки уплаты авансовых платежей каждый субъект определяет самостоятельно.

Если в собственности налогоплательщика находится несколько земельных участков, которые относятся к одной налоговой инспекции, то нужно представлять только одну декларацию.

Налог на землю для юридических лиц 2015

Юридические лица, владеющие земельными участками на праве собственности, на праве постоянного пользования обязаны уплачивать земельный налог. Причем юридическое лицо должно иметь в наличии документ, подтверждающий регистрацию права собственности на участок земли. Обязанность уплачивать земельный налог у юридического лица возникает с даты государственной регистрации права собственности, указанной в выданном свидетельстве.

Участок земли будет являться объектом налогообложения в случае, если он зарегистрирован в государственном едином земельном реестре и имеет кадастровый номер.

Какие участки земли не облагаются земельным налогом?

- Взятый в аренду участок земли;

- Земельный участок, принятый в безвозмездное использование на ограниченный срок;

- Земли водного и лесного фонда РФ;

- Земли с расположенными на них объектами мирового наследия истории, культуры, археологии;

- Земельные участки, изъятые из оборота, а также имеющие ограничения в обороте (парки, природные заповедники, кладбища, захоронения, земли с расположенными на них сооружениями ФСБ, ФСИН, армейскими.

На все прочие земельные участки, принадлежащие юридическому лицу на праве собственности подлежат налогообложению земельным налогом.

Ставки по земельному налогу для юридических лиц 2015

Так как налог на землю является местным налогом, то ставки могут регулироваться органами власти МО. Однако НК РФ устанавливает максимальный размер ставок по земельному налогу, выше которых они не могут быть подняты.

Предельные ставки по налогу на землю 2020:

- 0,3 % — применяется в отношении участком земли из жилого фонда, а также сельскохозяйственных участков, садовых товариществ и подсобных хозяйств.

- 1,4 % — ставка для прочих земельных объектов.

Субъекты РФ могут уменьшать эти ставки на свое усмотрение.

Нюансы оплаты ↑

Для уплаты земельного налога в бюджет субъекта, необходимо правильно рассчитать его сумму и заполнить платёжный документ. Стоит обратить внимание на некоторые нюансы.

КБК

Чтобы налог «отправился по назначению» в платёжном документе необходимо указать КБК – код бюджетной классификации.

Коды бюджетной квалификацииРазъяснения по применению182 1 0600 110При уплате налога по ставке 0,3% за земельный участок, расположенный в Москве и Санкт-Петербурге182 1 0600 110При уплате пеней налога за земельный участок, расположенный в Москве и Санкт-Петербурге182 1 0600 110При уплате штрафов налога за земельный участок, расположенный в Москве и Санкт-Петербурге182 1 0600 110При уплате налога по ставке 0,3% за землю, находящуюся в границах городских округов182 1 0600 110При уплате пеней налога за землю, находящуюся в границах городских округов182 1 0600 110При уплате штрафов налога за землю, находящуюся в границах городских округов182 1 0600 110При уплате налога по ставке 0,3% за участок земли, находящийся в пределах межсельных территорий182 1 0600 110При уплате пеней налога за участок земли, находящийся в пределах межсельных территорий182 1 0600 110При уплате штрафов налога за участок земли, находящийся в пределах межсельных территорий182 1 0600 110При уплате налога по ставке 0,3% за земельный участок, расположенный в пределах поселений182 1 0600 110При уплате пеней налог за земельный участок, расположенный в пределах поселений182 1 0600 110При уплате штрафов налога за земельный участок, расположенный в пределах поселений182 1 0600 110При уплате налога по ставке 1,5% за земельный участок, расположенный в Москве и Санкт-Петербурге182 1 0600 110При уплате пеней налога за земельный участок, расположенный в Москве и Санкт-Петербурге182 1 0600 110При уплате штрафов налога за земельный участок, расположенный в Москве и Санкт-Петербурге182 1 0600 110При уплате налога по ставке 1,5% за земельный участок, расположенный в границах городского округа182 1 0600 110При уплате пеней налога за земельный участок, расположенный в границах городского округа182 1 0600 110При уплате штрафов налога за земельный участок, расположенный в границах городского округа182 1 0600 110При уплате налога по ставке 1,5% за земельный участок, расположенный в пределах межсельских территорий182 1 0600 110При уплате пеней налога за земельный участок, расположенный в пределах межсельских территорий182 1 0600 110При уплате штрафов налога за земельный участок, расположенный в пределах межсельских территорий182 1 0600 110При уплате налога по ставке 1,5% за земельный участок, расположенный в пределах поселений182 1 0600 110При уплате пеней налога за земельный участок, расположенный в пределах поселений182 1 0600 110При уплате штрафов налога за земельный участок, расположенный в пределах поселений

Земельный налог для организаций в Москве

В Москве действует Закон г. Москвы от 24. 11. 2004 года № 74 «О земельном налоге».

Согласно этому Закону, для организаций, которые владеют землёй в пределах Москвы, установлены свои процентные ставки по налогу:

- 0,025% – в отношении земель, используемых для садоводства, огородничества и подсобного хозяйства в личных целях;

- 0,1% – в отношении земель, занятых автостоянками, жилым фондом и инженерным хозяйством;

- 0,3% – земли, используемые для производства сельхоз продукции;

- 1,5% – прочие категории земель.

Этим же Законом установлены и категории юридических лиц – льготников, которые полностью освобождены от уплаты земельного налога в Москве.

Авансовые расчёты по налогу

Каждый квартал юридические лица должны уплачивать авансовые платежи по земельному налогу. Кроме этого, необходимо сдавать расчёты по этим авансовым платежам.

Сроки сдачи этих расчётов устанавливают субъекты РФ на законодательном уровне. Но, эти сроки не должны превышать те, которые установлены в НК РФ.

То есть, сдача расчёта за 1-ый квартал – не позднее 30 апреля, за полугодие – до 30 июля, за 9 месяцев – до 30 октября.

Авансовые расчёты заполняются нарастающим итогом за 1-ый квартал, полугодие и 9 месяцев соответственно.

Как рассчитать земельный налог в 2020 году для юридических лиц?

Надо отметить, что юридические лица, в отличие от физических лиц, рассчитывать налог на землю должны самостоятельно. Кроме того, они должны регулярно отчитываться перед налоговой, предоставляя соответствующую декларацию.

Налог считается от кадастровой стоимость земельного участка путем умножения соответствующей ставки на кадастровую стоимость объекта и на площадь этого участка.

Формула для расчета земельного налога для юридических лиц:

Налог = площадь * кадастровая стоимость * налоговая ставка.

Главной задачей при расчете земельного налога у юридических лиц становится определение кадастровой стоимости объекта.

Необходимо брать кадастровую стоимость, установленную на 1 января налогового периода.

Узнать кадастровую стоимость того или иного земельного участка можно из сведений, предоставляемых кадастром недвижимости. Данная информация открыта, ее можно найти на сайте rosreestr.ru, зная кадастровый номер земельного участка.

Что касается размера налоговой ставки по земельного налогу для юридических лиц, то ее можно уточнить в представительском органе МО, в пределах которого располагается земельный участок.

В отношении каждого отдельного земельного участка следует рассчитать сумму налога отдельно.

Полученные значения отражаются в налоговой декларации по земельному налогу.

Если у участка земли несколько владельцев, то необходимо определить долю каждого. Налог каждый владелец доли земельного участка платит в размере, пропорциональном его доли.

Формула для расчета налога

Налог на землю рассчитывается по определенным данным, которые установлены законодательством.

Налог на землю = ставка налога х кадастровая стоимость.

Например. Кадастровая стоимость участка под сельскохозяйственные угодья равна 65000 рублей.

Расчет налога: 65000 х 0,3% = 195 руб.

Такая формула подходит для расчета налога землевладельцу, который фактически является единственным собственником участка в течение целого года.

Рассмотрим несколько примеров того, как рассчитать налог на землю. Примеры приведены для того, чтобы можно было наглядно понять, как должен производиться расчет. Их удобно применять в качестве образца при собственном расчете налога на землю.

Земельный налог в 2020 году для юридически лиц сроки уплаты

Юридические лица платят ежеквартально налоговые платежи в виде авансов, по итогам календарного года юридическое лицо должно рассчитать сумму налога, исходя из кадастровой стоимость земельного участка и соответствующей налоговой ставки.

На основании рассчитанной суммы налога по итогам календарного года заполняется декларация. Сроки подачи декларации – не позднее 1 февраля. Место подачи – отделение налогового органа по месту расположения участка земли.

Из полученной суммы земельного налога по итогам календарного года отнимаются авансовые платежи, которые были сделаны за кварталы, результат разности и будет являться той суммой, которую нужно будет доплатить в местный бюджет.

Сроки уплаты земельного налога юридическими лицами:

- До 10 мая за 1 квартал;

- До 10 августа за 2 квартал;

- До 10 ноября за 3 квартал;

- До 10 февраля за календарный год.

Таким образом, сроки уплаты налога на землю – до 10 числа второго месяца, следующего за отчетным периодом.

Земельный налог в 2020 году изменения

Особых изменений в порядке расчета и уплаты налога на землю для юридических лиц в 2020 году не появилось. Налог нужно рассчитывать на основании кадастровой стоимости объекта и установленной ставкой в МО, в пределах которого расположен участок земли.

По-прежнему организации рассчитываются налог самостоятельно и самостоятельно отчитываются по нему в налоговый орган. Сроки уплаты и подачи декларации не изменились.

Небольшие уточнения внес Федеральный закон №284-ФЗ от 04.10.2014.

Согласно общему правилу, если кадастровая стоимость меняется на протяжении года, то при расчете налога она будет применена только в следующем году.

Указанный выше закон установил исключения из этого правила.

Кадастровая стоимость может меняться в течение года в случаях, когда:

- Выявлена техническая ошибка, из-за которой и была пересчитана стоимость;

- Если стоимость изменилась по решению комиссии по рассмотрению споров о кадастровой стоимости или решению суда.

Плательщики

Налогоплательщиками считаются юридические и физические лица, которые имеют в своем распоряжении земельные участки на особых условиях. Для физлиц эти условия выражены в следующем:

- Земля была выкуплена, приватизирована или получена в дар, а собственник зарегистрировал свои права в Росреестре.

- Надел оформлен в бессрочное пользование.

- Участок перешел новому владельцу по наследству на правах пожизненного содержания.

Организации, которые приобрели землю, также обязаны уплачивать налоговые взносы ежегодно. А вот если участок взят в аренду или предоставлен на правах безвозмездного пользования, то налог не должен уплачиваться арендаторами.

В 2020 году изменения и дополнения, касающиеся земельного налога, коснулись 5 направлений.

- Увеличение суммы налога на землю. Если за предыдущий год налог на землю рассчитывался с учетом 80% кадастровой стоимости объекта, то начиная с 2020 года и далее уже будет учитываться полная стоимость – 100%. То есть до 1.12.2019 население будет платить за предыдущий – 2020 год еще по сниженным тарифам, а когда в 2020 году будет проводиться оплата за 2020, то уже по новым тарифам.

- Переоценка кадастровой стоимости. Уточню, что на момент написания статьи это только в планах. Глава министерства земельных и имущественных отношений по Московской области Аверкиев заявил, что возможно будет проведена переоценка кадастровой стоимости. Это связано с тем, что подобные мероприятия проводились около 7 лет тому назад, а цена земельных участков за это время существенно снизилась. Если это произойдет, то можно ждать снижения кадастровой стоимости земельных объектов, и, соответственно, уменьшения земельного налога.

- Реформирование системы кадастровой оценки. Начиная с 2020 года государство планирует всю деятельность, связанную с оценкой кадастровой стоимости объекта, возложить на государственную структуру «Центр кадастровой оценки». Поскольку раньше этим занимались частные кампании и результаты оценки схожих объектов могли сильно разниться. Чиновники надеются, что подобное нововведение позволит выстроить единый план по оценке земельных участков.

- О переоценке имущества. Еще одно новшество, вступившее в силу с начала 2020 года, касается переоценки имущества. Если раньше гражданин, не согласившийся с суммой начисленного земельного налога, обращался в Ростреестр за переоценкой, то добиться перерасчета можно было на действующий и предыдущий налоговый период. Теперь же, начиная с 1.01.2019, пересчет будет распространяться только на последующие налоговые периоды.

- О перерасчете для физических лиц. Еще об одном, более положительном, изменении, которое касается уплаты земельного налога физическими лицами, читайте в отдельной статье.

Зачем рассчитывать налог самостоятельно?

Землевладельцу нужно знать алгоритм подобных вычислений для того, чтобы он мог проверить, правильно ли начислена ему сумма к оплате. Учитывая разнообразие категорий наделов и статусов налогоплательщиков (владелец или пользователь, юридическое или физическое лицо) следует учитывать определенные нюансы при вычислениях. Самостоятельные расчёты помогут контролировать суммы, выставляемые к оплате, а также выявить случаи ошибочного начисления штрафов.

Ставки и формула

Расчёты производятся на основании кадастровой стоимости участка. Данная информация является общедоступной, она устанавливается налоговыми органами. Вычисление суммы, подлежащей оплате, устанавливается на основании сведений о категории надела и его кадастровой стоимости, предоставляемой Росреестром. Последний показатель зависит от многих факторов:

- расстояние до крупных городов;

- наличие автомобильных дорог и их качества;

- уровень инфраструктуры и т.д.

Учитывая изменчивость подобных критериев, кадастровая стоимость подлежит перерасчёту каждые 5 лет.

Для того чтобы сделать самостоятельные расчёты, нужно знать налоговую ставку и кадастровую стоимость. Первый показатель варьируется от 0,3% до 1,5% в зависимости от категории (минимальный процент устанавливается для наделов, используемых в сельскохозяйственных целях). Кадастровую стоимость можно найти на официальном сайте ЕГРН, где информация регулярно обновляется.

Ещё один фактор, который важен для расчета суммы налога — льготы, предоставляемые государством конкретному землевладельцу. Они могут устанавливаться не только на федеральном, но и на региональном и муниципальном уровнях. Поэтому информацию о положенных послаблениях следует уточнять в местной администрации.

Таким образом, общая формула для расчёта земельного налога без учёта льгот выглядит следующим образом:

Зн = Кст * Нст * Двл * Свл, где:

- Зн — земельный налог;

- Кст — кадастровая стоимость;

- Нст — налоговая ставка %;

- Двл — доля владения;

- Свл — срок владения (количество месяцев владения / 12).

Примеры расчёта

Ниже приведены несколько примеров для наглядности.

Пример №1. Гражданин, владевший земельный участком, кадастровая стоимость которого 514 768 рублей, на правах собственности, продал ее в апреле другому лицу. Договор купли-продажи был составлен в начале мая, из чего следует, что продавец являлся владельцем 4 месяца из календарного года, а покупатель — остальные 8. В таком случае сумма налога для каждой стороны рассчитывается отдельно, исходя из налоговой ставки в 1,5%:

- Для продавца: (514 768 * 1,5% / 12 )* 4 = 2576 руб.

- Для покупателя: (514 768 * 1,5% / 12) * 8 = 5148 руб.

Пример №2. Лицо, владеет ¼ надела, кадастровая стоимость которого 102 113 руб. В подобном случае расчет производится по формуле:

Зн = Кст * Нст * Двл

Соответственно:102 113 * 1,5% * 0,25 = 383 руб.

Пример №3. Гражданин приобрел в октябре в долевую собственность половину надел с кадастровой стоимостью 120 000 руб.

Земельный налог для организаций

Сумма к уплате рассчитывается по формуле:

Зн = Кст * Нст * Двл * Свл, где

Двл — доля владения;

Свл — срок владения (количество месяцев владения / 12).

Зн = 120 000 * 1,5% * 0,5 * 0,25 = 225 рублей.

Пример №4.Ветеран ВОВ имеет во владении садовый участок (ставка 0,3%), цена которого по кадастру 85 000 рублей. При расчёте нужно учитывать предусмотренную для данной категории льготу в размере 10 000 рублей. С её учётом формула расчёта будет следующая:

ЗН = (85 000 — 10 000) * 0,3% = 225 рублей.

В расчёте указан размер федеральной льготы, перед самостоятельным вычислением нужно уточнить информацию в муниципалитете и уменьшить сумму налога ещё на муниципальную льготу.

Чтобы не ошибиться в расчетах, можно использовать специальный онлайн калькулятор на сайте ФНС для вычисления земельного налога. В нём нужно ввести:

- вид налога;

- период, за который требуется расчёт;

- стоимость по кадастру;

- площадь надела;

- размер доли;

- время владения (количество месяцев расчётного года);

- налоговый вычет (полагаемая льгота);

- налоговую ставку.

После последовательного введения требуемых сведений будет выведена сумма, подлежащая уплате.

Налоговое уведомление

Уведомления о необходимости оплатить начисленный налог приходят собственникам не позднее 30 дней до крайнего срока оплаты. Если говорить об общих правилах, то уведомления по налогу за 2020 год можно ждать не позднее ноября 2020. Налогоплательщик в течение месяца обязан будет оплатить начисленную санкцию.

Образец налогового уведомления

При этом существует 2 варианта рассылки налоговых уведомлений:

- Почтовой корреспонденцией — сведения и квитанция приходят по месту регистрации или юридическому адресу организации.

- В личный кабинет налогоплательщика. Если гражданин зарегистрирован на госуслугах, сформировать личный кабинет на сайте ФНС для него не составит труда. Так можно получать всю необходимую информацию о наличии и отсутствии налогов. Данный сервис является весьма удобным, и государственная структура рекомендует налогоплательщикам почаще им пользоваться.

Что касается самих уведомлений, присланных в бумажном формате, то необходимо знать, что они могут содержать неточности. Если ошибка была обнаружена самим плательщиком, рекомендуется обратиться с заявлением в ФНС с просьбой осуществления перерасчета или внесением корректировки.

Освобождается ли налогоплательщик от обязанности уплаты государственной санкции, если ему не поступило уведомление? Разумеется, нет. В данном случае следует помнить о нормативном акте, вступившем в силу в январе 2020 года. Даже если гражданин или организация не получили уведомление, на собственнике лежит обязанность сообщить в ФНС о наличии у него земли, недвижимости или иного имущества.

Указанные сведения подаются в государственную структуру не позднее 31 декабря следующего за платежным годом. Другими словами, если расчет санкции идет за 2020 год, информация должна быть представлена не позднее 31 декабря 2020.

Для чего это нужно? Если налогоплательщик проявит ответственность и самостоятельно заявит о наличии у него имущество, налог будет насчитан только за конкретный период. Правило действует в том случае, если ФНС не имело сведений о собственности. Если же уведомление направлялось, но было потеряно, налог рассчитывается за 3 последних года.

Читать так же: Закон об ОРД

Кроме того, сокрытие имущества может привести к более серьезным последствиям. Плательщика могут привлечь к административной ответственности и назначить штраф в размере 20 процентов от неоплаченной суммы.

Расчёт и уплата налога за год для физических и юридических лиц

Отличия в порядке уплаты земельного налога между физическими лицами и юридическими заключаются в:

- налоговой ставке;

- особенностях отчетности.

Граждане, как правило, владеют земельными участками, которые используются для сельскохозяйственных нужд, поэтому ставка для них устанавливается в пределах 0,3%. Но следует учитывать, что налоговая база зависит от категории надела, а не статуса владельца. То есть, если у физ-лица участок, на котором ведутся строительные работы, размер ставки будет стандартным — 1,5%.

Юр-лица должны уплачивать земельный налог авансовыми платежами ежеквартально и отражать эти суммы в своей отчётности. Расчёты делаются ими самостоятельно.

А физические лица и ИП не должны сдавать никакой документации. Расчёт суммы, подлежащей оплате, производится органами, осуществляющими кадастровый учёт и регистрацию права собственности, после чего сведения передаются в налоговую службу. Уведомление о сумме, подлежащей оплате, приходит по адресу физ-лица или ИП за месяц до срока платежа. Всё, что им нужно — вовремя внести необходимую сумму.

Последствия ошибочного указания кода

Налоговое законодательство предусматривает крайне жесткие сроки для каждого из платежей. В частности, земельный налог может уплачиваться частями или одним взносом, но срок его конечного перечисления должен быть сохранен. Несвоевременная уплата налоговых обязательств считается серьезной провинностью и влечет за собой применение штрафных санкций. Существует два вида штрафов, которые применяются в зависимости от нарушения:

- Штраф за несвоевременно поданную отчетность с расчетом суммы земельного налога. Он начисляется в размере 5% от суммы взноса за каждый месяц просрочки, но не меньше 1 000 рублей.

- Штраф за не перечисленные в бюджет налоги равняется 20% от общей неуплаты за каждый месяц неуплаты, если речь идет о неумышленном происшествии. А вот при выявленном намерении уклонения от налогов ставка повышается в двойном размере.

Если санкции применяются по отношению к конкретному должностному лицу, которое не сдало вовремя отчет или не провело платеж, то выписывается штраф в размере 300-500 рублей.

Штрафы могут применяться или не применяться в зависимости от возникшей ситуации, а вот пени начисляются с первого дня просрочки в обязательном порядке. Размер пени прописан в Налоговом кодексе и всегда равен 1/300 ставки рефинансирования за каждый день неуплаты.

Юридические лица обязаны самостоятельно определять код бюджетной классификации для уплаты земельного налога.

Специалисты ФНС обязаны содействовать организациям в правильной идентификации своей группы. Некорректно указанная информация в части КБК приведет к тому, что деньги поступят на другой счет, и не будут считаться уплаченными. Налоговая инспекция расценит данный факт как нарушение и начнет начислять пени и штрафы на невыплаченную сумму.

Ошибки в платежном поручении, способствующие неверному зачислению денег, могут касаться не только непосредственно КБК. Часто при заполнении неверно вносятся:

- наименование банка, который является получателем платежа,

- счета Федерального казначейства.

Направленная не туда сумма налога может быть возвращена плательщику после письменного требования с разъяснениями об ошибочности зачислений. На эту процедуру может уйти до месяца, а между тем земельный налог потребуется перечислить раньше, чтобы избежать серьезных штрафных санкций.

Что ещё учесть при расчёте?

Помимо стандартных требований к вычислениям, расчёт налога требует учёта некоторых особенностей. Например, может измениться цена земли по кадастру. Обычно, она устанавливается в начале года и действует до его окончания. Но есть вероятность, что категория земельного участка или её кадастровая стоимость могут измениться до окончания установленного срока (как правило, это происходит в судебном порядке в силу различных разногласий между претендентами на землю). Если производятся изменения в стоимости за прошедшие периоды, налогоплательщик должен сделать перерасчёт уплаченных сумм и заново подать декларации с уточнённой информацией.

Например, вступило в законную силу судебное решение от 12.02.2015 года об изменении цены надела по кадастру с начала 2013 года. В этом случае, налогоплательщику необходимо сделать перерасчет уплаченных сумм за 2013 и 2014 года.

Также важно учитывать, что расчёт по кадастровой стоимости имеет экспериментальный характер и используется не во всех субъектах РФ. Если регион расположения надела не входит в этот список, расчёт нужно делать по балансовой или нормативной стоимости участка. В этом случае размер данного показателя вычисляется, исходя из субъекта расположения надела с учетом его категории. Следует учитывать, что данный вид стоимости не может превышать 75% от рыночной цены аналогичных земель.

Кадастровую или нормативную стоимость нужно узнавать в начале года. Если она изменилась, расчёт налоговой суммы будет сделан неправильно, а это будет считаться правонарушением.

Земельный налог для юридических лиц

Плата за пользование землей была введена Федеральной целевой программой «Развитие земельной реформы в Российской Федерации на 1999 — 2002 годы», утвержденной Постановлением Правительства РФ от 26.06.1999 N 694. Плательщиками земельного налога являются организации, имеющие в собственности или использующие земельные участки, строения, здания, сооружения, помещения в них, т.е. те, кто имеет документы, удостоверяющие право собственности, владения или пользования земельным участком на территории России.

Поскольку налог на землю отнесен к местным налогам, организации, применяющие согласно Федеральному закону от 29.12.1995 N 222-ФЗ «Об упрощенной системе налогообложения, учета и отчетности для субъектов малого предпринимательства» упрощенную систему налогообложения, не являются плательщиками земельного налога, так как указанным Законом предусмотрена замена уплаты совокупности федеральных, региональных и местных налогов и сборов уплатой единого налога, исчисляемого по результатам хозяйственной деятельности организаций за отчетный период. Размер земельного налога не зависит от результатов хозяйственной деятельности, а устанавливается в виде стабильных платежей за единицу земельной площади в расчете на год; объемы помещений используются в расчетах в случае, когда высота помещений в одном и том же здании, сооружении различается более чем на 10%.

Ставки земельного налога пересматриваются в связи с изменением не зависящих от пользователя земли условий хозяйствования. Например, для г. Москвы в 1999 г. применялись ставки земельного налога с коэффициентом 2 от действовавших в 1998 г. ставок земельного налога, установленных ст.1 Закона г. Москвы «О ставках земельного налога». В 2000 г. использовались ставки земельного налога, действовавшие в 1999 г., с коэффициентом 1,2 (для всех категорий земель). Статьей 12 Федерального закона «О федеральном бюджете на 2001 год» установлено, что ставки земельного налога и арендной платы, действовавшие в 2000 г., применяются и в 2001 г. для всех категорий земель.

Размер земельного налога зависит от расположения земельного участка. Так, в Законе г. Москвы от 21.01.1998 «О ставках земельного налога» даны описания границ территориально — экономических зон города и ставки налога для этих зон.

За земельные участки, находящиеся в раздельном пользовании нескольких юридических лиц, земельный налог начисляется отдельно каждому пропорционально площади строения, находящегося в их раздельном пользовании. За земельные участки, не используемые или используемые не по целевому назначению, ставка земельного налога устанавливается в двукратном размере.