Налог на доходы физических лиц резиденты уплачивают ежегодно. В этой статье указан срок уплаты 3-НДФЛ на 2020 год.

С 1 января 2020 года в России действует кампания «Декларация 2019», согласно которой срок оплаты НДФЛ по декларации 3-НДФЛ за прибыль, полученную в 2020 году — до 30 апреля 2020 года. Согласно изменениям в НК РФ, исчисление и порядок внесения налоговых средств для различных категорий граждан разный.

Таблица сроков уплаты НДФЛ

Срок оплаты налога по декларации 3-НДФЛ регулируется гл. 23 НК РФ ст. 226 — 228.

Категория плательщикаСроки оплаты НДФЛ за 2020 годФизические лица:

- за стандартную прибыль

- за деньги, с которых налоговый агент не удержал сбор и сообщил об этом в местную ИФНС.

- до 15.07.2019 включительно;

- до 01.12.2019 включительно

Зарубежные наемные сотрудники:

- прибыль, полученная в России и отраженная в бланке 3-НДФЛ;

- с заработка в России.

- на протяжении 15 суток после подачи отчетности;

- до окончания суток, которые следуют сразу за днем получения зарплаты

Индивидуальные предприниматели:

- стандартный доход

- до 15.07.2019 включительно

Штраф за неуплату НДФЛ — 20% от начисленной суммы сбора.

Кто должен платить налог на доходы физических лиц (НДФЛ)?

Налог на доходы физических лиц (НДФЛ или подоходный налог) — это обязательный платеж в федеральный бюджет, который уплачивают физические лица со всех видов доходов, полученных ими в календарном году.

Читайте также: Декларация по форме 3-НДФЛ за 2020 год подается на новом бланке

Проверка и оплата налогов 2020

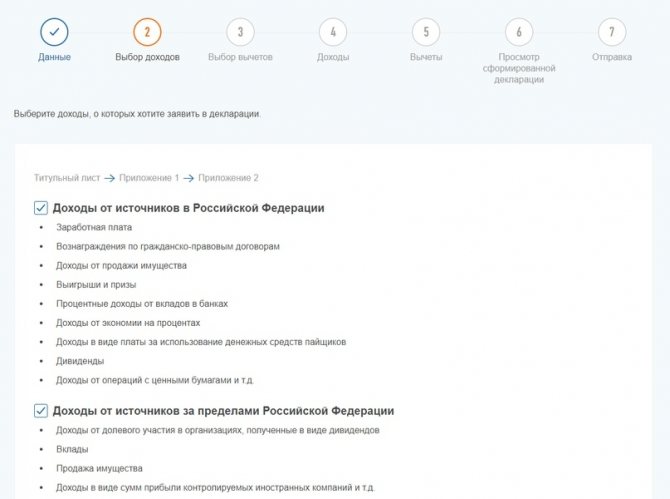

Какие доходы физических лиц облагаются НДФЛ?

- от продажи имущества, находившегося в собственности менее 3 лет;

- от сдачи имущества в аренду;

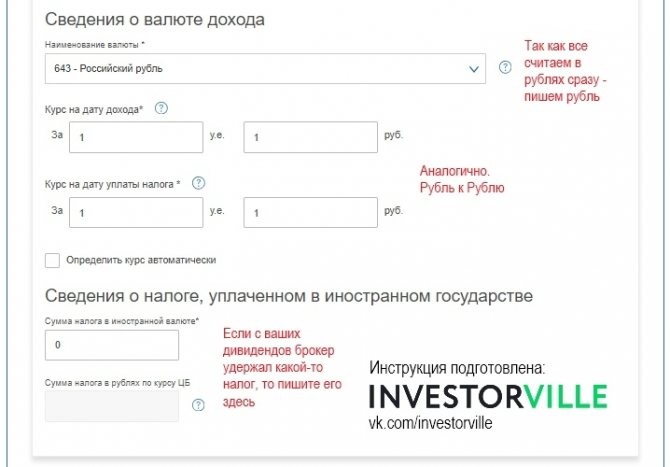

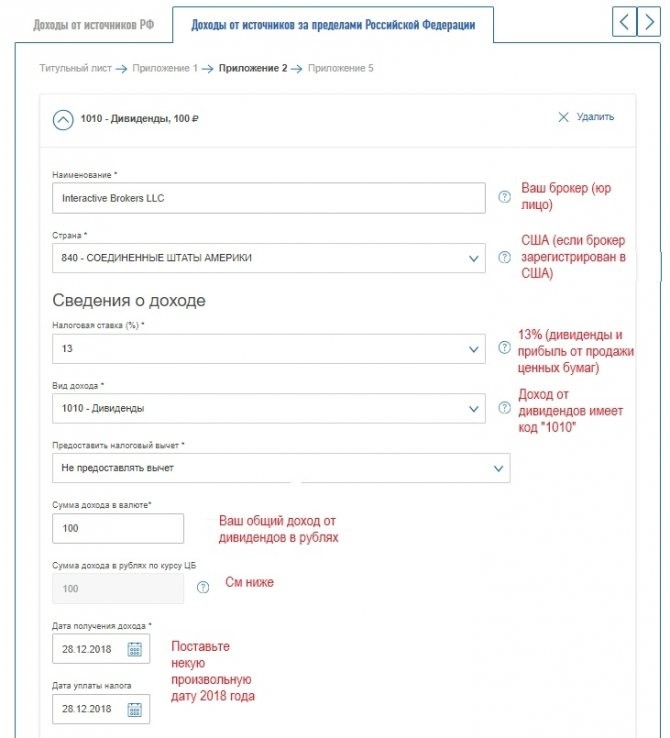

- от источников за пределами Российской Федерации;

- от работодателей;

- в виде разного рода выигрышей;

- иные доходы.

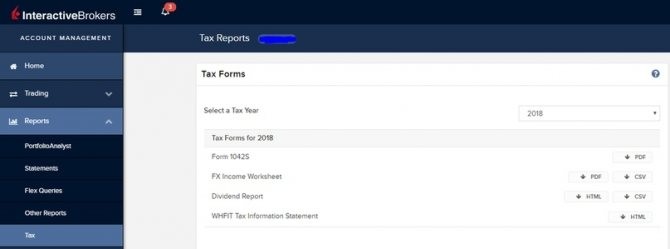

Как узнать и оплатить НДФЛ онлайн?

Проверить и оплатить НДФЛ онлайн вы можете на официальном сайте оплата – налог ру (oplata-nalog.ru). Чтобы узнать НДФЛ достаточно ввести номер ИНН или УИН (индекс документа). Найденные начисления можно оплатить онлайн любой банковской картой.

Конец формы

Какие доходы не облагаются НДФЛ?

- от продажи имущества, находившегося в собственности более трех лет;

- полученные в порядке наследования;

- полученные по договору дарения от члена семьи и (или) близкого родственника в соответствии с Семейным кодексом РФ.

Как рассчитывается НДФЛ?

Расчет подоходного налога производится по следующей формуле: Сумма НДФЛ = Налоговая база * Ставка Налога Налоговая база зависит от вида доходов. Законом установлено пять налоговых ставок в зависимости от видов доходов и категорий налогоплательщиков.

- 9% — налоговая ставка по дивидендам до 2020 года; процентам по облигациям с ипотечным покрытием, эмитированным до 1 января 2007 г.;

- 13% — налоговая ставка на заработную плату, вознаграждения по гражданско-правовым договорам, доходы от продажи имущества. За работников НДФЛ (с заработной платы) рассчитывается, удерживается и перечисляется в бюджет работодателем (налоговым агентом);

- 15% — ставка по дивидендам, полученным от российских организаций физическими лицами, которые не являются налоговыми резидентами РФ;

- 30 % — налоговая ставка на все прочие доходы физических лиц — нерезидентов;

- 35% — по данной ставке облагаются следующие виды денежных поступлений: выигрыши и призы; процентные доходы по вкладам в банках в части превышения установленных размеров; суммы экономии на процентах при получении налогоплательщиками заемных (кредитных) средств в части превышения установленных размеров; от платы за использование денежных средств членов кредитного потребительского кооператива (пайщиков).

До какого числа подается декларация о доходах в налоговую инспекцию?

Декларация о доходах физических лиц, которые в соответствии с законом обязаны ее подавать, должна быть направлена в налоговый орган не позднее 30 апреля текущего года за истекший налоговый период. Уплата подоходного налога по поданной декларации производится не позднее 15 июля.

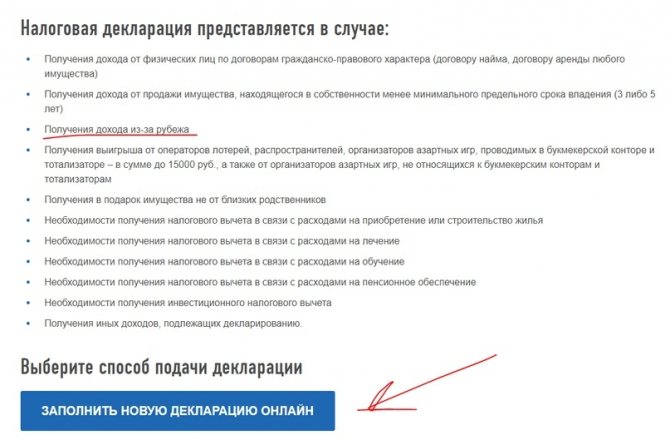

По каким доходам обязательна подача декларации?

- по выплатам, полученным не от налоговых агентов;

- по суммам, полученным от продажи имущества;

- резиденты РФ по суммам, полученным от источников, находящихся за пределами РФ;

- по доходам, при получении которых не был удержан налог налоговыми агентами;

- по выигрышам, выплачиваемым организаторами лотерей и других основанных на риске игр;

- по вознаграждениям, выплачиваемым им как наследникам авторов произведений науки, литературы, искусства, а также авторов изобретений;

- по доходам в порядке дарения.

Как не платить государству за продажу автомобиля

При продаже автомобиля необходимый срок владения, при котором вы освобождаетесь от уплаты налога и подачи декларации, составляет три года. Если вы владели авто меньше трех лет, то после его продажи на следующий год необходимо подать декларацию о выплате налога 3-НДФЛ. Однако в случае, когда машина продается дешевле 250 тыс. руб. или ниже той стоимости, за которую вы ее приобретали, налог платить не нужно. Только подать декларацию в налоговую службу, все же, придется. Даже несмотря на нулевой налог необходимо отчитаться перед ФНС о полученных доходах с продажи вашей собственности.

Например, Петров купил автомобиль в январе 2020 года за 600 тысяч рублей, но уже в августе того же года решил его продать, так как нужны были деньги на покупку жилья. В итоге машина была продана за 550 тыс. руб. В 2020 г. Петрову необходимо составить декларацию, приложив договор купли-продажи, согласно которому он приобрел авто за 600 тысяч рублей, и тот, согласно которому он продает его за 550 тысяч рублей. В итоге, налог составит: 550 т. р. — 600 т. р. = 0, т.к. Петров не получил дохода с продажи автомобиля. Но если автомобиль был продан за 650 тысяч рублей, тогда налог составит: 650 т. р. – 600 т. р. = 50 т. р.; 50 т. р. х 13% = 6,5 т. р.

Стоит добавить, что каждый год налоговый кодекс обновляется, изменяются и формы подачи декларации 3-НДФЛ для физических лиц об уплате налога. Поэтому нужно обращать особое внимание на сам бланк декларации, а также на перечень прилагаемых документов. При несвоевременной подаче документов или же их отсутствии налоговыми органами составляется акт о нарушении, и вам будет выписан штраф в размере одной тысячи рублей. Поэтому чтобы не иметь проблем с налоговой, стоит соблюдать все установленные сроки для подачи документов.

Какие положены штрафы за неуплату НДФЛ в 2020 году

Взыскание штрафа может производиться инспекцией в двух случаях. В первом штраф применяется при отсутствии удержания налог из средств, которые перечислены сотруднику. Также санкции применяются к организациям, которые своевременно не перевели сборы в государственный бюджет.

Дорогие читатели! Статья рассказывает о типовых способах решения юридических вопросов, но каждый случай индивидуален. Если вы хотите узнать, как решить именно Вашу проблему — обращайтесь к консультанту:

Коды, пени и штрафы

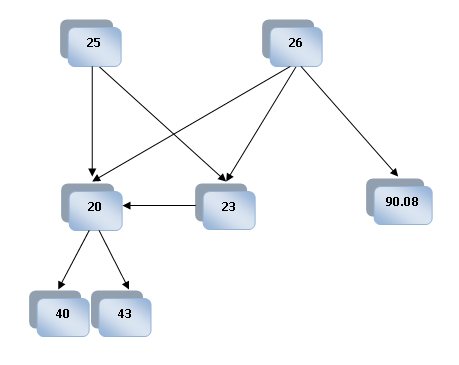

Что из себя представляют КБК налога на прибыль 2020 года? Это наборы из 20 цифр, которыми «шифруются» необходимые данные. Скажем. 3 первых цифры — это так называемый административный раздел, они говорят о том, куда должны быть направлены средства:

Дальше идут цифры, обозначающие вид дохода, показывающие, откуда он идет, каково назначение платежа и иные его особенности.

Помимо собственно налогов в соответствующих таблицах мы видим коды и для штрафов и пеней. Пени — это начисления за каждый день просрочки оплаты. Штрафом называют единовременное денежное взыскание. Взимается он однократно, за грубые нарушения сроков оплаты. Если налоговая служба наложила на организацию или предпринимателя пени или штраф, в платежке надо указывать соответствующий КБК.

my-biz.ru

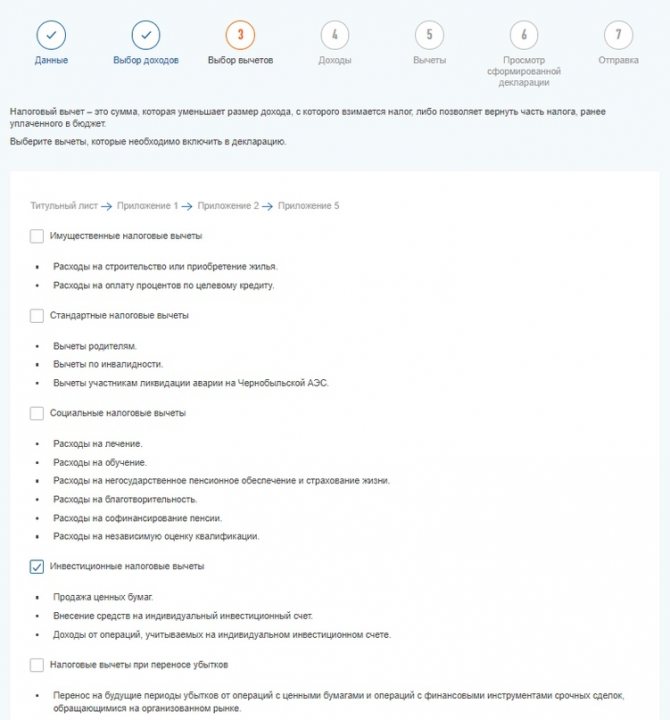

Имущественный вычет

Главное их отличие от других видов заключается в том, что максимальная сумма выплат за покупку недвижимого имущество составляет 260 тысяч рублей. Получив ее полностью, вы уже не сможете больше подавать 3-НДФЛ на возврат, так как данная сумма — это ваш лимит на всю жизнь. В противовес чему, например, вычет по лечению можно оформлять ежегодно.

Так, например, если Киселев купил комнату в общежитии за 800 тысяч рублей, сумма возврата будет составлять 104 тысячи рублей. Таким образом, при покупке новой недвижимости вы можете оформлять налоговый вычет до тех пор, пока общая сумма возвращенного налога не составит 260 тысяч рублей.

Многие граждане подвержены стереотипу, что налоговый вычет в размере 13% возможно вернуть с любой суммы, потраченной на приобретение недвижимого имущества. Однако это не так. Рассмотрим пример, Иванов купил дом за 5 млн рублей, при подаче 3-НДФЛ он рассчитал сумму возврата равную 5 000 000 х 13% = 650 тысяч рублей. При проверке, налоговый орган откажет в рассмотрении данной декларации, в связи с неправильным вычислением налогового вычета.

Стоит помнить, что существует ограничение по стоимости недвижимости. Согласно современному налоговому законодательству, имущественный вычет может рассчитываться только с того имущества, рыночная стоимость которого не превышает 2 млн рублей. Таким образом, максимальная сумма составляет 260 тысяч рублей.

Как заплатить налоги ИП

Предприниматель платит налоги и сборы либо один раз в квартал — это текущие или авансовые платежи, либо один раз в год — по итогам прошедших 12 месяцев. Он может воспользоваться такими способами:

Полезные документы для скачивания

1. Оформить бумажную квитанцию

Для этого возьмите заранее в ФНС бланк квитанции или заполните вручную, сходите в отделение любого банка и заплатите налог. Чаще всего для оплаты налогов и сборов используют Сбербанк. Минус такого способа в том, что в банках бывают очереди и придется заплатить дополнительную комиссию.

Через квитанции часто оплачивают предприниматели без расчетного счета. Это удобно, потому квитанция — аналог платежного поручения.

2. Через личный счет предпринимателя или с карты

Это удобно, потому что предприниматель может заплатить через интернет или мобильное приложение. Но оформлять платежку придется самому и вероятность ошибки остается.

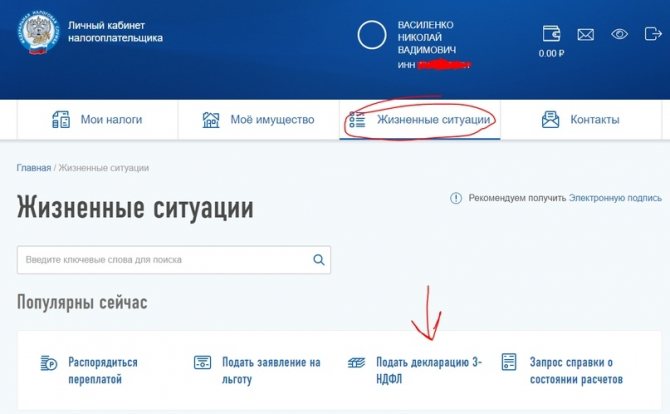

Личный кабинет налогоплательщика — это канал общения и передачи данных между налогоплательщиком и государством.

Использование личного кабинета налогоплательщика(ЛКН) упрощает жизнь и помогает:

- Узнать о наличии долгов и переплат по налогам -НДФЛ(налог на доходы с физических лиц), по налогу на имущество физических лиц, по транспортному и земельному налогам.

- Отослать через кабинет любые документы. Все что связано с уведомлениями, сообщениями, заявлениями. Особенно это удобно, когда надо срочно передать заявление по льготам или подтвердить наличие налоговых вычетов. Кроме официального документа приложите сканированные копии реальных документов.

- Оплатить налоги по ИНН бесплатно

- без посещения налоговой

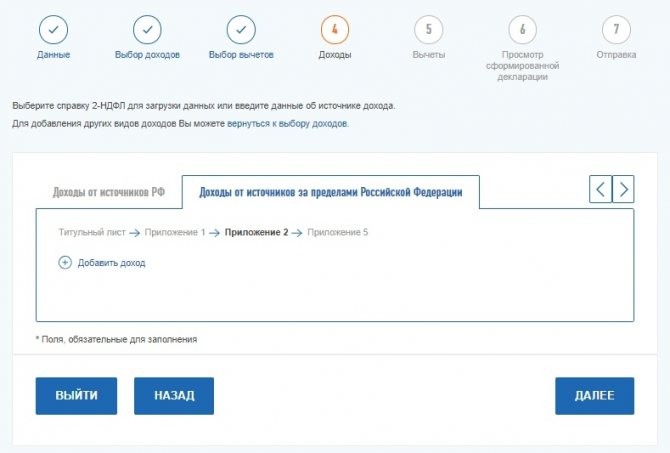

- Заполнить и переслать отчеты по форме 3-НДФЛ

- Создать платежное поручение и самостоятельно оплатить налоги

4. Через специализированные сервисы. Например, этот.

1. Используя логин и пароль в регистрационной карте.

Пароль бывает сложный и состоит из нескольких знаков, взятых машиной наугад. Повторить его сложно и желательно поменять на свой пароль в течение первого месяца. Регистрационную карту вы получите в любой ФНС, предъявив документ, удостоверяющий личность.

2. С помощью электронно-цифровой подписи(ЭЦП).

ЭЦП — “живая” подпись человека, переведенная в электронный формат. Она выпускается для одного человека и виртуально подтверждает все действия, совершаемые с помощью электронной подписи. Она помогает быстро оплатить налоги ИП через личный кабинет налогоплательщика.

Для получения электронной подписи нужно подготовить документы: паспорт, СНИЛС, ИНН, ОГРН ИП.

При оплате через интернет удобнее всего использовать сервис Федеральной Налоговой Службы — заплати налог.. На сервисе предприниматель платит налоги онлайн бесплатно без комиссий и дополнительных платежей.

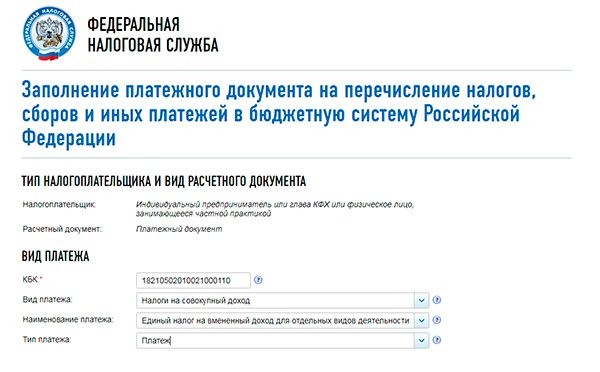

Для этого заходим на сайт и выбираем раздел “Индивидуальным предпринимателям”. Затем нажимаем кнопку “Заполнить платежное поручение”, далее спускаемся вниз и нажимаем кнопку “Пропустить и перейти к заполнению платежного документа”.

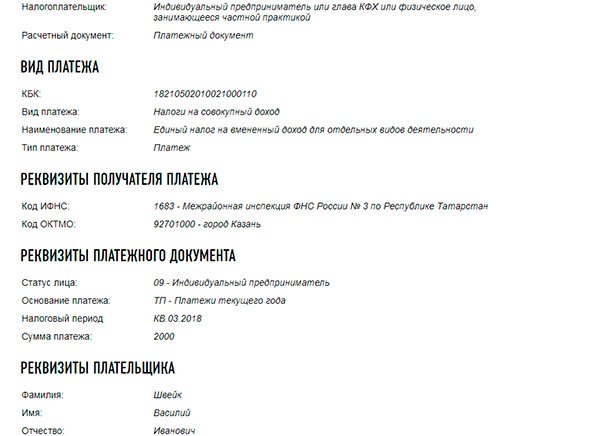

В поле “Налогоплательщик” указываем “Индивидуальный предприниматель”. В поле “Расчетный документ” ставим точку на “Платежный документ” и нажимаем “далее”.

Предположим — ИП решил заплатить вмененку или ЕНВД. Чтобы не ошибиться при написании 20 цифр КБК, сначала выберите “Вид платежа”. В нашем случае — “Налог на совокупный доход” и в “Наименовании платежа” выбираем нужный налог “Единый налог на вмененный доход для отдельных видов деятельности”.

Цифры в поле “КБК” появились автоматически и вам останется только “Тип платежа” — платеж.

Теперь выберем сам налог, за который будем платить. Для начала ставим галочку в поле “Определить по адресу” и вносим адрес регистрации ИП. И снова в поле “ОКТМО” появятся нужные цифры. Вам останется только из таблицы выбрать “Код ИФНС” и нажать далее.

На следующей странице выбираем в “Основание платежа” текущий платеж. Это ТП — Платежи текущего года и указываем налоговый период и сумму платежа. Останется только внести личные данные — ФИО, ИНН и по желанию — адрес места жительства. Все, платежное поручение готово!

Вам останется только выбрать вид оплаты — наличный или безналичный расчет.

При наличном расчете вам нужно распечатать квитанцию и идти в любой банк. Теперь вы будете спокойны и уверены в том, что перечислили деньги на правильный КБК и ОКТМО, а не останутся в “невыясненных платежах”. Невыясненные платежи можно вернуть с помощью писем, но это долго и муторно.

При безналичном — платите налоги онлайн через представленные банки или сервис госуслуги. На сайте большой выбор банков и всегда можно подобрать подходящий вариант.

Ваш браузер не поддерживает плавающие фреймы!

Преимущества портала OplataNalogov.online (Оплата Налогов онлайн) 2020

Современный ритм накладывает свой отпечаток на все стороны жизни человека. Большинство людей ценит собственное время, поэтому для оплаты налогов онлайн пользуются услугами нашего сервиса. Это возможность оценить ряд преимуществ:

- круглосуточный режим работы. Получить актуальные сведения о размере задолженности и уплатить налоги онлайн можно в любое удобное время;

- качественная и быстрая работа сервиса. Уплата налогов происходит в течение нескольких минут;

- предоставление достоверных и актуальных сведений. Мы получаем информацию напрямую от Федеральной налоговой службы России и ГИС ГМП;

- удобство и простота в использовании. Для получения необходимых сведений требуется указать лишь идентификационный номер налогоплательщика ИНН или индекс документа УИН;

- гарантия надежности и безопасности перечисления денежных средств;

- возможность оплатить налоги онлайн из любой точки мира.

Одна из проблем у предпринимателей при перечислении налогов — ошибки при оформлении платежного поручения. Казалось бы, ничего сложного: набрать 20 цифр подряд, вписать в нужное поле и перечислить деньги. Однако ошибка хотя бы в одной цифре грозит тем, что деньги уйдут не туда. Как ИП оплатить налоги через интернет, быть уверенным в написании КБК, ОКТМО и других реквизитов? Поможет сервис ФНС — заплати налог.

Как узнать задолженность по налогам онлайн?

Оперативно проверить долги по налогам и уплатить налоги онлайн можно посредством налогового сервиса OplataNalogov.online ( Оплата Налогов онлайн ), который поможет сэкономить Ваше время. Не нужно стоять в очереди в банке, платить большие проценты комиссии в терминалах. Чтобы узнать задолженность по налогам или текущие начисления онлайн, нужно ввести в строку поиска следующие данные:

- ИНН (идентификационный номер налогоплательщика);

- Индекс документа (УИН — уникальный идентификатор начисления).

Сбор информации производится по базе ФНС РФ и ГИС ГМП через официальный сайт OplataNalogov.online ( Оплата Налогов онлайн ). Это возможность сэкономить время и оперативно получить доступ к актуальной информации. Оплата налогов онлайн возможна по всем категориям платежей.

Как оплатить налоги онлайн?

Чтобы оплатить налоги, необходимо сделать запрос. Через несколько секунд на экране отобразится результат. Оплатить налоги онлайн возможно банковской картой VISA, MasterCard, МИР через сайт банка, что гарантирует дополнительное удобство и безопасность:

- перевод денежных средств по шифрованному каналу;

- конфиденциальность платежной информации;

- полная защита персональных данных.

После завершения оплаты сервис на адрес электронной почты направляет квитанцию от банка и чек об онлайн оплате, содержащий все реквизиты платежа и являющийся для Федеральной налоговой службы России официальным документом, подтверждающим оплату. Квитанцию и чек можно сохранить на компьютере и, при необходимости, распечатать. Гарантируется полное списание платежа, максимальное удобство и оперативность работы онлайн-сервиса.