На главную Финансы Другое

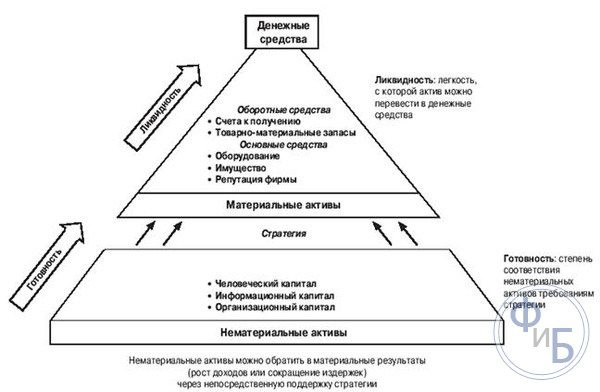

Нематериальные активы становятся доминирующим средством создания цены на современном предприятии. Откройте любой современный учебник по бизнес-стратегии, и акцент на конкурентное преимущество очевиден. Однако вместо того, чтобы концентрироваться только на финансовом капитале или ресурсах, таких как здания, оборудование, производственные мощности или готовая продукция, стратегия сосредоточена на инвестициях в нефизические активы, полученные из человеческого, социального и организационного капитала.

Нефизический актив, казалось бы, низкой стоимости, может преподнести приятный сюрприз, если он будет должным образом оценен специалистом по оценке бизнеса. Если компания владеет нематериальными активами, которые, по-видимому, не приносят доход, их стоимость может быть упущена из виду. Это может быть дорогостоящей ошибкой. Патенты, товарные знаки, списки клиентов, авторские права и запатентованные процессы являются неиспользованным источником дохода, и оценка стоимости лицензирования или продажи интеллектуальной собственности может повлиять на прибыль.

На практике нефизические активы могут относиться к разным вещам, но обычно используются для обозначения экономических активов, которые не имеют физической формы или не являются материальными. Нефизические активы включают бренды, деловую репутацию и отношения с клиентами.

Оценка нефизических активов используется, в частности, в практике бухгалтерского учета для признания активов при объединении бизнеса, что направлено на повышение прозрачности учета приобретения.

Нематериальный бизнес также гарантирует, что используемые подходы и сделанные выводы являются коммерчески сбалансированными, реалистичными и соответствуют анализу, необходимому по всем различным причинам, по которым оценка нефизических активов требуется и проводится на практике. Если на карту поставлена стоимость нефезического актива, это будет серьезной проблемой. Нематериальный бизнес имеет опыт оказания независимых экспертных услуг по оценке для руководства, владельцев и их юридических или других консультантов, в частности, для: финансовой отчетности; разрешение спора; корпоративные сделки; и поддержка других требований бухгалтерского учета.

Зачем и когда нужна оценка нематериальных активов

Нематериальные активы — это все те элементы, которые способствуют развитию и правильному функционированию компании без наличия физического элемента, что ее поддерживает. Элементы, способные создавать будущие доходы, которые определяют экономический эффект для других конкурентов и улучшают финансовую отдачу компании. Все компании должны быть в состоянии определить экономическую стоимость его активов. Можно сказать, что нефизические активы состоят из:

- Маркетинговые активы: торговые марки, авторские права, интернет-домены, коммерческие новшества.

- Производственные нематериальные активы: патенты, коммерческие проекты, изобретения, формулы, производственные процессы, промышленное авторское право.

- Смешанные нефизические активы: репутация компании, бизнес-модели.

Нематериальные активы имеют ценность, что равна или даже превышает ценность материальных, хотя часто эти виды активов не оцениваются. Это обусловлено различными причинами, включая сложность, связанную с оценкой, отсутствием четко определенных правовых рамок, а также тот факт, что эта оценка является добровольной, и даже то, что иногда компания даже не знает, что имеет ценный нематериальный актив для деятельности компании.

Как правило, оценка представляет собой слияние экономической концепции стоимости и юридической концепции собственности. Нематериальные активы могут оцениваться как единое целое, но всегда целесообразно проводить индивидуальную оценку каждого актива на случай, если нам придется совершить с ним сделку.

В то время как физические активы могут со временем изнашиваться и терять ценность только в результате использования, их нематериальные аналоги изнашиваются из-за истечения срока действия контракта, морального износа и других нефизических факторов.

Термин «оценка активов» происходит из процесса расчета и учета их стоимости на балансе компании. Как и в случае с материальными активами, такими как основные средства, стоимость актива отображается в балансе по первоначальной стоимости. Помимо покупной цены актива, стоимость, фиксированная в финансовом балансе, может включать все затраты, необходимые для подготовки его к использованию по назначению, такие как судебные издержки.

Метод прямой линии используется, если никакой другой метод не может быть надежно рассчитан. Стандарт также допускает периодические корректировки нефизических активов на основе профессиональных оценок.

Компании почти всегда в конечном итоге владеют ценными активами, которые нельзя потрогать, почувствовать или увидеть. Эти нематериальные активы, как их называют, состоят из патентов, франшиз и экономической репутации, которая отличается от бухгалтерской репутации.

Анализируя баланс, вы, как правило, должны игнорировать сумму, присвоенную нематериальным активам. Они могут стоить дорого в реальной жизни, но записанная бухгалтерская стоимость, вероятно, не приближается к ней в какой-либо степени значимой точности.

РОЛЬ НЕМАТЕРИАЛЬНЫХ АКТИВОВ В СТОИМОСТИ ПРЕДПРИЯТИЯ

Опубликовано в 2020, Выпуск Сентябрь 2020, ЭКОНОМИЧЕСКИЕ НАУКИ | Нет комментариев

Гунина Е.Н.1, Казаков А.А.2

1Кандидат экономических наук, доцент, 2студент 4 курса направления менеджмент, Южный Федеральный Университет

РОЛЬ НЕМАТЕРИАЛЬНЫХ АКТИВОВ В СТОИМОСТИ ПРЕДПРИЯТИЯ

Читайте также: Ип с ндс плюсы и минусы 2020 грузоперевозки что я могу приобрести

Аннотация

В работе рассматриваются нематериальные активы как значимая составляющая стоимости компании. Проводится статистический анализ учета стоимости нематериальных активов в различных странах.

Ключевые слова: Оценка, cтоимость, нематериальные активы, активы предприятия

Gunina E.N.1, Kazakov A.A.2

1PhD, associate professor, 24th year student of the direction of the management, The South Federal University

THE ROLE OF INTANGIBLE ASSETS IN THE VALUE OF THE COMPANY

Abstract

The paper deals with intangible assets as a significant component of the company’s value. Statistical analysis taking into account the value of intangible assets in different countries.

Keywords: Valuation, the value, of intangible assets, the assets of the company

Нематериальные активы – принадлежащие предприятиям и организациям ценности, не являющиеся физическими, вещественными объектами, но имеющие стоимостную, денежную оценку. Нематериальным активом признается не сам результат интеллектуальной деятельности, а исключительное право на использование результата.[8]

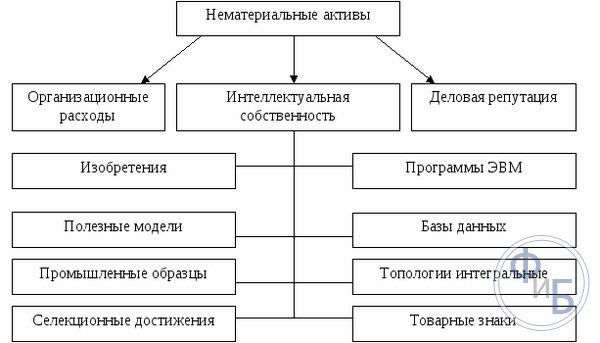

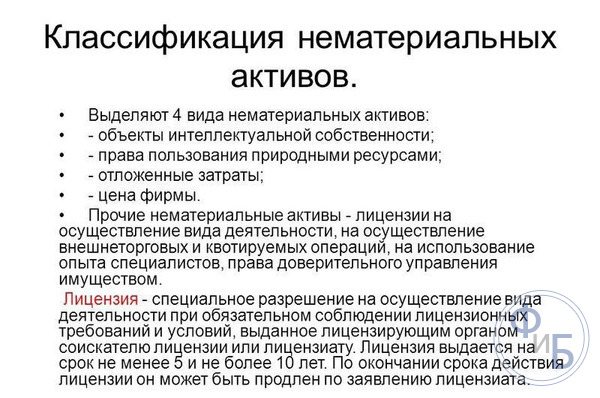

Нематериальные активы можно подразделить на три основные группы:

- Интеллектуальная собственность (Изобретения, товарные знаки, фирменные наименования, права на секреты производства, авторские права.)

- Имущественные права (Лицензии на пользование недрами, участками земли.)

- Цена фирмы (гудвилл). (Стоимость деловой репутации фирмы.)

В традиционном обществе (до промышленной революции) главенствующую роль имели только материальные активы (земля, здания, сооружения, запасы). В 18 веке индустриальное общество ознаменовалось появлением финансовых активов. И наконец, период 20 века (по грубым подсчетам) характеризуется появлением и усилением позиций нематериальных активов.

Чем больше нематериальных активов используется компаниями в отдельно взятой стране, тем меньше эта страна зависит от импорта и тем большие объемы инвестирования она привлекает.

Соотношение между материальными и нематериальными активами в Европе выгляди следующим образом – 1) в 1978 году 80:20%, 2) в 1988 54:46%, 3) в 1998 26:74%. И в 2012 10:90% в пользу нематериальных активов соответственно.

Проанализировав источники общественного богатства в близких по климату странах России и Норвегии был сделан вывод, что Россия выигрывает по количеству природных ресурсов – 44 и 10 % соответственно, но проигрывает в доли используемых нематериальных активах – 15% в России и 63% в Норвегии. Однако в России мощный и многочисленный капитал – 40% против 21 в. Однако в России мощный и многочисленный капитал – 40% против 21 в Норвегии, что дает мощную почву для роста промышленности и роста НМА в целом.

Читайте также: Упрощенная система налогообложения нулевая отчетность

Однако в России на текущий момент предприятия не спешат ставить на свой баланс нематериальные активы. Так как в этом случае придется платить налог на прибыль, хотя никакой прибыли еще и нет, или ставят на баланс, но по заведомо заниженной цене, что вызывает подозрения правоохранительных органов, – соответственно возникает дилемма доходность или уклонение от уплаты налогов.

За рубежом предприятия планомерно увеличивают долю НМА в общей структуре активов предприятия, так как этот показатель является важным и показывает, идет ли .

Преимущества использования нематериальными активами на современном этапе (особенно это актуально в Отечественных компаниях в условиях современной нестабильной экономической ситуации)

- гарантия стабильности на внутреннем и внешнем рынке

- получение дополнительного дохода

- рост инвестиционной привлекательности

- получение кредитных средств по более низким процентным ставкам

- увеличение стоимости бизнеса

Компания Interbrand – специализирующаяся на разработке брендов, приводит следующие статистические данные по пропорции материальных и нематериальных активов в крупнейших иностранных компаний.

- в компании British Petroleum – 30:70;

- в компании IBM – 17:83;

- в компании Coca-Cola – 4:96[5]

Для оценки товарного знака и деловой репутации – используется доходный подход. Данный подход является главным, т.к. позволяет определить стоимость актива в соответствии с типом совершаемой сделки и целями оценки. Наиболее интересными и практически применимыми являются метод освобождения от роялти и метод преимущества в прибылях.

Оценка нематериальных активов и интеллектуальной собственности российских компаний.

Проблемы оценки нематериальных активов в России:

- Трудность идентификации НМА;

- Недостаток информации;

- Сложность в определении количественного результата коммерческого использования актива;

- Несовершенство правовой системы – приводит к тому, что НМА – гораздо удобнее не выделять в активах предприятия. Тем самым упрощается ведение учета на фирме

- Слабо развит рынок сделок по НМА.

По оценкам Федерального института сертификации и оценки интеллектуальной собственности и бизнеса («СОИС-SERVAL») в РФ размер НМА в составе фирмы колеблется от 12 до 23 %. В промышленном секторе доля НМА составляет от 20 до 25 % от общей стоимости активов компании. В странах первого мира ситуация иная. В США, например, эти цифры больше в разы, в основном за счет иного отношения к юридическому оформлению своих прав и существенно более высокого уровня управления активами предприятий, построенного на принципах тщательного учета, оценки, охраны и внедрения объектов интеллектуальной собственности в производстве.[4]

Учет принадлежащих предприятию прав на объекты интеллектуальной собственности и капитализация активов предприятия могут существенным образом отразиться на общей стоимости предприятия, увеличив его рыночную стоимость в десятки раз. А это послужит важным фактором повышения инвестиционной привлекательности экономики, привлечения капиталов в научно-техническую сферу и в конечном итоге приведет к росту валового внутреннего продукта. Бухгалтерский и налоговый

На сегодня в России более 80 % нематериальных активов не учитываются, и не отражаются в бухгалтерских и финансовых документах компании.

Отражаются:

- права на товарный знак;

- знак обслуживания;

- наименование места происхождения товаров,

Все это составляет около 75 % НМА, оставшиеся 25% – это фирменные наименования, которые не отражаются из-за отсутствия специального закона.

В РФ уточнения порядка определения стоимости НМА регулируют более 30 положений и актов на уровне субъектов и регионов.

Однако особенность нашего законодательства заключается в том, что любой закон со временем обрастает множеством подзаконных актов. И складывается парадоксальная (и в чем то абсурдная ситуация) когда нематериальные активы проще не определять – это экономически выгодно.

Литература

- Зенкина, И.В. Экономический анализ в системе финансового менеджмента. – Ростов н/Д, 2007 г. – С. 164.

- Кислов Д.В. Учет нематериальных активов – М.: Главбух, 2009.

- Мошкин, И. В. Особенности организации малых инновационных предприятий в России // Тенденции развития экономики и менеджмента Сборник научных трудов по итогам международной научно-практической конференции. Казань, 2020. С. 33-35.

- Оценка интеллектуальной собственности: учебное пособие/ Шипова Е.В. : Вузовская книга, 2003.

- Ощепков В.М., Прудский В.Г. Роль нематериальных активов в региональном экономическом развитии // Экономика Региона.-№2.-2008

- Сарилова О. А. Влияние нематериальных активов на эффективность деятельности предприятия на рынке — СПб.: Реноме, 2012. — С. 187-189.

- Фридман А.М. Финансы организаций (предприятий). – М.:, 2013 г.

- – Финансовый словарь.

References

- Zenkina, I.V. Jekonomicheskij analiz v sisteme finansovogo menedzhmenta. – Rostov n/D, 2007 g. – S. 164.

- Kislov D.V. Uchet nematerial’nyh aktivov – M.: Glavbuh, 2009.

- Moshkin, I. V. Osobennosti organizacii malyh innovacionnyh predprijatij v Rossii // Tendencii razvitija jekonomiki i menedzhmenta Sbornik nauchnyh trudov po itogam mezhdunarodnoj nauchno-prakticheskoj konferencii. Kazan’, 2020. S. 33-35.

- Ocenka intellektual’noj sobstvennosti: uchebnoe posobie/ Shipova E.V. : Vuzovskaja kniga, 2003.

- Oshhepkov V.M., Prudskij V.G. Rol’ nematerial’nyh aktivov v regional’nom jekonomicheskom razvitii // Jekonomika Regiona.-№2.-2008

- Sarilova O. A. Vlijanie nematerial’nyh aktivov na jeffektivnost’ dejatel’nosti predprijatija na rynke — SPb.: Renome, 2012. — S. 187-189.

- Fridman A.M. Finansy organizacij (predprijatij). – M.:, 2013 g.

- – Finansovyj slovar’.

Учет нематериальных активов

Нематериальный актив — это нефизический актив, который будет потреблен более чем за один отчетный период. Учет нематериального актива заключается в учете актива в качестве долгосрочного актива. Основные различия между учетом материальных и нематериальных основных средств:

- Амортизация. Она применяется только к нематериальным активам. В этом контексте пригодный срок служения относится к временному периоду, когда актив должен увеличить будущие прибыли.

- Комбинации активов. Если несколько нефизических активов работают как один актив, объедините их в целях тестирования на обесценение. Этот подход, вероятно, не подходит, если они независимо генерируют прибыли, будут продаваться отдельно или используются различными группами активов.

- Остаточная стоимость. Ее нужно вычесть из цены баланса актива для целей расчета амортизации. Предположим, что остаточная стоимость всегда будет равна нулю для нематериальных активов.

- Срок использования. Актив может иметь неограниченный срок использования. Если это так, то сначала не амортизируйте его, а просматривайте актив через регулярные промежутки времени. Если это так, проверьте актив на предмет обесценения и начните амортизацию. Обратное также может произойти, когда актив с полезным сроком службы теперь имеет неопределенный период пользования; если это так, прекратите амортизацию актива и проверьте его на предмет обесценения.

- Полезные ревизии. Регулярно проверяйте продолжительность оставшегося пригодного срока всех активов и корректируйте их, если обстоятельства требуют изменений. Это потребует изменения оставшейся суммы амортизации, признанной за период.

- Продление жизни. Возможно, что срок службы активов может быть продлен на значительную сумму, обычно на основе продления контракта. Если это так, оцените срок актива на основе полной продолжительности ожидаемого продления срока полезного использования. Эти предполагаемые продления могут привести к тому, что актив будет иметь неопределенный срок, что позволит избежать амортизации.

- Прямая амортизация. Используйте линейный метод, чтобы уменьшить цену баланса нефизического актива, если только модель использования выгод, связанных с активом, не предполагает другую форму амортизации.

- Тест на обесценение. Нематериальный актив подвергается тестированию на обесценение так же, как и материальные активы. После признания обесценение не может быть восстановлено.

- Исследования и разработки активов. Если активы покупались в результате объединения бизнеса для использования в научно-исследовательских работах, первоначально следует рассматривать их как имеющие неопределенный период годности и регулярно проверять их на предмет обесценения. После того, как соответствующие исследования и разработки были завершены или прекращены, начисляйте их на расходы.

В целом, вы должны признавать затраты по мере их возникновения, когда они связаны с внутренней разработкой, обслуживанием или восстановлением нефизических активов, которые имеют любую из следующих характеристик:

- Нет конкретно идентифицируемого актива.

- Срок конечного пользования не определен.

- Стоимость присуща непрерывной работе бизнеса.

GBA

Оценка нематериальных активов – одна из услуг, предоставляемых департаментом стоимостного консультирования GBA. К объектам интеллектуальной собственности могут относиться: произведения науки, литературы и искусства; программы для электронных вычислительных машин; изобретения; полезные модели; селекционные достижения; секреты производства (ноу-хау); товарные знаки и знаки обслуживания. В составе нематериальных активов также учитывается деловая репутация.

Законодательством предусмотрены документы, подтверждающие права на объекты интеллектуальной собственности, — патенты, свидетельства, другие охранные документы, договор об отчуждении исключительного права на результат интеллектуальной деятельности или на средство индивидуализации, документы, подтверждающие переход исключительного права без договора и т.п.

Цели оценки нематериальных активов

— осуществление сделок купли-продажи нематериальных активов;

— заключение лицензионных договоров;

— постановка нематериального актива на бухгалтерский учет;

— принудительное лицензирование и определение ущерба в результате нарушения прав интеллектуальной собственности;

Читайте также: Новый порядок ведения кассовых операций на предприятиях в 2020 году

— вклад в уставный капитал вновь образуемого общества.

Профессиональный подход оценщиков GBA

Оценка объектов интеллектуальной собственности всегда имеет свою специфику и является сложным процессом, требующим детального рассмотрения. Совместно с экспертами рынка специалистами компании GBA учитываются все тонкости нематериального актива. Зачастую нематериальные активы являются существенной составляющей стоимости самого предприятия (бизнеса) в целом, что требует углубленного изучения текущего использования такого актива на предприятии или прогнозируемых выгод от его будущего использования, что, безусловно, влияет на итоговую стоимость объекта оценки.

Частые обращения по оценке деловой репутации или гудвилла обусловлены тем, что Клиент не всегда понимает стоящую перед ним задачу. Компания GBA помогает сформулировать поставленный вопрос и нередко по итогам встречи заключается договор на оценку стоимости бизнеса компании в целом. Узнать об этом подробнее Вы можете здесь. Как правило, оценка интеллектуальной собственности актуальна для известных фирм и крупнейших предприятий, поэтому рано или поздно возникает вопрос о сохранности данных. Мы даем гарантию, что вся информация об оцениваемой компании останется конфиденциальной.

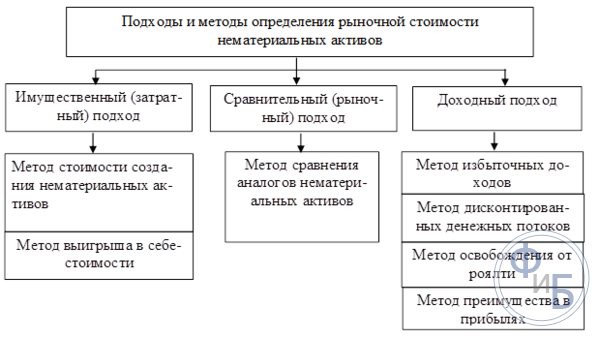

Методы и подходы в практике оценки нематериальных активов

Чаще всего оценка НМА осуществляется с позиции доходного подхода, поскольку само создание продукта интеллектуальной собственности направлено на получение прибыли от его реализации. Использование затратного подхода обуславливается расчетом инвестиционных вложений в данный объект, а сравнительного — поиском аналогичных сделок на рынке, что бывает крайне редко.

Результат работы оценщика

Основной документ по итогу проекта – это отчет об оценке нематериальных активов. Также возможны другие формы представления результата работы:

— заключение специалиста о стоимости нематериального актива (расчет и краткое описание сделанных выводов);

— заключение эксперта об оценке стоимости нематериального актива (в случае назначения специализированной организации GBA в качестве судебного эксперта).

Отраслевые эксперты в помощь

Каждый объект интеллектуальной собственности имеет схожую экономическую сущность, равно как и свою специфику. Распространённой практикой Компании GBA является привлечение отраслевых экспертов в помощь оценщику для более точного изучения актива и факторов, влияющих на его стоимость.

Стоимость оценки нематериальных активов

Каждая оценка является индивидуальной и уникальной, и, прежде чем приступить к работе, мы подробно изучаем все предоставленные нам данные, характеризующие представленный к оценке нематериальный актив.

Стоимость работы компании GBA по оценке НМА определяется на основе интерпретации и понимания информации, полученной от Клиента при постановке задачи в ходе предварительной беседы. Предложение по цене представляется на рассмотрение Клиента, исходя из стандартных условий GBA по аналогичным проектам для других клиентов, а также исходя из наличия нестандартных особенностей.

Проблемы оценки

Нематериальные активы могут быть трудно оценены. Чтобы усложнить ситуацию, для нефизических активов, которые не приносят доход, технология, связанная с активом, может быть слишком новой, чтобы правильно оценить, сколько денег он может заработать для своего владельца или какие конкурентные преимущества он может предложить.

При определении стоимости опытный специалист по оценке бизнеса может использовать такие факторы, как прогнозируемый доход от использования актива и его важность в конкретном продукте или процессе. Хотя не существует стандартной формулы для оценки, суды и специалисты по оценке концентрируются на таких факторах, как:

- значимость имущества для продукта или процесса компании;

- доходы от продаж, доходы и экономия средств, которые компания может извлечь из использования имущества;

- хозяйственная жизнь собственности;

- конкурентные альтернативы его использования.

Подходы и методы оценки нематериальных активов в Российской Федерации

Проблемы оценки интеллектуальной собственности и нематериальных активов являются весьма сложным и специфичным направлением оценочной деятельности. В отличие от остальных направлений оценки здесь речь идет об оценке стоимости прав и привилегий. Для этого необходимо предварительно точно определить рамки оцениваемых прав, их срок и условия действия.

Федеральный институт сертификации и оценки интеллектуальной собственности и бизнеса, созданный в 1995 году уже наработал немалый опыт работы с этими активами. Используя в качестве основного инструмента «Систему сертификации и оценки интеллектуальной собственности», зарегистрированную в Госстандарте в качестве системы добровольной сертификации, институт уже выполнил около 400 заказов с общим количеством оценок около 1000.

Теоретическая база, используемая Федеральным институтом, сформирована на базе разработок ведущих зарубежных специалистов и в настоящее время является уникальной по разнообразию и качеству используемых методов, признаваемых ведущими в этой области специалистами США и Западной Европы.

Как известно, все действующие методы по оценке стоимости прав на объекты интеллектуальной собственности большинством оценщиков рассматриваются с позиции трех классических подходов:

– затратного;

– рыночного;

– доходного.

Каждый из этих подходов имеет свои методы.

1. Затратный подход.

Согласно затратного подхода стоимость актива может оцениваться по затратам, необходимым для воспроизводства или его замены за вычетом обоснованной поправки на начисленный износ актива. Если для материальных активов характерны физический износ, функциональное и экономическое устаревание, то для нематериальных активов скорее характерны Временной (или срочный) износ и Моральный износ.

Под Временным или Срочным износом следует понимать меру израсходованного времени по нормативно определенному сроку. Этот период иногда неверно называют сроком полезного использования актива. Период Временного износа часто совпадает с периодом полной амортизации этого актива на конкретном предприятии, но может и не совпадать. Этот износ от амортизации, проводимой бухгалтерской службой, не зависит. Он зависит от законодательных норм и условий лицензионных договоров. Такой износ может оцениваться в процентах и в стоимостных единицах. Этот новый вид износа сформулирован в стенах нашего института. И мы этот параметр используем в оценочной деятельности.

Временной износ напрямую не связан с экономическим устареванием или моральным износом нематериального актива. Когда заканчивается срок действия лицензии на право использовать изобретение на каком-то предприятии, это не значит, что оно морально устарело и больше не будет на других предприятиях в других условиях приносить доход.

Моральный износ нематериального актива определяется сложнее, чем Временной износ. Он связан с появлением более прогрессивных нематериальных активов, например патентов, выполняющих ту же функцию в производстве определенных изделий. Моральный износ патентов сопровождается падением прибыли в производстве и снижением доходности самого актива. Большинство оценщиков нематериальных активов с этим видом износа достаточно неплохо знакомы.

Затратный подход чаще применяется для оценки нематериальных активов, не участвующих в формировании будущих доходов и не приносящих прибыли в настоящее время.

При оценке бизнеса затратный подход используется в тех случаях, когда ожидается, что оцениваемая фирма или сопоставимая с ней другая фирма окажется на грани банкротства или не будет иметь доходов в течение длительного времени.

На практике затратные методы оценки нематериальных активов используются в случаях, когда эти активы имеют социальное значение или участвуют в подобных программах, когда сферой их применения являются социальная сфера, космос, оборонные программы, другие программы безопасности, государственного и регионального обустройства.

1.1. Метод определения начальных затрат.

Стоимость актива, определяемая по этому методу, называется исторической, так как она прежде всего базируется на фактически произведенных затратах, извлеченных из бухгалтерской отчетности предприятия за несколько последних лет.

При этом обращается внимание на два обстоятельства: на их величину и на срок создания актива. При необходимости ранее произведенные затраты должны быть скорректированы в нужном направлении и затем проиндексированы с учетом их срока давности.

1.2. Метод стоимости замещения.

При оценке актива по этому методу используется принцип замещения, который устанавливает, что максимальная стоимость собственности определяется минимальной ценой, которую следует заплатить при покупке актива аналогичной полезности или с аналогичной потребительной стоимостью. Эта стоимость называется стоимостью нового актива, эквивалентного по функциональным возможностям и вариантам его использования, но не обязательно аналогичного по внешнему виду и строению составных частей.

1.3. Метод восстановительной стоимости.

Восстановительная стоимость актива определяется как сумма затрат, необходимых для создания новой точной копии оцениваемого актива. Эти затраты должны быть основаны на современных ценах на сырье, материалы, энергоносители, комплектующие изделия, информацию и на среднеотраслевой стоимости рабочей силы соответствующей квалификации.

Читайте также: Для чего нужен приказ о премировании работника и как составить документ?

Метод восстановительной стоимости является наиболее приемлемым способом расчета стоимости уникальных нематериальных активов.

2. Рыночный подход.

Если всю гамму нематериальных активов, используемых на фирмах и в корпорациях, рассматривать в диапазоне от низколиквидных активов до неликвидных, а также в диапазоне от отчуждаемых до неотчуждаемых, то становится ясным, что рыночный подход для оценки стоимости нематериальных активов может быть применим лишь условно. Особенно, когда речь идет об активах неликвидных и неотчуждаемых. В этом случае корректнее говорить об инвестиционной стоимости этих активов в рамках данного бизнеса или конкретной инвестиционной программы. И лишь для отдельных прав на объекты интеллектуальной собственности использование методов рыночного подхода может быть приемлемым и даже предпочтительным.

Как уже ранее говорилось, полноценные рыночные методы могут быть применимы лишь при наличии у покупателя выбора этих активов из числа других, подобных и выполняющих эти же функции. При этом из нескольких активов примерно одинакового назначения и полезности покупатели должны иметь возможность выбора того, который их устраивает по комплексу качеств, включая функциональные свойства, приемлемую стоимость, длительность срока службы, степень защищенности актива, его уникальность и другие характеристики. Помимо всего, продавец нематериальных активов также должен иметь возможность выбора наиболее интересных для него покупателей с тем, чтобы и среди них отдать предпочтение тому, кто больше заплатит и тому, с кем возможно перспективное сотрудничество.

К сожалению, лишь по некоторым нематериальным активам возможно соблюдение подобных условий. В частности, такое возможно при продаже прав на издание высокопрофессиональных произведений литературы, искусства, на изготовление и коммерческую реализацию высококачественной аудио — и видеопродукции, при тиражировании и реализации программных продуктов.

С передачей прав на объекты промышленной собственности по принципам рыночных отношений обычно дело обстоит значительно сложнее. Чем уникальнее производство или продукция, в которых реализовано право на объект промышленной собственности, тем сложнее найти покупателя и, соответственно, тем менее вероятны полноценные рыночные отношения. И наоборот, чем масштабнее производство и чем больше таких производств в мире, тем легче найти покупателей патентов и других прав и тем более приемлемы методы рыночной оценки. Примером могут быть производства компьютеров, калькуляторов, телевизоров и другие подобные.

2.1. Метод сравнительных продаж.

Сущность метода состоит в отыскании сведений о рыночной стоимости по нематериальным активам, сравнимым по назначению и полезности с оцениваемым объектом. После чего вносится поправка на имеющиеся у них отличия и определяется стоимость, сравнимая со стоимостью аналога.

Этот метод предусматривает сопоставление оценки нематериального актива по намечаемой сделке с уже состоявшейся аналогичной сделкой. Обе сопоставляемых сделки сравниваются по основным экономическим параметрам, используемым в расчетах рентабельности сделки. Обычно это бывает оборачиваемость капитала и чистая прибыль от использования изобретения или товарного знака.

Основными условиями применимости этого метода являются:

— наличие сведений о фактах продажи нематериальных активов подобного назначения и полезности;

— умение оценить влияние отличительных особенностей таких объектов на их стоимость;

— доступность и достоверность информации о ценах и условиях сделок по подобным активам.

На российском рынке подобные сведения получить весьма сложно. Они обычно не публикуются и не предаются гласности. Хотя частично эти сведения имеются у российского Патентного ведомства.

2.2. Метод рынка интеллектуальной собственности.

Этот метод применим при наличии информации о сделках с подобными активами, или, как минимум, при знании ставок роялти в этой отрасли. Сущность этого метода состоит в том, что выдвигается предположение, что интеллектуальная собственность, используемая на предприятии, ему не принадлежит. Тогда часть выручки, которую предприятие должно было бы выплачивать в виде вознаграждения владельцам этой интеллектуальной собственности, но в действительности оставляет у себя, потому что данная собственность принадлежит этому предприятию, считается как его дополнительная прибыль, созданная этим активом. Стоимость денежных потоков, сформированная на основе этой прибыли, образует рыночную стоимость оцениваемого актива.

В международной практике этот метод широко применяется для оценки стоимости патентов и технологий. Он известен как метод освобождения от роялти (Relief from Royalty).

3. Доходный подход.

Наиболее широко употребляемыми в оценке нематериальных активов в последние годы стали методы, объединенные, так называемым, доходным подходом. Методология этого подхода базируется на установлении причинной связи между функциональными (физическими, технико-экономическими, медицинскими и другими) свойствами нематериального актива, используемого в конкретной технологии, и будущими доходами от использования данного актива в хозяйственной деятельности. Основная предпосылка этого подхода состоит в том, что экономическая ценность конкретного нематериального актива на настоящий момент обусловлена ожиданием получения с этого актива доходов в будущем.

Основными методами, реализующими это самостоятельное методологическое направление, являются методы дисконтирования и капитализации.

3.1. Метод дисконтирования.

При оценке нематериальных активов доходными методами чаще других используется метод дисконтирования.

В его основе лежит один из основных финансовых законов, который формулируется: сегодняшний доллар стоит дороже, чем завтрашний. Соотношение между текущей и будущей стоимостью актива описывается формулой наращения скидки в будущих денежных потоках по методу сложного процента. В процессе реализации этого метода, во-первых, оцениваются будущие денежные потоки. Во-вторых, определяется ставка дисконтирования и, в-третьих, рассчитывается суммарная текущая стоимость будущих денежных потоков.

В этом методе также используется и другой закон финансов, который гласит: безрисковый доллар стоит дороже, чем рисковый. Поэтому ставка дисконтирования на безрисковые вложения капитала минимальна, а на высокорисковые вложения каптала максимальна.

Жизненные цикл нематериального актива разбивается на два периода: прогнозный (примерно 3-10 лет) и послепрогнозный, уходящий в бесконечность. Качество доходов с учетом факторов риска характеризуется нормой дисконтирования, которая определяется на основе анализа бизнеса. Стоимость актива определяется как сумма текущих стоимостей денежных потоков прогнозного и послепрогнозного периодов.

3.2. Методы капитализации доходов.

Под капитализацией обычно понимают процесс перевода доходов от какого-либо имущества в его стоимость. Различают Метод прямой капитализации и Метод капитализации По норме отдачи. Эти методы для оценки нематериальных активов используются сравнительно редко.

Метод прямой капитализации используется в основном для расчета остаточной стоимости, в качестве экспресс-метода и иногда для оценки активов, срок жизни которых практически не ограничен. Процедура этого метода включает, во-первых, выявление источников и размеров чистого дохода, во-вторых, определяется ставка капитализации и, в-третьих, определяется стоимость актива как частное от деления чистого дохода на ставку капитализации.

Федеральный институт сертификации и оценки интеллектуальной собственности и бизнеса

Б. Б. Леонтьев,

Ю. Б. Леонтьев,

А. Ю. Леонтьев

Процесс оценки

Как правило, специалисты по оценке выполняют несколько логических шагов, чтобы определить стоимость актива. Они могут не выполнять каждый шаг в каждом случае, они могут делать их в другом порядке или с вариациями. Но обзор шагов дает представление о процессе оценки.

Оценщик определяет текущую цену актива или справедливую стоимость путем измерения его будущей доходности — экономии затрат, дохода или роялти, что дисконтируются по ставке доходности, которую оценщик считает целесообразной.

Оценщик может начать с оценки отрасли и рынка, на котором будет использоваться имущество. Размер рынка и преобладающие экономические условия могут помочь установить, какую часть рынка может получить компания и сколько времени может занять получение этой доли рынка. Другими частями этого определения являются распределительная сеть, которую использует компания, ее производственные мощности, структура управления и финансовое положение, а также положение продукта в его жизненном цикле.

Оценщик пытается спрогнозировать, какой доход компания получит от актива. Выполняя этот прогноз, оценщик старается получить экономический доход, а не бухгалтерский. Экономический доход отражает реальные расходы компании.

База пособий — это вероятный экономический эффект от нефизического актива. Для этого оценщик рассчитывает операционный доход, который компания может получить от собственности, с учетом ожидаемых ставок роялти, экономии затрат или избыточного дохода, связанного с собственностью. Если размер пособия определяется с помощью метода экономии или избыточного дохода, он будет отображаться в процентах от избыточного дохода или экономии. В рамках лицензионного подхода это будет процент от прогнозируемой выручки компании. В соответствии с доходом от операционной деятельности это будет процент от прогнозируемого дохода. Оценщик рассчитывает текущую или справедливую рыночную стоимость имущества, дисконтируя ожидаемые выгоды на соответствующую норму прибыли.

Чем выше риск, тем выше ставка и ниже стоимость интеллектуальной собственности.

Глав 12. Оценка нематериальных активов предприятия

Нематериальные активы организации и их использование

В соответствии СБУ к нематериальным активам относят имущество, которое одновременно отвечает следующим условиям:

— не имеет материально-вещественной структуры;

— может быть идентифицировано от другого имущества;

— предназначено для использования в производстве продукции, при выполнении работ или оказании услуг либо для управленческих нужд организации;

— используется в течение длительного времени (свыше 12 месяцев или в течение обычного операционного цикла, если он превышает 12 мес.);

— не предполагается последующая перепродажа данного имущества;

— способно приносить организации экономическую выгоду;

— имеются надлежащие оформленные документы, подтверждающие существование самого актива и исключительные права организации на результаты интеллектуальной деятельности.

В соответствии с перечисленными условиями к нематериальным активам относят следующие объекты интеллектуальной собственности:

— исключительное право патентообладателя на изобретение, промышленный образец, полезную модель;

— авторское право на программы для ЭВМ, базы данных;

— имущественное право автора или иного правообладателя на топологии интегральных микросхем;

— исключительное право владельца на товарный знаки знак обслуживания, наименование места происхождения товаров;

— исключительное право патентообладателя на селекционные достижения.

В составе нематериальных активов учитываются также деловая репутация организации и организационные расходы (расходы, связанные с образованием юридического лица, признанные в соответствии с учредительными документами частью вклада участников в уставный капитал).

В состав нематериальных активов не включаются интеллектуальные и деловые качества персонала организации, их квалификация и способность к труду, поскольку они неотделимы от своих носителей и не могут быть использованы без них.

Практическое использование нематериальных активов в экономическом обороте предприятий есть, по сути, процесс коммерциализации инновационной сферы, который условно можно свести к следующим стадиям .

Первая стадия — это грамотная классификация объектов интеллектуальной собственности, на базе которой должна формироваться предварительная оценка их рыночной стоимости. Однако в настоящее время предприятия либо ее не выполняют, либо делают это по-дилетантски. Поэтому необходима профессиональная разработка базовых методологических и методических рекомендаций.

Вторая стадия — это включение стоимости объектов нематериальных активов в состав имущества предприятий по бухгалтерскому счету 04 «Нематериальные активы». В соответствии с законодательством эти средства подлежат амортизации: ежемесячно относятся на себестоимость продукции (работ, услуг) по нормам, которые рассчитывает предприятие (фирма) исходя из первоначальной стоимости и срока их полезного использования, но не более срока деятельности самого предприятия), затем реализуются и оседают на расчетном счете предприятия. В дальнейшем они используются исключительно на развитие данного производства, на вознаграждение авторам разработок, и потому не должны облагаться налогами.

Третья стадия — коммерциализации нематериальных активов заключается:

· в активном выходе предприятий на рынок научно-технической продукции;

· в умении найти своего покупателя, овладевать искусством предпринимателя, т.е. самому искать заказчика (потребителя) для своей идеи или разработки;

· в умении рекламировать их;

· в умении писать в журналы, пробиваться на телевидение и т.д. .

ЦЕЛИ И ЗАДАЧИ ОЦЕНКИ СТОИМОСТИ НЕМАТЕРИАЛЬНЫХ АКТИВОВ

Хозяйствующему субъекту любой фирмы собственности необходимо уметь грамотно анализировать ситуацию на рынке продукции (услуг), вести учет тенденций спроса на свои разработки или продукцию (услуги), закреплять за собой рыночную «нишу» и быть серьезно подготовленным в области предпринимательской деятельности, маркетинга, знать правовые, юридические основы отношений с партнерами .

Тактика игнорирования подобных действий неизбежно обернется для предприятий в будущем полной потерей конкурентной способности их продукции на внешних и внутренних рынках.

Практическое же использование нематериальных активов в экономическом обороте предприятий, превращение их в конкретный механизм для коммерческой оценки результатов интеллектуального труда, интеллектуальной собственности дает возможность современному предприятию (фирме):

· изменить структуру своего производственного капитала за счет увеличения доли нематериальных активов в стоимости новой продукции и услуг, увеличив их наукоемкость, что сыграет определенное значение для повышения конкурентной способности продукции и услуг;

· экономически эффективно и рационально использовать незадействованные и лежащие «мертвым грузом» нематериальные активы, которыми все еще располагают многие предприятия, фирмы, НИИ, научно-исследовательские лаборатории и т.д..

Можно привести наиболее характерные случаи, когда становится явной потребность в оценке нематериальных активов предприятия, а также всего имущества предприятия в целом:

Купля-продажа акций предприятия на рынке ценных бумаг. Покупка предприятия, находящегося в акционерной собственности, есть покупка всех акций, эмитированных данным предприятием. Чтобы держать предприятие под контролем, можно не скупать все его акции, а купить только контрольный пакет акций. Но независимо от того, покупается ли контрольный или неконтрольный пакет акций, инвестор тогда уверен в своем решении, когда знает стоимость предприятия и долю этой стоимости, приходящуюся на контрольный пакет акций.

Купля-продажа доли (вклада) в уставном капитале товарищества или общества с ограниченной ответственностью. В отличие от предыдущего случая доля оценивается не числом акций, а в денежных единицах.

Передача всего предприятия в аренду. Оценка стоимости важна для назначения арендной платы и осуществления последующего выкупа арендатором (если это предусмотрено договором аренды).

Реорганизация(слияние, разделение, поглощение и т.п.) и ликвидация предприятия, проводимые как по решению собственников предприятия, так и при решении арбитражного суда при банкротстве предприятия.

Продажа предприятия целиком на аукционе или по конкурсу, осуществляемая при процедуре банкротства или при приватизации государственного предприятия.

Осуществление инвестиционного проекта развития предприятия, когда для его обоснования необходимо знать исходную стоимость имущества. В частности, такая проблема возникает перед инвестором при проведении санации несостоятельного предприятия .

Получение кредита под залог всего имущества предприятия (ипотека).

Оценка стоимости фирменного товарного знака или других средств индивидуализации предприятия и его продукции (услуг) производится:

при их перекупке, приобретении другой фирмой;

при предоставлении франшизы новым компаньонам, когда расширяется рынок сбыта и увеличивается объем продаж;

при определении ущерба, нанесенного деловой репутации предприятия незаконными действиями со стороны других предприятий;

при использовании их в качестве вклада в уставный капитал создаваемого общества или товарищества;

при определении стоимости нематериальных активов, «гудвилла», для общей оценки стоимости предприятия.

Таким образом, обоснованность и достоверность оценки стоимости нематериальных активов во многом зависит от того, насколько правильно определена область использования оценки: купля-продажа, получение кредита, страхование, налогообложение и т. д.

12.3. МЕТОДЫ ОЦЕНКИ НЕМАТЕРИАЛЬНЫХ АКТИВОВ

Методы оценки нематериальных активов

3.1 Доходный подход

3.2Сравнительный подход

3.3Затратный подход

Оценка (

определение стоимости) нематериальных активов зависит от способа их приобретения. Нематериальные активы могут быть внесены в качестве вклада в уставный капитал, приобретены за плату у других организаций, получены безвозмездно или созданы на самом предприятии. Поэтому оценка может быть произведена по договоренности сторон, исходя из затрат на приобретение, по рыночной стоимости, по стоимости изготовления .

Первоначальная стоимость нематериальных активов, внесенных в счет вклада в уставный (складочный) капитал организации, определяется исходя из их денежной оценки, согласованной учредителями (участниками) организации, если иное не предусмотрено законодательством .

Первоначальная стоимость нематериальных активов, приобретенных заплату, определяется каксумма всех фактических расходов на приобретение (за исключением налогов на добавленную стоимость и иных возмещаемых налогов) и приведение их в состояние, пригодное для использования в запланированныхцелях .

Первоначальная стоимость нематериальных активов, полученных организацией по договору дарения (безвозмездно), соответствует их рыночной стоимости на дату принятия к бухгалтерскому учету.

Первоначальная стоимость нематериальных активов, созданных самой организацией, рассчитывается как сумма всех фактических расходов на их создание, изготовление (израсходованные материальные ресурсы, оплата труда, услуги сторонних организаций, патентные пошлины, связанные с получением патентов, свидетельств, и т.п.), за исключением налогов на добавленную стоимость и иных возмещаемых налогов .

Первоначальная стоимость нематериальных активов, полученных по договорам, предусматривающим исполнение обязательств (оплату) неденежными средствами, определяется исходя из стоимости товаров, переданных или подлежащих передаче организацией. Стоимость этих товаров устанавливают исходя из цены, по которой в сравнимых обстоятельствах обычно организация определяет стоимость аналогичных товаров.

Стоимость нематериальных активов, по которой они приняты к бухгалтерскому учету, не подлежит изменению, кроме случаев, установленных законодательством .

Оценка нематериальных активов, стоимость которых при приобретении определена в иностранной валюте производится в рублях путем пересчета иностранной валюты по курсу Центрального банка ., действующему на дату приобретения организацией объектов по праву собственности, хозяйственного ведения, оперативного управления.

В оценке нематериальных активов можно использовать три основных подхода: доходный; затратный; сравнительный .

3.1. ДОХОДНЫЙ ПОДХОД.

В соответствии с доходным подходом стоимость объекта нематериальных активов принимается на уровне текущей стоимости тех преимуществ, которые имеет предприятие от его использования. В качестве примера можно привести метод освобождения от роялти, который используется для оценки стоимости патентов и лицензий. Роялти – это периодическое отчисление лицензеру (продавцу) за пользование интеллектуальной собственностью. Обычно роялти составляет 5-20 % дополнительной прибыли, получаемой предприятием, купившим интеллектуальную собственность. Если объект интеллектуальной собственности является основой нового продукта (технологии), роялти может составлять до 50 %.

На доходный подход опираются два наиболее распространенных метода: метод дисконтированных доходов и метод прямой капитализации. Это наиболее универсальные методы, применимые к любым видам имущественных комплексов .

Метод дисконтированных доходов предполагает преобразование по определенным правилам будущих доходов, ожидаемых инвестором, в текущую стоимость оцениваемых нематериальных активов. Будущие доходы включают:

¨периодический денежный поток доходов от эксплуатации нематериальных активов на протяжении срока владения; это чистый доход инвестора, получаемый им от владения собственностью (за вычетом подоходного налога) в виде дивидендов, арендной платы и т.п.;

¨денежные поступления от продажи нематериальных активов в конце срока владения, то есть будущая выручка от перепродажи нематериальных активов (за вычетом издержек по оформлению сделки).

Чтобы понять сущность метода дисконтированных доходов, коснемся таких понятий, как сложный процент, накопление, дисконтирование и аннуитет.

Вложенный капитал как бы самовозрастает по правилу сложных процентов. При этом можно указать некоторую норму (ставку) дохода, которая указывает на прирост единицы капитала по истечении определенного периода (года, квартала, месяца). В методе дисконтированных доходов норму дохода называют ставкой дисконта.

Метод прямой капитализации достаточно прост и в этом его главное и единственное достоинство. Однако он статичен, будучи привязанным к данным одного наиболее характерного года, и поэтому требуется особое внимание к правильному выбору показателей чистого дохода и коэффициентов капитализации. Расчет текущей стоимости нематериальных активов данным методом выполняется в три последовательных этапа:

¨ расчет ежегодного чистого дохода.

¨ выбор коэффициента капитализации. Коэффициент капитализации должен быть увязан с ранее выбранным показателем капитализируемого дохода.

¨ расчет текущей стоимости нематериальных активов .

СРАВНИТЕЛЬНЫЙ ПОДХОД.

Сравнительный подход используется при оценке рыночной стоимости нематериальных активов исходя из данных о недавно совершенных сделках с аналогичными нематериальными активами.

Сравнительный подход может применяться для тех видов нематериальных активов, сделки по которым часто совершаются на рынке. Исходной информацией для расчета стоимости объекта служат цены продажи аналогичных объектов

Метод базируется на принципе замещения, согласно которому рациональный инвестор не заплатит за данный объект больше, чем стоимость доступного к покупке аналогичного объекта, обладающего такой же полезностью, что и данный объект. Поэтому цены продажи аналогичных объектов служат исходной информацией для расчета стоимости данного объекта .

Расчеты методами, использующими сравнительный подход осуществляются по следующим этапам.

Этап 1. Изучение соответствующего рынка и сбор информации о недавних сделках с аналогичными объектами на данном рынке. Точность расчетов в значительной мере зависит от количества и качества собранной информации. Когда информации достаточно, необходимо убедиться, что проданные объекты действительно сопоставимы с оцениваемыми нематериальными активами по своим функциям и параметрам.

Этап 2. Проверка информации. Необходимо убедиться, прежде всего в том, что цены не искажены какими-либо чрезвычайными обстоятельствами, сопутствовавшими состоявшимся сделкам. Проверяется также достоверность информации о дате сделки, физических и других характеристиках аналогичных объектов.

Этап 3.Сравнение оцениваемого объекта с каждым из аналогичных объектов и выявление отличия по дате продажи, потребительским характеристикам, местоположению, исполнению, наличию дополнительных элементов и т.д. Все различия должны быть зафиксированы и учтены.

Этап 4. Расчет стоимости данных нематериальных активов путем корректировки цен на аналогичные нематериальные активы. В той мере, в какой оцениваемый объект отличается от аналогичного, в цену последнего вносят поправки с тем, чтобы определить, по какой цене мог быть продан объект, если бы обладал теми же характеристиками, что и оцениваемый объект. При анализе цен аналогичных объектов могут применяться следующие расчетные процедуры:

1) определение стоимости дополнительных элементов путем парных сравнений;

2) определение корректирующих коэффициентов, учитывающих различия между объектами по отдельным параметрам;

3) расчет стоимости по удельным стоимостным показателям, единым для определения группы аналогичных объектов;

4) расчет стоимости с помощью мультипликатора дохода;

5) расчет стоимости с помощью корреляционных моделей.

Определение стоимости дополнительных элементов осуществляется путем сравнения цен у двух групп объектов: имеющих и не имеющих эти элементы. Например, таким образом можно определить стоимость вспомогательных устройств к станкам, вспомогательных сооружений к зданиям и т.п.

Определение корректирующих коэффициентов используется тогда, когда сравниваемые нематериальные активы различаются по отдельным техническим и размерным параметрам. Качество и уровень функционирования, комфортности, удобства обслуживания – все эти характеристики можно учесть в стоимости введения соответствующих повышающих или понижающих коэффициентов.

Расчет стоимости по удельным показателям – способ, применяемый в тех случаях, когда сравниваемые объекты функционально однородны, но существенно различаются по размеру и мощности. При этом выводятся удельные цены на выбранную единицу.

Способ расчета стоимости с помощью мультипликатора дохода, представляющего собой отношения цены аналогичного объекта к ежегодному доходу его владельца; применим к тем нематериальным активам, функционирование которых приносит доход. Если оценивают нематериальные активы предприятия в целом, то применяют мультипликатор Р/Е (цена к доходу на акцию), если оценивают нематериальные активы, включающие только недвижимость предприятия, то расчет ведут с помощью мультипликатора валового рентного дохода GRM, который представляет собой отношение цены аналогичного объекта к валовой ренте его владельца. Порядок расчета такой. Для каждого аналогичного объекта рассчитывают мультипликатор дохода, затем выводят усредненное значение мультипликатора для всей группы объектов. Стоимость данного объекта получают умножением усредненного мультипликатора на прогнозируемую величину дохода от данного объекта.

Расчет стоимости нематериальных активов с помощью корреляционной модели возможен в том случае, когда имеется достаточно большое количество аналогичных объектов и можно путем статистической обработки информации построить корреляционную модель, описывающую зависимость вероятной цены объекта от 2-2 его основных параметров .

3.3. ЗАТРАТНЫЙ ПОДХОД.

На основе затратного подхода определяют стоимость воспроизводства. При использовании затратного подхода нематериальные активы оцениваются как сумма затрат на их создание, приобретение и введение в действие.

Хотя при затратном подходе оцененная стоимость может значительно отличаться от рыночной стоимости, так как между затратами и полезностью нет прямой связи, тем не менее встречается немало случаев, когда оправдан именно затратный подход (например:

— для исчисления налога на имущество,

— для целей страхования отдельных составляющих имущества,

— при судебном разделе имущества между собственниками,

— при распродаже имущества на открытых торгах,

— для бухгалтерского учета основных фондов;

— при переоценке основных фондов.)

Где фондовый рынок только формируется и рыночная информация почти отсутствует, затратный подход часто оказывается единственно возможным.

Главный признак затратного подхода — это поэлементная оценка, то есть оцениваемые нематериальные активы расчленяются на составные части, делается оценка каждой части, а затем стоимость всех нематериальных активов получают суммированием стоимостей его частей. При этом исходят из того, что у инвестора в принципе есть возможность не только купить данные нематериальные активы, но и создать их из отдельно покупаемых элементов.

В зависимости от характера оцениваемых нематериальных активов применяют различные методы затратного подхода. Поэтому здесь речь идет об общей последовательности расчетов по данному подходу, выполняемых в несколько этапов.

Этап 1. Анализ структуры нематериальных активов и выделение их составных частей (компонентов), оценка стоимости которых будет производиться дифференцированно различными методами. Если нужно оценить предприятие в целом, а не только его нематериальные активы, то в нем выделяют такие компоненты как: основные фонды (земля, здания, сооружения, машины и оборудование), оборотные материальные средства, денежные средства.

Этап 2. Выбор наиболее походящего метода оценки стоимости для каждого компонента нематериальных активов и выполнение расчетов. Для определения стоимости земельного участка применяют специальные методы, известные из теории оценки недвижимости, или расчеты ведут по ценам за 1 м2, применяемым при исчислении земельного налога.

Этап 3. Оценка реальной степени износа компонентов нематериальных активов. Термин «износ» в теории оценки понимается как утрата полезности объекта, а следовательно и его стоимости по различным причинам, то есть не только вследствие фактора времени. Этот термин в ином смысле употребляется в бухгалтерском учете, где под износом или амортизацией понимается механизм переноса издержек на себестоимость продукции на протяжении нормативного срока службы объекта .

В практике оценки различают два вида износа: физический износ и моральный износ.

Физический износ означает потерю физических возможностей объекта в процессе его эксплуатации. Реальный физический износ оценивается следующими методами:

¨по эффективному возрасту;

¨по индексам снижения потребительских свойств;

¨по снижению чистого дохода (прибыли) в процессе эксплуатации.

Моральный износ характеризует потерю конкурентоспособности и соответственно стоимости, в связи с появлением на рынке новых более совершенных аналогов. Моральный износ принято подразделять на:

¨технологический,

¨функциональный,

¨внешний.

Технологический износ является следствием влияния на стоимость достижений научно-технического прогресса в области конструкции, технологии, материалов.

Функциональный износ есть следствие уменьшения функциональных возможностей оцениваемого объекта в сравнении с новым аналогом.

Внешний износ проявляется в том, что объект в какой-то момент перестает отвечать новым требованиям и ограничениям, например, по экологическим причинам, безопасности и т.д.

Основным методом определения морального износа является метод сравнения с новым, более совершенным объектом.

Этап 4. Расчет остаточной стоимости компонентов нематериальных активов и суммарная оценка остаточной стоимости всех нематериальных активов. Остаточная стоимость на дату оценки получается вычитанием из стоимости размера накопленного износа.

Применительно к таким объектам, как ноу-хау и изобретения, аннуитетом служат платежи роялти, то есть ежегодно выплачиваемые предприятием-лицензиатом суммы обладателю ноу-хау или патента (лицензиару), согласно заключенному между ними договору.

Фактически роялти — вознаграждение продавцу, определенное по фиксированной ставке, проценту от дохода, прибыли или стоимости в зависимости от договоренности субъектов сделки. Обычно роялти берется в размере от пяти до двадцати процентов дополнительной прибыли, полученной предприятием, купившим и использовавшим нематериальные активы. Но это справедливо лишь для крупномасштабных производств и для случаев, когда помимо данных нематериальных активов в технологии производства нового или обновленного продукта задействованы также несколько других. Когда же нематериальные активы в рассматриваемой технологии являются единственным и главным элементом новизны, оригинальности или экономичности выпускаемой продукции, то эти проценты существенно занижают фактическую стоимость нематериальных активов.

Роялти, выполняя функцию определителя не стоимости нематериальных активов, а размера вознаграждения, как фиксированный процент от прибыли распространяется на весь жизненный цикл данных нематериальных активов.

Роялти как элемент расчета размера вознаграждения имеет глубокий экономический смысл, стимулируя владельца нематериальных активов поддерживать его реализацию в производстве, постоянно его адаптировать к изменяющимся условиям производства и рыночной конъюнктуры.

Ставка роялти такова, что выплаты по ней обычно не являются для производителя ощутимой потерей, а владельцу нематериальных активов периодически начисляется относительно высокая сумма. Поэтому ставки роялти определены, с точки зрения автора, как стихийно сложившийся и принятый в международной практике компромисс между интересами производителя и изобретателя, владельца и покупателя. Причем этот компромисс исторически сложился во времена полного диктата производителя и относительной слабости правовых и рыночных позиций изобретателей и владельцев нематериальных активов. В прежнее время организация внедрения нововведений представляла большую проблему. И если на данном производстве владельцу патента отказывали во внедрении, то шансов внедрить нематериальные активы в другом месте, как правило, было крайне мало.

Сейчас положение в мире существенно меняется в пользу владельцев нематериальных активов:

различные компании и фирмы организуют системы поиска, генерации и фильтрации полезных идей;

создается множество венчурных фирм;

нематериальные активы закладываются в многочисленные инвестиционные проекты;

информационные системы и издания рекламируют новые высокоэффективные идеи.

Дальновидные бизнесмены продают ценные патенты лишь при острой необходимости и в последнюю очередь. Хорошие идеи стали «сытно» кормить своих владельцев, превратились в дорогой товар .

Методология оценки нематериальных активов с использованием роялти предполагает знание всего жизненного цикла объекта, реально предсказать который бывает почти невозможно. Тем более не удается обычно достоверно рассчитать массу прибыли по всем жизненному циклу нематериальных активов ввиду того, что, как правило, не удается обосновать ожидаемое моральное старение нематериальных активов. Поэтому использование роялти для расчетов стоимости нематериальных активов представляется неэффективным.

Более правильным представляется расчет стоимости нематериальных активов с использованием массы прибыли за некий обозримый период (лишь несколько лет). Но прибыль, полученную от реализации данных нематериальных активов, было бы разумнее делить поровну между продавцом и покупателем нематериальных активов в течение определенного срока, владельцем нематериальных активов и производителем продукции, его содержащей.

Проблема определения платежей за использование ноу-хау, изобретения или другого объекта интеллектуальной собственности заключается в том, что для их внедрения в производство требуются инвестиции. Чистый доход от использования ноу-хау или изобретения является частью чистого дохода от реализации определенного инвестиционного проекта. Поэтому сначала разрабатывается инвестиционный проект, составляется бизнес-план, в котором рассчитывают ожидаемый ежегодный чистый доход. Затем выделяют ту часть чистого дохода, которую можно отнести к используемому объекту интеллектуальной собственности. Применяемый при этом долевой коэффициент рассчитывается с учетом фактора получения экономии. Так, применение ноу-хау или изобретения дает прирост чистого дохода предприятия за счет таких факторов, как снижение себестоимости продукции, увеличения объема продаж, увеличения цены за продукцию за счет роста качества. Нужно также иметь ввиду, что применение некоторых ноу-хау позволяет снизить величину налога на прибыль.

Задача упрощается, если инвестиции не требуются. Например, что при оценке стоимости товарного знака, приобретаемого предприятием у другой авторитетной фирмы, достаточно рассчитать прирост чистого дохода предприятия вследствие увеличения цены и расширения рынка сбыта, но при этом нужно вычесть дополнительные расходы на удовлетворение требований обладателя товарного знака. Кстати, стоимость товарного знака может измеряться значительной суммой.

Особое внимание следует обратить на выбор ставки дисконта. Как уже отмечалось, ставка дисконта складывается из безрисковой ставки и премии за риск.

Когда оцениваются объекты интеллектуальной собственности, премия за риск выбирается повышенной, так как вложения в эти объекты отличаются большой рискованностью.

Срок полезного применения объекта интеллектуальной собственности оценивается предприятием самостоятельно и зависит от сроков старения передаваемых знаний (опыта) и возможного раскрытия их конфиденциальности. Этот период соответствовать двадцатилетнему периоду действия патента РФ на изобретение или семнадцатилетнему сроку действия патента США. При определении срока действия договор на передачу ноу-хау в международной практике принятым считается срок, равный пяти годам, а по отдельным договорам он изменяется в пределах от двух до десяти лет.

Стоимость деловой репутации предприятия или гудвилла определяется методом избыточной рентабельности, который можно рассматривать как частный случай метода капитализации. Оценку гудвилла выполняют как составную процедуру оценки стоимости предприятия в целом. Исходят из того положения, что гудвилл – это те нематериальные активы, благодаря которым рентабельность собственного капитала предприятия превышает среднеотраслевую рентабельность. Расчеты выполняют в такой последовательности:

1. Анализируют данные о результатах деятельности предприятий отрасли, к которой относится данное предприятие, и вычисляют среднее по отрасли значение показателя рентабельности собственного капитала (отношение чистой прибыли к собственному капиталу предприятия).

2. Определяют чистую прибыль предприятия при среднеотраслевом уровне рентабельности, для чего среднеотраслевой показатель рентабельности умножают на собственные средства предприятия.

3. Определяют избыточную прибыль; при этом из фактической чистой прибыли вычитается чистая прибыль при среднеотраслевой рентабельности.

4. Методом капитализации, то есть делением избыточной прибыли на коэффициент капитализации определяют стоимость гудвилла.

Имеется целый ряд нематериальных активов, стоимость которых может быть оценена только на основе затратного подхода. Методом расчета сметных затрат определяется и учитывается стоимость таких нематериальных активов, как целевые организационные расходы, стоимость результатов НИОКР, стоимость промышленных образцов, стоимость лицензий на право заниматься определенными видами деятельности и т.д. Стоимость определяется как итог затрат по схеме расходов плюс прибыль.

ТЕСТЫ ДЛЯ РУБЕЖНОГО КОНТРОЛЯ:

Подходы оценки

При установлении оценки в нефизическом бизнесе применяются общепринятые подходы, основанные на сочетании доходного, рыночного и стоимостного подходов. Эти подходы имеют много общего с подходами, используемыми для оценки бренда, бизнеса и интеллектуальной собственности.

Подход, основанный на доходах, использует оценки экономических выгод или потоков денежных средств, и дисконтирует их с учетом времени и рисков до приведенной стоимости.

Рыночный подход использует рыночные показатели стоимости. Для нефизических активов это могут быть операции, связанные с продажей, покупкой, франчайзингом или лицензированием нематериальных активов, которые на практике часто связаны с другими сделками.

Существует два основных соображения относительно затратного подхода: историческая стоимость актива и предполагаемая, которые потребуются для создания эквивалентного или замены нематериального актива.

Эти активы представляют собой долгосрочные активы, используемые при производстве товаров и услуг. Им не хватает физических свойств, и они представляют собой законные права или конкурентные преимущества (совокупность прав), разработанные или приобретенные владельцем. Чтобы иметь ценность, нефизические активы должны приносить владельцу некоторую измеримую экономическую выгоду, такую как дополнительные доходы или прибыль (цены, объем и лучшая поставка), экономия (экономия процесса и экономия на маркетинге), и увеличение доли рынка. Владельцы эксплуатируют нематериальные активы либо в своем бизнесе (прямое использование), либо через лицензионный сбор или роялти (косвенное использование).

Оценочные задания должны производить оценку активов с учетом изменчивости, продолжающегося создания и проблем с защитой и правоприменением. Аналитики по оценке бизнеса в течение многих лет независимо оценивали нефизические активы, обычно в контексте обмена между владельцами (транзакция), в целях налогообложения имущества, или в рамках судебного задания. Знание лежит в основе создания стоимости. Некоторые из вопросов, на которые необходимо ответить в процессе оценки, включают следующее:

- Сколько заплатит желающий покупатель за использование нефизического актива?

- Каков срок актива?

- Какую часть операционного дохода генерирует этот актив?

Затратный подход к оценке НМА

Затратный подход используется для целей инвентаризации, балансового учета, определения минимальной цены интеллектуальной собственности, ниже которой сделка для владельца нематериального актива становится невыгодной.

В рамках затратного подхода при оценке стоимости нематериальных активов и объектов интеллектуальной собственности используются следующие методы:

- метод суммирования фактических затрат;

- метод восстановительной стоимости;

- метод стоимости замещения;

- метод приведенных затрат.

Метод суммирования фактических затрат оценки нематериальных активов

Метод суммирования фактических затрат применим в отношении тех объектов интеллектуальной собственности, которые создаются самими правообладателями. Стоимость объекта интеллектуальной собственности в рамках данного метода определяется по формуле:

СЗ(факт.) = С1 + С2+ С3+ С4 , где:

СЗ(факт.) — расчетная величина стоимости оцениваемого нематериального актива;

Метод восстановительной стоимости оценки нематериальных активов

В основе данного метода лежит отождествление стоимости прав на нематериальные активы с затратами на его воссоздание с учетом разумной величины прибыли. Такое воссоздание предполагает полное копирование калькуляции оцениваемого объекта интеллектуальной собственности и учет затрат на его правовую охрану.

Определение рыночной стоимости нематериальных активов с использованием метода восстановительной стоимости включает следующие основные этапы:

- определение суммы затрат на создание нового объекта, аналогичного объекту оценки;

- определение величины износа объекта оценки по отношению к новому аналогичному объекту оценки;

- расчет рыночной стоимости объекта оценки путем вычитания из суммы затрат на создание нового объекта, аналогичного объекту оценки, величины износа объекта оценки.

Метод стоимости замещения оценки нематериальных активов

Метод стоимости замещения предполагает, что для оценки используется аналог оцениваемого объекта интеллектуальной собственности с аналогичными потребительскими свойствами.

В рассчитанной стоимости учитываются затраты по приведению объекта интеллектуальной собственности — аналога, замещающего оцениваемый объект интеллектуальной собственности, в состояние, готовое к дальнейшему использованию в запланированных целях.

Такими затратами могут быть перечисленные в методе стоимости создания затраты, которые учитывают сумму вознаграждений только лицам, содействовавшим приобретению замещающего объекта интеллектуальной собственности и приводившим его в состояние, пригодное к дальнейшему использованию в запланированных целях.

Методы оценки НМА на основе рыночного подхода

Поскольку для интеллектуальной собственности обычно не существует эффективного рынка, применение метода сравнения продаж в чистом виде здесь затруднено. Тем не менее, существуют методы стоимостной оценки, прямо или косвенно использующие информацию о продажах. В рам-ках рыночного подхода рассматриваются методы на основе отраслевых стандартов, методы Рейтинга/ранжирования и так называемые методы Бегунка. Здесь же рассматривается возможность применения к оценке интеллектуальной собственности затратного подхода. Показана его несостоятельность.

Использование отраслевых стандартов для стоимостной оценки

Первый из трех методов стоимостной оценки, рассматриваемых в рамках рыночного подхода, основан на использовании отраслевых стандартов. Для начала надо установить, что понимается под отраслевыми стандартами, и чем они могут быть полезны при стоимостной оценке. Далее следует выяснить ограничения применимости таких стандартов, возможные источники данных для отраслевых стандартов, а также связь этих методов с методами Рейтинга/ранжирования

Метод Рейтинга/ранжирования

В этом разделе мы рассмотрим второй из рыночных методов стоимостной оценки — метод Рейтинга /ранжирования. Этот метод требует предварительной идентификации сопоставимого лицензионного соглашения, называемого иногда соглашением ссылки, или кластера такого рода соглашений. По этой причине метод Рейтинга/ранжирования близко связан с методом Отраслевых стандартов, описанным в предшествующем разделе.

Подходы Рейтинга/ранжирования относятся к числу наиболее широко используемых инструментальных средств. Рейтинги устойчиво ассоциируются с газетными публикациями, рекламными кампаниями и выборами в органы власти. Рейтингами увлекаются не только в современной России, но в других странах, например, в США.

Правила Бегунка для определения стоимостной оценки

Этот подход предполагает сочетание элементов сравнительного и доходного подхода к оценке активов и не является чисто рыночным в общепринятом смысле. Основное внимание сосредоточено на идентификации и использовании подходящего рыночно обоснованного «правила Бегунка» как инструмента распределения дохода и. в конечном счете, для оценки стоимости.

Наиболее популярное правило Бегунка для стоимостной оценки при лицензировании известно как «Правило 25 процентов» или «Правило от 25 до 33 процентов». В этом разделе будет сформулировано Правило 25 процентов, проанализированы стоящие за правилом объяснения и рассмотрены определенные примеры. Также будут обсуждены ситуации, требующие иных значений. чем 25 процентов.

Расчет оценки

Это метод оценки компании. В этом расчете делается попытка присвоить нематериальным активам фиксированную стоимость, которая не изменяется в соответствии с рыночной ценой фирмы. Нефизический актив является нефизическим активом. Примеры включают патенты и другую интеллектуальную собственность, капитал бренда и запатентованные технологии.

Обычно активы устанавливаются через вычет балансовой цены фирмы из ее рыночной цены. Однако противники этого метода считают, что, поскольку стоимость на рынке постоянно меняется, цена активов также меняется, что делает его менее значимым показателем. Что нужно сделать для расчетов:

- Рассчитайте средний доход до вычета налогов за 3 года.

- Определить средние на конец года материальные активы за последние три года.

- Установить рентабельность активов компании.

- Рассчитайте среднюю рентабельность инвестиций за трехлетний период, что и на шаге 2.

- Рассчитайте избыточную рентабельность инвестиций, умножив среднюю рентабельность инвестиций в отрасли на средние физические активы, рассчитанные на шаге 2. Вычтите избыточную прибыль из прибыли до налогообложения на шаге 1.

- Рассчитайте ставку налога корпорации за три года и умножьте ее на избыточную прибыль. Вычтите результат из избыточного возврата.

- Рассчитайте чистую стоимость возвращенной суммы после оплаты налогов. Используйте цену капитала компании в качестве ставки дисконтирования.