Сравнение размера налога в разных системах

ЕСХН – режим для аграрных предприятий. Главным видом бизнеса (составляющим от 70% выручки) у них должно быть производство сельхозпродукции. Порядок применения ЕСХН и расчет налоговых выплат регламентируется ст. 346 НК.

Кодекс предлагает другие режимы для сельхозпредприятий. Однако рассматриваемый налог наиболее выгоден финансово:

Система налогообложенияСтавка налогаНалоговая базаОСНО (общая)20%ПрибыльУСН (упрощенная) доходы6%ДоходУСН доходы минус расходы5-15% (в зависимости от региона)Доходы минус расходыЕСХН (сельхозналог)6%Доходы минус расходы

Утрата права применения

Сельхозпроизводитель имеет право в любой момент выбрать иной режим налогообложения, для этого достаточно направить в адрес инспекции ФНС соответствующее заявление с указанием выбранной схемы. Причины перехода указывать не обязательно, законодательство не устанавливает такого требования.

Помимо этого, утрата права применения может возникать по следующим основаниям:

- сумма доходов от сельхозпроизводства не превысит размер 70% от совокупной выручки предприятия;

- если налогоплательщик будет заниматься не производством сельхозпродукции, а иными видами деятельности.

Если по итогам представления декларации будут установлены указанные обстоятельства, расчет суммы налоговых платежей будет осуществляться по общей схеме налогообложения до тех пор, пока предприятие не выберет новый налоговый режим.

Читайте также: Расчет страховых взносов — штраф за несвоевременную сдачу (нюансы)

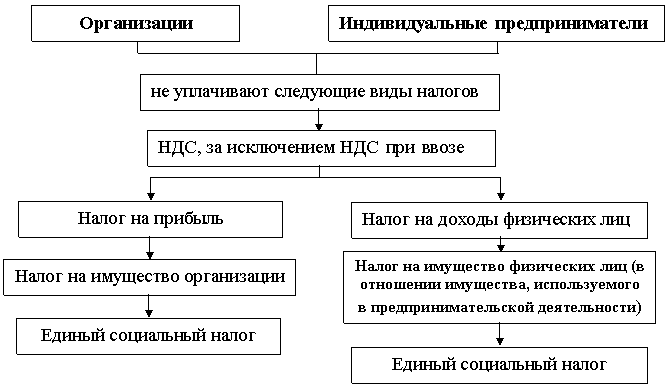

Что заменяет единый сельхозналог

ИП на ЕСХН не уплачивают:

- НДС (кроме импорта);

- налог на имущество;

- НДФЛ .

Для ООО освобождение от налога на:

- имущество;

- добавленную стоимость (также кроме импорта);

- прибыль.

Плательщики обязаны производить страховые взносы за сотрудников – система их в себя не включает.

Анализ эффективности на примере

При сравнении условий налогообложения и представления отчетности при использовании ЕСХН или иных налоговых режимов, сельхозпроизводитель получит существенные преимущества. Использование налоговой ставки 6% от суммы дохода, уменьшенной на размер подтвержденных доходов, напоминает условия режима УСН, однако даже по правилам схемы УСН-Доходы плательщик применяет ставку 6% с общей суммы выручки.

Например, при общем доходе за отчетный период в сумме 1 300 000 рублей и расходах в размере 600 000 рублей, при использовании ЕСХН итоговый платеж составит 42 000 рублей. При использовании схемы УСН-Доходы сумма налогового обязательства составила бы 78 000 рублей, что свидетельствует об эффективности применения режима ЕСХН для производителей сельхозпродукции.

Про совместное использование программ 1С:ЗУП и 1С:Бухгалтерия в условиях применения ЕСХН расскажет видеоролик ниже:

Преимущества ЕСХН

- ставка налога (6% от базы) – наиболее низкая среди других режимов, даже льготных;

- замещает НДС, НДФЛ, на прибыль, имущество;

- применяется для организаций любой формы собственности (ИП, ООО, КФХ );

- не имеет ограничений по уровню дохода и численности сотрудников (кроме рыболовецких предприятий);

- возможно совмещение режима с патентной системой, ЕНВД;

- не требует полноценного учета, достаточно сдачи декларации, заполнения книги КУДиР, архивации первичной документации.

Недостаток – жесткие требования к деятельности предприятия.

Налоговый учет

Подтверждение сумм доходов и расходов будет различаться для различных субъектов сельхоздеятельности. Юридическое лицо ведет налоговый учет на общих основаниях, тогда как для индивидуальных предпринимателей предусмотрена упрощенная схема ведения учета.

Любые доходные и расходные операции ИП должны быть внесены в книгу учета доходов и расходов. От достоверности ведения налогового учета зависит возможность сохранить право на использование схемы ЕСХН, поскольку налоговым органам предоставлено право осуществлять камеральные и налоговые проверки по итогам представления ежегодной декларации.

Кто может применять сельхозналог

НК РФ в ст. 346.2 определяет этот перечень:

Организации, ИП, являющиеся сельскохозяйственными товаропроизводителями.

Перейти на ЕСХН могут:

- ИП, кооперативы, фермерские хозяйства, более 70% дохода у которых занимает выручка от продажи собственной сельхозпродукции.

- компании по вылову рыбы со среднесписочной численностью работников до 300.

- поселко- и градообразующие рыболовецкие предприятия, если на них работает не менее ½ от всех жителей населенного пункта.

Не имеют права на применение сельхозналога:

- ведущие по другим видам деятельности учет на УСН, ОСНО;

- казенные, бюджетные, государственные организации;

- компании, основная деятельность которых – переработка закупленной чужой продукции;

- фирмы, которые организуют азартные игры;

- производящие подакцизные товары (табак, алкоголь).

Система приносит реальную экономию и другие выгоды, при этом ведение учета упрощено.

Читайте также: РЕГИСТРАЦИЯ ИП по месту осуществления деятельности

Продукция и ее производители

Почти полтора десятка лет действует в России единый сельскохозяйственный налог. Опыт налогообложения имеет свои положительные стороны и минусы. За это время сформировалось понимание о практике применения этого специфического налогообложения.

Во-первых, оно затрагивает те компании, которые занимаются производством продукции сельского хозяйства, а именно:

- все направления животноводства;

- выращивание растений, в том числе и в лесных земельных участках;

- занимающиеся разведением рыбы;

- специализирующихся на улове и переработке биоресурсов, рыбы на рыболовных судах;

- сюда же относится продукция первичной переработки, если она производится из собственных ресурсов.

Во-вторых, с целью минимизировать цепочку посредников, законодательство четко определяет налогоплательщиков. Субъекты, которые имеют право работать и сдавать отчетность на ЕСХН:

- коммерческие структуры, фермеры, которые занимаются выпуском сельхозпродукции, переработкой и ее продажей. Кроме того, учитывается процентная составляющая дохода от этой деятельности в общей сумме (не менее 70%);

- предприниматели, предоставляющие услуги сельхозпроизводителям. Тем самым они создают условия, необходимые для нормальной работы с/х предприятий (подготовка полей, опрыскивание посевов, уборка урожая, перегонка скота и т.д.);

- кооперативы, занимающиеся выращиванием и переработкой своего товара, при обязательном сохранении положения о 70% от полученного предприятием дохода;

- рыболовецкие хозяйства при выполнении требования. Налоговая отчетность ЕСХН и уплата налога применяются при численности работников (учитывая и других членов семей) более 50% от числа проживающих на территории хозяйства;

- ИП и хозяйства, занимающиеся добычей рыбы. При этом устанавливаются требования: число сотрудников не должно превышать 300 человек, доход от реализации рыбы не должен быть менее 70%, улов рыбы производится с собственного судна.

Налогообложение и отчетность на ЕСХН использовать запрещено следующим субъектам:

- производителям подакцизных товаров;

- ИП и организациям, имеющим отношение к азартным играм;

- госпредприятия и компании на бюджетном финансировании.

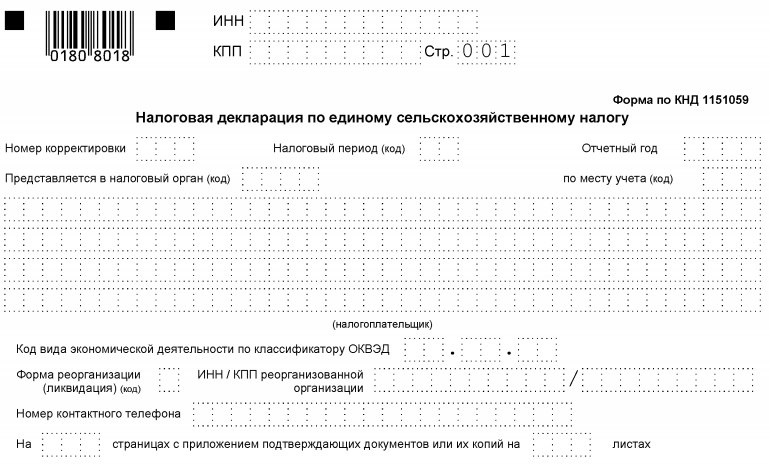

Налоговая декларация по единому сельскохозяйственному налогу – порядок сдачи

Налоговая декларация ЕСХН

Это основной документ отчетности для обсуждаемого режима. Официальная форма утверждена Приказом ФНС ММВ-7-3/384.

Период – 12 месяцев, декларацию сдавать нужно до 31 марта следующего года. Если же организация прекратила деятельность, то не позже 25 числа следующего месяца.

Оплата по ЕСХН проходит в два этапа:

- Авансовый платеж вносится не позже 25 июля текущего года. Он рассчитывается по книге учета (6% от базы – разницы поступлений и расходов).

- Окончательный расчет производится до 31 марта года, следующего за отчетным. Для второго этапа нужно определить налог за весь год, а затем вычесть оплаченное.

Взносы можно производить платежным поручением либо в банк-клиенте. Просрочки приводят к начислению пеней, а также к отмене режима.

Бухгалтерский учет расчетов по ЕСХН

Уплата единого налога не освобождает российские компании от организации системы хозяйственного учета, которая должна осуществляться по общим правилам.

Если уплату единого сельхозналога осуществляет индивидуальный предприниматель, в соответствие с требованиями ФНС он обязан обеспечить достоверное ведение книги учета доходов и затрат.

Учет единого налога для сельхозпроизводителей осуществляются с применением счета 68 «Расчеты по налогам и сборам». Для обеспечения комфортного аналитического учета к этому счету целесообразно ввести субсчет «Расчеты по единому сельхозналогу».

Представим в форме таблицы основные бухгалтерские записи при расчетах с государством по ЕСХН.

п/пСодержание хозяйственной операцииБухгалтерская запись 1Начислен ЕСХН проводкаДт 99 «Прибыли и убытки» Кр 68 «Расчеты по налогам и сборам», субсчет «Расчеты по единому сельхозналогу» 2Перечислен ЕСХН государствуДт 68 «Расчеты по налогам и сборам», субсчет «Расчеты по единому сельхозналогу» Кр 51 «Расчетный счет»

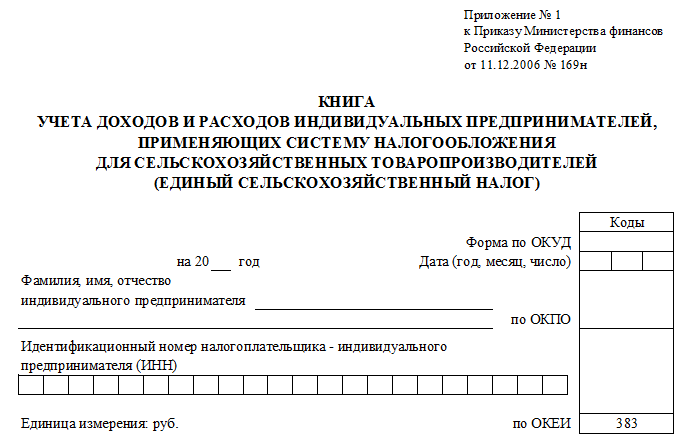

Книга учета доходов и расходов ЕСХН – нужно ли вести и как заполнять

КУДиР есхн

Налоговой инспекции необходим доступ к отчетности клиента – так можно перепроверить отраженные в декларации данные и рассчитать сумму к оплате. Нужно вести:

- предпринимателям – КУДиР;

- организациям – полноценный бухучет.

Сдача этих документов в инспекцию не требуется – достаточно налоговой декларации. Но ведение отчетности (а также соблюдение кассовой дисциплины и работа с ККТ) определены НК РФ и обязательны для исполнения.

Читайте также: Коэффициент текучести кадров — изучаем формулы и приводим расчеты

Заполнение КУДиР не вызывает сложностей. Книга ведется следующим образом:

- отражать операции разрешается в бумажном виде либо в системе интернет-бухгалтерии;

- на каждый год заводится новый том;

- по окончании периода документ распечатывают, прошивают, нумеруют, заверяют печатью;

- каждая операция отражается отдельной строкой;

- все движения должны подтверждаться документами;

- если у предпринимателя несколько режимов налогообложения, КУДиР по ЕСХН ведется отдельно;

- незаполненные разделы, «нулевые» книги оформляют в общем порядке.

Отчетный период

Согласно ст. 346.9 НК РФ, режим ЕСХН предусматривает полугодие в качестве отчетного периода, и календарный год – в качестве налогового периода. На практике это означает, что по итогам полугодия сельхозпредприятие должно самостоятельно рассчитать сумму авансовых платежей исходя из показателей первых шести месяцев работы.

По итогам календарного года, при подаче декларации, необходимо рассчитать годовую сумму налога и вычесть фактически уплаченные авансовые платежи. Если предприятие зафиксировало убыток по итогам года от заявленного вида деятельности, оно не только освобождается от при, но и может использовать отрицательное значение прибыли для уменьшения налогов следующего года.

Для режима ЕСХН зафиксирована налоговая ставка в 6% от суммы дохода, уменьшенного на расходы. Чтобы правильно рассчитать размер очередных платежей, сельхозпроизводитель должен надлежащим образом вести учет доходных и расходных операций.

Какие расходы разрешено учитывать при ЕСХН

Такие расходы уменьшают налоговую базу:

- по ЕСХН – сразу после оплаты приобретенных товаров поставщику (абз. 4 подп. 2 п. 5 ст. 346.5 НК РФ);

- по единому налогу при упрощенке – только (подп.

2 п. 2 ст. 346.17 НК РФ).

Кроме того, существуют отдельные виды расходов, которые законодательство позволяет учитывать только при применении одного из этих налоговых режимов.В отличие от упрощенки при определении налоговой базы по ЕСХН организация вправе учитывать:1) расходы на обеспечение мер техники безопасности и расходы, связанные с содержанием здравпунктов, находящихся на территории организации (подп.

6.1 п. 2 ст. 346.5 НК РФ);2) расходы на добровольное страхование (подп.

7 п. 2 ст. 346.5 НК РФ):

- транспорта (в т. ч. арендованного) и грузов;

- основных средств производственного назначения (в т.

ч. арендованных), нематериальных активов,

Учет основного средства при усн

В число основных средств, как правило, попадают здания и постройки разного назначения, объекты природопользования и земельные участки. При этом земельные участки считаются основным средством, даже если их стоимость ниже 100 000 рублей, так как земля — не потребляемый актив.

В основные средства могут попадать рабочие машины, измерительная, вычислительная и регулирующая техника, транспорт, инструменты, объекты интеллектуальной собственности. Даже капитальные вложения в арендованное имущество могут считаться основным средством.

Учет основного средства в расходах Как и все траты, которые можно признать в качестве расходов, сумма на приобретение основного средства должна быть полностью оплачена, трата должна быть задокументирована и при необходимости на основное средство должно быть оформлено право собственности. Плата за получение информации о правах на имущество, расходы по договорам на выполнение кадастровых работ и технической инвентаризации Подп. 38, 39 Расходы на получение экспертиз, заключений, обследований для получения лицензии Подп. 40 Расходы по участию в торгах на продажу сельхозпродукции Подп. 41 Портовые сборы и аналогичные расходы Подп. 43 Внереализационные расходы Проценты по кредитам и займам, оплата услуг банков Подп. 9 Судебные издержки, взысканные судом суммы санкций за нарушение обязательств и расходы на возмещение ущерба Подп. 27, 28 Потери от падежа и вынужденного убоя птицы в пределах утвержденных норм, а в полном объеме – при чрезвычайных ситуациях Подп. 42, 44 Убытки предыдущих налоговых периодов П. 5 ст.