Как всегда, мы постараемся ответить на вопрос «Расчет Дней Отпуска По Уходу За Ребенком До 3 Лет Онлайн Калькулятор». А еще Вы можете бесплатно проконсультироваться у юристов онлайн прямо на сайте не выходя из дома.

Рассчитать дни отпуска работникам для кадровика иногда очень тяжело — ситуации бывают самые разные. Чтобы облегчить себе жизнь, воспользуйтесь нашим онлайн-калькулятором. Он поможет как при оформлении ежегодного отдыха, так и для расчета компенсации при увольнении

Отпуск по уходу за ребенком

Отпуск по уходу за ребенком до 3 лет – это по сути тот же отпуск, как и по уходу за ребенком до 1,5 лет, но есть некоторые отличия. Это отличие состоит в том, что интервал между 1,5 и 3 годами правда по желанию родителей может длиться полных 1,5 года. Таким образом, мама должна выйти на работу на следующий день после момента исполнения ее ребенку 3х лет.

Рекомендуем прочесть: Статья 3505 Код 225

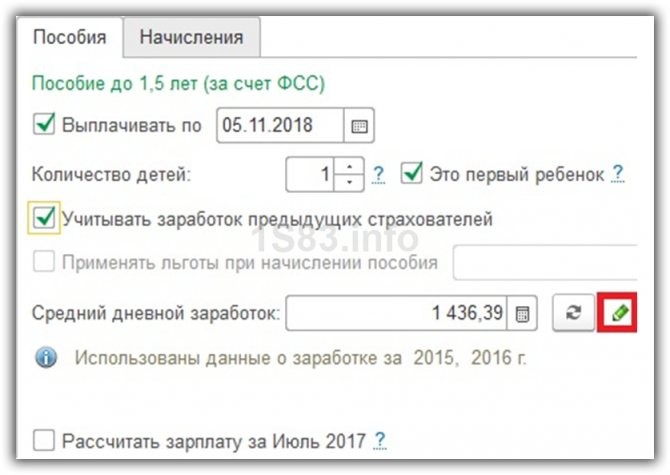

Отпуск по уходу за ребенком до 1,5 лет.

- если к моменту вступления в силу судебного решения ребенку было меньше 3 месяцев, его новой маме положен стандартный послеродовой отпуск по БИР (70 либо 110 дней при усыновлении 2 или больше детей);

- только после этого начинается отпускной период по уходу за ребенком и начинает выплачиваться пособие до 1,5 лет.

Если у матери была зарплата за 2 года 470-530 тыс. рублей, ее разделяют на 730. Полученную сумму умножают на 140. Женщина получит на ребенка 191,780 тыс. рублей. Бухгалтерия рассчитывает пособие на всех новорожденных, исходя из размера МРОТ. Если работница идет в декрет на 140 дней, в расчет включаются выплаты за 2 года. Один год она заработала 135 тыс. рублей, второй не работала. Также был факт болезни – 10 дней. У матери средняя оплата труда получается менее установленного минимума.

Читайте также: Учет операций по счету 73-1 «Расчеты по предоставленным займам»

Длительность отпуска не изменится и составит 140 дней. Период отдыха не зависит от дохода сотрудницы. Минимальный показатель достигнет 60,4 тыс. руб. Планируется рост выплат для лиц, усыновивших новорожденных. Нетрудоустроенные лица получат повышенную помощь от государства на роды, воспитание и уход за ребенком. Расчетный период пока остается без изменений.

Декретные выплаты неработающим

В получении декретных выплат были внесены важные поправки. В России декрет официально оплачивается – выплаты обеспечивают благополучие ребенка и матери. Средства необходимы для подготовки к родам, на медицинские процедуры, питание.

Сотрудница вправе отложить дату начала отпуска до 1.5 лет по уходу за ребенком. Когда воспользоваться этим правом, сотрудница решает сама. Ведь основанием для отпуска является заявление сотрудницы. До тех пор, пока она его не напишет, она может какое-то время продолжать работать. За эти дни работодатель должен выплачивать зарплату на общих основаниях.

Расчетные формулы

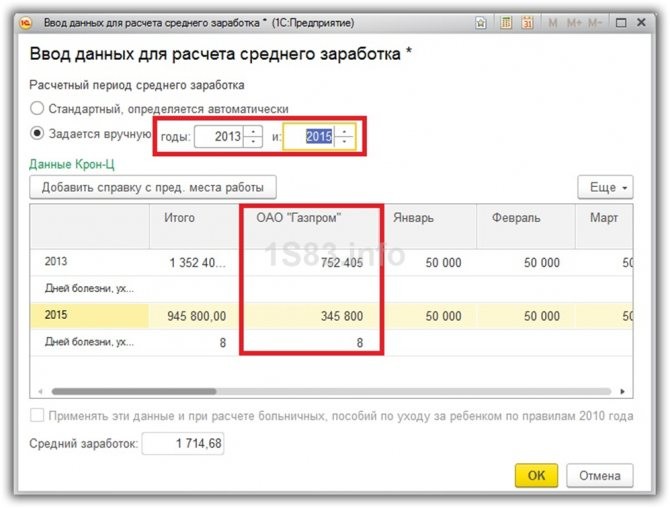

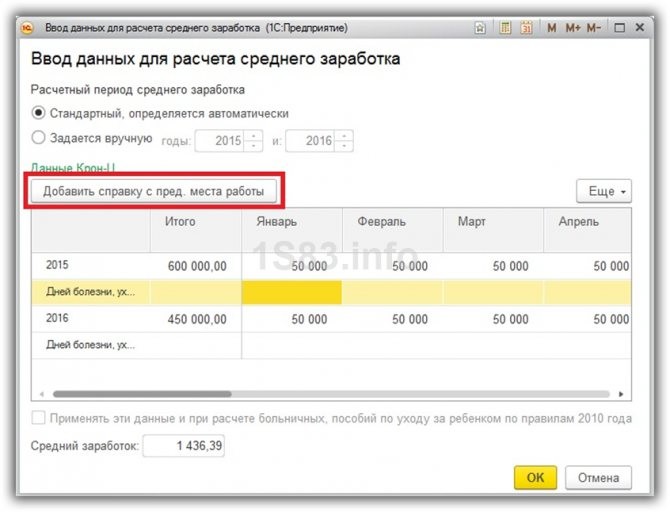

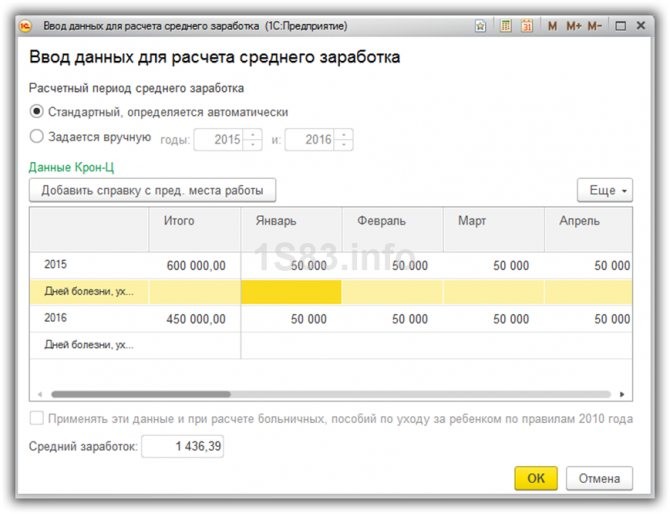

Чтобы вычислить ежемесячную выплату по уходу до 1.5 лет, следует воспользоваться формулой:Пособие до 1.5 = Среднедневной заработок × 30.4 × 40%Среднедн.

Зар. = Доход двух лет ÷ (730(731) — Исключ. дни)Вычисления всегда проводятся за срок, равный двум календарным годам, идущим до года начала отпуска по уходу.В доход нужно включить зарплату, отпускные, премии, командировочные, прочие выплаты, которые подлежат обложению взносами на материнство. Не нужно учитывать пособия социального характера (по болезни, в связи с нахождением в декрете).Исключ.

Не нужно учитывать пособия социального характера (по болезни, в связи с нахождением в декрете).Исключ. дни — периоды, когда не было соц.отчислений (декрет, нетрудоспособность).

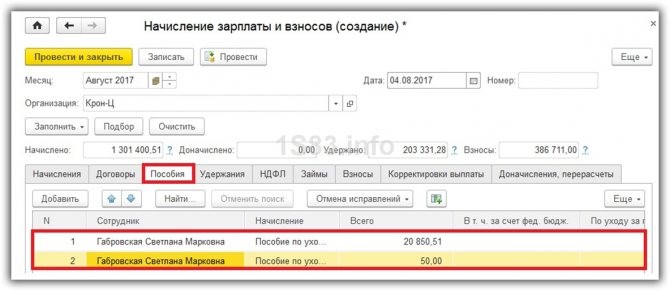

Расчет пособия ухода за ребенком на калькуляторе

1. Если человек работает по гражданско-правовому договору , по договору о передаче авторских прав, пособие ему не положено. Вознаграждения по таким договорам не облагают взносами на обязательное социальное страхование (подп. «а» п. 39 Порядка, утвержденного приказом Минздравсоцразвития России от 23 декабря 2009 № 1012н, п. 3 ст. 422 НК РФ).

Как подготовить документы и сделать расчет ежемесячное пособие по уходу

- РАСЧЕТ ПОСОБИЙ, какой брать ПЕРИОД 730, 731, 732 Расчетный период для любых пособий (декретных, больничных, ухода за ребенком до 1.5 лет) — это два календарных года. Сколько дней в периоде брать? 730, 731 или 732 дня?

- ГДЕ ВЫПЛАЧИВАЮТ больничный и декретные Показан порядок выплаты пособий по временной нетрудоспособности и по беременности и родам сотруднику, у которого несколько мест работы, а также кто должен платить пособие по уходу за ребенком до 1.5 лет

- ДЕТСКИЕ ПОСОБИЯ в 2020 — размеры. Справочник детских пособий Приведены размеры детских пособий на 2020 г.

- ПРЕДЕЛЬНАЯ ВЕЛИЧИНА для страховых взносов Публикуется предельная величина базы для начисления страховых взносов и РСВ. Она не отражается в персонифицированной отчетности.

- МРОТ 2020 Динамика изменения в России 2020 — 2000 годы. Таблица МРОТ. Приведены значения минимального размера оплаты труда. Данные объединены в таблицу МРОТ 2020 по годам.

Рекомендуем прочесть: При Наличии Исполнительного Производства Можно Ли Отключить Коммунальные Ресурсы

В случае, если застрахованное лицо занято у нескольких страхователей, пособия по временной нетрудоспособности, по беременности и родам назначаются и выплачиваются ему страхователями по всем местам работы (службы, иной деятельности), а ежемесячное пособие по уходу за ребенком — страхователем по одному месту работы (службы, иной деятельности) по выбору застрахованного лица (213-ФЗ).Однако, этот вопрос спорный: решение ФАС от 21.05.09 № Ф10-1765/09 — выплачивать это пособие и по основному месту работы и по совместительству (два больничных).

В пенсионный стаж засчитываются периоды (годы стажа) отпуска по уходу за ребенком, но не более трех периодов (детей) продолжительностью до 1,5 лет на каждого ребенка (пп.3 п.1 статьи 11 ФЗ от 17 декабря 2001 года N 173-ФЗ «О трудовых пенсиях в Российской Федерации»).

Расчет среднего заработка

0 (зарплата за 2020 + 2020 года) ÷ 731 (календарных дней) = 0 ₽ (средний дневной заработок)

0 (средний дневной заработок) × 40 % (ставка для 1 ребенка) × 30,4 (среднее количество дней в месяце) = Если нет дней для расчета, то заплатят минимум ₽

ВАЖНО! В общем случае отпуск за первый год работы на новом месте человек может взять, отработав полгода. Но по договоренности с работодателем уйти отдыхать можно и раньше. Отдых за последующие годы предоставляется в любое время согласно установленной у работодателя очередности отпусков.

Как правильно посчитать полагающиеся сотруднику отпускные дни

Процесс определения количества отпускных дней, с одной стороны, несложный. Но, с другой, он требует вдумчивого отношения. Необходимо четко представлять, что нужно учитывать, а что исключать. При расчетах используется рабочий стаж сотрудника. На его основе подводятся итоги по отпуску, который полагается предоставить.

Рекомендуем прочесть: Программа Молодая Семья Липецкая Область Когда Выплатят

Читайте также: РЕГИСТРАЦИЯ ИП по месту осуществления деятельности

При расчете стажа работы в него включаются все периоды нетрудоспособности и отдыха. Так, например, менеджер Белых А.О. трудоустроился 01 июля 2014 года, а уволился 6 марта 2020 года. К тому же в августе 2014 сотрудник заболел на 10 дней, а в феврале взял 14 дней отпуска (оплачиваемого, ежегодного). В данной ситуации учитываются как дни болезни, так и дни отпуска.

Расчет количества дней отпуска в 2020 году

Производя расчет для отпуска в неполном месяце, следует учитывать и календарные дни, которые приходятся на отработанный период, а не только рабочие (фактически отработанные). Так, и праздничные дни, а также выходные, которые не подпадают под периоды, перечисленные в п. 5 Положения, утвержденного правительственным постановлением от 24.12.2007 № 922, должны участвовать в расчете дней отпуска как те, что подпадают под отработанный период.

Подсчитываем отпускной стаж

- если он имелся в периоды, предшествующие расчетному, то период расчета сдвигают на те месяцы, когда доход был;

- если дохода в предшествующих расчетному периодах тоже не было, то расчет делают по данным за дни, отработанные в месяце ухода в отпуск;

- если же дохода нет и в месяце ухода в отпуск, то расчет выполняется от оклада (тарифной ставки).

Рекомендуем прочесть: Если есть доход могут ли приставы описать имущество

Право на оплачиваемый отдых сотруднице дают: периоды непосредственной работы, в том числе периоды очередных отпусков и больничных, БиР. Отпуск по уходу за ребенком не засчитывается в стаж для получения ежегодного отдыха, кроме случаев, когда работник работает на полставки, не покидая ОПУХ.

Нюансы расчета отпускного стажа

При определении отпускного стажа важно знать, какие периоды включаются в расчет, а какие нет. К включаемым периодам относится ():

- время фактической работы;

- время, когда работник фактически не работал, но за ним сохранялось место/должность (например, это ежегодный оплачиваемый отпуск, выходные дни, нерабочие праздничные дни, период болезни, отпуск по беременности и родам и т.д.);

- время вынужденного прогула при незаконном увольнении или отстранении от работы и последующем восстановлении на прежней работе.

- отпуск за свой счет, продолжительность которого не превышает 14 календарных дней в течение рабочего года;

- период отстранения от работы сотрудника, не прошедшего не по своей вине обязательный медицинский осмотр;

Калькулятор нового отпуска после декрета

- ОЗ — общий заработок работника у данного работодателя за последние 12 месяцев, предшествовавшие уходу на больничный по беременности и родам;

- КМ — количество месяцев, если сотрудница устроилась к работодателю более чем за год до выхода в БиР, эта величина равна 12, если менее — соответствующее количество месяцев;

- 29,4 — среднемесячное количество дней.

Как считать продолжительность отдыха

Если имеющийся у сотрудника стаж не дает права на такое количество дней, недостающие дни предоставляются авансом. Понимание того, как рассчитывается отпуск после выхода из декрета, позволит работодателю установить, какая часть из полученного сотрудником отдыха предоставлена в счет имеющегося стажа, а какая — авансом.

Согласно ст. 136 ТК РФ отпускные выплачиваются не позднее трех дней до начала отпуска. В целях НДФЛ день оплаты отпуска — это день получения сотрудником дохода. Срок перечисления налога — до последнего календарного дня в месяце выплаты отпускных (ст. 226 НК РФ).

Каждый официально трудоустроенный человек имеет право на ежегодный отпуск, который согласно ТК РФ оплачивается работодателем. Рассмотрим основные правила расчета отпускных и узнаем, как использовать онлайн-калькулятор для быстрого расчета отпускных.

Оформление отпусков

Для начисления выплаты за отпуск, который предоставляется в календарных днях, среднедневной заработок определяется как заработная плата за расчетный период, поделенная на 12 и на 29,3. Где 12 — месяцы расчетного периода, а 29,3 — среднемесячное число календарных дней.

- Заключение доктора о нетрудоспособности женщины. Она оформляет бумагу на 30-й неделе беременности.

- Письменное заявление. В нем указывается назначение материальной помощи.

- Справка о постановке матери на учет в службе занятости. Документ необходим, если человек был уволен из фирмы, подлежащей ликвидации.

- Реквизиты карты, расчетного счета, куда будут поступать деньги.

Пример расчета

Рассмотрим расчет отпуска после декрета на примере: гражданка Соколова устроилась на работу 01.07.2016, фактически отработала два месяца и с 01 сентября того же года ушла на больничный по беременности и родам. Отработанные два месяца дали ей 4,66 дня. Беременность гражданки Соколовой была одноплодной, роды естественными и не осложненными, поэтому больничный в связи с беременностью и родами продлился 140 дней — по 18.01.2017 включительно.

140 дней — это более четырех с половиной месяцев. За этот период Соколова приобрела стаж за полные пять месяцев: 2,33 × 5 = 11,65 дней.

Сразу после больничного в связи с беременностью и родами Соколова ушла в ОПУХ и пробыла в нем до 31.07.2018 включительно. Незадолго до окончания Соколова заявила о намерении после него уйти отдохнуть полные 28 дней.

Поскольку в течение ухода за ребенком Соколова не работала на неполную ставку, этот период не дал ей стажа.

Общая продолжительность заработанного Соколовой периода составила: 4,66 + 11,65 = 16,31. 11,69 дней предоставлены авансом.

Какие назначаются декретные выплаты для ИП в 2020 году

Если женщина, зарегистрированная в качестве ИП, вносила взносы в ФСС, то она может рассчитывать на следующие выплаты:

Читайте также: Для чего нужна и как обеспечивается трудовая дисциплина в организации

- , которые за стандартные 140 дней равняются 51 919

руб. Если роды пройдут с осложнениями или же родится двойня, то увеличивается как число дней отпуска, а также и сумма пособия;

- в любом подходящем медицинском учреждении, где предоставляются услуги по ведению беременности, причем важно зарегистрироваться в нем до 12 недель беременности, а размер выплаты равен 632,76 руб.

Важно помнить о дополнительных пособиях, назначаемых беременным женщинам, причем они могут быть федеральными или региональными. Они назначаются обычно при рождении второго или последующих детей. Если семья является многодетной, то женщина может пользоваться разными льготами и пособиями, назначаемыми для этих семей. Увеличиваются выплаты для жен военнослужащих. Однако данные выплаты получает женщина независимо от того, внесла ли она взносы в ФСС.

Другие нюансы, объясняющие, как ИП получить декретные выплаты

Размер декретных выплат полностью зависит от установленного в конкретном регионе МРОТа. Именно от этого показателя определяется и размер взносов, которые женщина предприниматель должна уплачивать в ФСС. В 2020 году для регистрации в ФСС необходимо заплатить 9 489 руб

. Годовой размер взносов рассчитывается по формуле 9 489 х 0,029 = 3 302,17 руб. Такая сумма считается невысокой, поэтому регистрироваться в данном учреждении и получать декретные выплаты очень выгодно.

Уплачивать взнос в ФСС можно как полностью, так и частями. Однако если уплатить только часть суммы, то договор с учреждением считается автоматически расторгнутым.

Если женщина, осуществляющая предпринимательскую деятельность, уходит в декретный отпуск, рассчитывая на пособия от ФСС, то она обязана приостановить деятельность. При этом возникает вопрос об уплате взносов в ПФ и налогов. В ПФ надо представить доказательства, что женщина уходит в декрет и перестает работать, поэтому она не будет уплачивать за себя деньги в данный фонд. С налогами часто возникают определенные сложности. Как правило, женщина либо приостанавливает деятельность, либо просто переходит на ОСНО, указывая в разных отчетах и декларациях отсутствие доходов.

Какие выплачиваются декретные выплаты для безработных или работающих по совместительству

Многие женщины интересуются, на какие декретные они могут рассчитывать, если являются ИП, но при этом работают с официальным оформлением в другом предприятии? В этом случае она может обратиться за денежными средствами в ФСС, если официально в нем зарегистрирована в качестве ИП. Также она имеет право обратиться к работодателю за получением декретных средств. На каждом месте рассчитываются и выплачиваются пособия.

Если женщина ИП дополнительно подает в ФСС документы на пособия по уходу, то оно будет равно минимальному значению – 4 512

руб. (а при рождении второго ребенка —

6 284,65

руб.).

Таким образом, женщина, являющаяся индивидуальным предпринимателем и уплачивающая за себя взносы в ФСС, может рассчитывать на получение декретных выплат.

pregnant business woman in the office

Автокредитование

Законодательство

Бизнес-идеи

- Содержание Срочное изготовление печатей и штампов Кто будет выступать в качестве покупателей Где открывать бизнес Оборудование для ведения бизнеса Существует много разновидностей бизнеса, которые могут быть начаты людьми, обладающими предпринимательскими способностями. Причем каждый вариант обладает своими уникальными особенностями и параметрами. Срочное изготовление печатей и штампов Бизнес-идея изготовления печатей и штампов считается достаточно привлекательной в плане..

- Содержание Бизнес-идея по изготовлению открыток Как открыть бизнес, основанный на создании открыток на заказ Сотрудники Помещение Как продавать созданные открытки Многие люди, обладающие определенными предпринимательскими способностями, задумываются об открытии собственного бизнеса, а при этом оценивают и рассматривают большое количество различных вариантов для открытия. Довольно интересной считается бизнес-идея изготовления открыток, поскольку открытки являются такие элементы, спрос..

- Содержание Выбор помещения для тренажерного зала Что нужно для того, чтобы открыть тренажерный зал? Тренажерный зал становится все более популярным в современном мире, поскольку все больше людей задумываются о том, чтобы вести здоровый образ жизни, предполагающий правильное питание и занятия спортом. Поэтому открыть тренажерный зал может любой бизнесмен, однако для получения хороших доходов необходимо продумать..

- Содержание Место расположения магазина Ассортимент товаров Продавцы Бижутерия является обязательным предметом гардероба каждой женщины, которая следит за собой и старается выглядеть привлекательно и ярко. Поэтому открыть свой магазин бижутерии хочет практически каждый предприниматель, который осознает возможность получения хороших прибылей. Для этого необходимо изучить все имеющиеся перспективы, составить бизнес-план и спрогнозировать возможный доход, чтобы решит, будет..

Трудоустроенные роженицы защищены нормами российского законодательства. Они получают полагающиеся выплаты по месту службы за счет средств Фонда социального страхования (ФСС). Иное дело — индивидуальные предприниматели. Пособие по беременности и родам для ИП напрямую (в обязательном порядке) в законодательстве не предусмотрено. Но шанс получать его есть.

Рассмотрим, как женщина-бизнесмен может организовать собственное страхование на случай беременности. По какой формуле рассчитываются декретные выплаты для ИП. На какую сумму может рассчитывать предприниматель в 2020 — 2020 году.

Порядок и условия назначения выплат, связанных с беременностью и последующими родами детально прописан в законе № 255- ФЗ от 29.12.06. Однако в перечень застрахованных лиц ИП не вошли. Им предоставлено право заключения добровольного договора с ФСС, закрепленное правительственным постановлением от 2 октября 2009 года № 790.

Важно: автоматически бизнесменам, самостоятельно организовавшим себе рабочее место, начисляются социальные выплаты только федерального уровня. Данное правило не распространяется на пособия регионального уровня.

Законом № 212- ФЗ от 24.07.09 устанавливается порядок исчисления взносов, в том числе и по страхованию на случай временной утраты трудоспособности. ИП делают перечисления на основании указанного документа из расчета минимальной оплаты труда (МРОТ).

Скачать для просмотра и печати:

Исполнение законодательных норм требует соблюдения строгого порядка.

Так, принцип правоприменения указанных нормативных актов таков:

Выплаты предпринимателю, добровольно отчисляющему взносы в Фонд, также полагаются в случае усыновления новорожденного. На таковые могут претендовать не только женщины, но и мужчины. Молодому папе выплаты назначаются при условии, если он является единственным усыновителем.

В редких случаях используется возможность получать льготу до полутора лет ребенку другими родственниками-ИП, когда мама выходит на службу. Законодательно такое не запрещено, если бизнесмен отчисляет средства в ФСС.

В 790-м постановлении есть норма, предполагающая инициативу бизнесмена при заключении соглашения о добровольном страховании. На этом основании ИП должен сделать следующее:

- Подать в местное отделение Фонда заявление.

- Приложить к нему копии таких документов:

- паспорта;

- свидетельства о государственной регистрации;

- налогового номера (ИНН);

- лицензии (при наличии).

На проверку сведений специалистам отводится пять дней.

По истечении срока, установленного нормами действующего законодательства, на руки вновь застрахованному выдается соответствующее свидетельство. Оно-то и дает право на предоставление выплат.

Подсказка: добровольно осуществлять страхование могут не только ИП, но и другие самозанятые лица (адвокаты, нотариусы и иные).

Сам по себе договор еще не дает права на выплаты. ИП обязан вносить средства, предусмотренные соглашением:

- Расчет производится на основании МРОТ (с 01.07.17 7 800, 0 руб.).

- Деньги перечисляются:

- на расчетный счет отделения, с которым заключалось соглашение;

- до 31 декабря текущего года (за 2017-2018 год до его окончания);

- а до 15 января следующего года нужно предоставить соответствующий отчет по форме 4а.

Подсказка: исчисление взноса происходит по ставке 2,9%.

Расчет производится по установленной формуле. Она такова:

- Ввз = МРОТ х 0,029×12 мес, где:

- Ввз — искомая величина отчисления;

- МРОТ — показатель минимума оплаты труда, устанавливаемый Правительством РФ;

- 12 месяцев — период исчисления.

Таким образом, каждый бизнесмен делает перевод в ФСС единожды в год в относительно фиксированной сумме.

За 2020 год она исчисляется так:

- 7 500, 0 руб. х 0,029×12 мес. = 2 610, 0 руб.

Если же ИП подписал соглашение не с начала периода, а в течение года, то расчет будет иным:

- Необходимо вычислить среднемесячный платеж по действующем на тот период МРОТ.

- Затем, производится исчисление полной суммы за весь период страхования.

Допустим, предприниматель Иванова А. подписала соглашение с 01.03.2017.

В расчет принимается два показателя МРОТ:

Полная сумма такова:

- 7 500, 0 руб. х 0,029×4 мес. (с марта по июнь) + 7 800,0×0,029×6 мес. = 2 227, 2 руб.

Подсказка: за полный 2020 год придется заплатить:

Получать роженица и мама с малышом будут минимальные начисления. Это связано с тем, что вносят предприниматели в Фонд мизерные по сравнению с иными застрахованными лицами суммы.

Для примера, за трудоустроенную женщину с окладом 30 тыс. руб. работодатель отчисляет в 2020 году:

- 30 000, 0 руб. х 0,029×12 мес. = 10 440 руб. (в пять раз больше) .

Выплату добровольно застрахованным рассчитывают на основании МРОТ. Данные вносятся в стандартную формулу определения пособий, только вместо реальной зарплаты за два года подставляется минимальный показатель.

Внимание: начисления делаются на основании больничного. По беременности и родам выдается лист нетрудоспособности на три разных периода:

- 140 дней — обычно;

- 156 — при планируемых осложнениях;

- 194 — при диагностировании многоплодности.

Вам нужна консультация эксперта по этому вопросу? Опишите вашу проблему и наши юристы свяжутся с вами в ближайшее время.

По закону данная выплата исчисляется в размере 100% среднемесячного заработка за предшествующие два года. Формула такова:

- Вбр = СЗ / 730 дн., где: Вбр — величина пособия;

- СЗ — средний заработок за 24 месяца (сумма начислений, разделенная на количество месяцев) ;

- 730 — количество дней в периоде (365 + 365).

Подсказка: 2020 год был високосным. В нем 366 дней. Следовательно, в формуле подсчета в 2020 году вместо 730 ставят 731 день.

Рассчитаем, сколько будет получать роженица — ИП по беременности и родам в декабре 2020 года:

- 24 мес. х 7 800, 0 руб. / 731 дн. х 140 дн. = 35 852, 26 руб.

При многоплодной беременности:

- 24 мес. х 7 800, 0 руб. / 731×194 дн. = 49 680, 98 руб.

Данная льгота исчисляется по формуле, приведенной выше. Ее размер равен 40% среднемесячного заработка.

Таким образом, предпринимателю в 2020 году полагается в месяц:

В 2020 году ИП по уходу получают 3 000, 0 руб.

Законодательно установлены пороги пособия по уходу до полутора лет. Они таковы:

Данный вид выплаты является дополнительным. Сумма его не связана с заработками. В 2020 году начисляется 613, 14 руб.

Для получения нужно:

- Написать заявление не позже чем через полгода после даты окончания больничного.

- Приложить к нему справку из женской консультации о том, что постановка на учет произведена до 12 недель. Копию паспорта.

Подсказка: лучше обратиться за всеми выплатами одновременно.

Кроме указанных, ИП может претендовать на единовременную выплату, связанную с появлением малыша.

Сумма ее фиксирована. В 2020 — 2020 году получателям переводится 16 350, 33 руб. Для назначения следует предоставить еще и копию свидетельства малыша о появлении на свет.

ИП, выполняющий все условия договора с Фондом, при наступлении страхового случая должен сделать следующее:

- Написать заявление с просьбой выплатить тот или иной вид пособия.

- Приложить пакет подтверждающих документов:

- копию паспорта;

- лист нетрудоспособности;

- справку о раннем медучете;

- копию свидетельства малыша.

Тонкости оформления пособий таковы:

- Копия договора не прилагается, так как второй экземпляр есть в отделении.

- Обращаться следует в любом случае в то подразделение ФСС, с которым подписано соглашение.

- Данные для перевода нужно указать в заявке:

- почтовое отделение;

- реквизиты счета.

- Зачастую требуется справка с места службы мужа о том, что конкретный вид преференций ему не начисляется.

Важно: предприниматель, работающий дополнительно по договору, может получить все виды выплат, связанные с детством и материнством, из двух источников:

- как застрахованный добровольно;

- у работодателя.

Лица, занимающиеся наемным трудом, автоматически страхуются в Фонде. Следовательно, имеют право на льготы в общем порядке. ИП, являющийся одновременно наемным тружеником, должен:

- написать заявление работодателю, предоставив копии:

- свидетельства о появлении на свет младенца;

- справки о ранней постановке на учет;

- больничного листа;

- самостоятельно обратиться в ФСС в порядке, описанном выше.

Таким образом, суммы начислений возрастут. Ведь и взносы за эту труженицу отчисляются из двух источников.

Получение пособий

Женщины-ИП, не зарегистрированные в ФСС, получают предусмотренные для них законодательством пособия на личный банковский счет. Ребенок при этом должен быть прописан по месту жительства мамы. Отчитываться за эти выплаты перед фондом не нужно.

Если договор с соцстрахом заключен, деньги от него будут поступать на счет ИП. А в ФСС раз в год (до 15 января) нужно будет представлять отчет по форме 4а-ФСС. В нем нужно отразить начисленные и уплаченные страховые взносы, все выплаты, которые были получены от Фонда социального страхования в течение года. Требований к месту жительства ребенка нет.

Основной формой предоставления выплат семьям с детьми (прежде всего, в части предусматриваемых видов дополнительного материального обеспечения и их сумм) в России в соответствии с законом от 19 мая 1995 года № 81-ФЗ «О государственных пособиях гражданам, имеющим детей»

являются выплаты в формате

обязательного социального страхования

.

Данной форме страхования в обязательном порядке подлежат трудоустроенные лица и служащие, а на индивидуальных предпринимателей (ИП) и другие категории самозанятого населения по умолчанию данное страховое обеспечение не распространяется

.

Однако законодательством предусматривается возможность для ИП вступить в отношения по обязательному социальному страхованию добровольно и по собственной инициативе

— если на случай , и целесообразно получать государственные денежные выплаты из бюджета

Фонда социального страхования (ФСС)

.

Читайте также: Налоговый период (код). Основные коды налогового отчетного периода по декларациям

После оформления страховых взаимоотношений с ФСС предприниматель при условии ежегодной уплаты страховых взносов

сможет рассчитывать на такие

виды детских пособий:

- и в женской консультации на раннем сроке беременности (для женщины-ИП);

- (выплачивается матери, отцу или заменяющим их лицам);

- (для матери, ).

По умолчанию ИП не положены социальные выплаты на время декрета и период осуществления ухода за ребенком. Частный предприниматель сможет на них рассчитывать только в случае добровольного вступления

в систему обязательного социального страхования в ФСС.

Внесение взносов в ФСС – гарантия получения декретных

Декретные выплаты для ИП в 2020 году назначаются только тем женщинам-предпринимателям, которые еще в 2020 году зарегистрировались в ФСС, для чего оплатили соответствующий взнос, а также подали документы в данное учреждение.

В 2020 году фиксированный взнос должен уплачиваться до 31 декабря. С 1 января следующего года появляется у предпринимателя право на получение страхового возмещения, к которому относятся и декретные выплаты. Однако важно, чтобы самый первый день страхового случая наступил исключительно в 2020 году, поэтому и декретный отпуск должен начинаться в 2020. В результате, женщина предприниматель может рассчитывать на декретные выплаты, а также на специальное пособие, которое выдается в случае, если женщина рано встает на учет по беременности.

Дополнительно рекомендуется сразу после получения известия о беременности женщине встать на учет в консультацию, причем желательно до того момента, пока срок беременности достигнет 12 недель. Это даст ей возможность получить дополнительную выплату, равную 632,76 руб.