Банковский вклад всегда считался самым простым и безопасным способом хранения и преумножения денежных средств. В России им пользуется 95% людей, предпочитающих пускать свои деньги в рост, а не хранить их в матрасе. Другие способы инвестирования — покупку облигаций и прочих ценных бумаг в нашей стране практикует не более 1,5% населения. Сегодня денежный вклад под проценты уже не выглядит таким выгодным как раньше. Поэтому владельцам капиталов стоит пересмотреть свое отношение к инвестициям.

В чем заключаются риски

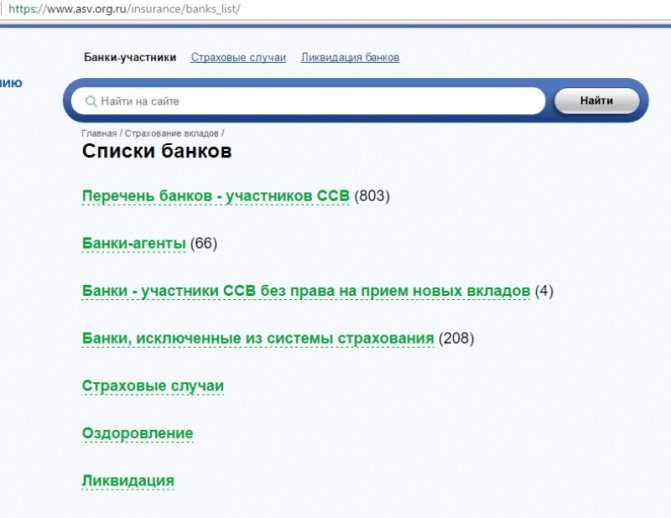

Если вы мечтаете выгодно вложить деньги в банк под проценты, но боитесь что это слишком рискованно, то можно точно сказать, что ваши страхи не обоснованы. Если планируете вложить деньги под проценты в банк на сумму не более 1,4 миллиона, то риски практически отсутствуют. Возврат депозитов в этой ценовой категории застрахован системой банковского страхования. Участие в данной государственной программе является вынужденным для всех банковских организации занимающихся вкладами населения. Поэтому если вы решили вложить деньги под проценты в банк, то о рисках переживать не стоит. Лучше уделить больше внимания прибыльности сделки, получаемым процентам и в какой банк положить деньги.

Стоит ли класть деньги в Сбербанке под проценты в 2020 году

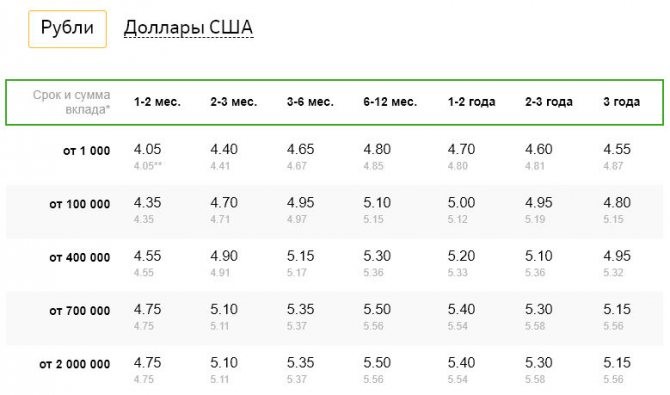

Сбербанк — это надежность, за которую приходится расплачиваться низкими процентами по депозитным вкладам. В 2020 года на фоне экономического кризиса, пандемии и падения цен на нефть наблюдается стойкая тенденция снижения банковских ставок.

На заметку!

Прибыль с банковских вкладов облагается 13%-ным налогом при условии, что на депозите лежит больше миллиона рублей.

Сегодня активно обсуждается вопрос, что будет с процентными ставками. Есть слухи, что регулятор увеличит ставку рефинансирования, чтобы спасти рубль, и если это лучится, то проценты по депозитам тоже вырастут. Но и в этом случае радоваться рано, так как рефинансирование тесно связано с инфляционными процессами. Обесценивание рубля ускорится. Однозначно в 2020 году много заработать на рублевых депозитах никак не получится.

Учитывая тот факт, что даже в лучшие времена Сбербанк давал по депозитам самую низкую ставку, в условиях роста инфляции рассчитывать на доходность вкладов не приходится. Низкая доходность и высокие темпы обесценивания рубля не позволят клиентам этого банка не то что приумножить свои деньги, но даже сохранить их покупательную способность. Более того, при существующих условиях есть все шансы выйти на отрицательную доходность вкладов.

Читайте также: Пассивный доход – способы и источники заработка, виды и идеи инвестиций

Сбербанк является надежным местом хранения денег, поэтому даже в условиях налога на прибыль, депозиты в этом банке относятся к самым востребованным. Способствует этому страхование со стороны государства. Здесь держат деньги не столько ради прибыли, сколько для защиты от обесценивания, и сбербанковские депозиты до сих пор с этим отлично справлялись.

К плюсам Сбербанка также можно отнести «покрытие» территории. Его отделения есть практически во всех населенных пунктах, чего не может позволить себе ни один другой банк.

Смотрите также:

10 самых надежных банков России, куда смело можно вкладывать деньги

Как выбрать кредитное учреждение

После того как вы решились положить деньги в банк под высокий процент остается определиться с тем в какой банк положить деньги под проценты. Прежде чем написать о выборе банка хотелось бы поделиться одной хитростью относительно того как положить деньги под проценты. В случае если вы предполагаете вкладывать средства на сумму боле 1,4 миллиона, то лучше разделить ее на несколько вкладов в различных банках. Либо можно вложить в один банк, но тогда к вопросу, в какой банк положить деньги под проценты, стоит отнестись еще серьезней.

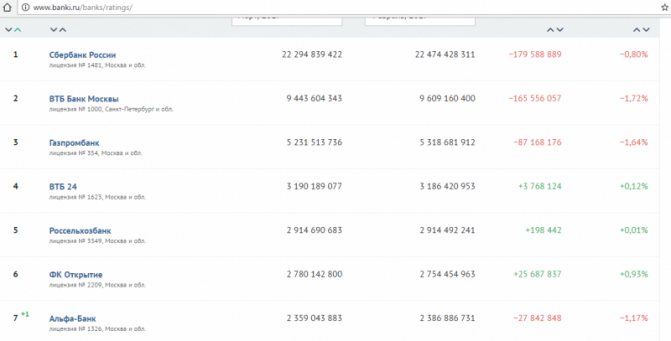

К основным признакам, свидетельствующим о надежности банка можно отнести:

- Рейтинг банка;

- История;

- Отношение к большим иностранным финансовым группам;

- Качество обслуживания сотрудниками;

- Помещение, занимаемое банком и его оформление.

Но не стоит подбирать банковское учреждение, основываясь только на размер вероятного дохода. В данной ситуации это скорей маркетинговый ход, чем выгодная сделка. Если согласно рекламе процентная ставка в конкретном банке выше чем у конкурентов, то это может говорить о том, что у данного кредитного учреждения есть определенные денежные трудности.

Желательно перед тем, как выбрать в какой банк положить деньги под проценты, изучить официальный список банков.

Банк

Итак, в какой банк лучше положить деньги

Чтобы ответить на данный вопрос следует учитывать такие параметры как:

- Надежность банка. Не рекомендуется инвестировать в заведения сомнительного характера. Даже если там обещают процент в пару раз выше, чем в других банках. Хотя некоторым такое решение, куда выгодно положить деньги под проценты может показаться и интересным. Но в данной ситуации просто нет гарантии возврата средств. Какая разница, под какой в какой банк выгодно положить деньги и под какой процент. Если вы просто не получите деньги назад?

- Второй критерий это проценты. Большинство в поисках куда лучше положить деньги под проценты, не знакомы с простейшим правилом. Большие компании предлагают меньшую процентную ставку. А те, что только что открылись, побольше, обещая серьезную прибыль заемщикам. Кроме этого на размер процентов влияют разновидность вклада и условия кредитного соглашения.

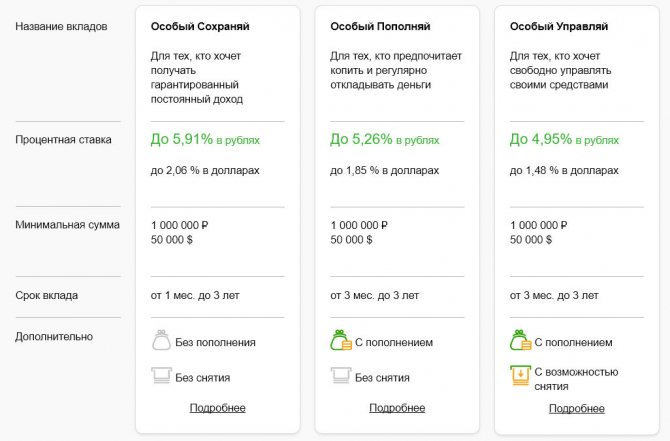

- Управляемость. Если у конкретного вклада нет возможности частичного обналичивания либо пополнения, то вся сумма вместе с процентами выдается по завершению срока депозита. Также существуют вклады с возможностью обналичивания и пополнения, а также с капитализацией (о ней будет написано ниже).

Это интересно: Бизнес по продаже воды через автоматы

Итак, первым делом выбирая, куда положить деньги под проценты следует составить собственный рейтинг банков,к которым вы испытываете личное доверие и считаете наиболее удобными. После посещаете каждый из них лично и смотрите, что именно они могут вам предложить.

На что нужно обращать внимание при выборе банковского депозита

Депозит — это вид вклада, который открывается для сбережения денежных средств и получения пассивного дохода в виде начисленных процентов. На что нужно обратить внимание, перед заключением договора?

Какие бывают вклады

Как вложить деньги в банк под высокий процент так чтобы это было действительно выгодно? По факту депозиты принято разделять на три категории согласно оперированию деньгами:

- Счет с возможностью дальнейшего пополнения средств;

- Счет с возможностью обналичивания при необходимости (частичного) и пополнения;

- Счет без права снять или пополнить.

Срок вклада следует подбирать исходя из времени в течение, которого могут понадобиться деньги. А если вклад в иностранной валюте то исходя из предполагаемого дохода (причем, тут речь не только о процентах по вложенным средствам, но и о скачках валют). Также стоит учесть, что проценты по инвестициям в валюте немного ниже, чем в рублях. Выбирая валютный вклад важно учитывать уровень инфляции. При формировании валютного вклада служащие банка советуют распределять вклад на три валюты. В случае чрезвычайной ситуации как минимум по одному, но вы выиграете.

В каждом отдельном банке вклады носят различные названия, но их всех можно разделить на следующие категории:

- Срочный;

- Сберегательный;

- До востребования.

Название каждого из депозитов способно само за себя говорить. Например «срочный» открывается на сравнительно небольшой временной отрезок. Обычно это не менее тридцати дней и не более нескольких лет.

Такие вклады делятся еще на две категории:

- Те, по которым проценты начисляются каждый месяц;

- Те, по которым проценты могут быть выплачены только в конце срока.

Обычно во втором случае (с выплатой в конце) доход получается немного выше.

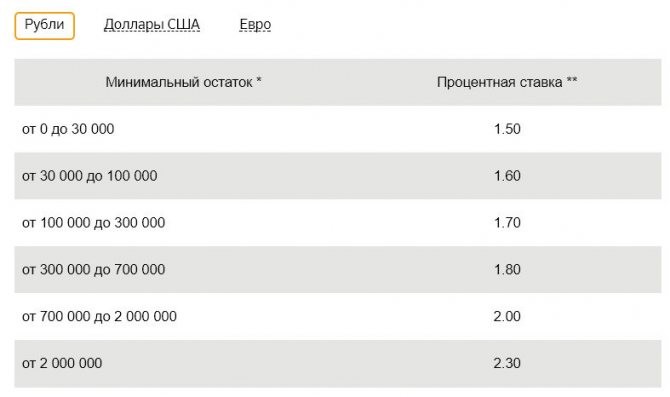

По сберегательным вкладам допустимо осуществлять дополнительные пополнения счета. Срок подобных депозитов от полугода. Проценты начисляются, ежесуточно основываясь на текущую сумму на счету. Но на счет они зачисляются только по завершению минимального срока вклада (полгода).

Последние вклады до востребования не особо доходны. Проценты по ним составляют всего 1% за 12 месяцев. Но при этом у вкладчика есть полный доступ к средствам.

На большинство вкладов действует автоматическая пролонгация. То есть когда их срок подходит к концу если вкладчик их не забрал, то они автоматически продлеваются. Но при этом могут меняться условия. Например, условия срочных вкладов могут быть изменены на условия вкладов до востребования, являющиеся не такими выгодными.

Это интересно: Работа по франшизе с небольшими вложениями или вовсе без них

Как рассчитываются проценты и доход

Как рассчитываются проценты и доход

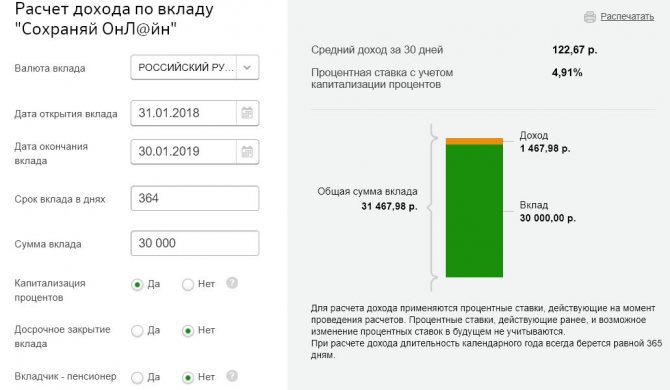

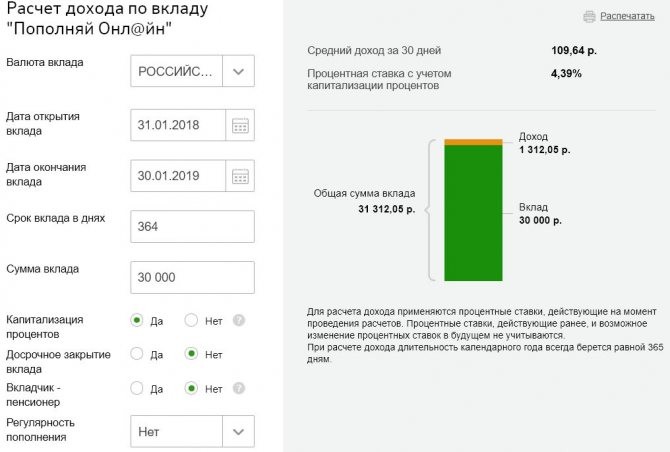

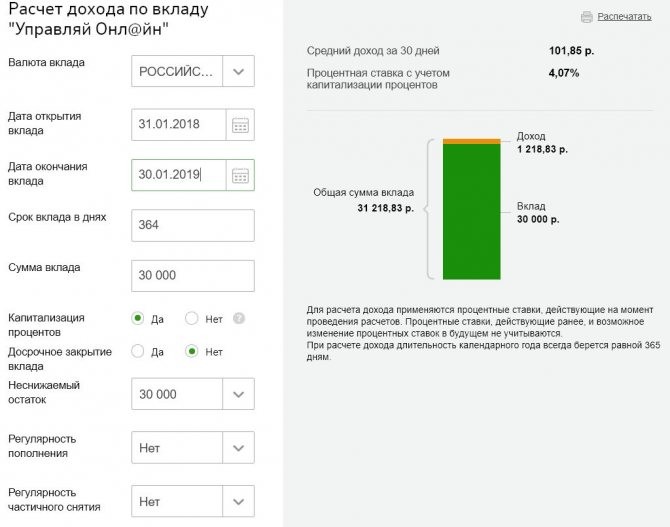

В большинстве случаев расчет депозитов происходит исходя из начисления процентов в течение года. Но при этом существует такое явление как капитализация вклада. Под данным термином понимается причисление дохода, который был получен по вкладу в промежутках к сумме этого же самого вклада. Это дает возможность получать дополнительную прибыль от уже начисленных процентов по данному вкладу.

Подобное начисление прибыли должно быть отдельно прописано в кредитном соглашении. Оно может начисляться в различные временные промежутки, например:

Читайте также: Как начать инвестировать с любой суммой — подробное описание

- Каждый день;

- Каждые 30 дней;

- Каждые 3 месяца;

- Каждый год.

В случаях, когда они не были сразу выплачены, они суммируются к общей сумме. Соответственно,в дальнейшем проценты высчитываются уже со всей суммы вместе с доходом от капитализации.

ВТБ Банк

Начнем с того, что вклады в ВТБ Банк застрахованы. Поэтому вкладчики могут не беспокоится о сохранности своих сбережений. Поговорим о продуктах, которые предлагают клиентам.

На сегодняшний день это 4 вида вклада: «Максимальный», «Выгодный», «Пополняемый» и «Комфортный». Все эти продукты отличаются условиями: сроком хранения, процентной ставкой, условиями пополнений и др. Первоначальный взнос для открытия депозита варьируется от 30 до 100 тысяч рублей.

Как правильно подсчитать доход

Перед тем, как положить деньги под проценты, желательно научиться правильно, считать предполагаемый доход. Для этого следует учитывать такие факторы как сумму вклада и срок, на который он сделан. Многие думают, что если положить деньги на вклад под высокий процент, то смогут быстро получить прибыль. Но при этом не знают, как ее считать.

Например, если банк обещал выплатить 10% по вкладу, а деньги пролежали в банке всего три месяца это совсем не означает, что можно будет получить 10% от суммы данного вклада. Тут все зависит от срока. В большинстве случаев банк считает проценты в годах. И получается, что мы делим двенадцать месяцев в году на три месяца, что деньги были в банке, вышло четыре. Теперь десять процентов делим на четыре, и выходит всего два с половиной процента. Это и есть тот доход, который мы сможем получить в данном случае.

ОМС

Обезличенный металлический счет — вложение в драгметаллы. Он представляет собой денежный эквивалент, привязанный к рыночной стоимости грамма золота, серебра или даже палладия.

Если золотые слитки или монеты при покупке «уведут» из вашего капитала 18-процентный НДС, то такие счета хранят ваши сбережения в том же золоте с поправкой на его курс.

Доход можно заполучить и на спекуляции в разнице курсов. Но риски в этой сфере также есть. Несмотря на традиционную стабильность в краткосрочной перспективе, эти активы способны резко уходить в «минус».

Рекомендую использовать этот инструмент лишь для диверсификации и держать средства не менее 3-5 лет.

Мнение экспертов о банковских вкладах

Банковские вклады это одна из важнейших составляющих любого инвестиционного портфеля. Они олицетворяют ту его часть, что отвечает за надежность. Каждый должен хранить деньги в банке на случай непредвиденных ситуаций. Если что случается, то можно зайти в банк и снять нужную сумму. Но повод должен быть действительно серьезным.

Стоит еще раз обратить внимание с точки зрения инвестиций банковские вклады это надежность, а не та часть инвестиционного портфеля, что отвечает за накопление. В банке деньги защищены практически от всего. В том числе от инфляции. Проблема в том, что проценты по вкладам редко когда превышают показатели инфляции. Поэтому если вы уже позаботились о сохранности ваших средств, самое время составлять новый инвестиционный портфель, при этом, не трогая деньги в банке. Для этого используйте новые инвестиционные инструменты, которые хоть и считаются более рискованными, но способны принести больший доход.

Вклад денег в банк под проценты в первую очередь дает возможность защитить средства от инфляции, при этом помогая еще и немного заработать.

Три врага накоплений

Прежде всего, по словам эксперта, следует выделить трех врагов сохранности и безопасности сбережений. Это:

— уязвимость банковской системы. Финансовые организации регулярно допускают утечки персональных данных своих клиентов, которые попадают в руки мошенникам, и те крадут деньги россиян; — инфляция. Хоть темпы роста потребительских цен в России замедлились, даже 4% инфляции «сжирают» накопления; — недобросовестные банки. Есть финансовые организации, которые не учитывают деньги вкладчиков в официальной отчетности, с них не платятся взносы в Агентство по страхованию вкладов (АСВ), а значит, при отзыве у банка лицензии клиенты получают меньше денег, чем хранили на депозите. Или не получают вообще ничего.

Дело — в банке. Сколько денег накопили россияне? Подробнее