С момента принятия закона об упразднении единого налога на вменённый доход в 2020 году, многие предприниматели стали задумываться о том, чтобы перейти на другую форму налогообложения.

Для бизнеса ЕНВД всегда был удобен тем, что не имел прямой привязки к доходам. Ставка налогообложения определялась исходя из регионального размещения, количества штатных единиц и метров арендованной или собственной площади. Редко вменёнщики задумывались и о покупке кассового аппарата и ведении кассового учёта, используя бланки строгой отчётности или работая даже без них. Однако поправки закона об обращении с ККТ, вступившие в силу в 2020 году, утвердили обязательное применение ККМ при ЕНВД в 2020 году для ИП новейшего образца, иначе говоря, онлайн-кассу.

Законодательство по регистрации кассовых аппаратов

В 2020 г. в Российской Федерации был принят закон об онлайн-кассах, который внес изменения в положения 54-ФЗ «О применении ККТ».

И с 1 февраля 2020 г. стала невозможной регистрация кассовых аппаратов, не поддерживающих передачу данных в оператор фискальных данных (далее-ОФД).

Соответственно, сразу после приобретения кассового аппарата следует подключиться к одному из указанных налоговой службой в списке ОФД.

Читайте также: Должен ли ип сдавать деньги в банк. Нужно ли ИП сдавать всю выручку в банк

На текущий момент предприниматели на ЕНВД и ПСН, которым ранее была предоставлена отсрочка, обязаны до 01.07.2020 г. приобрести, зарегистрировать и начать применять онлайн-кассы.

Расходы на покупку онлайн-кассы для ИП в 2020 г. могут уменьшить сумму патента (для ИП на ПСН) или снизить вмененный налог (для ИП на ЕНВД), если касса будет зарегистрирована в налоговых органах не позднее 01.07.2020 г..

ИП, перешедшие в 2020 г. на новый – экспериментальный налог самозанятых, кассовый аппарат применять не обязаны.

Для распечатывания чеков по положениям 54-ФЗ нужен фискальный регистратор и специальная кассовая программа.

Как только вы приобретаете ККТ и выбираете оператора фискальных данных, обязательно следует зарегистрировать кассовый аппарат в налоговой инспекции.

Обязательные кассы для вменёнщиков и их альтернативы

Федеральный закон 290-ФЗ от 3 июля 2020 года обязал практически весь частный бизнес перейти на использование контрольно-кассовой техники, однако если ИП на УСН должны были перейти ещё в 2020, то для вменёнщиков сделали продление срока до июля 2020 года.

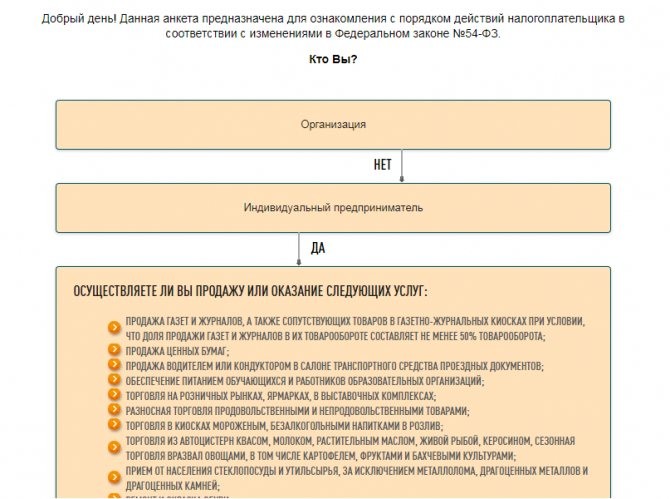

Тем же федеральным законом устанавливается перечень условий и видов деятельности, при которых предприниматель может вообще не переходить на ККТ нового образца:

Рекомендуем к изучению! Перейди по ссылке:

Обязательно ли ИП иметь кассовый аппарат и предусмотрен ли штраф за неприменение ККМ

- Местонахождение в труднодоступных районах, внесённых в официальный перечень для каждого отдельно взятого федерального округа.

- Разносная торговля мелких, технически простых непродовольственных товаров, мороженого, безалкогольной продукции.

- Некоторые ремонтные (обувные, кожаные и металлические изделия) и бытовые услуги, а также уход за стариками, детьми и больными людьми.

- Перевозка пассажиров с выдачей им талонов или билетов.

- Аптеки в фельдшерских центрах.

- Ярмарочная и прилавочная торговля.

- Реализация продукции для проведения религиозных мероприятий и обрядов.

- Продажа газет и журналов и сопутствующих товаров в специализированных газетных киосках (если их доля в выручке составляет не меньше половины).

Предприниматели, которые попадают под вышеуказанные категории, смогут и в дальнейшем не использовать кассовый аппарат для ИП при ЕНВД 2020. Остальные до июля текущего года должны обзавестись новой ККТ из числа тех, что имеются в перечне государственного реестра, для своего вида деятельности по ОКВЭД или же поставить на старую кассу фискальный накопитель и зарегистрировать его должным образом.

До этого момента можно использовать кассу на ЕНВД для ИП старого образца или другие альтернативные документы.

Законодательством для ИП на ЕНВД предусмотрены следующие альтернативы кассовому чеку:

- бланки строгой отчётности (БКО) – для вменёнщиков, которые оказывают услуги населению;

- кассовый чек, распечатанный на чекопечатающей машине;

- товарный чек или приходно-кассовый ордер.

БКО регламентируют порядок получения денежных средств в счёт оплаты оказанных предпринимателем услуг физическим лицам.

Бланки строгой отчётности не нужно заверять в ИФНС, однако заполнять необходимо должным образом, правильно указывая реквизиты. Обязательными строками являются: официальное наименование ИП и действительный налоговый номер, уникальный код и дата заполнения, название оказываемой услуги, её конкретизация и характеристика (часы, количество сеансов, занятий и т. д.), цена за ед., общая стоимость, подпись лица, которое выписало бланк. Дополнительно могут указываться скидки, льготы для студентов, многодетных матерей, пенсионеров и т. д. Как таковой единой формы заполнения бланков отчётности нет, однако для отдельных видов деятельности и регионов контролирующие органы могут вводить нормативные требования. Хранить бланки необходимо в течение пяти лет, при этом вести за ними контроль либо в учётной книге, либо с использованием автоматизированных систем.

Применение БКО для ЕНВД возможно только при оказании услуг населению до июля текущего года, но не при заключении длительного договора с другим бизнесменом. В иных случаях обязательно применение ККМ при ЕНВД в 2020 году для ИП.

Кассовый чек, распечатанный на чекопечатающей машине, аналогичен чеку кассового аппарата, однако не оснащён функциями передачи данных в налоговую инспекцию, что характерно для современных кассовых аппаратов. Товарный чек и ПКО должны содержать точные сведения о названии предприятия, налоговый номер, ОГРН, КПП, перечень реализованных товаров, дату совершения покупки, стоимость, количество единиц и имя продавца, который выписывал чек.

Место регистрации кассового аппарата

Организации обязаны зарегистрировать кассовый аппарат по месту его установки.

Читайте также: Сколько идут деньги на расчетный счет на примере Сбербанка и других банков

Если место установки кассового аппарата совпадает с юридическим адресом фирмы, то аппарат регистрируется в той же налоговой, где зарегистрирована организация. Если кассовый аппарат будет установлен не по юридическому адресу организации, тогда сначала необходимо зарегистрировать обособленное подразделение компании в том городе, где будет установлен аппарат.

После создания обособленного подразделения кассовый аппарат регистрируется в той же инспекции, где зарегистрировано обособленное подразделение.

Регистрация кассового аппарата в налоговом органе для предпринимателя происходит по месту прописки индивидуального предпринимателя. Даже если ККМ будет находиться в другом городе или в другой стране.

Порядок регистрации ККМ через интернет

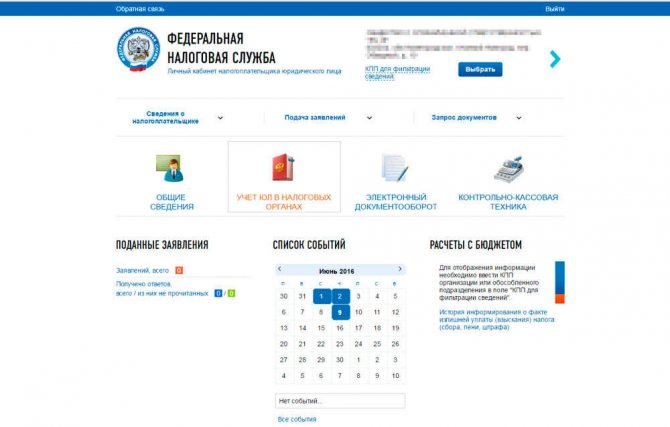

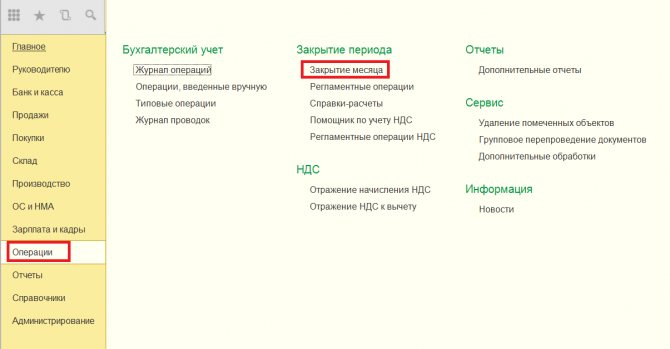

По мнению налогоплательщиков проще всего регистрировать онлайн-кассу через интернет: весь процесс происходит в личном кабинете на сайте nalog.ru..

При данном способе не нужно собирать и заполнять бумажные документы, нести кассовый аппарат в налоговую для осмотра и фискализации: вы просто вводите необходимые данные в веб-форму.

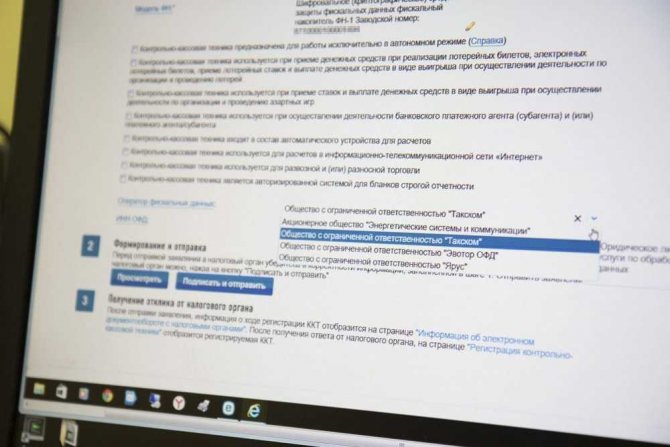

Вам понадобится действующая электронная подпись (КЭП), выпущенная на имя ИП или генерального директора организации, заранее выбрав ОФД – его указывают в процессе регистрации.

Вот как выглядит данный процесс по этапам:

- Подача вами заявления на регистрацию кассы в налоговый орган через личный кабинет налогоплательщика онлайн на сайте nalog.ru. и получение регистрационного номера ККТ.

- Самостоятельная фискализация.

По закону даются всего одни сутки на то, чтобы после фискализации внести фискальный признак в личный кабинет налогоплательщика.

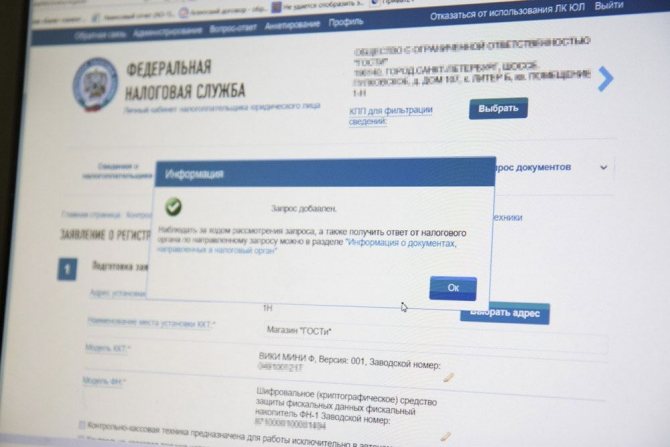

- Получение карточки регистрации ККТ из налоговой.

После регистрации кассы в личном кабинете налогоплательщика в разделе Информация о прохождении документов, направленных в налоговый орган, напротив вашей кассы появится электронная карточка регистрации ККТ.

С этого момента касса легализована, а работа с ней законна. Датой регистрации в ФНС считается дата выдачи карточки.

- Регистрация кассы в личном кабинете ОФД.

Главные действия Оператора Фискальных Данных (далее – ОФД) – отправка фискальных данных от аппарата организации или предпринимателя на сервера ФНС, а так же передача покупателям копий электронных чеков по SMS.

После регистрации потребуется настроить кассовый аппарат и внести в его память номенклатуру.

Что представляет собой ККМ и как регистрируется?

В 2020 году произошли серьезные изменения в сфере применения контрольно-кассовой техники (ККТ). Использовать ее обязали большинство субъектов хозяйствования с целью обеспечить государственный контроль в сфере оборота денежных средств. ККТ – это комплекс средств такого надзора, который включает в себя контрольно кассовые машины (ККМ) с фискальной памятью, принтеры чеков, сканеры, фискальные регистраторы, компьютеры и другие технические средства.

ККМ представляет собой кассовый аппарат, предназначенный для того, чтобы в процессе осуществления продажи товаров или оказания услуг регистрировать и учитывать расчеты с клиентами, а также хранить данные об этих расчетах. Регистрация контрольно-кассовых машин осуществляется в органах налоговой службы.

Читайте также: Как узнать: депозитный счет или текущий? Отличительные особенности

Порядок регистрации ККМ с посещением налоговой инспекции

При рассматриваемом способе вам предстоят следующие действия:

- Подписание договора с центром технического обслуживания (далее – ЦТО). 2. Сбор необходимых документов. 3. Предъявление документов в налоговый орган. 4. Осмотр и фискализация кассы в налоговой. 5 Получение карточки регистрации кассы.

На текущий момент добавилось еще одно действие: 6. Подписание договора и регистрация аппарата в операторе фискальных данных.

Цена на услуги для одного кассового аппарата на текущий момент единая – 3000 руб..

Качество оказываемых услуг одинаковое – все ОФД далеко не новички в сфере телекоммуникационных услуг и электронного документооборота.

Некоторые операторы предоставляют дополнительный сервис, который может отличаться по стоимости от услуг конкурентов.

На кассовом аппарате можно будет работать сразу после посещения налогового органа. Инспектор, который регистрирует ККМ, поставит штамп в паспорте кассового аппарата и заверит журнал кассира-операциониста.

Преимущества регистрации ККМ через интернет

Рассмотрев два возможных способа регистрации кассового аппарата в налоговой, мы с вами увидели явное преимущество осуществления ее через интернет:

- предварительное заключение договора с ЦТО по закону не требуется;

- действия упрощены, а как писал один из величайших писателей двадцатого века, Эрих Мария Ремарк: «Никогда не предпринимай никаких сложных ходов, если того же можно достичь гораздо более простыми способами»;

- все их делаем дистанционно и не нужно приходить в налоговую и приносить туда кассу;

- ранее регистрация растягивалась на несколько дней, а теперь занимает минуты.

Постановка кассового аппарата на учет в налоговой обязательна и бесплатна – никто не имеет права брать с налогоплательщика деньги за регистрацию, если только вы закажете посреднические услуги.

Посредниками могут стать представители ЦТО или ОФД: их сотрудники за плату сделают все за вас.

Вы с легкостью можете справиться с этой процедурой самостоятельно, не обращаясь за помощью к специалистам.

Возможные нарушения и штрафы

Использование онлайн-кассы, которая не отвечает требованиям закона, либо применение ККТ, но с нарушением установленного порядка регистрации кассы, порядка, условий и сроков перерегистрации ККТ, а также порядка и условий самого применения онлайн-кассы (п. 4 статьи 14.5 КоАП Российской Федерации).

С 01.01.2020 г. меняется значение основной ставки налога на добавленную стоимость. В кассовом чеке необходимо указывать величину этой ставки и сумму налога, рассчитанную с ее применением. Возможность изменения величины ставки программой, обеспечивающей исправное функционирование кассы, не предусматривалась. Вследствие изменения законодательства программное обеспечение касс потребовало обновления. Об этом предупредила ФНС России в письме от 03.10.2020 г. № ЕД – 4-20/[email protected] Его процесс не всегда может быть стандартизирован. Конечно, большинство разработчиков предоставляет пользователям возможность осуществить обновления самостоятельно через интернет, однако безопаснее это сделать с помощью специалистов. Одновременно с наступлением 2020 г. начал применяться и новый формат передачи кассой данных с налоговой. Использование для этого старого формата приведет к автоматическому снятию кассового аппарата с учета.

Штрафные санкции, предусмотренные за нарушение установленного порядка регистрации онлайн-касс в 2020 году:

НарушениеШтраф для ИПШтраф для компанийприменение ККТ с нарушением установленного порядка регистрации кассы1,5 – 3 000 руб. или предупреждение5 – 10 000 руб. или предупреждение

Таким образом, способ постановки на учет с посещением налоговой инспекции и предъявлением документов в налоговый орган – реально возможный старый способ, его никто не отменял. Но, как мы с вами увидели при разборе двух возможных способов регистрации, ставить на учет кассу гораздо удобнее через интернет.

Возможность удаленной постановки на учет кассового аппарата – одно из преимуществ новой системы применения данной техники.

Получение ЭЦП для постановки на учет

Для февраля текущего года постановка на учет онлайн-кассы может осуществляться в электронном виде, через спец. сервис на веб-сайте налогового органа. Для проведения регистрации таким способом необходимо наличие электронной подписи.

ЭЦП представляет собой компьютерный алгоритм, который обеспечивает защиту передаваемой информации, а также подтверждает ее полноту и достоверность. Получить ее можно в спец. удостоверяющем центре, прошедшим аккредитацию Минкомсвязи.

Процедура получения такой подписи происходит в следующем порядке:

- Клиент подает заявку.

- Работники центра отправляют ему перечень документов, обязательных к предоставлению (учредительные документы, паспорт управляющего компании, коды статистики и прочая документация).

- Компания или предприниматель отправляют все необходимые документы в электронном виде.

- Документы рассматриваются, после чего принимается решение о создании подписи.

Срок действия ЭЦП составляет один год.

Подробнее об ЭЦП для онлайн касс читайте в следующей статье.